Archive for the ‘相続放棄’ Category

親を相続放棄しても祖父母を代襲相続できる

1相続放棄で相続人でなくなる

①相続放棄でプラスの財産もマイナスの財産も引き継がない

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

相続放棄をすると、はじめから相続人でなくなります。

被相続人が莫大な借金を抱えて死亡した場合、相続放棄を選択することが多いでしょう。

相続放棄をしたら、プラスの財産もマイナスの財産も引き継ぎません。

②遺産分割協議で相続放棄はできない

相続放棄を希望する場合、家庭裁判所に相続放棄の申立てをします。

家庭裁判所で相続放棄が認められたときだけ、相続放棄のメリットを受けることができます。

さまざまな家族の事情から、一部の相続人がプラスの財産を引き継がない合意をすることがあります。

プラスの財産を引き継がない合意をすることを相続放棄と表現することがあります。

相続財産の分け方について相続人全員で合意することは、遺産分割協議です。

遺産分割協議で、相続放棄をすることはできません。

③相続放棄は家庭裁判所の手続

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

提出先は、被相続人の最後の住所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

被相続人の子どもが相続放棄をするときの、必要書類は次のとおりです。

(1)被相続人の住民票の除票または戸籍の附票

(2)被相続人の戸籍謄本

(3)相続放棄をする人の戸籍謄本

被相続人と相続放棄をする人が同じ戸籍に入っている場合、戸籍謄本は1通で差し支えありません。

相続放棄は、家庭裁判所の手続です。

④子ども全員相続放棄をしたら次順位相続人

相続人になる人は、法律で決められています。

被相続人に子どもがいる場合、子どもは相続人になります。

子どもが相続放棄をした場合、子どもははじめから相続人でなくなります。

子ども全員が相続放棄をした場合、子どもがいない場合になります。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

親などの直系尊属全員が相続放棄をした場合、兄弟姉妹が相続人になります。

子ども全員相続放棄をしたら、次順位相続人が相続人になります。

2代襲相続とは

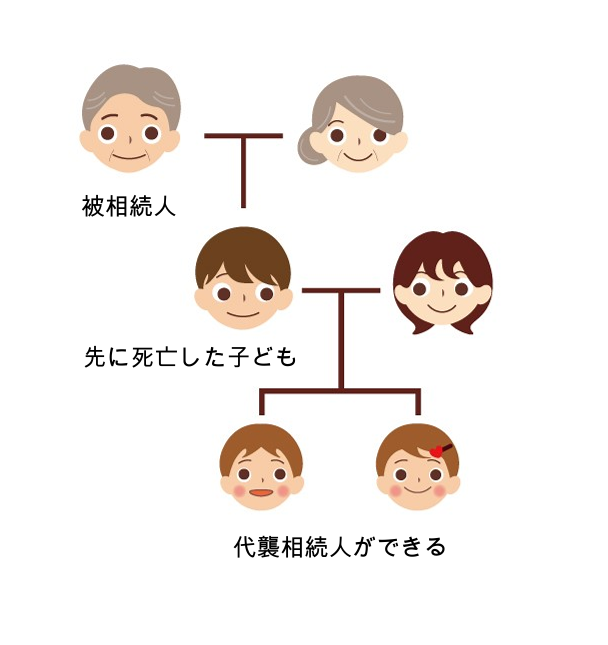

①相続人が先に死亡すると代襲相続

相続人になる人は、法律で決められています。

被相続人に子どもがいる場合、子どもは相続人になります。

相続人になるはずだったのに、子どもが先に死亡することがあります。

被相続人の子どもが先に死亡した場合、死亡した子どもの子どもが相続します。

相続人になるはずだった人の子どもや子どもの子どもが相続することを代襲相続と言います。

相続人になるはずだった人が先に死亡した場合、代襲相続が発生します。

②相続欠格で代襲相続

相続欠格とは、相続人としてふさわしくない人の相続資格を奪う制度です。

欠格になる理由は、法律で定められています。

主な理由は、被相続人を殺害したり、遺言書を偽造したり、遺言書を隠したりしたなどです。

相続人になるはずだった人が欠格に該当した場合、代襲相続が発生します。

③廃除されると代襲相続

相続人廃除とは、被相続人の意思で相続人の資格を奪う制度です。

例えば、被相続人に虐待をした人に、相続をさせたくないと考えるのは自然なことでしょう。

相続人の廃除は、家庭裁判所に申立てをして家庭裁判所が判断します。

相続人になるはずだった人が廃除された場合、代襲相続が発生します。

3親を相続放棄しても祖父母を代襲相続

①相続放棄は被相続人ごとに手続

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

相続を単純承認するか相続放棄をするか、被相続人ごとに判断します。

父の相続で相続放棄をしたが、母の相続で単純承認をするでも差し支えありません。

相続放棄は、被相続人ごとに手続する必要があります。

②親が先に死亡したら祖父母を代襲相続できる

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人の子どもが先に死亡した場合、死亡した子どもの子どもが相続します。

死亡した子どもの子どもは、代襲相続人です。

祖父母が健在なのに、親が先に死亡することがあります。

親が死亡した後に祖父母が死亡した場合、代襲相続が発生します。

被相続人である祖父母にとって先に死亡した親は、相続人になるはずだった子どもだからです。

被相続人の子どもが先に死亡した場合、死亡した子どもの子どもが相続します。

親が先に死亡した場合、祖父母を代襲相続することができます。

③親を相続放棄したら親の借金は祖父母が相続

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人である親に莫大な借金がある場合、子ども全員が相続放棄をするでしょう。

子ども全員が相続放棄をした場合、次順位相続人が相続します。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

相続を単純承認するか相続放棄をするか、各相続人が自分で判断します。

他の相続人の同意は、不要です。

さまざまな事情から、親などの直系尊属が相続を単純承認することがあります。

親である被相続人から見て親などの直系尊属は、祖父母です。

祖父母が親の借金を相続したら、祖父母の借金になります。

相続を単純承認したら、プラスの財産もマイナスの財産も引き継ぐからです。

親を相続放棄した場合、親の借金は祖父母が相続することがあります。

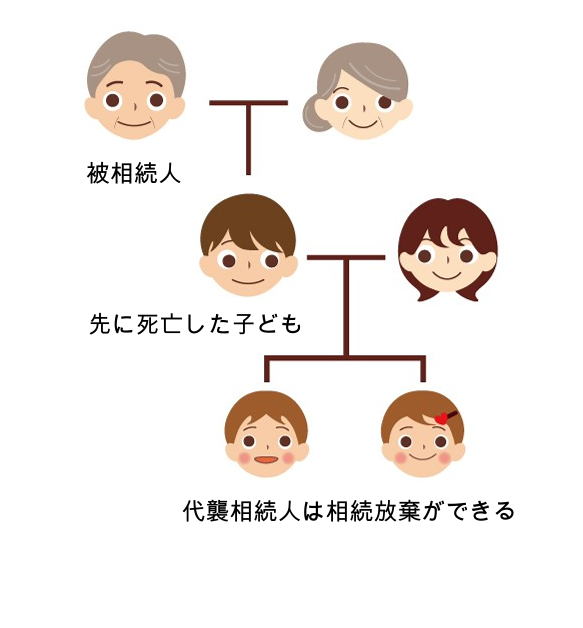

④代襲相続人が相続放棄

親が先に死亡した場合、祖父母を代襲相続することができます。

祖父母の相続で、相続を単純承認するか相続放棄をするか選択することができます。

相続放棄は、被相続人ごとに判断することができるからです。

相続放棄を希望する場合、あらためて家庭裁判所に手続をする必要があります。

祖父母は、先に死亡した親の借金を相続していることがあります。

親を相続放棄をしても、祖父母の相続で自動で相続放棄になることはありません。

先に死亡した親の借金を相続したくないなら、あらためて相続放棄をします。

親の借金を祖父母が相続した後は、祖父母の借金だからです。

代襲相続人が相続放棄をすることができます。

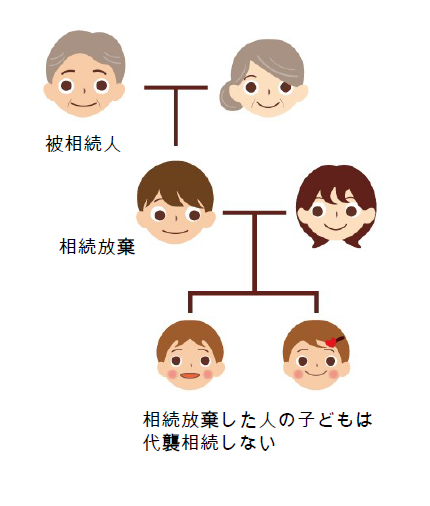

⑤相続放棄をした人の子どもは代襲相続しない

相続人が先に死亡すると、代襲相続が発生します。

相続人が欠格に該当すると、代襲相続が発生します。

相続人が廃除されると、代襲相続が発生します。

代襲相続が発生するのは、上記の3つです。

相続人が相続放棄をしても、代襲相続は発生しません。

相続放棄をした人の子どもは、相続しません。

借金を引き継がないために相続放棄をした場合、子どもが相続するのではないか心配になるでしょう。

相続放棄をしたら、子どもが代襲相続することはないから安心です。

相続放棄をした人の子どもは、代襲相続しません。

4相続放棄を検討する際の注意点

注意①相続放棄の期限は3か月

相続放棄には、期限があります。

相続放棄の期限は、相続があったことを知ってから3か月です。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

被相続人が死亡して相続が発生しても、疎遠な相続人に連絡することができないことがあります。

被相続人が死亡して相続が発生しても、莫大な借金の存在を知らないことがあります。

相続があったことを知ってから3か月以内であれば、相続放棄が認められるでしょう。

相続放棄の期限は、3か月です。

注意②3か月以内でも撤回ができない

相続放棄は、撤回ができません。

撤回とは、相続放棄が受理されたときには何も問題がなかったのに、後から問題が発生したので、なかったことにすることです。

例えば、「相続財産は借金ばかりだと思っていたから相続放棄をしたのに、プラスの財産は見つかったから相続放棄はなかったことにしたい」は撤回です。

相続放棄が認められた後は3か月以内であっても、撤回することはできません。

注意③財産を利用処分すると単純承認

相続放棄をする前に単純承認をしていた場合、相続放棄はできません。

相続財産を処分したり利用したりした場合、単純承認をしたとみなされます。

相続放棄が撤回できないように、単純承認も撤回できないからです。

家庭裁判所が相続放棄を受理した後でも、相続財産を処分したり、利用した場合は、無効です。

財産を利用処分すると、単純承認になります。

注意④相続発生前に相続放棄はできない

被相続人の生前に、相続放棄をすることはできません。

相続放棄の申立てを家庭裁判所に提出しても、受け付けてもらえません。

相続放棄ができるのは、相続人だけだからです。

相続発生前に、相続放棄はできません。

注意⑤家庭裁判所は次順位相続人に通知しない

子ども全員が相続放棄をした場合、次順位相続人が相続します。

家庭裁判所は、相続放棄の申立てをした人にだけ結果を通知します。

家庭裁判所は、自主的に次順位相続人に対して通知しません。

子どもが相続すると安心していたのに借金の返済を迫られたら、びっくりするでしょう。

相続放棄をしても、次順位相続人に連絡する義務はありません。

できたら、連絡してあげると親切でしょう。

家庭裁判所は、次順位相続人に通知しません。

5代襲相続と相続放棄のよくある誤解

誤解①相続放棄をすると他の相続でも相続できなくなる

相続放棄は、被相続人ごとに判断することができます。

親の相続と祖父母の相続は、別の相続です。

親の相続で単純承認をしたか相続放棄をしたか関係なく、祖父母の相続で判断することができます。

親の相続で相続放棄をしたからと言って、祖父母の相続ができなくなることはありません。

相続放棄をしても、親子の縁は切れないからです。

相続放棄をすると他の相続でも相続できなくなるは、誤解です。

親を相続放棄しても、祖父母を代襲相続することができます。

誤解②先に死亡した人の配偶者は代襲相続できる

代襲相続ができるのは、被代襲者の子どもなど直系卑属のみです。

被代襲者とは、相続人になるはずだった人です。

被代襲者の配偶者は、代襲相続をすることはできません。

数次相続があった場合、死亡した子どもの配偶者は相続人になります。

数次相続とは、元気だった被相続人の子どもが相続手続中に死亡することです。

代襲相続では、相続が発生する前に被相続人の子どもが死亡したときです。

先に死亡した人の配偶者は代襲相続できるは、数次相続と混同していると言えます。

先に死亡した人の配偶者は代襲相続できるは、誤解です。

先に死亡した人の配偶者は、代襲相続できません。

6代襲相続がある相続と相続放棄を司法書士に依頼するメリット

相続が発生すると、被相続人のものは相続財産になります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方を決めるためには、相続人全員の合意が必要です。

相続財産の分け方の話し合いの前提として、相続人の確定はとても重要です。

代襲相続や数次相続が発生している場合、一挙に難易度が上がります。

インターネットが普及したことで、多くの情報を手軽に得ることができるようになりました。

インターネット上では、適切でない情報も有益な情報もたくさん出回っています。

代襲相続や相続放棄が発生している場合、信頼できる専門家のサポートが欠かせません。

相続放棄をした場合代襲相続はできないとだけカンタンに説明している自称専門家はたくさんいます。

相続人確定を間違えると以降の相続手続は、すべて無効になります。

度をよく理解して、自分がどうしたらいいのか適切に判断する必要があります。

スムーズに相続手続を行いたい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄の戸籍謄本はコピーでいい

1相続放棄に必要な戸籍謄本

①共通で必要になる戸籍謄本

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

相続放棄をする場合、戸籍謄本を提出します。

相続放棄をする人によって、必要になる戸籍謄本は異なります。

だれが相続放棄をするときでも、共通で必要になる戸籍謄本は次のとおりです。

・被相続人の死亡を証明する戸籍謄本

・相続人の現在戸籍

人が死亡した場合、市区町村役場に死亡届を提出します。

死亡届提出直後に戸籍謄本を取得した場合、死亡の記載がされていません。

市区町村役場で死亡届が処理されているからです。

死亡届が処理されて、死亡の記載がある戸籍謄本を取得する必要があります。

相続放棄ができるのは、相続人だけです。

相続人になるはずの人が被相続人より先に死亡した場合、相続人になりません。

相続人の戸籍謄本は、被相続人の死亡日以降に発行されたものが必要です。

②配偶者が相続放棄するときの戸籍謄本

被相続人に配偶者がいる場合、配偶者は常に相続人になります。

配偶者であることは、被相続人の戸籍謄本で判明します。

配偶者が相続放棄をする場合、追加で必要になる戸籍謄本はありません。

③子どもが相続放棄するときの戸籍謄本

被相続人に子どもがいる場合、子どもが相続人になります。

子どもであることは、子ども本人の戸籍謄本で判明します。

子どもが相続放棄をする場合、追加で必要になる戸籍謄本はありません。

相続人になるはずだった子どもが先に死亡することがあります。

子どもの子どもが代襲相続します。

子どもの代襲相続人が相続放棄をする場合、子どもの死亡を証明する戸籍謄本が必要です。

④親などの直系尊属が相続放棄するときの戸籍謄本

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

被相続人に子どもがいないことは、被相続人の出生から死亡までの連続した戸籍謄本で判明します。

被相続人に子どもがいても、子どもが先に死亡することがあります。

子どもの代襲相続人も先に死亡することがあるでしょう。

子どもの代襲相続に、制限はありません。

何代先の子孫であっても、代襲相続人になります。

相続人になるはずだった子どもに子どもがいないことは、子どもの出生から死亡までの連続した戸籍謄本で判明します。

子どもがいないことを確認するためには、たくさんの戸籍謄本が必要になります。

世代が異なる直系尊属が複数いることがあります。

世代が異なる直系尊属が複数いる場合、世代が近い人が相続人になります。

例えば、父母と祖父母がいる場合、父母が相続人になります。

父母であることは、被相続人の戸籍謄本で判明します。

祖父母が相続人になるのは、父母が先に死亡しているときです。

祖父母が相続放棄をする場合、父母の死亡を証明する戸籍謄本が必要です。

⑤兄弟姉妹が相続放棄するときの戸籍謄本

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹が相続人になります。

被相続人に子どもがいないことは、被相続人の出生から死亡までの連続した戸籍謄本で判明します。

親などの直系尊属が被相続人より先に死亡していることは、父母や祖父母の戸籍謄本で判明します。

相続人になるはずだった兄弟姉妹が先に死亡することがあります。

兄弟姉妹の子どもが代襲相続します。

兄弟姉妹の代襲相続人が相続放棄をする場合、兄弟姉妹の死亡を証明する戸籍謄本が必要です。

兄弟姉妹の代襲相続は、一代限りです。

兄弟姉妹の子どもである甥姪が先に死亡した場合、甥姪の子どもは代襲相続しません。

甥姪が相続放棄をする場合、たくさんの戸籍謄本が必要になります。

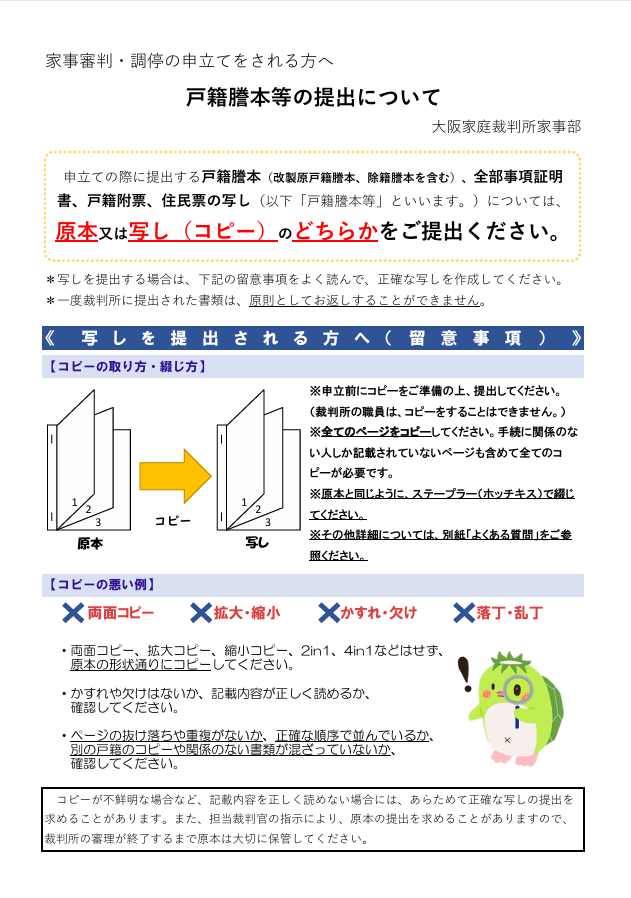

2相続放棄の戸籍謄本はコピーでいい

①東京・名古屋・大阪家庭裁判所などはコピーでいい

相続放棄をする場合、たくさんの戸籍謄本が必要になります。

市区町村役場で発行された戸籍謄本をそのまま提出するのが原則です。

東京・名古屋・大阪家庭裁判所などでは、戸籍謄本のコピーで差し支えない運用をしています。

自分は相続放棄をするけれど、他の相続人は単純承認することがあります。

単純承認をした他の相続人は、相続手続をします。

相続手続では、戸籍謄本が必要になります。

相続放棄で提出する戸籍謄本が必要になります。

相続放棄で提出する戸籍謄本がコピーでいいと、再取得する手間を省くことができます。

相続放棄の戸籍謄本をコピーでいいとする取扱いは、東京・名古屋・大阪家庭裁判所など一部の家庭裁判所のみです。

②戸籍謄本のコピーを付けて原本還付

相続放棄の手続では、市区町村役場で発行された戸籍謄本をそのまま提出するのが原則です。

戸籍謄本のコピーで受け付ける運用をしているのは、東京・名古屋・大阪家庭裁判所など一部の家庭裁判所のみです。

単純承認をした他の相続人のため、戸籍謄本を返してもらいたいことがあるでしょう。

相続放棄の申立てをする際に、戸籍謄本等の原本還付申請をすることができます。

戸籍謄本等の原本還付申請をしても、認められることも認められないこともあります。

籍謄本等の原本還付申請をする場合、戸籍謄本と一緒に戸籍謄本のコピーを提出します。

戸籍謄本の返却用に返信用の封筒と郵便切手を添付します。

レターパックプラスなど記録がされる郵便が安心です。

戸籍謄本のコピーを付けて、原本還付をしてもらうことができます。

③法定相続情報一覧図は再交付してもらえる

相続手続をする場合、たくさんの戸籍謄本が必要になります。

相続手続のたびに、被相続人の出生から死亡までの連続した戸籍と相続人の現在戸籍の束を提出しなければなりません。

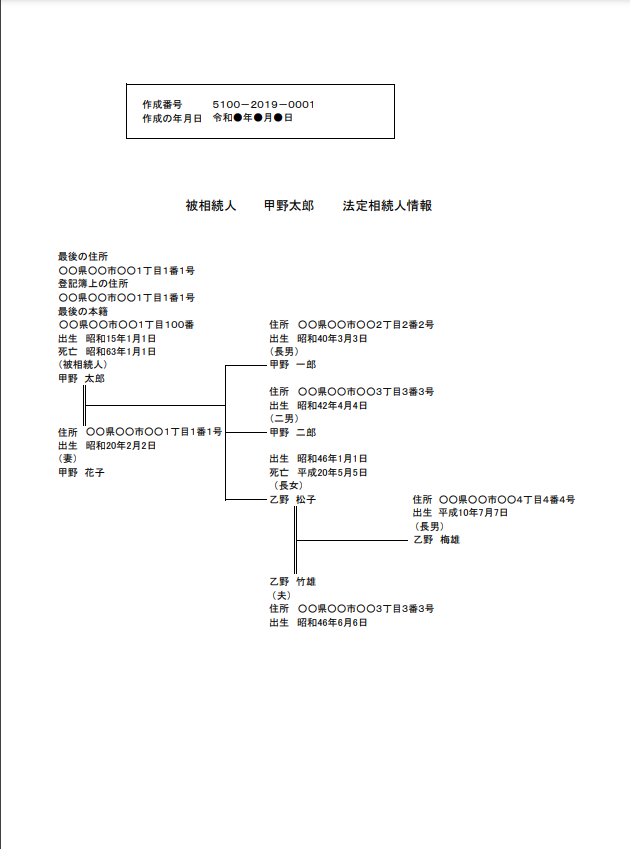

法定相続情報一覧図は、被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめた書面です。

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらいます。

法定相続情報一覧図は、認証文と登記官の押印がある公的な証明書です。

法定相続情報一覧図の保管及び交付の申出において、必要枚数を発行してもらうことができます。

相続放棄をする際に、戸籍謄本の代わりに法定相続情報一覧図を提出することができます。

法定相続情報一覧図は、複数発行してもらえます。

保管及び申出のときに発行してもらっても、不足することがあるでしょう。

法定相続情報一覧図は、再交付をしてもらうことができます。

法定相続情報一覧図には、厳格な書き方ルールがあります。

相続放棄をする際に、必要な事項が網羅できないことがあります。

不足する分は、原則どおり戸籍謄本を提出します。

法定相続情報一覧図は、再交付してもらうことができます。

④法定相続人情報は相続放棄で使えない

法定相続人情報とは、相続関係を一覧化した図です。

長期相続登記等未了土地解消作業により、判明した調査結果です。

法定相続情報一覧図とちがい、認証文と登記官の押印がありません。

相続登記をする場合、法定相続人情報の作成番号を申請書に記載します。

法定相続人情報の作成番号を記載した場合、戸籍謄本を提出した取り扱いがされます。

法定相続人情報は、相続登記以外で使うことはできません。

法務局の報告書に過ぎないからです。

法定相続人情報で、相続放棄をすることはできません。

3戸籍謄本以外の必要書類

①被相続人の除票または戸籍の附票

相続放棄の申立ては、管轄があります。

被相続人の最後の住所地を管轄する家庭裁判所に提出します。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

被相続人の除票は、家庭裁判所の管轄を確認するために提出します。

除票の代わりに、戸籍の附票を提出することができます。

除票は、住民票を置いていた市区町村役場に請求します。

戸籍の附票は、本籍地の市区町村役場に請求します。

相続手続では、戸籍謄本を準備します。

戸籍謄本に本籍が記載されているから、戸籍の附票を取得する方が便利でしょう。

②相続放棄申述書

相続放棄申述書は、裁判所のホームページからダウンロードすることができます。

家庭裁判所へ出向いて、用紙を受け取ることもできます。

③収入印紙800円分

相続放棄には、手数料がかかります。

手数料は、相続放棄をする人1人あたり800円です。

相続放棄の手数料は、収入印紙で納入します。

収入印紙は、次のところで購入することができます。

・郵便局郵便窓口、ゆうゆう窓口

・コンビニエンスストア

・法務局印紙売りさばき窓口

名古屋家庭裁判所では、収入印紙を購入することはできません。

相続放棄申述書の右上に、収入印紙貼付欄があります。

収入印紙は相続放棄申述書に貼り付けるだけで、消印はしません。

相続放棄申述書を受け付けた後、裁判所の職員が消印をするからです。

④郵便切手

家庭裁判所が手続で使う郵便切手を予納します。

家庭裁判所ごとに、必要な切手の種類と枚数が指定されています。

家庭裁判所によっては、ホームページで必要な郵便切手を公表しています。

⑤相続放棄で印鑑証明は不要

相続放棄申述書には、押印が必要です。

相続放棄申述書の押印は、認印で差し支えありません。

実印を押さないから、印鑑証明書も不要です。

相続放棄の手続ため、実印と印鑑証明書を用意するように言われることがあります。

相続放棄のためと称していますが、相続放棄の手続のはずがありません。

相続放棄の手続は、相続放棄をする相続人が自分でするものだからです。

他の相続人が相続放棄の手続をするものではありません。

相続放棄の手続には、実印も印鑑証明書も不要です。

実印と印鑑証明書を用意するように言われた場合、遺産分割協議をしようとしているのでしょう。

遺産分割協議と相続放棄は、まったく別の手続です。

相続放棄で印鑑証明は、不要です。

4相続放棄を司法書士に依頼するメリット

相続放棄は、その相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙に、ハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に届出ができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文やダラダラとした作文では認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

認めてもらえやすい書類を作成することができます。

通常の相続放棄と同様に、戸籍謄本や住民票が必要になります。

仕事や家事、通院などで忙しい人には、平日の昼間に市区町村役場に出向いて準備するのは負担が大きいものです。

戸籍謄本や住民票は、郵便による取り寄せができます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

事務負担は、軽いとは言えません。

戸籍謄本や住民票の取り寄せは、司法書士におまかせすることができます。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

兄弟姉妹まとめて相続放棄

1兄弟姉妹まとめて相続放棄

①相続放棄は各相続人が単独で判断

相続が発生したら、相続を単純承認するか相続放棄をするか選択することができます。

相続を単純承認するか相続放棄をするか、各相続人が単独で判断することができます。

単純承認をするのも相続放棄をするのも、だれかに同意してもらう必要はありません。

相続放棄は、各相続人が単独で自由に判断できます。

②相続放棄は各相続人が自分で手続

相続放棄は、他の相続人の承諾を得る必要はありません。

各相続人が単独で、自由に判断することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄を希望する申立てをします。

他の相続人に対して相続放棄をすると宣言しても、意味はありません。

相続放棄は、相続人が自分で家庭裁判所に手続する必要があるからです。

相続放棄は、各相続人で自分で手続します。

③同順位の相続人はまとめて相続放棄ができる

被相続人が莫大な借金を抱えて死亡した場合、相続人は相続放棄を希望するでしょう。

多くの場合、複数の相続人全員が相続放棄を希望します。

同順位の相続人は、まとめて相続放棄をすることができます。

④次順位の相続人は相続放棄も次順位

相続人になる人は、法律で決められています。

相続人になる人は、次のとおりです。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

相続放棄ができるのは、相続人だけです。

被相続人に子どもがいる場合、子どもは相続人になります。

子どもが相続人になるのに、親などの直系尊属や兄弟姉妹が相続人になることはありません。

子どもの相続放棄が認められていない間は、兄弟姉妹は相続人ではありません。

先順位の相続人がいると、次順位の人は相続人でないからです。

子ども全員の相続放棄が認められるまで、親などの直系尊属や兄弟姉妹は相続放棄をすることができません。

次順位の相続人は、相続放棄も次順位です。

⑤相続人全員相続放棄ができる

同順位の相続人は、まとめて相続放棄をすることができます。

先順位の相続人全員が相続放棄をした場合、次順位相続人が相続放棄をすることができます。

相続人になる人は、法律で決められています。

法律で決められた相続人全員が相続放棄をすることができます。

相続人全員が相続放棄をしても、後ろめたく思う必要はありません。

2相続放棄の期限3か月は知ってからスタート

①先順位の人がいると相続放棄はできない

被相続人が莫大な借金を抱えて死亡した場合、借金を引き継いでしまうのではないか不安になるでしょう。

相続人になる人は、法律で決められています。

先順位の人がいると、相続人になりません。

相続放棄ができるのは、相続人だけです。

子どもが相続人になるのに、親などの直系尊属や兄弟姉妹が相続人になることはありません。

子ども全員が相続放棄をすると、子ども全員が相続人でなくなります。

子どもがいない場合になるから、次順位相続人が相続放棄をすることができます。

先順位の人がいると、相続放棄はできません。

②先順位の人の相続放棄を知ってから3か月

相続放棄は、家庭裁判所に手続する必要があります。

相続放棄には、相続があったことを知ってから3か月以内の期限があります。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

先順位の人がいると、相続放棄はできません。

相続放棄の申立てをしてから相続放棄が認められるまで、1か月程度書かかるのが通常です。

期限3か月が経過してしまうのではないかと、不安になるかもしれません。

先順位の人の相続放棄が認められたことを知るまで、相続放棄の期限はスタートしません。

先順位の人の相続放棄を知ってから、3か月以内に相続放棄の手続をすることができます。

③期限3か月は各相続人でバラバラにスタートする

相続があったことを知った日は、各相続人で個別に判断します。

複数の相続人がいる場合、現実にもバラバラに知ることが多いでしょう。

一部の相続人が相続があったことを知っても、他の相続人はまだ知らないことがあるのは自然です。

期限3か月は、各相続人でバラバラにスタートします。

④連絡が取れない相続人は3か月がスタートしない

相続放棄には、相続があったことを知ってから3か月以内の期限があります。

大切な家族が死亡した場合、近しい家族や友人知人には真っ先に連絡するでしょう。

さまざまな家族の事情から、被相続人や被相続人の家族と疎遠になっていることがあります。

ときには思いもよらない相続人が見つかることがあるでしょう。

相続があったことを知らせる方法がない場合、その相続人は相続があったことを知らないでしょう。

相続放棄には、相続があったことを知ってから3か月以内の期限があります。

相続があったことを知らない相続人については、知ってから3か月以内の期限がスタートしていません。

他の相続人について3か月が経過していても、その相続人はスタートしないことがあり得ます。

期限3か月は、各相続人でバラバラにスタートするからです。

連絡が取れない相続人は、3か月がスタートしません。

⑤認知症の相続人は成年後見人が知ってから

相続人の中に、認知症の人がいることがあります。

認知症になると、物事のメリットデメリットを適切に判断することができなくなります。

物事のメリットデメリットを適切に判断することができないのに、相続放棄をすることはできません。

認知症の人が法律行為をする場合、サポートする人が必要になります。

成年後見人とは、認知症の人をサポートする人です。

成年後見人は、家庭裁判所に選任してもらう必要があります。

成年後見開始の申立てをしてから成年後見人が選任されるまで、3~4か月以上かかるのが通常です。

認知症の相続人が相続放棄をすべきか、成年後見人が判断します。

成年後見人が選任されて相続があったことを知ってから、相続放棄の期限3か月がスタートします。

認知症の人が相続があったことを知っても、意味はありません。

相続があったことを知っても、適切に判断することができないからです。

認知症の相続人は成年後見人が知ってから、相続放棄の期限3か月がスタートします。

3まとめて相続放棄をするメリット

①共通する書類は1枚でよい

相続放棄を希望する申立書に添える書類は、次のとおりです。

(1)被相続人の戸籍謄本

(2)被相続人の除票

(3)相続放棄する人の戸籍謄本

(4)収入印紙

(5)裁判所が手続で使う郵便切手

例えば、被相続人の子ども全員が相続放棄を希望することがあります。

被相続人の戸籍謄本と被相続人の除票は、共通して必要になります。

共通して必要になる書類は、1通で差し支えありません。

まとめて提出せずバラバラに提出する場合であっても、先に提出した書類はあらためて提出する必要はありません。

同じ書類を各相続人が提出しても、問題ありません。

共通する書類は、1通で済みます。

②司法書士などの専門家に依頼する場合は割引になることが多い

相続放棄は、その相続でチャンスは実質的には1回限りです。

失敗したらやり直せばいいというわけにはいきません。

相続放棄の手続を司法書士などの専門家に依頼したい人もいるでしょう。

司法書士などの専門家に依頼する場合、費用負担があります。

相続人がバラバラで依頼するより、複数の相続人がまとめて依頼する方がおすすめです。

まとめて依頼すると、割引をしてもらえることが多いからです。

③兄弟姉妹間の相続トラブルを回避できる

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でなくなるから、被相続人の財産を引き継ぎません。

相続放棄をしても、被相続人の借金はなくなりません。

一部の相続人だけ相続放棄をした場合、他の相続人が借金を負担することになるでしょう。

相続財産にプラスの財産がある場合、相続財産の分け方は相続人全員の合意で決める必要があります。

兄弟姉妹間で相続財産の分け方について、話し合いがまとまらないかもしれません。

兄弟姉妹がまとめて相続放棄をすることで、相続トラブルを回避できます。

一部の相続人がプラスの財産とマイナスの財産をすべて引き継ぐときにも、相続放棄は有効です。

他の相続人全員が相続放棄をすることで、全財産を特定の相続人に集中させることができます。

まとめて相続放棄をすることで、兄弟姉妹間の相続トラブルを回避できます。

4まとめて相続放棄をするときの注意点

①次順位相続人に相続権が移る

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

例えば、被相続人に子どもがいる場合、子どもは相続人になります。

子どもが相続放棄をした場合、子どもは相続人でなくなります。

子ども全員が相続放棄をした場合、子どもはいないものと扱われます。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

被相続人に子どもがいる場合、親などの直系尊属は次順位相続人です。

子ども全員が相続放棄をすることで、次順位相続人に相続権が移ります。

②申立書は兄弟姉妹連名でなく1人1通必要

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立書を提出します。

兄弟姉妹がまとめて相続放棄をする場合、申立書は1人1通必要です。

兄弟姉妹が連名で、申立てをすることはできません。

申立書に添付する書類は、共通する書類は1通で差し支えありません。

申立書を1人1通準備したら、1通の封筒に同封して郵送することができます。

相続放棄の申立書は、兄弟姉妹連名でなく1人1通必要です。

③相続放棄をしても代襲相続しない

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続放棄をした場合、相続放棄をした人の子どもは代襲相続をしません。

相続人になるはずだったのに被相続人より先に死亡した場合、相続人の子どもなどが相続します。

相続人になる予定の人が相続放棄をしても、相続放棄をした人の子どもは相続しません。

相続放棄をした人の子どもは、相続放棄をする必要はありません。

被相続人に莫大な借金があっても、相続放棄をした人の子どもは相続しないから安心です。

相続放棄をしても、代襲相続しません。

④家庭裁判所は債権者や次順位相続人に連絡しない

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立書を提出します。

家庭裁判所は提出された書類を審査して、結果を通知します。

相続放棄が認められたことは、相続放棄の申立てをした人にだけ通知します。

家庭裁判所は、自主的に債権者や次順位相続人を調査することはありません。

家庭裁判所は、債権者や次順位相続人に対して相続放棄の結果を通知しません。

例えば、子ども全員が相続放棄をすると、次順位相続人に相続権が移ります。

子どもが相続人になると、信じているでしょう。

被相続人の借金を返済して欲しいと言われると、びっくりします。

相続放棄が認められた場合に、債権者や次順位相続人に連絡する義務はありません。

できることなら連絡してあげると、親切でしょう。

家庭裁判所は、債権者や次順位相続人に連絡しません。

⑤相続放棄をしても管理義務

相続放棄をした人は、相続財産を管理すべき人が管理を始めるまで管理を続けなければなりません。

他に相続人がいない場合や相続人全員が相続放棄をした場合、相続人不存在が考えられます。

法定相続人がいない場合、相続財産は最終的には国のものになります。

国のものになる前に、たくさんの手続があります。

相続財産の管理を続ける義務は、相続財産を管理すべき人が管理を始めるまで続きます。

5相続放棄を司法書士に依頼するメリット

相続放棄は、家庭裁判所に対して手続する必要があります。

家庭裁判所で相続放棄が認められた場合、プラスの財産もマイナスの財産も引き継ぐことがなくなります。

相続放棄をすると、初めから相続人でなくなるからです。

家庭裁判所で相続放棄が認められた場合、相続に関する手続には関与しなくて済むと安心してしまいがちです。

家庭裁判所で相続放棄が認められた場合であっても、相続財産を処分した場合、相続放棄が無効になります。

相続放棄は簡単そうに見えて、実はいろいろなことを考慮しなければならない手続です。

相続放棄を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

長期相続登記等未了土地の通知が届いて相続放棄

1長期間相続登記等がされていないことの通知

①所有者が分からない土地は利活用ができない

所有者が分からない土地は、利活用ができません。

土地を買いたい人がいても、だれに売ってもらえばいいか分からないからです。

土地の利活用の内容が公共事業の場合があります。

土地を売ってもらうことができない場合、公共事業が中止したり中断することになります。

このような土地がたくさんあります。

法務局は地方自治体のニーズを考慮して、土地の所有者の相続人を調査します。

所有者が分からない土地は、利活用ができません。

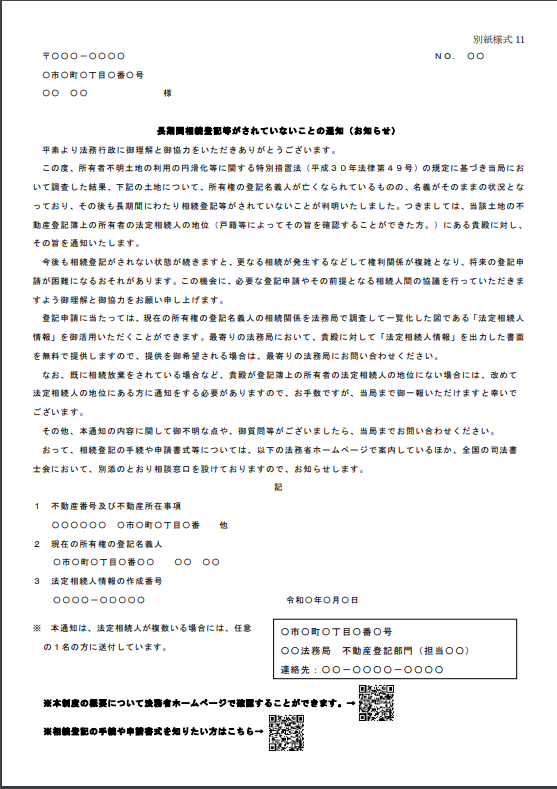

②法務局から相続登記のお願いが届く

法務局の調査によって、土地の所有権登記名義人が死亡していることや相続人が判明するでしょう。

相続人に対して、長期間相続登記等がされていないことの通知を送ります。

長期間相続登記等がされていないことの通知は、法務局からのお願いです。

相続登記をしてくださいという内容です。

ひょっとしたら、登記名義人は祖父母や名前も知らない先祖かもしれません。

もしかしたら、不動産は見知らぬ土地かもしれません。

相続登記がされないまま、長期間経過している土地があります。

相続登記がされないまま長期間経過すると、法務局から相続登記のお願いが届きます。

③相続人は法務局が調べている

法務局から長期間相続登記等がされていないことの通知が届いて、戸惑っているかもしれません。

長期間相続登記等がされていないことの通知は、相続人あてに送られています。

通知の受取人が相続人である不動産があるはずです。

相続人は、法務局が調べています。

法務局は、相続人全員に通知しているわけではありません。

送付する人の順位は、次のとおりです。

(1)固定資産課税台帳上の所有者又は納税義務者

(2)当該土地の居住者

(3)当該土地の近郊(当該土地と同一都道府県内)の居住者

(4)その他の者

通知を受け取った人以外の相続人は、通知のことを知らないことがあります。

長期間相続登記がされていないことの通知は、一部の相続人にだけ届きます。

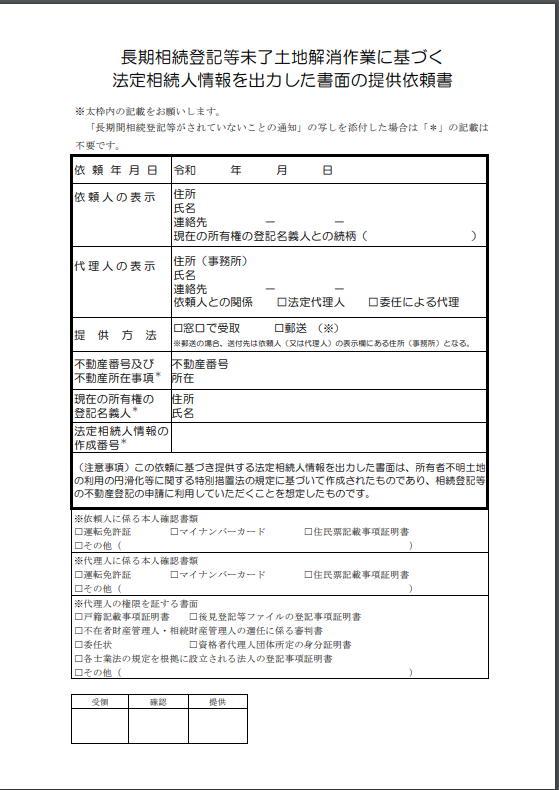

④法定相続人情報を請求

長期間相続登記等がされていないことの通知は、相続人あてに送られています。

長期間相続登記等がされていないことの通知に心当たりがない場合、相続関係を確認するといいでしょう。

法定相続人情報とは、法務局による調査内容を取りまとめた一覧図です。

長期相続登記等未了土地解消のため、法務局が相続人調査の結果を取りまとめています。

法定相続情報一覧図とは、別の書面です。

法定相続人情報は、法定相続人情報を出力した書面の提供依頼書を提出すると発行してもらえます。

提出先は、最寄りの法務局です。

不動産を管轄する法務局で管轄外の法務局でも、差し支えありません。

窓口に出向いて提出することもできるし、郵送で提出することもできます。

法定相続人情報は、法定相続情報一覧図と同じように家系図のように取りまとめてあります。

法定相続人情報を見ると、見覚えがある親族が記載されているかもしれません。

法定相続人情報を請求すると、相続関係を確認することができます。

⑤相続登記の申請書に作成番号

長期間相続登記等がされていないことの通知は、相続登記をしてくださいという法務局からのお願いです。

そのまま相続する場合、相続登記をする必要があります。

通常、相続登記を申請する場合、たくさんの戸籍謄本を準備します。

被相続人の出生から死亡までの連続した戸籍謄本と相続人全員の現在戸籍です。

長期間相続登記等がされていないことの通知を受け取った場合、あらかじめ法務局が相続人調査をしています。

あらためて、戸籍謄本を準備する必要はありません。

法務局による相続人調査の結果は、法定相続人情報に取りまとめてあるからです。

法定相続人情報には、作成番号が記載されています。

相続登記の申請書に、作成番号を記載します。

作成番号があれば、どの法定相続人情報なのか法務局で確認することができます。

相続登記の申請書に作成番号を記載すれば、戸籍謄本は提出不要です。

2長期相続登記等未了土地の通知が届いて相続放棄

①相続放棄は家庭裁判所の手続

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

申立てをする先の家庭裁判所は、相続が開始した地を管轄する家庭裁判所です。

相続が開始した地とは、被相続人の最後の住所地です。

家庭裁判所の管轄は、裁判所のホームページで調べることができます。

被相続人の最後の住所地が分からない場合、被相続人の除票や戸籍の附票を取得すると判明します。

除票や戸籍の附票は、永年保管ではありません。

今でこそ保存期間は150年ですが、令和元年までは5年でした。

保存期間が経過した書類は、順次廃棄されます。

長期間相続登記等がされていないことの通知を受け取っている場合、被相続人が死亡してから長期間経過しているでしょう。

被相続人の除票や戸籍の附票を取得できないことがあります。

除票や戸籍の附票の保存期間が経過しても、死亡届の記載事項証明書で住所を調べることができます。

古い死亡届は、法務局が保管しています。

法務局は、市区町村役場から送付を受けた年度の翌年から27年間保管しています。

戸籍の附票や住民票が廃棄された後でも、死亡届の記載事項証明書を取得できることがあります。

相続放棄の申立ては、被相続人の最後の住所地を管轄する家庭裁判所に提出します。

②相続放棄の期限は3か月

相続放棄には、期限があります。

相続があったことを知ってから、3か月以内です。

相続があったことを知ってから3か月以内の期間のことを熟慮期間と言います。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

長期間相続登記等がされていないことの通知を受け取っている場合、相続があったことを知らなかったことが多いでしょう。

長期間相続登記等がされていないことの通知を受け取ったことで、相続があったことを知ったかもしれません。

長期間相続登記等がされていないことの通知を受け取ったことで、相続財産の存在を知ったかもしれません。

相続放棄を希望する場合、相続があったことを知ってから3か月以内に手続する必要があります。

法務局からの通知で相続があったことを知った場合、届いた通知は重要です。

相続があったことを知ってから3か月以内であることの証拠になるからです。

相続放棄の申立てを提出する場合、通知を一緒に提出します。

相続放棄の期限は、3か月です。

③相続放棄の期限のスタートは相続人によってちがう

長期間相続登記がされていないことの通知は、一部の相続人にだけ届きます。

法務局は、相続人全員に通知しているわけではないからです。

長期間相続登記がされていないことの通知を受け取った人は、通知を受け取ったときにスタートします。

他の相続人は、何も知らないでしょう。

通知を受け取った人は、他の相続人に連絡して相談するでしょう。

連絡を受けた時点で、スタートします。

疎遠な相続人がいる場合、連絡できるのはもっと遅くなるかもしれません。

相続放棄の期限のスタートは、相続人によってちがいます。

疎遠な相続人は、連絡されるまで「知ってから」がスタートしません。

各相続人が知ってから、3か月間の熟慮期間があります。

自分が知らなければ、3か月がスタートしないから安心です。

相続放棄の期限のスタートは、相続人によってちがいます。

④法定相続人情報を使えるのは相続登記だけ

相続登記を申請する場合、たくさんの戸籍謄本を準備します。

長期間相続登記等がされていないことの通知を受け取った場合、登記申請書に法定相続人情報の作成番号を記載することができます。

法定相続人情報の作成番号を記載した場合、戸籍謄本は提出不要です。

あらかじめ、法務局が相続人調査をしているからです。

法定相続人情報は、法務局による調査内容を取りまとめた一覧図です。

法定相続情報一覧図とちがい、登記官の認証印はありません。

法務局以外では、証明書としての効力がありません。

相続放棄の申立てをする場合、たくさんの戸籍謄本を準備します。

相続放棄の申立てをするのは、家庭裁判所です。

法定相続人情報に、証明書としての効力は認められません。

法定相続人情報があっても、原則どおり、戸籍謄本を準備する必要があります。

法定相続人情報を使えるのは、相続登記だけです。

⑤相続放棄をしても長期間相続登記等がされていないことの通知

長期間相続登記等がされていない土地がある場合、所有権登記名義人の相続人を調査します。

法務局の調査は、戸籍謄本を確認する調査です。

相続が発生した場合、相続人は相続放棄をすることができます。

家庭裁判所で相続放棄が認められた場合、家庭裁判所は申立てをした人にだけ通知します。

家庭裁判所は、自主的に市区町村役場などに通知しません。

家庭裁判所で相続放棄が認められた場合、市区町村役場などに届出をするルールはありません。

市区町村役場は、だれが相続放棄を認められたのか知りません。

相続放棄は、戸籍や住民票などに記載されません。

法務局は、相続放棄をしたことに気づかないでしょう。

相続放棄が認められたら、はじめから相続人でなくなります。

相続人でなくなったはずなのに、長期間相続登記等がされていないことの通知が届くことがあります。

長期間相続登記等がされていないことの通知を受け取った場合、法務局に連絡しましょう。

法務局は、相続登記をしてもらうために通知をしています。

あらためて調査をして、本来の相続人に通知をする必要があるからです。

相続放棄をしても、長期間相続登記等がされていないことの通知が届くことがあります。

3相続放棄で相続登記の義務を逃れる

①相続登記は義務

所有権移転登記をしない場合、所有者はソンをします。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

不動産には、不便な場所にあるなどの理由で価値が低い土地が存在します。

所有者にとって利用価値が低い土地に対して権利主張をする人が現れた場合、所有者として権利主張する必要を感じないかもしれません。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

不動産の価値が低い場合、相続登記で手間と費用がもったいないと考える人が少なくありませんでした。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②相続登記は3年以内に申請

相続が発生した場合、相続登記の申請義務が課せられました。

「自己のために相続の開始があったことを知り、かつ当該所有権を取得したことを知った日」から3年以内に申請しなければなりません。

③令和6年4月1日以降に発生した相続が対象になる

相続登記の申請義務が課せられるのは、令和6年4月1日です。

令和6年4月1日以降に発生した相続は、当然に対象になります。

④令和6年4月1日以前に発生した相続が対象になる

ずっと以前に相続が発生したのに、相続登記を放置している例は少なくありません。

令和6年4月1日以前に発生した相続であっても、相続登記は義務になります。

⑤相続登記未了であればペナルティーが課せられる

相続登記は、3年以内に申請しなければなりません。

相続登記の申請義務を果たしていない場合、ペナルティーが課されます。

⑥相続放棄が認められたら相続人でなくなる

相続が発生した場合、相続登記の申請義務が課せられました。

相続登記が義務になったのは、所有者が不明の土地がたくさん発生したからです。

公共事業などで土地を利用する必要がある場合、所有者に土地を売ってもらいます。

所有者が分からない場合、だれにお願いすればいいか分かりません。

公共事業などを進めることができなくなります。

相続登記を義務にして、所有者不明の土地がこれ以上増えないようにしようという制度です。

相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でないから、被相続人のものは何も相続できません。

被相続人が不動産を所有していても、相続放棄した人が相続することはありません。

相続放棄が認められた人は、相続登記をする義務が課されません。

4相続放棄を司法書士に依頼するメリット

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する申立てです。

家庭裁判所で認められないと、マイナスの財産を引き継がなくて済むというメリットは受けられません。

家庭裁判所で相続放棄が認められたとしても、絶対的なものではありません。

単純承認すると、その後の裁判で相続放棄が否定されることもあるからです。

相続が発生すると、家族はお葬式の手配から始まって膨大な手続きと身辺整理に追われます。

相続するのか、相続を放棄するのか充分に判断することなく、安易に相続財産に手を付けて、相続放棄ができなくなることがあります。

相続に関する手続の多くは、司法書士などの専門家に任せることができます。

手続を任せることで、大切な家族を追悼する余裕もできます。

相続放棄には、3か月以内の制限があります。

3か月の期間内に手続をするのは思うよりハードルが高いものです。

相続放棄を考えている方はすみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄しても通知されない

1相続放棄をしても家庭裁判所は通知しない

被相続人が多額の借金を残して死亡したとき、相続人は相続放棄をするでしょう。

分かっている借入先だけでも相続人が返せる額ではない、あちこちから借りていたので、他からも借りているだろう、借入先を把握し切れないという場合があります。

相続放棄の申立てをすると、借入先から何か言われるのではないかと心配する人がたくさんいます。

相続放棄の申立てをすると、何かしら不利益を受けるのではないかと心配する人がたくさんいます。

被相続人の借金だけでも大変なのに、自分や家族が将来に渡って困ることがあるのではないかと不安になっている場合です。

家庭裁判所に相続放棄の手続をしても、だれかに知らせる義務はありません。

相続放棄の申立を提出しても、家庭裁判所からだれかに通知されることはありません。

相続放棄が認められた後、家庭裁判所がわざわざ他の人に通知することはありません。

裁判所の掲示板に貼りだすことはありません。

家庭裁判所に相続放棄の申立をしても、通常は、だれにも知られることはないのです。

債権者などの利害関係人は、家庭裁判所に対して相続放棄をしているか照会することができます。

家庭裁判所が通知するのは、わざわざ照会があったときのみです。

2相続放棄をしても債権者に通知されない

相続放棄の手続は、家庭裁判所に対して必要書類を添えて相続放棄の申立てを提出します。

相続放棄の申立てに必要な書類は、次のとおりです。

①被相続人の戸籍謄本

②被相続人の除票

③相続放棄する人の戸籍謄本

この他に、裁判所が使う郵便切手や収入印紙が必要です。

必要書類には、債権者の名簿などはありません。

家庭裁判所は、提出された書類を見て審査をします。

被相続人がだれから借金をしていたか家庭裁判所は分かりません。

提出された書類を見て、必要な書類が揃っているか提出された戸籍や住民票に矛盾したことはないか点検をします。

家庭裁判所が自主的に債権者を調査することはありません。

家庭裁判所は、債権者がだれであるのかについて関心はありません。

ほとんどの場合、気付かないうちに相続放棄の手続をしていて、知らないうちに相続放棄が認められていた、となります。

何も知らないから、債権者は被相続人の借金を相続人に払ってもらいたいと考えて催促をしてきます。

債権者は何も知らないから、催促されたら相続放棄が認められたことを知らせてあげるといいでしょう。

ほとんどの場合、相続放棄申述受理通知書のコピーを渡せば分かってくれます。

3相続放棄をしても次順位の相続人に通知されない

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

①配偶者は必ず相続人になる

②被相続人に子どもがいる場合、子ども

③被相続人に子どもがいない場合、親などの直系尊属

④被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

子ども全員が相続放棄をした場合、子どもはいないものと扱われます。

子どもがいない場合、次順位の親などの直系尊属が相続人になります。

次順位の親などの直系尊属全員が相続放棄をした場合、親などの直系尊属はいないものと扱われます。

親などの直系尊属がいない場合、兄弟姉妹が相続人になります。

相続放棄の申立てに必要な書類は、説明したとおりです。

提出する戸籍謄本は、被相続人の死亡の事実が分かる戸籍謄本と相続人の戸籍謄本です。

次順位の相続人がだれであるのか分かる戸籍謄本を提出する必要はありません。

だれが次順位の相続人なのか、家庭裁判所は分かりません。

提出された書類を見て、必要な書類が揃っているか提出された戸籍謄本や住民票に矛盾したことはないか点検をします。

家庭裁判所が自主的に次順位の相続人を調査することはありません。

家庭裁判所は、次順位の相続人に関心はありません。

ほとんどの場合、気付かないうちに相続放棄の手続をしていて、知らないうちに相続放棄が認められていた、となります。

次順位の相続人に対して、自分が相続放棄をしたことを知らせる義務はありませんが、知らせてあげると親切でしょう。

次順位の相続人に対して、自分が相続放棄をしたことを知らせなくても罰金などのペナルティーはありません。

相続放棄をした人は、被相続人のマイナスの財産を引き継ぎません。

相続放棄をした人に対して、被相続人の借金を返して欲しいと催促することはできません。

債権者は、次順位の相続人が相続したと考えて、借金の催促をします。

債権者から相続人であると知らされると、びっくりするでしょう。

債権者から借金の催促をされて自分が相続人であることを知った場合、相続放棄ができる3か月のスタートは借金の催促がされたときからです。

4相続放棄をしても市区町村役場に通知されない

家庭裁判所に相続放棄を認めてもらったら、家庭裁判所から相続放棄申述受理通知書という書類が届きます。

家庭裁判所は相続放棄を認めた場合でも、自主的に市区町村役場に通知することはありません。

だれが相続放棄をしたか、市区町村役場は知るきっかけがありません。

相続放棄をした場合でも、市区町村役場に届出をするルールもありません。

戸籍や住民票に記載されることはありません。

就職や国家試験などの資格にも影響はありません。

市区町村役場は、相続放棄をしたかどうか全く知ることはないのです。

相続放棄が認められた後になって、被相続人が滞納していた税金などを払ってくださいと督促してくることがあります。

相続放棄しているので、払う必要のない税金です。

市区町村役場は相続放棄をしたことを知らないので、相続人に払ってもらおうと考えて催促します。

相続放棄申述受理通知書を提示して事情を説明すれば督促をやめてくれます。

5相続放棄をしても税務署に通知されない

家庭裁判所に相続放棄を認めてもらったら、家庭裁判所から相続放棄申述受理通知書という書類が送られてきます。

家庭裁判所は相続放棄を認めた場合でも、自主的に税務署に連絡することはありません。

だれが相続放棄をしたか、税務署は知るきっかけがありません。

相続放棄をしたことを税務署に申告するルールもありません。

所得税は、毎年1月1日から12月31日までの所得を計算して、翌年3月15日までに申告と納税をします。

この申告を、確定申告と言います。

1年の途中で死亡した場合、1月1日から死亡した日までの所得を計算して、申告と納税をします。

通常の確定申告と死亡した人の申告を区別するため、準確定申告と言います。

準確定申告は、死亡した被相続人本人に代わって、相続人と包括受遺者が申告と納税をします。

相続放棄をした場合、相続人ではないものと扱われます。

相続人ではないから、準確定申告をする義務はありません。

相続放棄をしたのに準確定申告をした場合、相続放棄が無効になります。

準確定申告をしていない場合、税務署から準確定申告をするように通知が来る場合があります。

家庭裁判所が相続放棄を認めた場合、市区町村役場や税務署などへ連絡をしません。

税務署は、相続放棄をして相続人でなくなったことを知りません。

相続人でなくなったことを知らないから、相続人と誤解して準確定申告をしてもらおうと考えています。

税務署から通知が来た場合、あわてて準確定申告をする必要はありません。

相続放棄をしたから相続人でなくなったことを連絡するだけでいいでしょう。

6相続放棄をしてもブラックリストに通知されない

相続放棄は、信用情報とは関係がありません。

一般に、信用情報に事故記録が記載されると、ローンが組めなくなります。

相続放棄をしても、ブラックリストに載ることはありません。

相続放棄をする人の中には、裕福で生活に困っていないから相続放棄をしたいという人もいます。

7相続放棄を司法書士に依頼するメリット

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する届出です。

相続人らとのお話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

つまり、家庭裁判所で認められないとマイナスの財産を引き継がなくて済むというメリットは受けられないのです。

実は、相続放棄はその相続でチャンスは実質的には1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできますが、高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます

一挙にハードルが上がると言ってよいでしょう。

相続放棄は慎重に判断する必要がありますが、いろいろな誤解から利用をためらう人が多いのも事実です。

利用をためらっていると3か月はあっという間です。

相続が発生すると、家族は親戚や知人へ連絡などで悲しみに浸る暇もないくらい忙しくなります。

3か月以内に必要書類を揃えて手続をするのは想像以上にハードルが高いものです。

相続放棄を考えている方はすみやかに司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

NHK受信料の未払いを相続放棄

1NHK受信料の未払いを相続放棄

①相続放棄で未払いNHK受信料を相続しない

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産には、いろいろな種類の財産があるでしょう。

プラスの財産とマイナスの財産の両方が相続財産です。

被相続人がテレビを保有していれば、NHKと受信契約をしているでしょう。

被相続人がNHK受信料を払っていないことがあります。

未払いになっているNHK受信料は、相続財産です。

未払いになっているNHK受信料がある場合、相続人が相続します。

相続人は、相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でなくなるから、未払いNHK受信料を相続しません。

家庭裁判所で相続放棄をした場合、未払いNHK受信料を相続しません。

②未払NHK受信料だけ相続放棄はできない

相続財産には、いろいろな種類の財産があることが通常です

プラスの財産とマイナスの財産の両方が相続財産です。

相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でなくなるから、すべての財産を相続しません。

マイナスの財産を相続しないしプラスの財産を相続しません。

相続放棄をしたら、未払NHK受信料だけでなく財産全部を放棄することになります。

未払NHK受信料だけ選択して、相続放棄することはできません。

③3か月以上経過してから未払いに気づいても相続放棄

相続放棄には、期限があります。

原則として、相続があったことを知ってから3か月以内です。

相続があったことを知ってから3か月以内の期間のことを熟慮期間と言います。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

被相続人や被相続人の家族と疎遠であった場合、生活状況を詳しく知っていることは少ないでしょう。

被相続人や被相続人の家族と連絡を取り合っていても、財産状況はよく分からないでしょう。

相続が発生した後に遺産整理をしても主だった財産が見つからなかった場合、何もしないのが通常です。

相続が発生したことを知っても、NHK受信料の未払いを相続したことは知らないと言えます。

NHK受信料の未払いは、相続財産です。

相続財産を相続することを知ってから3か月以内であれば、相続放棄をすることができます。

相続があったことを知ってからとは、必ずしも、被相続人の死亡してからではありません。

被相続人が死亡してから3か月以上経過後に相続放棄の申立てをすることができます。

死亡してから3か月以上経過した場合、家庭裁判所に「相続があったことを知ってから」3か月以内であることをアピールする必要があります。

具体的には、上申書を作成して詳しい事情を説明します。

NHK受信料の納付について手紙を受け取ったことで、NHK受信料の未払いを知ることがあります。

この通知は、重要です。

NHK受信料の未払いを知ったことを裏付ける証拠となるからです。

家庭裁判所あての上申書にこの手紙を付けて、一緒に提出します。

相続が発生してから3か月以上経過してから未払いに気づいても、相続放棄をすることができます。

④未払いがあるか分からないから相続放棄

被相続人や被相続人の家族と疎遠であった場合、生活状況を詳しく知っていることは少ないでしょう。

被相続人や被相続人の家族と連絡を取り合っていても、財産状況はよく分からないでしょう。

被相続人に目立ったプラスの財産がない場合、相続するメリットを感じられないでしょう。

相続を単純承認した場合、被相続人のプラスの財産とマイナスの財産を相続します。

相続を単純承認した場合、プラスの財産はなくてもマイナスの財産を相続しなければなりません。

マイナスの財産があるのか分からない場合、安全のために相続放棄をすることができます。

相続放棄をする場合、財産調査をする義務はありません。

マイナスの財産があるのか分からない場合、分からないと書いて書類を提出することができます。

家庭裁判所は、被相続人の財産状況に興味はありません。

NHK受信料の未払いがあるか分からないから、相続放棄をすることができます。

2 NHK受信料の未払いを相続放棄するときの注意点

①NHK受信料の返還金を受け取ると相続放棄は無効

相続人は、相続を単純承認するか相続放棄をするか選択することができます。

相続を単純承認するか相続放棄をするか選択した後は、撤回することはできません。

撤回を認めると、相続手続が混乱するからです。

NHK契約者の死亡によって、NHK受信契約を解約することがあります。

NHK契約者が生前に受信料を年払いをしていた場合、NHK受信契約の解約で返還金が発生します。

NHK受信料の返還金は、相続財産です。

NHK受信料の返還金を受け取った場合、相続を単純承認したと見なされます。

単純承認をしたら、撤回をすることはできません。

家庭裁判所は、詳しい事情が分からずに相続放棄を認めてしまうかもしれません。

家庭裁判所が相続放棄を認めても、相続放棄は無効です。

NHK受信料の返還金を受け取った場合、相続放棄が無効になります。

②相続放棄で次順位相続人

相続が発生したら、一定の範囲の家族が相続人になります。

相続人になる人は、法律で決まっています。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

被相続人に子どもがいる場合、子どもは相続人になります。

子どもが相続放棄をした場合、子どもは相続人ではなくなります。

子ども全員が相続放棄をした場合、子ども全員は相続人ではなくなります。

子ども全員が相続人でなくなった場合、子どもがいない場合です。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

親などの直系尊属が被相続人より先に死亡した場合、兄弟姉妹が相続人になります。

相続放棄をすると、次順位の人が相続人になります。

NHK受信料の未払いは、次順位の相続人が相続します。

次順位の相続人が相続を希望しない場合、次順位の相続人も相続放棄の手続が必要です。

家庭裁判所で相続放棄が認められた場合、相続放棄の申立てをした人にだけ通知します。

家庭裁判所が自主的に次順位の相続人に連絡することはありません。

相続放棄をしたことを次順位相続人に連絡する義務はありませんが、連絡すると親切でしょう。

先順位の相続人がいる場合、NHK受信料の未払いは先順位の人が引き受けてくれると安心しているからです。

安心していたのにNHK受信料の未払いを払って欲しいといわれたら、びっくりするでしょう。

相続放棄をしたら後順位の相続人に伝えてあげるといいでしょう。

相続放棄が認められた場合、次順位の人が相続人になります。

③配偶者に日常家事債務の連帯責任

家庭裁判所で相続放棄が認められた場合、被相続人の財産は相続しません。

被相続人に莫大なマイナスの財産があっても、弁済する必要はありません。

公共料金に未払いがあっても、支払不要です。

被相続人の配偶者は、日常家事債務について連帯責任があります。

日常家事債務とは、夫婦の共同生活で必要となる債務のことです。

日常家事債務は、夫婦2人の連帯債務です。

日常家事債務は、夫婦2人のそれぞれの固有の義務です。

連帯債務は、債務者がそれぞれ独立して全額の債務を負担します。

債務者のひとりが債務を弁済した場合、他の債務者も債務の弁済を免れます。

NHK受信料の債務は、日常家事債務です。

NHK受信契約は、夫婦の共同生活で必要になるから契約しているでしょう。

被相続人の配偶者は契約者でなくても、NHK受信料の支払い義務があります。

日常家事債務は、夫婦2人の連帯債務だからです。

被相続人の配偶者は相続放棄をしても、NHK受信料の未払いを支払う必要があります。

被相続人の配偶者がNHK受信料の未払いを支払う場合、相続財産を使うことはできません。

被相続人の預貯金などは、相続財産です。

被相続人の預貯金からNHK受信料の未払いを支払う場合、相続放棄が無効になるからです。

被相続人の預貯金を使ってNHK受信料の未払いを支払うことは、単純承認と見なされます。

被相続人の配偶者がNHK受信料の未払いを支払う場合、固有の財産から支出する必要があります。

3相続放棄を司法書士に依頼するメリット

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する申立てです。

相続人らとの話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

家庭裁判所で認められないと、マイナスの財産を引き継がなくて済むというメリットは受けられません。

相続放棄は、その相続でチャンスは実質的には1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます

一挙にハードルが上がると言ってよいでしょう。

相続放棄は、慎重に判断する必要があります。

いろいろな誤解から、利用をためらう人が多いのも事実です。

利用をためらっていると、相続放棄の期限3か月はあっという間です。

相続が発生すると、家族は親戚や知人へ連絡などで悲しみに浸る暇もないくらい忙しくなります。

3か月以内に必要書類を揃えて手続をするのは、想像以上にハードルが高いものです。

相続放棄を考えている方は、すみやかに司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺留分の放棄をしても相続できる

1遺留分の放棄とは

遺留分の放棄とは

被相続人は、原則として、自分の財産をだれに受け継がせるかは自由に決めることができます。

とはいえ、財産は被相続人がひとりで築いたものではないでしょう。

家族の協力があったからこそ、築くことができたはずです。

被相続人の名義になっているからといって、まったく無制約の自由にすることはできません。

今まで協力してきた家族に、酷な結果となることがあるからです。

被相続人に近い関係の相続人には、相続財産に対して最低限の権利が認められています。

遺留分とは、相続財産に対して認められる最低限の権利です。

遺言書などで遺留分を侵害された相続人は、遺留分侵害額請求をすることができます。

遺留分を侵害した相続人に対して、遺留分に相当する金銭を請求します。

遺留分の放棄は、相続財産に対して認められる最低限の権利を相続人自身の意思で放棄することです。

相続人自身の意思で、遺留分侵害額請求をしないという制度のことです。

被相続人からすでに充分な贈与を受けている場合や相続争いに巻き込まれたくない場合に遺留分放棄がされます。

2遺留分放棄と相続放棄のちがい

相続が発生したら、原則として、被相続人のプラスの財産もマイナスの財産も相続人が受け継ぎます。

被相続人のプラスの財産もマイナスの財産も受け継がないことを相続の放棄といいます。

一方、遺留分の放棄は、相続財産に対して認められる最低限の権利を相続人自身の意思で放棄することです。

遺留分の放棄は最低限の権利を放棄するだけだから、被相続人のプラスの財産もマイナスの財産も相続人が受け継ぎます。

ちがい①遺留分放棄は相続できる

相続放棄は相続できない

遺留分の放棄をしても、相続をすることができます。

ちがい②遺留分放棄は借金を相続する

相続放棄は借金を相続しない

相続をするから、マイナスの財産も受け継ぎます。

お金を貸した人が被相続人の借金の法定相続分を返してくださいと言ってくることがあります。

遺留分の放棄をしたから、被相続人の借金は払いませんということはできません。

遺留分の放棄をしても、相続をすることができるからです。

ちがい③遺留分放棄は遺産分割協議に参加する

相続放棄は遺産分割協議に参加しない

相続をすることができるから、相続財産の分け方を決める話し合いに参加する必要があります。

遺留分の放棄をした人を含まずに相続財産の分け方の合意をした場合、無効になります。

相続財産の分け方の合意は、相続人全員の合意が必要だからです。

相続放棄をした場合、はじめから相続人でなかったと判断されます。

相続放棄をした人は相続人でないから、相続財産の分け方を決める話し合いに参加する必要がありません。

相続放棄をした人を含まずに相続財産の分け方の合意をした場合、有効になります。

相続放棄をした人ははじめから相続人でなかったと判断されるからです。

遺留分放棄をした場合、依然として相続人であることに変わりはありません。

遺留分放棄をした相続人は相続人のままだから、遺留分放棄をした相続人を含まずに合意をした場合、合意が無効になります。

ちがい④遺留分放棄は代襲相続ができる

相続放棄は代襲相続があり得ない

遺留分放棄をした場合、依然として相続人であることに変わりはありません。

遺留分の放棄をした後、被相続人より先に死亡することがあります。

相続人が被相続人より先に死亡した場合、代襲相続ができます。

死亡した相続人の子どもや子どもの子どもが相続します。

遺留分放棄をした場合、依然として相続人であることに変わりはありませんから、代襲相続ができます。

遺留分放棄をした相続人の地位を相続しますから、子どもや子どもの子どもは遺留分を請求することはできません。

相続放棄をする場合、相続が発生してから手続する必要があります。

被相続人より先に相続人が死亡している場合、死亡した相続人が相続放棄をすることはできません。

相続放棄では、代襲相続があり得ません。

ちがい⑤生前の遺留分放棄は家庭裁判所の許可

生前の相続放棄はできない

被相続人の生前に家庭裁判所の許可を得ることで、遺留分の放棄をすることができます。

被相続人の生前は、相続放棄をすることはできません。

遺留分の放棄と相続放棄は、どちらも家庭裁判所でする手続です。

「遺留分侵害額請求をするな」「相続を放棄するな」という被相続人の命令は、法律上無効です。

「遺留分侵害額請求をしません」「相続を放棄します」という被相続人と相続人の口約束は、法律上無意味です。

生前に「遺留分侵害額請求をしません」「相続を放棄します」という念書を書かせた場合、法律上意味はありません。

生前に他の相続人と「遺留分侵害額請求をしません」「相続を放棄します」という契約書を作った場合、法律上何の価値もありません。

生前に他の相続人に対して「遺留分侵害額請求をしません」「相続を放棄します」という申入書を差し入れた場合、効力はありません。

生前の遺留分の放棄は家庭裁判所の許可が必要です。

被相続人や他の相続人と話し合いで、生前に遺留分の放棄はできません。

生前の相続放棄は、家庭裁判所が受け付けてくれません。

被相続人や他の相続人と話し合いで、生前に相続の放棄はできません。

ちがい⑥相続発生後、遺留分放棄は自由にできる

相続放棄は3か月以内に手続する

相続が発生した後であれば、遺留分は自由に放棄することができます。

相続が発生した後は、相続権も遺留分も自分に帰属した具体的権利だからです。

具体的な自分の権利だから、家庭裁判所の許可は必要ありません。

遺留分侵害額請求権は、遺留分がある権利者からの請求が必要です。

遺留分を侵害されたとしても、遺留分侵害額請求をしないことができます。

遺留分侵害額請求をしない場合、遺留分を放棄したことと同じ効果になります。

相続放棄は、相続の発生を知ってから3か月以内に家庭裁判所で手続します。

ちがい⑦遺留分放棄は他の相続人に影響なし

相続放棄は他の相続人に影響あり

遺留分の放棄をした場合、他の相続人の遺留分に影響はありません。

相続放棄をした場合、他の相続人の相続分に影響があります。

3生前の遺留分放棄を認められる基準は厳しい

遺留分は、相続財産に対して認められる最低限の権利です。

遺留分を放棄した場合、相続財産に対して認められる最低限の権利を失います。

最低限の権利を失う重大な決定だから、家庭裁判所の許可が必要になっています。

相続財産に対して認められる最低限の権利を失った場合、権利主張ができなくなります。

遺留分放棄をさせれば口封じができるから、相続トラブルを無くせると安易にすすめる自称専門家は少なくありません。

被相続人や他の相続人からの不当な干渉で、無理矢理、遺留分放棄をさせられているのではないか家庭裁判所は慎重に審査をします。

遺留分の放棄は、相続人の意思が重視されます。

気に入らない相続人の遺留分を放棄させる危険が大きいことから、相続人の意思だけでなく、合理的理由があるかも判断の対象になっています。

合理的理由とは、遺留分の放棄の申立てをする必要性や充分な理由があることです。

遺留分の放棄の申立てをする充分な理由とは、遺留分の放棄をするに見合う充分な代償を得ていることです。

多くの場合、充分な生前贈与を受けている場合や事業などに充分な出資をしてもらっている場合が該当します。

親の言いなりにならないからとか気に入った相続人に財産を受け継がせたいからなどは、認められないでしょう。

4遺言書作成を司法書士に依頼するメリット

被相続人は、原則として、自分の財産をだれに受け継がせるかは自由に決めることができます。

自由に決めることができるものの、完全に自由に決めることができるわけではありません。

兄弟姉妹以外の相続人には、遺留分があるからです。

遺留分を侵害するような遺言書である場合、相続発生後に大きなトラブルになりかねません。

侵害された相続人は遺留分侵害額請求をすることができます。

自分の思い通りの遺産分割を実現させるために、遺留分を放棄させようと考えるかもしれません。

相続発生前の遺留分の放棄には、家庭裁判所の許可が必要です。

遺留分の放棄をさせれば、自分の思い通りの遺産分割を実現できると思えます。

書類さえ提出すれば、家庭裁判所がカンタンに許可をしてくれるわけではありません。

念書を書かかせても法律上意味はなく、かえってトラブルの火種になります。

遺留分を侵害するような遺言書である場合、遺言書自体が無効だと主張されるおそれがあります。

遺言書自体が無効だと主張される場合、多くは修復困難な家族のもめごとになるでしょう。

あえてトラブルになる遺言書に固執するより遺留分を侵害しない遺言書を作成した方が現実的です。

家族のトラブルを減らすためには、遺留分を侵害しない遺言書を作成する方が有効です。

自分の思い通りの遺産分割と家族の幸せを比べたときに、どちらがより重要か考えましょう。

家族を幸せにしたいと思って築いた財産のはずです。

生涯をかけて築いた財産で、家族がトラブルになるのであれば本末転倒です。

家族の幸せを思って遺言書を作成したいと考えるのであれば司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

滞納した税金を相続放棄

1相続人は納税義務を引き継ぐ

①滞納者が死亡しても支払い免除にはならない

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産というと、プラスの財産だけを想像するかもしれません。

プラスの財産の他に、マイナスの財産も相続財産です。

マイナスの財産は、借金やローンなどです。

被相続人が納めるべき税金を滞納したまま、死亡することがあります。

滞納者が死亡しても、滞納した税金は支払免除になりません。

滞納した税金の支払義務は、相続されます。

滞納した税金は、マイナスの財産のひとつです。

マイナスの財産のひとつとして、相続人に相続されます。

滞納者が死亡しても、滞納中の税金は支払い免除になりません。

②相続人は法定相続分で支払い義務がある

相続人になる人は、法律で決まっています。

相続人が相続する相続分も、法律で決まっています。

各相続人が引き継ぐのは、滞納していた税金の法定相続分のみです。

相続人全員が法定相続分で、滞納していた税金を納めます。

③遺産分割をしても支払い義務は免れない

被相続人が滞納した税金は、相続財産です。

相続財産の分け方は、相続人全員の合意で決めることができます。

相続財産の分け方を決めるため、相続人全員でする話し合いを遺産分割協議と言います。

被相続人が滞納した税金をだれが負担するのか、相続人全員の合意で決めることができます。

相続人全員で合意ができたら、書面に取りまとめます。

相続人全員の合意内容を取りまとめた書面を遺産分割協議書と言います。

遺産分割協議書の内容に問題がないか相続人全員に確認してもらいます。

問題がなければ、相続人全員が記名し実印で押印します。

遺産分割協議書の押印が実印によることを証明するため、印鑑証明書を添付します。

相続人には、法定相続分で滞納した税金の支払い義務があります。

被相続人が滞納した税金をだれが負担するのか相続人全員の合意で決めても、相続人間の内部的合意に過ぎないからです。

遺産分割協議で滞納した税金を負担する人を決めても、支払い義務は免れられません。

遺産分割協議で税金を負担する人を決めたから、税金を払いたくないと拒否することはできません。

相続人間の合意は、内部的合意だからです。

遺産分割協議書に実印で押印しても、相続人以外の人には何の効力もありません。

相続人間のトラブル防止のため、遺産分割協議書を作る効果はあります。

遺産分割協議で相続する人を決めても、相続人全員に税金の支払義務があります。

④滞納した税金の典型例

滞納する税金の典型例は、次のとおりです。

(1)住民税

(2)国民健康保険税

(3)固定資産税・都市計画税

(4)所得税

税金の滞納があるのか分からない場合、税務署や役所の税務課に確認することができます。

⑤滞納した税金の時効消滅は現実的ではない

権利行使ができるのに長期間経過すると、権利行使ができなくなります。

消滅時効とは、権利行使ができるのに長期間経過した場合に権利行使が許されなくなることです。

税金を徴収できるのに長期間経過した場合、税金は時効消滅します。

長期間滞納していた場合、税金が時効消滅することを期待するかもしれません。

滞納した税金の時効消滅は、現実的にはあり得ません。

時効が完成する前に、督促や差押えなどの滞納処分が行われるからです。

滞納処分とは、税金などを強制的に取り立てる手続です。

被相続人に対して滞納処分が開始していた場合、死亡しても滞納処分は止まりません。

滞納者が死亡しても、滞納中の税金は支払い免除にならないからです。

滞納した税金の支払義務は、相続されます。

滞納した税金を放置した場合、相続人の財産に滞納処分が行われるでしょう。

被相続人が滞納した税金のために、相続人の財産が差押えられる可能性があります。

納した税金の時効消滅に期待するのは、現実的ではありません。

⑥税金の滞納はブラックリストに載らない

被相続人が借金を残しているのか、分からないことがあります。

被相続人が莫大な借金を残していたのに相続したら、相続人の人生が破綻します。

消費者金融やクレジット会社は、信用情報機関に加入しています。

信用情報機関に確認をすることで、被相続人の借金を確認することができます。

(1)消費者金融からの借入 日本信用情報機構(JICC)

(2)クレジット会社からの借入 株式会社シー・アイ・シー(CIC)

(3)銀行からの借入 全国銀行協会全国銀行個人信用情報センター

すべてではありませんが、信用情報機関に連帯保証人が登録されている場合があります。

信用情報機関に照会することで、被相続人が連帯保証人になっていたことが判明するかもしれません。

信用情報機関に事故情報が記録されることを、一般的にブラックリストに載ると表現します。

税金を滞納滞納しても、ブラックリストに載りません。

税務署などは、信用情報機関に加入していないからです。

信用情報機関に確認をしても、税金の滞納は判明しません。

税金の滞納は、ブラックリストに載りません。

⑦納税義務承継通知書で納税義務を知る

税金を滞納したまま死亡した場合、課税権者は相続人を調査することができます。

課税権者とは、税務署や市区町村など税金を徴収する権限がある公的機関のことです。

課税権者は、市区町村から滞納者の戸籍謄本を取り寄せて相続人を調査します。

相続人が判明したら、納税義務承継通知書を送付します。

納税義務承継通知書とは、納税義務が通知書の受取人に承継されたことのお知らせです。

納税通知書には、次の項目が書かれています。

(1)納税義務が継承された旨

(2)税金の滞納額

(3)納税義務の割合

(4)請求期限

さまざまな家族の事情から、被相続人と疎遠になっていることがあるでしょう。

納税義務承継通知書が届くことで、自分が相続人であることを知るかもしれません。

税金を滞納したまま死亡した場合、納税義務承継通知書が届きます。

2相続放棄は家庭裁判所で手続

①相続放棄は最後の住所地の家庭裁判所が管轄

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択できます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てを提出します。

提出先の家庭裁判所は、被相続人の最後の住所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

相続人でないから、被相続人の財産は相続しません。

莫大な借金があっても、相続することはありません。

相続放棄を希望する場合は、被相続人の最後の住所地を管轄する家庭裁判所に手続をします。

②相続放棄の期限3か月のスタートは知ってから

相続放棄は、いつでもできるわけではありません。

相続放棄には、3か月の期限があるからです。

相続放棄の期限3か月のスタートは、相続があったことを知ってからです。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

被相続人や被相続人の家族と疎遠であることがあります。

相続が発生してから長期間経過してから、相続人であることを知るでしょう。

ときには、納税義務承継通知書を受け取って、納税義務を相続したことを知るかもしれません。

相続が発生してから長期間経過しても、知ってから3か月以内であれば相続放棄をすることができます。

納税義務承継通知書を受け取ったことで、知ったのであればこの通知は重要です。

相続があったことを知ったことの証拠になるからです。

相続放棄の申立てをするときに、一緒に提出します。

証拠があると、説得力が増すからです。

相続放棄の期限3か月のスタートは、知ってからです。

③相続放棄をしても次順位相続人に通知されない

相続放棄の申立てを受け付けたら、家庭裁判所は申立てをした人に結果を通知します。

家庭裁判所から、自主的に他の相続人に連絡しません。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

子どもが相続放棄をしたら、はじめから相続人でなくなります。

子ども全員が相続放棄をしたら、相続人となる子どもはいなくなります。

子どもがいない場合、親などの直系尊属が相続人になります。

親などの直系相続に対して、家庭裁判所から通知されません。

相続放棄をした相続人は、他の相続人に連絡する義務はありません。

義務はなくても、できることなら連絡してあげると親切でしょう。

先順位の相続人がいる場合、借金や滞納した税金を引き継ぐことはないと安心している可能性があるからです。

急に借金や滞納した税金を払ってくださいと債権者から連絡されたら、びっくりするでしょう。

家庭裁判所で相続放棄が認められても、家庭裁判所から通知はされません。

3相続放棄をするときの注意点

注意①相続放棄は撤回できない

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択できます。

は相続を単純承認するか相続放棄をするか選択した後は、撤回することはできません。

相続放棄をした後になって、借金を上回るプラスの財産が見つかることがあります。

相続放棄が認められたら、はじめから相続人でなくなります。

プラスの財産を相続することはできません。

撤回を認めると、相続の現場が混乱するからです。

相続放棄が認められたら、撤回することはできません。

注意②遺産分割協議で相続放棄はできない

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定する必要があります。

相続人全員で合意できれば、どのように分けても差し支えありません。

一部の相続人が財産をまったく相続しない合意をすることがあります。

相続人全員の合意でプラスの相続財産をまったく受け取らない場合、相続放棄をしたと表現することがあります。

相続放棄を表現するだけで、相続放棄ではありません。

家庭裁判所で相続放棄が認められた場合、滞納した税金や借金を相続することはありません。

遺産分割協議でプラスの相続財産をまったく受け取らない場合、滞納した税金や借金を相続します。

遺産分割協議の内容は、相続人間の内部的合意に過ぎないからです。

遺産分割協議で、相続放棄はできません。

注意③相続財産を利用処分すると単純承認になる

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択できます。

相続財産を処分したり利用したりすると、単純承認をしたと見なされます。

単純承認をしたら、相続放棄をすることはできません。

相続放棄が撤回できないように、単純承認も撤回できないからです。

相続放棄ができないのに、家庭裁判所に相続放棄の申立てをすることがあります。

相続放棄の申立てを受け付けたら、家庭裁判所は提出された書面を見て審査をします。

書面に問題がなければ、相続放棄を認める決定をするでしょう。

家庭裁判所が相続放棄を認める決定をしても、無効の決定です。

後から裁判などで無効の決定がされます。

相続財産を利用処分すると、単純承認になります。

注意④相続放棄をしても税務署などに通知されない

相続放棄の申立てを受け付けたら、家庭裁判所は申立てをした人に結果を通知します。

家庭裁判所から、積極的に税務署や債権者などに連絡しません。

税務署や債権者などから見ると、何も知らないうちに相続放棄の手続がされたと言えます。

何も知らないから、相続人調査をして滞納した税金などを払って欲しいと言ってくるでしょう。

税務署などから滞納した税金を払って欲しいと言われると、不安になるでしょう。

相続放棄が認められたら、はじめから相続人ではありません。

被相続人の滞納した税金を相続することは、ありません。

相続補記が認められたら、家庭裁判所から相続放棄申述受理通知書が届きます。

相続放棄申述受理通知書を見せれば、分かってくれます。

相続放棄をしても、税務署などに通知されません。

4相続放棄を司法書士に依頼するメリット

相続放棄は、プラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する申立てです。

相続人話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

家庭裁判所で認められないと、マイナスの財産を引き継がなくて済むというメリットは受けられません。

家庭裁判所で相続放棄が認められたとしても、絶対的なものではありません。

相続放棄の要件を満たしていない場合、その後の裁判で相続放棄が否定されることもあり得ます。

相続の単純承認にあたる行為は、建物の取壊しや高価な宝石などの形見分けなども含まれます。

相続が発生すると、家族は葬式の手配から始まって膨大な手続と身辺整理に追われます。

相続するのか、相続を放棄するのか充分に判断することなく、安易に相続財産に手を付けて、相続放棄ができなくなることがあります。

相続に関する手続の多くは、司法書士などの専門家に任せることができます。

手続を任せることで、大切な家族を追悼する余裕もできるでしょう。

相続人の調査や相続財産調査など適切に行って、充分に納得して手続を進めましょう。

相続放棄には、3か月以内の制限があります。

3か月の期間内に手続をするのは、想像以上にハードルが高いものです。

相続放棄を考えている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄の管轄は被相続人の最後の住所地の家庭裁判所

1相続放棄でプラスの財産もマイナスの財産も相続しない

相続が発生したら、被相続人の財産は相続人が相続します。

相続人が相続する財産が相続財産です。

相続財産というと、プラスの財産だけ注目するかもしれません。

プラスの財産だけでなく、マイナスの財産も相続財産です。

被相続人の一切の財産を受け継がないことを相続の放棄といいます。

相続放棄をすると、はじめから相続人でなくなります。

相続財産は、プラスの財産もマイナスの財産も引き継ぐことがなくなります。

相続の放棄は、被相続人ごとに判断できます。

例えば、父について相続放棄をするが、母について単純承認するでも差し支えありません。

相続の放棄は、相続人ごとに判断します。

例えば、父の相続人ついて長男は相続放棄するが、長女は単純承認するでも差し支えありません。

2相続放棄の管轄は被相続人の最後の住所地の家庭裁判所

①相続放棄は相続が開始した地を管轄する家庭裁判所へ申立て

家庭裁判所に対して、必要な書類を添えて相続放棄を希望する申立てをします。

申立てをする先の家庭裁判所は、相続が開始した地を管轄する家庭裁判所です。

相続が開始した地とは、被相続人の最後の住所地です。

相続放棄を希望する人の住所地の家庭裁判所ではありません。

例えば、被相続人の最後の住所地が名古屋市の場合、名古屋家庭裁判所に相続放棄の手続をします。

相続人の住所が東京であっても大阪であっても、名古屋家庭裁判所が管轄するからです。

被相続人の最後の住所地が分かれば、裁判所のホームページで管轄する家庭裁判所を調べることができます。

②相続放棄は家庭裁判所へ手続

相続放棄を希望する場合、家庭裁判所に対して手続する必要があります。

相続放棄をしたと言いながら、家庭裁判所に手続をしていないケースがあります。

相続が発生した場合、被相続人の財産は相続人全員の共有財産になります。

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続財産の分け方を決める話し合いにおいて、相続財産を受け取らないと宣言することがあります。

相続人全員の話し合いで財産を受け取らないと合意しても、相続放棄ではありません。

相続放棄をすると、プラスの財産もマイナスの財産も引き継ぐことがなくなります。

家庭裁判所で相続放棄が認められた場合、プラスの財産もマイナスの財産も引き継ぐことはありません。

家庭裁判所に対して手続をしていない場合、相続放棄とは認められません。

3被相続人の最後の住所の調べ方

①被相続人の除票を取得する

被相続人と連絡を取り合っていた場合、相続が発生した後の早い時期に相続手続をすることができます。

相続放棄は、被相続人の最後の住所地を管轄する家庭裁判所に対して手続をします。

被相続人の最後の住所地は、被相続人の除票を取得すると判明します。

被相続人の除票は、住民票を置いていた市区町村役場に請求します。

死亡した人について、広域交付住民票を取得することはできません。

広域交付住民票は、住民票を置いていた市区町村役場以外の市区町村役場で住民票を取得することができる制度です。

例えば、名古屋市に住民票を置いている人が名古屋市以外の市区町村役場で住民票を取得することができます。

名古屋市以外に住民票を置いている人が名古屋市の各区役所で住民票を取得することができます。

住民票の広域交付制度で、住民票の除票を発行してもらうことはできません。

住民票を置いていた市区町村役場で除票を取得すれば、最後の住所地は判明します。

②被相続人の戸籍の附票を取得する

生前に連絡をとりあっていなかった場合、相続が発生した後、長期間経過してから相続人であることを知ることがあります。

例えば、父母が離婚した後に一度も会っていない親が死亡した場合、相続人になります。

子どもがいない伯叔父や伯叔母が死亡した場合、相続人になります。

被相続人や被相続人の家族と音信不通であった場合、被相続人に関する情報が全く分からないかもしれません。

被相続人に関する情報が全く分からない場合、被相続人の最後の住所地を探さなければなりません。

被相続人の最後の住所地が分からない場合、戸籍の附票で調べることができます。

被相続人の戸籍の附票は、被相続人の本籍地の市区町村役場に請求します。

被相続人に関する情報が全く分からない場合、まず自分の本籍地の市区町村役場に自分の戸籍謄本を請求します。

自分の本籍地が分からない場合、自分の住民票のある市区町村役場に自分の住民票を請求します。

自分の住民票を請求するときに、本籍地の記載のある住民票と指定します。

自分の住民票に自分の本籍地が記載されているから、自分の本籍地は判明します。

自分の戸籍謄本を取得したら、順番に被相続人の戸籍までたどっていきます。

被相続人の戸籍までたどることができたら、被相続人の死亡時の戸籍までたどり着きます。

死亡時の戸籍までたどり着いた場合、戸籍の附票を取得することができます。

被相続人の戸籍の附票を取得すれば、最後の住所地は判明します。

③住民票が消除されている人がいる

住民票や戸籍の附票に、最後の住所地が記載されていないことがあります。

住民票を置いているのに長期間更地である場合、居住していないことは明らかです。

市区町村役場から郵便が届かないまま長期間行方不明になっている場合、調査のうえ市区町村役場が住民票を消除するからです。

住民票が消除されると、最後の住所地が判明しません。

④住民票や戸籍の附票は保存期間経過で廃棄される

住民票や戸籍の附票は該当の市区町村役場に請求すれば、取得することができます。

住民票や戸籍の附票は、永年保管ではありません。

今でこそ保存期間は150年ですが、令和元年までは5年でした。

市区町村役場は、保存期間を過ぎた書類を順に廃棄します。

相続が発生した後、長期間経過してから相続人であることを知ることがあります。

住民票や戸籍の附票は保存期間経過した場合、取得することができなくなります。

住民票や戸籍の附票が廃棄済になると、最後の住所地が判明しません。

4死亡届の記載事項証明書で住所を調べる

①死亡届の記載事項証明書に死亡者の住所が記載されている

相続放棄の手続をする場合、被相続人の除票や戸籍の附票を提出するのが原則です。

被相続人の最後の住所地が判明しない場合、家庭裁判所の管轄が定まりません。

被相続人の最後の住所地が分かる公的書類を探す必要があります。

人が死亡した場合、市区町村役場に死亡届を提出します。

死亡届の記載事項証明書とは、市区町村役場に提出した死亡届の写しです。

死亡届には、死亡者の氏名、本籍地の他に住所を記載します。

死亡届の記載事項証明書を取得した場合、被相続人の最後の住所地を確認することができます。

②死亡届の提出先

死亡届の提出先になる市区町村役場は、次のとおりです。

(1)死亡者の死亡地

(2)死亡者の本籍地

(3)届出人の住所地

死亡届が提出された後、一定期間は受け付けた市区町村役場で保管されます。

受け付けた市区町村役場で保管されている期間中は、受け付けた市区町村役場に対して死亡届の記載事項証明書を請求します。

③死亡届の記載事項証明書を請求できる人

死亡届は、原則として、非公開です。

利害関係がある人で、かつ、特別な事由がある場合のみ、死亡届記載事項証明書を請求することができます。

死亡届の記載事項証明書を請求することができる人は、次の人です。

(1)配偶者

(2)6親等内の血族

(3)3親等内の姻族

上記(1)~(3)の人であって、かつ、特別な事由がある人が死亡届記載事項証明書を請求することができます。

④死亡届の記載事項証明書の請求先

死亡届が提出された後、一定期間後、死亡した人の本籍地を管轄する法務局に送られました。

令和6年2月までに市区町村役場で受理された死亡届は、一定期間経過後、法務局で保管されます。

法務局に送られた後は、管轄の法務局に対して死亡届の記載事項証明書を請求します。

法務局は、市区町村役場から送付を受けた年度の翌年から27年間保管しています。

令和6年3月以降に市区町村役場で受理された死亡届は、市区町村役場で保管されます。

市区町村役場での保管期間は、次のとおりです。

・電子化された届出書は10年

・紙で保管されている届出書5年

市区町村役場で保管されている期間中は、受け付けた市区町村役場に対して死亡届の記載事項証明書を請求します。

住民票や戸籍の附票が廃棄された後でも、死亡届の記載事項証明書を取得できることがあります。

死亡届の記載事項証明書を取得すれば、最後の住所地は判明します。

5死亡者所有の不動産の登記簿謄本で調べる

空き家等の登記名義人が死亡した場合、現在の管理者が適切に管理していないことがあります。

適切な管理を促すため、市区町村役場は相続人に通知を送ります。

市区町村役場から届いた通知を見て相続の発生を知ることがあります。

ほとんど面識のない遠縁の親族の相続人である場合、被相続人に関する情報が全く分からないでしょう。

適切な管理を促すために市区町村役場が連絡する場合、長期間空き家等になっているケースでしょう。

多くの場合、住民票や戸籍の附票は保存期間経過で廃棄されています。

被相続人が不動産を所有していた場合、登記がされているのが一般的です。

所有権登記がされている場合、所有者の住所が登記されています。

不動産の登記簿謄本を取得すれば、最後の住所地は判明します。

6住所の手がかりが何もないときは東京家庭裁判所

被相続人が死亡してから長期間経過していた場合、被相続人に関する情報を全く取得することができないことがあります。

被相続人の住所に関する情報が全くない場合、家庭裁判所の管轄が定まらなくなります。

このような場合、法律の定めで事件にかかる財産の所在地の管轄の家庭裁判所が管轄します。

さらに、財産に関する手がかりもないことがあります。

最後の住所地について手がかりになる資料が全くない場合、東京都千代田区として扱われます。

東京都千代田区は、東京家庭裁判所が管轄します。

7相続放棄を司法書士に依頼するメリット

相続放棄は、その相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙に、ハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に届出ができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文やダラダラとした作文では認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

認めてもらえやすい書類を作成することができます。

通常の相続放棄と同様に、戸籍謄本や住民票が必要になります。

仕事や家事、通院などで忙しい人には、平日の昼間に市区町村役場に出向いて準備するのは負担が大きいものです。

戸籍謄本や住民票は、郵便による取り寄せができます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

事務負担は、軽いとは言えません。

戸籍謄本や住民票の取り寄せは、司法書士におまかせすることができます。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

孫が相続放棄

1相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

①配偶者は必ず相続人になる

②被相続人に子どもがいる場合、子ども

③被相続人に子どもがいない場合、親などの直系尊属

④被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

相続人になるはずだった人が被相続人より先に死亡したため、相続人になるはずだった人の子どもや子どもの子どもが相続することがあります。

これを代襲相続と言います。

相続人になるはずだった人の子どもの子どもが相続することを再代襲相続と言います。

代襲相続ができるのは、相続人になるはずだった人の子どもなど被相続人の直系卑属だけです。

相続人になるはずだった人の子どもなど、被相続人の直系卑属以外は代襲相続ができません。

相続人になるはずだった人の配偶者も、相続人になるはずだった人の親などの直系尊属も、相続人になるはずだった人の兄弟姉妹も、代襲相続ができません。

2相続放棄をするのは相続人だけ

だれが相続人になるかについては、民法で決められています。

先順位の人がいる場合、後順位の人は相続人になりません。

被相続人に子どもがいる場合、子どもは相続人になります。

子どもより後順位である親など直系尊属は、相続人になりません。

子どもが相続人だから、親などの直系尊属が相続放棄をしたいと思っても相続放棄ができません。

相続する権利がないのだから、相続放棄をする必要がありません。

被相続人の子ども全員が相続放棄をした場合、子どもは相続人でなくなります。

子ども全員が相続放棄をした場合、先順位の相続人がいない場合になるから親などの直系尊属が相続人になります。

子ども全員が相続放棄をした後なら、親などの直系尊属は相続放棄をすることができます。

3子どもが相続放棄をしたら孫は代襲相続しない

相続人になるはずだった人が被相続人より先に死亡した場合、相続人になるはずだった人の子どもや子どもの子どもが相続することがあります。

これを代襲相続と言います。

被相続人の子どもが被相続人より先に死亡した場合、代襲相続が発生します。

被相続人の子どもが相続放棄をした場合、代襲相続が発生しません。

被相続人の子どもが相続放棄をした場合、はじめから相続人でなかったと扱われます。

相続人でなくなるから、子どもの子どもが代わり相続することはあり得ません。

被相続人の子どもが相続放棄をした場合、子どもの子どもは代襲相続はできません。

4孫が代襲相続人になるときは相続放棄ができる

被相続人の子どもが被相続人より先に死亡した場合、代襲相続が発生します。

被相続人の子どもの子どもが、相続人になります。

被相続人の孫が相続人になるから、単純承認をするか相続放棄をするか決めることができます。

単純承認をするか相続放棄をするか、孫ひとりひとりが各自決めることができます。

相続放棄をする場合、孫ひとりひとりが各自で家庭裁判所に相続放棄の手続をします。

一部の孫が相続放棄をした場合、他の孫が影響されることはありません。

一部の孫が単純承認をした後、他の孫が相続放棄をすることができます。

一部の孫が他の孫の相続放棄を勝手に手続をすることはできません。

各自相続放棄をするか単純承認をするか判断をして、各自手続をします。

5孫が被相続人の養子の場合

①養子は相続人になる

被相続人が子どもの子どもと養子縁組をしている場合があります。

被相続人に子どもがいる場合、子どもは相続人になります。

相続人になる子どもとは、血縁関係がある子どもだけではありません。

被相続人と養子縁組をした養子も、被相続人と血縁関係がある子どもで第三者と養子縁組をした子どもも相続人になります。

被相続人と養子縁組をした養子と第三者と養子縁組をした子どもと血縁関係がある子どもは、被相続人の子どもです。

被相続人が孫と養子縁組をした場合、養子は被相続人の子どもであり、子どもの子どもでもあります。

養子の親は、被相続人の血縁関係のある子どもだから相続人になります。

被相続人の子どもが相続放棄をした場合、子どもの子どもは相続しません。

被相続人の子どもが相続放棄をした場合でも、被相続人が孫と養子縁組をしていたら孫は相続人になります。

孫は、子どもの子どもの身分と養子の身分があるからです。

子どもの子どもとして相続人にはならないけど、養子として相続人になります。

②養子の親が先に死亡したとき養子は代襲相続人になる

被相続人が孫と養子縁組をした場合、養子は被相続人の子どもであり、子どもの子どもでもあります。

被相続人の子どもが被相続人の死亡する前に死亡した場合、子どもの子どもが代襲相続をします。

養子の親が被相続人の死亡する前に死亡した場合、養子が代襲相続をします。

被相続人の養子は、子どもの子どもでもあるからです。

被相続人の養子は、被相続人の子どもの地位と代襲相続人の地位があります。

③相続したくないのであれば養子は相続放棄が必要

被相続人と養子縁組をした養子は、被相続人の子どもです。

被相続人の子どもだから、相続人になります。

被相続人を相続したくないのであれば、相続放棄の申立てが必要です。

被相続人の子どもである養子の親が相続放棄をしている場合でも相続放棄をしていない場合でも必要です。

被相続人の養子は、相続人の地位があるからです。

④養子が代襲相続人である場合はまとめて相続放棄ができる

被相続人の子どもが被相続人の死亡する前に死亡した場合、子どもの子どもが代襲相続をします。

養子の親が被相続人の死亡する前に死亡した場合、養子が代襲相続をします。

被相続人の養子は、被相続人の子どもの地位と代襲相続人の地位があります。

被相続人を相続したくない場合、子どもの地位と代襲相続人の地位両方をまとめて相続放棄をすることができます。

⑤養子が未成年の場合は自分で相続手続ができない

未成年者は、物事のメリットデメリットを充分に判断することができません。

通常、契約などの法律行為をする場合、親などの親権者が代わりに手続をします。

被相続人が単独親権者である場合、家庭裁判所に未成年後見人を選んでもらう必要があります。

未成年後見人と未成年の養子が2人とも相続人になる場合、未成年後見人は未成年者を代理することができません。

一方がソンすると他方がトクする関係になるからです。

一方がソンすると他方がトクする関係のことを利益相反と言います。

利益相反になる場合、未成年後見人は未成年者を代理できません。

未成年後見人が未成年者を代理できない場合、家庭裁判所に特別代理人を選任してもらう必要があります。

特別代理人は、相続に利害関係がない親戚などが選ばれることが多いです。

特別代理人が未成年者の代わりに相続手続をします。

6孫は遺贈を放棄することができる

遺贈とは、被相続人が遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげることです。

子どもが相続人になる場合、孫は相続人になりません。

孫は相続できないけど孫に財産を受け継いでもらいたい場合があります。

被相続人は遺言によって、孫に遺贈をすることができます。

子どもが相続人であっても、孫に遺贈をすることができます。

遺贈では、被相続人が法定相続人以外の人に財産を譲ってあげることができるからです。

遺言書は相続人などの関与なしで作ることができます。

遺言で遺贈や相続のことを定める場合、遺言者が受け取る人の意見を聞かずに、一方的に決めることができます。

遺言に書いてあるからとは言っても、受け取ると相続人に気兼ねすることがあります。

相続人とトラブルになりたくないから、ご辞退したい場合もあるでしょう。

遺贈は、放棄することができます。

遺贈には特定遺贈と包括遺贈がの2種類があります。

包括遺贈の場合は、相続放棄と同じ手続で放棄することができます。

特定遺贈の場合は、 遺贈義務者に通知することで放棄をすることができます。

7相続放棄と遺贈の放棄を司法書士に依頼するメリット

相続放棄も包括遺贈の放棄もプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する申立てです。

相続人らとのお話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

つまり、家庭裁判所で認められないとマイナスの財産を引き継がなくて済むというメリットは受けられないのです。

実は、放棄ができるのはその相続でチャンスは実質的には1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできますが、高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知していますから、認めてもらえやすい書類を作成することができます。

しかも相続放棄も遺贈の放棄も、原則として、撤回ができません。

3か月の期間内に手続するのは思ったよりハードルが高いものです。

特定遺贈は、承認する場合も放棄する場合も、法律の知識が欠かせません。

相続放棄を考えている方はすみやかに司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。