Author Archive

公正証書遺言作成後に相続人死亡

1公正証書遺言は安心確実

①公正証書遺言は公証人が作成

遺言書を作成する場合、公正証書遺言か自筆証書遺言を作成することがほとんどです。

公正証書遺言とは、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

自筆証書遺言とは、自分で書いて作る遺言書です。

遺言書には、厳格な書き方ルールがあります。

書き方ルールに違反すると、遺言書は無効になります。

公証人は、法律の専門家です。

公正証書遺言は公証人が関与するから、書き方ルールの違反で遺言書が無効になることは考えられません。

公証人が関与して作成するから、公正証書遺言は安心確実です。

②作成後は公証役場で厳重保管

公正証書遺言を作成したら、遺言書原本は公証役場で厳重に保管されます。

相続人らの手に渡らないから、偽造や改ざんとは無縁です。

相続人が偽造や改ざんで、トラブルになることを防ぐことができます。

公証役場で厳重保管されるから、公正証書遺言は安心確実です。

③遺言者が死亡したら検索できる

公正証書遺言を作成したら、遺言書の正本と謄本が渡されます。

遺言書の正本と謄本は、公正証書遺言のコピーです。

遺言書の正本と謄本が見つからなくても、心配はありません。

公正証書遺言原本は、公証役場で厳重保管されているからです。

遺言者の死亡後に、相続人は遺言書の有無を検索してもらうことができます。

公正証書遺言が見つかったら、あらためて謄本を請求することができます。

遺言者が死亡したら検索できるから、公正証書遺言は安心確実です。

2公正証書遺言作成後に相続人死亡

①遺言者死亡で遺言書に効力発生

遺言書を作成しても、遺言書に効力はありません。

遺言書に財産を相続させると書いてあっても、相続人には何の権利もありません。

遺言書に効力が発生するのは、遺言者が死亡したときだからです。

遺言者が死亡するまで、相続人には期待権すらありません。

遺言者死亡で、遺言書に効力が発生します。

②遺言執行者が相続手続

遺言書は作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言書で、遺言執行者を指名することができます。

遺言執行者を指名すると、遺言者にとって安心です。

遺言執行者が確実に、遺言書の内容を実現してくれるからです。

遺言執行者を指名すると、相続人にとって安心です。

手間と時間がかかる相続手続を遺言執行者におまかせできるからです。

③遺言者の生前に相続人死亡で遺言が無効

相続人になる人は、法律で決まっています。

相続人になるはずだったのに、先に死亡することがあります。

遺言者の生前に相続人が先に死亡すると、遺言が無効になります。

例えば、「相続人〇〇〇〇に財産〇〇を相続させる」と書いたのに、相続人〇〇〇〇が先に死亡するケースです。

相続人〇〇〇〇が先に死亡すると、「相続人〇〇〇〇に財産〇〇を相続させる」条項は無効になります。

遺言者の死亡で、遺言書に効力が発生するからです。

遺言書に効力が発生して時点で、生きている相続人だけが遺言書で相続することができます。

死亡した人は、相続することができないからです。

遺言書全体が無効になるのではありません。

相続人〇〇〇〇に相続させる条項のみ無効になって、他の条項は有効です。

④遺言書の内容は代襲相続ができない

相続人になるはずだった人が被相続人より先に死亡した場合、代襲相続が発生します。

代襲相続とは、相続人になるはずだった人の子どもや子どもの子どもが相続することです。

遺言書の内容は、代襲相続ができません。

相続人になるはずだった人の子どもや子どもの子どもが自動で、財産を取得することはできません。

遺言者は特定の人を指定して、相続させる意思を示したはずです。

自動で代襲相続することを認めると、遺言者の意思に反する可能性があります。

遺言者の意思を尊重するため、自動で代襲相続することは認められません。

遺言は、無効になります。

遺言書の内容は、代襲相続ができません。

⑤遺言が無効になるから遺産分割協議

相続人になるはずだった人が被相続人より先に死亡すると、遺言が無効になります。

相続させるはずだった財産は、行き場所を失います。

遺言書で引き継ぎ先を指定しなかった財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話し合いです。

相続人になるはずだった人が被相続人より先に死亡すると、代襲相続人が遺産分割協議に参加します。

相続人全員の協力で、代襲相続人が相続する合意をすることができます。

代襲相続人は、自動で財産を取得することはできません。

相続人全員の合意で、財産を取得することができます。

代襲相続人が財産を取得するには、相続人全員の合意が不可欠です。

遺言が無効になるから、遺産分割協議が必要です。

⑥予備的遺言が有効

遺産分割協議成立には、相続人全員の合意が不可欠です。

一部の相続人が合意しないと、相続財産の分け方を決めることができなくなります。

相続人になるはずだった人が被相続人より先に死亡すると、関係が薄い相続人が相続手続に関与します。

関係が薄い相続人がいると、話し合いがまとまりにくくなります。

予備的遺言で、遺産分割協議を回避することができます。

予備的遺言とは、遺言で相続させる人が死亡したときに備えて次順位で相続する人を指定しておく遺言書です。

遺言書を作成するときに、予備的遺言をしておくと安心です。

⑦予備的遺言の文例

第〇条

遺言者は、次の財産を遺言者の長男〇〇〇〇に相続させる。

ただし、長男〇〇〇〇が遺言者より先に死亡していた場合、配偶者□□□□に相続させる。

⑧遺言書は書き直しができる

遺言書を作成しても、遺言書に効力はありません。

相続人になるはずだった人が被相続人より先に死亡すると、財産の配分を大きく変更する必要があるかもしれません。

遺言者は、何度でも遺言書を書き直することができます。

遺言書の書き直しにあたって、相続人の同意は不要です。

遺言者は、自由に遺言書の書き直しをすることができます。

3公正証書遺言の遺言者死亡後に相続人死亡

①死亡した相続人の相続人に相続される

遺言者が死亡したら、遺言書に効力が発生します。

遺言書の内容を実現するため、遺言執行者は相続手続をします。

遺言者が死亡したとき元気だった相続人が後に、死亡することがあります。

死亡した相続人の権利や財産は、死亡した相続人の相続人に相続されます。

例えば、「相続人〇〇〇〇に財産〇〇を相続させる」と書いたのに、相続人〇〇〇〇が後に死亡するケースです。

遺言者が死亡した後に相続人〇〇〇〇が死亡すると、財産〇〇は相続人〇〇〇〇の相続人が相続します。

遺言書は、遺言者が死亡したときに効力が発生するからです。

遺言者が死亡したときに効力が発生したときに相続人〇〇〇〇が元気だったから、財産〇〇を相続できたからです。

②遺言執行中に相続人死亡で遺言は無効にならない

遺言者が死亡したら、遺言執行者が遺言書の内容を実現させます。

遺言執行には、ある程度の期間が必要です。

遺言執行中に、相続人が死亡することがあります。

遺言執行中に相続人が死亡しても、遺言は無効になりません。

遺言者が死亡したときに、遺言書は効力が発生するからです。

遺言者が死亡した時点で、遺言書の内容は確定します。

相続人が財産を取得した後に死亡しただけだから、財産は死亡した相続人の相続人に引き継がれます。

遺言執行者には、遺言書の内容を実現させる権限があります。

財産を相続する相続人が死亡しても、遺言執行者の権限は失われません。

財産を相続する相続人が死亡しても、遺言執行者は相続手続を進めることができます。

③死亡した相続人名義で相続登記

被相続人が不動産を保有していた場合、不動産の名義変更をします。

相続登記とは、相続による不動産の名義変更です。

遺言書で不動産を相続する場合、遺言執行者が相続登記をすることができます。

遺言執行中に相続人が死亡しても、相続登記をすることができます。

死亡した相続人は、生前に不動産を相続したからです。

登記は、権利の変動の過程を忠実に反映させる制度です。

生前に不動産を相続したのだから、相続した事実を登記することができます。

権利の変動の過程を忠実に反映させるから、登記制度を信頼することができます。

④法定相続情報一覧図は別々に作成

相続登記などの相続手続では、たくさんの戸籍謄本が必要です。

たくさんの戸籍謄本を読み解くのは、負担の大きい事務です。

たくさんの戸籍謄本の内容を家系図状に図示してあると、とても便利です。

法定相続情報一覧図とは、戸籍謄本の内容を家系図状に図示した公的書類です。

たくさんの戸籍謄本と家系図を法務局に提出して、点検してもらうことができます。

内容に問題がなければ、地模様入りの紙に印刷して認証文を入れてくれます。

遺言執行者は、法定相続情報一覧図の保管及び交付の申出をすることができます。

数次相続がある場合、法定相続情報一覧図は被相続人ごとに別々に作成します。

数次相続とは、相続が発生したときに元気だった相続人が相続手続中に死亡することです。

遺言者の相続と死亡した相続人の相続をまとめた家系図を作成すると、法定相続情報一覧図を発行してもらえません。

作り直して、再提出になります。

⑤相続関係説明図で数次相続を説明

法定相続情報一覧図は、複数の相続をまとめて記載することはできません。

相続発生時に元気だった相続人は、後に死亡しても死亡の記載をすることはできません。

法定相続情報一覧図だけ見ると、後に死亡したことを見落とす可能性があります。

法定相続情報一覧図とは別に、相続関係説明図を作成するのがおすすめです。

相続関係説明図とは、戸籍謄本の内容を家系図状に図示した説明書類です。

公的書類ではなく説明書類だから、自由に書くことができます。

4公正証書遺言作成後に相続人が死亡したときの注意点

注意①相続手続が複雑化

遺言者の生前に相続人が死亡すると、遺言は無効になります。

遺言執行者は、権限を失います。

遺言者死亡後に相続人が死亡すると、遺言は有効のままです。

遺言執行者は、権限を持ち続けます。

死亡の前後で、相続手続が変わります。

公正証書遺言作成後に相続人が死亡したときは、相続手続が複雑になります。

注意②相続登記が複雑

公正証書遺言作成後に相続人が死亡したとき、相続登記が複雑になります。

死亡した相続人名義に相続登記をすることができます。

条件を満たせば、直接死亡した相続人の相続人名義にすることができます。

知識がないと、条件を満たしているか判断できません。

直接死亡した相続人の相続人名義にできるけど、知識がない人にはおすすめできません。

司法書士などの専門家に依頼するのがおすすめです。

注意③相続税申告が複雑

相続財産全体の規模が一定以上ある場合、相続税申告が必要です。

遺言者の死亡による相続税申告と死亡した相続人の相続税申告が必要になることがあります。

申告期限は、それぞれの死亡から10か月です。

控除や特例の適用を正確に把握する必要があります。

5遺言書作成を司法書士に依頼するメリット

遺言書は、遺言者の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

いろいろ言い訳を考えて、先延ばしします。

先延ばしした結果、認知症などになると遺言書を作れなくなります。

その先には、家族のもめごとが待っています。

家族がトラブルに巻き込まれることを望む人はいないでしょう。

死んだ後のことを考えるのは不愉快などと言えるのは、判断力がしっかりしている証拠です。

まず、遺言書を書くことをおすすめします。

遺言書があることでトラブルになるのは、ごく稀なケースです。

遺言書がないから、トラブルになることはたくさんあります。

遺言書1枚あれば、相続手続きは格段にラクになります。

状況が変われば、遺言書は何度でも書き直すことができます。

家族をトラブルから守りたい人は、司法書士に遺言書作成を依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

任意後見受任者と任意後見人のちがい

1任意後見受任者は任意後見人になる予定の人

①信頼できる人と契約する

認知症や精神障害や知的障害などで判断能力が低下すると、物事の良しあしを適切に判断することができなくなります。

記憶があいまいになる人もいるでしょう。

任意後見とは、将来に備えて信頼できる人にサポートを依頼する契約です。

任意後見は、だれと契約するのか本人が自分で決めることができます。

次の人は、成年後見人になれません。

(1)未成年者

(2)後見人を解任されたことのある人

(3)破産者で復権していない人

(4)本人に訴訟をした人と訴訟をした人の配偶者、直系血族

(5)行方不明の人

任意後見受任者は、任意後見人になる予定の人です。

物事のメリットデメリットを充分に判断できなくなった後に、任意後見人がサポートします。

自分の財産管理などを依頼するから、信頼できる人と契約します。

多くの場合、本人の子どもなど近い関係の家族でしょう。

法定後見では家庭裁判所が成年後見人を選びます。

家族が選ばれるのは、20%程度と少数です。

任意後見受任者は、任意後見契約でサポートを依頼された人です。

②任意後見契約は公正証書で作成

任意後見契約は、判断能力が低下したときにサポートを依頼する契約です。

重要な契約だから、公正証書で契約をしなければなりません。

公正証書は、公証人に作ってもらう文書です。

単なる口約束や個人間の契約書では、効力がありません。

公証人は、法律の専門家です。

法律の専門家が当事者の意思確認をして、公正証書を作成します。

任意後見契約は、公正証書で作成します。

③任意後見契約をするだけでは効力がない

任意後見は、将来に備えて信頼できる人にサポートを依頼する契約です。

契約だから、物事のメリットデメリットを充分に判断できるときに締結します。

任意後見契約を締結するだけでは、効力がありません。

任意後見契約をしたときは、物事のメリットデメリットを充分に判断できるはずです。

物事のメリットデメリットを充分に判断できる間、サポートは必要ないでしょう。

物事のメリットデメリットを充分に判断できなくなったら、サポートが必要になります。

サポートが必要ないから、任意後見契約は効力がありません。

任意後見受任者は、サポートが必要になったときに任意後見人になる予定の人です。

任意後見契約をするだけでは、任意後見受任者は本人を代理することはできません。

2任意後見人にサポートを依頼する

①任意後見監督人は不要にできない

任意後見は、任意後見人が選任されてからスタートします。

成年後見(法定後見)制度では、家庭裁判所の判断で成年後見監督人が置かれることも置かれないこともあります。

任意後見制度では、任意後見監督人は必ず置かれます。

任意後見監督人は、不要にできません。

任意後見人が選任されないと、任意後見はスタートしないからです。

②サポート内容は契約書に明記

任意後見は、サポートを依頼する契約です。

サポート内容は、契約書にはっきり記載します。

サポート内容がはっきりしていないと、サポートする人が困ります。

サポートする人が勝手にやったことと、判断されるからです。

例えば、自宅を売却して施設の入所費用に充てたい場合、売却権限を与えると明記します。

自宅は売却しないで守ってほしい場合、売却権限は与えないと明記します。

任意後見契約の内容は、登記簿に記録されます。

サポートする人の権限は、登記簿謄本で証明することができます。

サポート内容は、任意後見契約書に明記します。

③任意後見は登記される

任意後見契約を締結すると、契約の内容は登記されます。

任意後見契約をしても後見が開始しても、戸籍に記載されません。

仮に戸籍に記載されるとしたら、不安を覚える人がいるでしょう。

戸籍ではなく後見登記簿で管理されています。

任意後見契約をした当事者は、自分で登記申請をする必要はありません。

自動的に、公証人が法務局に登記を嘱託するからです。

3任意後見受任者と任意後見人のちがい

ちがい①法的地位

任意後見受任者は、任意後見人になる予定の人です。

任意後見人は、本人をサポートする人です。

ちがい②代理権

任意後見受任者は、本人を代理することはできません。

本人は、自分で判断できるはずだからです。

任意後見人は、本人を代理することはできます。

ちがい③できること

任意後見受任者は、法律で決められたことのみできます。

例えば、任意後見監督人選任の申立てや死亡届の提出です。

任意後見受任者は、本人を代理することはできません。

任意後見人は、任意後見契約で決められたことができます。

本人を代理して、財産管理や身上監護をします。

身上監護とは、本人の日常生活や健康管理、介護など生活全般について重要な決定をすることです。

ちがい④本人の状態

任意後見受任者は、本人が元気なときです。

本人の判断能力が充分あるから、任意後見人のサポートは不要です。

任意後見人は、本人の判断能力が低下したときです。

本人の判断能力が低下しているから、任意後見人がサポートします。

ちがい⑤家庭裁判所の関与

任意後見受任者は、家庭裁判所は関与しません。

任意後見受任者は本人を代理できないから、家庭裁判所の監督は不要です。

任意後見人は、家庭裁判所が関与します。

任意後見人は本人を代理して財産管理をするから、家庭裁判所が監督します。

家庭裁判所が監督するから、任意後見の公平性と透明性を確保することができます。

ちがい⑥契約の解除

任意後見受任者は、一方的に契約解除ができます。

本人は元気なうちは、本人の同意がなくても契約解除ができます。

任意後見人は、正当理由があるときに家庭裁判所の許可を得て解除ができます。

任意後見人がいるのは、本人の判断能力が低下したときです。

本人を保護するため、一方的に解除することはできません。

正当理由があると認めたときだけ、家庭裁判所は解除を許可します。

任意後見人が契約解除をするのは、高いハードルがあります。

ちがい⑦報酬

任意後見受任者は、無報酬です。

任意後見受任者は、本人をサポートしていないからです。

任意後見人は、任意後見契約で決められた報酬を受け取ることができます。

任意後見契約で明記して、無報酬としても差し支えありません。

任意後見監督人は、家族以外の専門家がなることが多いでしょう。

任意後見監督人の報酬は、家庭裁判所が決定します。

成年後見監督人の報酬の目安は、次のとおりです。

・資産5000万円以下 月額2万円

・資産5000万円以上 月額3万円

上記は、基本報酬です。

任意後見監督人が特別な業務や難易度が高い業務をした場合、附加報酬が付与されます。

任意後見人や任意後見監督人の報酬は、本人の財産から支出します。

ちがい⑧期間

任意後見受任者は、任意後見契約締結後から本人の判断能力が低下するまでです。

本人の判断能力は、意思の判断が重視されます。

医師の診断書は、本人の判断能力についての医学的評価だからです。

任意後見人は、任意後見監督人が選任されてから本人が死亡するまでです。

本人の判断能力が低下すると、任意後見監督人が選任されて任意後見がスタートします。

任意後見では、任意後見監督人を不要にできません。

4任意後見監督人選任で任意後見契約に効力発生

①本人の判断能力低下で任意後見監督人選任の申立て

本人の判断能力が低下したら、任意後見によるサポートがスタートします。

任意後見契約に効力が発生するのは、次の条件を満たしたときです。

・本人の判断能力の低下

・家庭裁判所が任意後見監督人を選任

本人の判断能力が低下したら、家庭裁判所に任意後見監督人選任の申立てをします。

家庭裁判所が任意後見監督人を選任したら、任意後見契約に効力が発生します。

②任意後見監督人選任の申立て

(1)申立先

本人の住所地を管轄する家庭裁判所に申立てをします。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(2)申立てができる人

任意後見監督人選任の申立てができる人は、次のとおりです。

・本人

・配偶者

・4親等内の親族

・任意後見人になる予定の人

(3)必要書類

任意後見監督人選任の申立書に添付する書類は、次のとおりです。

①申立事情説明書(任意後見)

②親族関係説明図

③財産目録

④収支予定表

⑤相続財産目録

⑥任意後見受任者事情説明書

⑦本人事情説明書

⑧診断書(成年後見制度用)・診断書附票

⑨本人の戸籍謄本

⑩本人の住民票か戸籍の附票

⑪任意後見受任者の住民票か戸籍の附票

⑫成年後見登記事項証明書

⑬任意後見契約公正証書

⑭収入印紙800円分

⑮収入印紙1400円分

(4)選任までの期間

任意後見監督人選任の申立てから選任されるまで、1か月以上かかります。

任意後見監督人選任の申立てには、司法書士など専門家のサポートを受けるのが一般的です。

5任意後見制度を利用するときの注意点

注意①契約設計が不充分だと必要なサポートが受けられない

任意後見契約は、サポートを依頼する契約です。

本人が希望することを依頼することができます。

任意後見契約に書いてないことは、家族が望んでもサポートすることはできません。

契約設計が不充分だと、必要なサポートが受けられません。

対策は、司法書士などのサポートを受けて任意後見契約を締結することです。

任意後見契約では、財産管理や身上監護を具体的に明記します。

必要に応じて、財産管理委任契約や死後事務委任契約を一緒に締結します。

注意②任意後見人は慎重に選ぶ

任意後見人は、本人が信頼できる人を選任します。

任意後見人は、本人が自分で選ぶことができます。

任意後見人選任は、信頼性だけでなく能力を考慮すべきです。

本人の家族や知人は、感情的に信頼できることが多いでしょう。

法的手続や財産管理に、不慣れなことがあります。

本人と近い年齢である場合、本人より先に判断能力を失うおそれがあります。

対策は、司法書士などの専門家を候補者に含めて検討することです。

注意③任意後見契約締結するだけでは効力がない

任意後見契約を締結しても、効力がありません。

本人は、契約のメリットデメリットを適切に判断できるはずだからです。

本人は自分で判断できるから、任意後見人にサポートしてもらう必要がありません。

判断能力が充分にあっても、身体能力低下でサポートが必要になることがあるでしょう。

身体能力低下だけでは、任意後見人によるサポートを受けることはできません。

対策は、財産管理委任契約や見守り契約をすることです。

必要に応じて、財産管理委任契約や見守り契約でサポート体制を整えておきます。

注意④任意後見監督人選任の申立てに手間と時間がかかる

任意後見のスタートは、任意後見監督人が選任されたときです。

任意後見監督人は、家庭裁判所が選任します。

たくさんの書類を準備する必要があります。

任意後見監督人選任の申立てから選任の審判まで、1か月程度の時間がかかります。

任意後見監督人が選任されると、報酬が発生します。

任意後見監督人の報酬は、本人の財産から支払われます。

注意⑤制度の限界がある

任意後見人には、医療同意はできません。

任意後見人は、死後事務や相続手続に関与することができません。

任意後見契約の制度的限界があるからです。

対策は、尊厳死宣言書、死後事務委任契約、遺言書などを併用することです。

任意後見契約だけでなく、包括的な支援体制を構築することが必要です。

6任意後見契約を司法書士に依頼するメリット

任意後見制度は、あらかじめ契約で「必要になったら後見人になってください」とお願いしておく制度です。

認知症が進んでから、任意後見契約をすることはできません。

重度の認知症になった後は、成年後見(法定後見)をするしかなくなります。

成年後見(法定後見)では、家庭裁判所が成年後見人を決めます。

家族が成年後見人になれることも家族以外の専門家が選ばれることもあります。

任意後見契約では、本人の選んだ人に後見人になってもらうことができます。

家族以外の人が成年後見人になることが不安である人にとって、任意後見制度は有力な選択肢になるでしょう。

任意後見監督人は、任意後見人のサポート役も担っています。

家庭裁判所に相談するより、ちょっと聞きたいといった場合には頼りになることが多いでしょう。

本人が自分らしく生きるために、みんなでサポートする制度です。

任意後見制度の活用を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄の事件番号の調べ方

1家庭裁判所は事件番号で管理する

①相続放棄の事件番号とは事件管理用の番号

相続人は、相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に相続放棄の申立てをします。

相続放棄の事件番号とは、事件管理用の番号です。

相続放棄の申立てを受付けたら、「令和〇年(〇)第〇号」の形式で個別に付番します。

家庭裁判所は、事件番号で管理しています。

事件番号は、事件を記録管理するための識別番号です。

②相続放棄申述受理通知書に事件番号が記載されている

家庭裁判所の審査で相続放棄が認められたら、相続放棄申述受理通知書が届きます。

相続放棄申述受理通知書とは、正式に相続放棄が認められたことの通知書です。

相続放棄申述受理通知書には、事件番号が記載されています。

事件番号が分かれば、どの事件に対する通知であるのか明確になるからです。

事件番号を記載すると、相続放棄申述受理通知書の真実性と正確性を担保することができます。

相続放棄申述受理通知書の内容について照会したいときは、事件番号を伝えると迅速に対応してもらうことができます。

③相続放棄申述受理証明書の請求で事件番号が必要になる

相続放棄申述受理通知書は、再発行はされません。

相続放棄申述受理通知書は、1回限りの連絡文書だからです。

相続放棄申述受理証明書は、相続放棄したことの証明書です。

相続放棄申述受理証明書の請求で、事件番号が必要になります。

相続放棄の事件番号が分からないと、相続放棄の記録を特定できないからです。

2相続放棄の事件番号の調べ方

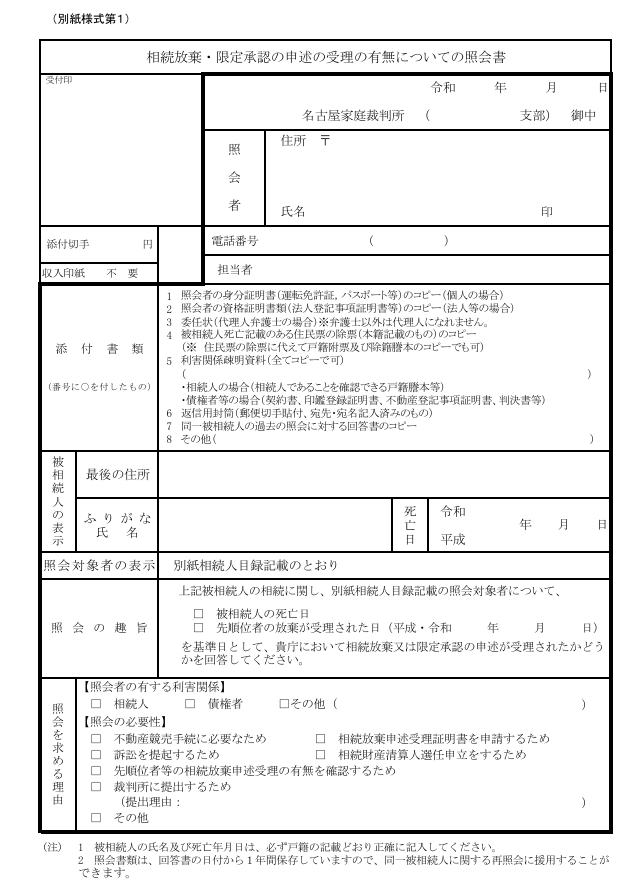

①相続放棄の有無の照会で事件番号が判明する

相続放棄が認められたら、家庭裁判所は相続放棄申述受理通知書を送ります。

送り先は、相続放棄の申立てをした人のみです。

家庭裁判所は、自主的に次順位相続人に通知しません。

家庭裁判所は、積極的に債権者に通知しません。

相続放棄が認められても、次順位相続人や債権者に通知する義務はありません。

次順位相続人や債権者は、家庭裁判所に対して相続放棄をしたか確認することができます。

相続放棄の有無の照会とは、相続放棄をしたか確認する方法です。

相続放棄の有無の照会をすると、その相続でその相続人が相続放棄をしたか確認することができます。

相続放棄が認められていれば、事件番号が判明します。

事件番号を記載すると、真実性と正確性を担保することができるからです。

②照会できる人は限られている

相続放棄の有無の照会ができる人は、次の人です。

(1)相続人

(2)被相続人の利害関係人

相続放棄が認められると、はじめから相続人でなくなります。

相続放棄した人は相続人でなくなるから、相続人として相続放棄の有無の照会をすることはできません。

被相続人の利害関係人であれば、相続放棄の有無の照会をすることができます。

③照会先

相続放棄の申述の有無の照会先は、被相続人の最後の住所地を管轄する家庭裁判所です。

被相続人の最後の住所地は、被相続人の住民票や戸籍の附票で確認することができます。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

④必要書類

(1)相続人が照会する場合

・被相続人の本籍地入り住民票または戸籍の附票

・照会者と被相続人の関係が分かる戸籍謄本(発行から3か月以内のもの)

・相続関係説明図

・照会者の本人確認書類

具体的には、運転免許証やマイナンバーカードなどのコピーです。

・返信用の封筒と切手

(2)利害関係人が照会する場合

・被相続人の本籍地入り住民票または戸籍の附票

・照会者の資格を確認する書類

個人の場合は、照会者の本人確認書類

具体的には、運転免許証やマイナンバーカードなどのコピーです。

法人の場合は、法人の登記簿謄本

・利害関係を証明する書類

具体的には、金銭消費貸借契約書、訴状、競売申立書、競売開始決定、債務名義等の各写し、担保権が記載された不動産登記簿謄本、その他債権の存在を証する書面などです。

・返信用の封筒と切手

必要書類は、家庭裁判所によって運用が異なります。

管轄の家庭裁判所に確認したうえで、照会するといいでしょう。

必要な戸籍謄本などを取得できない場合、司法書士などの専門家に依頼することができます。

⑤手数料は無料

相続放棄の申述の有無の照会は、手数料は無料です。

⑥郵送で照会できる

相続放棄の申述の有無の照会は、郵送で家庭裁判所に提出することができます。

⑦回答までにかかる期間

相続放棄の申述の有無の照会は、郵送で結果が通知されます。

回答までにかかる期間は、家庭裁判所によって異なります。

多くの場合、1週間~1か月程度で、通知されます。

⑧相続放棄の申述の有無の照会をする流れ

手順(1)照会文書の作成

相続放棄の申述の有無の照会は、文書で照会する必要があります。

電話や口頭で照会することはできません。

相続放棄の申述の有無の照会書の様式は、家庭裁判所のホームページからダウンロードすることができます。

手順(2)必要書類の準備

相続人が照会するときと利害関係人が照会するときで、必要な書類が異なります。

手順(3)家庭裁判所へ提出

相続放棄の申述の有無の照会書と必要書類を取りまとめて、家庭裁判所へ提出します。

裁判所の窓口に出向いて提出することもできるし、郵送で提出することもできます。

手順(4)家庭裁判所から回答

回答は、文書で届きます。

照会に応じるか、家庭裁判所が判断します。

利害関係が不明確である場合、利害関係がないと判断されるでしょう。

適切に利害関係を説明する書類を提出しないと、回答してもらえません。

3相続放棄の事件番号の調べるときの注意点

注意①事件番号は相続放棄した人ごとにちがう

相続を単純承認するか相続放棄をするか、各相続人が自分の判断で選択することができます。

相続放棄を希望する場合、各相続人が自分で相続放棄の申立てをします。

同時に相続放棄をする場合であっても、連名で相続放棄をすることはできません。

相続人ごとに、別の事件だからです。

事件番号は、事件ごとに付番されます。

相続人ごとに別の事件だから、相続人ごとに別の事件番号が付番されます。

注意②利害関係人以外は照会できない

相続放棄の申述の有無の照会ができる人は、限られています。

相続を単純承認するか相続放棄をするか、相続人の重大な意思決定です。

無関係な第三者が自由に照会できるとすると、プライバシーが侵害されます。

プライバシーを保護するため、法律上の利害関係が必要になります。

法律上の利害関係があっても、適切に書類を提出しないと家庭裁判所は無関係な第三者と誤解するでしょう。

例えば、債権者が照会する場合、債権者であることが分かる書類を提出します。

通常は金銭消費貸借契約書があれば、債権者と分かるでしょう。

債権者や債務者が住所変更をした場合、金銭消費貸借契約書だけでは別人と判断されます。

追加で、住所の移り変わりが分かる書類が必要になります。

書類に不足がある場合、家庭裁判所から追完の指示があります。

補正しないまま放置すると、回答してもらえません。

利害関係人以外は、相続放棄の申述の有無の照会ができません。

注意③調査対象期間は家庭裁判所によって異なる

相続放棄の有無の照会で確認できる期間は、家庭裁判所によって異なります。

詳細は、各家庭裁判所に直接訪ねるのが最善です。

10年以上過去の相続放棄である場合、家庭裁判所によっては確認できないかもしれません。

10年以上過去の相続では、調査対象期間が次のとおり限定されています。

・第1順位の相続人 死亡日から3か月以内

・後順位の相続人 先順位の相続人の相続放棄から3か月以内

相続放棄から30年以上経過すると、どこの家庭裁判所であっても確認できません。

相続放棄の書類は、永年保管ではないからです。

注意④相続放棄の期間3か月のスタートは知ってから

相続放棄には、3か月の期限があります。

相続人は相続を単純承認するか相続放棄をするか判断するため、3か月の猶予があります。

相続が発生してから3か月経過していない場合、相続人が熟慮中であると考えられます。

少なくとも相続発生後3か月経過後以降に、照会します。

相続放棄の期間3か月のスタートは、知ってからです。

ひょっとすると相続人は、熟慮中であるかもしれません。

注意⑤複数人まとめて照会できる

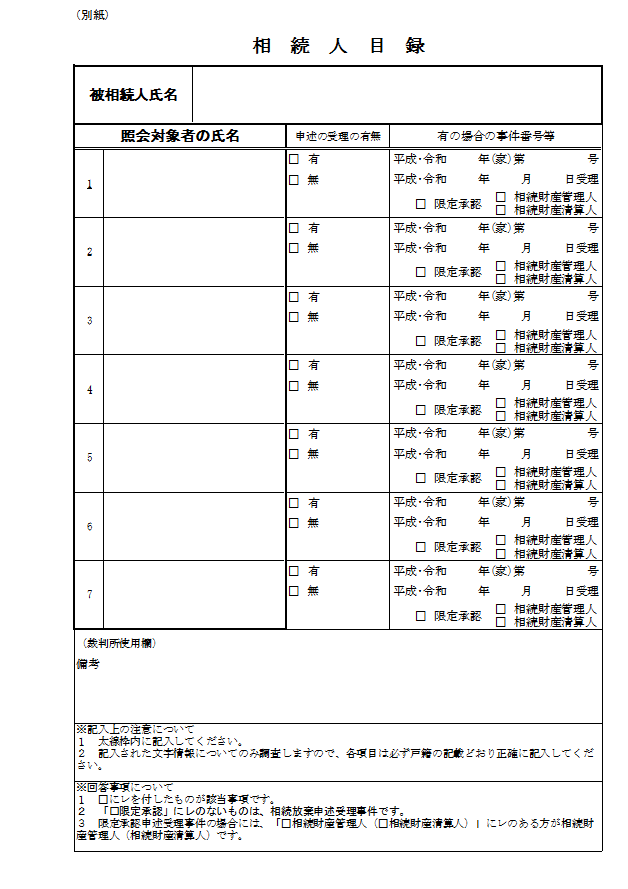

相続放棄の申述の有無の照会書の相続人目録には、照会対象者の氏名を記載する欄があります。

相続人目録に、記載した相続人が照会対象者です。

相続人目録に記載する相続人氏名は、戸籍謄本の記載に合わせます。

相続人目録に複数の相続人を記載することができます。

複数の相続人をまとめて、照会することができます。

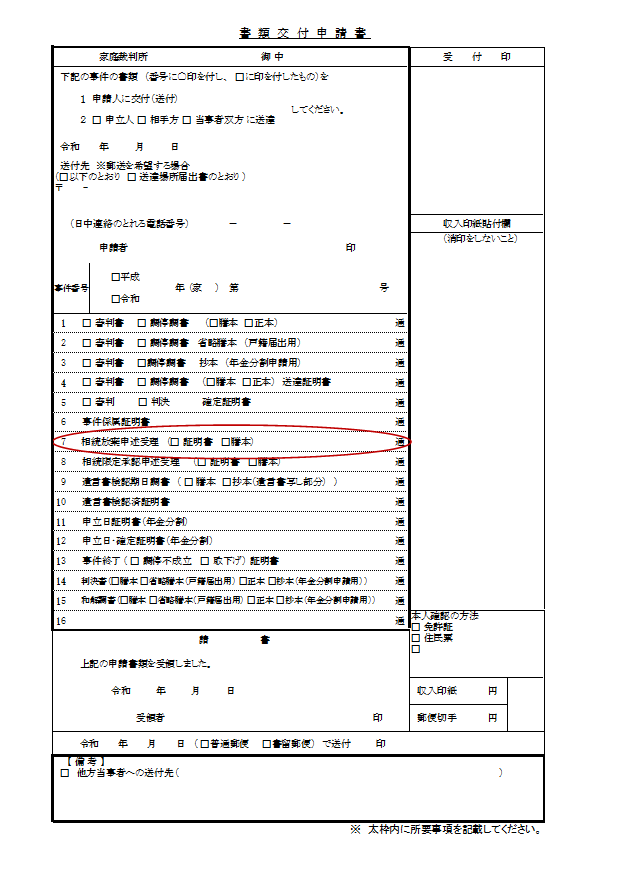

4相続放棄申述受理証明書を取得する方法

①相続放棄申述受理証明書取得には申請が必要

相続放棄申述受理証明書は、第三者に対し相続放棄の事実を証明する公的な証明書です。

相続放棄申述受理証明書は、家庭裁判所に申請した後に発行されます。

相続放棄申述受理通知書は、相続放棄をした本人に自動で通知されます。

②申請先

相続放棄申述受理証明書の申請先は、被相続人の最後の住所地を管轄する家庭裁判所です。

被相続人の最後の住所地は、被相続人の住民票や戸籍の附票で確認することができます。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

③申請できる人

相続放棄をした本人は、相続放棄申述受理証明書の交付を申請することができます。

相続放棄が認められた後、他の相続人の相続放棄申述受理証明書の交付を申請することはできません。

相続放棄が認められると、はじめから相続人でなくなるからです。

相続放棄申述受理証明書の交付を申請ができる第三者は、法律上の利害関係がある人です。

具体的には、次の人です。

・共同相続人

・後順位相続人

・被相続人の債権者

・相続財産清算人

④必要書類

(1)相続放棄をした本人が申請する場合

・申請者の本人確認書類

具体的には、運転免許証やマイナンバーカードなどのコピーです。

(2)共同相続人・後順位相続人が申請する場合

・申請者の本人確認書類

具体的には、運転免許証やマイナンバーカードなどのコピーです。

・被相続人の住民票または戸籍の附票

・被相続人と申請人の相続関係が分かる戸籍謄本

必要書類は、家庭裁判所によって運用が異なります。

管轄の家庭裁判所に確認したうえで、照会するといいでしょう。

(3)利害関係人が申請する場合

・申請人の資格を確認する書類

個人の場合は、照会者の本人確認書類

具体的には、運転免許証やマイナンバーカードなどのコピーです。

法人の場合は、法人の登記簿謄本

・利害関係を証明する書類

⑤郵送で手続できる

相続放棄申述受理証明書の交付申請書は、郵送で家庭裁判所に提出することができます。

相続放棄申述受理証明書の交付申請は、即日交付されません。

相続放棄申述受理証明書の交付を申請ができるのは、法律上の利害関係がある人だけです。

法律上の利害関係があるか、家庭裁判所で審査されます。

相続放棄申述受理証明書の発行には、裁判官の許可が必要です。

家庭裁判所の事務手続に、1週間以上かかるのが通例だからです。

必要書類と一緒に返信用の封筒と切手を提出すると、郵送してくれます。

相続放棄申述受理証明書は、郵送で受取ができます。

⑥手数料

相続放棄申述受理証明書の発行手数料は、1通あたり150円です。

相続放棄申述受理証明書の交付申請書に、収入印紙を貼り付けて納入します。

5相続放棄を司法書士に依頼するメリット

相続放棄は、その相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に申立てができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文では、認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

認めてもらえやすい書類を作成することができます。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

公正証書遺言で遺言執行者がいない

1公正証書遺言は安心確実

①公正証書遺言は公証人が取りまとめる

公正証書遺言とは、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

公証人は、本人確認のうえ本人の意思確認をして遺言書を作成します。

公証人は、法律の専門家です。

遺言内容を適切に遺言書にまとめるから、書き方ルールの違反になることは考えられません。

公証人が関与するから、公正証書遺言は安心確実です。

②家庭裁判所の検認不要

検認手続とは、家庭裁判所で遺言書を開封して確認してもらう手続です。

検認手続は、偽造や改ざんを防止するための手続です。

公正証書遺言は、家庭裁判所の検認手続が不要です。

公正証書遺言を作成したら、公証役場で厳重保管されます。

相続人らの手に渡らないから、偽造や改ざんがあり得ません。

偽造や改ざんでトラブルにならないから、公正証書遺言は安心確実です。

③遺言者が死亡しても公証役場は通知しない

公正証書遺言を作成した遺言者が死亡した場合、公証役場は何も通知しません。

遺言者が死亡しても、公証役場に届出るルールはありません。

公証役場は、遺言者が死亡したか分かりません。

公証役場は、遺言者の相続人がだれなのか分かりません。

公証役場の仕事は、公正証書遺言を作成して保管することです。

2遺言執行者が遺言書の内容を実現する

①相続手続は遺言執行者におまかせできる

遺言書は、作成するだけでは意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言執行者がいると、遺言者にとって安心です。

遺言執行者が確実に遺言書の内容を実現してくれるからです。

遺言執行者があると、相続人にとって安心です。

手間と時間がかかる相続手続をおまかせできるからです。

②遺言執行者は遺言書で指名できる

遺言執行者になれない人は、次のとおりです。

(1)未成年者

(2)破産者

遺言執行者は、遺言書で指名することができます。

遺言書を作成した時点で、未成年者であっても差し支えありません。

遺言執行者が欠格に該当するかどうかは、相続が発生した時点で判断します。

原則として、だれでも遺言執行者になることができます。

遺言執行者は、相続人や受遺者と同一で差し支えありません。

受遺者とは、遺言書で財産を引き継ぐ人です。

③遺言執行者の役割

(1)相続人に対し遺言内容を通知

遺言執行者が就任したら、就任したことを相続人全員に通知します。

就任通知と一緒に、遺言書の内容も通知します。

遺言執行者が遺言書の内容を通知することで、遺言執行の中立性と誠実性を示すことができます。

利害関係者が複数いる場合、遺言執行の中立性と誠実性は特に重要です。

(2)相続財産目録の作成

遺言執行者は遺言書の内容を実現する人だから、遺言書の内容以上の権限はありません。

遺言書の内容を実現するため、相続財産目録を作成します。

例えば「全財産を遺贈する」「全財産を相続させる」内容である場合、全財産を調査し財産目録を作成します。

「本遺言書に記載がない財産が見つかった場合」の記載があれば、全財産を調査し財産目録を作成します。

「不動産〇〇を遺贈する」内容である場合、他の財産を調査すると越権になるでしょう。

(3) 認知届・相続人廃除の申立て

認知とは、婚姻関係にないカップルの間に生まれた子どもについて自分の子どもと認めることです。

遺言書で、認知をすることができます。

遺言執行者が認知届を市区町村役場に提出します。

相続人廃除とは、相続人の相続権を奪う制度です。

遺言書で、相続人を廃除することができます。

遺言執行者が家庭裁判所に相続人廃除の申立てをします。

(4)財産の名義変更

預貯金は、遺言書の内容に従って預貯金口座の凍結解除をします。

不動産は、遺言書の内容に従って相続登記をします。

(5)遺産分配

不動産を遺贈をした場合、遺言執行者と受遺者の協力で所有権転登記をします。

遺言執行者は、遺言書の内容に従って財産を分配します。

(6)完了報告

必要に応じて、相続人らに遺言の執行状況を報告します。

遺言執行が完了したら、最終報告をします。

3公正証書遺言で遺言執行者がいない

①遺言執行者がいなくても遺言書は無効にならない

遺言書には、厳格な書き方ルールがあります。

書き方ルールに違反した遺言書は、無効になります。

遺言執行者を指名することは、書き方ルールにはありません。

遺言執行者がいなくても、遺言書は無効になりません。

②遺言執行者は辞退できる

遺言書は、遺言者がひとりで作成します。

言わば一方的に、遺言執行者に指名することができます。

遺言執行者に指名されても、自信がないかもしれません。

遺言執行者に指名されても、辞退することができます。

就任前は理由を明らかにすることなく、辞退ができます。

何となく気が進まないでも何となく不安でも、差し支えありません。

就任するのか辞退するのか分からないと、相続人が困ります。

速やかに返答するといいでしょう。

③相続人全員の協力で遺言書の内容を実現する

遺言執行者がいなくても、遺言書は無効になりません。

遺言書の内容は、相続人全員の協力で実現します。

相続人全員が協力できれば、遺言書の内容を実現させることができます。

④遺言執行者がいないと困ること

(1)相続手続が停滞

遺言執行者がいないと、相続人全員の協力で遺言書の内容を実現させます。

相続人全員の協力がないと、遺言執行ができなくなります。

一部の相続人が遺言書の内容に不満を持つことがあります。

不満がある相続人は、遺言書の内容の実現に協力してくれないでしょう。

例えば、預貯金の口座凍結解除では、相続人全員の実印による押印と印鑑証明書が必要です。

不動産の遺贈による所有権移転登記でも、相続人全員の実印による押印と印鑑証明書が必要です。

遺言執行者がいないと、あらゆる相続手続が停滞します。

(2)認知届・相続人廃除ができない

遺言書で認知をした場合、遺言執行者が認知届を提出します。

相続人全員の協力があっても、認知届を提出することはできません。

遺言書で相続人を廃除した場合、遺言執行者が相続人廃除の申立てをします。

相続人全員の協力があっても、相続人廃除の申立てを提出することはできません。

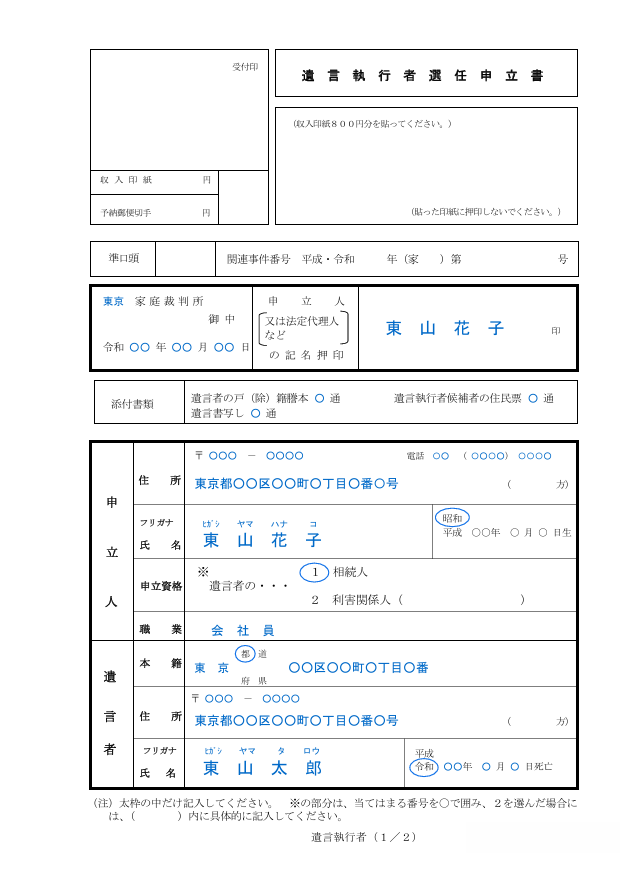

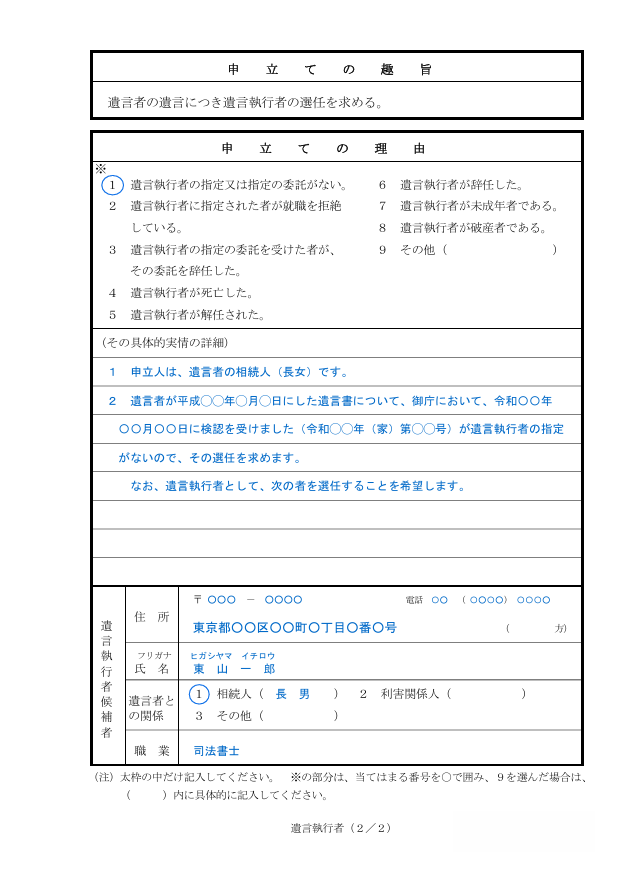

⑤家庭裁判所に遺言執行者選任の申立て

(1)遺言執行者がいないとき申立てができる

遺言執行者がいないと、相続手続が進められなくなることがあります。

遺言執行者がいないとき、遺言執行者選任の申立てをすることができます。

遺言者が遺言執行者を指名した場合、遺言者の意思を尊重すべきだからです。

家庭裁判所が遺言執行者を選任するのは、遺言者の意思を補う行為と言えます。

(2)申立先

申立先は、遺言者の最後の住所地を管轄する家庭裁判所です。

最後の住所地は、遺言者の住民票で確認することができます。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(3)申立てができる人

申立てができる人は、利害関係人です。

例えば、次の人です。

・相続人

・遺言者の債権者

・遺贈を受けた人

(4)必要書類

遺言執行者選任の申立書に添付する書類は、次のとおりです。

・遺言者の死亡の記載がある戸籍謄本

・遺言執行者候補者の住民票または戸籍の附票

・遺言書の写し

・利害関係が分かる書類 相続人であることが分かる戸籍謄本等

遺言執行者選任の申立書は、裁判所のホームページからダウンロードすることができます。

検認手続などで提出済の書類があるときは、省略することができます。

(5)費用

遺言執行者選任の申立ての手数料は、遺言書1通につき800円です。

手数料は、申立書に収入印紙を貼付して納入します。

手数料の他に、連絡用の郵便切手を納入します。

郵便切手の額面や枚数は、家庭裁判所ごとに異なります。

(6) 候補者を立てることができる

遺言執行者は、家庭裁判所が選任します。

遺言執行者選任の申立てにおいて、遺言執行者の候補者を立てることができます。

遺言執行者の候補者を立てても、家庭裁判所は自由に遺言執行者を選任することができます。

候補者の適格性を家庭裁判所が判断するからです。

相続登記など専門的な手続が必要な場合、司法書士などの専門家を候補者に立てることが実務的です。

(7) 選任までの期間

遺言執行者選任の申立書を提出してから選任されるまで、1か月程度かかります。

4スムーズな遺言執行のための準備

①遺言者による準備で執行の実効性を高める

(1)公正証書遺言を選択

遺言書を作成する場合、公正証書遺言か自筆証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

法律の知識がないと、書き方ルールに違反してしまうでしょう。

書き方ルールに違反すると、遺言書が無効になります。

公正証書遺言は、安心確実です。

公正証書遺言を選択することで、スムーズな遺言執行につなげることができます。

(2)財産の具体的記載

遺産分割の対象になる財産は、具体的に記載します。

確実に特定できないと、スムーズに相続手続が進められなくなるからです。

(3)遺言書に記載のない財産条項

遺言書に記載のない財産が見つかることがあります。

遺言書に記載のない財産が見つかった場合、遺産分割協議が必要です。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話し合いです。

「本遺言書に記載のない財産は相続人〇〇に相続させる」などの条項があると、スムーズに遺言執行をすることができます。

(4)遺言執行者の指名

遺言書を作成するときに、遺言執行者を指名することがおすすめです。

遺言執行者になる人にあらかじめ依頼しておくと、就任承諾がスムーズです。

遺言執行には、法律の知識が必要になることが多いでしょう。

司法書士などの専門家に依頼するのがおすすめです。

(5)付言事項

付言事項とは、遺言書に記載しても法律上効力がない事柄です。

遺言書に家族への感謝の気持ちや幸せに過ごして欲しい希望を書くことができます。

付言事項で、家族の感情に配慮したメッセージを書くことができます。

②遺言者執行者による準備で円滑な遺言執行

(1)相続人や受遺者の確認

確実に相続人調査を行って、相続人と受遺者を確認します。

遺言執行者には、相続人や受遺者に対して遺言内容を通知する義務があります。

(2)相続財産目録を作成

相続財産を網羅的に明らかにします。

「本遺言書に記載のない財産は相続人〇〇に相続させる」などの条項がある場合、相続財産全体を調査する必要があります。

調査結果は、相続財産目録に取りまとめます。

(3)遺言執行は専門家に委任できる

遺言執行者に就任したものの、相続手続が難しいと感じることがあります。

例えば、相続登記はたくさんある相続手続の中でも難しい手続です。

遺言執行者は、相続登記を申請することができます。

相続登記は専門知識が必要だから、知識がないと難しいと感じるでしょう。

遺言執行者は、司法書士などの専門家に依頼することができます。

5遺言書作成を司法書士に依頼するメリット

遺言書は、被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

民法に遺言書を作ることができるのは、15歳以上と定められています。

遺言書を作成すれば、法定相続人や法定相続人以外の人に財産を引き継ぐことができます。

遺言書作成は、先延ばししがちです。

先延ばしすると、相続人間のトラブルに発展しがちです。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

任意後見受任者は死亡届を提出できる

1任意後見契約で認知症に備える

①信頼できる人にサポートを依頼する

認知症や精神障害や知的障害などで判断能力が低下すると、物事の良しあしを適切に判断することができなくなります。

記憶があいまいになる人もいるでしょう。

任意後見とは、将来に備えて信頼できる人にサポートを依頼する契約です。

任意後見は、だれと契約するのか本人が自分で決めることができます。

任意後見受任者は、任意後見人になる予定の人です。

物事のメリットデメリットを充分に判断できなくなった後に、任意後見人がサポートします。

自分の財産管理などを依頼するから、信頼できる人と契約します。

家族であっても家族以外の第三者であっても、任意後見契約をすることができます。

任意後見受任者は、任意後見契約でサポートを依頼された人です。

②任意後見契約は公正証書で作成

任意後見契約は、判断能力が低下したときにサポートを依頼する契約です。

重要な契約だから、公正証書で契約をしなければなりません。

公正証書は、公証人に作ってもらう文書です。

単なる口約束や個人間の契約書では、効力がありません。

公証人は、法律の専門家です。

法律の専門家が当事者の意思確認をして、公正証書を作成します。

任意後見契約は、公正証書で作成します。

③公証人が法務局に登記嘱託

任意後見契約を締結すると、契約の内容は登記されます。

任意後見契約をしても後見が開始しても、戸籍に記載されません。

仮に戸籍に記載されるとしたら、不安を覚える人がいるでしょう。

戸籍ではなく、後見登記簿で管理されています。

任意後見契約をした当事者は、自分で登記申請をする必要はありません。

自動的に、公証人が法務局に登記を嘱託するからです。

④任意後見契約をするだけでは効力がない

任意後見は、将来に備えて信頼できる人にサポートを依頼する契約です。

契約だから、物事のメリットデメリットを充分に判断できるときに締結します。

任意後見契約を締結するだけでは、効力がありません。

任意後見契約をしたときは、物事のメリットデメリットを充分に判断できるはずです。

物事のメリットデメリットを充分に判断できる間、サポートは必要ないでしょう。

物事のメリットデメリットを充分に判断できなくなったら、サポートが必要になります。

サポートが必要ないから、任意後見契約は効力がありません。

任意後見受任者は、サポートが必要になったときに任意後見人になる予定の人です。

任意後見契約をするだけでは、任意後見受任者は本人を代理することはできません。

2任意後見受任者は死亡届を提出できる

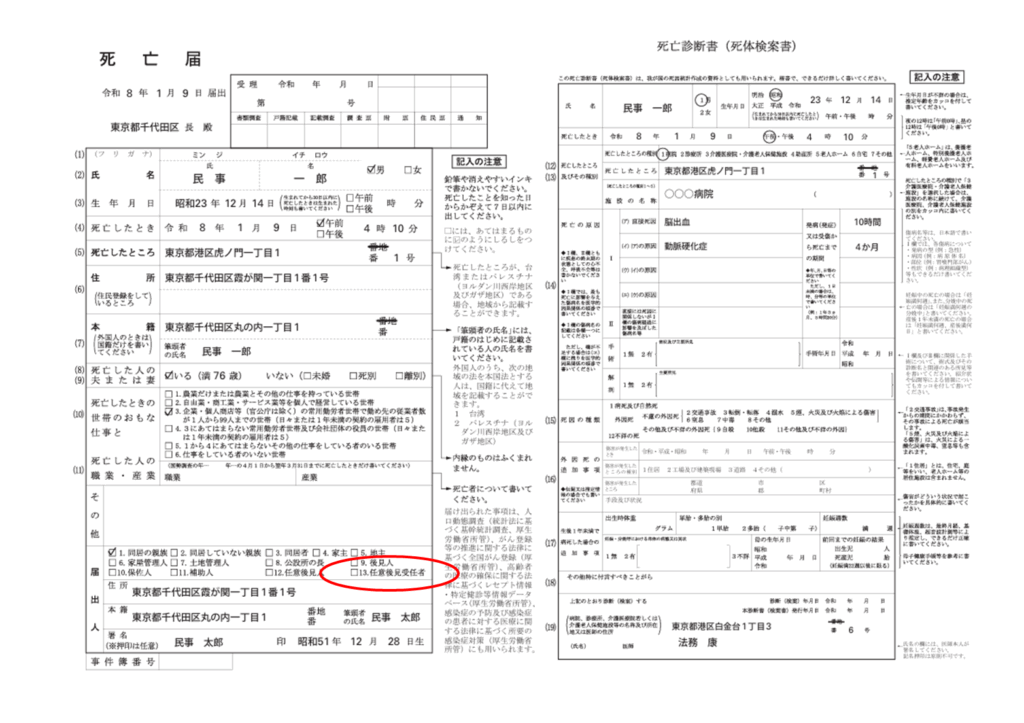

①死亡届を提出できる人

死亡届の届出人は、次のとおりです。

(1)同居の親族

(2)その他の同居人

(3)家主、地主又は家屋若しくは土地の管理人

上記の人は順序に関わらず、届出人になることができます。

次の人は、届出をすることができます。

(1)同居の親族以外の親族

(2)後見人、保佐人、補助人、任意後見人

(3)任意後見受任者

死亡届の届出義務は、ありません。

任意後見受任者は、死亡届を提出することができます。

おひとりさまや親族と疎遠である場合、死亡届を提出することが難しくなります。

任意後見契約をしておくと、死亡届を提出してもらえるので安心です。

②任意後見受任者は証明書提示が必要

任意後見受任者や任意後見人が死亡届を提出する場合、証明書を提示する必要があります。

任意後見受任者は、次の書類を提示します。

・登記事項証明書

・任意後見契約にかかる公正証書の謄本

任意後見人は、次の書類を提示します。

・登記事項証明書

・裁判書の謄本

提示書類のコピーを用意しておくと、親切です。

適切な書類を準備できないと、死亡届を受理してもらえません。

③提出期限は7日間

死亡届は、戸籍法の定めにより行う届出です。

人が死亡したら、死亡届の提出が義務付けられています。

死亡届の提出には、提出期限があります。

死亡の事実を知ってから、7日以内です。

国外で死亡した場合は、死亡の事実を知った日から3か月以内です。

違反すると、5万円以下のペナルティーが課されます。

④死亡届の提出先

死亡届の提出先は、次の市区町村役場です。

(1)死亡した人の本籍地

(2)届出人の住所地

(3)死亡地

任意後見受任者や任意後見人の住所地で、死亡届を提出することができます。

平日の業務時間中以外に提出する場合、提出できる窓口が制限されていることがあります。

例えば、名古屋市では、次のように制限されています。

土曜日・日曜日・休日・年末年始の昼間は、各区役所のみ提出することができます。

支所では、届出ができません。

平日の夜間と土曜日・日曜日・休日・年末年始の夜間は、中区役所の1階時間外受付のみ届出ができます。

⑤死亡届提出に失敗したときの影響

死亡届は、本人が死亡した後の最初の重要な事務です。

死亡届が受理されないと、埋火葬許可申請ができません。

火葬が執行できなくなります。

死亡届が受理されないと、戸籍に死亡が記載されません。

相続手続や死後事務全般が進められなくなります。

例えば、年金停止手続ができないと、過誤支給され続けて二次的なトラブルになります。

⑥死亡届は提出前にコピー

死亡届が受理されると、原本は還付されません。

死亡届のコピーは、次の手続で使います。

・生命保険の死亡保険金請求

・遺族年金や未支給年金の請求

・公共料金の契約解除や名義変更

死亡届は、提出前に5部程度コピーするのがおすすめです。

コピーを忘れても、上記の手続ができなくなることはありません。

死亡届記載事項証明書を発行してもらうことができるからです。

死亡届は、提出前にコピーがおすすめです。

3死後事務委任契約で死亡届は提出できない

①死後事務委任契約で死亡後の事務を依頼する

死後事務委任契約とは、死亡後に必要になる手続を依頼する契約です。

通常の委任契約は、死亡によって終了します。

死後事務委任契約は、当事者が死亡しても終了しません。

死後事務委任契約で死亡後の事務を依頼しておくと、家族に迷惑をかけなくて済みます。

死後事務委任契約を利用することで、安心して自分らしく人生を送ることができます。

②戸籍法上の提出権者に制限がある

死亡届を提出できる人は、戸籍法で決められています。

死後事務委任契約をした人は、戸籍法に定められる届出義務がある人にも届出ができる人にも含まれていません。

戸籍法は、届出権者を制限することで虚偽の届出を防止しようとしています。

戸籍は重要な公文書だから、正確性を守るため信頼性の高い届出者に限定する必要があります。

戸籍法上の届出をする権限がないから、死亡届を提出することができません。

③本人の委任状があっても受理されない

死亡届は本人が死亡した後に提出されるから、当然本人に死亡届を出す権限はありません。

本人に死亡届を出す権限がないのだから、本人の代わりに死亡届を出せないのは当然です。

本人が委任状を出しても、死亡届は受理されません。

死亡届は、法的効果を伴う届出義務行為と考えられています。

戸籍法で決められた義務の履行だから、本人が契約で依頼することはできません。

4任意後見契約と死後事務委任契約を併用するメリット

メリット①生前から死亡後まで一貫したサポート

任意後見契約は、本人の生前のサポートをサポートを依頼する契約です。

本人が死亡したら、任意後見契約は終了します。

死後事務委任契約は、死亡後に必要になる手続を依頼する契約です。

本人が死亡したら、死後事務委任契約は開始します。

任意後見契約と死後事務委任契約を併用すると、生前から死亡後まで一貫したサポートを受けることができます。

メリット1つ目は、生前から死亡後まで一貫したサポートです。

メリット②同一受任者による一貫対応で本人の意思を実現

任意後見契約は、信頼できる人と契約することが大切です。

自分の財産管理を依頼するからです。

死後事務委任契約は、信頼できる人と契約することが大切です。

自分の死亡後のことは、自分で確認できないからです。

任意後見契約と死後事務委任契約は、同じ人と契約することができます。

同じ人と契約すると、死亡後の手続もそのまま引き継ぎます。

本人の希望や意向を理解して、事務をすすめてもらうことができます。

メリット2つ目は、同一受任者による一貫対応で本人の意思を実現です。

メリット③家族や周囲の負担軽減

任意後見契約と死後事務委任契約を検討する人に、頼れる親族がいないことが少なくありません。

親族がいても遠方にいる場合や疎遠である場合、任意後見契約と死後事務委任契約は有効です。

生前のサポートや死亡後の事務手続を信頼する人に任せることで、親族や周囲の負担を軽減できるからです。

残される親族や周囲の人の精神的肉体的負担を大きく減らすことができます。

メリット3つ目は、家族や周囲の負担軽減です。

メリット④契約手続の効率化

任意後見契約は、公正証書で契約する必要があります。

死後事務委任契約に特に定めはないものの、公正証書で契約するのがおすすめです。

公正証書で契約すると、公証人が本人確認のうえ本人の意思確認をするからです。

公正証書には、高い信頼性があります。

任意後見契約や死後事務委任契約をする場合、司法書士などのサポートを受けることが多いでしょう。

任意後見契約や死後事務委任契約をまとめて、サポートしてもらうことができます。

任意後見契約や死後事務委任契約を併用する場合、同時に公正証書で契約します。

まとめて手続できるから、契約手続きが効率化します。

メリット4つ目は、契約手続の効率化です。

5生前対策を司法書士に依頼するメリット

生前対策=相続「税」対策の誤解から、生前対策はする方はあまり多くありません。

争族対策として有効な遺言書ですら、死亡者全体からみると10%未満です。

対策しないまま認知症になると、家族に大きな面倒をかけることになります。

認知症になってからでは遅いのです。

お元気なうちに準備する必要があります。

なにより自分が困らないために、大切な家族に面倒をかけないために生前対策をしたい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

尊厳死宣言公正証書で延命治療拒否の意思表示

1尊厳死と安楽死のちがい

高齢化社会が到来して、多くの方は長生きになりました。

現代の医学の発展により、身体状況を管理して、少なからぬ期間の生命維持ができるようになりました。

このような延命治療は苦痛を伴うことが多いです。

大きな苦痛を伴いながら、回復の見込みのない状態で治療を受け続けることは、人間としての尊厳を保てないとも考えられます。

不知の病で回復の見込みのない状態になったとき、過剰な延命治療を避け尊厳を持って自然な死を受け入れることを望む人が増えています。

回復の見込みのない状態になったとき、過剰な延命措置を行わず尊厳を持って自然な死を迎えることを、尊厳死と言います。

本人の自己決定権を尊重すべきという考えの人は、尊厳死を認める考えになりやすいです。

延命治療をしないことは、医療の放棄であるという考えの人は、尊厳死を認めない考えになりやすいです。

どちらも正しく、どちらも間違いではありません。

法律上は、尊厳死を認めると直接定めたものはありません。

日本医師会や学会などは、尊厳死を認める意見です。

苦痛から解放されるために、医師などが薬物などを積極的に使って死を迎える安楽死とは別物です。

尊厳死は、過度な治療を行わないことで、自然な死を迎えるものです。

2尊厳死宣言書を公正証書にするメリット

尊厳死宣言とは、回復の見込みのない状態になったとき、過剰な延命措置を行わず尊厳を持って自然な死を迎える意思を示した文書です。

尊厳を持って自然な死を迎える意思を持っていたとしても、医師や家族に伝えていないと意思はかなえられません。

自力で意思表示ができなくなってからでは、尊厳死の希望はかなえられないのです。

法律上は、尊厳死を認めると直接定めたものはありません。

公正証書でなければならないといったルールがあるわけではありません。

公正証書は、公証人に尊厳死を希望していることを伝えて、公証人が作る公的な書類です。

公証人は、身分証明書などで本人確認をしたうえで、本人の意思を確認して、公正証書を作ります。

本人は尊厳死を希望していなかったのではないかなどとトラブルになることがありません。

尊厳死宣言書原本は、公証役場で保管されます。

尊厳死宣言書が偽造ではないかなどといったトラブルとも無縁です。

公証人の作る公正証書は、極めて信頼性が高いものとされています。

公正証書でない尊厳死宣言書の場合、本人の意思であるのかはっきりしていないという疑いが残ります。

本人の意思であるのかはっきりしていないと、医師は慎重な判断をすることになるでしょう。

何より、公正証書にすることは本人の強い意志を感じさせます。

医師は本人の意思であると信頼するからこそ、尊厳死を実現させてくれます。

実際、95%以上の医師が尊厳死宣言の提出があったら、本人の意思を尊重すると答えています。

尊厳死宣言書に強制力はありませんが、高い確率で尊厳死が実現すると言えます。

3尊厳死宣言書の内容

①尊厳死を希望する意思

法律上は、尊厳死を認めると直接定めたものはありません。

だから、記載内容についてもルールがあるわけではありません。

遺言書と同様に、後日トラブルにならないようにするために作成しておくものです。

おおむね、次のような内容を書きます。

過剰な延命措置をしないで、自然な死を迎えることを希望するという内容です。

死が差し迫ったとき、苦痛を和らげて欲しいこと、安らかに最期を迎えることを希望することを表明します。

尊厳死宣言書の核心で、最も重要な点です。

しないで欲しい具体的な治療内容や治療を中止する条件も、書いておきます。

急に心肺停止状態になったとき、蘇生措置を希望するのか、口から食事がとれなくなったら、どうするのかなど具体的に記載します。

②尊厳死を望む理由

尊厳死を望む理由を書くと、尊厳死を希望することの説得力が増します。

例えば、親族が延命治療を受けたとき、本人にとっても家族にとっても医師にとっても苛酷と思えたからなどです。

③家族の同意

尊厳死を望むのであれば、このことを家族に伝え、家族に理解してもらう必要があります。

95%以上の医師が尊厳死宣言の提出があったら、本人の意思を尊重すると答えています。

事前に家族が何も聞かされていなかったら、気持ちが動揺して延命治療を望むでしょう。

本人が強く尊厳死を望んでも、家族が延命治療の継続を望んだら、医師は無視できません。

家族とのトラブルをおそれて、医療関係者は延命治療を続けるでしょう。

尊厳死宣言書に連名で署名してもらうことは有効です。

尊厳死宣言書作成に家族も同席し、家族の同意書と印鑑証明書を添付してもいいでしょう。

最終的に決めるのは、家族と医療関係者です。

④医師に対する免責

尊厳死の実現に尽力してくれた医師らに法的な責任を問われないようにする内容です。

刑事責任については、警察や検察関係者が判断することですが、最大の配慮を求める内容を書いておきましょう。

賠償責任も問わないことを明示します。

⑤尊厳死宣言書の効力

尊厳死宣言書は本人が元気なときに、作ったものであることを書きます。

本人自ら撤回しない限り有効であることを明らかにします。

5尊厳死宣言は遺言書に書いても意味がない

尊厳死宣言も、遺言書も、いわゆる終活で話題にのぼります。

尊厳死宣言は遺言書に書いておけばよいと考える方もいます。

尊厳死宣言書と遺言書は性質の違うものです。

遺言書に尊厳死宣言を書くことは、おすすめできません。

遺言書は被相続人が死亡した後、効力が発生します。

相続が発生した後、遺言書の内容を確認することになるでしょう。

自筆証書遺言であれば、相続発生後、家庭裁判所で開封してもらいます。

家族が遺言書の内容を知っていたとしても、通常は他の家族に内容を秘密にしておくでしょう。

遺言書を見て、尊厳死宣言がされていると気づいても、遅いのです。

延命治療をしないで欲しいという意思表示は、生きているうちに医師に伝わる必要があります。

遺言書の内容を医師ら医療関係者が確認するのも現実的ではありません。

遺言の内容は、法律関係のことだからです。

遺言書に書いて有効になることは、詳細に決められています。

遺言に書いて有効になることの中にも、尊厳死宣言はありません。

6尊厳死宣言を司法書士に依頼するメリット

生前対策=相続「税」対策の誤解から、生前対策をする人はあまり多くありません。

争族対策として有効な遺言書ですら、死亡者全体からみると10%未満です。

尊厳死宣言は人間としての尊厳を維持したいという希望を文書にしたものです。

元気だった時の姿を知っている家族は、ベッドに横たわるだけの姿を見ると動揺します。

回復の見込みのない状態だと分かっていても、大きな苦痛を伴うことを知っていても、どうするかを判断したくない気持ちになるでしょう。

何も判断したくない、判断を先延ばししたいという気持ちから、延命措置が続けられます。

延命措置が続けられれば、苦痛も続きます。

延命措置が続く間、本人も苦痛が続き、見ている家族も苦痛が続くのです。

家族は、後々になっても、本人を苦しめてしまったのではないかと後悔するのです。

尊厳死宣言は、自己決定権を尊重するものです。

自分がどのような治療や措置を受けたいのか、どのような治療や措置を受けたくないのか、どのような最期を迎えたいのか意思を示すものです。

家族は、本人の意思をかなえてあげることができると救われます。

自分自身のためにも、大切な家族のためにも、意思を示してあげましょう。

大切な家族に面倒をかけないために尊厳死宣言書を作成したい方は、すぐに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

銀行が口座名義人の死亡を知るタイミング

1口座名義人死亡で口座凍結

①口座凍結で入出金停止

預貯金の口座の持ち主が死亡した場合、口座は凍結されます。

口座の凍結とは、口座取引を停止することです。

口座取引には、次のものがあります。

・ATMや窓口での引出し

・年金などの振込み

・公共料金などの引落し

口座が凍結されると、入出金が停止になります。

②口座名義人死亡で口座凍結する理由

葬儀費用や施設病院の費用は、ある程度まとまった金額になることが多いでしょう。

被相続人の預貯金を引き出して、支払いたいと考えるかもしれません。

口座の持ち主が死亡したら、口座が凍結されます。

相続が発生したら、被相続人のものは相続人が相続します。

口座の預貯金は、相続人全員の共有財産です。

一部の相続人が勝手に引き出した場合、他の相続人とトラブルになるでしょう。

被相続人の預貯金が安易に引き出されると、金融機関は他の相続人から強い抗議を受けることになります。

金融機関が相続争いに巻き込まれるおそれがあります。

被相続人の大切な預貯金を守れないとなったら、金融機関の信用は失墜するでしょう。

金融機関は信用失墜を避けるため、口座を凍結します。

③口座凍結しないことで起きるリスク

(1)相続人の使込みリスク

口座名義人が死亡しても、キャッシュカードと暗証番号で引出しすることができます。

他の相続人から、横領を疑われるでしょう。

(2)相続放棄ができなくなる

相続が発生したら、相続人は単純承認するか相続放棄をするか選択することができます。

相続発生後に口座の預貯金を引出して自分のために使うと、単純承認になります。

家庭裁判所が相続放棄を認めても、単純承認したら無効になります。

(3)遺産分割が不公平

口座の預貯金を使ってしまうと、他の相続人が預貯金を取得できなくなります。

預貯金のひとり占めが起きると、深刻なトラブルに発展します。

2銀行が口座名義人の死亡を知るタイミング

①相続手続の問合わせで死亡を知る

預貯金の口座の持ち主が死亡した場合、口座は凍結されます。

口座が凍結されるタイミングは、銀行が口座の持ち主が死亡したことを知ったときです。

口座の持ち主が死亡したら、口座の預貯金は相続人が相続します。

家族が預貯金の有無や相続手続の方法を銀行に問合わせるでしょう。

預貯金の有無や相続手続の方法を問合わせたときに、銀行は口座の持ち主の死亡を知ります。

口座の持ち主の死亡を知ったときに、口座は凍結されます。

かつては地域コミュニティー経由の情報が参考になったかもしれません。

同姓同名の誤認リスクを避けるため、家族からの連絡で口座凍結がされます。

預貯金の存在を家族が知らないことがあります。

家族は、銀行などの問合せができないでしょう。

銀行は死亡を知らないから、口座が凍結されないままになります。

②銀行間で情報共有しない

口座凍結は、銀行ごとに行われます。

その銀行が名義人の死亡を知ったときに、口座が凍結されます。

口座名義人の死亡を知ると、その銀行内で共有されます。

ひとつの銀行の複数の支店に口座がある場合、銀行内のすべての支店の口座が凍結します。

銀行間で、口座名義人の死亡情報を共有する仕組みはありません。

個人情報保護の観点から、当然と言えます。

各銀行は、独自の顧客管理システムを構築しています。

他の銀行の口座情報にアクセスすることはできません。

ネット銀行であっても、銀行間で情報共有はされません。

③死亡届を提出するだけで凍結しない

医師が死亡診断書を作成しても、医師や病院は金融機関に連絡しません。

市区町村役場死亡届を受け付けても、市区町村役場は金融機関に連絡しません。

人が死亡した事実は、個人情報です。

勝手に金融機関に連絡したら、個人情報の漏洩で責任を問われることになるでしょう。

死亡診断書が作成されても死亡届を受け付けられても、口座は凍結されません。

死亡診断書が作成されても死亡届を受け付けられても、銀行は死亡したことを知らないからです。

死亡届を提出するだけで、口座は凍結しません。

3 凍結した口座から預貯金を引出す方法

①凍結解除に必要な書類

ケース(1)遺言書があるケース

遺言書があるケースで口座の凍結解除に必要な書類は、次のとおりです。

・相続手続依頼書

・被相続人の出生から死亡までの連続した戸籍謄本

・相続人全員の現在戸籍

・遺言書

・検認済証明書(検認が必要な遺言書である場合)

・相続人の印鑑証明書

・通帳

・キャッシュカード

ケース(2)遺産分割協議をするケース

遺産分割協議をするケースで口座の凍結解除に必要な書類は、次のとおりです。

・相続手続依頼書

・被相続人の出生から死亡までの連続した戸籍謄本

・相続人全員の現在戸籍

・遺産分割協議書

・相続人の印鑑証明書

・通帳

・キャッシュカード

必要書類は、金融機関によって異なります。

相続人の戸籍謄本や印鑑証明書は、金融機関独自ルールによって期限が決められていることがあります。

多くの場合、発行後3か月や6か月以内です。

通帳・カード・印鑑が見つからなくても、相続手続をすることができます。

通帳を提出した場合、解約したことが明確に分かるように「解約済」などの表示をしてくれます。

紛失などで提出できない場合、紛失届などの提出を求められることがあります。

②口座の凍結解除をする方法

手順(1)銀行へ連絡

口座の持ち主が死亡したことを銀行に連絡します。

相続手続の方法の案内をしてもらいます。

銀行へ連絡したことで、預貯金の口座が凍結されます。

手順(2)必要書類の準備

口座の持ち主が死亡したことを銀行に連絡したことで、必要書類が提示されます。

銀行独自ルールによって、必要書類の期限が設けられていることがあります。

必要書類の案内に従って、書類を準備します。

手順(3)金融機関に書類を提出

準備した書類を金融機関に提出します。

提出方法は、金融機関によって異なります。

・口座がある本支店の窓口に出向く方法

・どこでもいいが、本支店の窓口に出向く方法

・相続センターなどへ郵送提出する方法

銀行によっては、来店予約したときだけ担当者がいることがあります。

本支店窓口に出向いても、担当者がいないと書類を提出できないかもしれません。

相続センターなどで集中処理をしている場合、本支店の窓口では何も対応してもらえないでしょう。

ちょっとした疑問も、答えてもらえないことがあります。

準備した書類の提出方法を確認しておくのがおすすめです。

手順(4)口座凍結解除の審査

相続手続書類を受付けたら、内容を審査します。

問題がなければ、口座凍結が解除されます。

多くの場合、書類提出から口座凍結解除まで半月~1か月程度かかります。

③口座凍結に期限はない

口座の持ち主が死亡したら、口座が凍結されます。

口座凍結に、期限はありません。

凍結解除の手続をしなければ、いつまでたっても凍結されたままです。

長期間経過すれば、自動で凍結解除されることはありません。

金融機関が相続争いに巻き込まれないために、口座凍結しているからです。

預貯金の分け方について、相続人全員が合意するまで口座凍結は続きます。

相続財産の分け方について、相続人全員の合意が難しいことがあります。

ときには何十年も合意ができないことがあります。

何十年も合意ができない場合、何十年も凍結されたままです。

口座凍結に、期限はないからです。

4遺産分割前の仮払い制度

①金融機関に直接手続する方法

(1)金融機関に手続する方法はカンタン

葬儀費用や病院の費用など、まとまった金額が必要になることがあります。

相続人全員の合意ができる前に、仮払いを受けることができます。

遺産分割前の預金仮払い制度は、金融機関に直接手続する方法と家庭裁判所に手続する方法があります。

どちらかと言うと、金融機関に直接手続する方法はカンタンです。

(2)上限額は最大150万円

金融機関に直接手続をする場合、仮払い上限額の計算式は次のとおりです。

仮払いの上限額=死亡時の預金額×1/3×法定相続分

計算式で求められた上限額が150万円を超えた場合、150万円になります。

(3)必要書類

遺産分割前の預金仮払い制度を利用するときの必要書類は、次のとおりです。

・被相続人の出生から死亡までの連続した戸籍謄本

・仮払い請求をする相続人の現在戸籍

・仮払い請求をする相続人の本人確認書類

・仮払い請求をする相続人の印鑑証明書

・仮払い請求書

(4)相続放棄を検討中のときは慎重に判断

遺産分割前の預金仮払い制度は、便利な制度です。

安易に利用するのは、おすすめできません。

遺産分割前の預金仮払い制度を利用すると、相続を単純承認したと判断されるおそれがあるからです。

単純承認をした後で、相続放棄をしても無効です。

相続放棄を検討中のときは、慎重に判断する必要があります。

②家庭裁判所に手続する方法

(1)遺産分割調停や遺産分割審判の申立てが必要

遺産分割前の預金仮払い制度は、家庭裁判所に手続する方法があります。

家庭裁判所に手続する方法は、前提として遺産分割調停や遺産分割審判の申立てが必要です。金融機関に直接手続する方法と較べて、ハードルが高いと言えます。

(2)払戻額は家庭裁判所が決める

家庭裁判所に手続する方法では、上限額がありません。

家庭裁判所が個別の事情を考慮して、決定します。

5相続人間のトラブル事例と防止する方法

事例①名義人死亡前後に引出し

口座名義人の生前に同居していた家族などが財産管理をしていることがあります。

日常的に、キャッシュカードや通帳を預かって引出しなどを依頼されていたでしょう。

口座名義人が死亡しても銀行が死亡の事実を知るまで、口座は凍結されません。

口座が使えるから、キャッシュカードと暗証番号で引出しすることができます。

相続が発生したら、葬儀費用や病院・施設費用の精算があります。

まとまった金額を引出すかもしれません。

他の相続人の目からは、まとまった金額の使込みに見えることがあります。

使込みを疑われると、相続人間の深刻なトラブルに発展するおそれがあります。

トラブル防止の対策は、情報共有です。

預貯金の引出しをするときは、引出しの目的や金額を相続人間で情報共有します。

請求書や領収書を保管して、いつでも提示できるようにするといいでしょう。

事例②遺産分割協議の停滞

口座の預貯金は、相続財産です。

遺産分割協議が成立すれば、口座凍結を解除してもらうことができます。

一部の相続人が遺産分割協議に応じないと、口座凍結したままです。

相続人の中には、被相続人の預貯金で生活していることがあるでしょう。

生活費が引出せなくなって、生活に困窮します。

トラブル防止の対策は、遺言書の作成です。

被相続人が遺言書を作成した場合、遺言書のとおりに遺産分割をすることができます。

遺言書で遺言執行者を指名すると、相続手続はおまかせすることができます。

遺言執行者とは、遺言書の内容を実現する人です。

遺言執行者が遺言書の内容を実現してくれるから、遺言者と相続人両方にとって安心です。

事例③口座多数で相続人間に不信感

被相続人が複数の銀行口座を使い分けていることがあります。

口座を分散しても、口座凍結を防止する効果はありません。

各金融機関が名義人の死亡を知ったときに、口座は凍結されます。

預貯金口座がたくさんあると、相続人間の不信感につながります。

隠し口座があるのではないか、使込みをしているのではないかと疑心暗鬼になるからです。

トラブル防止の対策は、生前の口座整理です。

使っていない口座を解約し、必要な口座のみに厳選します。

口座の存在は、相続人間で共有するとトラブルを防止できます。

6預貯金口座の相続手続を司法書士に依頼するメリット

口座を凍結されてしまったら、書類をそろえて手続すれば解除してもらえます。

凍結解除に必要な書類は、銀行などの金融機関によってまちまちです。

手続の方法や手続にかかる期間も、まちまちです。

銀行内部で取扱が統一されていないことも、少なくありません。

窓口や電話で確認したことであっても、上席の方に通してもらえず、やり直しになることも多々あります。

口座凍結解除は、スムーズに手続できないことが多いのが現状です。

日常生活に不可欠な銀行口座だからこそ、スムーズに手続したいと思う方が多いでしょう。

仕事や家事で忙しい方や高齢、療養中などで手続が難しい方は、手続を丸ごとおまかせできます。

家族にお世話が必要な方がいて、お側を離れられない方からのご相談もお受けしております。

凍結口座をスムーズに解除したい方は、司法書士などの専門家に相談することをおすすめします

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

公正証書遺言の開示請求の方法

1公正証書遺言はメリットが多い

①公正証書遺言は公証人が取りまとめる遺言書

公正証書遺言とは、遺言内容を公証人に取りまとめてもらって作る遺言書です。

遺言者が公証人に遺言内容を伝えて、証人2人に確認してもらって作ります。

原則として、公証役場に出向く必要があります。

遺言者が病気や障害などで公証役場に出向くことが困難なこともあるでしょう。

公証役場に出向くことが困難な場合、病院や自宅などへ公証人に出張してもらうことができます。

②公正証書遺言は無効になりにくい

公証人は、法律の専門家です。

公正証書遺言は、公証人が関与して作成します。

法律上の不備があって遺言書が無効になるリスクが最も少ないものです。

遺言書の内容を伝えておけば、適切な表現で文書にしてもらえます。

③公正証書遺言原本は公証役場で保管される

公正証書遺言を作成した場合、遺言書原本は公証役場で厳重に保管されます。

紛失するおそれがありません。

相続人らに偽造や変造をされる心配がありません。

誤って捨てられることもないし、火事などで焼失する心配もありません。

④公正証書遺言は探しやすい

遺言書原本は、公証役場で厳重に保管されます。

相続が発生した場合、公証役場に問い合わせて探してもらうことができます。

⑤公正証書遺言は検認不要

自筆証書遺言書を見つけた人や預かっている人は、家庭裁判所に届出をしなければなりません。

家庭裁判所への届出を遺言書の検認の申立てと言います。

検認期日において、家庭裁判所で開封してもらいます。

検認手続は、遺言書の偽造や変造を防止するために行います。

公正証書遺言原本は、公証役場で厳重に保管されています。

遺言書の偽造や変造は、あり得ません。

公正証書遺言書は、検認手続をする必要ありません。

2公正証書遺言の開示請求ができる人は限られている

①公正証書遺言は厳重に保管されている

公正証書遺言を作成した場合、遺言書原本は公証役場で厳重に保管されます。

遺言書に記載されている事柄は、プライベートな事柄です。

遺言書は、秘密保持の必要性が非常に高い文書です。

遺言書の内容は、限られた人だけ確認することができます。

遺言者本人が生きている間、他の人に知られることはありません。

遺言書原本は公証役場で厳重に保管されていますから、内容を確認したいときは謄本を請求します。

②遺言者生前に謄本を請求できる人

遺言者が健在のうちは、遺言者本人だけが謄本を請求することができます。

謄本の請求は、遺言者本人が代理人に依頼することはできます。

遺言者本人以外の人は、遺言者本人の家族であっても請求することできません。

遺言者本人でない人は、たとえ推定相続人であっても、請求することできません。

遺言書本人が認知症などで物事のメリットデメリットを充分に判断できなくなることがあります。

物事のメリットデメリットを充分に判断できなくなった場合、成年後見人がサポートをします。

成年後見人は、認知症の人をサポートするため、包括的な代理権が与えられます。

認知症の人をサポートするためであっても、成年後見人は謄本を請求することはできません。

秘密保持の必要性が非常に高い文書だから、家族であっても成年後見人であっても遺言書の秘密は保持されます。

③遺言者本人が謄本請求するときの必要書類

公正証書遺言の謄本請求書には、次の書類が必要です。

(1)請求者の本人確認書類

運転免許証、マイナンバーカード、発行後3か月以内の印鑑証明書等

本人確認書類として印鑑証明書を提出する場合、公正証書遺言の謄本請求書に実印で押印をしなければなりません。

本人確認書類として運転免許証、マイナンバーカード等を提出する場合、公正証書遺言の謄本請求書は押印不要です。

④相続発生後に謄本を請求できる人

遺言者本人が死亡した後は、利害関係人だけが謄本を請求することができます。

利害関係人にあたる人は、次のとおりです。

(1)相続人

(2)受遺者

(3)遺言執行者

利害関係人が謄本を請求できるのは、相続が発生した後だけです。

相続人になる可能性が高い人であっても、遺言者本人の生前に謄本を請求することはできません。

⑤利害関係人が謄本請求するときの必要書類

公正証書遺言の謄本請求書には、次の書類が必要です。

(1) 遺言者が死亡したことが分かる戸籍謄本

(2) 請求者が相続人であることが分かる戸籍謄本

(3) 請求者の本人確認書類

運転免許証、マイナンバーカード、発行後3か月以内の印鑑証明書等

本人確認書類として印鑑証明書を提出する場合、公正証書遺言の謄本請求書に実印で押印をしなければなりません。

本人確認書類として運転免許証、マイナンバーカード等を提出する場合、公正証書遺言の謄本請求書は押印不要です。

(1)遺言者の戸籍謄本(2)相続人の戸籍謄本は、希望すれば原本還付してもらえます。

原本還付を希望する場合、コピーを一緒に提出します。

⑥代理人が謄本請求するときの必要書類

公正証書遺言の謄本請求は、代理人に依頼することができます。

代理人に依頼する場合、(3) 請求者の本人確認書類の代わりに次の書類が必要です。

(1)代理人の本人確認書類

(2)委任状

請求者の実印で押印がされている委任状が必要です。

(3)請求者の印鑑証明書

発行後3か月以内の印鑑証明書でなければなりません。

3公正証書遺言の開示請求の方法

①公正証書遺言の謄本の請求先

公正証書遺言原本は、遺言書を作成した公証役場で保管されています。

公正証書遺言の謄本の請求先は、遺言書を保管している公証役場です。

②公正証書遺言の謄本請求の手数料

公正証書遺言の謄本請求には、手数料がかかります。

公正証書遺言の閲覧だけであれば、1回200円です。

公正証書遺言の謄本の交付手数料は、1枚250円です。

何ページにも及ぶ遺言書の場合、手数料がかさみます。

4公正証書遺言の謄本は郵送で請求ができる

①公正証書遺言の謄本は郵送請求は手続が複雑

公正証書遺言の謄本の請求先は、公正証書遺言を保管している公証役場です。

公正証書遺言を作成する場合、遺言者は自分の近くの公証役場を利用するでしょう。

相続人が遠くに住んでいる場合、遺言書を保管している公証役場に出向くのは難しいものです。

公正証書遺言の謄本は、公証役場まで出向いて請求することもできるし郵送で請求することもできます。

公正証書遺言の謄本を郵送請求する場合、手続に手間がかかります。

②最寄りの公証役場で署名認証を受ける

公正証書遺言を保管している公証役場が遠方である場合、郵送で公正証書遺言の謄本を請求することができます。

公正証書謄本交付申請書を郵送する前に、まず署名認証を受ける必要があります。

署名認証とは、交付申請書が本人によって署名されたことを公証人に証明してもらう手続です。

遺言書の内容は秘密を保持する必要性が高いため、手続が厳格です。

公正証書遺言の謄本を請求する人が、本人であることを証明してもらわなければなりません。

署名認証は本人によって署名されたことを証明してもらうだけだから、最寄りの公証役場で手続をすることができます。

署名認証にかかる手数料は、1件2500円です。

署名認証にかかる時間は、15~30分程度です。

事前予約は、不要です。

混雑している場合、待ち時間が長くなることがあります。

署名認証に必要な書類は、謄本の交付請求をするときと同じです。

③請求先の公証役場に郵送する

公正証書謄本交付申請書に署名認証を受けた後、請求先の公証役場に発送します。

郵送するときは、レターパックプラスなど記録が残る郵便がおすすめです。

レターパックプラスは、対面で受取のサインをしてもらう郵便です。

郵送するのは、次の書類です。

(1)署名認証を受けた公正証書謄本交付申請書

(2)署名認証を受けたときの必要書類全部

(3)返信用レターパックプラス

返信用レターパックプラスには、返信先の住所、氏名、電話番号を記入しておきます。

④手数料の支払い

郵便物が請求先の公証役場に届いたら、請求先の公証役場が内容の審査をします。

不備がなければ、手数料の支払いについて電話連絡があります。

手数料は、公証役場まで出向いて請求するときと同じ金額です。

公証役場指定の金融機関に手数料を振込みます。

振込手数料は、請求者の負担です。

⑤公正証書遺言の謄本が届く

公証役場が入金を確認した後、公正証書遺言の謄本と領収書が発送されます。

5検索システムで公正証書遺言の有無を調べてもらえる

被相続人が公正証書遺言を作成したか分からない場合、公証役場で調べてもらうことができます。

公正証書遺言を作った場合、公証役場は公正証書遺言を厳重に保管しています。

公証役場に保管されている公正証書遺言は、データで管理されています。

遺言した人の名前、公証人の名前、公証役場の名前、遺言書を作った日をコンピューターで調べてもらうことができます。

昭和64年1月1日以降に作った公正証書遺言、秘密証書遺言が対象です。

調べてもらうための手数料は、無料です。

全国どこの公証役場でも、調べてもらうことができます。

まずは近くの公証役場に出向いて、調べてもらいましょう。

郵便で調べてもらうように請求することはできません。

遺言をした人がご健在のうちは、遺言者本人と遺言者本人の代理人だけが調べてもらうことができます。

家族が調べてもらおうとしても、答えてもらえません。

6遺言書作成を司法書士に依頼するメリット

遺言書がある場合、相続財産について、相続人全員で、分け方を合意する必要はありません。

もっともトラブルになりやすい遺産分割協議で、相続人全員で合意をしなくていいのは大きなメリットです。

せっかく遺言書を作成しても、遺族に見つけてもらえなければ意味がありません。

同時に、死亡する前に自分に都合の悪い遺言書を隠したり捨ててしまったりする心配があります。

さらに、遺言書には厳格な書き方ルールがあります。

ルールが守られていない遺言書は無効になります。

書き方のルールは守られていても、内容があいまいだったり、不適切であったために、実現できない遺言書も少なくありません。

せっかく遺言書を書くのであれば、家族を幸せにできる遺言書を確実に作りましょう。

司法書士は確実な遺言書を作るお手伝いをします。

家族のために適切で確実な遺言書を作りたい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

特別養子縁組解消の条件は非常に厳しい

1特別養子縁組は子どもの利益が最優先

①特別養子縁組で実親との親子関係は終了する

養子縁組とは、血縁関係による親子関係の他に法律上の親子関係を作る制度です。

養子縁組には、2種類あります。

特別養子と普通養子です。

特別養子は、養子縁組後に実親との親子関係が終了します。

普通養子は、養子縁組後も実親との親子関係が継続します。

一般的に、単に「養子」と言ったら、普通養子を指していることがほとんどです。

②特別養子で子どもの福祉を保障する

普通養子は、養親になる人と養子になる人が合意して市区町村役場に届出をします。

普通養子では、当事者の合意が重視されます。

特別養子制度は、子どもに安定した家庭環境を提供することが最大の目的です。

家庭での養育が愛着形成や自尊感情の育成に、大きく寄与するからです。

特別養子では、子どもの福祉が重視されます。

特別養子縁組は、養親でなく子どもの利益が最優先されます。

③特別養子と普通養子のちがい

ちがい(1)目的

特別養子は、実親による監護ができないときの子どもの福祉の保障です。

普通養子は、親族関係の調整や相続対策など柔軟な目的に応じます。

ちがい(2)成立要件

特別養子は、厳格な要件で家庭裁判所の審判が必要です。

普通養子は、当事者の合意と市区町村役場への届出で縁組することができます。

ちがい(3)実親との親子関係

特別養子は、実親との親子関係が終了します。

普通養子は、実親との親子関係が継続します。

ちがい(4)戸籍の表記

特別養子は、「長男」「長女」など実子同様に記載されます。

普通養子は、「養子」「養女」と記載されます。

ちがい(5)相続関係

特別養子は、養親のみ相続し実親を相続しません。

普通養子は、養親と実親両方を相続します。

ちがい(6)離縁の可否

特別養子は、厳格な要件で家庭裁判所の審判が必要です。

普通養子は、当事者の合意と市区町村役場への届出で離縁することができます。

ちがい(7)養親の要件

特別養子は、原則として、25歳以上で夫婦共同で養子縁組をします。

普通養子は、20歳以上であれば単身でも養子縁組ができます。

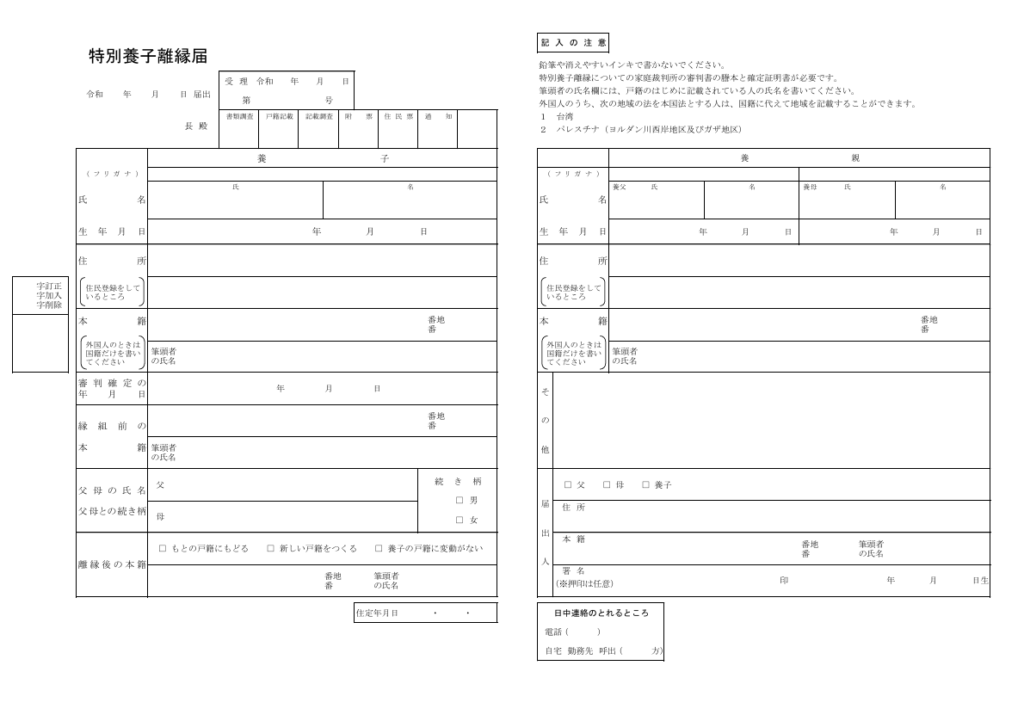

2特別養子縁組解消の条件は非常に厳しい

①特別養子縁組解消が認められる条件

(1)養親の虐待等で養子の利益が著しく害されること

(2)実父母が相当の監護を行える状況にあること

(3)養子の利益のために解消が特に必要と認められること

上記3つの条件がすべて満たされる必要があります。

例えば、養親の虐待があっても実親が監護できない状況であれば、特別養子縁組解消は認められません。

②特別養子縁組解消は家庭裁判所が判断

特別養子縁組の制度は、子どもの福祉を最優先されます。

安定的な家族関係を優先するため、特別養子縁組解消は非常に厳しく制限されています。

上記3つの条件がすべて満たされているか、家庭裁判所が厳しく審査します。

特別養子縁組解消は、子どもの利益のために特に必要でなければなりません。

一時的な問題や養親側の都合で、特別養子縁組解消は認められません。

普通養子縁組は、当事者の合意と市区町村役場への届出で解消することができます。

当事者だけで合意できなければ、家庭裁判所の調停を利用することができます。

特別養子縁組は、当事者の合意と市区町村役場への届出で解消できません。

家庭裁判所の調停で、特別養子縁組を解消する制度もありません。

特別養子縁組解消は、家庭裁判所に申立てをして家庭裁判所が判断します。

③養親は特別養子縁組解消を請求できない

家庭裁判所に対して、特別養子解消を請求できるのは、次の人です。

(1)養子

(2)実父母

(3)検察官

養親は、特別養子縁組解消を請求できません。

特別養子の制度は、子どもの利益が最優先されるからです。

養親の都合で離縁できるとなると、子どもの安定的な家庭環境が損なわれるでしょう。

養親の都合で実親の元へ戻る理由を軽々しく作らないため、養親は特別養子縁組解消を請求できません。

④実子誕生は解消理由にならない

養親に実子が誕生しても、特別養子との関係に影響を与えません。

特別養子の制度は、子どもの利益が最優先されるからです。

養親は、養子と実子を平等に育てる責任があります。

「実子との関係を優先したい」「実子にのみ相続させたい」などの事情があっても、養親は特別養子縁組解消を請求することはできません。

実子誕生は、特別養子縁組解消の理由にできません。

養親の都合で、特別養子縁組解消はできません。

⑤養親の離婚や再婚は解消理由にならない

特別養子縁組は、原則として、夫婦共同で養子縁組をします。

夫婦共同で養子縁組をした後で、養親夫婦が離婚することがあるでしょう。

養親夫婦が離婚し養親の一方による養育から離れても、養親と養子の親子関係は継続します。

養親の一方が再婚しても、特別養子縁組を解消する理由にはなりません。

養親の離婚や再婚があると、家族関係が不安定になるでしょう。

養親の離婚や再婚があっても、「養親の虐待等で養子の利益が著しく害されること」に該当しないでしょう。

養親の離婚や再婚があっても、「養子の利益のために解消が特に必要と認められること」に該当しないでしょう。

家庭裁判所は、子どもの利益のため条件に該当するか厳格に審査します。

単なる家族構成の変化程度の軽い理由で、特別養子縁組解消を認めてくれないでしょう。

⑥死後離縁は対象外

死後離縁とは、養親と養子のどちらかが死亡した後に、養子縁組を解消することです。

養子縁組を解消したら、死亡した養親や死亡した養子の親族との親族関係が終了になります。

特別養子縁組は、死後離縁の対象外です。

当事者が死亡した後に、条件を満たすことができなくなるからです。

例えば、「養親の虐待等で養子の利益が著しく害されること」はあり得ないでしょう。

たとえ、養親の親族と関係が悪化しても、特別養子縁組解消は認められないでしょう。

⑦特別養子解消の実態

特別養子縁組解消は、家庭裁判所が厳しく審査します。

現実的にも、特別養子縁組解消の申立て自体ほとんどありません。

令和元年度から特別養子縁組解消の申立ては、たった4件です。

特別養子縁組解消の申立てがあっても、認容は0件です。

特別養子縁組解消の条件は、非常に厳しいことが数次のうえからもよく分かります。

| 年度 | 新規受付件数 | 認容 | 却下 | 取下げ |

| 令和元年度 | 0 | 0 | 0 | 0 |

| 令和2年度 | 0 | 0 | 0 | 0 |

| 令和3年度 | 2 | 0 | 0 | 0 |

| 令和4年度 | 1 | 0 | 1 | 2 |

| 令和5年度 | 1 | 0 | 0 | 0 |

| 令和6年度 | 0 | 0 | 0 | 1 |

3特別養子縁組の解消手続の流れ

手順①申立ての準備

特別養子縁組解消の申立ての添付書類は、次のとおりです。

・特別養子縁組成立時の審判書謄本

・養子の戸籍謄本

・養親の戸籍謄本

・実親の戸籍謄本

・養子の住民票または戸籍の附票

・虐待等の証拠資料

・実父母の監護能力を示す資料

特別養子縁組解消の申立てができるのは、養子本人、実父母、検察官だけです。

養親は、特別養子縁組解消の申立てができません。

手順②家庭裁判所へ申立て

特別養子縁組解消の申立書と添付書類を取りまとめて、家庭裁判所に提出します。

提出先は、養子の住所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

特別養子縁組解消の申立手の手数料は、養子1人につき800円です。

手数料は、収入印紙を申立書に貼り付けて納入します。

手数料とは別に、裁判所が使う郵便切手を5000円程度予納します。

予納する郵便切手は、裁判所によって額面や枚数が決められています。

例えば、名古屋家庭裁判所は、次のとおりです。

養親複数のとき

・500円 6枚

・110円 20枚

・10円 20枚

養親1名のとき

・500円 4枚

・110円 20枚

・10円 20枚

手順③家庭裁判所の審理

特別養子縁組解消は、家庭裁判所が非常に厳しく審査します。

裁判所調査官により、養親子関係や実親の監護能力について事実確認がされます。

養子の年齢に応じて、本人の意向調査があります。

支援機関などへの事情聴取を含めて、慎重に審査します。

家庭裁判所の審理は、数か月~1年以上かかります。

手順④家庭裁判所の審判

家庭裁判所が3つの条件がすべて満たされると判断したときのみ、解消を容認する審判がされます。

特別養子縁組解消の審判が確定したら、確定証明書を取得します。

特別養子縁組解消の審判が確定すると、養親子関係が解消されて実親子関係が回復します。

手順⑤特別養子離縁届を提出

市区町村役場へ、特別養子離縁届を提出します。

特別養子離縁届には、次の書類を添付します。

・家庭裁判所による審判書謄本

・確定証明書

手順⑥戸籍に反映

・養親の戸籍から除籍された戸籍の記載例

戸籍に記録されている者

名 〇〇

生年月日 令和〇年〇月〇日

父 〇〇〇〇(養父の氏名)

母 〇〇〇〇(養母の氏名)

続柄 長男

(途中省略)

身分事項 民法817条の2

民法817条の2による裁判確定日 令和〇年〇月〇日

届出日 令和〇年〇月〇日

届出人 父母

従前戸籍 〇〇県〇〇市〇〇町〇丁目〇番地 〇〇〇〇

身分事項 特別養子離縁

特別養子離縁の裁判確定日 令和〇年〇月〇日

届出日 令和〇年〇月〇日

届出人 母

送付を受けた日 令和〇年〇月〇日

受理者 愛知県名古屋市長

新本籍 〇〇県〇〇市〇〇町〇丁目〇番地

離縁後の氏 〇〇

上記記載がされると、養親の戸籍から除籍されますから、除籍と記載されています。

4相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は現在と形式が違っていて読みにくかったり、手書きの達筆な崩し字で書いてあって分かりにくかったりしますから、慣れないと戸籍集めはタイヘンです。

本籍地を何度も変更している方や結婚、離婚、養子縁組、離縁を何度もしている方は、戸籍をたくさん渡り歩いているので、膨大な手間と時間がかかることが多くなります。

戸籍には被相続人の結婚や離婚、子どもや養子の存在といった身分関係がすべて記録されています。

相続人を確定させるために戸籍を集めるだけでも、知識のない一般の人にはタイヘンな作業です。

相続手続のうち、専門家に任せられるものは任せてしまえば、事務負担を軽減することができます。

戸籍や住民票の取り寄せも司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

養子縁組の解消と相続

1養子と実子は同じ子ども

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②養子縁組で子どもになる

養子縁組は、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

養子縁組をした場合、養親と養子は親子になります。

被相続人が養親になる養子縁組をした場合、被相続人と養子は親子です。

養子は、養親の子どもです。

③養子は相続人になる

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人に養子がいる場合、養子は被相続人の子どもです。

被相続人の養子は、相続人になります。

被相続人に実子がいる場合、もちろん実子は被相続人の子どもです。

被相続人の実子は、相続人になります。

被相続人の実子がいる場合であっても、養子は相続人です。

被相続人に養子と実子がいる場合、養子と実子が相続人になります。

養子と実子は、同じ子どもだからです。

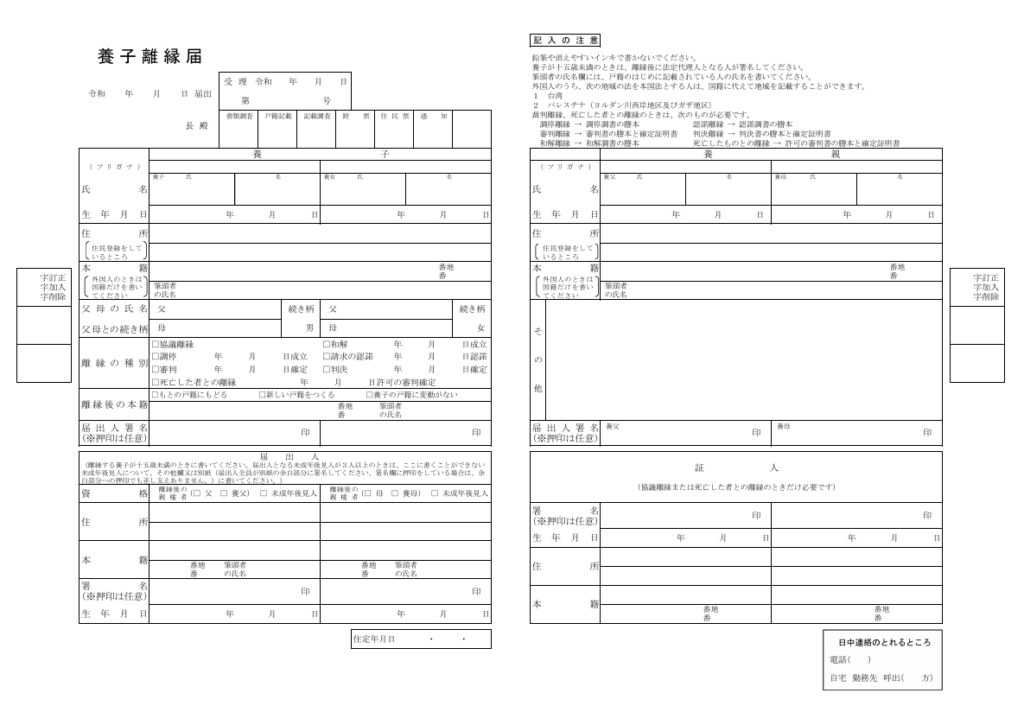

2生前の養子縁組解消で相続人にならない

①当事者の合意で離縁する

養子縁組とは、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

養親と養子が合意して市区町村役場に届出をして、養子縁組をします。

養親と養子が合意して、養子縁組を解消することができます。

養親と養子が合意して市区町村役場に届出をして、養子縁組を解消します。

養子縁組を解消することを離縁と言います。

離縁をしたら、親子関係がなくなります。

養子縁組を解消する場合、まず当事者が話し合いによる合意をします。

②離縁調停で離縁する

当事者の一方が養子縁組を解消したいのに、相手方に拒否されることがあります。

当事者で養子縁組を解消する話し合いができない場合、離縁調停を申立てをすることができます。

離縁調停とは、家庭裁判所のアドバイスを受けてする当事者の話し合いです。

当事者だけで話し合いをした場合、感情的になってしまうかもしれません。

家庭裁判所の調停委員に話す場合、少し落ち付いて話ができるでしょう。

家庭裁判所の調停委員から公平な意見を根拠にしてアドバイスがされると、納得できるかもしれません。

調停委員から客観的なアドバイスを受けて、当事者の合意を目指します。

当事者で合意ができた場合、合意内容を文書にします。

調停が成立した場合、合意内容は調停調書に取りまとめます。

調停が成立しても、市区町村役場に届出をする必要があります。

調停は、当事者が合意するために家庭裁判所の助力を得ることができるだけだからです。

③裁判による判決で離縁する

当事者が一方的な主張をした場合、当事者の合意ができないことがあります。

当事者の話し合いによる合意ができない場合、訴訟を提起することができます。

離縁を認める事由がある場合、判決によって離縁することができます。

離縁を認める事由を離縁事由と言います。

離縁事由は、次のとおりです。

(1)他の一方から悪意で遺棄されたとき

(2)他の一方の生死が三年以上明らかでないとき

(3)その他縁組を継続し難い重大な事由があるとき

縁組を継続し難い重大な事由とは、正常な親子関係が破綻して回復の見込みがないことです。

当事者の両方またはどちらかに責任があるときに限られません。

養子縁組の継続を強制しても親子関係の正常化が期待できない場合、離縁事由に該当するとされます。

具体的には、次の事情がある場合、離縁事由があると言えます。

(1)暴行、虐待、重大な侮辱

(2)絶縁、長期間の別居

(3)経済的不和、家業継承などの対立

(4)縁組当事者の夫婦関係の破綻

離縁事由がある場合、判決で離縁することができます。

判決が確定しても、市区町村役場に届出をする必要があります。

②離縁後は相続人にならない

離縁後に相続が発生した場合、元養子は相続人になりません。

元養子は、被相続人の子どもでなくなったからです。

元養親に実子がいる場合、実子はもちろん相続人です。

元養親に実子がいないことがあります。

他の養子がいなければ、子どもがいない場合になります。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹が相続人になります。

③特別養子の離縁は家庭裁判所の審判

養子には、2種類あります。

普通養子と特別養子です。

一般的に、単に「養子」と言ったら、普通養子を指していることがほとんどです。

普通養子による養子縁組は、当事者の合意で解消することができます。

特別養子では、養子縁組をした後、血縁関係のある実親との親子関係がなくなります。

特別養子の縁組は、同時に実親との親子の縁を切る重大な決定です。

厳格な要件で、家庭裁判所が決定します。

実の父母による著しい虐待がある場合やその他特別の事情がある場合で、かつ、子の利益のため特に必要があるときに、認められます。

特別養子の離縁は、法律に明記された重大な理由があるときだけ、家庭裁判所が決定します。

養親による著しい虐待がある場合やその他特別の事情がある場合など、厳格な要件があてはまるときだけ離縁が認められます。

離縁を認める厳格な要件に「実父母が相当の監護をすることができること」があります。

監護が必要なのは、未成年だけです。

監護が不要になる成年になったら、離縁は認められません。

3死後の養子縁組解消で養親の相続人になる

①養親が死亡しても養子縁組は終了しない

養親が死亡した場合、何もしなければ親子関係は解消されません。

当事者の一方が死亡しても、親子関係は継続します。

養子縁組の効力がある場合、養子は養親だけでなく、養親の親族も扶養する義務があります。

養親が死亡した後も、養親の親族を扶養する義務があります。

養親が死亡した後に、養子縁組を解消することができます。

当事者の一方が死亡した後に養子縁組を解消することを死後離縁と言います。

死後離縁をした場合、親子関係が終了になります。

死後離縁以降は、養親の親族も扶養する義務がなくなります。

養親が死亡しても、死後離縁をするまで養子縁組は継続します。

②死後離縁をしても養親の相続人

死後離縁とは、養親と養子のどちらかが死亡した後に、養子縁組を解消することです。

養親が死亡した後に、死後離縁をすることができます。

死後離縁をした場合、養子は養親を相続することができます。

養親が死亡した時点で、養子は養親の子どもです。

被相続人の子どもは、相続人になります。

相続が発生したとき、養子縁組が有効だったからです。

死後離縁は、死後離縁以降の親子関係を終了する制度です。

親子関係終了の効果は、さかのぼりません。

養親の死亡時は、養子のままです。

被相続人の子どもです。

死後離縁をしても、養親の相続人になります。

③死後離縁後は養親の実子死亡で相続人にならない

死後離縁は、死後離縁以降の親子関係を終了する制度です。

死後離縁以降に、養親の実子が死亡することがあります。

養親の実子に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合があります。

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹が相続人になります。

養子縁組継続中は、養親と養子は親子です。

養子は、養親の子どもと兄弟姉妹になります。

養親の死亡後で死後離縁をする前に養親の実子が死亡した場合、養子は相続人になります。

死後離縁をした場合、親子関係が終了になります。

養親の子どもと兄弟姉妹でなくなります。

死後離縁をした後に養親の実子が死亡した場合、養子は相続人になりません。

④死後離縁で代襲相続人にならない

死後離縁をすると、死亡した養親の親族との親族関係が終了になります。

死亡した養親の親などの直系尊属が死亡しても、代襲相続人になることはありません。

死亡した養親の兄弟姉妹が死亡しても、代襲相続人になることはありません。

死後離縁をした場合、親子関係が終了になります。

代襲相続ができるのは、被代襲者の直系卑属だけだからです。

④死後離縁は家庭裁判所の許可

養親と養子が合意して、養子縁組を解消することができます。

養親と養子が合意できるのは、養親と養子の両方が生きている間だけです。

養親と養子の一方が死亡した後は、養親と養子が合意することはできません。

養子縁組の当事者の一方が死亡した後、離縁しようとするときは、家庭裁判所の許可が必要です。

死後離縁許可の申立てと言います。

死後離縁許可の申立てができるのは、養子縁組当事者のみです。

死亡した養親の親族が申し立てることはできません。

養親と養子の両方が死亡したら、死後離縁をすることはできません。

養子は15歳未満の場合、離縁した後に法定代理人になる人が代わりに手続きをします。

死後離縁許可の申立先は、申立人の住所地の家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで調べることができます。

死後離縁許可の申立書に添付する書類は、次のとおりです。

(1)養親の戸籍謄本

(2)養子の戸籍謄本

書類に問題がなければ、原則として、許可されます。

相続や扶養などで多大な恩恵を受けておきながら扶養を免れたい場合や死亡した養子に幼い子どもがいて離縁すると死亡した養子の子どもに重大な支障がある場合は認められません。

死後離縁許可の申立てをしてから、1~2か月ほどで決定がされます。

死後離縁が認められた場合でも、家庭裁判所から自動的に役所へ連絡されることはありません。

家庭裁判所の手続とは別に、市区町村役場に養子離縁届を提出する必要があります。

4養子がいる相続を司法書士に依頼するメリット

相続税を減らすために、税金の専門家から養子縁組をすすめられることがあります。

税金を減ることだけ強調されて、他のことに考えが及んでいない方も多いです。

税金について考慮することは大切ですが、税金のメリットだけ注目すると後悔することになるでしょう。

死後離縁を考える人の多くは、生前から親族間の関わり合いで疲れ果てています。

養親のためを思って、何も言えないのです。

死亡した養親の相続で、何も対策していないとトラブルが目に見える形になります。

少なくとも、相続財産の分け方で、相続人全員の合意がなくても、相続手続が進められるようにしておきましょう。

被相続人が遺言書を書いておけば、トラブルは大幅に減ります。

内容不備になることの少ない確実な公正証書遺言を作成することをおすすめします。

家族の幸せを思って築いた財産なのに、トラブルのタネになっては悲しいでしょう。

家族のために、公正証書遺言を作成したい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。