Author Archive

配偶者は代襲相続できない

1配偶者は代襲相続とは無関係

①代襲相続とは

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は次のとおりです。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

相続人になるはずだった人が被相続人より先に死亡したため、相続人になるはずだった人の子どもや子どもの子どもが相続することがあります。

これを代襲相続と言います。

相続人になるはずだった人の子どもの子どもが相続することを再代襲相続と言います。

②被代襲者になれる人

相続人になるはずだった人が被相続人より先に死亡した場合、相続人になるはずだった人の子どもや子どもの子どもが相続します。

相続人になるはずだった人を被代襲者と言います。

被代襲者になれるのは、被相続人の子ども等と兄弟姉妹だけです。

配偶者と親などの直系尊属は、被代襲者になることはできません。

配偶者は、代襲相続の被代襲者になることはありません。

③代襲相続人になれる人

相続人になるはずだった人が被相続人より先に死亡した場合、相続人になるはずだった人の子どもや子どもの子どもが相続します。

相続人になるはずだった人の代わりに相続人になる子どもや子どもの子どもを代襲相続人と言います。

代襲相続人になれるのは、被代襲者の子どもなど被代襲者の直系卑属だけです。

代襲相続人になれるのは、被相続人の卑属でなければなりません。

被代襲者の直系卑属で、かつ、被相続人の卑属だけが代襲相続できます。

被代襲者の配偶者も、被代襲者の親などの直系尊属も、被代襲者の兄弟姉妹も、代襲相続人にはなりません。

2代襲相続ができる原因

①相続人が死亡したら代襲相続する

相続人になるはずだった人が被相続人より先に死亡した場合です。

実際に死亡した場合の他に、失踪宣告を受けて死亡したものと扱われる場合も、代襲相続が発生します。

被相続人の死亡後、相続手続の途中で相続人が死亡した場合には、数次相続になります。

相続が発生したときに相続人が健在であれば、その後死亡しても代襲相続にはなりません。

②相続人が欠格になったら代襲相続する

欠格とは、相続人としてふさわしくない人の相続資格を奪う制度のことです。

欠格になる理由は法律で定められています。

主な理由は、被相続人を殺害したり、殺害しようとしたり、遺言書を偽造したり、遺言書を隠したりしたなどです。

法律で決められた理由があれば、家庭裁判所などの手続はなく、当然に、相続資格を失います。

相続人が相続欠格になる場合、代襲相続ができます。

③相続人が廃除されたら代襲相続する

相続人廃除とは、被相続人の意思で、相続人の資格を奪う制度のことです。

例えば、被相続人に虐待をした人に、相続をさせたくないと考えるのは自然なことでしょう。

相続人廃除は家庭裁判所に申立をして、家庭裁判所が判断します。

被相続人が相続人廃除したいと言い、相続人が廃除されていいと納得していても、家庭裁判所が相続人廃除を認めないことがあります。

相続人が相続人廃除になる場合、代襲相続ができます。

3被相続人の配偶者は被代襲者にならない

①配偶者が先に死亡しても配偶者の連れ子は代襲相続しない

被代襲者になるのは、子どもや兄弟姉妹だけです。

配偶者は被代襲者になることはできません。

配偶者は被代襲者になることはできないから、配偶者の連れ子が代襲相続人になることはできません。

配偶者の連れ子は、被相続人の卑属ではありません。

被相続人の卑属ではないから、配偶者の連れ子が代襲相続人になることはできません。

配偶者の連れ子は、直接の相続人になることもありません。

子どもがいる人と結婚した場合、連れ子と同居していても親子関係はありません。

親子関係を作りたい場合、養子縁組をする必要があります。

養子縁組をしたら、被相続人の子どもになります。

子どもとして直接の相続人になることができます。

②配偶者が先に死亡しても配偶者の兄弟姉妹は代襲相続しない

被代襲者になるのは、子どもや兄弟姉妹だけです。

配偶者は被代襲者になることはできません。

配偶者は被代襲者になることはできないから、配偶者の兄弟姉妹が代襲相続人になることはできません。

配偶者の兄弟姉妹は、被相続人の卑属ではありません。

被相続人の卑属ではないから、配偶者の兄弟姉妹が代襲相続人になることはできません。

4配偶者は代襲相続人にならない

①子どもが先に死亡しても子どもの配偶者は代襲相続しない

代襲相続人になることができるのは、被代襲者の子どもなど直系卑属だけです。

配偶者は代襲相続人になることはできません。

被相続人の子どもが被相続人より先に死亡している場合、被相続人の子どもの配偶者は代襲相続をすることができません。

配偶者は代襲相続人になることはできないからです。

子どもの配偶者は、被相続人の卑属ではありません。

被相続人の卑属ではないから、子どもの配偶者が代襲相続人になることはできません。

子どもの配偶者は、直接の相続人になることもありません。

被相続人と被相続人の子どもの配偶者が同居していても結論は同じです。

被相続人と被相続人の子どもの配偶者が同居して介護などの貢献をしていた場合、理不尽に思えるでしょう。

②兄弟姉妹が先に死亡しても兄弟姉妹の配偶者は代襲相続しない

代襲相続人になることができるのは、被代襲者の子どもなど直系卑属だけです。

配偶者は代襲相続人になることはできません。

被相続人の兄弟姉妹が被相続人より先に死亡している場合、被相続人の兄弟姉妹の配偶者は代襲相続をすることができません。

兄弟姉妹の配偶者は、被相続人の卑属ではありません。

被相続人の卑属ではないから、兄弟姉妹の配偶者が代襲相続人になることはできません。

5特別寄与者は財産を受け取れる

寄与分は、被相続人の財産の維持や増加について特別な貢献をした人がいる場合、特別な貢献をした人に対して、相続分以上の財産を受け継いでもらう制度です。

寄与分の制度は、特別な貢献をした人に対して相続分以上の財産を受け取ってもらうことで、相続人間の実質的な公平を図ろうとするものです。

寄与分を請求できるのは、相続人だけです。

子どもの配偶者や配偶者の連れ子は、相続人ではありません。

子どもの配偶者や配偶者の連れ子が被相続人に特別な貢献をしていた場合であっても、何も相続することはできません。

相続人ではない親族が特別な貢献をしていた場合、特別寄与者になることができます。

子どもの配偶者や配偶者の連れ子は相続人ではありませんが、親族です。

子どもの配偶者や配偶者の連れ子が被相続人に特別な貢献をしていた場合、特別寄与者として財産を取得することができます。

6トラブル防止には遺言書作成が有効

①遺言書で財産の行き先を決めておく

相続が発生した場合、被相続人の財産は相続人全員の共有財産になります。

相続財産の分け方は、相続人全員の合意が不可欠です。

相続トラブルの多くは、相続人全員の合意が難しいために起きています。

相続人の関係性がうすい場合、トラブルに発展しがちです。

被相続人が遺言書を作成して、財産の行き先を決めてあげておくといいでしょう。

遺言書で財産を受け取る人が決めてある場合、そのとおり分ければいいのでトラブルになるリスクを減らすことができます。

②遺留分を侵害しないように配分を決める

遺留分は、相続財産に対する最低限の権利のことです。

兄弟姉妹以外の相続人に認められます。

遺留分侵害額請求がされる場合、大きなトラブルになります。

遺言書に遺留分侵害額請求をしないようにと書くことができますが、効力のない単なるお願いです。

遺留分に配慮した遺言書を作成する方がトラブル防止になるでしょう。

③遺言書は公正証書遺言がおすすめ

遺言書の多くは、公正証書遺言か自筆証書遺言です。

自筆証書遺言は、遺言者が自分で書いて作った遺言書のことです。

専門家の手を借りることなく手軽に作れるので、世の中の大半は自筆証書遺言です。

遺言書には厳格な書き方ルールがあります。

遺言書の書き方ルールに合わない遺言書は無効になります。

専門家の手を借りずに作られることが多いので、法律上効力のない遺言書になってしまうかもしれません。

公正証書遺言は、遺言内容を公証人に取りまとめてもらって作る遺言書です。

遺言者が公証人に遺言内容を伝えて、証人2人に確認してもらって作ります。

公証人は法律の専門家だから、書き方ルールの違反で無効になることは考えられません。

遺言書の内容を伝えておけば、適切な表現で文書にしてもらえます。

作った遺言書の原本は、公証役場で保管されます。

紛失するおそれがありません。

遺言書を作成するのであれば、公正証書遺言がおすすめです。

④遺言執行者を指名しておく

遺言書を作成するだけでは、遺言書の内容は実現されません。

遺言執行者は、遺言書の内容を実現する人です。

遺言書の中で遺言執行者を決めておくことができます。

相続が発生した後に遺言執行者からご辞退されないように、あらかじめ同意をもらっておくと安心です。

司法書士などの専門家に遺言書作成のサポートを依頼した場合、多くは遺言執行者になってもらうことができます。

7遺言書作成を司法書士に依頼するメリット

遺言書は被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

家族がトラブルに巻き込まれることを望む人はいないでしょう。

遺言書があることでトラブルになるのは、ごく稀なケースです。

遺言書がないからトラブルになるのはたくさんあります。

そのうえ、遺言書1枚あれば、相続手続は格段にラクになります。

家族を幸せにするために遺言書を作ると考えましょう。

実際、家族の絆のためには遺言書が必要だと納得した方は遺言書を作成します。

家族の喜ぶ顔のためにやるべきことはやったと安心される方はどなたも晴れやかなお顔です。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

配偶者は常に相続人

1配偶者は常に相続人

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②相続人になる配偶者は法律上の配偶者のみ

被相続人の死亡時に配偶者がいた場合、配偶者は常に相続人になります。

法律上の配偶者であれば、同居別居の別は問われません。

長期間別居していて夫婦の実態がなくても、法律上の配偶者は相続人です。

死亡時の配偶者であれば、婚姻期間の長短は問われません。

事実婚・内縁の配偶者は、相続人になることはできません。

何年一緒にいても、相続人になることはできません。

離婚した元配偶者は、相続人になることはできません。

死亡時の法律上の配偶者ではないからです。

同性婚のパートナーは、相続人になることはできません。

パートナーシップ制度を利用しても、法律上の配偶者ではないからです。

相続人になる配偶者は、法律上の配偶者のみです。

③配偶者は遺留分権利者

遺留分とは、相続人に認められる最低限の権利です。

被相続人は、生前財産を自由に処分することができます。

被相続人は、自分の死亡後に財産をだれに引き継いでもらうのか自由に決めることができます。

そうは言っても、まったくの無制約にすることはできません。

被相続人の財産は、被相続人が1人で築いた財産ではないからです。

家族の協力があってこそ、築くことができた財産のはずです。

被相続人に近い関係の相続人には、相続財産に対して最低限の権利が認められています。

遺留分が認められる相続人を遺留分権利者と言います。

配偶者は、被相続人に最も近い相続人と言えるでしょう。

配偶者は、遺留分権利者です。

④死後離婚・姻族関係終了届を出しても相続人

被相続人の配偶者は、常に相続人になります。

配偶者が後に姻族関係終了届を提出することがあります。

姻族関係終了届は、死後離婚と言われることがあります。

被相続人が生前に離婚した場合、離婚した元配偶者は相続人ではありません。

死後離婚と言われるものの、被相続人と離婚するものではありません。

姻族関係終了届を出しても、死亡時の配偶者のままです。

姻族関係終了届は、姻族との関係を終了させる届出に過ぎないからです。

姻族とは、配偶者の両親や配偶者の兄弟姉妹などの親族です。

姻族関係終了届を出しても、配偶者は相続人です。

2相続人は配偶者と血族相続人

①配偶者と子どもが相続人

被相続人に子どもがいる場合、子どもは相続人になります。

配偶者は常に相続人だから、配偶者と子どもが相続人です。

被相続人の子どもは、実子と養子に区別はありません。

嫡出子と非嫡出子にも、区別はありません。

配偶者と子どもが相続人になる場合、相続分は次のとおりです。

配偶者の相続分 2分の1

子どもの相続分 2分の1

子どもが複数いる場合、相続分を平等に分割します。

嫡出子、非嫡出子、養子、普通養子に行った子どもは、すべて平等です。

子どもは、親を選ぶことはできません。

嫡出子として生まれてくることも非嫡出子として生まれてくることも、子どもには責任がありません。

嫡出子、非嫡出子、養子、養子に行った子どもは、すべて平等です。

嫡出子、非嫡出子、養子、養子に行った子どもの相続分は、すべて平等です。

子どもが何人いても、配偶者の相続分は2分の1です。

配偶者と子どもは、遺留分権利者です。

配偶者と子どもが相続人になる場合、遺留分は次のとおりです。

配偶者の遺留分 4分の1

子どもの遺留分 4分の1

子どもが複数いる場合、遺留分を平等に分割します。

子どもが何人いても、配偶者の遺留分は4分の1です。

②配偶者と親などの直系尊属が相続人

被相続人に子どもがいない場合、親などの直系尊属は相続人になります。

配偶者は常に相続人だから、配偶者と親などの直系尊属が相続人です。

配偶者と親などの直系尊属が相続人になる場合、相続分は次のとおりです。

配偶者の相続分 3分の2

親などの直系尊属の相続分 3分の1

親などの直系尊属が複数の世代でいる場合、世代が近い人だけが相続人です。

同じ世代の直系尊属が複数いる場合、相続分を平等に分割します。

実父母、養父母は、平等です。

配偶者と親などの直系尊属が相続人になる場合、遺留分は次のとおりです。

配偶者の遺留分 3分の1

親などの直系尊属の遺留分 6分の1

③配偶者と兄弟姉妹が相続人

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹は相続人になります。

配偶者は常に相続人だから、配偶者と兄弟姉妹が相続人です。

配偶者と兄弟姉妹が相続人になる場合、相続分は次のとおりです。

配偶者の相続分 4分の3

兄弟姉妹の相続分 4分の1

相続人になる兄弟姉妹は、父母同じ兄弟姉妹だけではありません。

異父兄弟や異母兄弟も兄弟姉妹だから、相続人になります。

父母同じ兄弟姉妹と父母一方だけ同じ兄弟姉妹は、同じ相続分ではありません。

父母一方だけ同じ兄弟姉妹を半血兄弟、父母同じ兄弟姉妹を全血兄弟と言います。

半血兄弟の相続分は、全血兄弟の相続分の半分です。

配偶者と兄弟姉妹が相続人になる場合、遺留分は次のとおりです。

配偶者の遺留分 8分の3

兄弟姉妹の遺留分 なし

被相続人に近い関係の相続人には、遺留分が認められています。

大人になれば、兄弟姉妹は別々に生計を立てているでしょう。

兄弟姉妹は、遺留分権利者ではありません。

④相続人は配偶者のみ

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹は相続人になります。

兄弟姉妹もいない場合、配偶者のみが相続人になります。

被相続人が天涯孤独で血族相続人はだれもいないと、決めつけていることがあります。

被相続人の出生から死亡までの連続した戸籍謄本を揃えて、証明する必要があります。

家族のさまざまな事情から、被相続人が他の家族と疎遠になっていることがあります。

疎遠になっているだけの場合、血族相続人は存在するでしょう。

行方不明になって連絡が取れない人がいることがあります。

行方不明の人は、生きている人です。

血族相続人は、存在します。

相当長期間に渡って生死不明になっている場合、条件を満たせば死亡の取り扱いをすることができます。

死亡の取り扱いをするためには、別の手続をする必要があります。

配偶者のみが相続人であることは、戸籍謄本で証明する必要があります。

3配偶者は代襲相続しない

①配偶者は代襲相続人にならない

相続人になるはずだった人が被相続人より先に死亡したため、相続人になるはずだった人の子どもや子どもの子どもが相続することがあります。

これを代襲相続と言います。

代襲相続人になることができるのは、被代襲者の子どもなど直系卑属だけです。

配偶者は、代襲相続人になることはできません。

被相続人の子どもが被相続人より先に死亡している場合、被相続人の子どもの配偶者は代襲相続をすることができません。

子どもの配偶者は、被相続人の卑属ではありません。

被相続人の卑属ではないから、子どもの配偶者が代襲相続人になることはできません。

②配偶者は被代襲者にならない

被代襲者になるのは、子どもや兄弟姉妹だけです。

配偶者は、被代襲者になることはできません。

配偶者は被代襲者になることはできないから、配偶者の連れ子が代襲相続人になることはできません。

配偶者の連れ子は、被相続人の卑属ではありません。

被相続人の卑属ではないから、配偶者の連れ子が代襲相続人になることはできません。

4不動産相続で配偶者居住権

①遺産分割協議で設定

配偶者居住権とは、被相続人の家に住んでいた配偶者が無償で住み続けることができる権利です。

相続が発生してから配偶者が住む場所を失うことがないように、保護するために作られた権利です。

相続が発生したら、被相続人のものは相続人が相続します。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定する必要があります。

相続人全員による合意で、配偶者居住権を設定することができます。

配偶者居住権を取得することができるのは、法律上の配偶者のみです。

配偶者にとっては、選択肢が増えたと言えます。

②遺言書で遺贈

被相続人は、自分の死亡後に財産をだれに引き継いでもらうのか自由に決めることができます。

被相続人は遺言書を作成して、配偶者居住権を遺贈することができます。

遺産分割協議は、相続財産の分け方についての相続人全員による話し合いです。

各相続人が自分の主張をした場合、話し合いがまとまらないことがあります。

被相続人が遺言書を作成しておいた場合、遺言書のとおり分けることができます。

遺言書で遺言執行者を指名することができます。

遺言執行者は、遺言書の内容を実現する人です。

遺言執行者には、遺言書の内容を実現するため必要な権限が与えられています。

相続人の協力がなくても、遺言書の内容を実現することができます。

遺言書を作成した場合、配偶者にとっては心強いと言えるでしょう。

③死因贈与なら生前に仮登記

配偶者居住権は、死因贈与の対象とすることができます。

死因贈与とは、譲渡人の死亡をきっかけに財産を譲る契約です。

譲渡人の死亡をきっかけに配偶者居住権を贈与する合意をすることができます。

死因贈与は、譲渡人と譲受人が合意した契約です。

配偶者居住権を死因贈与した場合、仮登記をすることができます。

仮登記は、被相続人と配偶者が協力して申請します。

相続が発生したら、配偶者居住権が設定されることが公示されます。

配偶者居住権が設定されることが分かっていたら、不動産を購入する人は事実上いないでしょう。

相続が発生してから配偶者が住む場所を失うことがないようにすることができます。

死因贈与による仮登記をした場合、配偶者にとっては心強いと言えるでしょう。

5相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は現在と形式が違っているから、読みにくいものです。

活字でなく手書きの達筆な崩し字で書いてあるから、分かりにくいものです。

慣れないと、戸籍謄本集めはタイヘンです。

本籍地を何度も変更している方や結婚、離婚、養子縁組、離縁を何度もしている方は、戸籍をたくさん渡り歩いています。

戸籍謄本を、膨大な手間と時間がかかることが多くなります。

お仕事や家事で忙しい人や高齢、療養中の人は、自分で手続するのが難しいでしょう。

難しい、めんどくさい、手間がかかる手続は、まるっと司法書士などの専門家におまかせできます。

家族にお世話が必要な方がいて、お側を離れられない人からのご相談もお受けしております。

集め始めてみたけど、途中で挫折することがあります。

全部集めたと思ったのに、金融機関や役所からダメ出しされで困っていることがあるでしょう。

司法書士が目を通して、不足分を取り寄せします。

相続人調査でお困りのことがあれば、すみやかに司法書士などの専門家に相談することをおすすめします。

仕事や家事、通院などで忙しい人には平日の昼間に役所にお出かけになって準備するのは負担が大きいものです。

戸籍謄本や住民票は郵便による取り寄せもできます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

事務の負担は、軽いとは言えません。

このような戸籍や住民票の取り寄せも司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

市役所から通知が届いて相続放棄

1相続放棄で借金を相続しない

相続が発生したら、相続を単純承認するか相続放棄をするか選択することができます。

単純承認は、プラスの財産とマイナスの財産を相続します。

相続放棄は、プラスの財産とマイナスの財産を相続しません。

家庭裁判所で相続放棄が認められた場合、プラスの財産とマイナスの財産を相続しません。

被相続人が莫大な借金を抱えていても、相続放棄が認められたら相続する必要はありません。

相続放棄は、被相続人ごとに判断できます。

例えば、父について相続放棄をするが、母について単純承認するでも差し支えありません。

相続の放棄は相続人ごとに判断します。

例えば、父の相続人ついて長男は相続放棄するが、長女は単純承認するでも差し支えありません。

家庭裁判所で相続放棄が認められた場合、借金を相続しません。

2市役所は相続人を調査して通知する

①相続人代表者指定届のために通知する

毎年5月ごろに市区町村役場から、固定資産税や都市計画税の納税通知書が送られます。

固定資産税や都市計画税は、不動産の所有者が納める税金です。

不動産の所有者が死亡した場合、納税通知書を送ることができなくなって困ります。

相続人も納税通知書を受け取ることができないと、税金を納めることができなくなって困ります。

市区町村役場は、相続人代表者指定届を提出するように通知を出します。

相続人代表者指定届とは、固定資産税や都市計画税の納税通知書を受け取る人を指定するための届出書です。

納税通知書を受け取る人が代表者です。

市区町村役場は、同居していた相続人やその市町村に住民票がある相続人を優先して通知します。

被相続人と疎遠である場合、被相続人の死亡が連絡されないことがあります。

市区町村から相続人代表者指定届を提出するように通知が届いたことで、相続が発生したことを知ることがあります。

②空き家の相続人に通知する

空き家等の登記名義人が死亡した場合、現在の管理者が適切に管理していないことがあります。

適切な管理を促すため、市区町村役場は相続人に通知を送ります。

空き家等の登記名義人が死亡してから、長期間経過していることがあります。

登記名義人の直接の相続人も、死亡しているかもしれません。

ほとんど面識のない遠縁の親族の相続人であると聞いて、びっくりするかもしれません。

相続を単純承認した場合、空き家等の管理をすることになります。

③地籍調査の立会いのために通知する

地籍調査とは、国土調査のひとつです。

土地の所有者、地番、地目を調査して、境界の位置と面積の測量をします。

市区町村役場は境界を確認するため、所有者の立会いを求めます。

所有者が死亡している場合、相続人に立会いをしてもらいます。

市区町村役場から地籍調査の立会いのお願いが届いたことで、自分が相続人であることを知ることがあります。

④被相続人が税金等を滞納していた場合に通知する

被相続人が納めるべき税金を納めないまま、死亡することがあります。

相続が発生した場合、納めるべき税金は相続財産になります。

被相続人が納めるべき税金は、相続人に相続されます。

税金を納める義務は、相続人全員に法定相続分で相続されます。

市区町村役場は、相続人に対して納税義務承継通知書を送ります。

納税義務承継通知書は、滞納していた税金を納める義務が引き継がれましたよというお知らせです。

納税義務承継通知書を無視していると、滞納処分が開始されます。

滞納処分とは、税金を納める義務がある人の財産から強制的に取り立てる手続のことです。

市区町村役場から納税義務承継通知書が届いたことで、自分が相続人であることを知ることがあります。

⑤生活保護受給者が保護費を過誤受給していた場合に通知する

被相続人が親族と疎遠になっている場合、生活保護を受けていることがあります。

生活保護受給中に、資力が回復することがあります。

資力が回復していた期間中、満額の生活保護費を受け取ることはできないでしょう。

受け取り過ぎになった保護費を返還する義務が発生します。

真実ではないことを申請して生活保護を受給していることがあります。

適切な生活保護費と差額があった場合、差額は本来受け取ることができないはずです。

受け取り過ぎになった保護費を返還する義務が発生します。

誤って生活保護費を受け取っていた場合、過大に受け取った分を返還しなければなりません。

市区町村役場から生活保護費の返還通知が届いたことで、自分が相続人であることを知ることがあります。

3相続放棄の期限3か月のスタートは知ってから

相続が発生したら、相続人は各自単純承認をするか相続放棄をするか選択することができます。

相続放棄は、原則として、相続があったことを知ってから3か月以内に申立てをする必要があります。

相続があったことを知ってからとは、必ずしも、被相続人の死亡してからではありません。

被相続人が死亡した後3か月以上経過してから、相続放棄の申立てをして、認められることがあります。

相続放棄ができる3か月以内のスタートは、相続があったことを知ってからだからです。

市区町村役場から通知が届いて相続があったことを知った場合、通知が届いたときに3か月がスタートします。

相続があったことを知らなかった場合、相続放棄ができる3か月がスタートしていません。

このポイントは、相続が発生してから3か月以内に申立てができなかったのは止むを得なかったと家庭裁判所に納得してもらうことです。

3か月以内に申立てができなかったのは仕方なかったと家庭裁判所が納得できる理由があるときだけは、家庭裁判所も相続放棄を認めてくれます。

市区町村役場は、相続が発生してからすぐに通知する場合もありますが、ときには長期間経過してから連絡してくる場合があります。

市区町村役場から手紙が来て相続があったことを知った場合、この通知は大切です。

市区町村役場からの手紙を見て相続があったことを知ったという証拠になるからです。

市区町村役場から通知が来た後に相続放棄を希望する場合、手続先は家庭裁判所です。

通知を送った役所に相談に行って相続放棄をすると話しても、効果はありません。

4相続放棄をしても市区町村役場に連絡されない

家庭裁判所に相続放棄を認めてもらったら、家庭裁判所から相続放棄申述受理通知書という書類が届きます。

家庭裁判所は相続放棄を認めた場合でも、自主的に市区町村役場に連絡することはありません。

だれが相続放棄をしたか、市区町村役場は知るきっかけがありません。

相続放棄をした場合でも、市区町村役場に届出をするルールはありません。

戸籍や住民票に、相続放棄が記載されることはありません。

市区町村役場は、相続放棄をしたかどうか全く知ることはないのです。

相続放棄が認められた後になって、被相続人が滞納していた税金などを払ってくださいと督促してくることがあります。

相続放棄しているので、払う必要のない税金です。

市区町村役場は相続放棄をしたことを知らないので、相続人に払ってもらおうと考えて催促します。

相続放棄申述受理通知書を提示して事情を説明すれば督促をやめてくれます。

5期限を過ぎた相続放棄を司法書士に依頼するメリット

相続放棄は、その相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続きを取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に届出ができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文やダラダラとした作文では認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

認めてもらいやすい書類を作成することができます。

通常の相続放棄と同様に、戸籍謄本や住民票が必要になります。

仕事や家事、通院などで忙しい人にとって、平日の昼間に市区町村役場に出向くのは負担が大きいものです。

戸籍謄本や住民票は、郵便による取り寄せをすることができます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

相続人の負担は、軽いとは言えません。

戸籍謄本や住民票の取り寄せは、司法書士におまかせすることができます。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

事実婚・内縁の配偶者が死亡後に借金の返済

1事実婚・内縁の配偶者は相続人でない

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②認知された子どもは相続人

認知とは、婚姻関係にないカップルの間に生まれた子どもについて自分の子どもと認めることです。

認知をして自分の子どもだと認めるのは、一般的には父親です。

通常、母は出産の事実によって母親であることが確認できるからです。

母親が出産後に、捨て子をしたようなレアケースでは、母親も認知をすることがあり得ます。

認知をすると、法律上の子どもになります。

被相続人に子どもがいる場合、子どもは相続人になります。

父が認知をする場合、市区町村役場に認知届を提出します。

子どもの母に自分の子どもであると認めるだけでは、認知の効果はありません。

市区町村役場は認知届を受理した後、戸籍に記載します。

認知された子どもは、戸籍謄本で確認することができます。

認知された子どもは、相続人になります。

③相続人になる配偶者は法律上の配偶者だけ

被相続人に配偶者がいる場合、配偶者は必ず相続人になります。

相続人になる配偶者は、法律上の配偶者のみです。

事実婚・内縁の配偶者は、相続人ではありません。

婚姻関係にないカップルの間に生まれた子どもについて、認知をすると法律上の子どもになります。

父と子どもの間に法律上の親子関係が発生します。

認知をしても、子どもの母には影響がありません。

認知をしても、子どもの母は法律上の配偶者にはなりません。

相続人になる配偶者は、法律上の配偶者だけです。

④何年一緒にいても事実婚・内縁の配偶者は相続人でない

相続人になる配偶者は、法律上の配偶者のみです。

法律上の配偶者がいても配偶者がいなくても、事実婚・内縁の配偶者は相続人になりません。

長期間連れ添っていても、事実婚・内縁の配偶者は相続人になりません。

事実婚・内縁の配偶者は相続人ではないから、財産を相続することはできません。

事実婚・内縁の配偶者は相続人ではないから、借金を相続することはありません。

何十年一緒にいても、事実婚・内縁の配偶者は相続人になりません。

⑤相続人不存在なら相続財産は国庫帰属

相続人になる人は、法律で決まっています。

事実婚・内縁の配偶者は、相続人になりません。

被相続人が天涯孤独である場合、法律で決められた相続人がまったくいないことがあります。

法律で決められた相続人がいても、相続人全員が相続放棄をすることがあります。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続人が不存在である場合、相続財産は清算され国庫に帰属します。

相続人が不存在であっても、自動的に事実婚・内縁の配偶者が相続人になることはありません。

家庭裁判所で認められた場合、特別縁故者に財産が分与されることがあります。

事実婚・内縁の配偶者は、特別縁故者に認められる可能性があります。

相続人不存在の場合、相続財産は国庫に帰属します。

2事実婚・内縁の配偶者が死亡後に借金の返済

①事実婚・内縁の配偶者は相手の借金を相続しない

相続が発生したら、被相続人のものは相続人が相続します。

相続人が相続する財産が相続財産です。

被相続人のプラスの財産とマイナスの財産両方が相続財産に含まれます。

相続人になる人は、法律で決められています。

事実婚・内縁の配偶者は、相続人ではありません。

事実婚・内縁の配偶者は、被相続人の財産を相続することはありません。

事実婚・内縁の配偶者は、相手の借金を相続することはありません。

②事実婚・内縁の配偶者が連帯保証人

被相続人が生前、お金の貸し借りをしていることがあります。

被相続人のお金の貸し借りに際して、事実婚・内縁の配偶者が連帯保証人になることがあります。

事実婚・内縁の配偶者が連帯保証人である場合、被相続人の借金の返済をしなければなりません。

被相続人の借金を返済するのは、連帯保証人の義務だからです。

お金の貸し借りをする場合、貸主と借主の間で、お金の貸し借りの約束をします。

お金の貸し借りの約束を、金銭消費貸借契約と言います。

お金をきちんと返してもらえるか心配なので、連帯保証人を立ててもらうことがあります。

連帯保証人は、借金を返せないとき肩代わりする人です。

貸主と連帯保証人との間で、借金の肩代わりをする約束をします。

借金の肩代わりをする約束を、連帯保証契約と言います。

金銭消費貸借契約は、貸主と借主の間の契約です。

連帯保証契約は、貸主と連帯保証人との間の契約です。

金銭消費貸借契約と連帯保証契約は、当事者が異なるまったく別の契約です。

事実婚・内縁の配偶者は、相続人ではありません。

事実婚・内縁の配偶者は、被相続人の借金を相続しません。

被相続人の借金を相続しないことと連帯保証人の義務は、無関係です。

金銭消費貸借契約と連帯保証契約は、当事者が異なるまったく別の契約だからです。

お金をきちんと返してもらえるか心配なので、返せないとき肩代わりする連帯保証人を立ててもらったのです。

返せないとき肩代わりすることを承知して、連帯保証契約をしたはずです。

事実婚・内縁の配偶者が連帯保証人である場合、被相続人の借金の返済をしなければなりません。

③包括遺贈で事実婚・内縁の配偶者が借金を引き継ぐ

事実婚・内縁の配偶者は、相続人ではありません。

被相続人が何もしなかったら、被相続人の財産を引き継ぐことはできません。

事実婚・内縁の配偶者に財産を引き継いでもらうため、遺言書を作成することができます。

遺贈とは、遺言書で相続人や相続人以外の人に財産を譲ってあげることです。

遺贈で財産を譲り渡す人のことを遺贈者、譲り受ける人を受遺者と言います。

遺贈には、2種類あります。

特定遺贈と包括遺贈です。

特定遺贈とは、遺言書に、「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

遺言者は、遺言書を作成して事実婚・内縁の配偶者に包括遺贈をすることができます。

包括遺贈では、財産を譲り受ける人は相続人と同一の権利義務が与えられます。

包括受遺者は相続人と同じだから、プラスの財産もマイナスの財産も受け継ぎます。

遺言書で指定された割合のマイナスの財産を引き継がなければなりません。

遺言書で事実婚・内縁の配偶者に全財産を遺贈する場合、事実婚・内縁の配偶者は借金を引き継ぎます。

事実婚・内縁の配偶者は包括遺贈を受けたくない場合、包括遺贈を放棄することができます。

包括遺贈の放棄は、家庭裁判所で手続が必要です。

事実婚・内縁の配偶者に包括遺贈した場合、事実婚・内縁の配偶者は借金を引き継ぎます。

④認知された子どもは借金を相続

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人が借金を残して死亡した場合、借金は相続人が相続します。

被相続人の財産は、プラスの財産もマイナスの財産も含まれるからです。

相続が発生した場合、相続人は相続を単純承認するか相続放棄をするか選択することができます。

認知された子どもが相続放棄を希望する場合、家庭裁判所に対して相続放棄を希望する申立てをします。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でなくなったら、被相続人の借金を返済する必要はありません。

3事実婚・内縁の配偶者の一方が死亡しても財産分与請求はできない

①事実婚・内縁を解消するときに財産分与請求ができる

事実婚・内縁関係のカップルの両方が健在のうちに、事実婚・内縁関係を解消することがあります。

事実婚・内縁関係のカップルが2人で築いてきた財産があるでしょう。

事実婚・内縁を解消する場合、財産分与を請求することができます。

②事実婚・内縁が死亡で終了するときに財産分与請求ができない

被相続人が死亡した場合、相続が発生します。

被相続人のものは、相続人が相続します。

被相続人が事実婚・内縁関係であった場合、2人で築いてきた財産があるでしょう。

2人で築いてきた財産であっても、事実婚・内縁の配偶者は相続することはできません。

相続人になる配偶者は、法律上の配偶者だけだからです。

死亡による事実婚・内縁の解消をしたときに財産分与を認めると、相続と同じ結果になります。

相続制度自体を根底から覆すことになります。

相続制度が壊れてしまうことは、許されません。

事実婚・内縁が死亡で終了する場合、財産分与請求ができません。

③事実婚・内縁を解消後に財産分与協議中に死亡したら

事実婚・内縁関係のカップルの両方が健在のうちに事実婚・内縁を解消する場合、財産分与を請求することができます。

事実婚・内縁関係のカップルの一方が死亡したことにより事実婚・内縁を解消する場合、財産分与を請求することができません。

事実婚・内縁関係のカップルの両方が健在のうちに事実婚・内縁を解消する合意をしたことで、財産分与義務が具体化したと言えます。

具体化した財産分与義務は、相続人に相続されます。

事実婚・内縁を解消後に財産分与協議中に死亡した場合、相続人に財産分与を請求することができます。

4遺言書作成を司法書士に依頼するメリット

遺言書は、被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

実は、民法に遺言書を作ることができるのは15歳以上と定められています。

死期が迫ってから書くものではありません。

遺言書は被相続人の意思を示すことで、家族をトラブルから守るものです。

遺贈とは、被相続人が遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげることです。

遺贈は、簡単に考えがちです。

思いのほか、複雑な制度です。

受け継いでもらう財産に不動産がある場合、譲ってもらう人だけでは登記申請ができません。

遺言執行者がいない場合、相続人全員の協力が必要です。

遺言書で遺言執行者を指名するのがおすすめです。

遺言執行には、法的な知識が必要になります。

相続が発生したときに、遺言執行者からお断りをされてしまう心配があります。

遺言書の内容に納得していない相続人がいる場合、受遺者に引渡そうとしないこともあります。

家族をトラブルから守ろうという気持ちで遺言書を作成するでしょう。

せっかく遺言書を書くのですから、スムーズな手続を実現できるように配慮しましょう。

お互いを思いやり幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

家族が成年後見人になるには

1任意後見と成年後見(法定後見)のちがい

認知症や精神障害や知的障害などで、判断能力が低下すると、物事の良しあしが適切に判断することができなくなります。

また、記憶があいまいになる人もいるでしょう。

このような場合に、ひとりで判断することが不安になったり心細くなったりしてしまう人をサポートする制度が成年後見の制度です。

成年後見は、2種類あります。

任意後見と法定後見です。

任意後見は、本人が元気なうちに本人が選んだ人に任意後見人になってもらう契約をしておくものです。

将来、認知症になったときに備えて、サポートをお願いする契約が任意後見契約です。

法定後見は、本人の判断能力が低下してしまった後に、家庭裁判所に後見人を選んでもらうものです。

すでに認知症になっている人に対して、家庭裁判所が選んだ後見人がサポートするものです。

任意後見と法定後見を比べた場合、任意後見はわずかな件数です。

法定後見の件数が圧倒的です。

だから、単に、成年後見といった場合、法定後見だけを指していることがほとんどです。

2任意後見は後見人を自分で選ぶことができる

任意後見とは、本人の判断能力がしっかりしているうちに、将来、認知症や障害によって判断能力が低下してしまったときに備えて、信頼できる人やってもらいたいことを決めて、サポートを依頼する契約です。

契約ですから、本人の判断能力がしっかりしているうちしかできません。

この契約は公正証書でする必要があります。

任意後見は法定後見と違い、任意後見人を本人が自由に選ぶことができます。

本人の性格や好みをよく知っている家族を選ぶこともできるし、信頼できる司法書士などの家族以外の専門家を指名することもできます。

任意後見契約は本人の判断能力ははっきりしているうちしかできません。

つまり、契約したときは判断能力がはっきりしているのだから、サポートは不要です。

任意後見契約を結んでから、長い時間がたって、本人の判断能力が心配になった場合、任意後見契約の出番になります。

本人の判断能力が心配になったら、任意後見契約の効力を発生させて本人をサポートするため、任意後見監督人を選任してくださいと家庭裁判所に申立てをします。

家庭裁判所が任意後見監督人を選任したら、任意後見契約の効力が発生し、任意後見人がサポートを開始します。

3成年後見(法定後見)は成年後見人を家庭裁判所が選ぶ

成年後見人を選任するのは家庭裁判所です。

成年後見開始の申立ての際に、成年後見人の候補者を立てることはできますが、家庭裁判所が候補者を選任することも候補者を選任しないこともあります。

他の家族が反対すれば、司法書士などの専門家を選ぶことが多いです。

本人の財産が多い場合も、家族以外の専門家を選ぶことが多いです。

実際のところ、家族が成年後見人に選ばれるのは、全体の2~3割です。

選ばれた人が家族でないからとか、意見の合わない人だからなどの理由で、家庭裁判所に不服を言うことはできません。

選ばれた人が家族でないからなどの理由で、成年後見開始の申立てを取り下げることはできません。

成年後見開始の申立を取り下げる場合、家庭裁判所の審査中であっても、家庭裁判所の許可が必要です。

意見の合わない人だからなどの理由で、成年後見人を解任することはできません。

成年後見人を解任するには、横領をしたなど相当の理由が必要です。

4成年後見人になれない人

次の人は、成年後見人になれません。

任意後見でも成年後見(法定後見)でも共通です。

①未成年者

②後見人を解任されたことのある人

③破産者で復権していない人

④本人に訴訟をした人と訴訟をした人の配偶者、直系血族

⑤行方不明の人

①~⑤の理由を欠格事由と言います。

成年後見(法定後見)では①~⑤に該当していない場合であっても、家庭裁判所に選んでもらえないことがあります。

5成年後見(法定後見)で家族が家庭裁判所に選ばれるには

成年後見人を選任するのは家庭裁判所です。

成年後見開始の申立の際に、成年後見人の候補者を立てることはできますが、家庭裁判所が候補者を選任することも候補者を選任しないこともあります。

家族を候補者に立てても選ばれないこともあります。

①本人の財産が少ないこと

家庭裁判所の判断によりますが、本人の資産が1000万円を超す場合、家族が後見人に選ばれにくい傾向があります。

本人の資産が多いと、後見事務が複雑になりやすいからです。

本人の資産が1000万円を超す場合であっても、家族が成年後見人に選ばれることがあります。

後見制度支援信託を利用する希望がある場合です。

後見制度支援信託とは、成年後見(法定後見)制度を利用する人向けの信託です。

日常生活費以外の金銭を信託銀行などに預け、定期的に成年後見人の口座に振り込んでもらうものです。

後見制度支援信託を利用している場合、成年後見人だけの判断で引き出しはできません。

家庭裁判所に報告し、家庭裁判所の指示を受けなければなりません。

家庭裁判所の指示がなければ引き出しができないことから、本人の財産を確実に守ることができます。

②管理が複雑な財産がない

本人の財産が預貯金のみで、各種支払いのみの場合、財産管理は難しいことはないでしょう。

本人が収益不動産を保有している場合、財産管理の一環として収益不動産の管理業務をしなければなりません。

複雑な財産管理を必要とされる場合、家族が成年後見人に選ばれにくい傾向にあります。

③申立てまでの財産管理が適切だったこと

成年後見の申立をする際、本人の通帳のコピーを提出します。

本人が自分で財産管理をすることが難しくなった場合、家族が代わりに通帳やキャッシュカードを預かっているでしょう。

通帳やキャッシュカードを預かっている人が成年後見人の候補者になることが多いです。

成年後見人の候補者の財産管理状況がチェックされます。

本人の通帳を点検して説明のつかない支出が多い場合、成年後見人として資質に疑問符がつけられるでしょう。

本人と同居して生計を同じくしていた場合、お金の出どころを細かく管理することはないでしょう。

説明のつかない支出が出てくることは、多々あります。

④他の家族全員が賛成している

成年後見人の候補者や他の家族に対して、意見聴取がある場合があります。

他の家族が何も知らない状態で、家庭裁判所から書類が来るとびっくりします。

成年後見開始の申立をする場合、申立をすることを家族みんなに知らせておきましょう。

他の家族に対して意見聴取をしないで欲しいなどの要望があっても、家庭裁判所は受け付けてくれません。

家庭裁判所が意見聴取が必要だと判断すれば、他の家族にも意見聴取をします。

家族の中で反対意見が出る場合、候補者が成年後見人に選ばれるのは難しいでしょう。

成年後見人は決して本人の財産を自由気ままに使えるものではありませんが、家族はそのように誤解しているかもしれません。

成年後見人候補者に本人の財産を丸ごと奪われると誤解していたら、反対意見を出すでしょう。

家庭裁判所から意見聴取があることを知らせるときに、成年後見の制度について情報共有をしておきましょう。

家族のトラブルを避けるため、中立的な立場の専門家を選任することになります。

⑤家庭裁判所の候補者面談で良い印象

成年後見人の候補者に対して、家庭裁判所の面接があります。

家庭裁判所の面接では、成年後見人として適切な人物であるか、後見事務の方針が見られます。

家庭裁判所から成年後見人として適切な人物だと思ってもらう必要があります。

家庭裁判所の面接にしっかり対応できるように準備しておくといいでしょう。

6任意後見契約と成年後見開始の申立を司法書士に依頼するメリット

認知症や精神障害や知的障害などで、判断能力が低下すると、物事の良しあしが適切に判断することができなくなります。

また、記憶があいまいになる人もいるでしょう。

このような場合に、ひとりで判断することが不安になったり心細くなったりしてしまう人をサポートする制度が成年後見の制度です。

本人自身も不安になりますし、家族も不安になります。

身のまわりの不自由を補うために、身近な家族がお世話をすることが多くなるでしょう。

任意後見契約をするためには、本人の判断能力があることが重要です。

本人が物事のメリットデメリットを充分に判断できる間だけ、任意後見を選択することができます。

任意後見契約は公正証書で契約しなければなりません。

公正証書で契約することはあまりないでしょう。

一方、成年後見の申立は家庭裁判所へ手続が必要です。

身のまわりのお世話をしている家族が本人の判断能力の低下に気づくことが多いです。

身のまわりのお世話をしながら、たくさんの書類を用意して煩雑な手続をするのは負担が大きいでしょう。

司法書士は公正証書で契約することも裁判所に提出する書類作成もサポートしております。

思うように手続を進められない方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

私道の共有持分と自宅の相続登記

1私道の共有持分は相続財産

①道路には私道と公道がある

普段、道路を使っていろいろな所へ出かけます。

一般の交通の用に用いるのが道路です。

道路には、2種類あります。

私道と公道です。

行政が設置管理をする道路が公道です。

一般私人が設置管理する道路が私道です。

公道は、設置管理する国や地方自治体の財産です。

私道は、設置管理する人の財産です。

②私道の共有持分と自宅は別の財産

相続が発生した場合、被相続人のものは相続人全員の共有財産になります。

相続財産は相続人全員の合意で、分け方を決定します。

相続人全員の話し合いで、一部の相続財産について先に合意をすることができます。

自宅の分け方について、先に合意をすることができます。

他の財産は、後から合意をすることができます。

私道の共有持分と自宅は、別の財産です。

自宅の分け方について合意した場合、自宅だけの分け方の合意です。

私道の共有持分が自動で付いてくることはありません。

多くの場合、私道は自宅に至る道路でしょう。

自宅を使う人が私道を使います。

自宅を使う人が私道を使うとしても、私道の共有持分の分け方について別の合意が必要です。

私道の共有持分と自宅は、別の財産だからです。

2私道の共有持分と自宅の相続登記

①私道の共有持分は相続登記が必要

私道は、一般私人が設置管理する道路です。

私道は、設置管理する人の財産です。

私道を共有している人が死亡した場合、私道の共有持分は相続財産になります。

相続財産は、相続人全員の合意で分け方を決めることができます。

相続財産の分け方が決まったら、相続登記をします。

自宅だけでなく私道の共有持分についても、相続登記をします。

私道の共有持分に登記がされていないと、権利主張ができないからです。

登記をした人は、この不動産は私のものだと権利主張をすることができます。

登記がしてあることは、権利主張をするときの条件です。

権利主張の条件になることを対抗要件と言います。

対抗要件を備えるため、私道の共有持分に相続登記が必要です。

②私道の共有持分と自宅をまとめて相続登記

私道は設置管理する人の財産だから、相続があったら相続登記をします。

多くの場合、私道は自宅に至る道路です。

自宅を取得する人が私道の共有持分を取得する合意をするでしょう。

自宅は被相続人で単独で所有していた場合、登記の目的は所有権移転です。

私道は共有しているから、登記の目的は○○○○持分全部移転です。

原則として、登記の目的がちがう場合、まとめて登記申請をすることができません。

所有権移転と○○○○持分全部移転は、まとめて登記申請をすることができます。

2種類の登記申請を一度にすることができます。

私道の共有持分と自宅の相続登記をまとめて申請することができます。

3私道の共有持分の登録免許税の計算方法

①相続登記の登録免許税は4/1000

相続登記をするときは、法務局に登録免許税を納めます。

登録免許税は、不動産の評価額を基にして計算します。

不動産の評価額とは、固定資産税評価額のことです。

相続登記の登録免許税の税率は、1000分の4です。

相続登記の登録免許税は、不動産の固定資産税評価額の1000分の4です。

②固定資産税がかかるときは通常どおり4/1000

私道は、設置管理する人の財産です。

設置管理する人の財産だから、固定資産税がかかるのが原則です。

固定資産税がかかる場合、私道の固定資産税評価証明書に評価額が記載されています。

相続登記の登録免許税は、通常どおり、不動産の固定資産税評価額の1000分の4です。

共有持分の相続登記の場合、移転する持分の評価額に対して登録免許税がかかります。

例えば、不動産全体が100万円で共有持分が5分の1の場合、移転する持分の評価額は20万円です。

③公衆用道路の評価額を調べる方法

私道が公衆用道路に該当する場合、固定資産税は非課税になります。

公衆用道路の固定資産税評価証明書を取得すると、不動産の価格が記載されていない場合や0円と記載されている場合があります。

固定資産税評価証明書の記載は、市区町村役場によって異なります。

評価価格、価格、価額など統一されていません。

不動産の評価額が記載されていない場合や0円と記載されている場合でも、登録免許税はかかります。

登録免許税を計算する場合、まず不動産の評価額を調べなければなりません。

私道が公衆用道路として固定資産税が非課税とされている場合、近傍地の評価額を調べます。

近傍地の評価額を調べる方法は、市区町村役場によって対応がちがいます。

(1)公衆用道路の評価証明書に近傍地1平方メートルあたり評価額〇〇円と記載してくれる

(2)公衆用道路の評価証明書の他に近傍地の評価証明書を請求する

(3)公衆用道路の評価証明書を持って管轄法務局で近傍地を指定してもらった後、あらためて近傍地の評価証明書を請求する

近傍地が宅地である場合、宅地の評価額をそのまま使いません。

宅地の評価額の1平方メートルあたりの単価を出します。

1平方メートルあたりの単価の100分の30が公衆用道路の1平方メートルあたりの単価です。

公衆用道路の面積をかけて、公衆用道路全体の評価額を算出します。

④土地の評価額が100万円以下なら登録免許税が非課税

相続登記をするときは、原則として、登録免許税を納めなければなりません。

条件を満たした場合は例外として、土地の登録免許税が非課税になります。

土地の評価額が100万円以下の場合、非課税になります。

日本中どこの土地でも土地の評価額が100万円以下であれば対象になります。

所有権の持分を相続した場合、移転した持分の評価額が、100万円以下であれば非課税になります。

私道の共有持分を相続した場合、広大な土地であることはほとんどないでしょう。

公衆用道路の評価額は、近傍宅地の100分の30です。

高価な土地であることは、めったにありません。

私道の共有持分を相続した場合、移転した持分の価額は少額であることが多いでしょう。

移転した持分の価額が100万円以下の場合、登録免許税が非課税になります。

登記申請書に「租税特別措置法第84条の2の3第2項により非課税」と記載します。

記載がないときは、非課税となりません。

結果として非課税になるときであっても、固定資産税評価証明書を提出し近傍地の評価額を調べる必要があります。

租税特別措置法第84条の2の3第2項により非課税になる土地とならない土地をまとめて、相続登記をすることができます。

どの土地が対象の土地であるか相続登記の申請書に記載する必要があります。

土地の評価額が100万円以下の場合、登録免許税が非課税になります。

4自宅の相続登記をした後で私道の共有持分が見つかったら

①自宅だけの遺産分割協議書は有効

被相続人が自宅と私道の共有持分を所有している場合、自宅だけ意識が向きがちです。

私道は、自分が所有している認識が薄れているかもしれません。

本人が意識していない場合、家族はなおさら意識していないでしょう。

相続が発生した後、自宅だけ分け方の合意をしていることがあります。

自宅だけ記載した遺産分割協議書は、自宅について有効な遺産分割協議書です。

私道の共有持分が記載されていなくても、原則として、無効になることはありません。

遺産分割協議書は、相続財産全部について記載しなければならないといったルールはないからです。

私道の共有持分について相続人全員の合意をしていないから、あらためて話し合いが必要です。

自宅を相続する人が自動で相続できるといったことはありません。

②記載がない財産が見つかっても遺産分割協議のやり直しは不要

相続財産の分け方は、相続人全員の合意で決定します。

相続人全員の合意ができたら、相続財産の分け方は確定して話し合いは終了します。

遺産分割協議が成立した後、新しい財産が見つかることがあります。

新しい財産が見つかっても、遺産分割協議のやり直しは原則不要です。

遺産分割協議のやり直しが必要になるのは、ごく例外的な場合です。

遺産分割協議成立後に見つかった財産が重要な財産である場合、遺産分割協議のやり直しができます。

重要な財産があると知っていたら、相続財産の分け方に合意しなかったと言えるような場合です。

私道の共有持分が重要な財産であることは、ほとんどないでしょう。

私道の共有持分が重要な財産でない場合、遺産分割協議のやり直しは不要です。

③記載がない財産の合意があれば再協議不要

遺産分割協議が成立した後、わずかな財産が見つかることは少なくありません。

相続が発生してから何十年も経過してから、新たな財産が見つかることがあります。

わずかな財産のために、相続人全員が分け方の合意をするのはわずらわしいでしょう。

遺産分割協議書に記載がない財産が見つかった場合について、あらかじめ合意しておくことができます。

例えば、「遺産分割協議書に記載がない財産は相続人○○が相続する」などです。

このような記載がある場合、あらためて協議する必要はありません。

新たに見つかった私道持分は、相続人○○が相続すると手続をすることができます。

④私道の共有持分だけ相続登記

自宅の相続登記をした後で私道の共有持分が見つかった場合、あらためて私道の共有持分について相続人全員で分け方の合意をします。

相続人全員の合意ができたら合意内容を文書に取りまとめます。

私道の共有持分だけ相続登記をします。

5私道の共有持分を見落とさない対策

①名寄帳を取得する

名寄帳は「なよせちょう」と読みます。

名寄帳とは、土地や家屋を所有者ごとにまとめた一覧表です。

市町村が税金をかけるために備えている帳簿から一覧表にまとめてくれた書類です。

その市町村が把握している不動産の状況が一目で分かるので、とても便利です。

市区町村役場によっては、非課税の不動産について記載されないことがあります。

機密性の高い個人情報であることを考慮して、名寄帳を発行していない役所があります。

名古屋市などでは、名寄帳を発行していません。

名古屋市では、課税明細書と資産明細書で代用します。

課税明細書には、固定資産税が課税される物件のみが記載されます。

資産明細書には、免税点未満で課税されない物件が記載されます。

課税明細書を請求するとき「課税されていない物件がある場合は、資産明細書も出してください」と記載すると取得することができます。

名古屋市では、私道など非課税地は課税明細書と資産明細書のいずれにも記載されません

②不動産の権利証を確認する

被相続人が不動産を取得したときに、権利証が発行されているはずです。

権利証の不動産の表示に記載されている不動産を所有しているでしょう。

権利証を確認すると、自宅以外に私道の共有持分が見つかることがあります。

③売買契約書を確認する

被相続人が自宅の私道の共有持分を所有している場合、自宅を購入したときに一緒に購入しているでしょう。

私道の共有持分だけで購入することは、ほとんど考えられません。

売買契約書を確認すると、売買の対象となった不動産が記載されています。

売買契約書を確認すると、自宅以外に私道の共有持分が見つかることがあります。

④共同担保目録を確認する

被相続人が自宅を購入したときに、金融機関など住宅ローンを組んでいることがあります。

金融機関で住宅ローンを組む場合、購入する不動産を担保に取ります。

自宅と私道の共有持分がある場合、金融機関は見逃しません。

複数の不動産を担保に取った場合、登記簿謄本の共同担保目録に記載されます。

共同担保目録を確認すると、自宅以外に私道の共有持分が見つかることがあります。

6相続登記を司法書士に依頼するメリット

相続が発生すると、相続人は悲しむ暇もなく相続手続に追われます。

ほとんどの人は相続手続は不慣れで、聞き慣れない法律用語で疲れ果ててしまいます。

インターネットの普及で多くの人は簡単に多くの情報を手にすることができるようになりました。

多くの情報の中には正しいものも、適切でないものも同じように混じっています。

司法書士は、登記の専門家です。

スムーズに相続登記を完了させたい方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

身体が不自由な人の遺言書作成

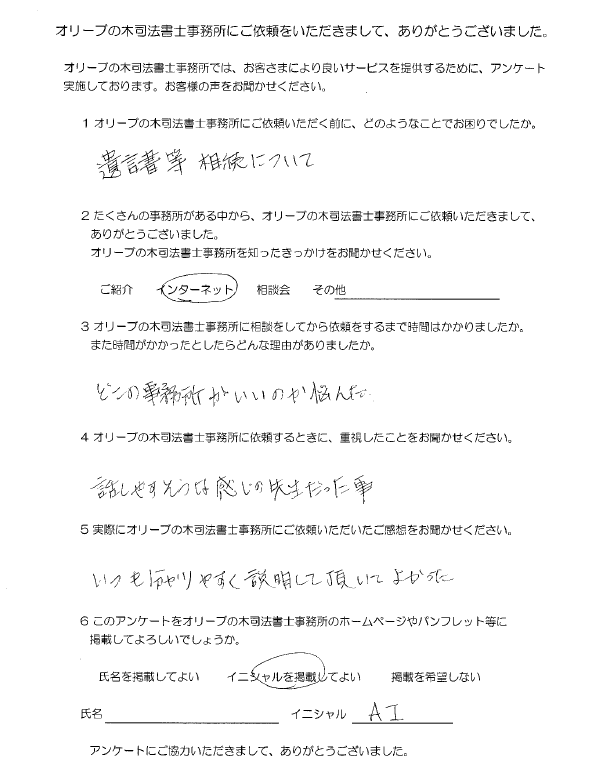

オリーブの木司法書士事務所にご依頼をいただきましてありがとうございました

1 オリーブの木司法書士事務所にご依頼いただく前に、どのようなことでお困りでしたか。

遺言書等 相続について

2 たくさんの事務所がある中から、オリーブの木司法書士事務所にご依頼いただきまして、ありがとうございました。

オリーブの木司法書士事務所を知ったきっかけをお聞かせください。

インターネット

3 オリーブの木司法書士事務所に相談をしてから依頼をするまで時間はかかりましたか。

また時間がかかったとしたらどんな理由がありましたか。

どこの事務所がいいのか悩んだ

4 オリーブの木司法書士事務所に依頼するときに、重視したことをお聞かせください。

話しやすそうな感じの先生だった事

5 実際にオリーブの木司法書士事務所にご依頼いただいたご感想をお聞かせください。

いつも分かりやすく説明して頂いてよかった

6 このアンケートをオリーブの木司法書士事務所のホームページやパンフレット等に掲載してよろしいでしょうか。

イニシャルを掲載してよい A.Iさま

オリーブの木司法書士事務所からコメント

オリーブの木司法書士事務所にご依頼をいただきましてありがとうございました。

A.Iさまから、身体が不自由なお母さまの遺言書作成をご依頼いただきました。

A.Iさまは「筆記が困難」「大きな声が出しにくい」ことを心配しておられました。

司法書士が面談したところ、確かに聞き取りにくいお声でした。

遺言者の話し方に慣れれば、内容はしっかり聞き取ることができました。

事前打ち合わせで担当公証人に伝え、遺言書作成前に雑談をして話し方に慣れてもらいました。

途中休憩を入れられるように、スケジュールに配慮していただくことができました。

公正証書遺言では、遺言者が署名します。

身体が不自由で署名ができなければ、公証人が付記することで公正証書遺言を作成することができます。

事前打ち合わせでは、署名できないことも想定していました。

時間がかかりましたが、遺言者が自分で署名して遺言書を作成することができました。

公正証書遺言を作りたいという遺言者の意欲に答えたいと、公証人も協力していただけました。

今回、ご依頼をいただきましてありがとうございました。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺産分割協議の効力

1相続財産の分け方は相続人全員の合意で

相続が発生した後、相続財産は相続人全員の共有財産になります。

相続人のひとりが勝手に処分することはできません。

相続財産の分け方について、相続人全員で話し合いによる合意をして分け方を決める必要があります。

相続財産の分け方にについて、相続人全員でする話し合いのことを遺産分割協議と言います。

遺産分割協議がまとまったら、相続人全員の合意内容を文書に取りまとめます。

相続人全員の合意内容を取りまとめた文書のことを遺産分割協議書と言います。

遺産分割協議は、必ず、全員で合意する必要があります。

相続人全員が一つの場所に集まる必要はありません。

電話でもメールでも、差し支えありません。

一度に相続人全員が合意する必要もありません。

一部の相続人と合意をして、次に、残りの相続人と合意をすることでも問題ありません。

最終的に相続人全員が合意できれば良いのです。

全ての財産をまとめて合意しなければならないといったこともありません。

一部の財産についてだけ、合意をすることもできます。

遺産分割協議書は、司法書士などの専門家に作ってもらうこともできるし相続人のひとりが作ることもできます。

2遺産分割協議の効力

①遺産分割協議書は相続人全員の合意内容の証明書

遺産分割協議書は、相続人全員の合意内容を取りまとめた文書です。

文書にしておかない場合、後からそのような合意をしていなかったと言い出す相続人が現れるかもしれません。

合意内容を文書にしておくことで、言った言わないのトラブルを回避することができます。

遺産分割協議書を作成することで、相続人全員の合意内容を証明することができます。

遺産分割協議書は、相続人全員の合意内容の証明書です。

②遺産分割協議は債務不履行で一方的解除ができない

相続財産の分け方について相続人全員の話し合いがまとまった場合、合意内容どおりに相続財産を受け取ります。

不動産のように高額で分けにくい財産を受け取った人は、自己の固有の財産から金銭を支払うことで調整することがあります。

一般的な売買契約において代金を支払わない場合、契約を解除することができます。

遺産分割協議においては、解除制度はありません。

いったん相続財産の分け方について相続人全員が合意した場合、遺産分割協議は終了します。

遺産分割協議が終了した後は、代償金を支払う人と受け取る人の問題になります。

金銭を支払う人と受け取る人の話し合いで、解決を図ります。

代償金を支払うと約束した人のに、支払ってくれないことがあります。

支払ってくれなくても、相続財産の分け方の合意をなかったことにはできません。

相続財産の分け方の合意において、代償金の支払が重要な要素であっても債務不履行を理由として解除することはできません。

③公正証書による遺産分割協議書は強制執行ができる

遺産分割協議書は、相続人全員の合意内容を取りまとめた文書です。

多くの場合、司法書士などの専門家に作ってもらいます。

適切に作成することができるのであれば、相続人のひとりが作ることができます。

遺産分割協議書は、公証役場で公正証書にしてもらうことができます。

公正証書にせず私文書で作成した場合、遺産分割協議書の内容を直ちに強制執行することはできません。

強制執行をするためには、裁判所で訴訟をして勝訴判決などの債務名義を得る必要があります。

公正証書で遺産分割協議書を作成する場合、支払いをしなかったときのことを書いてもらうことができます。

「相続人○○が上記金銭の支払いをしなかったときは、直ちに強制執行に服する旨を認諾した。」

上記のような文言がある場合、公正証書で強制執行をすることができます。

お金を払ってもらう人にとっては、心強いものと言えます。

約束したお金を払ってもらうために裁判をしなければならないとなるとハードルが高いものです。

公正証書による遺産分割協議書は、裁判なしで強制執行ができます。

④遺言書があっても遺産分割協議は有効

被相続人が生前に遺言書を作成していることがあります。

遺言書は、遺言者の意思を示すものです。

被相続人の財産は、原則として、被相続人の意思が最大限尊重されるべきものでしょう。

被相続人が遺言書を作成して相続財産の分け方を指定した場合、相続人全員の話し合いによる合意は必要ありません。

ときには遺言書の内容が相続人の現状を反映していない内容であることがあります。

相続人の現状を反映していない遺言書であった場合、そのまま執行すると相続人が困惑するかもしれません。

遺言書をあえて執行して、相続人を困惑させる必要はありません。

相続財産の分け方について、相続人全員で合意した方が合理的です。

相続人全員が合意すれば、遺言書の内容と異なる内容で遺産分割協議をすることができます。

遺言書があっても、遺産分割協議は有効です。

⑤遺産分割禁止の定めは無視できない

遺言書で遺産分割が禁止されている場合があります。

遺産分割禁止の対象は、相続財産の全部でも一部でも構いません。

遺言書で5年を超えない期間について、遺産分割を禁止することができます。

遺産分割禁止の定めは、遺言書以外の方法で生前に定めることはできません。

遺言書で遺産分割が禁止されている場合、相続人全員の合意があっても遺産分割ができません。

相続人全員の合意で遺産分割協議をした場合、遺産分割協議が無効になります。

遺産分割禁止の定めは、無視できません。

⑥遺産分割協議書のコピーで相続手続はできない

相続財産の分け方について相続人全人の合意ができた後は、相続手続をします。

相続手続において、遺産分割協議書原本を提出しなければなりません。

遺産分割協議書のコピーは、受け付けてもらえません。

遺産分割協議書原本を提出する場合、原本は返して欲しいと依頼しましょう。

相続手続先でコピーをとって返却してくれます。

法務局などでは、遺産分割協議書原本と一緒にコピーを添付してコピーに「原本と相違ない」と記載のうえ記名押印が必要になります。

相続手続先に問い合わせをして、原本還付の方法を確認するといいでしょう。

遺産分割協議書は相続人の人数分作成し、相続人全員が原本を保管します。

相続人全人の合意内容について争いが発生した場合、遺産分割協議書のコピーでは証明力が弱いからです。

遺産分割協議書のコピーで、相続手続はできません。

⑦遺産分割協議の内容に遡及効がある

相続が発生した後、相続財産は相続人全員の共有財産になります。

相続人全員で相続財産の分け方について話し合いによる合意をして、分け方を決めます。

相続財産の分け方について相続人全員で合意ができた場合、相続人全員の合意は相続発生時にさかのぼって効力が生じます。

相続人全員の合意ができたときに、効力が生ずるのではありません。

相続人全員の合意の効力は相続発生時にさかのぼって効力が生ずることを、遺産分割の遡及効と言います。

遺産分割協議の内容には、遡及効があります。

⑧被相続人の債権者に遺産分割協議の内容を主張できない

相続が発生した後、相続財産は相続人全員の共有財産になります。

相続財産には、プラスの財産とマイナスの財産があります。

プラスの財産とマイナスの財産の両方が相続財産です。

相続財産は相続人全員で話し合いによる合意をして、分け方を決めます。

マイナスの財産も相続財産だから、相続人全員の合意で分け方を決めることができます。

相続人全員の合意でマイナスの財産の分け方を決めた場合、相続人間の内部的合意です。

被相続人の債権者には、関係のない合意です。

被相続人の債権者は、相続人全員に対して法定相続分で借金の返済を請求することができます。

相続人全員の合意でマイナスの財産は相続人〇〇が負担すると合意したから、借金の請求をしないで欲しいと文句を言うことはできません。

相続人全員の合意でマイナスの財産の分け方を決めた場合、相続人間の内部的合意だからです。

被相続人の債権者に対して、遺産分割協議の内容を主張することはできなせん。

⑨相続人の債権者に遺産分割協議書の内容を主張できない

遺産分割協議の内容には、遡及効があります。

相続人全員の合意の効力は、相続発生時にさかのぼって効力が生じます。

相続人が、莫大な借金を負っていることがあります。

債務者が相続人になる相続が発生した場合、債権者は相続財産から借金を払ってもらえると期待します。

債権者は債権の保全のため、債務者の財産を差し押さえることができます。

債権者は差押など強制執行の準備のため、相続登記を申請することができます。

差押などの強制執行をするためには、相続人名義である必要があるからです。

法定相続分で共有する場合、共有する一部の相続人から相続登記を申請することができます。

債務者が権利行使をしない場合、債権者は債権の保全のため債務者に代わって権利行使をすることができます。

債務者が相続登記をしない場合、債権者は債権保全のため債務者に代わって相続登記をすることができます。

債務者がするべき登記申請を債権者が代わりにすることを代位登記と言います。

代位登記をした後、債権保全のため差押をすることができます。

債権者は、債務者の事情などお構いなしで登記します。

相続人全員の話し合いによる合意がどうなったのか待つことはありません。

遺産分割協議の内容に遡及効があっても、登記されていなければ代位登記ができます。

代位登記と差押の登記がされた後で、相続人全員の合意内容と違うから消して欲しいなどの文句を言えません。

債権者は、差押など強制執行の準備のために代位登記をします。

相続人が勝手に消すことはできません。

相続人の債権者に対して、遺産分割協議書の内容を主張することはできません。

⑩相続人から権利を取得した第三者に遺産分割協議書の内容を主張できない

相続が発生した後、相続財産は相続人全員の共有財産になります。

相続人全員が法定相続分で共有しています。

相続人全員が法定相続分で共有する場合、共有する一部の相続人から相続登記を申請することができます。

一部の相続人が自分の共有持分を処分することがあります。

不動産を共有する場合、自分の共有持分は自分の判断だけで処分することができます。

他の共有者の同意を受けなくても、売却したり担保に差し出したりすることができます。

不動産の共有持分を買い受けた場合、すぐに持分移転登記をしてもらうでしょう。

登記がないと、権利主張ができないからです。

遺産分割協議の内容に遡及効があっても、登記されていなければ持分移転登記ができます。

持分移転登記がされた後で、相続人全員の合意内容と違うから消して欲しいなどの文句を言えません。

買主の権利主張のために登記をしたものです。

相続人が勝手に消すことはできません。

相続人から権利を取得した第三者に対して、遺産分割協議書の内容を主張することはできません。

3遺産分割協議書作成を司法書士に依頼するメリット

遺産分割協議書は遺産の分け方について、相続人全員による合意を取りまとめた文書です。

合意がきちんと文書になっているからこそトラブルが防止できるといえます。

書き方に不備があると、トラブルを起こしてしまう危険があります。

せっかくお話合いによる合意ができたのに、取りまとめた文書の不備でトラブルになるのは残念なことです。

トラブルを防止するため、遺産分割協議書を作成したい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

死後認知された子どもが相続人

1認知された子どもは相続人

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②認知されると法律上の子どもになる

認知とは、婚姻関係にないカップルの間に生まれた子どもについて自分の子どもと認めることです。

認知をして、自分の子どもだと認めるのは一般的には父親です。

通常、母は出産の事実によって母親であることが確認できるからです。

母親が出産後に、捨て子をしたようなレアケースでは、母親も認知をすることがあり得ます。

認知をすると、法律上の子どもになります。

法律上の子どもにするためには、市区町村役場に認知届を提出する必要があります。

単に、母親に自分の子どもだと認めるだけでは、法律上の認知の効果はありません。

市区町村役場に認知届を提出したら、法律上の子どもになります。

③認知された子どもは相続人になる

被相続人に子どもがいる場合、子どもは相続人になります。

父が子どもを認知した場合、認知された子どもは父の子どもです。

子どもは相続人になります。

被相続人に嫡出子と非嫡出子がいる場合、子どもに区別はありません。

嫡出子も非嫡出子も子どもだから、同じように相続人になります。

④嫡出子と非嫡出子は同じ相続分

認知された子どもの法定相続分は、以前は嫡出子の半分でした。

この取り扱いは平成25年9月4日最高裁判所決定で違憲であるとされました。

現在は、嫡出子と非嫡出子は同じ相続分です。

被相続人の子どもに、区別はないからです。

2死後認知された子どもが相続人

①認知されないと父の子どもではない

婚姻関係にないカップルの間に生まれた子どもは、何もしなければ父と法律上の親子関係がありません。

認知によって、父と子どもに親子関係を発生させます。

認知されていない子どもは、法律上、父の子どもになりません。

②認知の訴えで認知される

父本人が自分の意思で認知するのが原則です。

父が子どもを認知することに、協力しないことがあります。

父が子どもを認知する前に、死亡することがあります。

父が子どもを認知していない場合、子どもの権利を守るため認知の訴えを起こすことができます。

死後認知とは、父の死亡後に認知の訴えを起こし認知を受けることです。

認知を受けた子どもは、父の子どもです。

被相続人に子どもがいる場合、子どもは相続人になります。

③認知の訴えができる人

認知の訴えを起こすことができるのは、次の人です。

(1)子ども

(2)子どもの直系卑属

(3)子ども、直系卑属の法定代理人

認知の訴えの相手方は、本来、認知を求める父本人のはずです。

父が死亡した後は、認知の訴えの相手方になることができません。

父の相続人は、認知の訴えの相手方ではなく利害関係人です。

父の相続人は利害関係人として、補助参加をすることができます。

父に代わって検察官が相手方になります。

④認知の訴えは死亡後3年以内

父が死亡した後3年経過すると、認知の訴えをすることはできなくなります。

父が死亡したことを知ってから、3年ではありません。

父の死亡をいつ知ったかに関わらず、死亡後3年で訴えができなくなります。

例外の事例もありますが、非常に厳しい条件です。

⑤死後認知ではDNA鑑定が困難

認知の訴えで重要なのは、有効な証拠を提出することです。

父と子どもの親子関係を立証する場合、最も有効な証拠はDNA鑑定です。

父本人が生きている場合、DNA資料を取得することができるでしょう。

父本人が死亡した後では、DNA資料の取得が非常に困難です。

父本人のDNA資料が取得できない場合、父の近親者の協力を求めます。

父の嫡出子が積極的に協力することは、ほとんどないでしょう。

認知の訴えが認められた場合、認知された子どもは相続人になるからです。

認知の訴えは、形式的には検察官を相手にします。

事実上、父の法律上の配偶者と嫡出子との争いになります。

⑥判決確定後10日以内に認知届を提出

認知請求を認める判決は、当事者に言い渡します。

裁判所は、市区町村役場に判決の内容を連絡しません。

判決が確定した後、市区町村役場に認知届を提出する必要があります。

認知届の提出先は、次の市区町村役場です。

(1)父の本籍地

(2)子どもの本籍地

(3)届出人の所在地

認知届の提出期限は、判決確定後10日以内です。

認知届の添付書類は、次のとおりです。

(1)判決書謄本

(2)確定証明書

(3)届出人の身分証明書

(4)父と子どもの戸籍謄本

本籍地の以外の市区町村役場に提出する場合に必要になります。

3遺言書で認知された子どもが相続人

①遺言書で認知するときは遺言執行者が手続

遺言書に書いておくことで、意味があること、効力があることも法律で決まっています。

遺言書に書いておくことで、意味があること、効力があることは遺言事項と言います。

遺言事項は、次のとおりです。

(1)財産に関すること

(2)身分に関すること

(3)遺言執行に関すること

(4)それ以外のこと

子どもを認知することは、身分に関することです。

遺言書で子どもの認知をすることができます。

遺言書で子どもを認知した場合、遺言執行者が認知届を提出します。

遺言書で子どもの認知をする場合、遺言執行者が必要です。

②父が未成年でも有効に認知ができる

15歳以上であれば未成年であっても、遺言書を作ることができます。

父が未成年であっても、子どもを認知することができます。

未成年者が契約をする場合、親権者の同意が必要です。

未成年の父が子どもを認知する場合、父の親権者の同意は必要ありません。

親権者の同意を受けずに未成年者が契約をした場合、親権者は契約を取り消すことができます。

未成年である父の親権者が、認知を取り消すことはできません。

父が未成年であっても、有効に子どもを認知することができます。

③相続発生後長期間経過後に認知がされることがある

遺言者が遺言書を作成したことを家族と共有していないことがあります。

遺言書を作成しても遺言書の保管場所を共有していないことがあります。

遺言者が死亡してから、長期間経過した後に遺言書が見つかるでしょう。

遺言書に有効期限はありません。

遺言書作成後何年経過しても遺言者が死亡してから何年しても、遺言書は無効になりません。

相続が発生してから長期間経過した後に、子どもが認知されることがあります。

4遺産分割協議は相続人全員で

①遺産分割協議中なら認知された子どもを含めて話し合い

相続が発生したら、被相続人のものは相続人が相続します。

被相続人の財産は、相続人全員の共有財産です。

一部の相続人が勝手に処分することはできません。

相続財産の分け方は、相続人全員の合意によって決めなければなりません。

相続財産の分け方を決める相続人全員の話し合いを遺産分割協議と言います。

遺産分割協議中に、子どもが認知されることがあります。

認知された子どもは、相続人です。

認知された子どもを含めずに、相続財産の分け方を合意しても無効です。

認知された子どもを含めて遺産分割協議をする必要があります。

相続財産の分け方について相続人全員の合意ができたら、合意内容を文書に取りまとめます。

相続人全員の合意内容を取りまとめた文書を遺産分割協議書と言います。

遺産分割協議書には、認知された子どもも記名し実印で押印します。

遺産分割協議書は、相続人全員の合意内容の証明書だからです。

②遺産分割協議成立後やり直し不要

相続財産の分け方は、相続人全員の合意によって決めなければなりません。

一部の相続人を含めずに合意をしても、相続人全員の合意があったとは言えません。

相続人全員の合意がない場合、遺産分割協議は成立しません。

相続人全員の合意によって遺産分割協議が成立した後、子どもが認知されることがあります。

認知された子どもは、相続人になります。

遺産分割協議成立後に子どもが認知された場合、遺産分割協議をやり直す必要はありません。

遺産分割協議が成立した時点では、相続人全員だったからです。

遺産分割協議に問題があったとは言えません。

遺産分割協議成立後に認知された場合、遺産分割協議は有効です。

③認知された子どもは金銭請求ができる

認知された子どもは、相続人です。

被相続人の子どもは、嫡出子と非嫡出子に区別はありません。

嫡出子と非嫡出子は、同じ相続分です。

認知された子どもは、自分の相続分に相当する金銭を請求することができます。

金銭請求をする場合、相続財産の総額は認知された子どもが請求するときを基準に考えます。

相続発生時を基準にするものではありません。

相続財産には、さまざまな種類の財産が含まれているでしょう。

不動産や株式などの財産は、大きな価格変動があります。

認知された子どもが遺産分割を請求する場合、相続財産を適切に評価することが重要です。

5相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は、現在と形式が違っていて読みにくいものです。

手書きの達筆な崩し字で書いてあって、分かりにくいものです。

戸籍謄本収集は、慣れないとタイヘンです。

本籍地を何度も変更している人や結婚、離婚、養子縁組、離縁を何度もしている人は、戸籍をたくさん渡り歩いています。

たくさんの戸籍謄本を収集する必要があるから、膨大な手間と時間がかかります。

戸籍には、その人の身分関係がすべて記録されています。

ときには家族の方が知らない相続人が明らかになることがあります。

相続が発生した後に、認知を求めて裁判になることもあります。

相続人を確定させるために戸籍を集めるだけでも、知識のない一般の人にはタイヘンな作業です。

家族の方が知らない相続人が明らかになると、精神的な負担はさらに大きいものになります。

相続手続のうち、専門家に任せられるものは任せてしまうことができます。

家族の事務負担を軽減することができます。

戸籍や住民票の取り寄せは、司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続で他人の戸籍謄本を取得する

1相続人確定のため戸籍謄本が必要

①相続人は戸籍謄本で証明する

相続手続の最初の難関が相続人の確定です。

相続が発生した場合、だれが相続人になるのか家族にとっては当然分かっていることでしょう。

家族にとっては当たり前のことでも、第三者には分かりません。

相続の手続先には、客観的に証明する必要があります。

相続人を客観的に証明するとは、戸籍謄本で証明するということです。

戸籍には、その人の身分事項がすべて記載されています。

身分事項とは、その人の出生、結婚、離婚、養子縁組、離縁、認知、死亡、失踪など身分関係の項目です。

過去の身分関係の事項を家族に秘密にしているかもしれません。

戸籍謄本を確認すると、すべて明るみに出ます。

戸籍には、身分事項がすべて記載されているからです。

戸籍謄本をすべて揃えることで、相続人を客観的に証明することができます。

②他人の戸籍謄本は委任状をもらって請求

戸籍には、その人の身分関係が記録されています。

身分関係の項目は、その人のプライベートな項目です。

自分のプライベートな情報は、みだりに他人に知られたくないでしょう。

戸籍謄本は、第三者が興味本位で取得することはできません。

本人が自分の戸籍謄本を取得する場合、本人確認のうえ交付されます。

他人の戸籍謄本を取得する場合、原則として、本人から委任状をもらって請求します。

委任を受けた人の本人確認をしたうえで、交付されます。

③戸籍謄本は郵送で請求することができる

戸籍謄本は、本籍地の市区町村役場に請求します。

住所地の市区町村役場ではありません。

住所地の近隣の市区町村役場であれば、窓口に出向いて手続をするといいでしょう。

ときには住所地からはるか遠方の市区町村役場であることがあります。

戸籍謄本は、郵送で請求することができます。

2委任状なしで他の相続人の戸籍謄本を取得できる

①戸籍に記載されている人が取得

戸籍に記載されている人は、自分の戸籍謄本を請求することができます。

自分の戸籍謄本だから、委任状が要らないのは当然です。

結婚や離婚、養子縁組や離縁などで、その戸籍から別の戸籍に移ることがあります。

別の戸籍に移った後でも、自分の戸籍です。

除籍された後でも、自分の戸籍を取得することができます。

②配偶者、直系尊属、直系卑属が取得

戸籍に記載されている人の配偶者は、委任状なしで戸籍謄本を請求することができます。

本人から、委任状を出してもらう必要はありません。

戸籍に記載されている人の直系尊属と直系卑属は、委任状なしで戸籍謄本を請求することができます。

本人から、委任状を出してもらう必要はありません。

直系とは、親子関係によってつながっている関係のことです。

本人から見て、父母や祖父母は親子関係によってつながっています。

本人から見て、子どもや孫は親子関係によってつながっています。

父母、祖父母、子ども、孫などは、直系です。

尊属とは、前の世代の血族です。

本人から見て、父母や祖父母は前の世代の血族です。

本人から見て、父母や祖父母は直系尊属です。

父母や祖父母は、委任状なしで戸籍謄本を請求することができます。

卑属とは、後の世代の血族です。

本人から見て、子どもや孫は後の世代の血族です。

本人から見て、子どもや孫は直系卑属です。

子どもや孫は、委任状なしで戸籍謄本を請求することができます。

兄弟姉妹は、直系尊属ではありません。

兄弟姉妹は、直系卑属ではありません。

委任状なしで兄弟姉妹の戸籍謄本を請求する場合、他の理由が必要になります。

③権利行使や義務の履行に必要なとき取得

権利行使や義務の履行に必要な場合、委任状なしで戸籍謄本を請求することができます。

権利行使や義務の履行に必要な場合、戸籍を取得するための正当な理由があると言えます。

権利行使や義務の履行に必要な場合であると認められるためには、客観的な具体的な理由が必要です。

客観的な具体的な理由の裏付けとなる書類を準備する必要があります。

会社などの法人が権利行使や義務の履行のため、戸籍謄本が必要になることがあります。

権利行使や義務の履行に必要な場合と認められれば、会社などの法人が請求することができます。

権利行使や義務の履行に必要な場合であることが認められた場合、委任状なしで戸籍謄本を請求することができます。

④国等に提出する必要があるとき取得

国や地方公共団体に提出する必要がある場合、委任状なしで戸籍謄本を請求することができます。

国や地方公共団体に提出する必要がある場合、戸籍を取得するための正当な理由があると言えます。

相続登記をする場合、法務局にたくさんの戸籍謄本を提出します。

相続登記は、国や地方公共団体に提出する必要がある場合です。

国に提出する必要がある場合だから、委任状なしで戸籍謄本を請求することができます。

国や地方公共団体に提出する必要があると認められるためには、客観的な具体的な書類が必要です。

請求者との家族関係が分かる戸籍謄本のコピーなどを準備する必要があります。

国や地方公共団体に提出する必要がある場合であることが認められた場合、委任状なしで戸籍謄本を請求することができます。

3他人の戸籍謄本は広域交付で取得できない

①近隣の市役所で戸籍謄本を取得できる

相続が発生したら、相続手続先に相続人を証明しなければなりません。

本籍地の市区町村役場に戸籍謄本を請求するのは、大きな手間と時間がかかります。

令和6年3月1日から戸籍謄本の広域交付が始まりました。

広域交付制度を利用すれば、本籍地以外の市区町村役場で戸籍謄本を請求することができます。

広域交付制度を利用して、近隣の市区町村役場で戸籍謄本を取得することができます。

②本人と直系血族は広域交付で戸籍謄本を請求できる

広域交付を利用して戸籍謄本を請求することができる人は、次の人です。

(1)その戸籍に記載がある人

(2)記載がある人の直系血族

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人の子どもは、被相続人の直系血族です。

被相続人の本籍地がどこにあっても、近隣の市区町村役場で戸籍謄本を取得することができます。

本人と直系血族は、広域交付で戸籍謄本を請求することができます。

③第三者請求は広域交付で取得できない

第三者が戸籍謄本を請求できるのは、特別な理由があるときのみです。

戸籍にはその人のプライベートな事柄が記載されています。

特別な理由について、厳格な審査が必要です。

特別な理由が明らかにできない場合、戸籍謄本を発行してもらうことはできません。

第三者が戸籍謄本を請求する場合、広域交付を利用することはできません。

他人の戸籍謄本は、本籍地の市区町村役場に請求する必要があります。

4面倒な相続手続はおまかせできる

①戸籍謄本の取り寄せはおまかせできる

戸籍謄本は、本籍地の市区町村役場に請求します。

近隣の市区町村役場であれば、窓口で係の人に確認しながら請求することができます。

ときには住所地からはるか遠方の市区町村役場であることがあります。

遠方の市区町村役場に請求する場合、郵送で請求することができます。

郵送で請求する場合、難易度が上がります。

窓口で係の人に確認しながら、請求することができないからです。

適切な書き方をしていない場合、市区町村役場から確認の電話連絡が入ります。

市区町村役場は、平日の昼間しか業務を行いません。

仕事などで忙しい人は、対応が難しいでしょう。

戸籍謄本の取り寄せは、司法書士などの専門家におまかせすることができます。

②法定相続情報一覧図はおまかせできる

相続手続では、法定相続情報一覧図を使うと便利です。

たくさんの戸籍謄本を提出するのに代えて、法定相続情報一覧図1枚を提出することができます。

法定相続情報一覧図は、被相続人を中心にして、どういう続柄の人が相続人であるのか取りまとめた書類です。

家系図のように取りまとめてあるから、相続関係が一目で分かります。

家系図と戸籍謄本等を登記官が確認して、模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

登記官に認証文があるから、戸籍謄本の束を提出したことと同じ扱いを受けることができます。

法定相続情報一覧図を発行してもらうためには、法務局に戸籍謄本を提出しなければなりません。

必要な戸籍謄本を取り寄せてから、法定相続情報一覧図を発行してもらいます。

相続手続では、戸籍謄本の取り寄せから逃れられません。

戸籍謄本の取り寄せは、司法書士などの専門家におまかせすることができます。

法定相続情報一覧図を発行してもらう場合、法務局は点検と印刷をするだけです。

家系図は、自分で作成しなければなりません。

登記官の認証文を入れて発行されるから、厳格な書き方ルールがあります。

些細なことと思えるようなことで、書き直しや作り直しになります。

家系図の作成を含めて、司法書士などの専門家におまかせすることができます。

法定相続情報一覧図の保管及び交付の申出は、司法書士などの専門家におまかせすることができます。

③相続登記はおまかせできる

相続が発生すると、相続人はたくさんの相続手続に追われて悲しむ暇もありません。

被相続人が不動産を所有していた場合、不動産の名義変更をします。

不動産の名義変更が相続登記です。

相続登記は、相続手続の中でも難しい手間のかかる手続です。

司法書士などの専門家に依頼せず、自分で挑戦する人がいます。

多くの場合、不動産は重要な財産です。

重要な財産の名義変更だから、法務局は厳格に審査します。

知識がない人から見ると些細なことと思えるようなことで、やり直しになります。

やり直しをするように言われたものの、何をどうしていいのか分からないことがあります。

相続登記は、司法書士などの専門家におまかせすることができます。

自分でやってみようと挑戦したけど、挫折することがあります。

相続登記に挫折した後であっても、司法書士などの専門家におまかせすることができます。

5相続人確定を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

相続手続のために、たくさんの戸籍謄本を集めなければなりません。

古い戸籍は現在と形式が違っています。

慣れないと、読みにくいものです。

現代とちがって、古い戸籍は手書きで書いてあります。

手書きの達筆な崩し字で書いてあると、分かりにくいものです。

戸籍集めは、相続以上にタイヘンです。

本籍地を何度も変更している人は、たくさんの戸籍を渡り歩いています。

結婚、離婚、養子縁組、離縁を何度もしている人は、戸籍が何度も作り直されています。

戸籍をたくさん渡り歩いているので、戸籍集めは膨大な手間と時間がかかります。

段取りよく要領よく手続するには、ちょっとしたコツがいります。

お仕事や家事でお忙しい方や高齢、療養中などで手続が難しい方は、手続をおまかせできます。

相続人調査でお困りのことがあれば、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。