Author Archive

相続分の譲渡をしても債務の返済義務がある理由

1自分の相続分は自由に譲渡できる

①相続分と言う権利を譲渡できる

相続人になる人は、法律で決められています。

相続人が相続する相続分も、法律で決められています。

相続分の譲渡とは、相続分を他の相続人や第三者に譲渡することです。

自分の相続分は、自由に譲渡することができます。

相続分の譲渡では、具体的な財産を譲渡するのではありません。

相続分と言う権利を譲渡します。

②他の相続人や債権者の同意なしで相続分を譲渡できる

自分の相続分は、他の相続人の同意なしで譲渡することができます。

自分の相続分は、債権者の同意なしで譲渡することができます。

自分の相続分は、自由に譲渡することができるからです。

自分の財産は、自由に処分することができるからです。

③相続分の譲受人が遺産分割協議に参加

相続が発生したら、相続財産は相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

一部の相続人が相続分を譲渡した場合、相続分の譲受人が遺産分割協議に参加します。

相続分の譲渡人は、遺産分割協議に参加しません。

他の相続人に相続分の譲渡をすると、遺産分割協議に参加する人を減らすことができます

遺産分割協議に参加する人が減ると、話し合いがまとまりやすくなります。

④相続分を譲渡しても相続人のまま

自分の相続分は、自由に譲渡することができます。

譲渡するのは、相続分と言う権利です。

相続分を譲渡しても、相続人でなくなるわけではありません。

相続分を譲渡しても、相続人のままです。

遺産分割協議に参加する義務がなくなっても、相続人のままです。

相続人になる人は、法律で決められているからです。

2相続分の譲渡をしても債務の返済義務がある理由

理由①債務は相続財産だから

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産には、プラスの財産とマイナスの財産が含まれます。

被相続人が借金を抱えたまま死亡した場合、借金は相続人に相続されます。

債権者は、相続人に借金の返済を請求することができます。

理由②譲渡人は相続人のままだから

相続分を譲渡しても、相続人のままです。

債権者は、相続分の譲受人ではなく譲渡人に借金の返済を請求することができます。

被相続人の借金は、相続人が相続したからです。

相続分の譲渡をしても、相続分の譲渡人は相続人のままだからです。

相続分の譲渡をしても、相続分の譲渡人は借金の返済を拒むことはできません。

理由③相続分の譲渡は財産権の処分だから

自分の相続分は、自由に譲渡することができます。

相続分の譲渡では、相続財産に対する権利を譲渡したと言えます。

債務は、相続財産に対する権利とは独立して存在します。

相続分の譲渡は財産権の処分だから、債務は譲渡していません。

相続分の譲渡をしても、債務は相続分の譲渡人が負っています。

相続分の譲渡をしても、相続分の譲渡人は借金の返済を拒むことはできません。

理由④免責的債務引受には債権者の同意が必要だから

債務引受とは、債務を第三者に移す制度です。

免責的債務引受をすると、元の債務者は債務から解放されます。

新たな債務者が債務を引き受けるからです。

免責的債務引受をするためには、債権者の同意が必要です。

相続分の譲渡をしても、免責的債務引受の効果はありません。

仮に、相続分の譲渡で債務者の責任から免れるとすると、債権者の立場が不当に害されます。

債権者は、債務者の財産や収入から返済を期待しているからです。

債権者の回収可能性を奪われると、貸付の安全性が根底から崩れます。

債権者の立場が不当に害されることは、許されません。

免責的債務引受には債権者の同意が必要だから、債務は相続分の譲渡人が負っています。

相続分の譲渡をしても、相続分の譲渡人は借金の返済を拒むことはできません。

3相続分の譲渡人が借金返済した後の対応

①相続分の譲渡人は遺産分割協議に参加できない

一部の相続人が相続分を譲渡した場合、相続分の譲受人が遺産分割協議に参加します。

相続分の譲渡人は、遺産分割協議に参加しません。

相続分の譲渡をしても、債務の返済義務から逃れられません。

相続分の譲渡人に、借金の返済義務があります。

相続分の譲渡人が借金返済した後も、遺産分割協議に参加するのは相続分の譲受人です。

相続分の譲渡の効力に、変更はないからです。

相続分の譲渡人が借金返済した後も、相続分の譲渡人は遺産分割協議に参加する権利も義務もありません。

相続分の譲渡人は遺産分割協議に参加する権利も義務もないから、遺産分割協議書に押印することもありません。

②相続分の譲受人に求償する余地はある

相続分の譲渡をすると、相続分と言う抽象的な権利義務すべてを譲渡したと言えます。

相続分の譲渡人が借金を返済した場合、譲受人に求償する余地があります。

現実的には、求償に応じてもらえるか不確定要素が多いでしょう。

相続分の譲渡をした後に求償ができるか、内部的負担関係を決めておくのがおすすめです。

相続分の譲渡契約で明確に決めてあれば、トラブルにならないからです。

③相続分の譲渡契約を解除できない

相続分を譲渡しても、借金の返済義務があることははじめから分かっていたはずです。

借金の返済義務を果たしても、相続分の譲渡契約は自動的に解除されることはありません。

借金の返済義務を果たしても、相続分の譲渡契約を一方的に解除することはできません。

実質的に譲渡担保契約であったなど特殊な事情がない限り、相続分の返還請求はできません。

④遺産分割協議の効果が及ばない

相続財産の分け方は、遺産分割協議で決定します。

被相続人が借金を抱えていた場合、借金は相続財産です。

借金を負担する人を遺産分割協議で決定することができます。

債権者に対抗できなくても、相続人間の内部的合意として有効です

各相続人は借金を返済した後、借金を負担する人に請求することができます。

遺産分割協議の内容は、内部的合意として有効だからです。

相続分の譲渡人は、遺産分割協議に参加する権利も義務もありません。

借金を負担する人を遺産分割協議で決定しても、相続分の譲渡人に効力が及びません。

相続分の譲渡人が借金を返済した後、借金を負担する人に請求することができません。

4相続分の譲渡で起きるトラブルと防止策

トラブル①債権者から請求が続く

相続分を譲渡しても、債務の返済義務から逃れられません。

相続分を譲渡をするだけでは、債権者に対抗できないからです。

債権者は、相続分の譲渡とは無関係に譲渡人に請求できます。

相続分の譲渡をしたから債務の返済義務もなくなると誤解すると、トラブルになります。

防止策は、相続分の譲渡の制度をよく理解しておくことです。

トラブル②相続分の譲渡人が譲受人に求償

相続分の譲渡後に譲渡人が借金の返済をすることがあります。

譲渡人が譲受人が負担すべきと主張して求償すると、トラブルになります。

防止策は、相続分の譲渡契約に内部的負担関係を明記することです。

トラブル③遺産分割協議で決めた債務負担の対象外

相続分の譲渡人は、遺産分割協議に参加する権利も義務もありません。

遺産分割協議の内容の対象外になります。

遺産分割協議で債務の負担者を決めた場合に、トラブルになります。

他の相続人は、債務を返済した後に債務の負担者に請求できるからです。

相続分の譲渡人は、債務を返済した後に債務の負担者に請求できません。

防止策は、利害関係人として合意することです。

相続分の譲渡人は遺産分割協議に参加する権利も義務もないから、利害関係人として出席させます。

利害関係人として、債務の負担者を決める合意をすることができます。

5相続放棄をしたら債務の返済義務はない

①相続放棄ではじめから相続人でなくなる

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

②相続放棄で遺産分割協議に参加しない

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

遺産分割協議成立には、相続人全員の合意が必要です。

相続放棄が認められたら、はじめから相続人でなくなります。

相続人の地位を失うから、遺産分割協議に参加する権利と義務がありません。

相続人でなくなるから、相続財産の分け方について合意する必要がありません。

相続放棄をした人を含めずに、遺産分割協議を成立させることができます。

③相続放棄で債務の返済義務から逃れる

相続財産には、プラスの財産とマイナスの財産が含まれます。

相続財産は、相続人が相続します。

相続放棄をすると、相続財産を相続しません。

プラスの財産とマイナスの財産の両方を相続しません。

たとえ莫大な借金があっても、債務の返済義務から逃れることができます。

相続放棄が認められたら、はじめから相続人でなくなるからです。

④相続放棄の期限は3か月

相続放棄には、期限があります。

相続があったことを知ってから、3か月です。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

3か月過ぎてしまえば、単純承認になります。

相続放棄をしたら、債務の返済義務はなくなります。

相続放棄を希望するなら、3か月の期限に注意する必要があります。

6相続分の譲渡を司法書士に依頼するメリット

相続が発生すると、相続人はたくさんの相続手続に追われます。

たくさんの手続で疲れていても、相続財産について、相続人全員による分け方の合意が必要です。

相続財産の分け方の合意はトラブルになりやすい手続です。

相続人がたくさんいると、さらにまとまりにくくなります。

相続分の譲渡を上手に使うと、話し合いをする相続人が減って、合意がしやすくなります。

通常の遺産分割で相続手続きを進めることが多いですが、状況に応じて制度を活用できます。

相続手続は、もめないようにするのが重要です。

もめないスムーズな相続手続きのためメリットデメリットを充分検討したい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

高齢者消除の戸籍謄本で相続手続はできない

1高齢者消除の戸籍謄本で相続手続はできない

①高齢者消除は戸籍の整理に過ぎない

相続人調査をすると、戸籍謄本に高齢者消除の許可と記載されていることがあります。

生年月日を確認すると、100歳以上の高齢者であることがほとんどです。

高齢者消除とは、戸籍の整理のための行政措置です。

100歳以上の高齢者が戸籍に記載されているものの死亡の可能性が高い場合に、戸籍から抹消する制度です。

法務局長の許可を得て、市長村長が職権で抹消します。

②高齢者消除で死亡扱いはされない

高齢者消除で除籍されても、法律上は死亡扱いはされません。

高齢者消除は、戸籍整理のための行政措置に過ぎないからです。

行政上は死亡扱いするけど、法律上は生きている扱いです。

単に行政手続で戸籍の整理をしただけだから、法律上の相続は発生しません。

高齢者消除によって除籍されても、生きている扱いです。

高齢者消除の戸籍謄本で、相続手続はできません。

③高齢者消除で代襲相続は発生しない

相続人調査をすると、相続人の戸籍が高齢者消除されていることがあります。

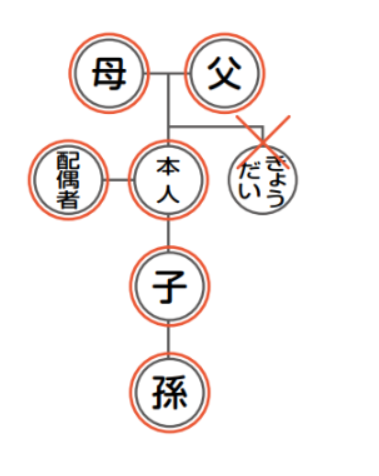

代襲相続とは、相続人になるはずの人が被相続人より先に死亡した場合に子どもや孫が相続することです。

高齢者消除と記載されて除籍されても、代襲相続は発生しません。

高齢者消除と記載されても、生きている扱いだからです。

④高齢者消除があったときの戸籍の記載例

高齢者消除があったとき、戸籍には次のように記載されます。

【高齢者消除の許可日】令和〇年〇月〇日

【除籍日】令和〇年〇月〇日

⑤高齢者消除の戸籍謄本でできない相続手続の具体例

(1)不動産の相続登記

高齢者消除された人が不動産を保有していることがあります。

相続が発生したら、相続登記をします。

高齢者消除の戸籍謄本で、相続登記をすることはできません。

(2)預貯金の名義変更や払戻

相続で預貯金の名義変更や払戻をする場合、死亡の記載がある戸籍謄本が必要です。

高齢者消除の戸籍謄本で、預貯金の名義変更や払戻はできません。

(3)遺産分割協議書の作成

相続人の戸籍が高齢者消除されても、相続人のままです。

高齢者消除がされても、その人は生きている扱いだからです。

高齢者消除された人を含めずに、遺産分割協議を成立させることはできません。

遺産分割協議を成立させることができないから、遺産分割協議書を作成することができません。

2 高齢者消除後に相続手続を進める方法

方法①失踪宣告で死亡と見なされる

(1)残された家族のために失踪宣告

戸籍が高齢者消除されている場合、死亡の可能性が非常に高いと言えます。

失踪宣告とは、行方不明の人を死亡した扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

行方不明が長期化した場合、家族が困ります。

家族であっても、行方不明の人の財産を処分することができません。

残された家族のために、行方不明者を死亡したものと扱う制度が失踪宣告の制度です。

失踪宣告がされると、死亡した取り扱いをします。

(2)失踪宣告の条件

失踪宣告には、死亡と見なされるという強い効果があります。

失踪宣告が認められるためには、次の条件があります。

①行方不明の人が生死不明であること

②生死不明のまま一定期間継続していること

(3)普通失踪は7年で失踪宣告

失踪宣告には、2種類があります。

普通失踪と特別失踪(危難失踪)です。

死亡したことが確認できないのに、死亡と見なされます。

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪では、失踪期間が7年必要です。

生死不明のまま7年経過した場合に、自動的に死亡と見なされるわけではありません。

家庭裁判所が失踪宣告したときに、死亡と見なされます

(4)特別失踪(危難失踪)は1年で失踪宣告

行方不明の人が大災害や大事故にあっていることがあります。

大災害や大事故に遭った場合、死亡している可能性が非常に高いものです。

特別失踪(危難失踪)とは「戦地に行った者」「沈没した船舶に乗っていた者」「その他死亡の原因となる災難に遭遇した者」などを対象にする失踪宣告です。

死亡している可能性が非常に高いので、失踪期間は短い期間です。

特別失踪(危難失踪)では、失踪期間が1年で済みます。

生死不明のまま1年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

(5)申立先

行方不明の人の住所地や居住地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(6)申立てができる人

行方不明の人に、法律上の利害関係がある人です。

例えば、次の人は申立人になることができます。

・行方不明の人の配偶者

・行方不明の人の相続人

・行方不明の人と遺産分割協議をする他の相続人

(7)必要書類

失踪宣告の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の住民票または戸籍の附票

・失踪を証する資料

高齢者消除で戸籍が除籍されている場合、住民票は職権消除されているでしょう。

職権消除された住民票を失踪を証する資料として提出することができます。

警察に行方不明者届を提出している場合、行方不明者届受理証明書を提出することができます。

・申立人の利害関係を証する資料

(8)費用

・手数料

失踪宣告の申立てにかかる手数料は、800円です。

申立書に収入印紙を貼り付けて、納入します。

・連絡用郵便切手

家庭裁判所が手続で使う郵便切手を予納します。

郵便切手の額面や枚数は、家庭裁判所ごとに異なります。

・官報公告料

家庭裁判所の指示があってから、官報公告料4816円を納入します。

失踪宣告の手続では、2回官報公告があります。

(9)失踪宣告にかかる期間

失踪委宣告の申立てから失踪宣告がされるまで、1年程度かかります。

(10)失踪宣告の流れ

①家庭裁判所へ失踪宣告の申立て

②家庭裁判所による調査

③官報で公示催告

④家庭裁判所による審判

⑤失踪宣告の確定

⑥市区町村役場に失踪届

⑦戸籍に失踪宣告が記載される

(11) 失踪宣告がされたときの戸籍の記載例

戸籍には、次のように記載されます。

【死亡とみなされる日】令和〇年〇月〇日

【失踪宣告の裁判確定日】令和〇年〇月〇日

【届出日】令和〇年〇月〇日

【届出人】親族 〇〇〇〇

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

死亡の取り扱いがされるから、相続が発生します。

方法②不在者財産管理人選任で遺産分割協議

(1)高齢者消除では遺産分割協議から除外できない

相続が発生したら、被相続人の財産は相続人全員の共有財産になります。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

相続人全員の合意がないと、遺産分割協議は成立しません。

一部の相続人を含めずに合意をしても、無効の合意です。

一部の相続人が高齢者消除の対象であっても、遺産分割協議から除外できません。

(2)高齢者消除された人の代わりに不在者財産管理人

不在者財産管理人とは、行方不明の人の財産を管理する人です。

行方不明の人が相続人になる相続があった場合、代わりに遺産分割協議をすることができます。

不在者財産管理人が遺産分割協議をする場合、家庭裁判所の許可が必要です。

遺産分割協議は、財産の管理行為を越える財産処分行為だからです。

(3)不在者財産管理人選任で相続は発生しない

失踪宣告には、死亡と見なされるという強い効果があります。

行方不明の人の帰りを待つ家族にとって、心理的抵抗を覚えることがあります。

不在者財産管理人を選任してもらっても、行方不明の人は生きている扱いです。

行方不明の人が死亡した扱いは、されません。

帰りを待つ家族の心情に、適うことがあります。

行方不明の人が死亡した扱いはされないから、相続が発生することもありません。

(4)申立先

行方不明の人の住所地や居住地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(5)申立てができる人

行方不明の人に、法律上の利害関係がある人です。

例えば、次の人は申立人になることができます。

・行方不明の人の配偶者

・行方不明の人の相続人

・行方不明の人と遺産分割協議をする他の相続人

・行方不明の人の債権者

・検察官

(6)必要書類

不在者財産管理人選任の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の住民票または戸籍の附票

・不在者財産管理人候補者の住民票または戸籍の附票

・行方不明の人の財産に関する資料

・利害関係を証する資料

(7)費用

・手数料

不在者財産管理人選任の申立てにかかる手数料は、800円です。

申立書に収入印紙を貼り付けて、納入します。

・連絡用郵便切手

家庭裁判所が手続で使う郵便切手を予納します。

郵便切手の額面や枚数は、家庭裁判所ごとに異なります。

・予納金

財産管理のために必要な費用を予納します。

事件の内容によっては、100万円程度になることがあります。

(8)不在者財産管理人選任にかかる期間

不在者財産管理人選任の申立てから選任がされるまで、数か月程度かかります。

(9)不在者財産管理人選任の流れ

①家庭裁判所へ不在者財産管理人選任の申立て

②家庭裁判所による審査

③不在者財産管理人選任の審判

④不在者財産管理人の職務開始

⑤家庭裁判所に権限外行為の許可の申立て

⑥家庭裁判所に権限外行為の許可の審判

⑦遺産分割協議

(10)死亡扱いにするためには失踪宣告

行方不明の人が帰ってくるまで、不在者財産管理人は財産管理を継続します。

戸籍が高齢者消除された場合、帰ってくる見込みは低いでしょう。

行方不明の人を死亡扱いにするためには、あらためて失踪宣告の申立てが必要です。

方法③死亡診断書死体検案書があれば死亡届

人が死亡したら、市区町村役場に死亡届を提出します。

高齢者消除された後であっても、死亡届を提出することができます。

死亡届を提出するためには、医師による死亡診断書や死体検案書が必要です。

死亡してから長期間経過すると、死亡診断書や死体検案書を取得することが困難になるでしょう。

やむを得ない理由によって死亡診断書や死体検案書を取得することができない場合、死亡の事実を証する書類を提出することができます。

例えば、次の書類を死亡の事実を証する書類として提出することができます。

・埋火葬許可証の写し

・寺院等の葬儀証明書

・過去帳の写し

3住所が分からない相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに住所が分からない相続人や行方不明の相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する人も少なくありません。

不在者財産管理人選任の申立てなど家庭裁判所に手続きが必要になる場合などは、専門家のサポートが必要になることが多いでしょう。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した人や相続手続で不安がある方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄後の預貯金引出は取引履歴で発覚する

1相続放棄が後から無効になる

①相続放棄は家庭裁判所で手続

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

相続放棄は、家庭裁判所の手続です。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

②相続財産の利用処分は単純承認

相続が発生したら、相続財産は相続人全員の共有財産です。

相続財産をどのように引き継ぐか、相続人が決定します。

相続放棄をした人に、相続財産を処分する権限はないはずです。

相続財産を利用処分したら、単純承認と見なされます。

相続財産を利用処分することは、単純承認したことを前提とする行為だからです。

次の行為をすると、単純承認になります。

・預貯金を引出して自分のために使う

・現金を自分のために使う

③単純承認をした後に相続放棄はできない

単純承認をした後で、相続放棄はできません。

単純承認は、撤回することができないからです。

相続財産を利用処分したら、単純承認です。

単純承認をしたのに、相続放棄をしても無効です。

④相続放棄に絶対の効力はない

家庭裁判所に相続放棄の申立てをすると、相続放棄が認められてしまうことがあります。

相続放棄の審査では、家庭裁判所が詳しい調査をしないからです。

家庭裁判所で相続放棄が認められても、絶対の効力はありません。

債権者などが相続放棄の無効を主張して、裁判を提起することができます。

相続放棄の有効無効は、裁判で最終的に判断されます。

相続財産を利用処分したら、裁判において相続放棄が無効になります。

単純承認をしたら、相続放棄は無効だからです。

2相続放棄後の預貯金引出は取引履歴で発覚する

①取引履歴は銀行の基幹システムに記録される

口座から預貯金を引出すと、通帳に記録されます。

通帳は、単なる表示に過ぎません。

通帳に記帳せず、キャッシュカードだけで引出しをすることができます。

通帳を使わずに、アプリで入出金をすることもできます。

通帳を処分してもアプリを削除しても、預貯金引出は発覚します。

預貯金の引出しは、取引履歴として銀行の基幹システムに記録されるからです。

取引履歴を確認すると、引出しの事実は一目瞭然です。

取引履歴は銀行の基幹システムに記録されるから、預貯金引出は必ず発覚します。

基幹システムには、次の項目が記録されます。

・預貯金を引出した口座

・預貯金を引出した日時

・預貯金を引出した金額

・利用したATM

・利用したキャッシュカード

ICカード利用もATM操作の内容も、すべて詳細に記録されます。

預貯金口座の取引履歴は、銀行の基幹システムに記録されます。

②相続人は取引履歴を取得できる

口座の持ち主が死亡したら、口座の預貯金は相続財産です。

相続財産を調査するため、相続人は口座の残高だけでなく取引履歴を取得することができます。

相続人による相続財産調査は、取引履歴を取得するための正当理由と考えられます。

正当理由があるから、銀行は取引履歴の照会に応じます。

相続人は、容易に取引履歴を取得することができます。

③相続財産清算人は取引履歴を取得できる

相続放棄が認められたら、はじめから相続人ではなくなります。

相続人全員が相続放棄をすることがあります。

相続財産清算人とは、相続財産を清算し国庫に帰属させる人です。

相続財産清算人は相続財産の状況を適切に把握するため、預貯金の取引履歴を取得することができます。

相続財産清算人による相続財産調査は、取引履歴を取得するための正当理由と考えられます。

正当理由があるから、銀行は取引履歴の照会に応じます。

相続放棄をした人が反対しても、相続財産清算人の権限で取引履歴を取得することができます。

④裁判所から文書送付嘱託

家庭裁判所で相続放棄が認められても、債権者は裁判を提起することができます。

債権者が銀行に対して取引履歴を照会しても、取得できないことがほとんどでしょう。

重要な情報であることを考慮して、慎重に対応するからです。

債権者は裁判所に対して、文書送付嘱託をするように申し立てることができます。

文書送付嘱託とは、裁判所が他の機関に対して必要な書類の送付を依頼する手続です。

裁判所から銀行に対して、取引履歴を送付するように依頼することができます。

裁判所の依頼があるから、銀行は取引履歴の照会に応じます。

相続放棄をした人が反対しても、裁判所の権限で取引履歴を取得することができます。

当事者が自力で取得できない書類であっても、裁判所に提出することができます。

3預貯金引出の誤解と危険性

誤解①通帳を見せなければ分からない

預貯金の引出しは、銀行の基幹システムに記録されています。

通帳を見せなくても、預貯金の引出しの事実は判明します。

通帳に記帳しなくても、預貯金の引出しの事実は判明します。

通帳を処分しても、預貯金の引出しの事実は判明します。

通帳を見せなければ分からないは、誤解です。

裁判になると、文書送付嘱託で引出しの事実は発覚します。

誤解②葬儀費用名目なら預貯金を使える

葬儀は、人生最後の儀式として重要です。

葬儀費用は、ある程度まとまった金額になります。

確かに、社会通念上相当と認められる葬儀費用は単純承認にならないという裁判例があります。

社会通念上相当と認められる葬儀費用の基準は、あいまいです。

一律〇万円までは問題ないなどと、明確な基準ではありません。

社会通念上相当と認められる葬儀費用と考えても、必ず不相応であると主張されるでしょう。

不相応な葬儀費用であると認められたら、単純承認になります。

あえて、危ない橋を渡る必要はありません。

葬儀費用は、葬儀の主宰者が負担します。

葬儀の主宰者が固有の財産から支出すれば、単純承認になるリスクはありません。

葬儀費用名目なら預貯金を使えるは、誤解です。

葬儀費用名目の支出で、トラブルになります。

誤解③預貯金の仮払い制度利用なら生活費を引出せる

口座の持ち主が死亡したら、預貯金の口座は凍結されます。

口座の凍結とは、口座取引を停止することです。

口座が凍結されると、預貯金の引出しができなくなります。

口座の預貯金で生活していた相続人は、生活に困るでしょう。

遺産分割協議が成立するまで、口座凍結解除ができないからです。

預貯金の仮払い制度利用とは、遺産分割協議が成立する前に引出しができる制度です。

相続人であることを証明して金融機関に対して、請求します。

預貯金の仮払い制度を利用しても、相続財産の処分をしたことに変わりはありません。

生活費に利用しても、相続財産の処分をしたことに変わりはありません。

預貯金の仮払い制度利用なら生活費を引出せるは、誤解です。

相続財産を利用処分すると、単純承認と見なされます。

預貯金の仮払い制度利用と相続放棄は、両立できません。

誤解④家庭裁判所で相続放棄が認められれば大丈夫

家庭裁判所で相続放棄が認められても、絶対の効力はありません。

家庭裁判所は、提出した書類のみで審査するからです。

詳しい事情が分からないまま、相続放棄を認めることがあります。

家庭裁判所で相続放棄が認められれば大丈夫は、誤解です。

家庭裁判所で相続放棄が認められた後に、裁判で相続放棄が無効になります。

誤解⑤相続放棄をした後なら相続財産を自由に使える

相続放棄をしたら、相続財産に対して権限を失います。

相続放棄をした後に、相続財産を処分することはできません。

相続放棄をした後であっても、相続財産を利用処分したら単純承認と見なされます。

相続放棄を悪用して、相続財産を利用処分することを許さないためです。

相続放棄後に不正な財産処分をすると、相続人でないはずなのに相続人になります。

相続放棄をした後なら相続財産を自由に使えるは、誤解です。

相続放棄が認められたのに、相続人として借金を負うことになります。

誤解⑥預貯金を引出しても返還すればいい

預貯金を引出すだけなら、単純承認にならない可能性があります。

預貯金を引出したなら自分のために使う意思と考えるのが自然でしょう。

預貯金を引出しただけで保管していたことは、立証が非常に困難です。

預貯金を引出して自分のために使ったら、単純承認と見なされます。

使った後に返還しても、単純承認と見なされます。

預貯金を引出しても返還すればいいは、誤解です。

預貯金を引出すと、単純承認のリスクが非常に高くなります。

5相続放棄を確実に成功させるためのアクション

①口座凍結は相続放棄を確実にする安全装置

口座凍結がされると、預貯金を引出すことができなくなります。

相続放棄をする人にとって、口座凍結は安全装置と言えます。

誤って引出すリスクを無くすことができるからです。

すぐに金融機関に連絡して、口座を凍結してもらうことがおすすめです。

口座凍結を依頼することは、単純承認になりません。

②預貯金に一切触れないのが唯一の安全策

相続財産を利用処分する行為をすると、金額に関わらず単純承認と見なされます。

誤って引出してしまったのなら、手を付けずすみやかに相続人に引き継ぎます。

詳しい事情が分からないまま相続放棄が認められても、裁判などで無効になります。

相続放棄を確実に成功させるためには、預貯金に一切触れないことが一番の安全策です。

③相続放棄を検討しているときの行動指針

(1)絶対避けるべき行為

・預貯金の引出し

・キャッシュカードの利用

・相続財産と自分の財産を混在させる

(2)問題がない行為

・埋葬料や葬祭費の請求

・未支給年金の請求

・生命保険の死亡保険金の受取り

・口座凍結の依頼

・葬儀の主宰者になること

6相続放棄を司法書士に依頼するメリット

実は、相続放棄はその相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることができます。

即時抗告は高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続放棄は、撤回ができません。

相続放棄をする前に、慎重に判断する必要があります。

せっかく相続放棄が認められても、相続財産を処分したら無効になりかねません。

このような行為をしてしまわないように、あらかじめ知識を付けておく必要があります。

相続放棄を自分で手続したい人の中には、相続放棄が無効になることまで考えていない場合が多いです。

司法書士は、相続放棄が無効にならないようにサポートしています。

せっかく手続しても、相続放棄が無効になったら意味がありません。

相続放棄を考えている方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

第三者への相続分の譲渡が問題を複雑にする理由

1第三者に対して相続分を譲渡できる

①自分の相続分は自由に譲渡できる

相続人になる人は、法律で決められています。

相続人が相続する相続分も、法律で決められています。

相続分の譲渡とは、相続分を他の相続人や第三者に譲渡することです。

自分の相続分は、自由に譲渡することができます。

相続分の譲渡では、具体的な財産を譲渡するのではありません。

相続分と言う権利を譲渡します。

②譲渡できるのは遺産分割協議成立前だけ

相続が発生したら、被相続人の財産は相続人全員の共有財産です。

相続人全員が相続分で、共有していると言えます。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

相続分の譲渡ができるのは、遺産分割協議成立前のみです。

遺産分割協議が成立したら、相続人全員で合意した財産を引き継ぐからです。

遺産分割協議が成立したら、相続分の譲渡はできません。

③相続分の譲渡に同意は不要

自分の相続分は、自由に譲渡することができます。

相続分を譲渡する前に、だれかの許可や同意は不要です。

相続分を譲渡した後に、だれかの許可や同意は不要です。

他の相続人の許可や同意なく、勝手に相続分を譲渡することができます。

④相続分に含まれるもの

相続分とは、相続人が持つ相続財産全体に対して持つ割合的な権利です。

相続財産には、プラスの財産もマイナスの財産があるでしょう。

相続分には、プラスの財産もマイナスの財産も含まれています。

相続分を譲渡すると、プラスの財産とマイナスの財産を含めて割合的な権利が移転します。

相続分は割合的権利に過ぎないから、具体的に引き継ぐ財産は遺産分割協議で決定します。

⑤債権者は相続分の譲渡人に返済請求ができる

相続分の譲渡は、遺産分割に関する内部的な権利義務の移転です。

被相続人が借金を抱えていた場合、債権者は相続人全員に相続分で返済を請求することができます。

相続分を譲渡しても、相続人のままです。

相続分を譲渡しても、借金の返済義務を免れられません。

相続分の譲受人は、相続人ではありません。

相続分を譲り受けただけだから、借金の返済義務はありません。

債権者は、相続分の譲渡人に対して返済請求ができます。

⑥相続人による相続分の買戻しができる

遺産分割協議では、家族のプライベートな内容が話し合われます。

家族以外の人に聞かれたくないと、考えることがあるでしょう。

相続人以外の第三者に相続分を譲渡した場合、他の相続人は相続分を取り戻すことができます。

相続分を取り戻す場合、価額と費用を償還します。

相続分の取戻しは、相続分の譲渡後1か月以内に手続をする必要があります。

相続分の取戻しをする場合、相続分の譲受人の承諾は不要です。

2第三者への相続分の譲渡が問題を複雑にする理由

理由①第三者を含めて遺産分割協議が必要

遺産分割協議成立には、相続人全員の合意が不可欠です。

相続分の譲渡があった場合、譲渡人は遺産分割協議に参加しません。

相続分の譲渡人の合意は、不要です。

相続分の譲渡があった場合、譲受人は遺産分割協議に参加します。

相続分の譲渡人の合意が、必要です。

第三者に相続分を譲渡した場合、第三者が遺産分割協議に参加します。

気心が知れた家族だけで遺産分割協議をする場合、話し合いがまとまりやすいものです。

関係が薄い人がいると、話し合いがまとまりにくくなります。

関係が薄い人がいると、親族間の信頼関係が揺らぐからです。

第三者を含めて遺産分割協議をする必要があるから、遺産分割は難航します。

理由②譲渡人は遺産分割協議に参加しない

相続分を譲渡すると、相続分の譲渡人は遺産分割協議に参加しません。

遺産分割協議で一部の相続人が債務を負担する合意をすることがあります。

相続人間の内部的合意として、有効な合意です。

相続人は債権者に返済した後、内部的合意によって求償することができます。

相続分の譲渡人は遺産分割協議に参加できないから、合意の恩恵を得られません。

相続分の譲渡人と他の相続人間で、トラブルに発展するおそれがあります。

理由③相続分を買う業者は利益目的

相続分の譲受人は、ビジネスで相続分を買っています。

家族のプライベートな事情に、関心はありません。

相続分を買い受ける業者は、遺産分割協議でもビジネスライクに対応します。

ビジネスで相続分を買っているから、利益最大化を目指して行動します。

利益追求して対応するから、家族の事情に配慮する動機がありません。

譲り受けた相続分相当の財産を遠慮なく要求し、譲歩しません。

相続分相当の財産を得られないなら、遺産分割協議に合意しません。

他の相続人に強硬な姿勢で交渉するから、和解することが非常に困難になります。

第三者を含めて遺産分割協議が必要になるから、遺産分割協議が長期化します。

理由④譲渡人であっても相続債務から逃げられない

相続分の譲渡人は相続財産を受け取る権利を失うのに、借金からは逃れられません。

相続分を譲渡しても、相続人のままだからです。

借金の返済を求められた場合、拒むことはできません。

他の相続人は、受け取った財産から返済することができます。

相続分の譲渡人は、返済原資がないまま借金の返済義務だけが残ります。

理由⑤遺産分割協議が金銭交渉に変質する

第三者が相続分の譲渡を受ける場合、金銭が目的です。

家族間の分配調整ではなく、経済的利益の改修に主眼があります。

第三者が遺産分割協議に参加すると、交渉の主軸が現金や清算金の金額や支払条件に移ります。

ビジネス目的だから、現金清算を強く志向します。

交渉力の差が大きく、他の相続人が一方的に負担を背負う結果になります。

理由⑥譲渡人に相続税と譲渡所得税のリスク

相続財産全体が一定以上の規模である場合、相続税の対象になります。

相続分の譲渡をした場合、いったん相続した財産を譲渡したと見なされます。

相続分の譲渡人はいったん相続したと見なされる財産に応じて、相続税が課されます。

相続財産に不動産や株式が含まれる場合、譲渡所得が生じることがあります。

譲渡所得とは、不動産や株式を売却したときに得られる利益です。

譲渡所得を得た場合、譲渡所得税が課されます。

相続分の譲渡人に、相続税と譲渡所得税が課されるリスクがあります。

3第三者がいる遺産分割協議の実態

①家族の事情に対する配慮が期待できない

ビジネス目的の第三者は、家族の事情に配慮する動機がありません。

被相続人の生前に介護貢献があったことや自宅を残したい希望などに、関心はありません。

相続分を買取ったのは、ビジネス目的だからです。

相続人全員の納得よりも、冷徹に利益最大化を目指します。

より多くの利益を得るために、清算金と履行確保を強く要求します。

②紛争が長期化し調停・審判手続に移行

遺産分割協議成立には、譲受人も含め相続人全員の合意が必要です。

相続人間で話し合いがつかない場合、家庭裁判所の助力を受けることができます。

遺産分割調停とは、家庭裁判所の調停委員のアドバイスを受けてする話し合いです。

家庭裁判所の調停委員は中立的立場から、相続分を確保した遺産分割をアドバイスするでしょう。

調停委員のアドバイスを背景に、譲り受けた相続分相当の財産を遠慮なく要求できます。

遺産分割調停で話し合いがまとまらなかったら、遺産分割審判に移行します。

家庭裁判所は、相続分を確保した遺産分割を審判するでしょう。

③不動産が絡むと対立が激化

(1)不動産には評価方法が複数ある

不動産は、金額が大きく分けにくい財産の代表例です。

相続財産に不動産が含まれる場合、遺産分割協議は難航しがちです。

不動産をいくらと考えるのか、評価方法は複数あります。

不動産を取得したい相続人は、不動産の評価額が低いと有利です。

不動産の代わりに代償金を取得したい相続人は、不動産の評価額が高いと有利です。

それぞれが有利な評価方法を主張して、話し合いがつかなくなります。

(2)居住継続を主張すると高額の清算金を要求

相続人の中には、居住を継続したいと望むことがあります。

相続分の譲受人は、現金回収を最優先します。

売却や高額の清算金を要求します。

(3)安易に共有にすると紛争が長期化する

話し合いがつかないと、共有にすればいいと考えるかもしれません。

不動産を共有にした場合、修繕などの管理に共有者の協力が必要です。

相続分の譲受人は、管理負担を嫌がります。

(4)最終的には共有物分割協議で裁判化

共有者の協力が得られない場合、最終的には共有物分割協議をすることになるでしょう。

結局のところ不動産の共有は、問題の先送りにしかなりません。

④弁護士に依頼しても根本的状況は変わらない

当事者だけで話し合いがまとまらない場合、弁護士などの専門家に依頼することは有効です。

第三者に相続分を譲渡した場合、遺産分割協議がまとまらないことが多いでしょう。

弁護士などに依頼しても、構造的問題は解決しません。

弁護士が介入しても、譲渡人の債務はなくなりません。

弁護士が介入しても、ビジネス目的の第三者は譲歩しません。

弁護士に依頼しても、根本的状況は何も変わらないでしょう。

⑤取戻権を行使できない

第三者に相続分を譲渡する場合、他の相続人に取り戻すための資金がないことがほとんどです。

取戻権を行使するためには、譲渡された相続分の価額と費用を償還する必要があります。

現実的には、取戻権は行使できないでしょう。

4第三者への相続分の譲渡を防ぐ方法

①早期に相続人全員で話し合い

相続分の譲渡ができるのは、遺産分割協議が成立するまでです。

早期に相続人全員で、話し合いをするのがおすすめです。

②相続分を譲渡することは早い者勝ちではない

相続分の譲渡は、権利を失うが義務は残る制度です。

相続分の譲渡をすることは、相続人にとって不利益が大きいと言えます。

他の相続人にとっても、大きな不利益があります。

相続分を譲渡することは、早い者勝ちではありません。

相続分の譲受人と弁護士だけが利益を得る仕組みと言えます。

③他の相続人への譲渡が圧倒的に安全

相続分は、相続人や相続人以外の第三者に譲渡することができます。

相続分を譲渡するなら、他の相続人に譲渡するのが安全です。

他の相続人なら、家族の事情にも通じているからです。

家族の事情に配慮した遺産分割協議ができるでしょう。

深刻な相続トラブルに、発展させずに済むからです。

5相続分の譲渡を司法書士に依頼するメリット

相続が発生すると、相続人はたくさんの相続手続に追われます。

たくさんの手続で疲れていても、相続財産について、相続人全員による分け方の合意が必要です。

相続財産の分け方の合意はトラブルになりやすい手続です。

相続人がたくさんいると、さらにまとまりにくくなります。

相続分の譲渡を上手に使うと、話し合いをする相続人が減って、合意がしやすくなります。

通常の遺産分割で相続手続きを進めることが多いですが、状況に応じて制度を活用できます。

相続手続は、もめないようにするのが重要です。

もめないスムーズな相続手続きのためメリットデメリットを充分検討したい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続で必要な戸籍謄本を家族が代理取得する方法

1相続人確定のため戸籍謄本が必要

①相続人は戸籍謄本で証明する

相続手続の最初の難関が相続人の確定です。

相続が発生した場合、だれが相続人になるのか家族にとっては当然分かっていることでしょう。

家族にとっては当たり前のことでも、第三者には分かりません。

相続の手続先には、客観的に証明する必要があります。

相続人を客観的に証明するとは、戸籍謄本で証明するということです。

戸籍には、その人の身分事項がすべて記載されています。

身分事項とは、その人の出生、結婚、離婚、養子縁組、離縁、認知、死亡、失踪など身分関係の項目です。

過去の身分関係の事項を家族に秘密にしているかもしれません。

戸籍謄本を確認すると、すべて明るみに出ます。

戸籍には、身分事項がすべて記載されているからです。

戸籍謄本をすべて揃えることで、相続人を客観的に証明することができます。

②戸籍謄本を無条件で取得できる人は限られている

戸籍には、その人の身分関係が記録されています。

身分関係の項目は、その人のプライベートな項目です。

自分のプライベートな情報は、みだりに他人に知られたくないでしょう。

戸籍謄本は、第三者が興味本位で取得することはできません。

本人が自分の戸籍謄本を取得する場合、本人確認のうえ交付されます。

自分の戸籍謄本だから、委任状が要らないのは当然です。

戸籍に記載されている人の配偶者は、委任状なしで戸籍謄本を請求することができます。

戸籍に記載されている人の直系尊属と直系卑属は、委任状なしで戸籍謄本を請求することができます。

本人から、委任状を出してもらう必要はありません。

直系とは、親子関係によってつながっている関係のことです。

③国等に提出する必要があるとき取得できる

国や地方公共団体に提出する必要がある場合、委任状なしで戸籍謄本を請求することができます。

戸籍を取得するための正当な理由があると言えるからです。

相続登記をする場合、法務局にたくさんの戸籍謄本を提出します。

国に提出する必要がある場合だから、委任状なしで戸籍謄本を請求することができます。

④代理人は本人の権利を代理行使する

戸籍謄本は、代理人を立てて取得することができます。

代理人は、本人の権利を代理行使します。

代理請求をする場合、本人が発行する委任状が必要です。

たとえ家族が代理人になる場合でも、本人が発行する委任状と本人確認書類が必要です。

本人確認書類の例は、運転免許証やマイナンバーカードです。

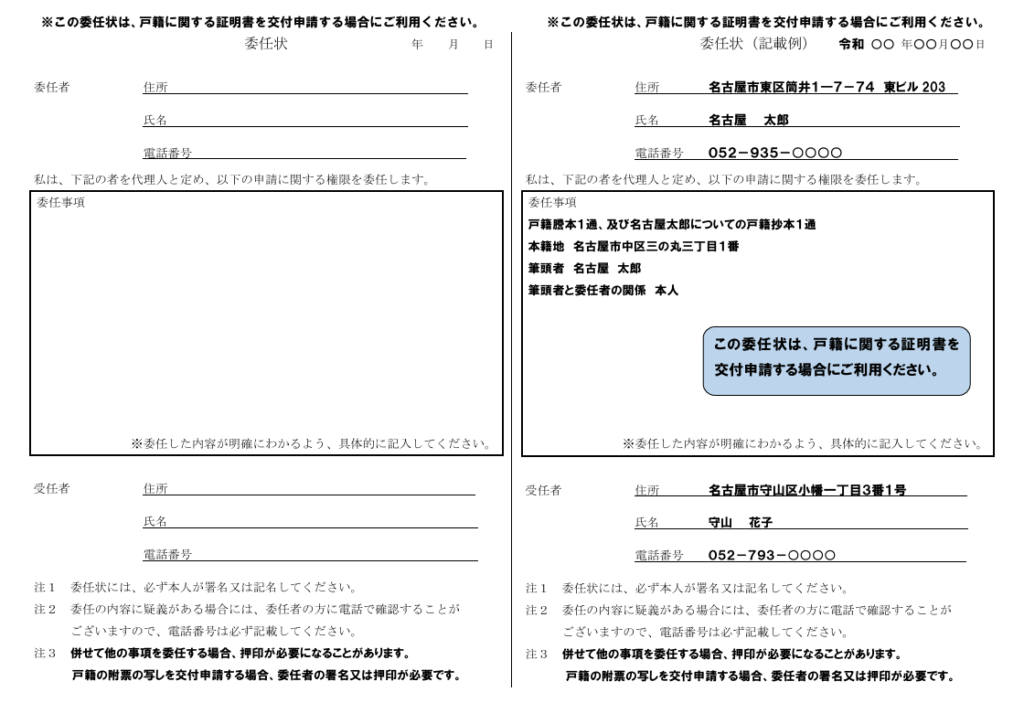

⑤委任状のひな形と記載例

⑥第三者請求で広域交付は利用できない

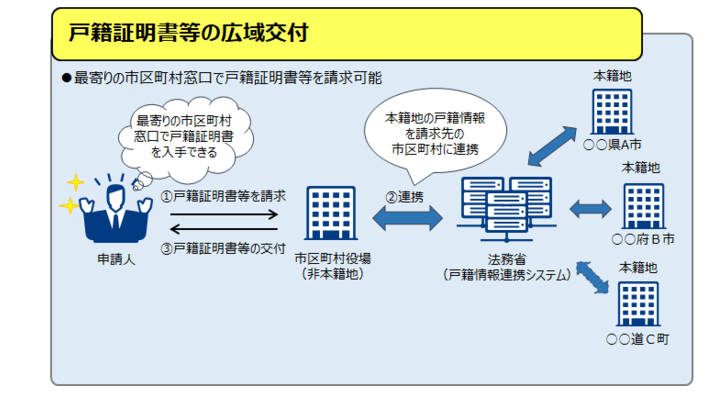

広域交付制度を利用すれば、本籍地以外の市区町村役場で戸籍謄本を請求することができます。

広域交付制度を利用して、近隣の市区町村役場で戸籍謄本を取得することができます。

広域交付を利用して戸籍謄本を請求することができる人は、次の人です。

(1)その戸籍に記載がある人

(2)記載がある人の直系血族

上記の人以外は、広域交付を利用することができません。

戸籍に記載がある人の兄弟姉妹は、第三者請求をします。

たとえ家族であっても、第三者請求です。

第三者請求で、広域交付は利用できません。

第三者請求では、本籍地の市区町村役場に請求する必要があります。

⑦代理請求で広域交付は利用できない

広域交付を利用できるのは、請求人が自分で窓口に出向いたときのみです。

代理人を立てて、広域交付を利用することはできません。

たとえ代理人が家族であっても、、広域交付は利用できません。

代理請求では、本籍地の市区町村役場に請求する必要があります。

2相続で必要な戸籍謄本を家族が代理取得する方法

ケース①請求人が相続人のひとり

(1)親などの直系尊属の戸籍謄本は無条件に取得できる

被相続人が親などの直系尊属である場合、相続人である子どもは無条件で戸籍謄本を取得することができます。

相続人である子どもから見て、被相続人は直系尊属だからです。

直系尊属の戸籍謄本は、無条件で取得することができます。

(2)親などの直系尊属の戸籍謄本は広域交付を利用できる

相続人である子どもが市区町村役場の窓口に出向けば、広域交付を利用することができます。

相続手続では、被相続人の出生から死亡までの連続した戸籍謄本が必要になります。

親などの直系尊属の戸籍謄本は、広域交付を利用して取得することができます。

(3)兄弟姉妹の戸籍謄本は第三者請求

戸籍謄本を無条件で取得できる人は、限られています。

兄弟姉妹は、直系ではありません。

兄弟姉妹は家族であっても、無条件で戸籍謄本を取得することができません。

兄弟姉妹の戸籍謄本は、第三者請求で取得することができます。

第三者請求で、広域交付は利用できません。

兄弟姉妹の戸籍謄本は、本籍地の市区町村役場に請求する必要があります。

ケース②相続人の配偶者が代理人

(1)配偶者の戸籍謄本は無条件に取得できる

戸籍に記載されている人は、自分の戸籍謄本を請求することができます。

夫婦は、必ず同じ戸籍にいるはずです。

自分の戸籍謄本を取得すると、相続人である配偶者が記載されています。

相続人である配偶者の戸籍謄本は、無条件に取得することができます。

(2)相続人から委任状を発行してもらって請求

相続人が仕事や家事で忙しいと、配偶者を代理人に立てて戸籍謄本を取得することがあります。

代理人となる配偶者は、相続人から委任状を発行してもらう必要があります。

代理人となる配偶者は、相続人の権利を代理行使するからです。

(3)代理請求で第三者請求ができる

相続人である配偶者は、親などの直系尊属の戸籍謄本を無条件に取得することができます。

代理人である配偶者は、相続人である配偶者の権利を代理行使することができます。

相続人である配偶者は、兄弟姉妹の戸籍謄本を無条件に取得することができません。

兄弟姉妹の戸籍謄本は、第三者請求で取得することができます。

代理人である配偶者は、相続人である配偶者の権利を代理行使することができます。

兄弟姉妹の戸籍謄本は、代理請求かつ第三者請求で取得することができます。

(4)代理請求は広域交付が利用できない

広域交付を利用できるのは、請求人が自分で窓口に出向いたときのみです。

相続人の配偶者が代理人である場合、広域交付を利用することはできません。

ケース③相続人の子どもが代理人

(1)親などの直系尊属の戸籍謄本は無条件に取得できる

相続人が高齢である場合、相続人の子どもが代理人になることがあります。

相続人の親が被相続人である場合、代理人となる相続人の子どもから見ると被相続人は直系尊属です。

直系尊属の戸籍謄本は、無条件で取得することができます。

(2)相続人である親も直系尊属

相続手続をする場合、相続人全員の現在戸籍が必要です。

相続人の子どもが代理人である場合、相続人である親は直系尊属です。

直系尊属の戸籍謄本は、無条件で取得することができます。

相続人である親の委任状なしで、戸籍謄本を取得することができます。

(3)親の兄弟姉妹の戸籍謄本は第三者請求

相続人である親の兄弟姉妹が相続人になる場合、兄弟姉妹の現在戸籍が必要です。

相続人は、第三者請求で兄弟姉妹の戸籍謄本を取得することができます。

相続人の子どもが代理人となって、相続人の権利を代理行使することができます。

兄弟姉妹の戸籍謄本は、代理請求かつ第三者請求で取得することができます。

3戸籍謄本を取得する方法

①窓口請求

(1)広域交付が利用できるのは窓口請求のみ

戸籍謄本は、本籍地の市区町村役場に請求するのが原則です。

請求者本人が窓口に出向いて請求する場合、広域交付を利用することができます。

広域交付が利用できるのは、窓口請求のみです。

家族が代理請求をする場合、広域交付は利用できません。

(2)不備があればすぐに補正ができる

戸籍謄本を窓口請求する場合、即日処理されます。

不備があれば、その場で補正することができます。

②代理請求

(1)家族であっても委任状が必要

代理人は、本人の権利を代理行使する人です。

代理人は、市区町村役場に委任状を提示する必要があります。

たとえ家族であっても、本人から依頼されたことを証明する必要があるからです。

(2)代理人は広域交付を利用できない

広域交付が利用できるのは、本人請求のみです。

戸籍謄本は、代理人を立てて請求ができます。

代理人は、広域交付を利用できません。

たとえ家族であっても、代理人は広域交付を利用できません。

③郵送請求

(1)交付請求書を郵送することができる

戸籍謄本の交付請求書を郵送して、戸籍謄本を取得することができます。

戸籍謄本の交付請求書は、本籍地の市区町村役場に提出します。

(2)内容不備があると受理されない

戸籍謄本の交付請求書に、不備が見つかることがあります。

郵送請求で不備があった場合、市区町村役場から電話などで連絡があります。

日中に連絡がつく電話番号などを記載しておきます。

電話連絡がつかない場合、補正を求める手紙と一緒に書類が返送されます。

(3)手数料は郵便小為替で納入

戸籍謄本を請求する際に、市区町村役場に手数料を納入します。

窓口請求をする場合、その場で現金や電子マネーなどで納入することができます。

郵送請求をする場合、手数料は郵便小為替で納入します。

郵便小為替は、郵便局の貯金窓口で購入します。

郵便局であっても、郵便窓口では購入できません。

コンビニエンスストアなどでも、購入できません。

(4)かかる期間

郵送請求をすると、戸籍謄本が届くまでに時間がかかります。

おおむね1週間から10日程度かかります。

④コンビニエンスストアで取得

(1)マイナンバーカードが必要

コンビニエンスストア内のマルチコピー機を操作して、戸籍謄本を取得することができます。

コンビニエンスストアで取得するためには、マイナンバーカードと暗証番号が必要です。

(2)本籍地の自治体がコンビニ発行に対応

コンビニエンスストアで取得するためには、本籍地の自治体がコンビニ発行に対応している必要があります。

(3)マイナンバーの持ち主のみ

コンビニエンスストアで取得できるのは、マイナンバーの持ち主のみです。

家族の戸籍謄本を取得することはできません。

第三者請求で戸籍謄本を取得することも代理請求で取得することも、できません。

⑤本籍地の調べ方

戸籍謄本を取得する場合、本籍地が必要になります。

本籍地を調べるためには、次の方法があります。

・本籍地の記載入り住民票を取得する

・運転免許証のICチップをスマートフォンアプリで読み取る

・マイナンバーカードを使って戸籍謄本をコンビニエンスストアで取得

自分の本籍地が判明したら、戸籍謄本をたどって被相続人や他の相続人の本籍地が判明します。

⑥戸籍謄本収集は司法書士に依頼できる

相続が発生したら、相続人調査をします。

相続人調査では、たくさんの戸籍謄本を準備する必要があります。

戸籍謄本の収集は、相続手続最初の難関です。

戸籍謄本の収集が困難である場合、司法書士などの専門家に依頼することができます。

4相続人確定を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

相続手続のために、たくさんの戸籍謄本を集めなければなりません。

古い戸籍は現在と形式が違っています。

慣れないと、読みにくいものです。

現代とちがって、古い戸籍は手書きで書いてあります。

手書きの達筆な崩し字で書いてあると、分かりにくいものです。

戸籍集めは、相続以上にタイヘンです。

本籍地を何度も変更している人は、たくさんの戸籍を渡り歩いています。

結婚、離婚、養子縁組、離縁を何度もしている人は、戸籍が何度も作り直されています。

戸籍をたくさん渡り歩いているので、戸籍集めは膨大な手間と時間がかかります。

段取りよく要領よく手続するには、ちょっとしたコツがいります。

お仕事や家事でお忙しい方や高齢、療養中などで手続が難しい方は、手続をおまかせできます。

相続人調査でお困りのことがあれば、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄をするなら預貯金を使わないのが安全

1相続放棄をするなら預貯金を使わないのが安全

①単純承認すると相続放棄が無効になる

相続が発生したら、相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

家庭裁判所で相続放棄が認められる前後で、単純承認をしていることがあります。

単純承認をしたのに家庭裁判所で相続放棄をしても、無効です。

詳しい事情が分からないまま、家庭裁判所が相続放棄を認めても無効になります。

債権者は相続放棄の有効無効を争って、裁判を提起することができるからです。

家庭裁判所が相続放棄を認めても、後から裁判で相続放棄が無効になります。

②単純承認になる典型例

相続人が一定の行為をすると、単純承認と見なされます。

単純承認になる典型例は、次の行為です。

・相続財産を処分した

・相続財産を隠した

・相続財産を利用した

相続財産を利用処分する行為は、単純承認を前提とした行為です。

単純承認をすると、相続放棄が認められても相続放棄が無効になります。

預貯金を引出す行為は、最も典型的な相続財産の処分行為です。

③単純承認は意図ではなく事実で判断される

単純承認は、処分行為があったかで判断されます。

行為者の主観は、考慮されません。

やむを得ず相続財産を処分したと言っても、単純承認になります。

本人のために相続財産を処分したと言っても、単純承認になります。

単純承認になるとは知らなかったと言っても、単純承認になります。

単純承認は、意図ではなく事実で判断されるからです。

日常的な支払をしただけと言っても、単純承認になります。

金額の多寡で判断されるのではなく、事実で判断されるからです。

期限が到来した債務の弁済であれば単純承認にならないと考える意見がないわけではありません。

一部の学者の少数意見に過ぎず、一般的に認められた解釈とは言えません。

期限が到来した債務の弁済は、単純承認になるリスクが非常に高い行為です。

④預貯金の引出しで相続放棄が無効になる

相続放棄をする人は、預貯金に一切手を出さないのが安全です。

預貯金を引出しただけなら、単純承認にならない可能性があります。

引出して現金を保管していただけなら、相続財産の処分とは言えないからです。

預貯金を引出して自分のために使ったら、確実に単純承認になります。

預貯金を引出すと、客観的には相続財産の処分に見えるでしょう。

引出して保管していただけであることは、客観的に証明するのが困難です。

わざわざ引出して現金を保管すること自体が不自然です。

預貯金の引出しで、相続放棄が無効になると考えるのが安全です。

⑤相続放棄後も預貯金は使えない

相続放棄が認められたら、相続財産を処分する権限はないはずです。

相続財産である預貯金を引出すことはできません。

相続財産である預貯金を引出す行為は、単純承認を前提とした行為と考えられます。

相続放棄が認められた後であっても、預貯金は使えません。

⑥相続人が預貯金の口座凍結解除

相続放棄をする人は、相続財産に一切手を付けないことが大切です。

被相続人の預貯金は、相続人におまかせします。

預貯金の口座凍結解除は、相続人が手続します。

預貯金の口座凍結解除は、単純承認になるからです。

⑦仮払い制度を利用すると単純承認

口座凍結されると、口座取引が停止されます。

凍結した口座から、預貯金を引出すことはできません。

仮払い制度とは、遺産分割前でも一定額の預貯金を引出すことができる制度です。

生活費や葬儀費用に充てるため、仮払い制度が利用できます。

仮払い制度が利用すると、預貯金を引出すことができます。

預貯金を引出すと、単純承認と見なされます。

仮払い制度には、上限額があります。

仮払い制度の上限額までの引き出しであっても、単純承認になります。

仮払い制度の利用は、相続放棄と両立できません。

2葬儀費用は主宰者や遺族の負担が安全

①社会通念上相応の葬儀費用の基準はあいまい

葬儀は、人生最後の儀式として重要なものです。

葬儀費用は、ある程度まとまった金額になるでしょう。

社会通念上相応の葬儀費用は、被相続人の預貯金から支出しても単純承認にならないと考えられています。

単純承認にならないのは、社会通念上相応の葬儀費用のみです。

○万円以内なら単純承認にならないという明確な基準があるわけではありません。

相続放棄をした人が社会通念上相応と考えて相続財産から支出した場合であっても、他の人は不相応に高額な支払いと考えるかもしれません。

明確な基準がないからこそ、不相応に高額な葬儀費用であると主張することができます。

明確な基準がないからこそ、債権者は相続放棄が無効であると争と言えます。

②預貯金を使うより固有の財産から支出

葬儀費用の支払いは、相続とは関係ありません。

地域の慣習によりますが、葬儀の主宰者が葬儀費用を負担することが多いものです。

葬儀の主宰者になることは、相続放棄とは無関係です。

相続放棄をしても葬儀の主宰者になって、葬儀費用を負担することは問題がありません。

葬儀の主宰者として固有の財産から葬儀費用を負担した場合、単純承認になることはありません。

債権者などから疑いの目を向けられた場合に備えて、領収書は保管しておきましょう。

領収書の宛名は、相続放棄をした人にしてもらいます。

葬儀費用は、葬儀の主宰者や遺族の負担が安全です。

③健康保険の埋葬料・葬祭費は受け取れる

埋葬料・葬祭費とは、葬儀を出した人に対して支給される健康保険の給付金です。

埋葬料・葬祭費を受け取る権利は、相続財産ではありません。

被相続人の死亡をきっかけにして、お葬式を出した人に対して支給されます。

埋葬料・葬祭費を受け取る権利は、遺族の固有の財産です。

給付金は、請求者の口座に振り込まれます。

埋葬料・葬祭費を受け取っても、単純承認になりません。

埋葬料・葬祭費を受け取る権利は、遺族の固有の権利だから、相続放棄とは無関係です。

3未支給年金は口座凍結後に請求が安全

①未支給年金は相続財産ではない

年金は、後払いで支給されます。

例えば、4月分と5月分の年金は、6月に支給されます。

年金を受け取っている人が4月に死亡した場合、4月分の年金まで支給されます。

4月分の年金は、6月に振込みがされます。

多くの場合、6月の年金支払い日には、口座が凍結されているでしょう。

6月に支給される年金の振込みを受けることができません。

年金を受け取っている人が死亡した場合、口座が凍結されていれば年金を受け取ることができなくなります。

年金は後払いだから、必ず、まだ受け取っていない年金が発生します。

未支給年金とは、口座が凍結などで受け取っていない年金です。

未支給年金を受け取る権利は、相続財産ではありません。

未支給年金は、法律で一定の遺族に認められた権利です。

未支給年金を請求しても、単純承認になりません。

②口座が凍結していないと被相続人の口座に入金される

口座の持ち主が死亡すると、預貯金口座は凍結されます。

口座の持ち主が死亡したことを金融機関が知ったタイミングで、口座は凍結します。

口座の持ち主が死亡しても、金融機関は死亡した事実を知ることができません。

病院や市区町村役場から自動で連絡される仕組みがないからです。

口座の持ち主が死亡したのに口座が凍結していないと、いつもどおり年金が振り込まれます。

③被相続人の口座から引き出すと単純承認

被相続人の口座に入金されたら、預貯金は相続財産の一部です。

未支給年金が遺族の固有の財産であっても、回収が困難になります。

被相続人の口座から引き出すと、単純承認になるからです。

4生命保険は受取人が受け取れる

①死亡保険金は受取人の固有の財産

被相続人に生命保険がかけてある場合、死亡保険金が支払われます。

生命保険の死亡保険金は、受取人の固有の財産です。

生命保険の契約者が被相続人であったとしても、死亡保険金は相続財産ではありません。

生命保険の死亡保険金を受け取っても、単純承認になることはありません。

②被相続人が受取人の給付金は相続財産

生命保険には、入院給付金や手術一時金などの給付金がある契約があります。

被相続人が受取人になっている給付金は、相続財産です。

被相続人が受取人になっている給付金を請求すると、単純承認になります。

5相続放棄を確実に成功させるためのアクション

①預貯金に一切触れないのが唯一の安全策

相続財産を利用処分する行為をすると、単純承認と見なされます。

詳しい事情が分からないまま相続放棄が認められても、裁判などで無効になります。

相続放棄を確実に成功させるためには、預貯金に一切触れないことが一番の安全策です。

②後から返還しても単純承認

預貯金を引出す行為は、単純承認と見なされるリスクが非常に高い行為です。

後から返還すれば問題がないという考えは、誤解です。

後から返還しても、財産処分した事実は消えないからです。

預貯金を引出した時点で、財産処分と判断されるリスクがあります。

③口座凍結は相続放棄を確実にする安全装置

口座凍結がされると、預貯金を引出すことができなくなります。

相続放棄をする人にとって、口座凍結は安全装置と言えます。

誤って引出すリスクを無くすことができるからです。

すぐに金融機関に連絡して、口座を凍結してもらうことがおすすめです。

口座凍結を依頼することは、単純承認になりません。

④引き出した事実は取引履歴で判明する

預貯金を引出す行為は、単純承認になるリスクが非常に高い行為です。

相続人は、金融機関に取引履歴を照会することができます。

預貯金を引出した事実は、取引履歴を確認すると簡単に判明します。

相続人全員が相続放棄をした場合、債権者は相続財産清算人選任の申立てをすることができます。

相続財産清算人は、相続財産を清算するため口座履歴を念入りに確認します。

相続放棄の有効無効を争って裁判になれば、裁判所から文書送付嘱託をすることができます。

預貯金を引出す行為は、隠し通せるものではありません。

⑤相続放棄を検討しているときの行動指針

(1)絶対避けるべき行為

・預貯金の引出し

・キャッシュカードの利用

・相続財産と自分の財産を混在させる

(2)問題がない行為

・埋葬料や葬祭費の請求

・未支給年金の請求

・生命保険の死亡保険金の受取り

・口座凍結の依頼

・葬儀の主宰者になること

6相続放棄を司法書士に依頼するメリット

実は、相続放棄はその相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることができます。

即時抗告は高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続放棄は、撤回ができません。

相続放棄をする前に、慎重に判断する必要があります。

せっかく相続放棄が認められても、相続財産を処分したら無効になりかねません。

このような行為をしてしまわないように、あらかじめ知識を付けておく必要があります。

相続放棄を自分で手続したい人の中には、相続放棄が無効になることまで考えていない場合が多いです。

司法書士は、相続放棄が無効にならないようにサポートしています。

せっかく手続しても、相続放棄が無効になったら意味がありません。

相続放棄を考えている方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

封をしていない自筆証書遺言も有効で検認が必要

1封をしていない自筆証書遺言も有効

①自筆証書遺言か公正証書遺言のちがい

ちがい(1)作成する人

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

ひとりで作ることができるから、手軽です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

証人2人に確認してもらって、作ります。

ちがい(2)保管方法

公正証書遺言を作成後、公証役場で厳重保管されます。

公正証書遺言は、変造や改ざんがあり得ません。

公証役場の封筒と一緒に、遺言者には正本と謄本が渡されます。

多くの場合、封筒に入れて保管するでしょう。

封筒に入れるだけで、封をすることはほとんどありません。

自筆証書遺言を作成後、原則として遺言者が自分で保管します。

封筒に入っていない遺言書や封筒に入っているだけで封がされていない遺言書が見つかることがあります。

ちがい(3)検認手続の必要の有無

自宅などで見つけた自筆証書遺言は、家庭裁判所に提出して開封してもらう必要があります。

検認手続とは、自筆証書遺言を家庭裁判所に提出して開封してもらう手続です。

公正証書遺言は、検認手続が不要です。

自筆証書遺言は、原則として検認手続が必要です。

②封をすることは自筆証書遺言の要件ではない

自筆証書遺言には、厳格な書き方ルールがあります。

書き方ルールに違反すると、遺言書が無効になります。

自筆証書遺言の書き方ルールは、次のとおりです。

(1)全文が自書されていること

(2)日付が記載されていること

(3)署名があること

(4)押印があること

自筆証書遺言の書き方ルールには、封筒に入れることはありません。

封筒に入っていない自筆証書遺言は、有効です。

自筆証書遺言の書き方ルールには、封筒の封をすることはありません。

封筒に入っているだけで封がされていない自筆証書遺言は、有効です。

③封をしていない自筆証書遺言はトラブルになりやすい

自筆証書遺言は、原則として遺言者本人が保管します。

封をしていない自筆証書遺言であっても、無効になりません。

公正証書遺言と較べると、自筆証書遺言はトラブルになりやすいものです。

自筆証書遺言は、第三者が変造や改ざんをするリスクがあるからです。

封をしていない自筆証書遺言は、変造や改ざんのリスクが一層高まるでしょう。

変造や改ざんの疑いがあると、深刻な相続トラブルになります。

封をしていない自筆証書遺言は、トラブルになりやすいと言えます。

これから遺言書を作成するのであれば、トラブルになりやすい点を承知しておく必要があります。

2封をしていない自筆証書遺言も検認が必要

①封の有無は検認要否に影響しない

自宅などで遺品整理をしていると、封をしていない自筆証書遺言が見つかることがあります。

封をしていない自筆証書遺言も、検認手続が必要です。

封の有無は、検認手続の要否に影響しないからです。

②検認手続が必要な理由

理由(1)遺言書の存在を相続人全員に知らせるため

遺言書検認の申立てを受付けたら、家庭裁判所は相続人全員を家庭裁判所に呼び出します。

検認期日に相続人を呼び出して、立会いをしてもらうためです。

相続人は、自筆証書遺言の存在を知ることができます。

相続人の立会いがあることで、検認手続の透明性が確保されます。

理由(2)遺言書の変造や改ざんを防止するため

検認期日では、遺言書の形状や内容を確認します。

遺言書の形状や内容を確認し、検認調書に取りまとめます。

検認期日時点の遺言書の形状や内容は、検認調書で確認することができます。

検認期日以降に変造や改ざんをすると、検認調書と照らし合わせると分かってしまいます。

検認調書と照らし合わせると分かってしまうから、変造や改ざんを防止することができます。

理由(3)検認済証明書がないと相続手続ができないから

検認手続は、遺言書の変造や改ざんを防止する手続です。

検認手続をしなくても、遺言書の効力に影響はありません。

遺言書の効力に影響はなくても、相続手続を進められなくなります。

検認済証明書がないと、相続手続ができないからです。

検認手続が必要なのに検認手続をしないと、預貯金口座の凍結解除はできません。

検認手続が必要なのに検認手続をしないと、相続登記はできません。

理由(4)検認手続をしないとペナルティー

自筆証書遺言を見つけた人や預かっていた人は、遺言書検認の申立てをする必要があります。

遺言書検認の申立てを怠ると、ペナルティーの対象になるおそれがあります。

ペナルティーの内容は、5万円以下の過料です。

③開封してしまっても検認手続が必要

封筒に遺言書と記載があれば、中身は遺言書であると分かるでしょう。

何も書いていないと、中身が何か分かりません。

開封したところ、遺言書が見つかることがあります。

開封してしまっても、遺言書は無効になりません。

正直に開封してしまったことを打ち明けましょう。

検認手続をしないまま、遺言書を開封するとペナルティーの可能性があります。

ペナルティーの可能性と遺言書の有効無効は、無関係です。

開封してしまっても、検認手続が必要です。

開封してしまっても、変造や改ざんを防止する必要があるからです。

④遺言書検認の申立ての方法

(1)申立人

自筆証書遺言を見つけた人や預かっていた人です。

(2)申立先

遺言者の最後の住所地を管轄する家庭裁判所に申立てをします。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(3)必要書類

申立書に添付する書類は、次のとおりです。

・遺言者の出生から死亡までの連続した戸籍謄本

・遺言者の住民票または戸籍の附票

・相続人全員の戸籍謄本

・相続人全員の住民票または戸籍の附票

同じ書類は、1通で足ります。

(4)費用

・手数料

遺言書1通につき、800円です。

収入印紙を申立書に貼り付けて、納入します。

検認手続終了後は、検認済証明書の発行を請求します。

検認済証明書の発行手数料は、1通150円です。

検認手続の手数料とは別に、用意します。

・連絡用の郵便切手

裁判所が手続で使う郵便切手を予納します。

裁判所ごと手続ごとに、必要な郵便切手の額面や枚数が決められています。

(5)検認手続にかかる期間

遺言書検認の申立てをしてから検認期日まで、1~2か月程度かかります。

検認期日は、開始から終了まで15~30分程度です。

⑤遺言書検認の申立ての流れ

手順(1)必要書類の準備

必要書類は、先に説明したとおりです。

戸籍謄本は、広域交付制度を利用すると便利です。

戸籍謄本の広域交付制度とは、本籍地以外の市区町村役場で戸籍謄本を取得できる制度です。

手順(2)家庭裁判所へ提出

必要書類が準備できたら、申立書と一緒に家庭裁判所へ提出します。

家庭裁判所へ出向いて提出することもできるし、郵送で提出することもできます。

手順(3)検認期日の打合せ

遺言書検認の申立書を受付けたら、家庭裁判所は書類を審査します。

内容に問題がなければ、検認期日のスケジュール調整があります。

申立人は、検認期日に必ず出席する必要があるからです。

手順(4)検認期日通知書が届く

相続人全員に対して、家庭裁判所から検認期日通知書が送られます。

申立人以外の相続人は、検認期日に欠席しても差し支えありません。

検認期日に欠席しても、相続人でなくなることはありません。

手順(5)検認期日当日

申立人は、検認期日当日に遺言書を持参します。

封がされた遺言書は、相続人立会いで検認期日に開封してもらいます。

封をしていない遺言書は、そのまま提出します。

手順(6)検認済証明書を請求

検認手続が終了したら、検認済証明書を請求します。

検認済証明書の交付手数料は、1通150円です。

収入印紙を貼り付けて、納入します。

⑥法務局保管制度利用の自筆証書遺言は検認不要

自筆証書遺言は、保管場所に困ります。

保管場所を家族と共有すると、変造や改ざんのリスクがあります。

保管場所を家族と共有しないと、紛失や見つからないリスクがあります。

自筆証書遺言を法務局に提出して、保管してもらうことができます。

法務局保管制度を利用した自筆証書遺言は、検認手続不要です。

法務局は、預かった自筆証書遺言を厳重に保管する

自筆証書遺言を預かった後、法務局で厳重保管されるからです。

法務局保管制度を利用すると、変造や改ざんがあり得ません。

3封をしていない自筆証書遺言を発見したときの注意点

注意①検認前に相続手続はできない

封をしていない自筆証書遺言であっても、有効です。

自筆証書遺言の書き方ルールに、封をすることはないからです。

たとえ有効な自筆証書遺言であっても、検認手続が必要なのに検認手続をしないと相続手続ができません。

金融機関は、口座凍結解除に応じてくれません。

法務局は、相続手続をしてくれません。

注意②すみやかに遺言書検認の申立て

封をしていない自筆証書遺言を発見したときは、すみやかに遺言書検認の申立てをします。

発見した自筆証書遺言は、現状のまま保管します。

すみやかに遺言書検認の申立てをしないと、他の相続人から疑われます。

他の相続人の目からは、遺言書を隠しているように見えるからです。

不当な利益を得る目的で遺言書を隠した場合、相続欠格になります。

相続欠格とは、相続人としてふさわしくない人の相続資格を奪うことです。

相続人間で深刻なトラブルに発展するおそれがあります。

注意③相続人全員が家庭裁判所に呼び出される

遺言書検認の申立てを受付けた後、家庭裁判所は相続人全員を家庭裁判所に呼び出します。

できることなら、遺言書検認の申立て前に相続人全員に知らせておくのがおすすめです。

裁判所から呼出状が届くと、相続人がびっくりするからです。

注意④発見した自筆証書遺言は検認期日に持参

自宅などで自筆証書遺言を発見したら、家庭裁判所に提出する必要があります。

遺言書検認の申立書を提出する際には、発見した自筆証書遺言は提出しません。

発見した自筆証書遺言は検認期日に、持参します。

申立人は、検認期日まで大切に保管します。

発見した自筆証書遺言を持参する必要があるから、申立人は検認期日に欠席できません。

他の相続人は、単に立会いをするだけです。

他の相続人は検認期日に欠席しても、不利益はありません。

注意⑤検認済証明書を請求

検認手続が終了したら、検認済証明書を請求します。

検認が必要な自筆証書遺言は検認済証明書がないと、相続手続が進められません。

自筆証書遺言と検認済証明書を提出して、口座凍結解除をします。

自筆証書遺言と検認済証明書を提出して、相続登記をします。

4検認手続終了後に遺言書の有効無効を争える

①検認手続で遺言書の有効無効は判断しない

検認手続は、遺言書の変造や改ざんを防止する手続です。

検認手続で、遺言書の有効無効は判断しません。

検認手続が終了しても、無効の遺言書は無効のままです。

検認手続をしなくても、有効の遺言書は有効のままです。

検認手続が必要なのに検認手続をしないと、相続手続ができないに過ぎません。

②遺言書の有効無効は裁判で争う

遺言書の検認手続が終了した後に、遺言書の有効無効を争うことができます。

例えば、重度の認知症で判断能力を失った後に、作成した遺言書は当然無効です。

遺言書を作成するためには、遺言書の内容を理解する判断能力が必要だからです。

遺言書の有効無効に疑問がある場合、裁判などで争うことができます。

遺言書の検認手続が終了しても、遺言者が重度の認知症であれば遺言書は無効になるでしょう。

検認手続で、遺言書の有効無効は判断しないからです。

5遺言書作成を司法書士に依頼するメリット

遺言書があれば、相続財産の分け方について、相続人全員で話し合いによる合意は不要です。

遺言書があれば、家族のもめごとが避けられると言えます。

遺言書の効力を争う場合、法律の知識が不可欠です。

弁護士に依頼して、交渉してもらうことになるでしょう。

一部の相続人が弁護士に依頼したら、他の相続人も弁護士に依頼しないととても太刀打ちできません。

弁護士は、依頼人の利益最大化のために働きます。

家族が争う争族になってしまいます。

家族のトラブルの多くは、遺言書作成時にサポートを受けていれば回避できるでしょう。

遺言書作成のサポートを受けるだけでなく、遺言執行者になってもらうなど遺言の実現についてもサポートしてもらうことがきます。

家族のトラブルを避けるため、公正証書遺言作成を考える方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言執行者による不動産売却

1遺言執行者が遺言書の内容を実現する

①遺言執行者は独立した地位がある

遺言書は、作成するだけでは意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言執行者は、遺言書の内容を実現するため必要な権限と義務が与えられます。

遺言執行者は、相続人の代理人ではありません。

相続人の意思に関わらず独立して、遺言書の内容を実現することができます。

遺言執行者には、独立した地位が認められています。

②遺言執行者は遺言書で指名できる

遺言書を作成するとき、遺言執行者を指名することができます。

遺言執行者になるために、特別な資格は不要です。

次の人は、遺言執行者になることができません。

・未成年者

・破産者

遺言書の内容を実現する人だから、信頼できる人を指名するといいでしょう。

相続人や受遺者を遺言執行者に指名することができます。

受遺者とは、遺贈を受ける人です。

③遺言執行者は辞退できる

遺言書は、遺言者がひとりで作成することができます。

言うなれば、一方的に遺言執行者に指名することができます。

遺言執行者に指名されても、自信がないことがあるでしょう。

遺言執行者に就任する義務は、ありません。

理由を明らかにすることなく、遺言執行者就任を辞退することができます。

④遺言執行者の辞任は正当理由と家庭裁判所の許可

遺言執行者に就任した後は、公益的側面を持つ準公的な立場と考えられています。

遺言執行者は、軽々しく辞任することはできません。

遺言執行者の辞任には、正当理由と家庭裁判所の許可が必要です。

例えば、次の理由は正当理由に認めらます。

・重病で病気療養に専念する必要がある。

・認知症などで判断能力が低下した。

・相続人から執拗な妨害行為や誹謗中傷が継続的にある。

・遺言執行が著しく困難なレベルで相続人との対立がある。

正当理由があるか、家庭裁判所が判断します。

⑤遺言執行者は専門家に委任できる

遺言執行者には、遺言書の内容を実現するため必要な権限と義務があります。

遺言執行者が、自分で行わなければならない義務はありません。

例えば、相続登記は相続手続の中でも難しい手続です。

遺言執行者は、相続登記を司法書士に依頼することができます。

遺言書の内容を実現するため、必要に応じて専門家を利用することができます。

2遺言執行者による不動産売却

①相続人は遺言執行者の妨害行為ができない

相続が発生したら、相続財産は相続人全員の共有財産です。

相続人であれば、自由に相続財産を売却できると感じるかもしれません。

遺言書がある場合、遺言執行が優先されます。

相続財産は、遺言執行者が管理します。

相続人は、勝手に売却できません。

遺言執行者がいる場合、相続人は遺言執行者の妨害行為をすることはできません。

親切心からしたことであっても、妨害行為になることがあります。

例えば、次の行為は妨害行為にあたるでしょう。

・相続人が懇意の不動産業者と勝手に媒介契約を締結

→不動産業者候補を提案し遺言執行者の判断に任せる

・相続人が売主と主張して勝手に売買交渉

→売買交渉は遺言執行者に任せ、進捗確認のみ

・相続人が熱心なアドバイスを執拗に繰り返す

→相続人で意見共有し、遺言執行者の決定を尊重

親切は素晴らしいですが、遺言執行者主導で協力すると円滑な遺言執行が実現します。

②遺言書の内容の実現は遺言執行者の義務

相続人を遺言執行者に指名することができます。

遺言執行者に就任したら、相続人とは別の遺言執行者としての立場になります。

遺言書の内容の実現は、遺言執行者の義務です。

遺言書に不動産の売却が定められている場合、遺言執行者は売却しなければなりません。

不動産売却は、相続人による自由処分ではないからです。

一部の相続人が勝手に処分したのではなく、遺言執行者が遺言書の内容を実現したと言えます。

遺言執行者の義務だから、相続人全員の合意は不要です。

③遺言執行者が相続登記

相続した不動産を売却する場合、相続登記は省略できません。

登記制度は、現在の所有者だけでなく権利変動の過程も公示しているからです。

適切な権利変動の過程を公示していない場合、登記制度への信頼を大きく損ねます。

遺言執行者は、相続登記をすることができます。

遺言執行者は、登記名義人になりません。

登記名義人になるのは、相続人です。

相続登記は難しい手続だから、知識がないと手に余るでしょう。

遺言執行者から、司法書士などの専門家に相続登記を依頼することができます。

④遺言執行者が売買契約

遺言書に不動産の売却が定められている場合、遺言執行者が売買契約を締結します。

遺言執行者は、自ら売主になります。

遺言書に不動産の売却が定められている場合、不動産売却は遺言執行そのものだからです。

相続人の同意がなくても、遺言執行の一環として売買契約を締結します。

相続人の協力がなくても、単独で売買契約を締結します。

売買契約には、相続人ではなく遺言執行者〇〇〇〇で署名します。

⑤遺言執行者が売買による所有権移転登記

遺言執行者は、相続登記をすることができます。

相続登記をすると、所有権の登記名義人は相続人です。

売買契約を締結したら、売買による所有権移転登記をします。

売買による所有権移転登記は、登記権利者と登記義務者による共同申請です。

登記権利者は、不動産の買主です。

登記義務者は、遺言執行者です。

不動産の登記名義人である相続人は、関与する必要がありません。

相続人の押印は、不要です。

相続人の印鑑証明書は、不要です。

売買による所有権移転登記は、遺言書の内容の実現に必要な行為だからです。

遺言執行者の押印と遺言執行者の印鑑証明書を準備します。

売買による所有権移転登記は、買主と遺言執行者で共同申請します。

⑥売却代金は遺言執行者名義の遺産管理用口座に入金

不動産を売却すると、遺言執行者が売却代金を受け取ります。

売却代金は、相続財産です。

遺言執行者が勝手に使うことはできません。

売却代金は、遺言執行者名義の遺産管理用口座に入金するのがおすすめです。

遺言執行者の固有の財産と相続財産は、分別管理を徹底する必要があります。

分別管理をしないと、他の相続人から疑いの目を向けられるからです。

⑦売却代金は相続財産

不動産を売却すると、売却代金を受け取ります。

売却代金は、相続財産です。

売却代金をどのように使うのか、遺言書に定めてあることが多いでしょう。

例えば、次のような記載です。

・売却代金を〇〇〇〇に遺贈する。

・売却代金は、相続人〇〇〇〇に相続させる。

・売却代金で、借金を返済せよ。

遺言執行者は遺言書の内容を実現するため、売却代金を処理します。

遺言執行者名義の遺産管理用口座から、遺言書の内容に従って振込します。

⑧売却代金の使途を定めてないときは遺産分割協議

遺言書を確認しても、売却代金の使途を定めていないことがあります。

売却代金の使途を定めてあっても、その条項が無効になることがあります。

例えば、「売却代金を〇〇〇〇に遺贈する。」と定めてあるのに、〇〇〇〇が先に死亡したケースです。

「売却代金を〇〇〇〇に遺贈する。」条項が無効になるから、売却代金の使途を定めていない扱いです。

売却代金の使途が定められていない場合、売却代金は相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

売却代金の分け方の決定には、遺言執行者の関与が不要です。

⑨遺言執行者が売却に応じないと解任請求

遺言書に不動産の売却が定めてある場合、遺言執行者には売却の義務があります。

遺言執行者が義務を怠る場合、家庭裁判所に遺言執行者解任を請求することができます。

家庭裁判所に解任請求をする前に、執行状況や売却予定を確認するといいでしょう。

遺言執行者と協調した方が結果的にスムーズな遺言執行ができるからです。

遺言執行者が義務を怠る事実があるのか、客観的証拠に基づいて家庭裁判所が判断します。

遺言執行者の解任には、高いハードルがあります。

義務を怠る事実があると認められた場合、家庭裁判所が解任します。

3遺言執行者に指名された相続人が取るべき現実的対応

①就任の可否をすみやかに返答

遺言執行者に指名されても、遺言執行者に就任する義務はありません。

遺言執行者になる前であれば、どのような理由でも辞退することができます。

遺言執行者に指名されたのに就任するか就任を辞退するのか分からないと、相続人が困ります。

遺言執行者に指名されたら、就任の可否をすみやかに返答します。

②専門家に適切に活用

遺言執行者には、遺言書の内容を実現する責任があります。

遺言執行者は、自分で手続をする義務はありません。

適切に専門家を活用するのがおすすめです。

登記手続は、司法書士に依頼することができます。

不動産の売却は、不動産業者に依頼することができます。

何らかの紛争に巻き込まれたときは、弁護士に依頼することができます。

専門家に適切に活用すると、スムーズに遺言執行をすることができます。

③相続人とのコミュニケーションを透明化

遺言執行者は、相続人の同意なく遺言書の内容を実現することができます。

相続人の納得を置き去りにすると、相続人の反発を招きます。

遺言書の内容を適切に開示し、相続人と情報共有をします。

相続人と情報共有内容は、議事録で共有します。

遺言執行者が丁寧な説明をして説明責任を果たすと、相続人も納得するでしょう。

妨害には毅然と対応しつつ、相続人とのコミュニケーションを透明化がおすすめです。

4遺言執行者による不動産売却を司法書士に依頼するメリット

相続手続はタイヘンですが、相続人がいない場合はさらにタイヘンです。

相続人がいないから、国に持っていかれるより、お世話になった人に受け取ってもらいたい、自分の気持ちを活かしてくれる人に使ってもらいたいという方もいるでしょう。

不動産は、価値が高いものの、人によっては使いにくかったり不便であることがあります。

不動産は管理の手間もありますから、かえって、持て余すこともあるでしょう。

このような場合に、不動産を売却してお金で受け取ってもらうことは有効です。

不動産を売却してお金で受け取ってもらうためには、遺言書は欠かせません。

遺言書は自筆証書遺言でも、公正証書遺言でも効力に変わりはありませんが、形式の不備などがない確実な公正証書遺言をおすすめします。

遺言執行者を指名しておけば、余計な事務負担をかけることになくなりますから、安心です。

遺言執行は手間と時間がかかるだけでなく、法律の知識が不可欠です。

司法書士などの法律の知識がある専門家に依頼するのがいいでしょう。

遺言書作成に併せて、遺言執行を依頼すれば、登記までスムーズに手続してもらえます。

清算型遺言を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続人の住民票が職権消除されたときの対応方法

1市区町村役場が行方不明と判断すると職権消除する

①行方不明になると本人申請なしで住民票を削除できる

死亡や転出などで実際にその住所に住んでいないにも関わらず、住民票が残ったままであることがあります。

職権消除とは、住民基本台帳法に基づいて本人申請なしで住民票が削除されることです。

長期間所在不明で生活実態が確認できないとき、行政記録の正確性を保つために行われます。

市区町村は、次の場合に住所について調査をします。

・市区町村からの郵便が届かない

・居住者から申出がある

市区町村の調査で居住が確認できないと判断された場合、住民票は職権で消除されます。

住民票が職権消除されたケースとは、行方不明が公的に確認されたケースと言えます。

②職権消除されても相続人の地位は失わない

職権消除とは、その住所に居住していない場合に市区町村が本人申請なしで住民票を削除する手続です。

職権消除は、行政記録を正確に保つための措置に過ぎません。

職権消除されても、相続人の地位は失いません。

住民票が職権消除されても、戸籍には何も記録されません。

相続人になる人は、戸籍の記録で判断されます。

居住実態に関わらず、民法で決められた人は相続人になります。

たとえ行方不明であっても、戸籍に記録された人は相続人です。

職権消除されても、法律上の身分や権利義務に直接影響はありません。

③相続人の住民票が職権消除されたときの問題点

(1)遺産分割協議ができない

相続が発生したら、被相続人の財産は相続財産になります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

たとえ行方不明の相続人がいても、相続人全員の合意が必要です。

行方不明の相続人がいると、遺産分割協議ができなくなります。

(2)遺産分割協議未了でも相続登記義務化

被相続人が不動産を保有していた場合、不動産の名義変更を行います。

相続登記とは、相続による不動産の名義変更です。

相続登記には、3年の期限が決められました。

3年以内に相続登記の義務を果たさないと、ペナルティーの対象になります。

ペナルティーの内容は、10万円以下の過料です。

多くの場合、遺産分割協議が成立してから相続登記をします。

遺産分割協議が成立しなくても、相続登記の義務は免れられません。

④親族による所在調査には限界がある

遺産分割協議成立には、相続人全員の合意が必要です。

行方不明の相続人を除外して合意しても、遺産分割協議は成立しません。

親族が所在調査をしても、事実上見つけることは困難です。

住民票が職権消除される前には、市区町村役場が一定の調査を行っているからです。

親族であれば、特別な手がかかりがあるかもしれません。

例えば、次のような手がかかりです。

・行方不明者の友人や知人

・行方不明者の仕事の関係者

・元配偶者や子ども

市区町村役場が知らないような手がかかりがある場合、親族による所在調査が有効です。

多くの場合、親族による所在調査には限界があると言えます。

⑤海外在住であれば外務省の所在調査制度

外務省の所在調査制度とは、海外に在留している可能性が高く半年以上所在確認ができない日本人の連絡先を確認するサービスです。

外務省の所在調査制度は、3親等内の親族が利用することができます。

外務省の所在調査制度では、得られる情報が限定的です。

在外公館に対し、在留届やたびレジの情報を基に安否確認をします。

たびレジとは、外務省が提供する海外渡航者向け安全情報登録サービスです。

在外公館は捜査機関ではないから、細かな住所調査や行方の捜索はできません。

在留届などが出されている場合に限り、連絡が可能であることがあります。

本人への連絡ができたとしても、本人の同意なく居場所の開示はできません。

多くの場合、外務省の所在調査制度には限界があると言えます。

2相続人の住民票が職権消除されたときの対応方法

①不在者財産管理人選任の申立て

(1)不在者財産管理人が代わりに遺産分割協議

行方不明の相続人がいると、遺産分割協議を成立させることができません。

不在者財産管理人は、行方不明の代わりの人です。

行方不明の相続人の権利を代行することができます。

家庭裁判所に申立てをして、不在者財産管理人を選任してもらうことができます。

不在者財産管理人が代わりに、遺産分割協議を成立させることができます。

(2)申立人

不在者財産管理人選任の申立ができるのは、次の人です。

・利害関係人

・検察官

他の相続人は、利害関係人と考えられます。

(3)申立先

行方不明者の従来の住所地や居所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(4)添付書類

不在者財産管理人選任の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の戸籍の附票

・不在者財産管理人の候補者の住民票か戸籍の附票

・行方不明であることが分かる資料

・行方不明の人の財産の状況の分かる資料

・利害関係の分かる資料

通常は、提出した書類のみで審査がされます。

書類の内容によっては家庭裁判所から申立人が呼び出されて事情聴取が行われます。

(5)申立てにかかる費用

①手数料

不在者財産管理人選任の申立てをする場合、家庭裁判所に手数料を納入します。

手数料は、行方不明の人1人につき、800円です。

手数料は、収入印紙で納入します。

②予納郵券

手数料とは別に、裁判所が手続に使う郵便切手を予納します。

予納する郵便切手は、家庭裁判所によって金額や枚数が異なります。

およそ3000~5000円程度です。

③予納金

不在者財産管理人選任の申立てをする際に、家庭裁判所に予納金を納入します。

予納金の額は事件によって、異なります。

おおむね数十万円~100万円程度です。

予納金は、事案に応じて裁判所が決定します。

行方不明の人の財産が少なければ、予納金として申立人が負担します。

事件終了後、予納金が余れば返還されます。

(6)申立てにかかる期間

不在者財産管理人選任の申立てをしてから選任されるまで、数か月~半年ほどかかります。

(7)遺産分割協議をするためには権限外行為の許可の申立て

不在者財産管理人は、行方不明の人の財産を保存管理をする人です。

原則として、財産の保存管理以外の権限はありません。

例えば、不動産の修繕は、財産の保存行為と認められます。

遺産分割協議は、財産の保存管理ではなく処分行為です。

不在者財産管理人は、遺産分割協議をする権限はないはずです。

不在者財産管理人が有効に遺産分割協議を成立させるため、家庭裁判所の許可が必要です。

遺産分割協議は、権限外行為だからです。

家庭裁判所の許可を得るためには、行方不明の相続人に法定相続分の財産の確保が必要です。

行方不明の相続人に不利になるような遺産分割協議をすることは、家庭裁判所が許可しません。

相続税が少なくなるような遺産分割協議を望んでも、許可されません。

被相続人の面倒を見ていた人に財産を多くする遺産分割であっても、許可されません。

不在者財産管理人が家族であっても家族以外の専門家であっても、同じことです。

行方不明の相続人に不利になる遺産分割協議は、許可されないからです。

有効に遺産分割協議を成立させるため、家庭裁判所による権限外行為の許可が必要です。

②失踪宣告

(1)失踪宣告で死亡と見なされる

相当長期間、行方不明になっている場合、死亡している可能性が高い場合があります。

条件を満たした場合、死亡の取り扱いをすることができます。

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

(2)普通失踪は7年で死亡と見なされる

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪では、失踪期間が7年必要です。

生死不明のまま7年経過した場合に、自動的に死亡と見なされるわけではありません。

家庭裁判所が失踪宣告したときに、死亡と見なされます。

(3) 特別失踪(危難失踪)は1年で死亡と見なされる

行方不明の人が大災害や大事故にあっていることがあります。

大災害や大事故に遭った場合、死亡している可能性が非常に高いものです。

特別失踪(危難失踪)とは「戦地に行った者」「沈没した船舶に乗っていた者」「その他死亡の原因となる災難に遭遇した者」などを対象にする失踪宣告です。

死亡している可能性が非常に高いので、失踪期間は短い期間です。

特別失踪(危難失踪)では、失踪期間が1年で済みます。

生死不明のまま1年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

(4)失踪宣告は慎重に検討

行方不明者に失踪宣告がされると、死亡した扱いがされます。

失踪宣告がされると、相続が発生することになります。

相続関係が変更されるから、相続手続が複雑になります。

失踪宣告は、慎重に検討する必要があります。

3住所が分からない相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに住所が分からない相続人や行方不明の相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する人も少なくありません。

不在者財産管理人選任の申立てなど家庭裁判所に手続きが必要になる場合などは、専門家のサポートが必要になることが多いでしょう。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した人や相続手続で不安がある方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続登記で必要になる登記原因証明情報の種類

1登記原因証明情報で登記の申請を証明する

①登記申請には登記原因証明情報を提出する

不動産について登記申請をする場合、原則として登記原因証明情報を提出します。

登記原因証明情報とは、登記申請の際に権利が移転・変更したことを証明する客観的資料です。

登記官が登記の正当性を判断するために提出します。

相続登記をする際の登記原因証明情報は、相続があったことを証明する書類です。

相続登記では、たくさんの書類を準備します。

準備する書類のうち、相続があったことを証明する書類をまとめて登記原因証明情報と呼びます。

登記申請書には、添付書類として登記原因証明情報と記載します。

②登記申請書の内容は登記原因証明情報で確認する

登記申請書を受付けたら、法務局は提出された書類を審査します。

相続登記を受付けたら、登記原因証明情報から登記申請書の内容を確認します。

法務局は、登記原因証明情報から次の事項を確認します。

・登記名義人が死亡したこと

・登記名義人が死亡した日

・相続人の住所や氏名

・相続する不動産

・不動産を相続する人

③オンライン申請ではPDF化して添付

申請用総合ソフトを使って、オンラインで登記申請をすることができます。

オンラインで登記申請をする場合、登記原因証明情報はPDF化して申請書に添付します。

相続登記をする場合、相続関係説明図を添付します。

相続関係説明図とは、相続関係の説明資料です。

戸籍謄本の内容を家系図状に記載して、説明する資料です。

相続関係説明図をPDF化して、添付することができます。

2相続登記で必要になる登記原因証明情報の種類

①遺言書があるときの登記原因証明情報

(1)遺言書があると必要書類が少ない

被相続人が生前に遺言書を作成していることがあります。

遺言書があれば、遺言書の内容どおりに遺産分割をすることができます。

遺言書があるときの登記原因証明情報は、次のとおりです。

・被相続人の戸籍謄本

・被相続人の住民票または戸籍の附票

・相続する人の戸籍謄本

・遺言書

(2)自筆証書遺言は検認手続が必要

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が取りまとめる遺言書です。

自宅などで自筆証書遺言が見つかった場合、家庭裁判所で開封してもらう必要があります。

検認手続とは、自筆証書遺言を家庭裁判所に提出して開封してもらう手続です。

検認手続をすると、検認済証明書が発行されます。

検認が必要なのに検認をしないと、相続手続が進められなくなります。

検認が必要なのに検認しないまま、相続登記をすることはできません。

登記原因証明情報として、検認済証明書を提出します。

(3)公正証書遺言は検認手続が不要

公正証書遺言は、検認手続をする必要はありません。

相続が発生したら、すぐに遺言執行をすることができます。

登記原因証明情報として、検認済証明書を提出する必要はありません。

(4)法務局保管制度利用の自筆証書遺言は遺言書情報証明書

自筆証書遺言は、保管場所に困ります。

保管場所を家族と共有すると、偽造や破棄のリスクがあります。

保管場所を家族と共有しないと、紛失や遺言書が見つからないリスクがあります。

自筆証書遺言を法務局に提出して、保管してもらうことができます。

法務局に提出した遺言書は、遺言者が死亡しても返還されません。

遺言執行は、遺言書情報証明書で行います。

遺言書情報証明書とは、法務局が保管している遺言書の内容の証明書です。

法務局保管制度を利用すると、遺言書は提出できません。

遺言書の代わりに、遺言書情報証明書を提出します。

登記原因証明情報として、遺言書情報証明書を提出します。

法務局保管制度を利用した場合、家庭裁判所の検認手続は不要です。

②遺産分割協議をするときの登記原因証明情報

(1)遺産分割協議成立には相続人全員の合意が必要

相続が発生したら、被相続人の財産は相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

遺産分割協議をするときの登記原因証明情報は、次のとおりです。

・被相続人の出生から死亡までの連続した戸籍謄本

・被相続人の住民票または戸籍の附票

・相続人全員の戸籍謄本

・遺産分割協議書

・相続人全員の印鑑証明書

(2)遺産分割協議書は合意内容の証明書

相続財産の分け方について、相続人全員の合意がまとまったら書面に取りまとめます。

遺産分割協議書とは、相続財産の分け方について相続人全員の合意内容の証明書です。

合意内容に間違いがないか、相続人全員に確認してもらいます。

間違いがないと確認したら、相続人全員が記名して実印で押印します。

遺産分割協議書に実印で押印したことを確認するため、印鑑証明書を添付します。

(3)古い印鑑証明書を提出できる

遺産分割協議で相続登記をする場合、相続人全員の印鑑証明書を提出する必要があります。

印鑑証明書の日付に、決まりはありません。

古い日付の印鑑証明書を提出することができます。

相続が発生する前に取得した印鑑証明書であっても、相続登記で使うことができます。

③法定相続をするときの登記原因証明情報

(1)法定相続分で登記ができる

相続人になる人は、法律で決められています。

相続人が相続する相続分も、法律で決められています。

法定相続とは、相続人全員が法定相続分で共有する相続です。

法定相続をするときの登記原因証明情報、次のとおりです。

・被相続人の出生から死亡までの連続した戸籍謄本

・被相続人の住民票または戸籍の附票

・相続人全員の戸籍謄本

(2)一部の相続人が法定相続による相続登記ができる

登記は、原則として当事者が申請します。

法定相続による相続登記は、保存行為と考えられています。

保存行為とは、財産の現状を維持し損害や権利喪失を防ぐための法律行為です。

一部の相続人が相続人全員のために、法定相続による相続登記をすることができます。

④相続放棄をした人がいるときの登記原因証明情報

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

相続放棄をした人がいる場合、相続放棄申述受理通知書を提出します。

相続放棄申述受理通知書とは、家庭裁判所が相続放棄を認めたときに届く通知書です。

相続放棄申述受理通知書は、紛失しても再発行されません。

紛失したら、相続放棄申述受理証明書を発行してもらうことができます。

登記原因証明情報として、相続放棄申述受理通知書や相続放棄申述受理証明書を提出します。

⑤裁判手続をしたときの登記原因証明情報

(1)遺産分割調停で合意

相続人だけで遺産分割協議をしても、話し合いがつかないことがあります。

家庭裁判所の助力を借りて、相続人全員の合意を目指すことができます。

遺産分割調停とは、家庭裁判所のアドバイスを受けてする相続人全員の話合いです。

遺産分割調停で相続人全員の合意がまとまったら、合意内容は調停調書に取りまとめます。

遺産分割調停で合意した場合、遺産分割調停調書を提出します。

遺産分割調停調書を提出する場合、戸籍謄本は提出不要です。

遺産分割調停をする前提として、家庭裁判所が確認しているからです。

(2)遺産分割審判で相続登記

遺産分割調停でも話し合いがつかない場合、遺産分割審判に移行します。

遺産分割審判とは、家庭裁判所が分け方を決める手続です。

遺産分割審判で相続登記をする場合、遺産分割審判書謄本と確定証明書が必要です。

登記原因証明情報として、遺産分割審判書謄本と確定証明書を提出します。

⑥登記原因証明情報を準備するときの注意点

注意(1)被相続人の戸籍謄本は途切れなく

登記原因証明情報は不足すると、登記手続が進められません。

戸籍謄本の不足は、補正を求められるケースの代表例です。

注意(2)相続関係説明図で全体像を整理

相続登記をする場合、相続関係説明図を添付します。

相続関係説明図があると、相続関係が視覚的に把握しやすくなるからです。

注意(3)遺産分割協議書に実印で押印

遺産分割協議書は、実印で押印します。

印鑑証明書と照合して、提出します。

3法定相続情報一覧図を活用して手間を削減

①法定相続情報一覧図は公的証明書

相続が発生したら、たくさんの相続手続先に相続手続をします。

相続手続先ごとに、たくさんの戸籍謄本を提出する必要があります。

法定相続情報一覧図とは、相続関係の公的証明書です。

たくさんの戸籍謄本を家系図状に、記載するのが一般的です。

相続関係が一目で分かるから、とても便利です。

法定相続情報一覧図は地模様が入った紙に印刷されて、法務局の認証文が入ります。

法定相続情報一覧図を提出すると、たくさんの戸籍謄本を提出したのと同じ扱いがされます。

法定相続情報一覧図は、公的証明書だからです。

②相続登記と法定相続情報一覧図は同時申請が効率的

(1)手続を一度に済ませられる

相続登記と法定相続情報一覧図は、必要書類が重なり合っています。

相続登記と法定相続情報一覧図は、不動産の所在する法務局に提出することができます。

相続登記と法定相続情報一覧図は、司法書士にまとめて依頼できます。

手続を一度に済ませることができます。

(2)法定相続情報一覧図は他の相続手続で使える

法定相続情報一覧図は、銀行や年金などの手続で使うことができます。

法定相続情報一覧図の手続で必要数を申し出ると、複数枚発行してもらうことができます。

法定相続情報一覧図は相続関係が一目で分かるから、他の相続手続がスムーズになります。

(3)最初に相続登記と法定相続情報一覧図がおすすめ

相続手続は、何度も経験することはありません。

だれにとっても初めてで、分からないことばかりで疲れ果ててしまいます。

スムーズに相続手続を進めるコツは、相続登記と法定相続情報一覧図を最初にすることです。

相続手続でつまずくことがあっても、登記を依頼した司法書士にサポートを依頼しやすいでしょう。

安心して相続手続をすることができます。

最初に相続登記と法定相続情報一覧図を同時申請が効率的です。

4相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は一生のうち何度も経験するものではないでしょう。

だれにとっても不慣れで、手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。