Archive for the ‘相続人調査’ Category

連絡のつかない相続人への対処法

1遺産分割協議には相続人全員の合意が必要

①連絡がつかなくても遺産分割協議から除外できない

相続が発生したら、相続財産は相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

一部の相続人を含めずに合意しても、無効の合意です。

連絡がつかなくても、遺産分割協議から除外できません。

②疎遠な相続人を除外できない

相続人調査をすると、思いもよらない相続人が見つかることがあります。

遺産分割協議成立には、相続人全員の合意が必要です。

疎遠な相続人を遺産分割協議から除外できません。

思いもよらない相続人であっても連絡がつかなくても、遺産分割協議から除外できません。

③多数決では決められない

遺産分割協議が成立しないと、相続手続が進められなくなります。

一部の相続人が反対しても、結論は変わらないと考えるかもしれません。

多数決で、遺産分割協議を成立させることはできません。

遺産分割協議成立には、相続人全員の合意が必要だからです。

たった一人でも合意できない相続人がいると、遺産分割協議は成立しません。

無効の遺産分割協議で、相続手続を進めることはできません。

④相続手続を勝手に進めることはできない

相続人全員の合意がないまま、勝手に相続手続を進めることはできません。

一部の相続人を含めずに合意しても、無効の合意だからです。

勝手に相続手続を進めると、相続財産の使い込みに見えるでしょう。

深刻な相続トラブルに、発展します。

⑤遺産分割協議を先延ばししても解決しない

遺産分割協議が成立しないと、先延ばしをしたくなります。

先延ばしをしても、解決しないことがほとんどです。

先延ばしが長期化すると、相続人間の関係が悪化します。

相続人が疎遠になり、ますます非協力的になります。

先延ばしが長期化すると、法律関係が複雑化します。

元気だった相続人が死亡すると、関係者が増えますます合意がしにくくなります。

2 連絡のつかない相続人への対処法

①戸籍謄本を取得して相続人を確定

相続手続ではじめにすることは、相続人調査です。

だれが相続人になるのか、家族にとって分かっていることかもしれません。

相続手続先に対しては、客観的に証明する必要があります。

客観的に証明するとは、戸籍謄本を用意することです。

戸籍には、その人の身分事項がすべて記録されているからです。

戸籍謄本で身分事項を確認するから、思いもよらない相続人が見つかります。

まず戸籍謄本を取得して、相続人を確定します。

②戸籍の附票を取得して住所を調べる

思いもよらない相続人が見つかっても、連絡先が分からないことが多いでしょう。

相続人調査で相続人の戸籍謄本を取得するときに、一緒に戸籍の附票を請求します。

戸籍の附票とは、住所の異動が記録された書類です。

住民票は、住民票を置いている市区町村役場に請求します。

住所が分からないと、住民票は請求できません。

戸籍の附票は、本籍地の市区町村役場に請求します。

相続人調査をするから、本籍地は必ず判明します。

相続手続のため、相続人はだれでも戸籍の附票を請求することができます。

③手紙を書いて相続手続協力のお願い

相続人の住所が判明したら、手紙を書いて相続手続に協力してもらえるようにお願いします。

丁寧に言葉を選んで、先方の気分を害さないように配慮しましょう。

内容は、次の事項がいいでしょう。

・被相続人と手紙を送る人の関係

・被相続人が死亡した事実

・相続関係説明図

連絡先を書いて、連絡が欲しいとお願いします。

電話や面談で詳細な説明をすると、スムーズでしょう。

その気がなくても先方がいい印象を持たないと、その後の手続が難航します。

④相続人が見つからなくても相続手続先は困らない

遺産分割協議が成立しないと、相続人は困ります。

相続手続を進めることができなくなるからです。

遺産分割協議が成立しなくても、相続手続先は困りません。

遺産分割協議が成立しないから、相続手続に応じないだけです。

遺産分割協議が成立しなくても、ペナルティーが課されることはありません。

遺産分割協議が成立しないから、相続登記ができないかもしれません。

相続人申告登記で、ペナルティーを回避することができます。

遺産分割協議が成立しなくても、相続税申告をすることができます。

遺産分割協議が成立しないから、単に特例などが使えないに過ぎません。

⑤連絡が取れない不利益は相続人全員が負担

遺産分割協議が成立しないと、他の相続人から不満が出ることがあります。

相続人調査は、本来、相続人全員が協力して行うべきものです。

相続人と連絡がつかないことは、だれの責任ではありません。

相続人を探せなかったこと自体に、法的な責任はありません。

遺産分割協議が成立しないまま長期間経過すると、相続人全員に影響があります。

相続手続が進められない不利益は、相続人全員が負担すべき問題です。

相続人全員による協力で法的制度を使って、解決する問題です。

⑥相当な調査をしても連絡がつかない

連絡がつかない相続人であっても、合意は不可欠です。

連絡がつかないから、探さなくてもいいといったことはありません。

相当な調査をしても連絡がつかないなら、法的手続に進めるのが合理的です。

相当な調査とは、法的手続を進めることができる程度の調査です。

具体的には、次の順番で調査します。

(1)戸籍謄本と戸籍の附票を取得する

(2)住民票を取得

(3)書留郵便による通知・配達記録による通知

通常は、上記(1)~(3)を行えば、不足と言われることはありません。

事案によっては、現地調査をする必要があるでしょう。

家庭裁判所が手続を受け付けてくれる程度の調査をすれば充分です。

見つからないこと自体は、だれの責任でもありません。

3相続人に連絡がつかないときの法的手続

①連絡に応じないなら遺産分割調停の申立て

遺産分割調停とは、家庭裁判所の助力を得て相続人の合意形成を目指す手続です。

一部の相続人が他の相続人を相手方にとして、遺産分割調停の申立てができます。

連絡に応じない相続人に対して、家庭裁判所から呼出しをしてもらうことができます。

家庭裁判所の呼出しに、強制力はありません。

家庭裁判所の呼出しに応じないと、遺産分割調停でも合意をすることができなくなります。

遺産分割調停が成立しない場合、遺産分割審判に移行します。

遺産分割審判とは、家庭裁判所が遺産の分割方法を決定する手続です。

相続人間で話し合いがつかない場合、裁判所が客観的証拠に基づいて公平に判断します。

②行方不明なら不在者財産管理人選任の申立て

住民票や戸籍の附票を取得できても、郵便が送り返されることがあります。

住民票上の住所地に、住んでいないことがあるからです。

不在者財産管理人とは、行方不明者の財産管理をする人です。

行方不明の相続人に代わって、不在者財産管理人が遺産分割協議に参加します。

不在者財産管理人が遺産分割協議に参加すれば、有効に遺産分割協議を成立させることができます。

③長期間生死不明なら失踪宣告の申立て

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

たとえ死亡していなくても、失踪宣告で死亡と見なされます。

失踪宣告で死亡と見なされるから、失踪宣告を受けた人に相続が発生します。

失踪宣告を受けた人の相続人が遺産分割協議に参加します。

失踪宣告を受けた人の相続人が遺産分割協議に参加すれば、有効に遺産分割協議を成立させることができます。

4遺産分割協議を放置するデメリット

デメリット①預貯金が凍結されたまま

預貯金口座の持ち主が死亡すると、口座が凍結されます。

口座の凍結とは、口座取引の停止です。

預貯金の引出、引落、解約が停止されます。

遺産分割協議が成立するまで、凍結解除ができません。

遺産分割協議が成立しないまま放置すると、口座の預貯金を引き出せなくなります。

相続人の一人であっても、預貯金を引き出すことができません。

デメリット②相続登記ができない

不動産を相続したら、相続登記をする義務が課されました。

遺産分割協議が成立してから、相続登記をすることが一般的です。

3年以内に登記しないと、ペナルティーが課されるおそれがあります。

ペナルティーの内容は、10万円以下の過料です。

遺産分割協議を放置すると、相続登記の義務違反になるリスクが発生します。

デメリット③不動産を売却できない

相続が発生した後に、不動産を売却したいことがあります。

遺産分割協議を放置すると、相続人全員の共有のままです。

相続登記未了のまま、不動産を売却することは事実上できません。

相続登記が完了しないと、だれが相続したのか分からないからです。

デメリット④相続人が認知症になる

遺産分割協議を先延ばしするうちに、相続人が認知症になることがあります。

認知症などになると、物事のメリットデメリットを適切に判断できなくなります。

物事のメリットデメリットを適切に判断できないまま、自分で遺産分割協議はできません。

成年後見人の選任が必要になり、相続手続がさらに難しくなります。

5連絡がつかない相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに住所が分からない相続人や行方不明の相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する人も少なくありません。

不在者財産管理人選任の申立てなど家庭裁判所に手続が必要になる場合などは、専門家のサポートが必要になることが多いでしょう。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した人や相続手続で不安がある方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

失踪宣告の申立人は法律上の利害関係人のみ

1失踪宣告で死亡と見なされる

①残された家族のため失踪宣告

相当長期間、行方不明になっている場合、死亡している可能性が高い場合があります。

条件を満たした場合、死亡の取り扱いをすることができます。

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

②普通失踪と特別失踪(危難失踪)

失踪宣告には、2種類があります。

普通失踪と特別失踪(危難失踪)です。

死亡したことが確認できないのに、死亡と見なされます。

死亡と見なされるという強い効果があります。

失踪宣告が認められるためには、次の条件があります。

(1)行方不明の人が生死不明であること

(2)生死不明のまま一定期間継続していること

普通失踪は、7年で死亡と見なされます。

特別失踪(危難失踪)は、1年で死亡と見なされます。

③死亡と見なされる日に死亡

失踪宣告は、家庭裁判所の審判です。

失踪宣告の審判が確定した後に、市区町村役場に届出が必要です。

失踪宣告の審判が確定した後に市区町村役場に提出する届出を失踪届と言います。

失踪届が受理されることで、失踪宣告がされたことが戸籍に記載されます。

普通失踪は行方不明になってから、7年経過した日に死亡と見なされます。

特別失踪(危難失踪)は危難が去ったときに、死亡と見なされます。

死亡と見なされる日は、家庭裁判所が判断します。

失踪宣告の審判日は、死亡日と無関係です。

死亡と見なされる日に、死亡したと扱われます。

2失踪宣告の申立人は法律上の利害関係人のみ

①利害関係人ではなく法律上の利害関係人に限定

失踪宣告の申立人は、民法上、利害関係人と定められています。

利害関係人と定められているものの、法律上の利害関係人に限定されると考えられています。

単なる利害関係人は、申立人になることはできません。

法律上の利害関係人に限定される理由は、次のとおりです。

・失踪宣告は、死亡扱いと言う重大な効果があるため。

・失踪宣告の悪用や濫用を防止するため。

・本人の権利や利益を保護すべきだから。

法律上の具体的な利害関係がある人だけが申立人になることができます。

②配偶者は法律上の利害関係人

(1)配偶者は常に相続人

行方不明者が死亡すると、配偶者は相続人になります。

行方不明者に財産があれば、財産を相続することができます。

(2)死亡により婚姻関係が消滅

行方不明者が死亡すると、配偶者は再婚することができます。

行方不明者が死亡すると、婚姻関係が消滅するからです。

単に再婚したいだけなら、失踪宣告をする必要がないかもしれません。

配偶者が3年以上生死不明である場合、離婚訴訟によって離婚ができるからです。

③相続人は法律上の利害関係人

(1)行方不明者が被相続人になるときの相続人

行方不明者が死亡すると、相続が発生します。

行方不明者に財産があれば、財産を相続することができます。

(2)行方不明者が共同相続人になるときの他の相続人

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産の分け方は、相続人全員の合意で決定します。

一部の相続人が生死不明になると、相続財産の分け方について話し合いができなくなります。

④後順位相続人は法律上の利害関係人ではない

被相続人に子どもがいる場合、子どもは相続人になります。

子どもが相続人になるから、親などの直系尊属や兄弟姉妹は相続人になりません。

行方不明者が死亡しても、財産を取得することはありません。

後順位相続人は事実上の利害関係があったとしても、法律上の利害関係が認められません。

⑤相続人以外の親族は法律上の利害関係人ではない

相続人以外の親族は、法律上の利害関係人に該当しません。

行方不明者が死亡しても、財産を取得することはありません。

相続人以外の親族は事実上の利害関係があったとしても、法律上の利害関係が認められません。

⑥受遺者は法律上の利害関係人

受遺者とは、遺贈を受ける人です。

遺贈とは、遺言書で相続人や相続人以外の人に財産を引き継ぐことです。

行方不明者が死亡すると、遺言書に効力が発生します。

遺言書に遺贈すると書いてあれば、財産を引き継ぐことができます。

失踪宣告の申立をする場合、受遺者であると証明する必要があります。

公正証書遺言を預かっている場合は、公正証書遺言で証明することができます。

封筒に入った自筆証書遺言や法務局保管の自筆証書遺言では、証明することができません。

受遺者と証明できないと、申立人と認められないでしょう。

⑦生命保険の死亡保険金の受取人は法律上の利害関係人

行方不明者に生命保険がかけてあった場合、死亡保険金が支払われます。

行方不明者が死亡すると、受取人は死亡保険金を受け取ることができます。

失踪宣告の申立をする場合、死亡保険金の受取人であると証明する必要があります。

生命保険の保険証書などを準備する必要があります。

⑧行方不明者の保証人は法律上の利害関係人

保証人とは、借金を肩代わりする人です。

借金を抱えたまま、債務者が長期間生死不明になることがあります。

債務者が返済を滞らせたまま生死不明になると、債権者は保証人に請求します。

保証人は肩代わりの約束をしているから、債権者からの請求を拒めません。

保証人は肩代わりをした後、債務者に請求することができます。

債権者からの請求を拒めない点と債務者に求償できる点に、法律上の利害関係があると考えられます。

⑨行方不明者の債権者は法律上の利害関係人ではない

行方不明者が死亡すると、債務は相続人に相続されます。

相続人に相続されても、債権自体に変化はありません。

債権者に利害関係があるとしても、事実上の利害関係に過ぎません。

失踪宣告は、債権回収の便宜のための制度ではありません。

行方不明の債務者に財産があるのなら、債権者は不在者財産管理人選任の申立てをすることができます。

不在者財産管理人とは、行方不明の人の財産を管理する人です。

債権者は、行方不明者の財産から債権を回収する手段があります。

債権者に利害関係があるとしても、事実上の利害関係に過ぎません。

⑩推定相続人の債権者は法律上の利害関係人ではない

行方不明者が死亡すると、行方不明者の財産は相続人に相続されます。

行方不明者の財産を相続したら、相続財産から借金の返済を期待するかもしれません。

相続財産を相続するか相続放棄するか、相続人が自由に決めます。

推定相続人の債権者があれこれ言うことではありません。

債権者に利害関係があるとしても、事実上の利害関係に過ぎません。

⑪行方不明者の債務者は法律上の利害関係人ではない

行方不明者が死亡しても、債務者には影響がありません。

債権者が行方不明で弁済ができない場合、受領不能を理由に供託をすることができます。

債務者に利害関係があるとしても、事実上の利害関係に過ぎません。

⑫不法行為加害者が法律上の利害関係人

不法行為加害者とは、故意または過失によって他人に損害を与えた人です。

例えば、交通事故の加害者は、典型的な不法行為加害者です。

交通事故で被害者が死亡した場合、近親者は固有の慰謝料を請求することができます。

近親者が行方不明者である場合、不法行為加害者は法律上の利害関係人と言えます。

近親者が交通事故の前に死亡したと見なされたら、近親者による固有の慰謝料を請求されないからです。

近親者による固有の慰謝料請求権の発生の有無が法律上の利害関係です。

⑬不在者財産管理人は法律上の利害関係人

不在者財産管理人は、行方不明者が帰ってくるまで財産管理を続けます。

行方不明者が死亡すると、不在者財産管理人の任務は終了します。

行方不明者の財産は、相続人が相続するからです。

不在者財産管理人は、行方不明者の金銭を法務局に供託することができます。

行方不明者の財産が金銭のみであれば、供託することで不在者財産管理人の任務終了になります。

わざわざ失踪宣告をする必要はないでしょう。

⑭不動産の共有者は法律上の利害関係人

不動産など共有物の管理の決定は、持分割合の過半数で決定します。

不動産など共有物の処分の決定は、共有者全員の同意が必要です。

共有者の一部に行方不明者がいると、管理や処分の決定が停滞します。

行方不明者が死亡すると、共有持分は相続人が相続します。

相続人が意思決定に参加するから、他の共有者の法的地位が安定します。

⑮事実婚・内縁の配偶者は法律上の利害関係人ではない

法律婚の配偶者は、法律上の利害関係人です。

事実婚・内縁の配偶者は、法律上の利害関係人ではありません。

婚姻関係や相続関係に、具体的な権利がないからです。

事実婚・内縁関係の人は、遺言書を作成していることがあります。

遺言書で遺贈を受ける人であれば、法律上の利害関係があります。

事実婚・内縁の配偶者で法律上の利害関係がなくとも、受遺者なら法律上の利害関係があります。

⑯単なる友人知人は法律上の利害関係人ではない

「心配だから」「困っているから」だけの第三者は、法律上の利害関係人ではありません。

感情的理由だけで法律上の利害関係がないと、失踪宣告の申立てをすることはできません。

⑰役所や検察官は申立てができない

不在者財産管理人選任の申立ては、検察官が申立人になることができます。

失踪宣告の申立ては、役所や検察官が申立人になることができません。

財産管理と死亡扱いは、法的影響力の重さが大きく違います。

国家や自治体が職権で進める制度設計ではありません。

行方不明者の帰りを待つ親族の気持ちを尊重する目的もあります。

3失踪宣告の申立人になれないときの現実的対処法

①利害関係人に申立てを依頼

自分が法律上の利害関係人でなくても、法律上の利害関係人に依頼することはできます。

法律上の利害関係人が失踪宣告の申立てをすれば、結果的に失踪宣告がされます。

②不在者財産管理人選任の申立てをする

不在者財産管理人選任の申立ては、申立てできる人が広く認められています。

不在者財産管理人選任の申立てをして、不在者財産管理人が失踪宣告の申立てをすることができる可能性があります。

不在者財産管理人選任の申立てでは、予納金を納める必要があります。

事件によっては、予納金が100万円程度かかることがあります。

③所在等不明共有者持分取得制度を利用

所在等不明共有者持分取得制度とは、行方不明の共有者の持分を買取ることができる制度です。

不動産の共有者が行方不明者である場合、失踪宣告や不在者財産管理人制度より使いやすいことがあります。

④家庭裁判所で法律相談はできない

家庭裁判所は、法律相談をする機関ではありません。

裁判所の管轄や必要書類の有無を相談することはできます。

4生死不明の相続人がいる相続を司法書士に依頼するメリット

相続人が行方不明であることは、割とよくあることです。

行方不明の相続人がいると、相続手続を進めることができません。

相続が発生した後、困っている人はたくさんいます。

自分たちで手続しようとして、挫折する方も少なくありません。

失踪宣告の申立ては、家庭裁判所に手続が必要になります。

通常ではあまり聞かない手続になると、専門家のサポートが必要になることが多いでしょう。

信託銀行などは、高額な手数料で相続手続を代行しています。

被相続人が生前、相続人のためを思って、高額な費用を払っておいても、信託銀行はこのような手間のかかる手続を投げ出して知識のない遺族を困らせます。

知識のない相続人が困らないように高額でも費用を払ってくれたはずなのに、これでは意味がありません。

税金の専門家なども対応できないでしょう。

困っている遺族はどうしていいか分からないまま、途方に暮れてしまいます。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した方も、信託銀行などから丸投げされた方も、相続手続で不安がある方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

再婚後の相続を円滑に進める準備のポイント

1準備の目的は衝突を避けるための整理

①準備をしても相続人を排除できない

相続が発生したら、法律で決められた人が相続人になります。

法律上のルールは、シンプルです。

法律で決められた相続人は、変えられません。

配偶者は、必ず相続人になります。

被相続人に子どもがいる場合、子どもは相続人になります。

婚姻形式と血縁関係だけで、形式的に相続人が決まります。

相続人の確認は、単なる事実の確認に過ぎません。

②遺留分を奪う手続には高いハードル

遺留分とは、被相続人に近い関係の相続人に認められた最低限の権利です。

配偶者と子どもは、どちらも遺留分が認められています。

配分された財産が遺留分に満たない場合、遺留分侵害額請求することができます。

遺留分を奪う手続には、非常に高いハードルがあります。

事実上準備をしても、遺留分を奪えないと言えます。

③再婚後の相続を準備して衝突を回避する

再婚後の相続では、準備が重要です。

適切な準備をしておけば、相続人の衝突を回避できるからです。

準備の目的は、衝突を避けるための整理です。

2再婚後の相続を円滑に進める準備のポイント

ポイント①だれが相続人になるのか確認する

(1)疎遠であっても相続人

相続人になる人は、法律で決まっています。

相続人の都合で、法律の内容を変更することはできません。

再婚後の相続では、被相続人の家族と疎遠な相続人が現れることがあります。

長期間疎遠であったとしても、相続人が相続人です。

特に配偶者と前婚の子どもは、相続が発生するまで面識がなかったかもしれません。

たとえ面識がなくても、法律で決められた人が相続人になります。

(2)相続人の地位は心理的な家族の感覚と別物

配偶者にとって、前婚の子どもは家族とは思えないでしょう。

前婚の子どもにとって、配偶者は家族とは思えないでしょう。

相続人の地位は、心理的な家族の感覚と別物です。

たとえ心理的に家族と思えなくても、法律で決められた人が相続人になります。

(3)配偶者の連れ子は相続人ではない

被相続人と配偶者の両方が再婚である場合、配偶者にも前婚の子どもがいることがあります。

配偶者に前婚の子どもは、相続人ではありません。

前婚の子どもは、被相続人の子どもではないからです。

例えば被相続人と長年同居していても、被相続人の子どもではありません。

(4)養子は相続人になる

養子縁組とは、血縁関係がある親子とは別に法律上の親子関係を作る制度です。

被相続人と配偶者が結婚しても、配偶者の連れ子は相続人ではありません。

被相続人と配偶者の連れ子が養子縁組をしたら、親子になります。

養子は、相続人になります。

(5)子どもの相続分は平等

被相続人に子どもがいる場合、子どもは相続人になります。

被相続人の子どもは、平等です。

前婚の子どもも再婚後の子どもも、同じ子どもです。

実子も養子も、同じ子どもです。

同じ子どもだから、同じ相続分です。

前婚の子どもも再婚後の子どもも、優先権はありません。

ポイント②財産情報を共有する

(1)情報の非対称性がトラブルを招く

相続人が再婚すると、夫婦で財産情報を共有することが多いでしょう。

被相続人が再婚しても、子どもと財産情報を共有することはあまりありません。

前婚の子どもには、財産状況が正しく伝わっていません。

相続が発生すると、財産情報は強制的に開示されることになります。

前婚の子どもが想像していた財産状況と異なると、不信感を覚えるでしょう。

(2)財産の帰属を明確にする

再婚した人の財産は、境界があいまいです。

・前婚時代に築いた財産

・再婚後に築いた財産

・再婚相手との共有財産

・生前贈与した財産

・再婚相手名義にした財産

相続財産には、さまざまな財産が含まれています。

同じ財産であっても、当事者ごとに違う考えを持っています。

財産情報の整理は、将来の相続手続を円滑にするための基礎資料づくりです。

ポイント③自宅をどうしたいのか意思確認をする

(1) 自宅は最大の財産

被相続人が自宅を保有していた場合、自宅は相続財産になります。

相続財産の大部分が自宅であるという事例は、少なくありません。

自宅は、最大の財産であると言えます。

自宅など不動産は、分けにくい財産の代表例です。

(2)自宅は生活基盤そのもの

自宅は、預貯金などとは決定的な違いがあります。

自宅が住む場所であり、生活の基盤だからです。

自宅に住み続けた配偶者は、これからも自宅に住み続けたいでしょう。

(3)自宅の分け方で利害が衝突する

配偶者にとって、自宅は生活基盤そのものです。

前婚の子どもにとって、自宅は最大の財産です。

配偶者と前方の子どもの利害が正面から衝突します。

(4)前婚の子どもは配偶者の相続人ではない

配偶者が住む場所を確保するため、自宅を配偶者に相続させることがありますあります。

配偶者が自宅を相続したら、自宅は配偶者の財産です。

配偶者が死亡したら、前婚の子どもは自宅を相続することはできません。

配偶者と前婚の子どもに、血縁関係がないからです。

配偶者が死亡したら、配偶者の血縁関係者に相続されます。

(5)自宅を売却する選択肢

不動産は、分けにくい財産の代表例です。

相続財産の大部分が自宅などの不動産である場合、売却して金銭で分割する方法があります。

家族にとって自宅に象徴的な意味合いがある場合、自宅を守ってもらいたいと考えるでしょう。

自宅を売却する選択肢を持てるのか、確認しておく必要があります。

ポイント④同時に満たせない事情を自覚する

(1)全員を満足させることはできない

再婚後の相続では、複数の立場の相続人が登場します。

相続人全員を満足させることは、経済的にもできません。

(2)守りたい人と配慮すべき人

再婚後の相続を円滑に進めるため、きれいごとを言ってはいられません。

守りたい人とは、最優先で保護する対象です。

配慮すべき人とは、可能な範囲で不利益を緩和したい対象です。

守りたい人と配慮すべき人は、同列にできません。

自分の価値観として血縁と婚姻のどちらを重く見るか、突きつけられると言えます。

(3)不満を受け入れる覚悟

再婚後の相続は、甘い言葉で済まされません。

できるだけ公平にという言葉は、耳あたりよく聞こえます。

現実は、だれも守らない結果となります。

だれかを守れば、だれかに不利益を受け入れてもらわなければなりません。

相続人の覚悟が優先順位に現れます。

ポイント⑤前婚の子どもとの情報共有の方針を決定する

(1)知らされないことで感情的不満が権利行使に転化する

再婚後の相続では、前婚の子どもに何も知らされていないことが少なくありません。

自分だけ蚊帳の外だったと感じると、感情的な怒りを招きます。

前婚の子どもを相続人から、除外することはできません。

感情的な怒りは、権利行使に転化します。

たとえ法的に問題がない遺言書や設計でも、感情的な怒りから深刻なトラブルに発展します。

(2)情報共有のタイミング

生前に早い段階で知らせる方法と死亡後に知らせる方法があります。

どちらが正解であるか、ではありません。

どちらにも、メリットとデメリットがあります。

どちらのリスクを取るのか、自覚的に選ぶことが重要です。

(3)情報共有の範囲を決定する

情報共有の範囲は、次のレベルがあります。

レベル①事実のみ伝える

遺言書を作成したなどの事実を伝えます。

レベル②方向性のみ伝える

配偶者の生活を守ることを優先するが一定の配慮をしているなど、方向性のみ伝えます。

レベル③具体的な内容まで伝える

自宅は配偶者に相続させ預貯金は子どもに相続させるなど、具体的な内容まで伝えます。

情報共有の範囲に、正解はありません。

家族の事情や財産の状況によって、適切な範囲が異なるからです。

(4)どうやって伝えるのか決める

被相続人本人が伝える方法と遺言執行者などから伝える方法があります。

どうやって伝えるのか、実務上非常に重要です。

感情の衝突を回避しながら、伝える必要があるからです。

(5)何も決めないのが最大のリスク

優先順位を決めることは、だれかに不利益を受け入れてもらう覚悟をすることです。

先延ばしをしたくなるかもしれません。

先延ばしをすると、確実に前婚の子どもは裏切られたと感じるでしょう。

感情的な怒りを爆発させる最悪の結果を招きます。

何も決めないのは、最大のリスクです。

3公正証書遺言で再婚後の相続を円滑にする

①遺言書を作成して遺産分割の方法を指定する

被相続人は遺言書を作成して、相続財産をだれに引き継がせるのか自由に決めることができます。

遺言書があれば、遺言書のとおり遺産分割をすることができます。

遺言書のとおり遺産分割ができるから、遺産分割協議は不要です。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話し合いです。

遺言書のとおりに遺産分割ができるから、配偶者と前婚の子どもが話し合いをする必要がなくなります。

②遺留分に配慮する

配偶者と子どもは、どちらも遺留分権利者です。

遺言書を作成するだけで、相続人の遺留分を奪うことはできません。

遺言書の内容が大きく偏る場合、遺留分を侵害してしまうでしょう。

相続人間で、深刻なトラブルに発展します。

遺留分に配慮した遺言書を作成することで、トラブルを最小限にすることができます。

③遺言執行者を指定する

遺言書は、作成するだけでは意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言書で、遺言執行者を指名することができます。

④公正証書遺言がおすすめ

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

公正証書遺言は、公証人が本人確認のうえ本人の意思確認をして作成します。

公正証書遺言には、高い信頼性があります。

公証人が関与するから、遺言書の有効無効などのトラブルはほとんどありません。

トラブル防止の観点から、公正証書遺言はおすすめです。

4再婚後の相続で準備が重要な理由

理由①法律上のルールは動かせない

相続人になる人は、法律で決められています。

法律上のルールは、心理的な家族の感覚とは異なります。

再婚後の相続では、複数の立場の相続人が登場します。

・配偶者

・前婚の子ども

・再婚後の子ども

だれが家族であるのか、各相続人によって感覚が異なります。

法律上のルールは、動かせません。

心理的に家族と思えなくても、相続人になります。

理由②配偶者も子どもも生前は本音を隠している

家族とは思えなくても、日常生活は成り立っているかもしれません。

配偶者と前婚の子どもは、被相続人とつながっているだけの関係です。

財産の分配に関して、配偶者も子どももそれぞれの期待と意見を持っています。

各相続人の期待が交錯しています。

財産分配に関する意見や期待を口に出したら、日常生活が成り立たなくなることは分っています。

配偶者も子どもも被相続人の生前は、本音を隠しています。

本音を口に出したら、日常生活は成り立たなくなることが分かっているからです。

日常生活が成り立つから、相続を円滑に進められるという期待に根拠はありません

配偶者と前婚の子どもは、微妙な緊張を感じていています。

理由③財産の帰属があいまい

再婚した人の財産は、境界があいまいです。

・前婚時代に築いた財産

・再婚後に築いた財産

・再婚相手との共有財産

・生前贈与した財産

・再婚相手名義にした財産

相続財産には、さまざまな財産が含まれています。

名義と実質が異なる財産があると、財産の帰属があいまいになります。

同じ財産であっても、当事者ごとに違う考えを持っています。

理由④配偶者と子どもには遺留分がある

再婚後の相続においては、相続人間に信頼関係がないことが多いでしょう。

遺留分侵害額請求を受けたら、現金で支払わなければなりません。

現金がなければ、自宅などを売って支払う必要があります。

理由⑤遺産分割協議が成立しないと相続人全員が困る

相続財産の分け方は、相続人全員の合意で決定します。

1人でも合意できないと、遺産分割協議は成立しません。

相続手続は、法律に従って進めます。

相続人全員の合意ができないと、相続手続は停滞し相続人全員が困ります。

相続手続の停滞を放置できなくなると、家庭裁判所に持ち込むことになるでしょう。

準備しておかないと、決めておきたいことを自分では一切決められません。

相続発生後は、被相続人は相続手続に何も関与することができないからです。

5生前対策を司法書士に依頼するメリット

生前対策=相続「税」対策の誤解から、生前対策はする方はあまり多くありません。

争族対策として有効な遺言書ですら、死亡者全体からみると10%未満です。

対策しないまま認知症になると、家族に大きな面倒をかけることになります。

認知症になってからでは遅いのです。

元気なうちに、準備する必要があります。

大切な家族に面倒をかけないために生前対策をしたい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

養子縁組で氏を変えたくない

1養子縁組後の養子の氏は養親の氏

①養子の氏は原則養親の氏

養子縁組とは、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

養子縁組をすると、養子は養親の氏を称します。

養子が養親の氏を称することは、法律で決められています。

養子が自由に選択する制度は、ありません。

例えば、婚姻すると、夫婦の氏を称します。

配偶者に連れ子がいる場合、連れ子の氏は自動で変更されません。

連れ子と養子縁組をすると、連れ子は養親の氏を称します。

連れ子は、法律上の親子になることができます。

養子縁組後の養子の氏は、自動で決まります。

②大人同士の養子縁組で養親の氏

養子縁組は、幼い子どもだけの制度ではありません。

大人同士で、養子縁組をすることができます。

大人同士で養子縁組をしても、養子は養親の氏を称します。

養子が養親の氏を称することは、法律で決められているからです。

養子が大人であっても、氏を自由に選択する制度はありません。

③婚姻後に養子縁組をしても養親の氏

大人同士で養子縁組をしても、養子は養親の氏を称します。

養子になる人が婚姻中に、養子縁組をすることができます。

婚姻中の夫婦は、同じ氏を称します。

婚姻のときに、一方は氏を変更しません。

婚姻のとき氏を変更しなかった人が養子になる養子縁組をした場合、養親の氏を称します。

養親の氏を称するから、養子の配偶者も養親の氏を称します。

婚姻中の夫婦は、同じ氏を称するからです。

婚姻後に養子縁組をしても、養子は氏を選択することはできません。

④複数の養子縁組で最後の養親の氏

養子縁組に、回数制限はありません。

複数の養子と養子縁組をすることができます。

複数の養子全員が養親の氏を称します。

複数の養親と養子縁組をすることができます。

最後に養子縁組をした養親の氏を称します。

養子縁組の順番を選択できるのなら、氏を選択することができます。

⑤養親と養子が同姓でも養親の氏

養子縁組をすると、養子は養親の氏を称します。

養子縁組をする前から、養親になる人と養子になる人が同じ氏を称していることがあります。

同じ氏を称しても、養子は養親の氏を称します。

養子が養親の氏を称することは、法律で決められているからです。

同じ氏を称していると、見た目に変わりはないように見えます。

法律上養親の氏に変更したから、戸籍は作り直しになります。

作り直した新しい戸籍に、養子縁組事項が記録されます。

⑥特別養子の氏は養親の氏

養子縁組には、2種類あります。

普通養子と特別養子です。

普通養子には、年齢制限がありません。

特別養子には、年齢制限があります。

特別養子は、原則として15歳未満です。

特別養子は、未婚未成年のための制度と言えます。

特別養子は、原則どおり養親の氏の氏を称します。

⑦安易に氏の変更はできない

養子縁組後は、養親の氏を称するのが原則です。

元の氏を維持したい場合、家庭裁判所の許可が必要です。

家庭裁判所は、氏の変更に関して正当な理由を求めます。

単に変えたくないなどの軽い事情では、認められないでしょう。

日常生活や社会生活において、重大な事情があることを客観的証拠で示す必要があります。

家庭裁判所は、正当な理由に関して非常に厳格な審査をします。

氏を変えずに済ませるのは、非常に限定的なケースに限られます。

2養子縁組をしても氏を変えたくない

①氏は自由に選択できない

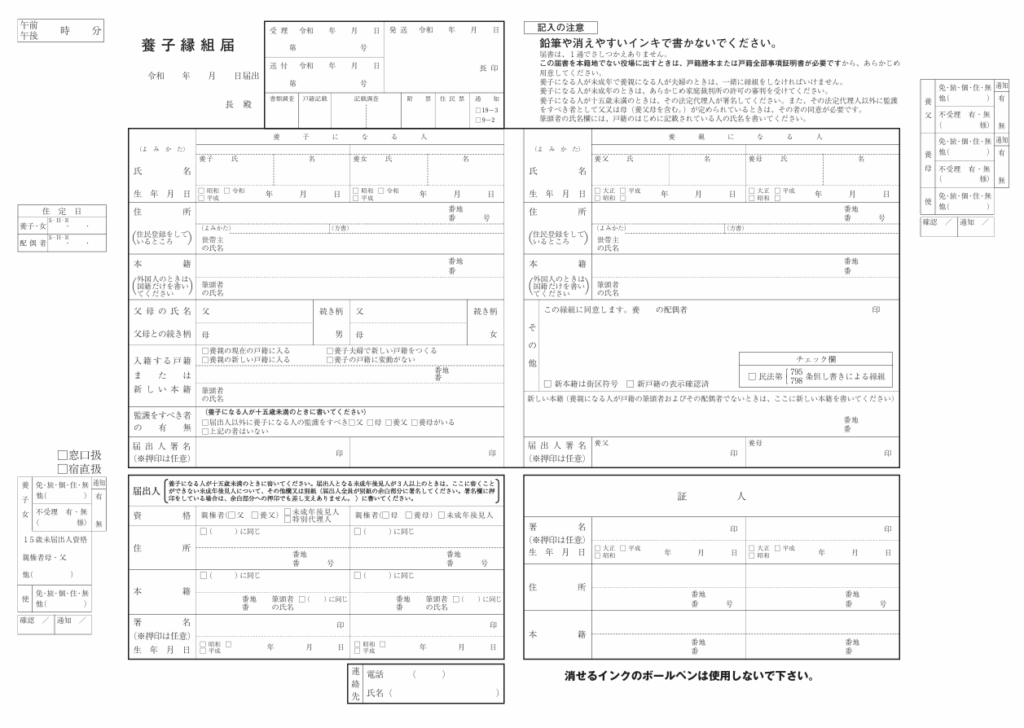

養子縁組をする場合、市区町村役場に養子縁組届を提出します。

養子縁組届に、氏の選択欄はありません。

養子が氏を自由に選択することができないからです。

養子の氏は、法律の定めによって自動で決まります。

②婚姻による氏は養子縁組の氏に優先する

婚姻中の夫婦は、同じ氏を称します。

婚姻のときに、一方が氏を変更します。

婚姻のとき氏を変更した人が養子になる養子縁組をした場合、養親の氏を称しません。

養子は、婚姻による氏を称します。

婚姻による氏は、養子縁組の氏に優先するからです。

婚姻後に養子縁組をしても、養子は氏を選択することはできません。

養子の氏は、法律の定めによって自動で決まるからです。

③養子縁組後に離婚で養親の氏

婚姻によって氏を変更した人は、離婚によって復氏します。

養子縁組をしているので、養子は原則として養親の氏を称します。

離婚の日から3か月以内に届出をすると、婚姻中の氏をそのまま使うことができます。

届出の名称は、離婚の際に称していた氏を称する届出です。

④養子の子どもの氏に変更はない

養子になろうとする人に、子どもがいることがあります。

子どもがいても、養子縁組をして養子になることができます。

婚姻のとき氏を変更しなかった人が養子になる養子縁組をした場合、養親の氏を称します。

子どもがいても、養子縁組をすると養子は養親の氏を称します。

養親の氏を称するから、養子の配偶者の氏も変更されます。

養親の氏に変更されるのは、養子と養子の配偶者のみです。

養子に子どもがいても、子どもの氏はそのままです。

養子の子どもは、養子縁組の当事者ではないからです。

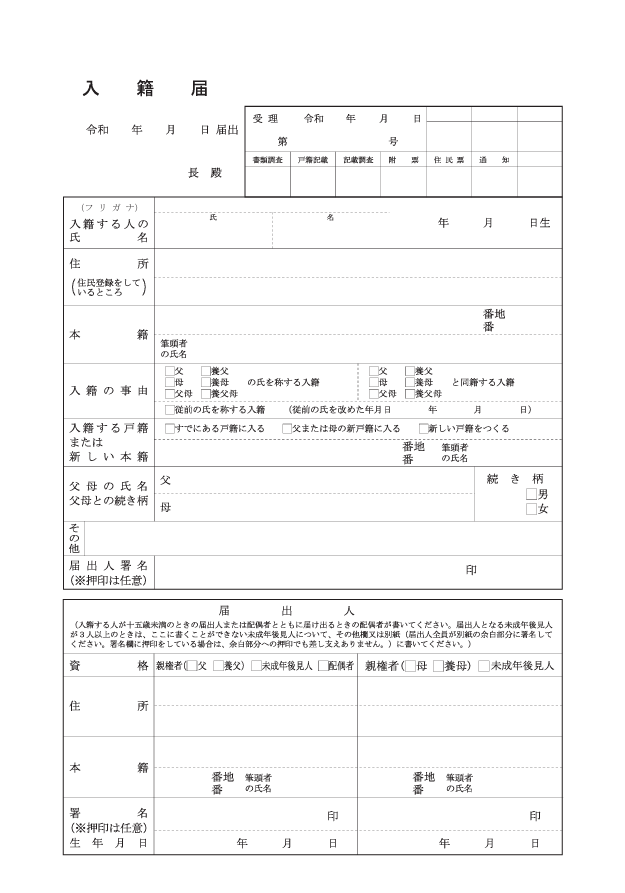

⑤父母婚姻中は入籍届のみで養子の子どもの氏を変更できる

養子縁組をすると、養子の氏は自動で変更されます。

養子に子どもがいても、養子の子どもの氏は自動で変更されません。

養子と養子の子どもの氏が違うと、不都合が多いでしょう。

父母が婚姻中に限り、戸籍法の届出のみで子どもの氏を変更することができます。

養子の子どもが15歳未満である場合、親権者などの法定代理人が代わりに届出をすることができます。

父母が婚姻中に限り、家庭裁判所の許可は不要です。

子どもが成年であっても未成年であっても、家庭裁判所の許可は不要です。

⑥養子の子どもの氏の変更で家庭裁判所の許可

(1)父母が婚姻中でない場合は家庭裁判所の許可が必要

子どもと父母の氏が異なる場合、子どもの氏の変更には家庭裁判所の許可が必要です。

(2)養子の子どもが成年でも家庭裁判所の許可

子どもの氏の変更には、家庭裁判所の許可が必要です。

子どもが成年であっても未成年であっても、家庭裁判所の許可が必要です。

(3)申立先

子の氏の変更の許可の申立ては、子どもの住所地を管轄する家庭裁判所に提出します。

複数の子どもが同時に申立てをする場合、いずれか1人の住所地を管轄する家庭裁判所に提出することができます。

家庭裁判所の管轄は、裁判所のホームページで確認できます。

(4)申立人

子どもが15歳以上のとき、子ども本人が申立てをします。

子どもが15歳未満のとき、親権者などの法定代理人が申立てをします。

(5)必要書類

子の氏の変更の許可の申立書に添付する書類は、次のとおりです。

・子どもの戸籍謄本

・父母の戸籍謄本

(6)費用

子ども1人につき、手数料800円です。

手数料は、収入印紙で納入します。

手数料とは別に、裁判所が手続で使う郵便切手を予納します。

裁判所ごとに、切手の額面や枚数が決められています。

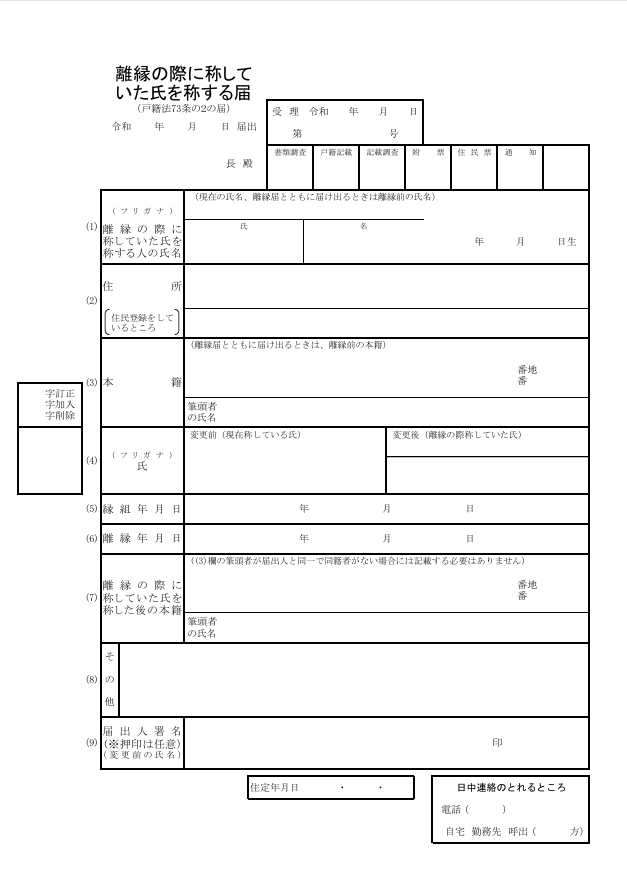

3養子縁組を解消しても氏を変えたくない

①養子縁組解消で復氏

養子縁組をすると、養子は養親の氏を称します。

養子縁組を解消すると、養子は元の氏を復します。

②条件を満たせば氏はそのまま

養子縁組を解消しても、条件を満たせば養子は氏をそのままにすることができます。

養子が氏をそのままにできる条件は、次のとおりです。

・養子縁組の日から7年以上経過

・養子縁組解消から3か月以内に届出

届出の名称は、離縁の際に称していた氏を称する届です。

離縁の際に称していた氏を称する届は、養子離縁届と同時に提出することができます。

③一方の養子縁組継続中で氏はそのまま

夫婦が養親となる養子縁組をすることがあります。

養子は、養父と養母との養子縁組をしたと言えます。

夫婦の一方との養子縁組のみ、解消することができます。

一方との養子縁組を解消しても、他方との養子縁組は継続中です。

他方との養子縁組は継続中だから、養子は継続中の養親の氏を称します。

養親両方との養子縁組を解消したら、養子は元の氏に復します。

4氏と相続は別問題

①養子は養親を相続する

養子縁組は、養親と養子の間に親子関係を作る制度です。

養子は、養親の子どもです。

養親に相続が発生したら、養子は相続人になります。

養親に実子がいても、養子は相続します。

養子は、養親の子どもだからです。

②普通養子は実親を相続する

養子縁組には、2種類あります。

普通養子と特別養子です。

普通養子は、養子縁組後も実親との親子関係が継続します。

特別養子は、養子縁組後に実親との親子関係が終了します。

実親に相続が発生した場合、普通養子は相続人になります。

普通養子は、養親と実親の両方で相続人になります。

養子縁組をしても氏が別であっても、子どもだからです。

③養子の子どもが養親を代襲相続するケースしないケース

養子縁組をした後に、養子が先に死亡することがあります。

代襲相続とは、相続人になるはずの人が被相続人より先に死亡した場合に子どもなどが相続する制度です。

養子が先に死亡した後で養親が死亡した場合、代襲相続ができるケースとできないケースがあります。

養子縁組前に出生した養子の子どもは、代襲相続ができません。

養子縁組後に出生した養子の子どもは、代襲相続ができまます。

養子の子どもの氏は、無関係です。

5養子縁組がある相続を司法書士に依頼するメリット

相続が発生すると、被相続人のものは相続財産になります。

相続財産は相続人全員の共有財産ですから、分け方を決めるためには相続人全員の合意が必要です。

相続人の一部を含めない合意や相続人でない人を含めた合意は無効になります。

相続財産の分け方の話し合いの前提として、相続人の確定はとても重要です。

被相続人に養子がいる場合、養子は相続人になります。

代襲相続や数次相続が発生している場合、一挙に難易度が上がります。

インターネットが普及したことで、多くの情報を手軽に得ることができるようになりました。

簡単に情報発信ができるようになったこともあって、適切でない情報も有益な情報もたくさん出回っています。

相続の専門家と名乗っていながら、適切でないアドバイスを見かけることも度々あります。

スムーズに相続手続を行いたい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

失踪宣告で死亡と見なされる

1失踪宣告で死亡と見なされる

①残された家族のため失踪宣告

相当長期間、行方不明になっている場合、死亡している可能性が高い場合があります。

条件を満たした場合、死亡の取り扱いをすることができます。

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

行方不明が長期化した場合、家族が困ります。

家族であっても、行方不明の人の財産を処分することができません。

行方不明者の配偶者は、再婚することができません。

残された家族のために、行方不明者を死亡したものと扱う制度が失踪宣告の制度です。

失踪宣告がされると、死亡した取り扱いをします。

失踪宣告がされた人に、相続が発生します。

相続財産は、相続人全員の共有財産になります。

相続人全員の合意があれば、相続財産を自由に分けることができます。

遺産分割協議によって相続した後は、相続人が自由に処分をすることができます。

②失踪宣告には条件がある

失踪宣告には、2種類があります。

普通失踪と特別失踪(危難失踪)です。

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

死亡したことが確認できないのに、死亡と見なされます。

死亡と見なされるという強い効果があります。

失踪宣告が認められるためには、次の条件があります。

(1)行方不明の人が生死不明であること

(2)生死不明のまま一定期間継続していること

2普通失踪は7年で死亡と見なされる

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪では、失踪期間が7年必要です。

生死不明のまま7年経過した場合に、自動的に死亡と見なされるわけではありません。

家庭裁判所が失踪宣告したときに、死亡と見なされます。

生死不明の人の家族や利害関係人は、家庭裁判所に失踪宣告の申立てをすることができます。

家庭裁判所に失踪宣告の申立てをした後、家庭裁判所が死亡と認めていいか調査します。

家庭裁判所の状況や事件の内容によっては、調査のために1年ほどかかる場合もあります。

生死不明のまま7年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

3特別失踪(危難失踪)は1年で死亡と見なされる

行方不明の人が大災害や大事故にあっていることがあります。

大災害や大事故に遭った場合、死亡している可能性が非常に高いものです。

特別失踪(危難失踪)とは「戦地に行った者」「沈没した船舶に乗っていた者」「その他死亡の原因となる災難に遭遇した者」などを対象にする失踪宣告です。

死亡している可能性が非常に高いので、失踪期間は短い期間です。

特別失踪(危難失踪)では、失踪期間が1年で済みます。

生死不明のまま1年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

4失踪宣告による法的な死亡日

①普通失踪は7年満了の日

普通失踪では、生死不明になってから7年間以上経過したときに失踪宣告をすることができます。

生死不明になってから7年間経過したときに、死亡したものと見なされます。

生死不明になってから7年間経過した日が死亡日です。

失踪宣告により死亡と見なされる日は、失踪宣告の申立日ではありません。

失踪宣告により死亡と見なされる日は、失踪宣告の審判があった日ではありません。

失踪宣告により死亡と見なされる日は、失踪宣告の審判が確定した日ではありません。

生死不明になってから7年間経過した日に死亡と見なされます。

②特別失踪(危難失踪)は危難の去った日

特別失踪(危難失踪)では、生死不明になってから1年間以上経過したときに失踪宣告をすることができます。

危難の去った日に、死亡したものと見なされます。

特別失踪(危難失踪)では、生死不明になってから1年間以上経過したときに死亡したものと見なされるわけではありません。

危難の去った日が死亡日です。

5失踪宣告後は死亡届でなく失踪届

①失踪届提出で戸籍に記載される

失踪宣告は、家庭裁判所の審判です。

家庭裁判所が失踪宣告の審判をした後、審判が確定しても市区町村役場に連絡されることはありません。

失踪宣告の審判が確定した後に、市区町村役場に届出が必要です。

失踪宣告の審判が確定した後に市区町村役場に提出する届出を失踪届と言います。

失踪届が受理されることで、失踪宣告がされたことが戸籍に記載されます。

失踪宣告が記載された戸籍謄本を提出することで、生死不明の人が法的に死亡した取り扱いがされることを証明できます。

戸籍には次のように記載されます。

【死亡とみなされる日】令和〇年〇月〇日

【失踪宣告の裁判確定日】令和〇年〇月〇日

【届出日】令和〇年〇月〇日

【届出人】親族 ○○○○

②失踪届は行方不明者届(捜索願)とは別物

失踪届は、失踪宣告の審判が確定した後に市区町村役場に提出する届出です。

市区町村役場は、失踪届を受理したら失踪宣告がされたことを戸籍に記載します。

失踪届を出しても、市区町村役場が生死不明の人を探してくれることはありません。

失踪届は、死亡と扱ってもらうための届出だからです。

生死不明の人を探してもらいたい場合、警察へ行方不明者届を提出します。

行方不明者届は、以前は捜索願と呼んでいました。

失踪届と行方不明者届(捜索願)は、まったく別の届出です。

6失踪宣告後生きていたら

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

死亡したことが確認できないのに、死亡と見なされます。

失踪宣告がされた後、帰ってくることがあります。

失踪宣告がされた人が帰ってきた場合、失踪宣告を取り消してもらう必要があります。

失踪宣告された人が生きていることが分かった場合、家庭裁判所に失踪宣告の取消の審判の申立てをします。

失踪宣告されたときと異なる時期に死亡したことが判明した場合も同様に、家庭裁判所で失踪宣告を取り消してもらう必要があります。

失踪宣告がされると、死亡と見なされるからです。

失踪宣告がされた場合、たとえ生きていても死亡したと扱われます。

失踪宣告を受けた人が生きている場合でも、家庭裁判所で失踪宣告を取り消されるまで死亡したと扱われます。

家庭裁判所で失踪宣告が取り消された後、審判が確定しても市区町村役場に連絡されることはありません。

失踪宣告取消の審判書と確定証明書を添えて、市町村役場に10日以内に届出が必要です。

7失踪宣告で相続が開始する

失踪宣告は、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告を受けた人は、死亡したと取り扱われます。

死亡と見なされる日に、相続が発生します。

死亡と見なされる日を基準として、相続人を確認します。

相続人になるはずだった人が被相続人より先に死亡した場合、代襲相続が発生します。

相続が発生したときに元気だった相続人が被相続人より後に死亡した場合、代襲相続が発生しません。

相続が発生したときに元気だった相続人が後に死亡した場合、数次相続が発生します。

数次相続は、相続人の地位が相続されます。

失踪宣告の前後で家族が死亡した場合、相続人の確認が重要になります。

代襲相続も数次相続も、相続が複雑になります。

だれが相続人でだれが相続人でないか日付をよく確認しましょう。

相続人を間違えると、相続手続がすべてやり直しになります。

8生死不明の相続人がいる相続を司法書士に依頼するメリット

相続人が行方不明であることは、割とよくあることです。

行方不明の相続人がいると、相続手続を進めることができません。

相続が発生した後、困っている人はたくさんいます。

自分たちで手続しようとして、挫折する方も少なくありません。

失踪宣告の申立ては、家庭裁判所に手続が必要になります。

通常ではあまり聞かない手続になると、専門家のサポートが必要になることが多いでしょう。

信託銀行などは、高額な手数料で相続手続を代行しています。

被相続人が生前、相続人のためを思って、高額な費用を払っておいても、信託銀行はこのような手間のかかる手続を投げ出して知識のない遺族を困らせます。

知識のない相続人が困らないように高額でも費用を払ってくれたはずなのに、これでは意味がありません。

税金の専門家なども対応できないでしょう。

困っている遺族はどうしていいか分からないまま、途方に暮れてしまいます。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した方も、信託銀行などから丸投げされた方も、相続手続で不安がある方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

事実婚・内縁の証明資料に住民票の記載が重要

1事実婚・内縁とは婚姻に準ずる関係

①事実婚・内縁は婚姻届を出さない夫婦関係

事実婚・内縁とは、婚姻に準ずる関係です。

法律上婚姻関係と認められるためには、婚姻届を提出する必要があります。

さまざまな事情から婚姻意思はあるものの、婚姻届を出していない夫婦があります。

法律上婚姻関係と認められていなくても、社会的に婚姻関係が認められることがあります。

事実婚・内縁は、婚姻届を出さない夫婦関係です。

②事実婚・内縁と認められるための2要件

要件(1)お互いに婚姻意思があること

お互いに、夫婦として生活する意思が必要です。

単なる同棲や恋人関係では、婚姻意思はないでしょう。

婚姻意思が認められないと、事実婚・内縁と認められません。

要件(2)夫婦同然の共同生活を営んでいること

夫婦が一定期間以上同居して、共同生活を営んでいることが必要です。

一定期間とは、概ね3年以上が目安です。

共同生活を営む期間だけでなく、生活実態が重視されます。

生計同一をしていることや日常生活を共にしていることが判断材料になります。

共同して子どもを育てている事情も、考慮されます。

③事実婚・内縁は総合的に判断される

法律婚は、戸籍に記載されます。

戸籍謄本を取得すれば、法律婚は証明することができます。

事実婚・内縁は、単独の決定的証拠がありません。

複数の証明資料を積み上げて、事実婚・内縁を証明します。

複数の証明資料を確認して、総合的に判断するからです。

事実婚・内縁の証明資料は、多いほど有利です。

ひとつの証明力は小さくても、たくさんの証拠資料が積み上がると大きな証明力があるからです。

④事実婚・内縁を証明するシーン

シーン(1)健康保険の扶養家族に入る

健康保険の被保険者の家族は、条件を満たせば、扶養家族に入ることができます。

扶養家族に入れれば、自分で保険料を負担する必要がありません。

保険者に認められれば、事実婚・内縁配偶者は扶養家族に入ることができます。

事実婚・内縁配偶者と認められるために、証明資料が必要です。

シーン(2)国民年金3号被保険者になる

厚生年金や共済年金の被保険者の配偶者は、条件を満たせば、国民年金3号被保険者になることができます。

国民年金3号被保険者になれれば、自分で保険料を負担する必要がありません。

日本年金機構に認められれば、事実婚・内縁配偶者は国民年金3号被保険者になることができます。

事実婚・内縁配偶者と認められるために、証明資料が必要です。

シーン(3)遺族年金を受け取る

遺族年金は、年金に加入していた人が死亡したときに遺族に対して支給される年金です。

日本年金機構に認められれば、事実婚・内縁配偶者に対して遺族年金が支給されます。

事実婚・内縁配偶者と認められるために、証明資料が必要です。

シーン(4)未支給年金を受け取る

年金は、後払いで支給されます。

例えば、4月分と5月分の年金は、6月に支給されます。

年金を受け取っている人が4月に死亡した場合、4月分の年金まで支給されます。

4月分の年金は、6月に振込みがされます。

多くの場合、6月の年金支払い日には、口座が凍結されているでしょう。

未支給年金とは、口座凍結などでまだ受け取っていない年金です。

日本年金機構に認められれば、事実婚・内縁配偶者に対して未支給年金が支給されます。

事実婚・内縁配偶者と認められるために、証明資料が必要です。

シーン(5)公営住宅の入居

公営住宅は、住宅に困窮する低所得者に安定した住まいを提供する制度です。

住宅供給公社に認められれば、事実婚・内縁配偶者も公営住宅に入居することができます。

例えば、名古屋市住宅供給公社では住民票に「夫(未届)」「妻(未届)」の記載が必要になるなどの証明資料が必要です。

2事実婚内縁の証明資料に住民票の記載が重要

①住民票でお互いの住所が分かる

住民票を取得すると、お互いの住所が分かります。

同じ住所地であっても、事実婚・内縁であるか分かりません。

それぞれが世帯主である場合、別世帯と考えられるからです。

例えば、ルームシェアをしていると、それぞれが世帯主です。

②住民票で同居しているか分かる

同一世帯であれば、世帯主から見た続柄が記載されています。

住民票を確認すると、一方が同居人と記載されていることがあります。

同居人と記載されている場合、同居していることが分かります。

同一世帯であっても、事実婚・内縁であるか分かりません。

同居人と記載されている場合、同棲しているだけのことがあるからです。

③住民票で事実婚・内縁と分かる

住民票を確認すると、一方が「夫(未届)」「妻(未届)」と記載されていることがあります。

「夫(未届)」「妻(未届)」と記載されている場合、事実婚・内縁と分かります。

④市区町村役場で続柄を変更する方法

事実婚・内縁を証明する場合、必ず住民票が必要になります。

事実婚・内縁を証明するシーンが予想されるなら、あらかじめ続柄を「夫(未届)」「妻(未届)」しておくのがおすすめです。

当事者双方が市区町村役場の窓口に出向きます。

同居人ではなく住民票の記載を「未届(夫)」「未届(妻)」と記載してほしい旨を明確に申し出ます。

申出には、マイナンバーカードや運転免許証などの本人確認書類が必要です。

市区町村役場が戸籍を確認し、法律上の婚姻条件を満たしていれば「未届(夫)」「未届(妻)」と記載してもらえます。

⑤「未届(夫)」「未届(妻)」と記載する総務省通知がある

平成24年2月10日総行住17号で総務省自治行政局長から「住民基本台帳事務処理要領の一部改正について(通知)」が発出されています。

通知が出てから10年以上経過しても、理解がない市区町村があります。

「未届(夫)」「未届(妻)」と記載できないと言われた場合、できない理由を確認するといいでしょう。

総務省からの通知を示して、具体的な理由を確認することが重要です。

3住民票を補う証明資料が必要になる

①住民票単独では事実婚内縁を証明できない

住民票に「未届(夫)」「未届(妻)」と記載されると、行政上は夫婦と認められやすくなります。

行政手続の便宜的な認定に過ぎません。

法律上事実婚・内縁と認められるためには、住民票だけでは不足です。

要件(1)お互いに婚姻意思があること

要件(2)夫婦同然の共同生活を営んでいること

上記の要件が認められないと、法律上事実婚・内縁とは認められないからです。

住民票における「未届(夫)」「未届(妻)」の記載は、証拠資料のひとつに過ぎません。

住民票単独では、事実婚内縁を証明できません。

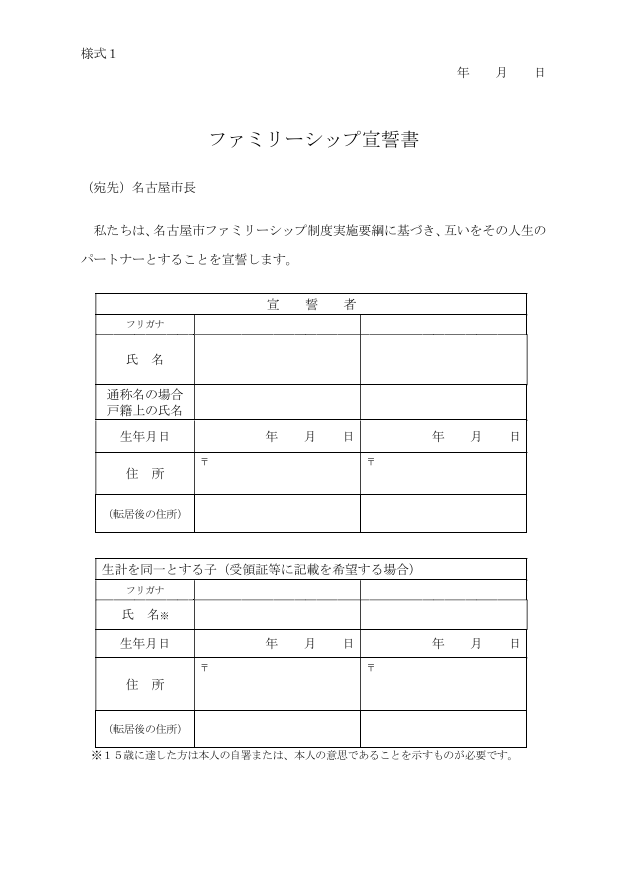

②パートナシップ宣誓制度を利用

パートナシップ宣誓制度とは、同性カップルや事実婚カップルが互いに人生のパートナーと自治体に宣誓する制度です。

人生のパートナーであることを自治体から公的に証明してもらうことができます。

パートナシップ宣誓には、法律婚のような法的効果はありません。

行政サービスや社会的なシーンで、夫婦同様の扱いを受けることができます。

名古屋市には、令和4年(2022年)12月1日からファミリーシップ制度があります。

愛知県には、令和6年(2024年)4月1日からファミリーシップ宣誓制度があります。

公的な証明書が発行されるから、有力な証明になります。

③婚姻契約公正証書を作成

婚姻契約とは、婚姻意思や共同生活の取り決めを契約書にしたものです。

婚姻契約書は、公証役場で公正証書にしてもらうことができます。

当事者の本人確認をしたうえで、本人の意思確認をして公正証書にします。

公証人は、法律の専門家です。

公的な第三者が関与して公正証書にするから、高い信頼性があります。

婚姻契約公正証書は、婚姻意思の強力な証拠になります。

④共同生活を示す証拠資料

(1)賃貸借契約書

住居の賃貸借契約書で夫婦が連名で契約した場合、共同生活の強力な証拠になります。

夫婦連名で契約していなくても、居住者欄に夫婦の名前が記載されていることがあります。

居住者欄に同居人より「未届(夫)」「未届(妻)」の記載があると、有効な証拠になります。

契約を何度も更新している場合、継続的な共同生活を証明することができます。

(2)家賃・公共料金・通信費の支払記録

共同生活をしている場合、生計同一の証明が重要です。

共同口座から引き落としをしている場合、生計同一をしていると言えます。

同一のクレジットカードや銀行口座を利用している場合、経済的結びつきを示すことができます。

長期間の支払いをしている場合、安定的な共同生活を証明することができます。

(3)社会保障や扶養関係

健康保険の扶養家族になっている場合、保険者から扶養関係が認められたと言えます。

遺族年金の支給を受けている場合、日本年金機構から遺族と認められたと言えます。

ひとつひとつの証拠力は弱くても、たくさんの証拠があると強力な証拠になります。

(4)勤務先関係

勤務先への緊急連絡先に指定されている場合、勤務先から家族と認められたと言えます。

扶養手当や慶弔規程の配偶者適用履歴があると、勤務先から配偶者と認められたと言えます。

ひとつひとつの証拠力は弱くても、たくさんの証拠があると強力な証拠になります。

(5)生命保険死亡保険金の受取人

生命保険死亡保険金の受取人は、親族などに限られているのが原則です。

親族以外を受取人にすると、保険金目的の不正な事故を誘発するからです。

生命保険死亡保険金の受取人に指定されている場合、保険会社が親族と認めたと言えます。

⑤社会的に夫婦と扱われていることを示す証拠資料

(1)夫婦連名で届いた結婚式の招待状

結婚式の招待状が夫婦連名で届くことは、親族や友人から夫婦として扱われていることを示します。

社会生活上の評価を示しています。

(2)夫婦で参列した葬儀の記帳

葬儀などに夫婦で参列した場合、夫婦で揃って記帳します。

家族ぐるみでかかわりがある場合、社会的な関係を補充することができます。

(3)夫婦連名で届いた年賀状

年賀状は年1回であるものの、対外的に夫婦であることが示されると言えます。

長期間継続されていると、対外的に長期間安定的な関係があることを示すことができます。

(4)地域コミュニティーでの関係

自治会名簿の記載があると、地域で夫婦として認められていることを示すことができます。

社会的に夫婦と認められていることは、事実の積み上げが重要です。

ひとつひとつの証拠力は弱くても、たくさんの証拠があると強力な証拠になります。

4事実婚・内縁配偶者は相続人になれない

①長期間一緒にいても相続人ではない

相続人になる人は、法律で決められています。

被相続人に配偶者がいる場合、配偶者は必ず相続人になります。

相続人になる配偶者は、法律上の配偶者のみです。

事実婚・内縁配偶者は何年一緒にいても、相続人になりません。

②事実婚・内縁配偶者は特別縁故者になれる

被相続人に相続人がいない場合、相続財産は国庫に帰属するのが原則です。

被相続人に特別な縁故がある人がいる場合、相続財産を取得させる方がいいことがあります。

特別縁故者とは、被相続人に特別な縁故がある人です。

事実婚・内縁配偶者は、特別縁故者になることができます。

特別縁故者になるか、家庭裁判所が判断します。

③特別縁故者に期待するより遺言書作成して遺贈

家庭裁判所に認められないと、特別縁故者になることはできません。

家庭裁判所に認められるのは、高いハードルがあります。

特別縁故者に期待するより、遺言書作成して遺贈がおすすめです。

遺言書があれば、事実婚・内縁配偶者に自由に財産を引き継がせることができるからです。

5遺言書作成を司法書士に依頼するメリット

家族のさまざまな事情から、事実婚・内縁を選択する人がいます。

事実婚・内縁関係であっても、元気であれば不自由が少なくなっています。

事実婚・内縁の配偶者が死亡した場合、相続人になることはできません。

事実婚・内縁の配偶者に財産を受け継いでもらいたい場合、生前から準備しておくことが重要です。

遺言書は、遺言書の意思を示すものです。

遺言書は遺言者の死後に効力を生じるものなので、厳格な書き方ルールがあります。

厳格な書き方ルールに合わない遺言は、無効になります。

せっかく遺言書を作成するのであれば、公証人が関与する公正証書遺言がおすすめです。

公証人は、法律の専門家です。

公正証書遺言は公証人が文書にするから、書き方ルール違反で無効になることは考えられません。

公正証書遺言を作成する場合、事前に公証役場との打ち合わせが必要になります。

何の準備もせず公証役場に出向いても、遺言書作成をすることはできません。

公正証書遺言の作成は、司法書士などの専門家に依頼することができます。

司法書士などの専門家は、公証役場などの打ち合わせをして遺言書作成をサポートします。

司法書士などの専門家に依頼することで、スムーズに遺言書作成をすることができます。

事実婚・内縁の配偶者に財産を受け継いでもらいたい人は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

普通失踪は生死不明7年で死亡

1普通失踪と特別失踪(危難失踪)のちがい

行方不明になってから長期間経過している場合、死亡している可能性が高いことがあります。

死亡した可能性が高い行方不明者を法律上死亡した取り扱いにする手続が失踪宣告です。

失踪宣告には、2種類あります。

普通失踪と特別失踪(危難失踪)です。

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪の失踪期間は、7年です。

特別失踪(危難失踪)は、行方不明の人が大災害や大事故にあっている場合の失踪宣告です。

大災害や大事故に巻き込まれた場合、死亡の可能性が非常に高いものです。

死亡の可能性が非常に高いから、失踪期間は短い期間です。

特別失踪(危難失踪)の失踪期間は、1年です。

2普通失踪は生死不明7年満了で死亡

①失踪宣告で死亡と見なされる

行方不明の人は、法律上生きている人です。

長期間行方不明になっていても、法律上生きている人のままです。

生きている人だから、行方不明の人の財産を家族が処分することはできません。

財産を処分することができるのは、持ち主本人だけだからです。

生きている人だから、行方不明の人の配偶者は再婚することができません。

失踪宣告は、行方不明のまま相当長期間経過した人に対して死亡と扱うための手続です。

失踪宣告を受けた人は、たとえ死亡していなくても死亡した取り扱いがされます。

死亡と確認されていないのに、死亡と扱うから強い効果があります。

行方不明になってから長期間経過している場合、死亡している可能性が高いことがあります。

法律上死亡の扱いをすることで、家族は気持ちの整理をつけることができます。

失踪宣告は、家族が気持ちの整理をつけて前に向かって進むための制度です。

失踪宣告で死亡と見なされます。

②失踪宣告は申立てが必要

相当長期間行方不明になって死亡の可能性が高い場合、家庭裁判所は失踪宣告をします。

相当長期間行方不明になって死亡の可能性が高い場合であっても、勝手に失踪宣告がされることはありません。

相当長期間行方不明であっても、家族は帰ってくると信じて待っていることがあります。

気持ちの整理をつけていないのに、死亡と扱われるのは家族にとって酷だからです。

申立てがあってから、家庭裁判所が失踪宣告をします。

失踪宣告の申立てができるのは、法律上の利害関係人のみです。

主な申立人は、次のとおりです。

(1)配偶者

(2)推定相続人

(3)受遺者

失踪宣告は、家庭裁判所が職権ですることはできません。

失踪宣告は、市区町村長や検察官が申立てをすることはできません。

失踪宣告は、家族が気持ちの整理をつけて前に向かって進むための制度だからです。

家庭裁判所が失踪宣告をするためには、利害関係人から申立てが必要です。

③死亡日は生死不明7年満了の日

普通失踪の失踪期間は、7年です。

行方不明になってから7年以上経過している場合、家庭裁判所は失踪宣告をすることができます。

家庭裁判所が失踪宣告をするためには、申立てが必要です。

家族が気持ちに整理がつかない場合、7年を大幅に超しても申立てをする気になれないでしょう。

行方不明になってから何十年も経過してから、失踪宣告の申立てをすることがあります。

失踪宣告の申立てをした日は、死亡と見なされる日とは無関係です。

何十年も経過してから失踪宣告の申立てをした場合であっても、死亡と見なされる日は行方不明になってから7年満了した日です。

失踪宣告による死亡日は、死亡と見なされる日です。

最後に生存が確認された日から、7年満了した日に死亡と見なされます。

失踪宣告の申立てをした日より大幅に前の日に死亡と見なされることがあります。

失踪宣告で死亡と見なされるのは、生死不明7年満了の日です。

④死亡届でなく失踪届で戸籍に反映

家庭裁判所が失踪宣告をした場合、失踪宣告を受けた人は死亡と見なされます。

家庭裁判所が失踪宣告をしても、市区町村役場に通知されません。

失踪宣告の申立てをした人は、市区町村役場に届出をする必要があります。

失踪宣告を受けた人について、死亡届ではなく失踪届を提出します。

失踪届が受理されると、戸籍に記載されます。

失踪宣告が戸籍に記録されることで、死亡と見なされたことを戸籍謄本で証明することができます。

死亡届でなく失踪届で、戸籍に反映します。

⑤失踪届と行方不明者届(捜索願)のちがい

家庭裁判所で失踪宣告を受けた場合、申立てをした人は市区町村役場に失踪届を提出します。

失踪届は、家庭裁判所で失踪宣告を受けたことを戸籍に記録してもらうための届出です。

失踪届を受け付けても、市区町村役場は生死不明の人を探しません。

失踪届を提出しても、警察が捜査することはありません。

生死不明の人が事件や事故などに巻き込まれているおそれが高いので探して欲しい場合、警察に行方不明者届を提出します。

行方不明者届は、以前は捜索願と呼んでいました。

生死不明の人や他の人の生命や身体に危険を及ぼすおそれが大きい場合、警察の捜査の対象になります。

3失踪宣告で相続が開始する

①相続開始日は死亡と見なされる日

家庭裁判所で失踪宣告を受けた場合、失踪宣告を受けた人は死亡と見なされます。

たとえ死亡していなくても死亡した取り扱いをするから、相続が開始します。

死亡と見なされる日に、相続が発生します。

失踪宣告による死亡日は、死亡と見なされる日です。

失踪宣告の申立てをした日は、死亡と見なされる日とは無関係です。

死亡と見なされる日を基準にして、相続手続をします。

②死亡と見なされる日で相続人を確認

行方不明になってから何十年も経過してから、失踪宣告の申立てをすることがあります。

失踪宣告の申立てをしてから、裁判所が失踪宣告をするまで長期間かかります。

相続手続の基準になるのが、死亡と見なされる日です。

死亡と見なされる日に、相続が発生します。

被相続人は、死亡と見なされる日に死亡したと扱われます。

死亡と見なされる日を基準にして、相続人を確認します。

相続人になるはずだった人が被相続人より先に死亡した場合、代襲相続が発生します。

相続が発生したときに元気だった相続人が被相続人より後に死亡した場合、代襲相続が発生しません。

相続が発生したときに元気だった相続人が後に死亡した場合、数次相続が発生します。

数次相続は、相続人の地位が相続されます。

失踪宣告の前後で家族が死亡した場合、相続人の確認が重要になります。

代襲相続も数次相続も、相続が複雑になります。

だれが相続人でだれが相続人でないか、日付をよく確認しましょう。

相続人を間違えると、相続手続がすべてやり直しになります。

相続開始日は、死亡と見なされる日です。

③失踪宣告後に相続放棄ができる

莫大な借金をしたまま、音信不通になる人がいます。

いつか自分に借金が降りかかってくるのではないかと不安になることでしょう。

被相続人の生前に、相続放棄をすることはできません。

行方不明の人は、生きていると判断されます。

相続放棄ができるのは、相続人だけだからです。

行方不明なだけで生きているのだから、相続放棄を受け付けてもらえません。

失踪宣告は、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告がされた場合、相続が発生します。

相続放棄の申立てをする場合、被相続人の戸籍謄本を提出します。

被相続人の戸籍に失踪宣告の記載がされている必要があります。

相続放棄の申立ての期限は、原則として、相続があったことを知ってから3か月以内です。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

失踪宣告後に、相続放棄ができます。

4生死不明の相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに行方不明の相続人や長期間行方不明で死亡の可能性の高い相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する方も少なくありません。

失踪宣告の申立などは、家庭裁判所に手続が必要になります。

通常ではあまり聞かない手続になると、専門家のサポートが必要になることが多いでしょう。

信託銀行などは、高額な手数料で相続手続を代行しています。

被相続人が生前、相続人のためを思って、高額な費用を払っておいても、信託銀行はこのような手間のかかる手続を投げ出して知識のない遺族を困らせます。

知識のない相続人が困らないように高額でも費用を払ってくれたはずなのに、これでは意味がありません。

税金の専門家なども対応できず、困っている遺族はどうしていいか分からないまま途方に暮れてしまいます。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして相続手続を進めることができます。

自分たちでやってみて挫折した方も、信託銀行などから丸投げされた方も、相続手続で不安がある方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

高齢者消除の戸籍謄本で相続手続はできない

1高齢者消除の戸籍謄本で相続手続はできない

①高齢者消除は戸籍の整理に過ぎない

相続人調査をすると、戸籍謄本に高齢者消除の許可と記載されていることがあります。

生年月日を確認すると、100歳以上の高齢者であることがほとんどです。

高齢者消除とは、戸籍の整理のための行政措置です。

100歳以上の高齢者が戸籍に記載されているものの死亡の可能性が高い場合に、戸籍から抹消する制度です。

法務局長の許可を得て、市長村長が職権で抹消します。

②高齢者消除で死亡扱いはされない

高齢者消除で除籍されても、法律上は死亡扱いはされません。

高齢者消除は、戸籍整理のための行政措置に過ぎないからです。

行政上は死亡扱いするけど、法律上は生きている扱いです。

単に行政手続で戸籍の整理をしただけだから、法律上の相続は発生しません。

高齢者消除によって除籍されても、生きている扱いです。

高齢者消除の戸籍謄本で、相続手続はできません。

③高齢者消除で代襲相続は発生しない

相続人調査をすると、相続人の戸籍が高齢者消除されていることがあります。

代襲相続とは、相続人になるはずの人が被相続人より先に死亡した場合に子どもや孫が相続することです。

高齢者消除と記載されて除籍されても、代襲相続は発生しません。

高齢者消除と記載されても、生きている扱いだからです。

④高齢者消除があったときの戸籍の記載例

高齢者消除があったとき、戸籍には次のように記載されます。

【高齢者消除の許可日】令和〇年〇月〇日

【除籍日】令和〇年〇月〇日

⑤高齢者消除の戸籍謄本でできない相続手続の具体例

(1)不動産の相続登記

高齢者消除された人が不動産を保有していることがあります。

相続が発生したら、相続登記をします。

高齢者消除の戸籍謄本で、相続登記をすることはできません。

(2)預貯金の名義変更や払戻

相続で預貯金の名義変更や払戻をする場合、死亡の記載がある戸籍謄本が必要です。

高齢者消除の戸籍謄本で、預貯金の名義変更や払戻はできません。

(3)遺産分割協議書の作成

相続人の戸籍が高齢者消除されても、相続人のままです。

高齢者消除がされても、その人は生きている扱いだからです。

高齢者消除された人を含めずに、遺産分割協議を成立させることはできません。

遺産分割協議を成立させることができないから、遺産分割協議書を作成することができません。

2 高齢者消除後に相続手続を進める方法

方法①失踪宣告で死亡と見なされる

(1)残された家族のために失踪宣告

戸籍が高齢者消除されている場合、死亡の可能性が非常に高いと言えます。

失踪宣告とは、行方不明の人を死亡した扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

行方不明が長期化した場合、家族が困ります。

家族であっても、行方不明の人の財産を処分することができません。

残された家族のために、行方不明者を死亡したものと扱う制度が失踪宣告の制度です。

失踪宣告がされると、死亡した取り扱いをします。

(2)失踪宣告の条件

失踪宣告には、死亡と見なされるという強い効果があります。

失踪宣告が認められるためには、次の条件があります。

①行方不明の人が生死不明であること

②生死不明のまま一定期間継続していること

(3)普通失踪は7年で失踪宣告

失踪宣告には、2種類があります。

普通失踪と特別失踪(危難失踪)です。

死亡したことが確認できないのに、死亡と見なされます。

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪では、失踪期間が7年必要です。

生死不明のまま7年経過した場合に、自動的に死亡と見なされるわけではありません。

家庭裁判所が失踪宣告したときに、死亡と見なされます

(4)特別失踪(危難失踪)は1年で失踪宣告

行方不明の人が大災害や大事故にあっていることがあります。

大災害や大事故に遭った場合、死亡している可能性が非常に高いものです。

特別失踪(危難失踪)とは「戦地に行った者」「沈没した船舶に乗っていた者」「その他死亡の原因となる災難に遭遇した者」などを対象にする失踪宣告です。

死亡している可能性が非常に高いので、失踪期間は短い期間です。

特別失踪(危難失踪)では、失踪期間が1年で済みます。

生死不明のまま1年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

(5)申立先

行方不明の人の住所地や居住地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(6)申立てができる人

行方不明の人に、法律上の利害関係がある人です。

例えば、次の人は申立人になることができます。

・行方不明の人の配偶者

・行方不明の人の相続人

・行方不明の人と遺産分割協議をする他の相続人

(7)必要書類

失踪宣告の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の住民票または戸籍の附票

・失踪を証する資料

高齢者消除で戸籍が除籍されている場合、住民票は職権消除されているでしょう。

職権消除された住民票を失踪を証する資料として提出することができます。

警察に行方不明者届を提出している場合、行方不明者届受理証明書を提出することができます。

・申立人の利害関係を証する資料

(8)費用

・手数料

失踪宣告の申立てにかかる手数料は、800円です。

申立書に収入印紙を貼り付けて、納入します。

・連絡用郵便切手

家庭裁判所が手続で使う郵便切手を予納します。

郵便切手の額面や枚数は、家庭裁判所ごとに異なります。

・官報公告料

家庭裁判所の指示があってから、官報公告料4816円を納入します。

失踪宣告の手続では、2回官報公告があります。

(9)失踪宣告にかかる期間

失踪委宣告の申立てから失踪宣告がされるまで、1年程度かかります。

(10)失踪宣告の流れ

①家庭裁判所へ失踪宣告の申立て

②家庭裁判所による調査

③官報で公示催告

④家庭裁判所による審判

⑤失踪宣告の確定

⑥市区町村役場に失踪届

⑦戸籍に失踪宣告が記載される

(11) 失踪宣告がされたときの戸籍の記載例

戸籍には、次のように記載されます。

【死亡とみなされる日】令和〇年〇月〇日

【失踪宣告の裁判確定日】令和〇年〇月〇日

【届出日】令和〇年〇月〇日

【届出人】親族 〇〇〇〇

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

死亡の取り扱いがされるから、相続が発生します。

方法②不在者財産管理人選任で遺産分割協議

(1)高齢者消除では遺産分割協議から除外できない

相続が発生したら、被相続人の財産は相続人全員の共有財産になります。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

相続人全員の合意がないと、遺産分割協議は成立しません。

一部の相続人を含めずに合意をしても、無効の合意です。

一部の相続人が高齢者消除の対象であっても、遺産分割協議から除外できません。

(2)高齢者消除された人の代わりに不在者財産管理人

不在者財産管理人とは、行方不明の人の財産を管理する人です。

行方不明の人が相続人になる相続があった場合、代わりに遺産分割協議をすることができます。

不在者財産管理人が遺産分割協議をする場合、家庭裁判所の許可が必要です。

遺産分割協議は、財産の管理行為を越える財産処分行為だからです。

(3)不在者財産管理人選任で相続は発生しない

失踪宣告には、死亡と見なされるという強い効果があります。

行方不明の人の帰りを待つ家族にとって、心理的抵抗を覚えることがあります。

不在者財産管理人を選任してもらっても、行方不明の人は生きている扱いです。

行方不明の人が死亡した扱いは、されません。

帰りを待つ家族の心情に、適うことがあります。

行方不明の人が死亡した扱いはされないから、相続が発生することもありません。

(4)申立先

行方不明の人の住所地や居住地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(5)申立てができる人

行方不明の人に、法律上の利害関係がある人です。

例えば、次の人は申立人になることができます。

・行方不明の人の配偶者

・行方不明の人の相続人

・行方不明の人と遺産分割協議をする他の相続人

・行方不明の人の債権者

・検察官

(6)必要書類

不在者財産管理人選任の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の住民票または戸籍の附票

・不在者財産管理人候補者の住民票または戸籍の附票

・行方不明の人の財産に関する資料

・利害関係を証する資料

(7)費用

・手数料

不在者財産管理人選任の申立てにかかる手数料は、800円です。

申立書に収入印紙を貼り付けて、納入します。

・連絡用郵便切手

家庭裁判所が手続で使う郵便切手を予納します。

郵便切手の額面や枚数は、家庭裁判所ごとに異なります。

・予納金

財産管理のために必要な費用を予納します。

事件の内容によっては、100万円程度になることがあります。

(8)不在者財産管理人選任にかかる期間

不在者財産管理人選任の申立てから選任がされるまで、数か月程度かかります。

(9)不在者財産管理人選任の流れ

①家庭裁判所へ不在者財産管理人選任の申立て

②家庭裁判所による審査

③不在者財産管理人選任の審判

④不在者財産管理人の職務開始

⑤家庭裁判所に権限外行為の許可の申立て

⑥家庭裁判所に権限外行為の許可の審判

⑦遺産分割協議

(10)死亡扱いにするためには失踪宣告

行方不明の人が帰ってくるまで、不在者財産管理人は財産管理を継続します。

戸籍が高齢者消除された場合、帰ってくる見込みは低いでしょう。

行方不明の人を死亡扱いにするためには、あらためて失踪宣告の申立てが必要です。

方法③死亡診断書死体検案書があれば死亡届

人が死亡したら、市区町村役場に死亡届を提出します。

高齢者消除された後であっても、死亡届を提出することができます。

死亡届を提出するためには、医師による死亡診断書や死体検案書が必要です。

死亡してから長期間経過すると、死亡診断書や死体検案書を取得することが困難になるでしょう。

やむを得ない理由によって死亡診断書や死体検案書を取得することができない場合、死亡の事実を証する書類を提出することができます。

例えば、次の書類を死亡の事実を証する書類として提出することができます。

・埋火葬許可証の写し

・寺院等の葬儀証明書

・過去帳の写し

3住所が分からない相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに住所が分からない相続人や行方不明の相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する人も少なくありません。

不在者財産管理人選任の申立てなど家庭裁判所に手続きが必要になる場合などは、専門家のサポートが必要になることが多いでしょう。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した人や相続手続で不安がある方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続で必要な戸籍謄本を家族が代理取得する方法

1相続人確定のため戸籍謄本が必要

①相続人は戸籍謄本で証明する

相続手続の最初の難関が相続人の確定です。

相続が発生した場合、だれが相続人になるのか家族にとっては当然分かっていることでしょう。

家族にとっては当たり前のことでも、第三者には分かりません。

相続の手続先には、客観的に証明する必要があります。

相続人を客観的に証明するとは、戸籍謄本で証明するということです。

戸籍には、その人の身分事項がすべて記載されています。

身分事項とは、その人の出生、結婚、離婚、養子縁組、離縁、認知、死亡、失踪など身分関係の項目です。

過去の身分関係の事項を家族に秘密にしているかもしれません。

戸籍謄本を確認すると、すべて明るみに出ます。

戸籍には、身分事項がすべて記載されているからです。

戸籍謄本をすべて揃えることで、相続人を客観的に証明することができます。

②戸籍謄本を無条件で取得できる人は限られている

戸籍には、その人の身分関係が記録されています。

身分関係の項目は、その人のプライベートな項目です。

自分のプライベートな情報は、みだりに他人に知られたくないでしょう。

戸籍謄本は、第三者が興味本位で取得することはできません。

本人が自分の戸籍謄本を取得する場合、本人確認のうえ交付されます。

自分の戸籍謄本だから、委任状が要らないのは当然です。

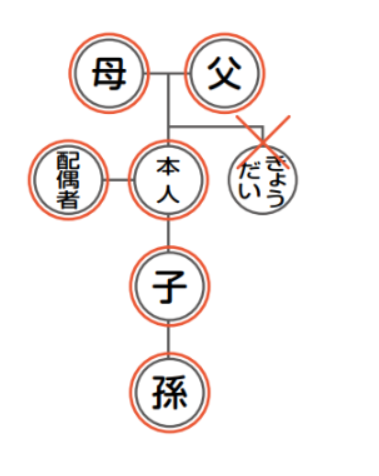

戸籍に記載されている人の配偶者は、委任状なしで戸籍謄本を請求することができます。

戸籍に記載されている人の直系尊属と直系卑属は、委任状なしで戸籍謄本を請求することができます。

本人から、委任状を出してもらう必要はありません。

直系とは、親子関係によってつながっている関係のことです。

③国等に提出する必要があるとき取得できる

国や地方公共団体に提出する必要がある場合、委任状なしで戸籍謄本を請求することができます。

戸籍を取得するための正当な理由があると言えるからです。

相続登記をする場合、法務局にたくさんの戸籍謄本を提出します。

国に提出する必要がある場合だから、委任状なしで戸籍謄本を請求することができます。

④代理人は本人の権利を代理行使する

戸籍謄本は、代理人を立てて取得することができます。

代理人は、本人の権利を代理行使します。

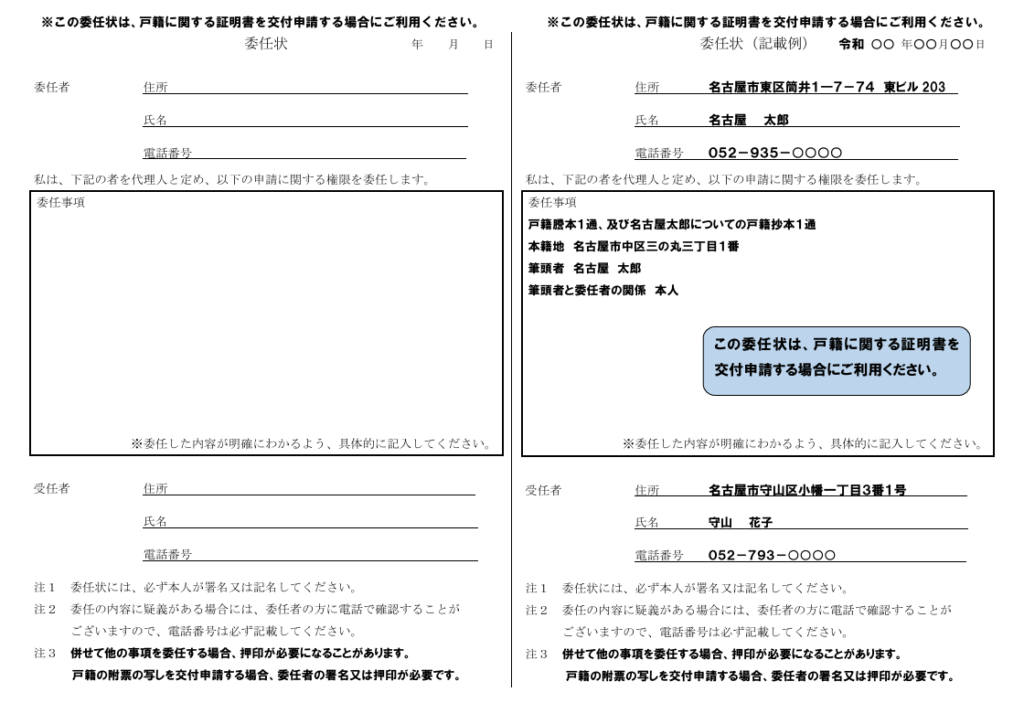

代理請求をする場合、本人が発行する委任状が必要です。

たとえ家族が代理人になる場合でも、本人が発行する委任状と本人確認書類が必要です。

本人確認書類の例は、運転免許証やマイナンバーカードです。

⑤委任状のひな形と記載例

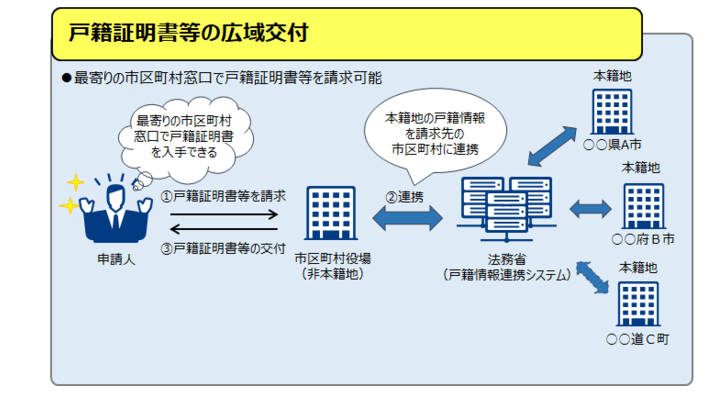

⑥第三者請求で広域交付は利用できない

広域交付制度を利用すれば、本籍地以外の市区町村役場で戸籍謄本を請求することができます。

広域交付制度を利用して、近隣の市区町村役場で戸籍謄本を取得することができます。

広域交付を利用して戸籍謄本を請求することができる人は、次の人です。

(1)その戸籍に記載がある人

(2)記載がある人の直系血族

上記の人以外は、広域交付を利用することができません。

戸籍に記載がある人の兄弟姉妹は、第三者請求をします。

たとえ家族であっても、第三者請求です。

第三者請求で、広域交付は利用できません。

第三者請求では、本籍地の市区町村役場に請求する必要があります。

⑦代理請求で広域交付は利用できない

広域交付を利用できるのは、請求人が自分で窓口に出向いたときのみです。

代理人を立てて、広域交付を利用することはできません。

たとえ代理人が家族であっても、、広域交付は利用できません。

代理請求では、本籍地の市区町村役場に請求する必要があります。

2相続で必要な戸籍謄本を家族が代理取得する方法

ケース①請求人が相続人のひとり

(1)親などの直系尊属の戸籍謄本は無条件に取得できる

被相続人が親などの直系尊属である場合、相続人である子どもは無条件で戸籍謄本を取得することができます。

相続人である子どもから見て、被相続人は直系尊属だからです。

直系尊属の戸籍謄本は、無条件で取得することができます。

(2)親などの直系尊属の戸籍謄本は広域交付を利用できる

相続人である子どもが市区町村役場の窓口に出向けば、広域交付を利用することができます。

相続手続では、被相続人の出生から死亡までの連続した戸籍謄本が必要になります。

親などの直系尊属の戸籍謄本は、広域交付を利用して取得することができます。

(3)兄弟姉妹の戸籍謄本は第三者請求

戸籍謄本を無条件で取得できる人は、限られています。

兄弟姉妹は、直系ではありません。

兄弟姉妹は家族であっても、無条件で戸籍謄本を取得することができません。

兄弟姉妹の戸籍謄本は、第三者請求で取得することができます。

第三者請求で、広域交付は利用できません。

兄弟姉妹の戸籍謄本は、本籍地の市区町村役場に請求する必要があります。

ケース②相続人の配偶者が代理人

(1)配偶者の戸籍謄本は無条件に取得できる

戸籍に記載されている人は、自分の戸籍謄本を請求することができます。

夫婦は、必ず同じ戸籍にいるはずです。

自分の戸籍謄本を取得すると、相続人である配偶者が記載されています。

相続人である配偶者の戸籍謄本は、無条件に取得することができます。

(2)相続人から委任状を発行してもらって請求

相続人が仕事や家事で忙しいと、配偶者を代理人に立てて戸籍謄本を取得することがあります。

代理人となる配偶者は、相続人から委任状を発行してもらう必要があります。

代理人となる配偶者は、相続人の権利を代理行使するからです。

(3)代理請求で第三者請求ができる

相続人である配偶者は、親などの直系尊属の戸籍謄本を無条件に取得することができます。

代理人である配偶者は、相続人である配偶者の権利を代理行使することができます。

相続人である配偶者は、兄弟姉妹の戸籍謄本を無条件に取得することができません。

兄弟姉妹の戸籍謄本は、第三者請求で取得することができます。

代理人である配偶者は、相続人である配偶者の権利を代理行使することができます。

兄弟姉妹の戸籍謄本は、代理請求かつ第三者請求で取得することができます。

(4)代理請求は広域交付が利用できない

広域交付を利用できるのは、請求人が自分で窓口に出向いたときのみです。

相続人の配偶者が代理人である場合、広域交付を利用することはできません。

ケース③相続人の子どもが代理人

(1)親などの直系尊属の戸籍謄本は無条件に取得できる

相続人が高齢である場合、相続人の子どもが代理人になることがあります。

相続人の親が被相続人である場合、代理人となる相続人の子どもから見ると被相続人は直系尊属です。

直系尊属の戸籍謄本は、無条件で取得することができます。

(2)相続人である親も直系尊属

相続手続をする場合、相続人全員の現在戸籍が必要です。

相続人の子どもが代理人である場合、相続人である親は直系尊属です。

直系尊属の戸籍謄本は、無条件で取得することができます。

相続人である親の委任状なしで、戸籍謄本を取得することができます。

(3)親の兄弟姉妹の戸籍謄本は第三者請求

相続人である親の兄弟姉妹が相続人になる場合、兄弟姉妹の現在戸籍が必要です。

相続人は、第三者請求で兄弟姉妹の戸籍謄本を取得することができます。

相続人の子どもが代理人となって、相続人の権利を代理行使することができます。

兄弟姉妹の戸籍謄本は、代理請求かつ第三者請求で取得することができます。

3戸籍謄本を取得する方法

①窓口請求

(1)広域交付が利用できるのは窓口請求のみ

戸籍謄本は、本籍地の市区町村役場に請求するのが原則です。

請求者本人が窓口に出向いて請求する場合、広域交付を利用することができます。

広域交付が利用できるのは、窓口請求のみです。

家族が代理請求をする場合、広域交付は利用できません。

(2)不備があればすぐに補正ができる

戸籍謄本を窓口請求する場合、即日処理されます。

不備があれば、その場で補正することができます。

②代理請求

(1)家族であっても委任状が必要

代理人は、本人の権利を代理行使する人です。

代理人は、市区町村役場に委任状を提示する必要があります。

たとえ家族であっても、本人から依頼されたことを証明する必要があるからです。

(2)代理人は広域交付を利用できない

広域交付が利用できるのは、本人請求のみです。

戸籍謄本は、代理人を立てて請求ができます。

代理人は、広域交付を利用できません。

たとえ家族であっても、代理人は広域交付を利用できません。

③郵送請求

(1)交付請求書を郵送することができる

戸籍謄本の交付請求書を郵送して、戸籍謄本を取得することができます。

戸籍謄本の交付請求書は、本籍地の市区町村役場に提出します。

(2)内容不備があると受理されない

戸籍謄本の交付請求書に、不備が見つかることがあります。

郵送請求で不備があった場合、市区町村役場から電話などで連絡があります。

日中に連絡がつく電話番号などを記載しておきます。

電話連絡がつかない場合、補正を求める手紙と一緒に書類が返送されます。

(3)手数料は郵便小為替で納入

戸籍謄本を請求する際に、市区町村役場に手数料を納入します。

窓口請求をする場合、その場で現金や電子マネーなどで納入することができます。

郵送請求をする場合、手数料は郵便小為替で納入します。

郵便小為替は、郵便局の貯金窓口で購入します。

郵便局であっても、郵便窓口では購入できません。

コンビニエンスストアなどでも、購入できません。

(4)かかる期間

郵送請求をすると、戸籍謄本が届くまでに時間がかかります。

おおむね1週間から10日程度かかります。

④コンビニエンスストアで取得

(1)マイナンバーカードが必要

コンビニエンスストア内のマルチコピー機を操作して、戸籍謄本を取得することができます。

コンビニエンスストアで取得するためには、マイナンバーカードと暗証番号が必要です。

(2)本籍地の自治体がコンビニ発行に対応

コンビニエンスストアで取得するためには、本籍地の自治体がコンビニ発行に対応している必要があります。

(3)マイナンバーの持ち主のみ

コンビニエンスストアで取得できるのは、マイナンバーの持ち主のみです。

家族の戸籍謄本を取得することはできません。

第三者請求で戸籍謄本を取得することも代理請求で取得することも、できません。

⑤本籍地の調べ方

戸籍謄本を取得する場合、本籍地が必要になります。

本籍地を調べるためには、次の方法があります。

・本籍地の記載入り住民票を取得する

・運転免許証のICチップをスマートフォンアプリで読み取る

・マイナンバーカードを使って戸籍謄本をコンビニエンスストアで取得

自分の本籍地が判明したら、戸籍謄本をたどって被相続人や他の相続人の本籍地が判明します。

⑥戸籍謄本収集は司法書士に依頼できる

相続が発生したら、相続人調査をします。

相続人調査では、たくさんの戸籍謄本を準備する必要があります。

戸籍謄本の収集は、相続手続最初の難関です。

戸籍謄本の収集が困難である場合、司法書士などの専門家に依頼することができます。

4相続人確定を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

相続手続のために、たくさんの戸籍謄本を集めなければなりません。

古い戸籍は現在と形式が違っています。

慣れないと、読みにくいものです。

現代とちがって、古い戸籍は手書きで書いてあります。

手書きの達筆な崩し字で書いてあると、分かりにくいものです。

戸籍集めは、相続以上にタイヘンです。

本籍地を何度も変更している人は、たくさんの戸籍を渡り歩いています。

結婚、離婚、養子縁組、離縁を何度もしている人は、戸籍が何度も作り直されています。

戸籍をたくさん渡り歩いているので、戸籍集めは膨大な手間と時間がかかります。

段取りよく要領よく手続するには、ちょっとしたコツがいります。

お仕事や家事でお忙しい方や高齢、療養中などで手続が難しい方は、手続をおまかせできます。

相続人調査でお困りのことがあれば、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続人の住民票が職権消除されたときの対応方法

1市区町村役場が行方不明と判断すると職権消除する

①行方不明になると本人申請なしで住民票を削除できる

死亡や転出などで実際にその住所に住んでいないにも関わらず、住民票が残ったままであることがあります。

職権消除とは、住民基本台帳法に基づいて本人申請なしで住民票が削除されることです。

長期間所在不明で生活実態が確認できないとき、行政記録の正確性を保つために行われます。

市区町村は、次の場合に住所について調査をします。

・市区町村からの郵便が届かない

・居住者から申出がある

市区町村の調査で居住が確認できないと判断された場合、住民票は職権で消除されます。

住民票が職権消除されたケースとは、行方不明が公的に確認されたケースと言えます。

②職権消除されても相続人の地位は失わない

職権消除とは、その住所に居住していない場合に市区町村が本人申請なしで住民票を削除する手続です。

職権消除は、行政記録を正確に保つための措置に過ぎません。

職権消除されても、相続人の地位は失いません。

住民票が職権消除されても、戸籍には何も記録されません。

相続人になる人は、戸籍の記録で判断されます。

居住実態に関わらず、民法で決められた人は相続人になります。

たとえ行方不明であっても、戸籍に記録された人は相続人です。

職権消除されても、法律上の身分や権利義務に直接影響はありません。

③相続人の住民票が職権消除されたときの問題点

(1)遺産分割協議ができない

相続が発生したら、被相続人の財産は相続財産になります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

たとえ行方不明の相続人がいても、相続人全員の合意が必要です。

行方不明の相続人がいると、遺産分割協議ができなくなります。

(2)遺産分割協議未了でも相続登記義務化

被相続人が不動産を保有していた場合、不動産の名義変更を行います。

相続登記とは、相続による不動産の名義変更です。

相続登記には、3年の期限が決められました。

3年以内に相続登記の義務を果たさないと、ペナルティーの対象になります。

ペナルティーの内容は、10万円以下の過料です。

多くの場合、遺産分割協議が成立してから相続登記をします。

遺産分割協議が成立しなくても、相続登記の義務は免れられません。

④親族による所在調査には限界がある

遺産分割協議成立には、相続人全員の合意が必要です。

行方不明の相続人を除外して合意しても、遺産分割協議は成立しません。

親族が所在調査をしても、事実上見つけることは困難です。

住民票が職権消除される前には、市区町村役場が一定の調査を行っているからです。

親族であれば、特別な手がかかりがあるかもしれません。

例えば、次のような手がかかりです。

・行方不明者の友人や知人

・行方不明者の仕事の関係者

・元配偶者や子ども

市区町村役場が知らないような手がかかりがある場合、親族による所在調査が有効です。

多くの場合、親族による所在調査には限界があると言えます。

⑤海外在住であれば外務省の所在調査制度

外務省の所在調査制度とは、海外に在留している可能性が高く半年以上所在確認ができない日本人の連絡先を確認するサービスです。

外務省の所在調査制度は、3親等内の親族が利用することができます。

外務省の所在調査制度では、得られる情報が限定的です。

在外公館に対し、在留届やたびレジの情報を基に安否確認をします。

たびレジとは、外務省が提供する海外渡航者向け安全情報登録サービスです。

在外公館は捜査機関ではないから、細かな住所調査や行方の捜索はできません。

在留届などが出されている場合に限り、連絡が可能であることがあります。

本人への連絡ができたとしても、本人の同意なく居場所の開示はできません。

多くの場合、外務省の所在調査制度には限界があると言えます。

2相続人の住民票が職権消除されたときの対応方法

①不在者財産管理人選任の申立て

(1)不在者財産管理人が代わりに遺産分割協議

行方不明の相続人がいると、遺産分割協議を成立させることができません。

不在者財産管理人は、行方不明の代わりの人です。

行方不明の相続人の権利を代行することができます。

家庭裁判所に申立てをして、不在者財産管理人を選任してもらうことができます。

不在者財産管理人が代わりに、遺産分割協議を成立させることができます。

(2)申立人

不在者財産管理人選任の申立ができるのは、次の人です。

・利害関係人

・検察官

他の相続人は、利害関係人と考えられます。

(3)申立先

行方不明者の従来の住所地や居所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

(4)添付書類

不在者財産管理人選任の申立書に添付する書類は、次のとおりです。

・行方不明の人の戸籍謄本

・行方不明の人の戸籍の附票

・不在者財産管理人の候補者の住民票か戸籍の附票

・行方不明であることが分かる資料

・行方不明の人の財産の状況の分かる資料

・利害関係の分かる資料

通常は、提出した書類のみで審査がされます。

書類の内容によっては家庭裁判所から申立人が呼び出されて事情聴取が行われます。

(5)申立てにかかる費用

①手数料

不在者財産管理人選任の申立てをする場合、家庭裁判所に手数料を納入します。

手数料は、行方不明の人1人につき、800円です。

手数料は、収入印紙で納入します。

②予納郵券

手数料とは別に、裁判所が手続に使う郵便切手を予納します。

予納する郵便切手は、家庭裁判所によって金額や枚数が異なります。

およそ3000~5000円程度です。

③予納金

不在者財産管理人選任の申立てをする際に、家庭裁判所に予納金を納入します。

予納金の額は事件によって、異なります。

おおむね数十万円~100万円程度です。

予納金は、事案に応じて裁判所が決定します。

行方不明の人の財産が少なければ、予納金として申立人が負担します。

事件終了後、予納金が余れば返還されます。

(6)申立てにかかる期間

不在者財産管理人選任の申立てをしてから選任されるまで、数か月~半年ほどかかります。

(7)遺産分割協議をするためには権限外行為の許可の申立て

不在者財産管理人は、行方不明の人の財産を保存管理をする人です。

原則として、財産の保存管理以外の権限はありません。

例えば、不動産の修繕は、財産の保存行為と認められます。

遺産分割協議は、財産の保存管理ではなく処分行為です。

不在者財産管理人は、遺産分割協議をする権限はないはずです。

不在者財産管理人が有効に遺産分割協議を成立させるため、家庭裁判所の許可が必要です。

遺産分割協議は、権限外行為だからです。

家庭裁判所の許可を得るためには、行方不明の相続人に法定相続分の財産の確保が必要です。

行方不明の相続人に不利になるような遺産分割協議をすることは、家庭裁判所が許可しません。

相続税が少なくなるような遺産分割協議を望んでも、許可されません。

被相続人の面倒を見ていた人に財産を多くする遺産分割であっても、許可されません。

不在者財産管理人が家族であっても家族以外の専門家であっても、同じことです。

行方不明の相続人に不利になる遺産分割協議は、許可されないからです。

有効に遺産分割協議を成立させるため、家庭裁判所による権限外行為の許可が必要です。

②失踪宣告

(1)失踪宣告で死亡と見なされる

相当長期間、行方不明になっている場合、死亡している可能性が高い場合があります。

条件を満たした場合、死亡の取り扱いをすることができます。

失踪宣告とは、行方不明の人が死亡した取り扱いとするための手続です。

失踪宣告がされたら、たとえ死亡していなくても死亡した取り扱いをします。

(2)普通失踪は7年で死亡と見なされる

一般的に失踪宣告といった場合、普通失踪を指しています。

生死不明の期間を失踪期間と言います。

普通失踪では、失踪期間が7年必要です。

生死不明のまま7年経過した場合に、自動的に死亡と見なされるわけではありません。

家庭裁判所が失踪宣告したときに、死亡と見なされます。

(3) 特別失踪(危難失踪)は1年で死亡と見なされる

行方不明の人が大災害や大事故にあっていることがあります。

大災害や大事故に遭った場合、死亡している可能性が非常に高いものです。

特別失踪(危難失踪)とは「戦地に行った者」「沈没した船舶に乗っていた者」「その他死亡の原因となる災難に遭遇した者」などを対象にする失踪宣告です。

死亡している可能性が非常に高いので、失踪期間は短い期間です。

特別失踪(危難失踪)では、失踪期間が1年で済みます。

生死不明のまま1年以上経過したと認められる場合、家庭裁判所は失踪宣告をすることができます。

(4)失踪宣告は慎重に検討

行方不明者に失踪宣告がされると、死亡した扱いがされます。

失踪宣告がされると、相続が発生することになります。

相続関係が変更されるから、相続手続が複雑になります。

失踪宣告は、慎重に検討する必要があります。

3住所が分からない相続人がいる相続を司法書士に依頼するメリット

相続が発生した後、相続手続を進めたいのに住所が分からない相続人や行方不明の相続人がいて困っている人はたくさんいます。

自分たちで手続しようとして、挫折する人も少なくありません。

不在者財産管理人選任の申立てなど家庭裁判所に手続きが必要になる場合などは、専門家のサポートが必要になることが多いでしょう。

裁判所に提出する書類作成は、司法書士の専門分野です。

途方に暮れた相続人をサポートして、相続手続を進めることができます。

自分たちでやってみて挫折した人や相続手続で不安がある方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。