Author Archive

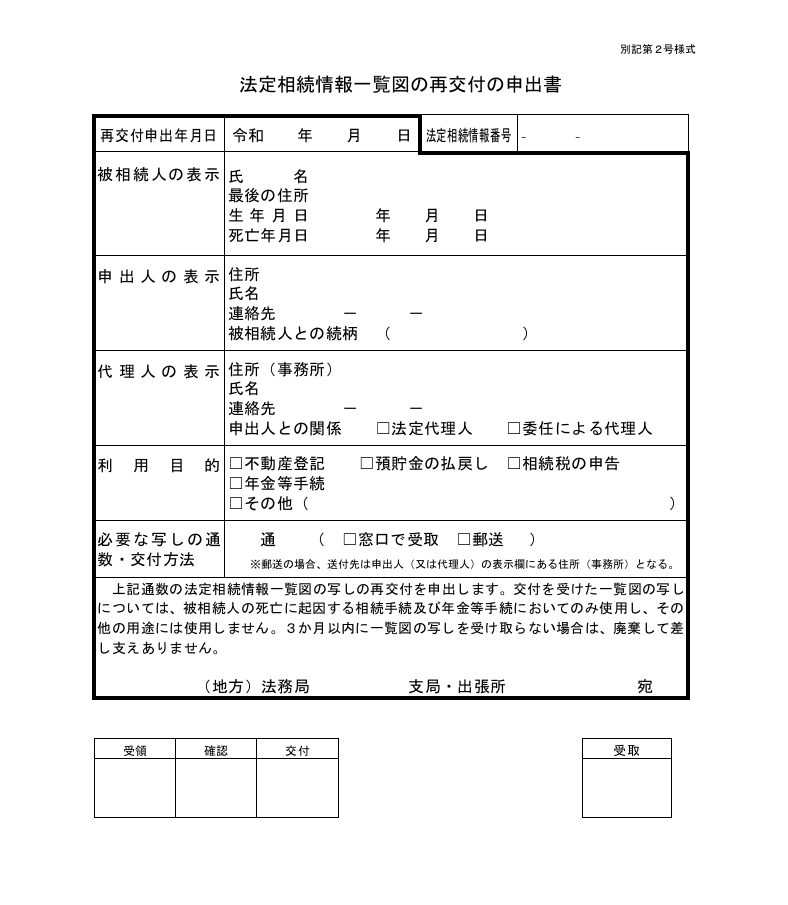

法定相続情報一覧図の再交付の申出書

1法定相続情報一覧図があると相続手続がラク

①法定相続情報一覧図とは

相続が発生すると、相続人は多くの役所や銀行などの金融機関などで相続手続をすることになります。

相続手続のたびに、被相続人の出生から死亡までの連続した戸籍と相続人の現在戸籍の束を提出しなければなりません。

大量の戸籍謄本を持ち歩くと汚してしまったり、紛失する心配があるでしょう。

受け取る市区町村役場や銀行などの金融機関にとっても、戸籍謄本の束を読解するのは手間のかかる事務です。

被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめてあると便利です。

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらうことができます。

登記官は内容に問題がなかったら、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

これが法定相続情報証明制度です。

登記官が地模様の入った専用紙に印刷してくれた家系図のことを法定相続情報一覧図と言います。

多くは家系図のように書きますが、相続人をずらっと書き並べることもできます。

税務申告など連記式の法定相続情報一覧図は提出できない場合があるので、作成前によく確認しましょう。

②法定相続情報一覧図のメリット

法定相続情報一覧図は、法務局が点検しているので証明力があります。

役所や銀行などの金融機関には、法定相続情報一覧図を1枚提出するだけで済みます。

法定相続情報一覧図1通あれば相続関係が一目で分かるので、相続手続きがスピーディーに進みます。

大量の戸籍を持ち歩かなくていいので、汚してしまったり、紛失する心配がありません。

必要な数だけ交付してもらえるので、複数の提出先に対して同時進行で相続手続ができます。

不足した場合でも、再交付してもらうことができます。

法定相続情報一覧図の保管及び交付の申出も再交付の申出も、手数料は無料です。

2法定相続情報一覧図の再交付の方法

①法定相続情報一覧図の再交付の申出書はダウンロードできる

法定相続情報一覧図は、最初の申出をするときに必要な通数を交付してもらうことができます。

最初の申出をするときには、判明していなかった財産が見つかって相続手続が必要になる場合があります。

相続手続先によっては法定相続情報一覧図の有効期限を決めていて、期限が切れてしまう場合があります。

法定相続情報一覧図は、後日、交付してもらうことができます。

法定相続情報一覧図を後日、交付してもらうことを法定相続情報一覧図の再交付の申出と言います。

法定相続情報一覧図の再交付の申出書は、法務局のホームページからダウンロードすることができます。

法定相続情報一覧図の再交付の申出書は、押印不要です。

押印した場合でも、受け付けてもらえます。

②法定相続情報一覧図の再交付の申出ができる人

最初の申出をするときに申出人として申出書に名前を書いた人だけが、再交付の申出をすることができます。

最初の申出で申出人として申出書に名前を書いていない人は、相続人であっても再交付を受けることはできません。

申出人になっていない他の相続人は、申出人から委任状を書いてもらって再交付の申出をします。

委任状の押印は不要です。

相続人間の関係性などの理由で、後日お願いしにくいことがあるでしょう。

最初の申出をするときに申出人として申出書に名前を書いておいてもらうことをおすすめします。

最初の申出をするとき、多くは代表相続人のひとりが申出人になります。

申出人は、ひとりである必要はありません。

複数の相続人が共同で申出をすることができます。

複数の相続人が共同で申出をした場合、各相続人が再交付の申出をすることができます。

申出人が死亡した場合、申出人の相続人から再交付の申出をすることができます。

③法定相続情報一覧図の再交付の申請先

最初の申出をするときに申出書を提出した法務局に対してだけ、再交付の申出をすることができます。

最初の申出をしたときに申出書を提出した法務局に法定相続情報一覧図が保管されているからです。

④法定相続情報一覧図の再交付の必要書類

法定相続情報一覧図の再交付の申出書に添付する書類は、再交付の申出人の本人確認書類です。

本人確認書類とは、次の書類です。

(1)運転免許証の表裏のコピー

(2)マイナンバーカードの表のコピー

(3)住民票

(4)戸籍の附票

(1)運転免許証の表裏のコピー(2)マイナンバーカードの表のコピーを提出する場合、原本に相違ありませんと記載して申出人が記名します。

記名のみで押印は不要です。

最初の申出の申出人が死亡した場合、申出人の相続人から再交付の申出をすることができます。

申出人の相続人から再交付の申出をする場合、申出人と相続人の戸籍謄本が必要です。

申出人の相続人であることを証明しなければならないからです。

最初の申出から再交付までの間に、申出人の氏名や住所が変更になっている場合があります。

本人確認書類の住所や氏名が最初の申出人の住所や氏名と一致しない場合、移り変わりを証明しなければなりません。

具体的には、戸籍謄本や住民票を用意して移り変わりを証明します。

⑤法定相続情報一覧図の再交付の申出は郵送で提出できる

最初の申出をするときに申出書を提出した法務局に対してだけ、再交付の申出をすることができます。

最初の申出をした法務局が遠方であるかもしれません。

近くの法務局であっても、法務局は平日の日中しか業務を行っていません。

仕事や家事で忙しい人にとっては、出向いて手続をするのは困難でしょう。

法定相続情報一覧図の再交付の申出は、郵送で提出することができます。

再交付してもらった法定相続情報一覧図を自宅へ送ってもらうことができます。

自宅へ返送希望の場合、返信用の宛先を記載した封筒と切手を同封します。

書類に問題がなければ、1週間から10日ほどで再交付した法定相続情報一覧図が届きます。

⑥法務局の窓口まで出向けば即日交付してくれる

法定相続情報一覧図を急いで取得したい場合があるでしょう。

法務局の窓口に出向いた場合、書類に問題がなければ即日交付してもらえます。

法定相続情報一覧図の再交付の申出書は、押印不要です。

法定相続情報一覧図の再交付の申出書に押印をしていなければ、法定相続情報一覧図の受領にも押印不要です。

⑦法定相続情報一覧図の再交付の申出ができる期間

法定相続情報一覧図の保管期限は、5年間です。

保管期限を過ぎると順次、廃棄されます。

5年経過する前に、再交付の申出をしても、最初の申出から5年間で廃棄されます。

廃棄されてしまったら、再交付をしてもらうことはできません。

⑧法定相続情報一覧図の再交付の申出の手数料

法定相続情報一覧図の再交付の申出に手数料はかかりません。

再交付してもらった法定相続情報一覧図を自宅へ送ってもらう場合、郵送料は自分で負担する必要があります。

法定相続情報一覧図の再交付の申出は、司法書士などの専門家に依頼することができます。

司法書士などの専門家に依頼した場合、別途、司法書士報酬がかかります。

3法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付されるので、書き方が厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をするものではなく、単なる事情説明の書類に過ぎませんから、比較的自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

逆に、銀行口座をたくさん持っているなど、相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

お仕事や家事で忙しい方はこのような手続はすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言書があっても相続は早い者勝ち

1登記しないと権利主張ができない

①遺言書を作成して相続させる

被相続人は生きている間、自分の財産を自由に処分することができます。

遺言書を作成して自分が死亡した後に財産をだれに引き継がせるのか、自由に決めることができます。

特定の相続人に特定の財産を相続させる遺言書を特定財産承継遺言と言います。

遺言書に効力が発生するのは、遺言者が死亡したときです。

遺言者が死亡したとき、指定された財産は遺言書に従って指定された相続人のものになります。

特定財産承継遺言は、遺産分割の方法を指定しているからです。

遺言書を作成して、財産を相続させることができます。

②遺言書があっても権利主張には相続登記

不動産が自分のものになったら、名義変更をします。

相続によって自分のものになったとき、相続登記をします。

登記をしていないと、自分のものだと権利主張することができないからです。

相続人同士であれば、登記をしていなくても自分のものだと主張することができます。

相続人以外の人に対しては、登記がないと権利主張をすることができません。

自分のものだと権利主張することができる点は、登記の重要な機能です。

遺言書があっても、権利主張には相続登記が必要です。

③遺言執行者に相続登記はおまかせ

遺言書を作成することで、特定の相続人に特定の財産を相続させることができます。

遺言書を作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言書を作成するとき、遺言執行者を指名することができます。

遺言執行者がいると、遺言者にとっても安心です。

遺言書の内容を確実に、実現してくれるからです。

遺言執行者がいると、家族はラクです。

わずらわしい相続手続をおまかせすることができるからです。

相続登記は、相続手続の中でも難しい手間がかかる手続です。

遺言執行者は遺言書の内容を実現するため、相続手続をすることができます。

遺言執行者が相続登記をすることができます。

遺言執行者に、相続登記はおまかせできます。

2遺言書があっても相続は早い者勝ち

①法定相続は単独申請ができる

相続が発生したら、一定の範囲の親族が相続人になります。

相続人になる人は、法律で決められています。

各相続人が相続する相続分も、法律で決められています。

遺言書がない場合、相続財産は相続人全員の共有財産です。

相続人全員が法定相続分で共有していると言えます。

多くの場合、相続人全員の話し合いで相続財産の分け方を決めるでしょう。

相続人全員の話し合いをせずに、相続財産を共有することができます。

不動産を法定相続分で相続人全員が共有することができます。

法定相続とは、法定相続分で相続人全員が共有する相続です。

相続人全員が共有する場合、相続人全員名義で相続登記をすることができます。

相続登記を申請する場合、原則として、登記名義人になる人が申請します。

相続人全員名義で相続登記をする場合、一部の相続人が相続人全員のために申請することができます。

相続人全員名義で登記申請をするのは、保存行為だからです。

一部の相続人が相続人全員のために申請する場合、他の相続人の許可や同意は不要です。

他の相続人が知らないうちに、相続人全員名義で相続登記をすることができます。

法定相続は、単独申請をすることができます。

②自分の共有持分だけ売却できる

不動産を共有する場合で不動産全体を売却したいときは、共有者全員の同意が必要です。

一部の共有者だけが不動産全体を売却することはできません。

不動産を共有する場合で共有者の共有持分だけを売却したいときは、共有者全員の同意は不要です。

一部の共有者が自分の共有持分だけ売却することができます。

共有持分を取得しても、不動産全体を思い通りに使うことはできません。

共有持分だけ買いたい人は、あまりいないと思うかもしれません。

あまり知られていないかもしれませんが、共有持分を買取る業者がいます。

相続人の中には、さまざまな経済状況の人がいます。

相続人が経済的に困窮していると、共有持分を売却したいかもしれません。

他の共有者に知られずに、自分の共有持分だけを売却することができます。

③遺言書があっても第三者から取り戻せない

不動産が自分のものになったら、名義変更をします。

共有者のひとりから共有持分を買取った場合、すぐに共有持分移転登記をするでしょう。

登記をしていないと、自分のものだと権利主張することができないからです。

遺言者は遺言書で、だれに財産を相続させるか決めることができます。

遺言者が死亡したとき、遺言書に効力が発生します。

指定された財産は、遺言書に従って指定された相続人のものになるはずです。

共有持分移転登記がされた後、不動産全体を自分のものだと権利主張をすることはできません。

不動産全体を自分のものだと権利主張をするためには、登記が必要だからです。

共有持分を買取った人は、相続人ではないでしょう。

相続人以外の人に対して、権利主張をするためには登記が必要です。

共有持分移転登記がされた後、共有持分を取り戻すことはできません。

遺言書に従って指定された相続人のものになるはずだったのに、登記がないと取り戻せなくなります。

遺言書があっても、相続は早い者勝ちです。

遺言書があっても、第三者から取り戻せません。

④第三者に渡る前なら更正登記を単独申請

相続財産は、相続人全員の共有財産です。

相続人全員が法定相続分で共有しているから、相続人全員名義で相続登記をすることができます。

相続登記をした後で、遺産分割協議が成立することがあるでしょう。

相続登記をした後で、他の相続人全員が相続放棄をすることがあるでしょう。

相続登記をした後で、遺言書が見つかることがあるでしょう。

遺産分割協議、相続放棄、遺言書で不動産を単独で取得した場合、結果として相続登記は誤りになります。

単独で取得した相続人は、相続登記の更正登記を単独申請することができます。

相続登記の更正登記を単独申請できるのは、第三者の登記がされる前だけです。

第三者の権利があるのに勝手に登記を抹消することは許されません。

特定財産承継遺言があったから更正登記を単独申請があった場合、登記官から登記義務者に申請があったことが通知されます。

登記義務者から登記手続を止めて欲しいと、請求があるかもしれません。

登記官には、通知義務があるだけです。

登記を止めて欲しいと請求しても、登記官は応じる必要はありません。

そのまま、更正登記が完了します。

第三者に渡る前なら、相続登記の更正登記を単独申請することができます。

⑤遺言書があっても債権者が勝手に相続登記

相続人の中には、さまざまな経済状況の人がいます。

相続人が経済的に困窮して、借金の返済を滞らせていることがあります。

相続が発生したら、相続財産は相続人全員の共有財産です。

債務者が相続人になる相続が発生した場合、相続財産から返済してもらいたいと期待するでしょう。

債務者が権利行使をしないまま、借金の返済を滞らせていることがあります。

借金の返済してもらうため、債権者は債務者に代わって権利行使をすることができます。

債務者に代わって権利行使をする権限を債権者代位権と言います。

相続が発生したのに相続登記がされていない場合、債権者は債権者代位権を行使することができます。

債権者は債権保全のため、法定相続分で相続人全員名義の相続登記をすることができます。

債権者代位権を行使する場合、相続人の許可や同意は不要です。

遺言書があっても遺言書がなくても確認せずに、相続登記をすることができます。

遺言書がなければ、遺産分割協議をするでしょう。

遺産分割協議の状況を確認せずに、相続登記をすることができます。

相続登記をしたら、債務者の持分を差押えることができます。

差押えたら、差押の登記がされます。

差押をしたと権利主張をするためには、登記が必要だからです。

遺言者が死亡したとき、遺言書に効力が発生します。

指定された財産は、遺言書に従って指定された相続人のものになるはずです。

差押登記がされた後、自分のものだから差押を消して欲しいと権利主張をすることはできません。

自分のものだから差押を消して欲しいと権利主張をするためには、登記が必要だからです。

遺言書があっても、相続は早い者勝ちです。

遺言書があっても、債権者が勝手に相続登記をすることができます。

⑥令和元年7月1日以降発生の相続は早い者勝ちルール適用

遺言書があっても、相続は早い者勝ちです。

早い者勝ちルールは、令和元年7月1日以降発生の相続に適用されます。

遺言書の作成日ではありません。

遺言書は、遺言者が元気なときに作成します。

遺言書を作成してから相続が発生するまでに、長期間経過することが通常です。

早い者勝ちルールの適用は、相続が発生した日で判断します。

令和元年7月1日以降発生の相続は、早い者勝ちルールが適用されます。

3相続は早い者勝ちルールへの対処法

対処法①相続発生後すぐに相続手続

遺言書があっても、相続は早い者勝ちです。

相続が発生したら、すぐに相続手続をする必要があります。

遺言執行者がいたら、相続手続をおまかせすることができます。

遺言執行者の責任が重くなったと言えます。

すぐに相続手続をしないと、相続人に損害を与えるかもしれないからです。

第三者の手に渡ったら、共有持分を取り戻すことはできません。

早い者勝ちルールが適用されるから、相続発生後すぐに相続手続をすることが重要です。

対処法②公正証書遺言へ書き換え

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

公正証書遺言は、遺言内容を公証人に伝えて公証人が取りまとめる遺言書です。

自宅などで自筆証書遺言を見つけた場合、勝手に開封することはできません。

家庭裁判所に提出して、開封してもらう必要があります。

自筆証書遺言を家庭裁判所で開封してもらう手続を検認手続と言います。

検認手続が必要なのに検認していない場合、相続手続を進めることはできません。

検認しないまま相続登記を申請しても、法務局は名義変更をしてくれません。

通常、遺言書検認の申立てがあってから、検認期日まで1か月程度かかります。

自宅などで見つかった自筆証書遺言では、すみやかに相続登記をすることはできません。

相続が発生する前であれば、公正証書遺言を作成することがおすすめです。

公正証書遺言は、検認手続が不要だからです。

遺言書は、何度でも書き換えをすることができます。

相続が発生したら、すぐに相続手続に着手することができます。

早い者勝ちルールが適用されるから、公正証書遺言へ書き換えがおすすめです。

対処法③死因贈与で仮登記

遺言書を作成して自分が死亡した後に財産をだれに引き継がせるのか、自由に決めることができます。

遺言書を作成して相続させる方法以外に、生前に死因贈与契約をすることができます。

死因贈与契約とは、贈与者が死亡したときに財産を贈与する契約です。

受贈者は、贈与者が死亡したときに財産を受け取る権利があると言えます。

贈与者が死亡したときに財産を受け取る権利があることを登記することができます。

贈与者が死亡するまで贈与を受けることはできないから、本登記ではなく仮登記をします。

仮登記があることは、登記簿謄本を見ると一目瞭然です。

相続が発生したら、受贈者は仮登記を本登記にすることができます。

仮登記がある物件を買う人はいないでしょう。

早い者勝ちルールが適用されるから、生前に死因贈与契約をすることができます。

4相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続きは一生のうち何度も経験するものではないため、だれにとっても不慣れで手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は重要な財産であることが多いので、法務局は厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

売却する予定がないのなら、先延ばししたい誘惑にかられるかもしれません。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

特別養子縁組で起きやすいトラブル

1養子縁組は2種類ある

①普通養子は実親との親子関係が継続する

養子縁組には、2種類あります。

普通養子と特別養子です。

養子縁組とは、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

子どものいない夫婦が養子縁組をする、配偶者の連れ子と養子縁組するといったことは日常的に聞くことあります。

一般的に、単に「養子」と言ったら、普通養子を指していることがほとんどです。

普通養子では、養子縁組をする当事者が合意が重視されます。

当事者が合意をして、市区町村役場に届出をするだけで手続ができます。

普通養子は、養子縁組後も実親との親子関係が継続します。

養子になった後、養親と実親の両方が親です。

実親との親子関係が継続するから、実親が死亡したときに相続人になります。

実親にとっても養親にとっても、養子は子どもだからです。

普通養子は、実親との親子関係が継続します。

②特別養子は実親との親子関係が終了する

特別養子は、子どもの福祉が重視されます。

子どもの福祉のため、家庭裁判所が慎重に判断して審判をします。

特別養子は、養子縁組後に実親との親子関係が終了します。

特別養子縁組をすることは、実親との親子の縁を切ることです。

親子の縁を切る重大な決定だから、家庭裁判所は慎重に判断します。

養子になった後、養親だけが親で実親は親でなくなります。

養親にとって養子は子どもですが、実親にとって養子は子どもではありません。

実親との親子関係が終了するから、実親が死亡したときに相続人になりません。

特別養子は、実親との親子関係が終了します。

2特別養子縁組で起きやすいトラブル

トラブル①実親が特別養子縁組に同意しない

特別養子縁組では、養子縁組をした後は実親との親子関係が終了します。

原則として、実親の同意が必要です。

子どもを手放したくない親は、特別養子縁組に同意することできないでしょう。

実親の同意を求められると、敵対感情を持つかもしれません。

さまざまな事情があっても、実親が同意しないことがあります。

実親の同意が得られないと、特別養子縁組を成立させることができなくなります。

実親が意思表示ができないことがあります。

意思表示ができない場合、実親による同意はできません。

実親による虐待や悪意の遺棄があることがあります。

虐待や悪意の遺棄をする場合、実親による同意を得ることは難しいでしょう。

養子となる子どもの利益を著しく害する理由がある場合、実親による同意を不要とするべきでしょう。

・実親が意思表示ができない場合

・実親による虐待、悪意の遺棄がある場合

・その他養子となるものの利益を著しく害する場合

上記の場合、実親の同意がなくても特別養子縁組を成立させることができます。

実親が特別養子縁組に同意しない場合、トラブルになります。

トラブル②養育開始後に実親が同意を撤回する

特別養子は、子どもの福祉が重視されます。

養親と養子の相性があるかもしれません。

特別養子縁組成立までに、監護期間が6か月以上必要です。

特別養子の審判の申立て前から養育している場合、養育開始から起算されます。

子どもが自立するまで充分な養育をすることができるのか判断されます。

子どもの養育には、体力も精神力も経済力も必要だからです。

特別養子縁組において、監護期間の養育状況は特に重要です。

特別養子の解消は、縁組以上に高いハードルがあるからです。

実親の同意を得て養育を開始しても、同意を撤回することがあります。

特別養子縁組が成立すると、実親との親子関係が終了します。

実親にとっても重大な決断だから、気持ちが揺らぐことがあるでしょう。

実親による同意が撤回されたら、養育中の子どもが奪われる結果になります。

養親候補者にとっても子どもにとっても、大きな精神的負担になります。

特別養子縁組を成立させる場合、前提として特別養子適格の確認の審判があります。

特別養子適格の確認の審判では、実親の同意の有無や実親による養育状況が判断されます。

実親による同意が撤回されたら、養親候補者にとっても子どもにとっても大きな精神的負担になります。

家庭裁判所調査官による調査のうえ家庭裁判所に対して同意書を提出してから2週間経過した場合、同意を撤回することができなくなります。

家庭裁判所における審問期日において同意してから2週間経過した場合、同意を撤回することができなくなります。

実親による同意が撤回されないから、養親候補者は安心して養育をすることができます。

養育開始後に実親が同意を撤回する場合、トラブルになります。

トラブル③養親の親族が反対する

養子縁組とは、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

養子縁組をすると、養子は養親の子どもになります。

養親の親族の中には、養子縁組をよく思わない人がいるかもしれません。

養親に実子がいても、養子縁組をすることができます。

普通養子縁組も特別養子縁組も、することができます。

養親に相続が発生した場合、子どもは相続人になります。

養子は養親の子どもだから、相続人になります。

養親に実子がいても、養子は相続人です。

実子と養子がいる相続で、実子と養子は同じ相続分です。

実子と養子は、養親の子どもだからです。

養親の親族には、同じ相続分であることに納得できない人がいるかもしれません。

養親が生きている間は何も言わなくても、相続であれこれ言いたくなるでしょう。

養親の親族が反対する場合、トラブルになります。

トラブル④特別養子縁組の離縁は難しい

特別養子は、子どもの福祉が重視されます。

普通養子縁組は、当事者の合意があれば縁組をすることができます。

特別養子縁組は、家庭裁判所が慎重に判断して縁組をします。

離縁とは、養子縁組を解消することです。

普通養子縁組の解消は、当事者の合意があれば縁組を解消することができます。

特別養子縁組の解消は、縁組以上に慎重に判断されます。

特別養子縁組離縁の申立てすら、ほとんどありません。

現実的には、離縁はできないと言っていいでしょう。

特別養子縁組の離縁は、非常に高いハードルがあります。

特別養子縁組を解消したい場合、トラブルになります。

トラブル⑤養子縁組で相続税が増える

子どものいない夫婦が養子縁組をするといったことは日常的に聞くことあります。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹が相続人になります。

被相続人が高齢である場合、兄弟姉妹が相続人になることが多いでしょう。

相続財産の規模が大きい場合、相続税の対象になります。

相続税には、基礎控除があります。

相続財産が基礎控除額以下であれば、相続税はかかりません。

基礎控除額は、次の式で計算することができます。

基礎控除額=3000万円+600万円×相続人の人数

基礎控除額が大きくなると、相続税が少なくなります。

例えば、配偶者と兄弟姉妹3人が相続人になる場合、基礎控除額は5400万円です。

配偶者と養子1人が相続人になる場合、基礎控除額は4200万円です。

養子縁組をしなければ、兄弟姉妹が相続人になったでしょう。

基礎控除額5400万円だったのに、基礎控除額4200万円に減ってしまいます。

基礎控除額が少なくなると、相続税が増えます。

相続税が高くなることに、不満を覚えるでしょう。

養子縁組をよく思わない親族は、さらに強い不満を感じるでしょう。

養子縁組で相続税が増えると、トラブルになります。

3トラブル防止には遺言書を作成がおすすめ

①遺言書があると遺産分割協議が不要

相続が発生したら、被相続人の財産は相続人が相続します。

相続人が相続する財産が相続財産です。

相続財産は、相続人全員の共有財産です。

遺言書がない場合、相続財産の分け方は相続人全員による話し合いで決定する必要があります。

相続人は、さまざまな考えがあるでしょう。

養子縁組に、不満を持っているかもしれません。

養子と実子が同じ相続人として同じ相続分であることに、不満があるかもしれません。

相続財産の分け方は、相続人全員の合意で決める必要があります。

不満がある相続人がいると、相続財産の分け方の合意が難しくなるでしょう。

被相続人は遺言書を作成して、相続財産の分け方を指定することができます。

遺言書で相続財産の分け方を指定した場合、遺言書どおりに分けることができます。

相続人全員の合意が不要になるから、トラブルを防止することができます。

②遺言執行者に相続手続はおまかせ

遺言書は、作成するだけでは意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言書を作成する場合、遺言執行者を指名することができます。

遺言執行者がいる場合、相続人は遺言執行を妨害することができません。

遺言執行者が確実に遺言書の内容を実現してくれるから、安心です。

相続手続は、手間と時間がかかります。

手間と時間がかかるから、忙しいと相続手続を進めることができなくなります。

遺言執行者がいると、わずらわしい相続手続をおまかせすることができます。

遺言執行者に相続手続はおまかせできるから、遺言書にとっても相続人にとっても安心です。

③公正証書遺言がおすすめ

遺言書は、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

ひとりで作ることができるから、手軽な遺言書です。

公正証書遺言は、公証人に遺言内容を伝えて公証人が取りまとめる遺言書です。

証人2人に確認してもらって作ります。

遺言書には、厳格な書き方ルールがあります。

遺言者は、ほとんど法律の勉強をしたことがないでしょう。

遺言書の書き方ルールに違反すると、遺言書が無効になります。

公証人は、法律の専門家です。

公正証書遺言で書き方ルールに違反することは、考えられません。

遺言書を作成した後、公正証書遺言原本は公証役場に厳重保管されます。

遺言書の紛失や改ざんがあり得ません。

相続が発生した後、家庭裁判所で検認手続をする必要がありません。

遺言書の内容をすぐに、執行することができます。

遺言書を作成するなら、公正証書遺言がおすすめです。

4遺言書作成を司法書士に依頼するメリット

遺言書は被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

家族がトラブルに巻き込まれることを望む人はいないでしょう。

遺言書があることでトラブルになるのは、ごく稀なケースです。

遺言書がないからトラブルになるのはたくさんあります。

そのうえ、遺言書1枚あれば、相続手続は格段にラクになります。

家族を幸せにするために遺言書を作ると考えましょう。

実際、家族の絆のためには遺言書が必要だと納得した方は遺言書を作成します。

家族の喜ぶ顔のためにやるべきことはやったと安心される方はどなたも晴れやかなお顔です。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

戸籍の筆頭者・住民票の世帯主が死亡したら

1相続人調査で被相続人の戸籍謄本収集

①被相続人の出生から死亡まで連続した戸籍謄本が必要になる理由

多くの方にとって、相続人がだれなのかは当たり前のことと軽く考えがちです。

家族以外の第三者に対しては、相続人がだれなのか客観的に証明する必要があります。

客観的に証明するとは、具体的には、被相続人の出生から死亡までの連続した戸籍謄本を全部揃えることです。

戸籍には、その人に身分関係がすべて記録されているからです。

結婚や離婚、子どもや養子の存在を家族には内緒にしている方もいます。

戸籍には、記録されています。

戸籍謄本をすべて揃えると、秘密にしていたことが明るみに出ます。

多くの人は、複数の戸籍を渡り歩いています。

例えば、結婚すると親の戸籍から夫婦の戸籍に移ります。

戸籍が新しくなったときに、書き写される項目と書き写されない項目があります。

書き写されない項目を確認するために、出生から死亡までの連続した戸籍謄本を全部揃える必要があるのです。

②本籍地が分からないときは住民票を取得

戸籍謄本は、本籍地のある市区町村役場に請求します。

戸籍の請求を受ける市区町村役場は、本籍地と戸籍の筆頭者で戸籍を特定します。

本籍地と筆頭者が分からない場合があるでしょう。

本籍地と筆頭者が分からない場合、住民票を取得すると判明します。

住民票を請求するときに、本籍地と筆頭者の記載に☑を入れて請求します。

何もしないと、本籍地や筆頭者の記載が省略された住民票が発行されるからです。

本籍地や筆頭者は、個人情報です。

プライバシー保護のため、本籍地や筆頭者が省略されてしまいます。

2戸籍の筆頭者が死亡しても筆頭者は変更されない

①戸籍の筆頭者とは先頭に書かれている人

戸籍謄本を見ると、一番上に本籍地と名前が書いてあります。

戸籍の筆頭者とは、一番上に書いてある名前の人です。

戸籍謄本を見ても「筆頭者」と見出しがついているわけではありません。

戸籍の筆頭者は生きている人であることも死亡した人であることもあります。

戸籍の筆頭者が死亡した場合、戸籍の筆頭者が変更にならないからです。

戸籍の筆頭者とは、戸籍の先頭に書かれている人に過ぎません。

先頭に書かれている人が生きていても死亡しても、先頭に書かれている人のままです。

戸籍の筆頭者とは、戸籍の先頭に書かれている人です。

②戸籍の筆頭者は戸籍を特定するための見出し

戸籍の筆頭者は、戸籍の見出しに過ぎません。

戸籍の請求を受ける市区町村役場は、本籍地と戸籍の筆頭者で戸籍を特定します。

結婚などで新戸籍が作られる場合、もともといた本籍地を新戸籍の本籍地に指定することがあります。

複数の兄弟姉妹がもともといた本籍地を新戸籍の本籍地に指定することは割とよくあることです。

同じ本籍地の人がたくさんいる場合、どの人の戸籍を請求するのか特定する必要があります。

戸籍の筆頭者で、戸籍を特定することができます。

筆頭者が生きている人でも死亡している人でも、戸籍を特定することができます。

請求された戸籍を特定できれば、筆頭者が生きている人でも死亡している人でも関係ありません。

戸籍の筆頭者は、戸籍の見出しに過ぎないからです。

③復氏届を提出すると新戸籍で筆頭者になる

戸籍の筆頭者が死亡した場合、筆頭者は変更されません。

戸籍の中の人は、全員戸籍の筆頭者と同じ氏を名乗ります。

婚姻で氏を変更した人で配偶者が死亡した場合、婚姻前の氏に復することができます。

婚姻前の氏に復することを復氏と言います。

復氏をしたい場合は、市区町村役場に復氏届を提出する必要があります。

復氏届を出した場合、新戸籍が作られて筆頭者になります。

戸籍の筆頭者が死亡したからと言って自動的に筆頭者になることはありません。

④姻族関係終了届を提出しても筆頭者は変更されない

配偶者が死亡した場合であっても、死亡配偶者の血族と生存配偶者の姻族関係は終了しません。

生存配偶者が姻族関係を終了させたい場合、市区町村役場に姻族関係終了届を提出する必要があります。

姻族関係終了届を提出した場合であっても、復氏はしません。

復氏しないから婚姻中の氏を名乗り続けます。

復氏を希望する場合、姻族関係終了届とは別に復氏届を提出します。

復氏届を出した場合、新戸籍が作られて筆頭者になります。

姻族関係終了届を提出しただけの場合、氏に影響はありません。

戸籍が新しく作られることはありません。

姻族関係終了届を提出しただけの場合、戸籍の筆頭者が変更されることはありません。

3住民票の世帯主が死亡したら世帯主は変更される

①住民票の世帯主は世帯の代表者

住民票の世帯主は、その世帯の代表者です。

世帯主が死亡すると、世帯主は変更されます。

世帯主が死亡した場合、世帯主変更届を提出します。

世帯主が死亡した後、残った人が1人だけの場合はわざわざ変更届を出さなくても差し支えありません。

残った人が世帯主になるのは、明白だからです。

②世帯主はだれでもよい

住民票の世帯主は、その世帯の代表者です。

代表者になるために、収入などの条件はありません。

多くの場合、一家の生計を支えている人や一家の中心になっている人、年長者が世帯主です。

4戸籍謄本や住民票は郵送で請求できる

①窓口請求なら近くの市区町村役場で

相続人を確定するためには、たくさんの戸籍謄本が必要になります。

被相続人の出生から死亡までの連続した戸籍謄本を全部揃える必要があるからです。

戸籍謄本は、本籍地の市区町村役場に備えられています。

令和6年3月1日から、戸籍謄本の広域交付が始まりました。

広域交付が利用できるのは、次の人です。

(1)その戸籍に記載がある人

(2)記載がある人の直系血族

広域交付制度を利用すれば、本籍地以外の市区町村役場で戸籍謄本を請求することができます。

広域交付制度を利用して、近隣の市区町村役場で戸籍謄本を取得することができます。

②広域交付を利用できないときは郵送で

戸籍謄本等の広域交付を利用できるのは、窓口請求のみです。

仕事や家事で忙しい人は、窓口に出向くことが難しいでしょう。

身体が不自由な人は、代理人に依頼したいかもしれません。

代理にによる請求は、広域交付の対象外です。

広域交付を利用できない場合、戸籍謄本や住民票は郵送で請求することができます。

③発行手数料は定額小為替で納入

戸籍謄本や住民票を発行してもらうためには、発行手数料を納める必要があります。

戸籍謄本や住民票郵送で請求する場合、発行手数料は定額小為替で納入します。

郵便切手や収入印紙は、受け付けてもらえません。

郵便切手や収入印紙は、換金できないためです。

相続手続では、被相続人の出生から死亡までの連続した戸籍謄本が必要です。

本籍地を何度も変更している方や結婚、離婚、養子縁組、離縁を何度もしている方は、戸籍をたくさん渡り歩いています。

手数料が足りなくなることがないように、少し多めに送るといいでしょう。

④定額小為替は郵便局で購入

定額小為替は、郵便局の貯金窓口で購入します。

時間によっては、郵便窓口は開いていても貯金窓口は閉まっていることがあります。

定額小為替を購入するときは、窓口時間を確認しておくといいでしょう。

定額小為替は、銀行やコンビニエンスストアでは購入することができません。

⑤定額小為替の購入に手数料がかかる

定額小為替の購入には、定額小為替1枚につき200円の手数料がかかります。

定額小為替には、6か月の有効期限があります。

6か月を過ぎたら再発行してもらわないと使うことができません。

再発行にも1枚につき200円の手数料がかかります。

5相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は、現在と形式が違っていて読みにくいものです。

古い戸籍は、手書きの達筆な崩し字で書いてあって分かりにくいでしょう。

慣れないと、戸籍集めはタイヘンです。

本籍地を何度も変更している方や結婚、離婚、養子縁組、離縁を何度もしている方は、戸籍をたくさん渡り歩いているます。

戸籍を集めるだけで、膨大な手間と時間がかかります。

役所や法務局の手続では、通常、戸籍謄本や住民票の期限は問われません。

銀行預金の解約など銀行の手続では、銀行独自で期限を設けている場合があります。

集めた戸籍謄本や住民票を手続後、返却してくれる場合、返却してくれない場合があります。

期限があって、かつ、返却してくれるところから優先して手続するといいでしょう。

集めた戸籍謄本や住民票を返却してくれないところをはじめに手続すると、集めた戸籍謄本や住民票の集め直しになるからです。

段取りよく要領よく手続するには、ちょっとしたコツがいります。

仕事や家事で忙しい方や高齢、療養中などで手続が難しい方は、手続きを丸ごとおまかせすることができます。

家族にお世話が必要な方がいて、そばを離れられない方からの相談もお受けしております。

集めてみたけど、途中で挫折したことがあるでしょう。

全部集めたと思ったのに、金融機関や役所からダメ出しされることがあります。

このような場合、司法書士が目を通して、不足分を取り寄せします。

相続人調査でお困りのことがあれば、すみやかに司法書士などの専門家に相談することをおすすめします。

平日の昼間に役所にお出かけになって準備するのは負担が大きいものです。

戸籍謄本や住民票は、郵便による取り寄せもできます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

負担は、軽いとは言えません。

戸籍謄本や住民票の取り寄せも、司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

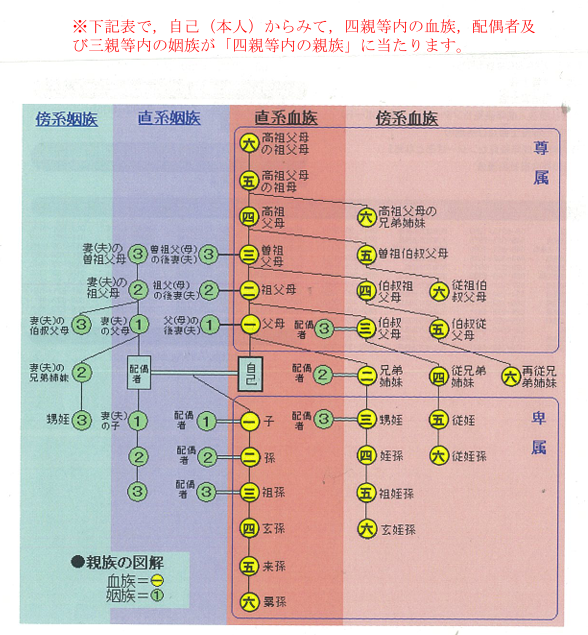

親等早見表で親族の範囲

1親族の範囲

①親族は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

一般的に親族というと、親戚より堅苦しい言い方といったものでしょう。

親族になる人については、法律で決められています。

親族人になる人は、次のとおりです。

(1)6親等内の血族

(2)配偶者

(3)3親等内の姻族

相続人になる人についても、法律で決められています。

親族であっても、相続人にならない人がいます。

親族のうち一定の範囲の人が相続人になるからです。

「親戚」「親類」「家族」は、法律で決められていません。

法律で決められている「親族」より、あいまいな表現です。

親族になる人は、法律で決まっています。

②血族は血縁関係がある人

6親等内の血族は、親族です。

血族とは、血縁関係がある人です。

血縁関係があるとは、生物学上の血縁関係がある人だけではありません。

法律上の血縁関係がある人を含みます。

養子縁組をすると、生物学上の親子関係以外に法律上の親子関係が発生します。

養子縁組は、法律上の血縁関係を作る制度です。

養親と養子は、血族です。

血族は、血縁関係がある人です。

③姻族は血族の配偶者と配偶者の血族

3親等内の姻族は、親族です。

姻族とは、血族の配偶者と配偶者の血族です。

配偶者の血族の配偶者は、姻族ではありません。

配偶者の血族の配偶者は、親族ではありません。

姻族は、血族の配偶者と配偶者の血族です。

④親等は親族関係の遠近を表す

6親等内の血族、配偶者と3親等内の姻族は、親族です。

親等とは、親族関係の法律上の遠近を表す単位です。

1親等、2親等と表現します。

数字が小さいほど、近い関係です。

親等を数えるときは、本人と配偶者は同列に扱われます。

親等を数えるときは、本人を中心に世代を数えます。

2親等早見表で数え方

①親子は1親等

親等とは、親族関係の法律上の遠近を表す単位です。

親子など1世代ちがう関係を1親等と言います。

本人と子どもの関係は、本人→子どもの関係です。

1世代ちがう関係だから、1親等です。

②祖父母と孫は2親等

本人と孫の関係は、本人→子ども→孫の関係です。

2世代ちがう関係だから、2親等です。

本人と祖父母の関係は、本人→親→祖父母の関係です。

2世代ちがう関係だから、2親等です。

③兄弟姉妹は2親等

兄弟の関係は、共通の祖先までさかのぼって考えます。

本人と兄弟姉妹の関係は、本人→親→兄弟姉妹の関係です。

本人と兄弟姉妹は、2親等です。

④伯叔父母と甥姪は3親等

伯叔父母は、本人の親の兄弟姉妹です。

共通の祖先は、祖父母です。

いったん共通の祖先までさかのぼって考えます。

本人と伯叔父母は、本人→親→祖父母→伯叔父母の関係です。

本人と伯叔父母は、3親等です。

甥姪は、本人の兄弟姉妹の子どもです。

いったん共通の祖先までさかのぼって考えます。

本人と甥姪は、本人→親→兄弟姉妹→甥姪の関係です。

本人と甥姪は、3親等です。

⑤いとこは4親等

いとこは、それぞれの親同士が兄弟姉妹です。

共通の祖先は、祖父母です。

いったん、共通の祖先までさかのぼって考えます。

本人といとこは、本人→親→祖父母→伯叔父母→いとこの関係です。

本人といとこは、4親等です。

⑥親等はどこまでも続く

親等とは、親族関係の法律上の遠近を表す単位です。

親族のように、法律などで範囲が決められるものではありません。

10代前の先祖は10親等で、100代前の先祖は100親等です。

親等は、どこまでも続きます。

3配偶者は親等がない親族

①配偶者に親等はない

親等とは、親族関係の法律上の遠近を表す単位です。

本人に、親等はありません。

配偶者にも、親等はありません。

親等を数えるときは、本人と配偶者は同列に扱われるからです。

②離婚をすると婚姻関係と姻族関係が終了する

離婚をすると、婚姻関係が終了します。

法律上の配偶者でなくなるから、親族でなくなります。

離婚をすると、姻族関係が終了します。

配偶者の血族との親族関係が終了します。

③死別すると姻族関係終了届で親族でなくなる

離婚をすると、婚姻関係が終了します。

配偶者の一方が死亡した場合、婚姻関係が終了します。

配偶者と離婚しないまま配偶者が死亡した場合、姻族関係は終了しません。

配偶者が死亡した場合、希望すれば、復氏をすることができます。

生存配偶者が復氏をしても、姻族関係は終了しません。

配偶者が死亡した後も、配偶者の血族と親族のままです。

配偶者が死亡した後、生存配偶者が希望すれば、姻族関係を終了させることができます。

姻族関係を終了させる届出のことを、姻族関係終了届と言います。

役所に姻族関係終了届を提出することで、姻族関係を終了させることができます。

姻族関係終了届を俗に死後離婚と言います。

配偶者が死亡しただけで自動で姻族関係は終了しません。

④事実婚・内縁の配偶者は親族でないし相続人でない

事実婚・内縁の配偶者は、市区町村役場に届出を出していない関係です。

親族になる人は、法律で決められています。

親族になる配偶者は、法律上の配偶者のみです。

相続人になる人は、法律で決められています。

相続人になる配偶者は、法律上の配偶者のみです。

何年一緒にいても、事実婚・内縁の配偶者は親族ではないし相続人ではありません。

4子どもは1親等の親族

①離婚しても子どもは1親等の親族で相続人

親子など1世代ちがう関係は、1親等です。

本人の子どもは、1親等の親族です。

本人が離婚しても、子どもは子どものままです。

離婚して元配偶者が子どもを引き取ることがあります。

離婚すると、元配偶者は除籍されます。

元配偶者が子どもを引き取った場合、自分の戸籍に入れたいと望むことがあるでしょう。

離婚して元配偶者が復氏することがあります。

復氏した後、子どもが元配偶者と同じ氏を名乗ることがあるでしょう。

子どもが未成年である場合、子どもの親権は元配偶者が持つことがあります。

元配偶者が子どもを引き取っても、子どものままです。

子どもが除籍されても、子どものままです。

子どもが別の氏を名乗っていても、子どものままです。

子どもの親権がだれであっても、子どものままです。

子どもと長期間疎遠になっていても、子どものままです。

子どものままだから、子どもは1親等の親族です。

本人が離婚しても、子どもは1親等の親族で相続人です。

②認知した子どもは1親等の親族で相続人

認知とは、婚姻関係にないカップルの間に生まれた子どもについて自分の子どもと認めることです。

認知をして、自分の子どもだと認めるのは一般的には父親です。

通常、母は出産の事実によって母親であることが確認できるからです。

母親が出産後に、捨て子をしたようなレアケースでは、母親も認知をすることがあり得ます。

認知をすると、法律上の親子関係が発生します。

認知された子どもは、本人の子どもです。

単に、母親に自分の子どもだと認めるだけでは、法律上の認知の効果はありません。

市区町村役場に認知届を提出した場合、子どもになります。

市区町村役場に認知届を提出していない場合、生物学上の親子であっても法律上の親子ではありません。

認知した子どもは、1親等の親族で相続人です。

③養子は子どもは1親等の親族で相続人

養子縁組をすると、血縁関係がある親子関係以外に法律上の親子関係を作る制度です。

養子縁組をすると、養親と養子は法律上の親子になります。

本人が養親となる養子縁組をした場合、養子は子どもです。

養子は、本人の子どもです。

養子は、1親等の親族で相続人です。

④養子に行っても普通養子なら子どもは1親等の親族で相続人

養子縁組には、2種類あります。

普通養子と特別養子です。

子どもがいない夫婦が養子縁組をする、配偶者の連れ子と養子縁組をするといったことは日常的に聞くことがあるでしょう。

一般的に「養子」と言ったら、普通養子を指しています。

普通養子では、養子縁組後も実親との親子関係が継続します。

本人の実子が第三者の普通養子となる養子縁組をすることがあります。

第三者の普通養子になっても、実親との親子関係は継続します。

養子に行っても、実子のままです。

第三者の養子になる養子縁組をしても、子どものままです。

普通養子は、養子縁組後も実親との親子関係が継続するからです。

養子に行っても、実親から見て1親等の親族で相続人です。

養子は、養親の子どもです。

養子に行ったら、養親から見て1親等の親族で相続人です。

養子は、実親にとっても養親にとっても1親等の親族で相続人です。

⑤配偶者の連れ子は1親等の親族だが相続人ではない

3親等内の姻族は、親族です。

配偶者の連れ子は、配偶者の血族です。

配偶者の連れ子は、1親等の姻族だから親族です。

配偶者の連れ子は、本人の子どもではありません。

親族であっても子どもではないから、相続人にはなりません。

配偶者の連れ子と養子縁組をするといったことは、日常的に聞くことがあるでしょう。

配偶者の連れ子と養子縁組をした場合、養子は養親の子どもになります。

養子は、1親等の血族です。

養子縁組をすると、養親と養子は法律上の親子になるからです。

本人の子どもは、相続人になります。

配偶者の連れ子と養子をした場合、1親等の血族で相続人です。

配偶者の連れ子と養子をしていない場合、1親等の姻族で相続人ではありません。

⑥子どもが特別養子になると親子関係終了

養子縁組には、普通養子縁組の他に特別養子縁組があります。

特別養子では、養子縁組後に実親との親子関係が終了します。

特別養子縁組の成立は、親子の縁を切る重大な決定です。

特別養子縁組は、家庭裁判所の審判が必要です。

特別養子縁組では、子どもの福祉が重視されます。

子どもの福祉のために必要な場合、特別養子縁組の審判がされます。

親子の縁を切る重大な決定だから、家庭裁判所は非常に慎重に判断します。

子どもが特別養子になると、親子関係が終了します。

親子関係が終了するから、子どもは実親の親族ではないし実親の相続人ではありません。

5兄弟姉妹は2親等の親族

①異父兄弟・異母兄弟は2親等の親族で相続人

兄弟姉妹と言うと、父母が同じ兄弟姉妹だけをイメージしがちです。

父母の一方だけ同じ兄弟姉妹も、兄弟姉妹です。

親等を数えるときは、本人を中心に世代を数えます。

父母の一方だけ同じ兄弟姉妹であっても、同様です。

異父兄弟・異母兄弟は、2親等の親族で相続人です。

②夫婦の連れ子同士に親等はないし相続人ではない

配偶者の連れ子と養子をしていない場合、1親等の姻族で相続人ではありません。

配偶者の連れ子は、親族です。

夫婦のそれぞれに連れ子がいることがあります。

連れ子から見ると、本人の親の配偶者に連れ子がいるケースです。

夫婦の連れ子同士は、親族ではありません。

連れ子同士は血縁関係がないから、血族ではありません。

姻族は、血族の配偶者と配偶者の血族です。

連れ子同士は、姻族ではありません。

配偶者の連れ子と養子をした場合、1親等の血族で相続人です。

連れ子と実子は、兄弟姉妹です。

親の子どもになるからです。

親が配偶者の連れ子と養子縁組をした場合、2親等の血族で相続人です。

6相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は、現在と形式が違っていて読みにくいものです。

手書きの達筆な崩し字で書いてあって、分かりにくいものです。

戸籍謄本収集は、慣れないとタイヘンです。

本籍地を何度も変更している人や結婚、離婚、養子縁組、離縁を何度もしている人は、戸籍をたくさん渡り歩いています。

たくさんの戸籍謄本を収集する必要があるから、膨大な手間と時間がかかります。

戸籍には、その人の身分関係がすべて記録されています。

ときには家族の方が知らない相続人が明らかになることがあります。

相続が発生した後に、認知を求めて裁判になることもあります。

相続人を確定させるために戸籍を集めるだけでも、知識のない一般の人にはタイヘンな作業です。

家族の方が知らない相続人が明らかになると、精神的な負担はさらに大きいものになります。

相続手続のうち、専門家に任せられるものは任せてしまうことができます。

家族の事務負担を軽減することができます。

戸籍や住民票の取り寄せは、司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺産相続で何も言って来ない

1遺産相続で何も言って来ない

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②死亡届を出しても市区町村役場から通知されない

人が死亡すると、医師は死亡診断書を作成します。

死亡診断書を書いてもらったら、市区町村役場に死亡届を提出します。

死亡届の提出は、相続手続のスタートです。

市区町村役場は死亡届を受理した後、戸籍に死亡を記録します。

戸籍に死亡を記録するだけで、相続人に通知しません。

死亡届を出しても、市区町村役場から通知されません。

③遺言執行者は通知義務がある

大切な家族が死亡したら、真っ先に連絡するでしょう。

さまざまな家族の事情から、被相続人や被相続人の家族と連絡を取り合っていないことがあります。

自分が相続人になる相続が発生したはずなのに、何も言って来ないことがあります。

しばらくしてから見知らぬ司法書士や弁護士から、連絡があるかもしれません。

被相続人が生前に、遺言書を作成することがあります。

遺言書を作成する場合、司法書士や弁護士の助言を求めるでしょう。

遺言書作成に助言をした司法書士や弁護士が遺言執行者に指名されることがあります。

遺言執行者は、遺言書の内容を実現する人です。

遺言執行者が就任した場合、遺言執行者に就任したことを通知しなければなりません。

遺言執行者には、通知義務があります。

④遺言書検認の申立てがあると家庭裁判所から呼出し

被相続人が遺言書を作成することがあります。

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が取りまとめる遺言書です。

公正証書遺言原本は、公証役場で厳重に保管されます。

相続が発生した後、遺品整理をしていると遺言書を見つけることがあります。

生前に遺言書を預かってほしいと依頼されているかもしれません。

自宅などで自筆証書遺言を見つけた人や遺言書を預かっている人は、家庭裁判所に提出する必要があります。

封筒に入って封がされた遺言書は、家庭裁判所で開封してもらいます。

家庭裁判所に提出して開封してもらう手続を遺言書検認の申立てと言います。

遺言書検認の申立てを受け付けたら、家庭裁判所は相続人全員を呼出します。

遺言書を開封するとき、相続人に立会いをしてもらうためです。

家庭裁判所に呼び出されても、欠席して差し支えありません。

検認期日に欠席しても、不利な扱いを受けることはないからです。

遺言書検認の申立てがあると、家庭裁判所から呼出しがあります。

⑤自筆証書遺言保管制度を利用していると法務局から通知

自筆証書遺言を作成した後は、自分で保管するのが原則です。

自筆証書遺言は、保管場所に困るのが難点です。

保管場所を家族と共有しないと、相続が発生した後に見つけてもらえないかもしれません。

保管場所を家族と共有すると、家族が遺言書を破棄したり改ざんしたりするかもしれません。

自筆証書遺言書を法務局に提出して保管してもらうことができます。

自筆証書遺言保管制度を利用していると、遺言者が死亡したときに相続人に対して通知がされます。

⑦相続手続期限のスタートは知ってから

相続手続には、期限があることがあります。

遺産相続で何も言って来ないと、手続ができなくなるのではないかと心配になるかもしれません。

相続手続に期限がある場合、原則として期限のスタートは知ってからです。

例えば、よくある相続手続の期限は、次のとおりです。

・相続放棄

相続の開始を知ってから3か月

・遺留分侵害額請求

相続の開始を知ってから1年

・相続登記

所有権の取得を知ってから3年

・相続税申告

相続の開始を知ってから10か月

相続があったことを知らなくても、知ってから手続すれば問題がありません。

遺留分侵害額請求は、相続の開始から10年経過すると請求ができなくなります。

相続開始を知らなくても10年経過で、請求が除斥されるからです。

2遺産分割協議は相続人全員で

①一部の相続人で遺産分割協議はできない

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決める必要があります。

一部の相続人だけで、相続財産の分け方を決めることはできません。

一部の相続人を除外して、遺産分割協議はできません。

相続人全員の合意が必要だから、遺産相続で連絡をしてくるでしょう。

一部の相続人だけで、遺産分割協議を成立させることはできません。

②勝手に押印した遺産分割協議書は無効

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続人全員の合意ができたら、合意内容を書面に取りまとめます。

合意内容を取りまとめた書面を遺産分割協議書と言います。

遺産分割協議書の記載内容に間違いがないか相続人全員に確認してもらいます。

問題がなければ、相続人全員が記名し実印で押印します。

遺産分割協議書の押印が実印による押印であることを証明するため、印鑑証明書を添付します。

一部の相続人だけで、遺産分割協議を成立させることはできません。

相続手続を進めるためには、相続人全員の押印が必要です

実印は、大切な場面でのみ使うことが多いでしょう。

実印を手許で保管しないで、実家などに預けたままになっていることがあります。

本人の同意がないのに、遺産分割協議書に押印がされることがあります。

勝手に押印した遺産分割協議書は、無効です。

③遺産分割協議のやり直しに期限はない

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続人本人の合意がないのに、遺産分割協議書に押印しても無効です。

遺産分割協議のやり直しを求めることができます。

遺産分割協議のやり直しに期限は、ありません。

3何も言って来ないときに注意すること

①凍結していない口座から引出し

銀行は口座の持ち主が死亡したことを知った時点で、口座を凍結します。

口座の凍結とは、口座取引を停止することです。

口座取引には、次のものがあります。

・ATMや窓口での引出し

・年金などの振込

・公共料金などの引落

銀行が口座を凍結するのは、口座の持ち主が死亡したことを知ったときです。

人が死亡すると、医師は死亡診断書を作成します。

死亡診断書が作成されても、病院から金融機関に連絡されることはありません。

死亡診断書を書いてもらったら、市区町村役場に死亡届を提出します。

死亡届が提出されても、市区町村役場から金融機関に連絡されることはありません。

勝手に金融機関などに連絡したら、個人情報の漏洩になるからです。

口座の持ち主が死亡したら、家族が預貯金の有無や相続手続について問い合わせをするでしょう。

問合せを受けたとき、銀行は口座の持ち主の死亡を知り口座を凍結します。

口座の持ち主が死亡しても、家族が何も問い合わせをしないことがあります。

家族が何も言わなければ、口座の持ち主の死亡を知ることはないでしょう。

口座の持ち主の死亡を知らないから、口座を凍結しません。

被相続人の家族などは、日常的に預貯金の引出しを依頼されていたでしょう。

キャッシュカードの保管場所や暗証番号を知っているでしょう。

キャッシュカードを使って預貯金を引出して、自分のために使ってしまうかもしれません。

一部の相続人が凍結していない口座から引出しをしている可能性があります。

②現物財産が持ち出される

被相続人が自宅などで、高価な宝飾品や美術品を保管していることがあります。

自宅の金庫などに、現金を保管しているかもしれません。

銀行の預貯金や証券会社に預けている株式は、相続手続が必要になります。

遺産分割協議書などで相続人全員の合意があることを証明しなければなりません。

高価な宝飾品や美術品を勝手に持ち出すかもしれません。

現金などを持ち出して使い込んだら、財産の正確な金額は分からなくなるでしょう。

相続財産が少なく提示されると、取得できるはずの財産を取得することができなくなります。

一部の相続人に現物財産が持ち出される可能性があります。

③不動産は法定相続分で登記ができる

相続人には、さまざまな経済事情の人がいるでしょう。

経済的に困窮している相続人がいる場合、すみやかに財産を手に入れたいと考えることがあります。

相続人全員が法定相続分で相続する相続登記をすることができます。

相続人全員が法定相続分で相続する相続登記は、一部の相続人が申請をすることができます。

相続人全員が法定相続分で相続する相続登記は保存行為と考えられているからです。

相続人全員が法定相続分で相続する相続登記とした後、自分の相続分を売却することができます。

自分の持分を売却する場合、他の共有者の同意は不要です。

見知らぬ第三者と不動産を共有することになります。

相続人全員が法定相続分で相続する相続登記がされる可能性があります。

4相続発生は確認できる

①相続人は戸籍謄本を取得できる

相続が発生しているはずなのに、何も言って来ないと不安になるでしょう。

相続人は、自分で相続発生を確認することができます。

すでに死亡していれば、戸籍謄本に記載されているはずだからです。

被相続人が直系血族であれば、本籍地の市区町村役場でなく近隣の市区町村役場で戸籍謄本を請求することができます。

直系血族は、戸籍謄本の広域交付の対象だからです。

相続人は戸籍謄本を取得することで、相続発生を確認することができます。

②相続放棄の有無は家庭裁判所で調査

相続人になる人は、法律で決まっています。

遺産相続で何も言って来ないのは、相続放棄をしたからかもしれません。

相続手続に関与したくないからを理由に、相続放棄をすることができます。

相続放棄をしても、次順位相続人に連絡する義務はありません。

相続放棄をしたか家庭裁判所に質問することができます。

家庭裁判所に対してする質問を相続放棄申述の有無の照会と言います。

先順位の相続人全員が相続放棄をした場合、相続人になります。

相続放棄の有無は、家庭裁判所で調査することができます。

③公正証書遺言の有無は公証役場で調査

被相続人が生前に遺言書を作成していることがあります。

遺言書がある場合、遺言書のとおりに財産を分けることができます。

遺言書のとおりに財産を分けるから、何も言って来ないかもしれません。

被相続人が公正証書遺言を作成したか分からない場合、公証役場で調べてもらうことができます。

公正証書遺言を作った場合、公証役場は公正証書遺言を厳重に保管しています。

公証役場に保管されている公正証書遺言は、データで管理されています。

遺言した人の名前、公証人の名前、公証役場の名前、遺言書を作った日をコンピューターで調べてもらうことができます。

昭和64年1月1日以降に作った公正証書遺言、秘密証書遺言が対象です。

遺言者が死亡した後であれば、相続人は公証役場に対して遺言書作成の有無を調査することができます。

④自筆証書遺言保管制度利用の有無は法務局で調査

被相続人が自筆証書遺言保管制度を利用していたか分からない場合、法務局で調べてもらうことができます。

自筆証書遺言保管制度を利用していた場合、自筆証書遺言は法務局が厳重に保管しています。

法務局に保管されている自筆証書遺言は、データで管理されています。

遺言者が死亡した後であれば、相続人は法務局に対して遺言書保管の有無を調査することができます。

5遺産分割協議書作成を司法書士に依頼するメリット

遺産分割協議書は遺産の分け方について、相続人全員による合意を取りまとめた文書です。

合意がきちんと文書になっているからこそトラブルが防止できるといえます。

書き方に不備があるとトラブルを起こしてしまう危険があります。

せっかくお話合いによる合意ができたのに、取りまとめた文書の不備でトラブルになるのは残念なことです。

トラブルを防止するため、遺産分割協議書を作成したい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

特別養子縁組の条件は厳しい

1特別養子縁組で実親との親子関係が終了する

①普通養子と特別養子のちがい

養子縁組には、2種類あります。

普通養子と特別養子です。

養子縁組とは、血縁関係による親子関係の他に、法律上の親子関係を作る制度です。

子どものいない夫婦が養子縁組をする、配偶者の連れ子と養子縁組するといったことは日常的に聞くことあります。

一般的に、単に「養子」と言ったら、普通養子を指していることがほとんどです。

普通養子では、養子縁組をする当事者が合意が重視されます。

当事者が合意をして、市区町村役場に届出をするだけで手続ができます。

特別養子は、子どもの福祉が重視されます。

子どもの福祉のために家庭裁判所が慎重に判断して決定します。

②特別養子縁組成立に家庭裁判所の審判2回必要

普通養子縁組では、養子縁組をした後も実親との親子関係は継続します。

特別養子縁組では、養子縁組をした後は実親との親子関係が終了します。

特別養子縁組をすることは、実親との親子の縁が切れることです。

実親との親子の縁を切る重大な決定だから、家庭裁判所は慎重に判断して決定します。

特別養子縁組成立には、家庭裁判所の審判が2回必要です。

特別養子適格の審判と特別養子縁組成立の審判です。

家庭裁判所の審判を2回に分けることで、養親候補者の負担軽減が期待できます。

③相続税の基礎控除が増える

相続税を計算する場合には、基礎控除があります。

相続税の基礎控除=3000万円+法定相続人の人数×600万円

基礎控除が増えれば、その分だけ相続税が少なく済みます。

法定相続人として相続税の基礎控除を計算するとき、実子がいない場合で、かつ、普通養子がいる場合は2人まで含めることができます。

実子がいる場合で、かつ、普通養子がいる場合は1人まで含めることができます。

特別養子がいる場合、法定相続人に含める人数に制限はありません。

④特別養子縁組の離縁は非常に難しい

特別養子は、子どもの福祉が重視されます。

普通養子縁組は、当事者の合意があれば縁組をすることができます。

特別養子縁組は、家庭裁判所が慎重に判断して縁組をします。

離縁とは、養子縁組を解消することです。

特別養子縁組の解消は、縁組以上に慎重に判断されます。

特別養子縁組離縁の申立てすら、ほとんどありません。

現実的には、離縁はできないと言っていいでしょう。

特別養子縁組の離縁は、非常に高いハードルがあります。

2特別養子適格の確認の審判で実親の同意を確認する

①特別養子縁組成立に実親の同意が必要

特別養子縁組では、養子縁組をした後は実親との親子関係が終了します。

原則として、実親の同意が必要です。

②実親の同意がなくても特別養子縁組

特別養子は、子どもの福祉が重視されます。

実親が意思表示ができないことがあります。

意思表示ができない場合、実親による同意はできません。

実親による虐待や悪意の遺棄があることがあります。

虐待や悪意の遺棄をする場合、実親による同意を得ることは難しいでしょう。

養子となる子どもの利益を著しく害する理由がある場合、実親による同意を不要とするべきでしょう。

・実親が意思表示ができない場合

・実親による虐待、悪意の遺棄がある場合

・その他養子となるものの利益を著しく害する場合

上記の場合、実親の同意がなくても特別養子縁組を成立させることができます。

③児童相談所長が特別養子適格の確認の審判の申立て

特別養子適格の確認の審判では、実親の同意の有無や実親による養育状況が判断されます。

特別養子縁組成立には、原則として実親の同意が必要です。

実親による虐待、悪意の遺棄があるなどの事情がある場合、実親の同意は不要です。

養親候補者は、実親による養育状況は分からないのが通常です。

実親が同意しない場合、実親による虐待、悪意の遺棄があるなどの事情を証明する必要があります。

養親候補者が証明することは、非常に負担が重いでしょう。

特別養子適格の確認の審判は、養親候補者以外に児童相談所長が申立てることができます。

児童相談所長は、申立人として実親による虐待、悪意の遺棄があるなどの事情を証明することができます。

児童相談所長は、実親による養育状況について知っているはずです。

児童相談所長が申立人として関与するから、養親候補者の負担が軽減されることが期待されます。

児童相談所長が特別養子適格の確認の審判の申立てをすることができます。

④同意後2週間経過で撤回ができなくなる

特別養子縁組成立には、原則として実親の同意が必要です。

いったん実親が同意したのに、同意を撤回することがあります。

実親が同意を撤回すると、同意が無効になります。

実親による同意が得られたと安心していたのに、同意を撤回されると不安になるでしょう。

養育を開始していた場合、子どもを奪われる結果となるからです。

家庭裁判所調査官による調査のうえ家庭裁判所に対して同意書を提出してから2週間経過した場合、同意を撤回することができなくなります。

家庭裁判所における審問期日において同意してから2週間経過した場合、同意を撤回することができなくなります。

実親による同意が撤回されないから、養親候補者は安心して養育をすることができます。

実親により同意から2週間経過すると、同意の撤回ができなくなります。

3特別養子縁組の成立の審判で親子になる

条件①配偶者がいること

特別養子縁組で養親になる人は、配偶者がいる人である必要があります。

配偶者がある人とは、法律上の婚姻をしているという意味です。

事実婚・内縁は、配偶者がある人と判断されません。

同性婚の人も、特別養子縁組をすることはできません。

条件の1つ目は、配偶者がいることです。

条件②養親の年齢25歳以上

特別養子縁組で養親になる人には、年齢制限があります。

養親になる人は、25歳以上の人です。

夫婦の一方が25歳以上で、かつ、他方が20歳以上なら条件を満たしていると判断されます。

法律上は、年齢の上限がありません。

特別養子は、子どもの福祉が重視されます。

養親が非常に高齢である場合、子どもの福祉のために適切でないと考えられるかもしれません。

子どもが自立するまでに、充分な養育をする必要があるからです。

自治体や特別養子縁組あっせん団体によっては、独自で年齢の上限を決めています。

おおむね40~45歳程度が上限です。

新生児をあっせんする団体は、45歳未満であることが多いでしょう。

新生児をあっせんすることがない団体は、45歳以上でも受け入れてもらえることがあります。

条件の2つ目は、養親の年齢が25歳以上であることです。

条件③養子の年齢請求時15歳未満

特別養子縁組で養親になる人だけでなく養子になる人にも、年齢制限があります。

家庭裁判所に特別養子の審判の申立てをする時点で、15歳未満であることです。

特別養子縁組が成立するまでに18歳になった場合、特別養子縁組は成立しません。

15歳未満から養親候補者に養育されている場合で、かつ、やむを得ない理由がある場合、18歳未満であれば特別養子の審判の申立てをすることができます。

法律改正前は、原則として6歳未満でした。

実親が同意しないまま子どもが学齢期になると、特別養子縁組をすることができませんでした。

法律改正によって、特別養子縁組が成立しやすくなったと言えます。

条件の3つ目は、養子の年齢が15歳未満であることです。

条件④15歳以上の養子は本人の同意

条件を満たせば子どもが18歳になるまで、特別養子縁組を成立させることができます。

普通養子縁組では15歳以上で、自分の意思で養子縁組をすることができます。

養子となる人が15歳以上である場合、養子となる人の同意が必要です。

養子となる人が15歳未満である場合、同意は不要ですが本人の意思は尊重されます。

条件の4つ目は、養子が15歳以上である場合に本人の同意が必要になることです。

条件⑤監護期間6か月以上

特別養子は、子どもの福祉が重視されます。

養親と養子の相性があるかもしれません。

特別養子縁組成立までに、監護期間が6か月以上必要です。

特別養子の審判の申立て前から養育している場合、養育開始から起算されます。

子どもが自立するまで充分な養育をすることができるのか判断されます。

子どもの養育には、体力も精神力も経済力も必要だからです。

特別養子縁組において、監護期間の養育状況は特に重要です。

特別養子の解消は、縁組以上に高いハードルがあるからです。

条件の5つ目は、監護期間6か月以上あることです。

条件⑥子どもの利益のため特に必要があること

特別養子縁組は、子どもの福祉のための制度です。

子どもの利益のため必要がある場合に、特別養子縁組を成立させることができます。

条件の6つ目は、子どもの利益のため特に必要があることです。

4特別養子縁組届で戸籍に反映

①審判確定後に市区町村役場へ届出が必要

特別養子縁組は、家庭裁判所の審判で成立します。

家庭裁判所は審判をした後に、市区町村役場に連絡をしません。

特別養子の審判を請求した養父母は、市区町村役場に特別養子縁組届を提出する必要があります。

特別養子縁組届を提出する場合、家庭裁判所の審判書と確定証明書が必要です。

審判書は、自動で送られてきます。

確定証明書は、確定した後に家庭裁判所に対して請求する必要があります。

特別養子縁組届を提出すると、戸籍に反映します。

②戸籍の記載は実子同様「長男」「長女」

養親の戸籍に入った後の戸籍の記載例

戸籍に記録されている者

名 〇〇

生年月日 令和〇年〇月〇日

父 〇〇〇〇(養父の氏名)

母 〇〇〇〇(養母の氏名)

続柄 長男

(途中省略)

身分事項 民法817条の2

民法817条の2による裁判確定日 令和〇年〇月〇日

届出日 令和〇年〇月〇日

届出人 父母

従前戸籍 〇〇県〇〇市〇〇町〇丁目〇番〇号 〇〇〇〇

養親の身分条項には何も記載がされません。

養子の身分事項にだけ、民法817条の2と記載がされます。

法律の専門知識がない人は、見ても何のことか分からないでしょう。

従前戸籍に実親の本籍地と同じ本籍地が記載されるものの、筆頭者は養子本人で実親の氏名は記載されません。

特別養子であることを知られたくない人のための配慮がされています。

③養子ひとりの戸籍が作られる

本籍 〇〇県〇〇市〇〇町〇丁目〇番〇号(実親の本籍地)

氏名 〇〇〇〇(養親の氏)

戸籍に記録されている者

名 〇〇

生年月日 令和〇年〇月〇日

父 〇〇〇〇(養父の氏名)

母 〇〇〇〇(養母の氏名)

続柄 長男

(途中省略)

身分事項 特別養子縁組

特別養子縁組の裁判確定日 令和〇年〇月〇日

養父氏名 〇〇〇〇

養母氏名 〇〇〇〇

届出日 令和〇年〇月〇日

届出人 父母

送付を受けた日 令和〇年〇月〇日

受理者 〇〇県〇〇市長

従前戸籍 〇〇県〇〇市〇〇町〇丁目〇番〇号 〇〇〇〇

入籍戸籍 〇〇県〇〇市〇〇町〇丁目〇番〇号 〇〇〇〇

実親の本籍地と同じ本籍地、養親の氏の名前で、養子が筆頭者になった新戸籍が作られます。

普通養子のように養父、養母ではなく、父母の欄に、養親の氏名が記載されます。

続柄の欄には、普通養子のように養子、養女ではなく、長男、長女などと記載されます。

新戸籍が作られたら、その日のうちに除籍されて養親の戸籍に入籍します。

④実親の戸籍から除籍される

実親の戸籍の記載例

身分事項 特別養子縁組

特別養子縁組の裁判確定日 令和〇年〇月〇日

届出日 令和〇年〇月〇日

届出人 養父母

送付を受けた日 令和〇年〇月〇日

受理者 〇〇県〇〇市長

新本籍 〇〇県〇〇市〇〇町〇丁目〇番〇号

縁組後の氏 〇〇

この記載がされると、実親の戸籍から除籍されますから、除籍と記載されています。

5相続人調査を司法書士に依頼するメリット

本籍地の変更や国による戸籍の作り直し(改製)で多くの方は、何通もの戸籍を渡り歩いています。

古い戸籍は現在と形式が違っていて読みにくかったり、手書きの達筆な崩し字で書いてあって分かりにくかったりしますから、慣れないと戸籍集めはタイヘンです。

本籍地を何度も変更している方や結婚、離婚、養子縁組、離縁を何度もしている方は、戸籍をたくさん渡り歩いているので、膨大な手間と時間がかかることが多くなります。

戸籍には被相続人の結婚や離婚、子どもや養子の存在といった身分関係がすべて記録されています。

相続人を確定させるために戸籍を集めるだけでも、知識のない一般の人にはタイヘンな作業です。

相続手続のうち、専門家に任せられるものは任せてしまえば、事務負担を軽減することができます。

戸籍や住民票の取り寄せも司法書士は代行します。

相続人調査でお困りの方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

亡くなった親の戸籍謄本の取り方

1相続で戸籍謄本が必要になる

①被相続人の出生~死亡の戸籍謄本が必要になる

相続が発生したら、被相続人の財産は相続人が相続します。

家族にとって、だれが相続人なのか当然のことと軽く考えているでしょう。

家族以外の相続手続先に対しては、客観的に証明する必要があります。

客観的に証明するとは、被相続人の戸籍謄本を集めることです。

被相続人の戸籍謄本は、出生から死亡までの連続した戸籍謄本が必要です。

②被相続人の出生~死亡の戸籍謄本が必要になる理由

被相続人の最後の戸籍謄本を取得すると、出生事項と死亡事項を確認することができるでしょう。

出生事項と死亡事項を確認できても、出生から死亡までの連続した戸籍謄本とは言えません。

多くの人は、たくさんの戸籍を渡り歩いています。

生まれたときは、親の戸籍に入っているでしょう。

婚姻をすると、夫婦の戸籍に入ります。

転籍や戸籍の改製で、作り直しがされることがあります。

渡り歩いてきた戸籍をすべて集める必要があります。

戸籍は、その人の身分事項が記録されている帳簿です。

身分事項とは、出生や死亡、結婚や離婚、養子縁組や離縁、認知などの事項です。

結婚や離婚、養子縁組や離縁を家族に秘密にしている人がいます。

戸籍には、すべて記録されています。

記録された後、転籍や戸籍の改製で戸籍が作り直されることがあります。

戸籍が作り直されるとき、新しい戸籍に書き写される事項と書き写されない事項があります。

新しい戸籍謄本だけ見ると、書き写されない事項を見落としてしまいます。

書き写されない事項の代表例は、認知事項です。

被相続人に認知された子どもは、被相続人の子どもです。

認知された子どもは、相続人になります。

認知事項は、書き写されません。

新しい戸籍謄本だけ見ると、認知された子どもの存在に気づけないでしょう。

認知された子どもの存在を見落とさないため、出生から死亡までの連続した戸籍謄本が必要になります。

③相続人全員の戸籍謄本が必要になる

相続手続をする場合、相続人の戸籍謄本を準備する必要があります。

相続人の戸籍謄本は、現在の戸籍謄本のみで差し支えありません。

相続人の戸籍謄本は、相続が発生した時点で相続人が健在であったことを確認するためだからです。

相続発生前に発行された戸籍謄本を使うことはできません。

相続が発生した時点で相続人が健在であったか、客観的に分からないからです。

④戸籍の附票で住所が判明する

相続が発生したら、被相続人の財産は相続人が相続します。

被相続人の財産は、相続財産です。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続人調査をすると、ときには思いもよらない相続人が判明することがあります。

思いもよらない相続人が見つかっても、だれも連絡先を知らないかもしれません。

相続人の住所は、戸籍の附票で判明します。

戸籍謄本を請求するときに、一緒に戸籍の附票を請求します。

戸籍の附票は、本籍地の市区町村役場で取得することができます。

戸籍の附票には、住民票の異動が記録されています。

思いもよらない相続人が見つかっても、戸籍の附票で相続人の住所が判明します。

2亡くなった親の戸籍謄本の取り方

①親の戸籍謄本は広域交付の対象

相続が発生したら、相続人は相続手続をします。

相続手続の最初の難関は、相続人調査です。

親が亡くなった場合、死亡した親の出生から死亡までの連続した戸籍謄本をすべて用意する必要があります。

親の戸籍謄本は、広域交付で取得することができます。

直系血族の戸籍謄本は、広域交付の対象だからです。

戸籍謄本の広域交付とは、本籍地の市区町村役場以外の市区町村役場で戸籍謄本を取得する制度です。

例えば、本籍地が名古屋市以外の人が名古屋市内の各区役所で、戸籍謄本を取得することができます。

本籍地が名古屋市の人が名古屋市以外の市区町村役場で、戸籍謄本を取得することができます。

出生から死亡までの連続した戸籍謄本をすべて近隣の市区町村役場で取得することができます。

親の本籍地でなくても近隣の市区町村役場に出向いて取得することができるので、とても便利です。

親の戸籍謄本は、広域交付の対象です。

②広域交付で代理請求はできない

広域交付制度を利用する場合、請求人が市区町村役場に出向く必要があります。

市区町村役場は、平日の昼間のみ業務を行っています。

仕事や家事で忙しい人にとって、平日の昼間に時間を作るのは難しいでしょう。

代理人に依頼して、戸籍謄本を取得することができます。

代理人を立てて戸籍謄本を取得する場合、広域交付を利用することはできません。

一般的に、赤ちゃんなどの未成年者が契約などをする場合、親などが代わりにするでしょう。

赤ちゃんなどの未成年者が相続人になる場合、親などが代わりに戸籍謄本を取得することができます。

親などが代わりに戸籍謄本を取得する場合、広域交付を利用することはできません。

親は、赤ちゃんなどの未成年者の代理人だからです。

代理人が任意代理人であっても法定代理人であっても、広域交付を利用することはできません。

広域交付で、代理請求はできません。

③広域交付で郵送請求ができない

広域交付制度を利用する場合、請求人が市区町村役場に出向く必要があります。

仕事や家事で忙しい人にとって、仕事場や自宅を離れることができないでしょう。

戸籍謄本は、郵送で取得することができます。

郵送で戸籍謄本を取得する場合、広域交付を利用することはできません。

広域交付が利用できるのは、窓口請求のみだからです。

広域交付で郵送請求はできません。

④広域交付で戸籍の附票は対象外

思いもよらない相続人が見つかっても、戸籍の附票で相続人の住所が判明します。

戸籍の附票は、広域交付の対象外です。

戸籍の附票は、郵送で取得することができます。

請求人が窓口に出向いても、広域交付で請求することはできません。

広域交付で、戸籍の附票は対象外です。

⑤広域交付が利用できないときは本籍地の市区町村役場へ請求

戸籍謄本は、原則として、本籍地の市区町村役場に請求します。

広域交付を利用できない場合、本籍地の市区町村役場に請求します。

本籍地の市区町村役場が遠方である場合、郵送で請求することができます。

多くの人は、たくさんの戸籍を渡り歩いています。

複数の本籍地があることが多いでしょう。

それぞれの市区町村役場に、戸籍謄本を請求する必要があります。

広域交付ができない場合、本籍地の市区町村役場へ請求する必要があります。

⑥郵送請求で定額小為替

戸籍謄本や戸籍の附票を請求する場合、市区町村役場に発行手数料を払う必要があります。

窓口請求をする場合、その場で現金や電子マネーで支払うことができます。

戸籍謄本や戸籍の附票を郵送請求する場合、発行手数料は定額小為替で納入します。

定額小為替は、「ていがくこがわせ」と読みます。

現金は、普通郵便で送ることができません。

現金封筒を送る場合、書留料金が追加でかかります。

定額小為替は、普通郵便で送ることができます。

定額小為替は、郵便局の貯金窓口で購入することができます。

定額小為替の発行手数料は、1枚200円です。

戸籍謄本や戸籍の附票を郵送請求する場合、一緒に定額小為替を送ります。

⑦親の戸籍に入っている人はコンビニで取得できる

本籍地の市区町村役場によっては、戸籍謄本のコンビニ交付サービスに対応していることがあります。

地方公共団体情報システム機構のホームページで、本籍地の市区町村役場が戸籍謄本のコンビニ交付サービスに対応しているか調べることができます。

コンビニエンスストアは日本中いたるところにあるから、とても便利です。

戸籍謄本のコンビニ交付を利用するには、マイナンバーカードが必要です。

除籍謄本は、戸籍謄本のコンビニ交付の対象外です。

請求人が親と同じ戸籍に入っている場合、コンビニで自分の戸籍謄本を取得することができます。

自分の戸籍謄本を確認すると、親の戸籍を確認することができます。

親の戸籍に入っている人は、コンビニで親の戸籍謄本を取得することができます。

3法定相続情報一覧図があると便利

①法定相続情報一覧図を使うと相続手続がラク

相続が発生すると、相続人は相続手続をすることになります。

相続手続先は、市区町村役場や銀行などの金融機関です。

相続手続では、被相続人の出生から死亡までの連続した戸籍謄本と相続人の現在戸籍を提出します。

相続手続のたびに、大量の戸籍謄本を提出しなければなりません。

大量の戸籍謄本を持ち歩くと、汚してしまったり紛失したりする心配があるでしょう。

相続手続先にとっても、戸籍謄本の束を読解するのは手間のかかる事務です。

被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめてあると便利です。

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらうことができます。

登記官は内容に問題がなかったら、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

地模様の入った専用紙に印刷してくれた家系図のことを法定相続情報一覧図と言います。

多くの場合、家系図のように書きます。

相続人をずらっと書き並べることもできます。

連記式の法定相続情報一覧図は、税務申告などで提出できないことがあります。

②法定相続情報一覧図は再交付をしてもらえる

法定相続情報一覧図は、最初の申出をするときに必要な通数を交付してもらうことができます。

相続手続をするにつれて、新たに財産が見つかることがあるでしょう。

法定相続情報一覧図が不足した場合、後日交付してもらうことができます。

最初の申出の後で、法定相続情報一覧図を交付してもらうことを法定相続情報一覧図の再交付の申出と言います。

法定相続情報一覧図の再交付の申出ができるのは、最初の申出人のみです。

たとえ相続人であっても最初の申出人でない人は、再交付の申出をすることができません。

法定相続情報一覧図の再交付の申出書は、押印不要です。

法定相続情報一覧図の再交付の申出ができる法務局は、最初の申出をした法務局のみです。

遠方の法務局であれば、郵送で法定相続情報一覧図の再交付の申出書を提出することができます。

4相続手続を司法書士に依頼するメリット

相続が発生したら、ご遺族は大きな悲しみに包まれます。

大きい悲しみのなかで、相続財産を調査するのは身体的にも精神的にも大きな負担になります。

負担の大きい財産調査を司法書士などの専門家に依頼することができます。

その後の相続手続がスムーズになります。

被相続人の財産は、相続人もあまり詳しく知らないという例が意外と多いものです。

悲しみの中で被相続人の築いてきた財産をたどるのは切なく、苦しい作業になります。

相続財産調査のためには銀行などの金融機関から、相続が発生したことの証明として戸籍謄本等の提出が求められます。

戸籍謄本等の取り寄せも含め、手続をおまかせいただけます。

仕事や家事で忙しい方や高齢、療養中などで手続が難しい方は、手続を丸ごとおまかせできます。

家族にお世話が必要な方がいて、頻繁に家を空けられない方からのご相談もお受けしております。

財産調査でお疲れが出る前に、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続した遺産が振り込まれない

1相続手続完了までにかかる時間の目安

①遺言書は検認してから相続手続

相続が発生した後に遺品整理をしていると、遺言書を見つけることがあります。

被相続人が遺言書を作成して、預かっておくように頼まれることがあります。

相続人であれば、遺言書の内容が気になることでしょう。

遺言書を見つけても、勝手に開封してはいけません。

自筆証書遺言は家庭裁判所に提出して、開封してもらう必要があるからです。

遺言書の検認とは、家庭裁判所に遺言書を提出して開封してもらう手続です。

相続人に立会いをしてもらって、開封します。

封筒に入っているだけで封がされていない遺言書であっても、検認が必要です。

封筒に入っていない遺言書であっても、検認が必要です。

遺言書の検認が必要なのに検認手続をしていない場合、相続手続をすることができません。

検認手続をしていない遺言書を提出しても、銀行などの金融機関は口座を解約してくれません。

検認手続をしていない遺言書を提出しても、法務局は不動産の名義変更をしてくれません。

公正証書遺言は、検認不要です。

自筆証書遺言保管制度を利用して法務局で保管されていた場合、検認は不要です。

家庭裁判所に遺言書検認の申立てをしてから検認手続が完了するまで、1か月程度かかります。

②相続財産調査に時間がかかる

被相続人が遺言書を作成していた場合、遺言書のとおりに財産を分けることができます。

遺言書がない場合、相続人全員の話し合いをする必要があります。

相続財産の分け方を決める話し合いをするため、相続財産の全容を知りたいと思うでしょう。

相続財産には、さまざまな種類があるでしょう。

相続財産というと、プラスの財産だけに注目しがちです。

マイナスの財産も、相続財産に含まれます。

相続財産調査には、時間がかかることが多いでしょう。

相続財産の種類や量によって異なりますが、1か月程度は想定する必要があります。

③遺産分割協議書に押印してから相続手続

相続が発生したら、被相続人の財産は相続人が相続します。

相続人が相続する財産が相続財産です。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決める必要があります。

1人でも反対の相続人がいると、相続財産の分け方を決めることができません。

ときには遺産分割協議が長引いて、長期間経過することがあります。

相続が発生してから遺産分割協議が成立するまで、短ければ1日です。

長ければ、数年単位で時間がかかります。

④相続手続に時間がかかる

遺言書があれば、遺言書のとおりに財産を分けることができます。

遺産分割協議書があれば、遺産分割協議書のとおりに財産を分けます。

各相続手続先に対して、相続手続をします。

相続手続にかかる期間は、相続手続先によって異なります。

相続手続完了までにかかる時間の目安は、次のとおりです。

・銀行の預貯金 金融機関1か所につき半月~1か月

・株式の移管 証券会社1か所につき1~3か月

・不動産の名義変更 法務局1か所につき半月~1か月

2相続した遺産が振り込まれないときの対処法

①代表相続人がいるケース

相続手続は、想像以上に手間と時間がかかります。

相続手続で使われるのは、法律用語です。

日常的に、法律用語を聞くことは少ないでしょう。

相続手続は、何度も経験するものではありません。

だれにとっても、初めての手続です。

相続人全員がわずらわしい相続手続が関与するより、代表相続人に任せる方が合理的でしょう。

代表相続人を立てたとしても、代表相続人が不慣れなのは同じです。

相続した遺産が振り込まれない場合、代表相続人が相続手続を進められなくなっていることが考えられます。

仕事や家事で忙しい相続人である場合、早く手続したい気持ちがあっても手続を進められなくなるでしょう。

相続手続先は、いずれも平日の昼間だけ業務をしているからです。

相続手続は、司法書士などの専門家に依頼することができます。

相続手続を司法書士などの専門家に依頼することを提案すると、手続がスムーズに進みます。

②遺産分割協議書があるケース

遺産分割協議書は、相続財産の分け方について相続人全員の合意内容の証明書です。

通常、遺産分割協議書があれば相続手続はスムーズに進められるでしょう。

相続財産には、さまざまな種類の財産があります。

分けやすい財産と分けにくい財産があるでしょう。

相続財産が預貯金など分けやすい財産のみであれば、支払いが遅れることは少ないでしょう。

不動産などは、分けにくい財産の代表例です。

一部の相続人が不動産を相続して、他の相続人は不動産を相続した相続人から代償金を受け取る合意をすることがあります。

不動産を相続しても、代償金が準備できないかもしれません。

代償金を準備できても、支払いが惜しくなることがあるでしょう。

相続財産の分け方の話し合いにおいて、代償金を準備できるのか確認しておくことが重要です。

代償金の支払期限についても、遺産分割協議書に明記するといいでしょう。

③遺言執行者がいるケース

被相続人が遺言書を作成していた場合、遺言書のとおりに財産を分けることができます。

遺言書は、作成するだけでは意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言執行者がいる場合、相続人は遺言執行者の妨害をすることはできません。

相続手続は、遺言執行者におまかせすることができます。

遺言執行者に指名されても、遺言執行者に就任する義務はありません。

遺言執行者が相続手続をしてくれると期待していたのに、就任を辞退していることがあります。

遺言執行者が就任を辞退した場合、相続手続をすることはありません。

相続した遺産が振り込まれるはずはないでしょう。

遺言執行者がいない場合、原則として、相続人全員の協力で相続手続をします。

相続人全員の協力が難しい場合、家庭裁判所に遺言執行者選任の申立てをすることができます。

3遺産分割協議は一方的に解除できない

①売買契約は一方的解除ができる

一般的に、売買契約をしたのに、買主が売買代金を払ってくれないことがあります。

買主が売買代金を支払ってくれない場合、売主は売買契約を一方的に解除することができます。

売買契約を解除して、他の人に買ってもらう方が合理的だからです。

遺産分割協議では、売買契約のように一方的に解除する制度はありません。

遺産分割協議で合意したのに、一部の相続人が代償金を払ってくれないことがあります。

相続人が代償金を払ってくれない場合、遺産分割協議は一方的に解除することはできません。

②相続人全員の合意で遺産分割協議のやり直しができる

遺産分割協議書は、相続財産の分け方について相続人全員の合意内容の証明書です。

遺産分割協議で合意した内容を守ってもらえない場合、遺産分割協議をやり直したいと思うでしょう。

遺産分割協議は、一方的に解除することはできません。

相続財産の分け方について相続人全員が合意した場合、遺産分割協議は成立し話し合いは終了するからです。

遺産分割協議のやり直しを希望する場合、相続人全員の合意が必要です。

相続人全員の合意があれば、遺産分割協議のやり直しをすることができます。

③遺産分割協議成立後は相続人同士の話し合い

相続財産の分け方について相続人全員が合意した場合、遺産分割協議は成立し話し合いは終了します。

相続人全員の合意がなければ、やり直しはできません。

遺産分割協議で合意した内容を守ってもらえない場合、当事者同士の話し合いで解決を目指します。

4遺産分割協議の内容を確実に守ってもらう方法

方法①代償金の支払と遺産分割協議書の押印は同時履行

遺産分割協議では、売買契約のように一方的に解除する制度はありません。

遺産分割協議で合意した内容を守ってもらうことが重要です。

例えば、代償金を支払う合意をしたのに、支払ってもらえないことがあります。

代償金の支払と遺産分割協議書の押印を同時履行にすることができます。

代償金の振込を確認して、遺産分割協議書に押印する方法です。

当事者同士が一緒に銀行に出向いて、振込を確認するといいでしょう。

スマートフォンなどから、振込を確認することができます。

代償金の振込を確認できなければ遺産分割協議書に押印をしないから、合意した内容を守ってもらえるでしょう。

代償金の支払と遺産分割協議書の押印を同時履行にするのは、有効な方法です。

方法②公正証書で遺産分割協議書作成

遺産分割協議書は、相続財産の分け方について相続人全員の合意内容の証明書です。

多くの場合、相続人同士で書面を作成するでしょう。

公証役場で遺産分割協議書を公正証書にしてもらうことができます。

遺産分割協議書を公正証書にする場合、金銭の支払いをする点だけでなく支払いをしなかったときのことを書いてもらうことができます。

相続人○○が上記金銭の支払いをしなかったときは、直ちに強制執行に服する旨を認諾した。

上記のような文言がある場合、公正証書で強制執行をすることができます。

公正証書でない遺産分割協議書では、強制執行をすることはできません。

代償金を支払ってもらう人にとって、強制執行ができる点は心強いものと言えます。

公正証書で遺産分割協議書を作成するのは、有効な方法です。

方法③代償金支払いに連帯保証人を立ててもらう

連帯保証人とは、金銭の支払いを確実にするため主債務者と同様の返済の義務を負う人です。

代償金の支払いがない場合、連帯保証人に請求することができます。

連帯保証人を立ててもらった場合、代償金の支払を確実にすることができるでしょう。

連帯保証契約は、書面で締結する必要があります。

代償金支払いに連帯保証人を立ててもらうのは、有効な方法です。

方法④不動産に抵当権設定

抵当権とは、金銭の支払いを確実にするため担保に取る権利です。

代償金の支払いがない場合、抵当権を実行することができます。

抵当権を実行するとは、担保に取った不動産を取り上げて競売して売却代金から代償金を支払ってもらうことです。

抵当権を設定した場合、抵当権設定登記をします。

抵当権設定登記には、登録免許税を納めなければなりません。

抵当権設定登記を司法書士などの専門家に依頼した場合、報酬がかかります。

抵当権設定をした場合の費用負担について、合意しておく必要があります。

代償金支払いに不動産に抵当権設定するのは、有効な方法です。

方法⑤支払期限を決めて遅延損害金の約束

お金の貸し借りをする場合、返済期日までに返済できないときに備えて遅延損害金を払う約束をします。

遅延損害金は、通常の利息より高い利率で約束するでしょう。

高い利率の遅延損害金を払うことになるから、何とかして返済期日までに返済します。

代償金が支払期日までに支払われない場合に備えて、遅延損害金を払う約束をすることができます。

高い利率の遅延損害金を払うことになるから、心理的プレッシャーを与えることができます。

代償金の支払いに支払期限を決めて遅延損害金の約束をするのは、有効な方法です。

方法⑥家庭裁判所で遺産分割調停

遺産分割調停とは、家庭裁判所の助力を得て相続財産の分け方について話し合いをすることです。

相続人全員が相続財産の分け方について合意した場合、合意内容は調停調書に取りまとめられます。

調停調書は、確定判決と同じ効力があります。

遺産分割調停で合意した内容が守られない場合、調停調書に基づいて強制執行をすることができます。

代償金を支払ってもらう人にとって、強制執行ができる点は心強いものと言えます。

家庭裁判所で遺産分割調停をするのは、有効な方法です。

5遺産分割協議書作成を司法書士に依頼するメリット

遺産分割協議書は遺産の分け方について、相続人全員による合意を取りまとめた文書です。

合意がきちんと文書になっているからこそトラブルが防止できるといえます。

書き方に不備があるとトラブルを起こしてしまう危険があります。

せっかくお話合いによる合意ができたのに、取りまとめた文書の不備でトラブルになるのは残念なことです。

トラブルを防止するため、遺産分割協議書を作成したい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続放棄しても通知されない

1相続放棄をしても家庭裁判所は通知しない

被相続人が多額の借金を残して死亡したとき、相続人は相続放棄をするでしょう。

分かっている借入先だけでも相続人が返せる額ではない、あちこちから借りていたので、他からも借りているだろう、借入先を把握し切れないという場合があります。

相続放棄の申立てをすると、借入先から何か言われるのではないかと心配する人がたくさんいます。

相続放棄の申立てをすると、何かしら不利益を受けるのではないかと心配する人がたくさんいます。

被相続人の借金だけでも大変なのに、自分や家族が将来に渡って困ることがあるのではないかと不安になっている場合です。

家庭裁判所に相続放棄の手続をしても、だれかに知らせる義務はありません。

相続放棄の申立を提出しても、家庭裁判所からだれかに通知されることはありません。

相続放棄が認められた後、家庭裁判所がわざわざ他の人に通知することはありません。

裁判所の掲示板に貼りだすことはありません。

家庭裁判所に相続放棄の申立をしても、通常は、だれにも知られることはないのです。

債権者などの利害関係人は、家庭裁判所に対して相続放棄をしているか照会することができます。

家庭裁判所が通知するのは、わざわざ照会があったときのみです。

2相続放棄をしても債権者に通知されない

相続放棄の手続は、家庭裁判所に対して必要書類を添えて相続放棄の申立てを提出します。

相続放棄の申立てに必要な書類は、次のとおりです。

①被相続人の戸籍謄本

②被相続人の除票

③相続放棄する人の戸籍謄本

この他に、裁判所が使う郵便切手や収入印紙が必要です。

必要書類には、債権者の名簿などはありません。

家庭裁判所は、提出された書類を見て審査をします。

被相続人がだれから借金をしていたか家庭裁判所は分かりません。

提出された書類を見て、必要な書類が揃っているか提出された戸籍や住民票に矛盾したことはないか点検をします。

家庭裁判所が自主的に債権者を調査することはありません。

家庭裁判所は、債権者がだれであるのかについて関心はありません。

ほとんどの場合、気付かないうちに相続放棄の手続をしていて、知らないうちに相続放棄が認められていた、となります。

何も知らないから、債権者は被相続人の借金を相続人に払ってもらいたいと考えて催促をしてきます。

債権者は何も知らないから、催促されたら相続放棄が認められたことを知らせてあげるといいでしょう。

ほとんどの場合、相続放棄申述受理通知書のコピーを渡せば分かってくれます。

3相続放棄をしても次順位の相続人に通知されない

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

①配偶者は必ず相続人になる

②被相続人に子どもがいる場合、子ども

③被相続人に子どもがいない場合、親などの直系尊属

④被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

子ども全員が相続放棄をした場合、子どもはいないものと扱われます。

子どもがいない場合、次順位の親などの直系尊属が相続人になります。

次順位の親などの直系尊属全員が相続放棄をした場合、親などの直系尊属はいないものと扱われます。

親などの直系尊属がいない場合、兄弟姉妹が相続人になります。

相続放棄の申立てに必要な書類は、説明したとおりです。

提出する戸籍謄本は、被相続人の死亡の事実が分かる戸籍謄本と相続人の戸籍謄本です。

次順位の相続人がだれであるのか分かる戸籍謄本を提出する必要はありません。

だれが次順位の相続人なのか、家庭裁判所は分かりません。

提出された書類を見て、必要な書類が揃っているか提出された戸籍謄本や住民票に矛盾したことはないか点検をします。

家庭裁判所が自主的に次順位の相続人を調査することはありません。

家庭裁判所は、次順位の相続人に関心はありません。

ほとんどの場合、気付かないうちに相続放棄の手続をしていて、知らないうちに相続放棄が認められていた、となります。

次順位の相続人に対して、自分が相続放棄をしたことを知らせる義務はありませんが、知らせてあげると親切でしょう。

次順位の相続人に対して、自分が相続放棄をしたことを知らせなくても罰金などのペナルティーはありません。

相続放棄をした人は、被相続人のマイナスの財産を引き継ぎません。

相続放棄をした人に対して、被相続人の借金を返して欲しいと催促することはできません。

債権者は、次順位の相続人が相続したと考えて、借金の催促をします。

債権者から相続人であると知らされると、びっくりするでしょう。

債権者から借金の催促をされて自分が相続人であることを知った場合、相続放棄ができる3か月のスタートは借金の催促がされたときからです。

4相続放棄をしても市区町村役場に通知されない

家庭裁判所に相続放棄を認めてもらったら、家庭裁判所から相続放棄申述受理通知書という書類が届きます。

家庭裁判所は相続放棄を認めた場合でも、自主的に市区町村役場に通知することはありません。

だれが相続放棄をしたか、市区町村役場は知るきっかけがありません。

相続放棄をした場合でも、市区町村役場に届出をするルールもありません。

戸籍や住民票に記載されることはありません。

就職や国家試験などの資格にも影響はありません。

市区町村役場は、相続放棄をしたかどうか全く知ることはないのです。

相続放棄が認められた後になって、被相続人が滞納していた税金などを払ってくださいと督促してくることがあります。

相続放棄しているので、払う必要のない税金です。

市区町村役場は相続放棄をしたことを知らないので、相続人に払ってもらおうと考えて催促します。

相続放棄申述受理通知書を提示して事情を説明すれば督促をやめてくれます。

5相続放棄をしても税務署に通知されない

家庭裁判所に相続放棄を認めてもらったら、家庭裁判所から相続放棄申述受理通知書という書類が送られてきます。

家庭裁判所は相続放棄を認めた場合でも、自主的に税務署に連絡することはありません。

だれが相続放棄をしたか、税務署は知るきっかけがありません。

相続放棄をしたことを税務署に申告するルールもありません。

所得税は、毎年1月1日から12月31日までの所得を計算して、翌年3月15日までに申告と納税をします。

この申告を、確定申告と言います。

1年の途中で死亡した場合、1月1日から死亡した日までの所得を計算して、申告と納税をします。

通常の確定申告と死亡した人の申告を区別するため、準確定申告と言います。

準確定申告は、死亡した被相続人本人に代わって、相続人と包括受遺者が申告と納税をします。

相続放棄をした場合、相続人ではないものと扱われます。

相続人ではないから、準確定申告をする義務はありません。

相続放棄をしたのに準確定申告をした場合、相続放棄が無効になります。

準確定申告をしていない場合、税務署から準確定申告をするように通知が来る場合があります。

家庭裁判所が相続放棄を認めた場合、市区町村役場や税務署などへ連絡をしません。

税務署は、相続放棄をして相続人でなくなったことを知りません。

相続人でなくなったことを知らないから、相続人と誤解して準確定申告をしてもらおうと考えています。

税務署から通知が来た場合、あわてて準確定申告をする必要はありません。

相続放棄をしたから相続人でなくなったことを連絡するだけでいいでしょう。

6相続放棄をしてもブラックリストに通知されない

相続放棄は、信用情報とは関係がありません。

一般に、信用情報に事故記録が記載されると、ローンが組めなくなります。

相続放棄をしても、ブラックリストに載ることはありません。

相続放棄をする人の中には、裕福で生活に困っていないから相続放棄をしたいという人もいます。

7相続放棄を司法書士に依頼するメリット

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する届出です。

相続人らとのお話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

つまり、家庭裁判所で認められないとマイナスの財産を引き継がなくて済むというメリットは受けられないのです。

実は、相続放棄はその相続でチャンスは実質的には1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできますが、高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます

一挙にハードルが上がると言ってよいでしょう。

相続放棄は慎重に判断する必要がありますが、いろいろな誤解から利用をためらう人が多いのも事実です。

利用をためらっていると3か月はあっという間です。

相続が発生すると、家族は親戚や知人へ連絡などで悲しみに浸る暇もないくらい忙しくなります。

3か月以内に必要書類を揃えて手続をするのは想像以上にハードルが高いものです。

相続放棄を考えている方はすみやかに司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。