Author Archive

遺産分割協議書は不動産と預貯金を別々に作成できる

1遺産分割協議書は相続人全員の合意の証明書

相続が発生した後、相続財産は相続人全員の共有財産になります。

相続人のひとりが勝手に処分することはできません。

相続財産の分け方は、相続人全員で話し合いによる合意で決める必要があります。

相続財産の分け方について、相続人全員でする話し合いのことを遺産分割協議と言います。

遺産分割協議がまとまったら、相続人全員の合意内容を文書に取りまとめます。

相続人全員の合意内容を取りまとめた文書のことを遺産分割協議書と言います。

遺産分割協議は、必ず、相続人全員で合意する必要があります。

相続人全員が一つの場所に集まる必要はありません。

電話でもメールでも差し支えありません。

一度に全員合意する必要もありません。

一部の相続人と合意をして、次に、残りの相続人と合意をすることでも問題ありません。

最終的に相続人全員が合意できれば良いのです。

全ての財産をまとめて合意しなければならないといったこともありません。

一部の財産についてだけ合意をすることもできます。

遺産分割協議書は、司法書士などの専門家に作ってもらうこともできるし相続人のひとりが作ることもできます。

2遺産分割協議書は不動産と預貯金を別々に作成できる

①遺産分割協議書は財産ごとに複数作成できる

相続財産の分け方は、相続人全員の合意で決めなければなりません。

遺産分割協議書は、相続人全員の合意内容を取りまとめた書面です。

遺産分割協議書は、すべての財産についてまとめて作成することが一般的です。

遺産分割協議書は、一部の財産について作成しても構いません。

一部の財産について作成した遺産分割協議書も、有効な遺産分割協議書です。

一部の財産について遺産分割協議書を作成しても、相続人全員で合意したからです。

全ての財産をまとめて合意しなければならないといったルールはありません。

一部の財産について、相続人全員で合意をすることができます。

相続人全員で合意できた一部の財産について、遺産分割協議書を作成することができます。

全ての財産をまとめて合意していないから、遺産分割協議が無効になることはありません。

一部の財産について、相続人全員で合意をすることができるからです。

②不動産のみの遺産分割協議書で相続登記

遺産分割協議書は、一部の財産について作成しても構いません。

相続財産には、不動産や預貯金、有価証券などいろいろな種類の財産があります。

たくさんの種類の財産のうち不動産についてのみ、相続人全員の合意をすることができます。

相続人全員の合意ができた不動産についてのみ、遺産分割協議書に取りまとめることができます。

相続財産全部について相続人全員の合意ができたけど、不動産のみ遺産分割協議書を別にして作成することができます。

不動産を相続した場合、不動産の名義変更をします。

不動産の名義変更を相続登記と言います。

相続登記用の遺産分割協議書の場合、不動産だけについて合意した遺産分割協議書を作るのが通例です。

相続財産の分け方を決める話し合いの中で、一部の不動産を売却する合意をすることがあります。

一部の不動産を売却する場合、売却する不動産についてだけ先に遺産分割協議書を作ることはよくあります。

不動産のみの遺産分割協議書は、有効な遺産分割協議書です。

③銀行ごとの遺産分割協議書で口座解約手続

不動産のみの遺産分割協議書の他に、銀行の預貯金についてだけ合意した遺産分割協議書を作成することがあります。

財産の一部についてのみ、相続人全員の合意をすることができます。

預貯金のみの遺産分割協議書も一部の預貯金のみの遺産分割協議書も、差し支えありません。

複数の金融機関で預貯金の口座がある場合、銀行ごとの遺産分割協議書を作成することができます。

一部の財産のみの遺産分割協議書も有効だからです。

財産全部を記載した遺産分割協議書を提出した場合、他の金融機関にある預貯金の存在を知られてしまいます。

他の金融機関にある預貯金の存在を知ったら、金融商品などの熱心な営業を受けるおそれがあります。

熱心な営業を受けると、断り切れなくなるかもしれません。

重要な個人情報であることを考慮して、銀行ごとに遺産分割協議書を作成することができます。

④新たに財産が見つかったら新たな財産のみの遺産分割協議書

相続財産すべてについて合意したと相続人全員が考えて遺産分割協議書を作成した後で、新たに財産が見つかることがあります。

新たに財産が見つかっても、原則として、先の合意は有効です。

財産の一部についてのみ、相続人全員の合意をすることができるからです。

新たな財産が重要財産であって、かつ、新たな財産の存在を知っていたら当初の遺産分割の合意をしなかったと言えるような特別な場合があります。

当初の遺産分割の合意をしなかったと言えるような特別な場合は、先の合意が無効になります。

原則として、先の合意は有効だから、新たな財産のみ相続人全員で合意をします。

相続人全員の合意ができたら、新たな財産のみの遺産分割協議書を作成します。

⑤後日判明した財産について遺産分割協議をすることができる

遺産分割協議終了後に、新たに財産が見つかることがあります。

新たな財産の分け方について、相続人全員の合意をしなければなりません。

新たな財産が価値の高い重要な財産であることはあまりありません。

重要な財産であれば、家族が認識しているからです。

価値の低いわずかな財産のために、あらためて相続人全員が話し合いをするのはわずらわしいでしょう。

遺産分割協議をするときに、後日新たな財産が判明したときに備えて合意をすることができます。

(1)後日新たな財産が判明したときは、相続人〇〇が取得する

(2)後日新たな財産が判明したときは、相続人〇〇と相続人□□が平等の割合で取得する

(3) 後日新たな財産が判明したときは、あらためて相続人全員で協議をする

特定の相続人が取得する合意をする場合、後日新たな財産が判明してもあらためて相続人全員の合意をする必要はありません。

どのような財産が新たに判明するか分からないから、当初の合意が難しくなるかもしれません。

3遺産分割協議書の日付と印鑑証明書の日付

①印鑑証明書は実印で押印したことを証明する

遺産分割協議書は、相続財産の分け方について相続人全員の合意内容を取りまとめた文書です。

相続人全員の合意があること証明するため、遺産分割協議書に記名し実印で押印します。

遺産分割協議書の押印が実印による押印であることを証明するために、印鑑証明書を添付します。

印鑑証明書自体に有効期限はありません。

印鑑証明書に「有効期間令和〇年〇月〇日まで」などと記載されることはありません。

遺産分割協議書の押印が実印であることを証明するためだから、印鑑証明書は古いものであっても差し支えありません。

印鑑証明書の日付が先であっても遺産分割協議書の日付が先であっても、実印であることを証明することができるからです。

②相続登記では古い遺産分割協議書を使うことができる

相続財産の分け方について相続人全員の合意ができた場合、すみやかに相続手続をします。

相続財産に不動産があれば、相続登記をします。

不動産をすぐに売却するのでなければ、先延ばしをしてしまうことがあります。

古い遺産分割協議書であっても、相続登記で使うことができます。

長期間経過するうちに合意した相続人が死亡してしまうことがあります。

相続人が生前に合意した内容は、死亡後も有効です。

死亡した相続人が生前に記名し実印を押印した遺産分割協議書は有効です。

一部の相続人が死亡した後であっても、遺産分割協議書で相続登記をすることができます。

③相続登記では印鑑証明書の日付はいつでもいい

相続登記をする場合、法務局では印鑑証明書の期限はありません。

古い印鑑証明書であっても問題なく受け付けてもらえます。

遺産分割協議書の日付より前でも後でも、問題ありません。

相続が発生した日付より前でも後でも、問題ありません。

遺産分割協議書の日付より前でも後でも相続が発生した日付より前でも後でも、実印であることを証明することができるからです。

④銀行などは独自ル-ルを決めている

銀行や保険会社などは、独自で書類の有効期限を決めています。

取得してから長期間経過した場合、取得し直してくださいと言われます。

銀行や保険会社などの独自ルールなので、一概には言えませんが、多くは3か月や6か月で取得し直しと言われてしまいます。

4相続手続を司法書士に依頼するメリット

相続が発生すると、相続人は悲しむ暇もなく相続手続に追われます。

ほとんどの人は相続手続は不慣れで、聞き慣れない法律用語で疲れ果ててしまいます。

インターネットの普及で多くの人は簡単に多くの情報を手にすることができるようになりました。

多くの情報の中には正しいものも、適切でないものも同じように混じっています。

相続登記も簡単にできる、ひとりでできたという記事も散見されます。

不動産は、重要な財産であることも多いものです。

登記手続は、一般の方から見ると些細なことと思えるようなことでやり直しになります。

法務局の登記手続案内を利用すれば、シンプルな事例の申請書類などは教えてもらえます。

通常と異なる事例に関しては、案内の対象外です。

知識のない方にとっては、通常と異なっているかどうか判断がつかないでしょう。

司法書士などの専門家から見れば、トラブルのないスムーズな相続手続であっても、知識のない一般の方はへとへとになってしまいます。

シンプルな事例とは言えない事情がある場合は申請を取下げて、やり直しになることが多いでしょう。

司法書士は、登記の専門家です。

スムーズに相続登記を完了させたい方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

長期相続登記等未了土地の通知が届いて相続放棄

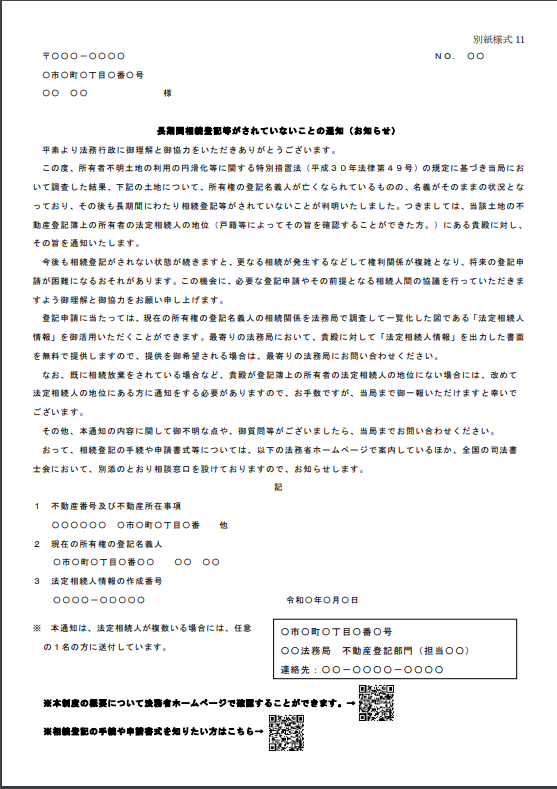

1長期間相続登記等がされていないことの通知

①所有者が分からない土地は利活用ができない

所有者が分からない土地は、利活用ができません。

土地を買いたい人がいても、だれに売ってもらえばいいか分からないからです。

土地の利活用の内容が公共事業の場合があります。

土地を売ってもらうことができない場合、公共事業が中止したり中断することになります。

このような土地がたくさんあります。

法務局は地方自治体のニーズを考慮して、土地の所有者の相続人を調査します。

所有者が分からない土地は、利活用ができません。

②法務局から相続登記のお願いが届く

法務局の調査によって、土地の所有権登記名義人が死亡していることや相続人が判明するでしょう。

相続人に対して、長期間相続登記等がされていないことの通知を送ります。

長期間相続登記等がされていないことの通知は、法務局からのお願いです。

相続登記をしてくださいという内容です。

ひょっとしたら、登記名義人は祖父母や名前も知らない先祖かもしれません。

もしかしたら、不動産は見知らぬ土地かもしれません。

相続登記がされないまま、長期間経過している土地があります。

相続登記がされないまま長期間経過すると、法務局から相続登記のお願いが届きます。

③相続人は法務局が調べている

法務局から長期間相続登記等がされていないことの通知が届いて、戸惑っているかもしれません。

長期間相続登記等がされていないことの通知は、相続人あてに送られています。

通知の受取人が相続人である不動産があるはずです。

相続人は、法務局が調べています。

法務局は、相続人全員に通知しているわけではありません。

送付する人の順位は、次のとおりです。

(1)固定資産課税台帳上の所有者又は納税義務者

(2)当該土地の居住者

(3)当該土地の近郊(当該土地と同一都道府県内)の居住者

(4)その他の者

通知を受け取った人以外の相続人は、通知のことを知らないことがあります。

長期間相続登記がされていないことの通知は、一部の相続人にだけ届きます。

④法定相続人情報を請求

長期間相続登記等がされていないことの通知は、相続人あてに送られています。

長期間相続登記等がされていないことの通知に心当たりがない場合、相続関係を確認するといいでしょう。

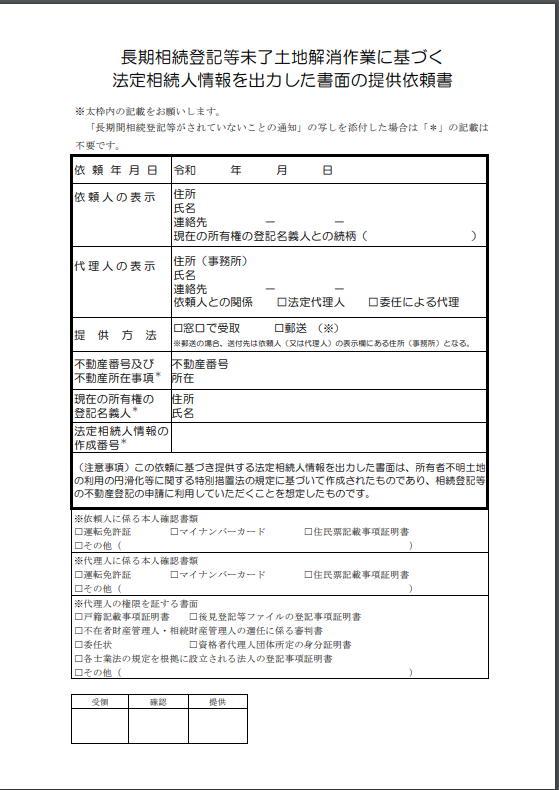

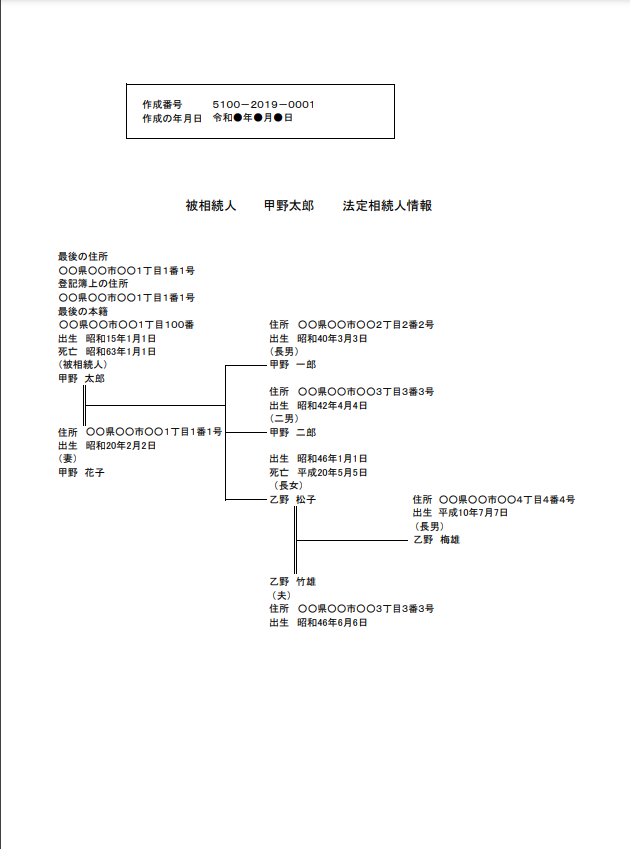

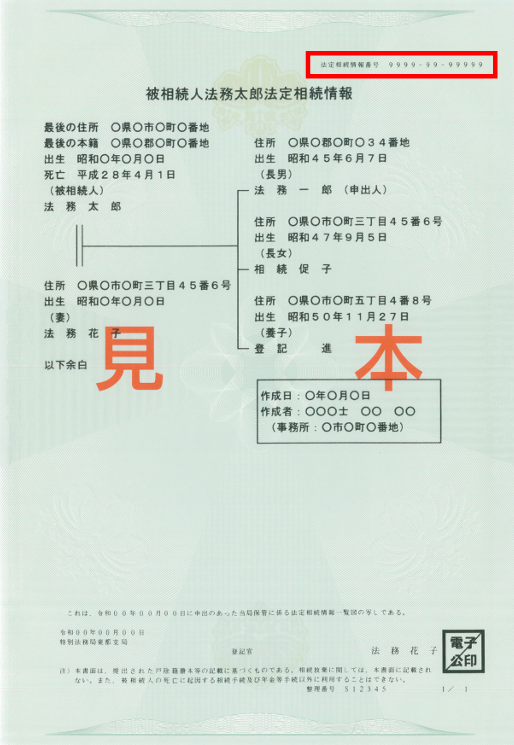

法定相続人情報とは、法務局による調査内容を取りまとめた一覧図です。

長期相続登記等未了土地解消のため、法務局が相続人調査の結果を取りまとめています。

法定相続情報一覧図とは、別の書面です。

法定相続人情報は、法定相続人情報を出力した書面の提供依頼書を提出すると発行してもらえます。

提出先は、最寄りの法務局です。

不動産を管轄する法務局で管轄外の法務局でも、差し支えありません。

窓口に出向いて提出することもできるし、郵送で提出することもできます。

法定相続人情報は、法定相続情報一覧図と同じように家系図のように取りまとめてあります。

法定相続人情報を見ると、見覚えがある親族が記載されているかもしれません。

法定相続人情報を請求すると、相続関係を確認することができます。

⑤相続登記の申請書に作成番号

長期間相続登記等がされていないことの通知は、相続登記をしてくださいという法務局からのお願いです。

そのまま相続する場合、相続登記をする必要があります。

通常、相続登記を申請する場合、たくさんの戸籍謄本を準備します。

被相続人の出生から死亡までの連続した戸籍謄本と相続人全員の現在戸籍です。

長期間相続登記等がされていないことの通知を受け取った場合、あらかじめ法務局が相続人調査をしています。

あらためて、戸籍謄本を準備する必要はありません。

法務局による相続人調査の結果は、法定相続人情報に取りまとめてあるからです。

法定相続人情報には、作成番号が記載されています。

相続登記の申請書に、作成番号を記載します。

作成番号があれば、どの法定相続人情報なのか法務局で確認することができます。

相続登記の申請書に作成番号を記載すれば、戸籍謄本は提出不要です。

2長期相続登記等未了土地の通知が届いて相続放棄

①相続放棄は家庭裁判所の手続

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

申立てをする先の家庭裁判所は、相続が開始した地を管轄する家庭裁判所です。

相続が開始した地とは、被相続人の最後の住所地です。

家庭裁判所の管轄は、裁判所のホームページで調べることができます。

被相続人の最後の住所地が分からない場合、被相続人の除票や戸籍の附票を取得すると判明します。

除票や戸籍の附票は、永年保管ではありません。

今でこそ保存期間は150年ですが、令和元年までは5年でした。

保存期間が経過した書類は、順次廃棄されます。

長期間相続登記等がされていないことの通知を受け取っている場合、被相続人が死亡してから長期間経過しているでしょう。

被相続人の除票や戸籍の附票を取得できないことがあります。

除票や戸籍の附票の保存期間が経過しても、死亡届の記載事項証明書で住所を調べることができます。

古い死亡届は、法務局が保管しています。

法務局は、市区町村役場から送付を受けた年度の翌年から27年間保管しています。

戸籍の附票や住民票が廃棄された後でも、死亡届の記載事項証明書を取得できることがあります。

相続放棄の申立ては、被相続人の最後の住所地を管轄する家庭裁判所に提出します。

②相続放棄の期限は3か月

相続放棄には、期限があります。

相続があったことを知ってから、3か月以内です。

相続があったことを知ってから3か月以内の期間のことを熟慮期間と言います。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

長期間相続登記等がされていないことの通知を受け取っている場合、相続があったことを知らなかったことが多いでしょう。

長期間相続登記等がされていないことの通知を受け取ったことで、相続があったことを知ったかもしれません。

長期間相続登記等がされていないことの通知を受け取ったことで、相続財産の存在を知ったかもしれません。

相続放棄を希望する場合、相続があったことを知ってから3か月以内に手続する必要があります。

法務局からの通知で相続があったことを知った場合、届いた通知は重要です。

相続があったことを知ってから3か月以内であることの証拠になるからです。

相続放棄の申立てを提出する場合、通知を一緒に提出します。

相続放棄の期限は、3か月です。

③相続放棄の期限のスタートは相続人によってちがう

長期間相続登記がされていないことの通知は、一部の相続人にだけ届きます。

法務局は、相続人全員に通知しているわけではないからです。

長期間相続登記がされていないことの通知を受け取った人は、通知を受け取ったときにスタートします。

他の相続人は、何も知らないでしょう。

通知を受け取った人は、他の相続人に連絡して相談するでしょう。

連絡を受けた時点で、スタートします。

疎遠な相続人がいる場合、連絡できるのはもっと遅くなるかもしれません。

相続放棄の期限のスタートは、相続人によってちがいます。

疎遠な相続人は、連絡されるまで「知ってから」がスタートしません。

各相続人が知ってから、3か月間の熟慮期間があります。

自分が知らなければ、3か月がスタートしないから安心です。

相続放棄の期限のスタートは、相続人によってちがいます。

④法定相続人情報を使えるのは相続登記だけ

相続登記を申請する場合、たくさんの戸籍謄本を準備します。

長期間相続登記等がされていないことの通知を受け取った場合、登記申請書に法定相続人情報の作成番号を記載することができます。

法定相続人情報の作成番号を記載した場合、戸籍謄本は提出不要です。

あらかじめ、法務局が相続人調査をしているからです。

法定相続人情報は、法務局による調査内容を取りまとめた一覧図です。

法定相続情報一覧図とちがい、登記官の認証印はありません。

法務局以外では、証明書としての効力がありません。

相続放棄の申立てをする場合、たくさんの戸籍謄本を準備します。

相続放棄の申立てをするのは、家庭裁判所です。

法定相続人情報に、証明書としての効力は認められません。

法定相続人情報があっても、原則どおり、戸籍謄本を準備する必要があります。

法定相続人情報を使えるのは、相続登記だけです。

⑤相続放棄をしても長期間相続登記等がされていないことの通知

長期間相続登記等がされていない土地がある場合、所有権登記名義人の相続人を調査します。

法務局の調査は、戸籍謄本を確認する調査です。

相続が発生した場合、相続人は相続放棄をすることができます。

家庭裁判所で相続放棄が認められた場合、家庭裁判所は申立てをした人にだけ通知します。

家庭裁判所は、自主的に市区町村役場などに通知しません。

家庭裁判所で相続放棄が認められた場合、市区町村役場などに届出をするルールはありません。

市区町村役場は、だれが相続放棄を認められたのか知りません。

相続放棄は、戸籍や住民票などに記載されません。

法務局は、相続放棄をしたことに気づかないでしょう。

相続放棄が認められたら、はじめから相続人でなくなります。

相続人でなくなったはずなのに、長期間相続登記等がされていないことの通知が届くことがあります。

長期間相続登記等がされていないことの通知を受け取った場合、法務局に連絡しましょう。

法務局は、相続登記をしてもらうために通知をしています。

あらためて調査をして、本来の相続人に通知をする必要があるからです。

相続放棄をしても、長期間相続登記等がされていないことの通知が届くことがあります。

3相続放棄で相続登記の義務を逃れる

①相続登記は義務

所有権移転登記をしない場合、所有者はソンをします。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

不動産には、不便な場所にあるなどの理由で価値が低い土地が存在します。

所有者にとって利用価値が低い土地に対して権利主張をする人が現れた場合、所有者として権利主張する必要を感じないかもしれません。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

不動産の価値が低い場合、相続登記で手間と費用がもったいないと考える人が少なくありませんでした。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②相続登記は3年以内に申請

相続が発生した場合、相続登記の申請義務が課せられました。

「自己のために相続の開始があったことを知り、かつ当該所有権を取得したことを知った日」から3年以内に申請しなければなりません。

③令和6年4月1日以降に発生した相続が対象になる

相続登記の申請義務が課せられるのは、令和6年4月1日です。

令和6年4月1日以降に発生した相続は、当然に対象になります。

④令和6年4月1日以前に発生した相続が対象になる

ずっと以前に相続が発生したのに、相続登記を放置している例は少なくありません。

令和6年4月1日以前に発生した相続であっても、相続登記は義務になります。

⑤相続登記未了であればペナルティーが課せられる

相続登記は、3年以内に申請しなければなりません。

相続登記の申請義務を果たしていない場合、ペナルティーが課されます。

⑥相続放棄が認められたら相続人でなくなる

相続が発生した場合、相続登記の申請義務が課せられました。

相続登記が義務になったのは、所有者が不明の土地がたくさん発生したからです。

公共事業などで土地を利用する必要がある場合、所有者に土地を売ってもらいます。

所有者が分からない場合、だれにお願いすればいいか分かりません。

公共事業などを進めることができなくなります。

相続登記を義務にして、所有者不明の土地がこれ以上増えないようにしようという制度です。

相続放棄が認められた場合、はじめから相続人でなくなります。

相続人でないから、被相続人のものは何も相続できません。

被相続人が不動産を所有していても、相続放棄した人が相続することはありません。

相続放棄が認められた人は、相続登記をする義務が課されません。

4相続放棄を司法書士に依頼するメリット

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する申立てです。

家庭裁判所で認められないと、マイナスの財産を引き継がなくて済むというメリットは受けられません。

家庭裁判所で相続放棄が認められたとしても、絶対的なものではありません。

単純承認すると、その後の裁判で相続放棄が否定されることもあるからです。

相続が発生すると、家族はお葬式の手配から始まって膨大な手続きと身辺整理に追われます。

相続するのか、相続を放棄するのか充分に判断することなく、安易に相続財産に手を付けて、相続放棄ができなくなることがあります。

相続に関する手続の多くは、司法書士などの専門家に任せることができます。

手続を任せることで、大切な家族を追悼する余裕もできます。

相続放棄には、3か月以内の制限があります。

3か月の期間内に手続をするのは思うよりハードルが高いものです。

相続放棄を考えている方はすみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

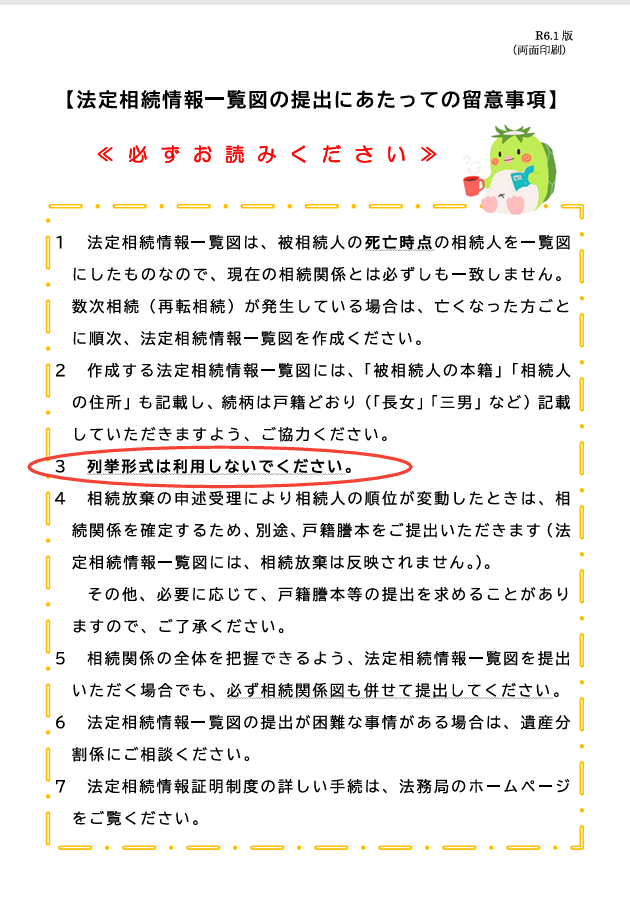

法定相続情報一覧図の原本還付

1法定相続情報一覧図があると便利

相続が発生すると、相続人は多くの役所や銀行などの金融機関などで相続手続をすることになります。

相続手続のたびに、被相続人の出生から死亡までの連続した戸籍と相続人の現在戸籍の束を提出しなければなりません。

大量の戸籍を持ち歩くと汚してしまったり、紛失する心配があるでしょう。

受け取る役所や銀行などの金融機関にとっても、戸籍謄本の束を読解するのは手間のかかる事務です。

被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめてあると便利です。

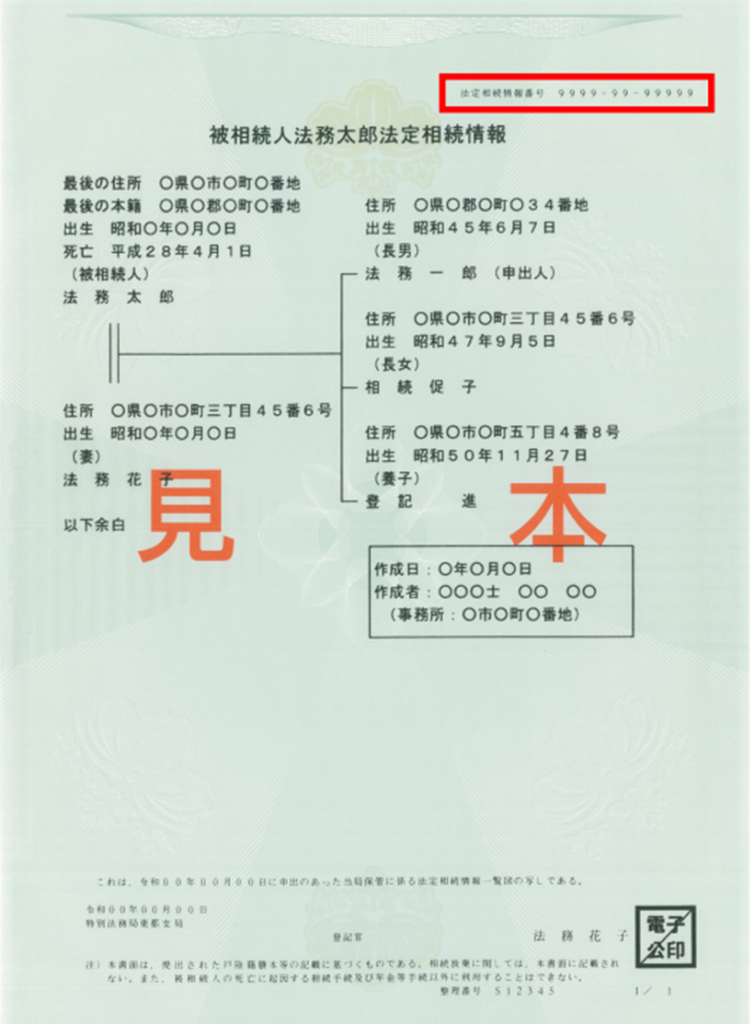

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらうことができます。

登記官は内容に問題がなかったら、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

これが法定相続情報証明制度です。

登記官が地模様の入った専用紙に印刷してくれた家系図のことを法定相続情報一覧図と言います。

多くは家系図のように書きますが、相続人をずらっと書き並べることもできます。

遺産分割調停の申立てなど連記式の法定相続情報一覧図は提出できない場合があるので、作成前によく確認しましょう。

2法定相続情報一覧図の添付書類は原本還付してもらえる

①法定相続情報一覧図の保管及び交付の申出書に必要な書類

法定相続情報一覧図の保管及び交付の申出書と家系図に添付する書類は、次のとおりです。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)被相続人の住民票の除票

(3)相続人全員の現在戸籍

(4)申出人の本人確認書類

(5)相続人全員の住民票

(6)委任状

②添付書類は原則として原本還付してもらえる

法定相続情報一覧図の保管及び交付の申出書には、上記のとおりたくさんの添付書類が必要です。

提出する書類のうち、次の書類は原則として原本還付してもらえます。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)被相続人の住民票の除票

(3)相続人全員の現在戸籍

(5)相続人全員の住民票

わざわざ原本還付して欲しいと希望しなくても、原本還付してもらえます。

相続登記では原本還付して欲しいと希望した場合だけ、原本還付してもらえます。

原本還付して欲しいと希望する場合、返して欲しい書類のコピーを添付します。

コピーには原本に相違ありませんと記載して、記名押印が必要です。

相続登記では、コピーを添付して原本還付を希望する必要があります。

法定相続情報一覧図の保管及び交付の申出書では、コピーを提出する必要はありません。

何もしなくても、原本還付をしてもらうことができます。

法定相続情報一覧図には、相続人の住所が記載してある方が便利です。

多くの場合、相続人全員の住所を記載して相続人全員の住民票を提出します。

申出人は、本人確認書類を提出する必要があります。

本人確認書類として、住民票を提出することができます。

申出人の本人確認書類は、何もしなければ、原本還付してもらえません。

③住民票の原本還付には押印不要

本人確認書類として住民票を提出した場合、原本還付してもらえないのが原則です。

原本還付を希望する場合、書類のコピーを添付します。

コピーには原本に相違ありませんと記載して記名が必要です。

相続登記で原本還付を希望する場合、コピーには原本に相違ありませんと記載して記名押印が必要です。

法定相続情報一覧図の本人確認書類の原本還付を希望する場合、原本に相違ありませんと記載して記名のみで差し支えありません。

押印は、不要です。

住民票のコピーに押印不要で、原本還付してもらうことができます。

3法定相続情報一覧図を利用して相続登記

①法定相続情報一覧図を提出したら原本還付してもらえる

法定相続情報一覧図は、被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめた書類です。

法定相続情報一覧図は、相続手続においてだけ利用することができます。

相続登記をする場合、法定相続情報一覧図を利用することができます。

法定相続情報一覧図を利用して相続登記を申請した場合、希望すれば法定相続情報一覧図を原本還付してもらうことができます。

原本還付して欲しいと希望する場合、返して欲しい書類のコピーを添付します。

法務局はコピーを取ってくれません

コピーには原本に相違ありませんと記載して記名押印が必要です。

司法書士などの専門家に相続登記を依頼する場合、専門家がコピーに原本に相違ありませんと記載して記名押印します。

②法定相続情報は番号だけ提出できる

法定相続情報一覧図は、相続登記をするときに利用することができます。

法定相続情報一覧図には、右上に法定相続情報番号が記載されています。

相続登記では法定相続情報一覧図を紙で提出することもできるし法定相続情報番号を提出することもできます。

相続登記で提出した法定相続情報一覧図は、希望すれば原本還付をしてもらうことができます。

法定相続情報番号を提出する場合、登記申請書に番号を記載するだけです。

原本還付をするより、カンタンです。

③申出から5年以上経過した法定相続情報一覧図は紙で提出

法定相続情報一覧図の保管期限は、5年間です。

法定相続情報一覧図の保管の申出から5年以上経過した場合、法定相続情報番号を利用することができません。

5年以上経過しても、法定相続情報一覧図を紙で保管していることがあるでしょう。

法定相続情報一覧図を紙で提出することができます。

紙で提出した法定相続情報一覧図は、原本還付してもらうことができます。

4銀行などに法定相続情報一覧図を提出したら原本還付してもらえる

法定相続情報一覧図は、被相続人を中心にして家系図のように取りまとめてあります。

どういう続柄の人が相続人であるのか一目で分かるからとても便利です。

多くの場合、大量の戸籍謄本の束よりも法定相続情報一覧図を提出した方が喜ばれるでしょう。

法定相続情報一覧図を利用して相続手続をする場合、法定相続情報一覧図は原本還付してもらえます。

相続手続の担当者に、提出書類は原本還付して欲しいと希望を伝えましょう。

原本還付の方法は、相続手続先によって異なります。

返してもらいたい書類のコピーを添付が必要な場合があります。

相続登記のように、書類のコピーを添付するだけでなくコピーに原本に相違ありませんと記載して記名押印が必要かもしれません。

相続手続先によっては、コピーを添付するだけで原本に相違ありませんなどと記載はしないで欲しいと言われる場合があります。

相続手続をするときに、書類の原本還付をしてもらえるならどのように手続をするのかよく確認しましょう。

5法定相続情報一覧図は再交付してもらえる

法定相続情報一覧図の保管及び交付の申出をするとき、申出書に必要通数を記載します。

法務局は提出された戸籍謄本や住民票を点検したら、地模様の入った紙に家系図を印刷して認証文を入れてくれます。

法定相続情報一覧図は、必要通数分印刷して交付してくれます。

法定相続情報一覧図の申出をするときには気づいていなかった相続手続先が見つかることがあるでしょう。

相続手続先の多くは、法定相続情報一覧図の原本還付に応じてくれます。

原本還付の希望があることを伝え忘れた場合、原本還付に応じてもらえないことがあります。

法定相続情報一覧図が不足した場合、再交付を受けることができます。

法定相続情報一覧図の保管期限は、5年間です。

保管期限を過ぎると順次、廃棄されます。

最初の申出から5年間は、再交付を受けることができます。

原本還付の希望を伝え忘れた場合、再交付を受けた方が簡単に手続できるかもしれません。

再交付を受けることができるのは、最初の法定相続情報一覧図の申出をした人のみです。

最初の法定相続情報一覧図の申出書で申出人になっていない人は、たとえ相続人であっても再交付の申出はできません。

最初の法定相続情報一覧図の申出書で申出人になっていない人が再交付を受ける場合、最初の法定相続情報一覧図の申出書で申出人になった人から委任状を書いてもらう必要があります。

再交付の申出の提出先は、最初の法定相続情報一覧図の申出書を提出した法務局だけです。

最初の法定相続情報一覧図の申出書を提出した法務局以外の法務局には、再交付の申出をすることができません。

6法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付されるので、書き方が厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をするものではなく、単なる事情説明の書類に過ぎませんから、比較的自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

逆に、銀行口座をたくさん持っているなど、相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

お仕事や家事で忙しい方はこのような手続はすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

法定相続情報一覧図に有効期限

1法定相続情報一覧図があると手続がラク

相続が発生すると、相続人は多くの市区町村役場や銀行などの金融機関などで相続手続をすることになります。

相続手続のたびに、被相続人の出生から死亡までの連続した戸籍謄本と相続人の現在戸籍の束を提出しなければなりません。

大量の戸籍謄本を持ち歩くと、汚してしまったり紛失する心配があるでしょう。

受け取る市区町村役場や銀行などの金融機関にとっても、戸籍謄本の束を読解するのは手間のかかる事務です。

被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめてあると便利です。

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらうことができます。

登記官は内容に問題がなかったら、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

これが法定相続情報証明制度です。

登記官が地模様の入った専用紙に印刷してくれた家系図のことを法定相続情報一覧図と言います。

多くは家系図のように書きますが、相続人をずらっと書き並べることもできます。

税務申告など連記式の法定相続情報一覧図は提出できない場合があるので、作成前によく確認しましょう。

法定相続情報一覧図があると、手続がラクです。

2法定相続情報一覧図に有効期限はない

法務局で発行される法定相続情報一覧図には有効期限はありません。

法定相続情報一覧図自体にも、有効期限は記載されていません。

相続人の情報は、相続発生時に確定します。

原則として、その後変更されることはありません。

法定相続情報一覧図に有効期限を決めることに意味はないと言えます。

3提出先ごとに独自ルールで有効期限を決めている

①法務局は有効期限がない

被相続人が不動産を所有していた場合、相続登記をする必要があります。

相続登記を申請する場合、相続が発生していることを証明するため、原則として、大量の戸籍謄本を提出しなければなりません。

提出すべき戸籍謄本に期限はありません。

被相続人の出生から死亡までの連続した戸籍謄本が揃えば、古い戸籍謄本があっても構いません。

相続人の戸籍謄本は、相続が発生した後のものでなければならないなどのルールはあります。

相続登記を申請する場合、大量の戸籍謄本に代えて法定相続情報一覧図を提出することができます。

提出すべき法定相続情報一覧図に、期限はありません。

古い法定相続情報一覧図を提出しても、問題なく受付をしてくれます。

②銀行や証券会社は独自ルールで有効期限を決めている

相続手続をするのは、法務局だけではありません。

法務局以外にもたくさんの機関に対して手続をする必要があります。

相続の手続先は、銀行や保険会社などがイメージしやすいでしょう。

銀行や保険会社などは、独自で書類の有効期限を決めています。

取得してから長期間経過した場合、取得し直してくださいと言われます。

銀行や保険会社などの独自ルールなので、一概には言えませんが、多くは3か月や6か月で取得し直しと言われてしまいます。

③税務署は有効期限がない

相続税の申告が必要な場合、原則として、書類の有効期限はありません。

相続税は、10か月以内に申告する必要があります。

4法定相続情報一覧図の保管及び交付の申出の必要書類に有効期限はない

①古い戸籍謄本を提出して法定相続情報一覧図を取得することができる

銀行や保険会社などは、独自で書類の有効期限を決めています。

取得してから長期間経過した場合、取得し直してくださいと言われます。

被相続人の出生から死亡までの連続した戸籍をもう一度取り直すとなると負担が大きいものです。

法定相続情報一覧図の保管及び交付の申出をする場合、提出する書類に有効期限はありません。

銀行や証券会社で期限切れと言われてしまった戸籍謄本等を提出しても問題ありません。

必要な戸籍謄本や住民票がきちんと揃っていれば、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

法定相続情報一覧図には、交付した日付が記載されています。

銀行や保険会社などの独自ルールによりますが、法定相続情報一覧図の交付日から3か月や6か月以内であれば期限内の書類として受け付けてもらえます。

②法定相続情報一覧図の保管及び交付の申出に不備があったら

法定相続情報一覧図の保管及び交付の申出を提出した後、法務局が内容を審査します。

提出書類に不足があった場合、追加提出の連絡があります。

提出した家系図に不備があった場合、書き直しの指示があります。

申出人が法務局の連絡に対応しないまま3か月経過した場合、提出書類は廃棄されます。

せっかく取り寄せた戸籍謄本なども、廃棄されてしまいます。

法務局が連絡してきたときはきちんと対応することと、3か月以内に補正することが大切です。

③法定相続情報一覧図は再交付してもらうことができる

法定相続情報一覧図の保管及び交付の申出をしてから5年間は、再交付の申出ができます。

法定相続情報一覧図の保管及び交付の申出をするときに、必要な法定相続情報一覧図の数を記載しておくと、記載した数の法定相続情報一覧図を発行してくれます。

相続手続をしていると、見落としていた手続先が見つかる場合があります。

法定相続情報一覧図が不足した場合、再交付の申出をすることができます。

相続手続先がたくさんある場合、手続先の独自ルールで法定相続情報一覧図の期限切れと言われるかもしれません。

銀行や保険会社など手続先がたくさんある場合、3か月や6か月はあっという間に過ぎてしまうからです。

保管及び交付の申出をしてから5年間は、再交付の申出ができます。

再交付の申出の申出先は、保管及び交付の申出をした法務局です。

戸籍謄本が期限切れになってすべて取り直すとなると、本籍地のある各市区町村役場に請求することになります。

法定相続情報一覧図であれば、保管及び交付の申出をした法務局1か所に請求するだけで済みます。

④法定相続情報一覧図の再交付の申出ができるのは保管及び交付の申出をした人だけ

法定相続情報一覧図の保管及び交付の申出をしてから5年間は、再交付の申出ができます。

法定相続情報一覧図の再交付の申出ができるのは、保管及び交付の申出をした人だけです。

だれでも、法定相続情報一覧図の再交付の申出ができるわけではありません。

保管及び交付の申出をした人以外の相続人が再交付を受けたい場合、保管及び交付の申出をした人から委任状を出してもらう必要があります。

将来、保管及び交付の申出をした人以外の人が法定相続情報一覧図を取得する必要が予想される場合、相続人共同で保管及び交付の申出をすることができます。

相続人共同で保管及び交付の申出をした場合、各相続人が自分で再交付の申出をすることができます。

5法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付されるので、書き方が厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をするものではなく、単なる事情説明の書類に過ぎませんから、比較的自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

逆に、銀行口座をたくさん持っているなど、相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

仕事や家事で忙しい方は、このような手続をすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

法定相続情報一覧図を使って相続登記

1法定相続情報一覧図があると便利

①法定相続情報一覧図は公的書類

法定相続情報一覧図とは、被相続人を中心にして、どういう続柄の人が相続人であるのかを、取りまとめた書類です。

一目で分かるように、家系図のように書くのが一般的です。

相続人なる人は、法律で決められています。

家族にとって、だれが相続人になるのかは当然のことでしょう。

相続手続先に対しては、客観的に証明する必要があります。

客観的に証明するとは、戸籍謄本を用意することです。

戸籍には、その人の身分事項がすべて記録されているからです。

被相続人の出生から死亡までの連続した戸籍謄本は、どのような相続でも必要になります。

たくさんの戸籍謄本を読み解くのは、相続人にとっても相続手続先にとっても負担が大きい事務です。

たくさんの戸籍謄本と家系図を法務局に提出して、点検してもらうことができます。

内容に問題がなければ、地模様や透かしの入った紙に印刷されて、登記官の認証文が入ります。

法定相続情報一覧図は、登記官が確認した信頼性が高い証明書です。

法定相続情報一覧図は、公的証明書です。

②法定相続情報一覧図は複数枚発行してもらえる

たくさんの戸籍謄本と家系図を法務局に提出して点検してもらうことを法定相続情報一覧図の保管及び交付の申出と言います。

法定相続情報一覧図の保管及び交付の申出をするときに、法定相続情報一覧図の必要枚数を申し出ることができます。

法定相続情報一覧図は、相続手続で使います。

相続が発生したら、たくさんの相続手続先で手続します。

相続手続先の数だけ、法定相続応報一覧図を発行してもらうことができます。

法定相続情報一覧図は複数枚発行してもらえるから、とても便利です。

③相続手続がスムーズになる

相続手続では、たくさんの戸籍謄本を提出します。

家族にとって、だれが相続人であるか当然のことでしょう。

相続手続先には、客観的に証明する必要があるからです。

戸籍には、その人の身分事項がすべて記録されています。

たくさんの戸籍謄本を読み解くのは、相続手続先にとって負担が重い事務です。

法定相続情報一覧図は、公的書類です。

たくさんの戸籍謄本を登記官が点検して間違いないことを確認しているからです。

法定相続情報一覧図を見たら、どのような人が相続人になるのか一目で分かります。

相続手続先の事務負担が大幅に削減されます。

法定相続情報一覧図があると、相続手続がスムーズになります。

2法定相続情報一覧図を使って相続登記

①法定相続情報一覧図は原本還付してもらえる

法定相続情報一覧図は、被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめた書類です。

法定相続情報一覧図は、相続手続においてだけ利用することができます。

相続登記を申請する場合、法定相続情報一覧図を提出することができます。

法定相続情報一覧図を利用して相続登記を申請した場合、希望すれば法定相続情報一覧図を原本還付してもらうことができます。

原本還付して欲しいと希望する場合、返して欲しい書類のコピーを添付します。

法務局は、コピーを取ってくれません

コピーの余白に「原本に相違ありません」と記載して記名押印が必要です。

司法書士などの専門家に相続登記を依頼する場合、専門家がコピーに「原本に相違ありません」と記載して記名押印します。

法定相続情報一覧図は、原本還付してもらうことができます。

②相続登記申請書に法定相続情報は番号を記載するだけ

法定相続情報一覧図は、相続登記をするときに利用することができます。

法定相続情報一覧図には、右上に法定相続情報番号が記載されています。

相続登記では法定相続情報一覧図を紙で提出することもできるし法定相続情報番号を提出することもできます。

相続登記で提出した法定相続情報一覧図は、希望すれば原本還付をしてもらうことができます。

法定相続情報番号を提出する場合、登記申請書に番号を記載するだけです。

原本還付をするより、カンタンです。

相続登記申請書に法定相続情報は番号を記載するだけで、法定相続情報一覧図を提出することができます。

③申出から5年以上経過した法定相続情報一覧図は紙で提出

法定相続情報一覧図の保管期限は、5年間です。

法定相続情報一覧図の保管の申出から5年以上経過した場合、法定相続情報番号を利用することができません。

5年以上経過しても、法定相続情報一覧図を紙で保管していることがあるでしょう。

法定相続情報一覧図を紙で提出することができます。

紙で提出した法定相続情報一覧図は、原本還付してもらうことができます。

④法定相続情報一覧図を利用すると書類が少ない

登記申請書には、通常、相続関係説明図を添えます。

遺言書がない場合では、おおむね次の書類が必要です。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)相続人の現在戸籍

(3)被相続人の住民票の除票

(4)不動産を相続する人の住民票

(5)遺産分割協議書

(6)相続人全員の印鑑証明書

(7)不動産の評価証明書

事例によっては、追加書類が必要になることがあります。

法定相続情報一覧図を使って相続登記をする場合、たくさんの戸籍謄本は必要はありません。

法定相続情報一覧図の保管及び交付の申出をするときに、戸籍謄本は点検してもらっているからです。

法定相続情報一覧図は被相続人や相続人の住所を記載していなくても差し支えありませんが、住所が記載されている方が便利です。

相続手続では、被相続人の死亡時の住所や相続人の住所を必要とされることが多いからです。

住所を記載した法定相続情報一覧図を提出する場合、住民票も一緒に点検してもらいます。

法定相続情報一覧図に住所が記載されている場合、相続登記で住民票も提出不要です。

法定相続情報一覧図を使って相続登記をすると、添付書類が少なく済みます。

3相続登記と法定相続情報一覧図は同時申請ができる

①まとめて司法書士におまかせできる

被相続人が自宅などの不動産を持っていた場合、不動産の名義変更をします。

相続登記とは、相続による不動産の名義変更です。

相続登記と法定相続情報一覧図は、同時申請が便利です。

相続登記と法定相続情報一覧図の必要書類は、大部分が重なっています。

相続登記は、不動産の所在地の法務局に申請します。

法定相続情報一覧図は、被相続人名義の不動産の所在地に提出することができます。

相続登記と法定相続情報一覧図は、同時申請が合理的です。

相続登記は、たくさんある相続手続の中でも難しい手続です。

不動産は、多くの人にとって重要な財産だからです。

法定相続情報一覧図は、書き方が厳格に決められています。

法定相続情報一覧図は、登記官の認証文と印鑑が押される公的証明書だからです。

難易度が高い手続2つを専門家に依頼したいと思う人も多いでしょう。

相続登記は、司法書士に依頼することができます。

法定相続情報一覧図は、司法書士に依頼することができます。

司法書士にまとめて依頼すると、手続がスムーズです。

相続登記と法定相続情報一覧図は、同時申請ができます。

②最初に相続登記と法定相続情報一覧図がおすすめ

大切な家族が死亡した場合、家族は大きな悲しみに包まれます。

家族は悲しみに包まれているのに、たくさんの相続手続をする必要があります。

相続を何度も経験する人は、あまりいません。

だれもが初めての経験で、分からないことや不慣れなことばかりです。

家族だけで相続手続を進めようとすると、スムーズに行かないケースは少なくありません。

相続手続の中では、相続登記は後回しにされがちです。

相続手続をスムーズに進めるためには、最初に相続登記をするのがおすすめです。

相続登記は、相続手続の中でも難しい手続です。

相続登記を司法書士に依頼した場合、戸籍謄本の収集や遺産分割協議書作成など難しい手続を司法書士が担当します。

相続登記で使った書類であれば、他の相続手続先でも問題なく使うことができます。

相続登記以外にたくさんの相続手続先がある場合、法定相続情報一覧図の保管及び交付の申出も一緒に手続するといいでしょう。

各相続手続先の書類だけであれば、それぼど難しいことはありません。

戸籍謄本の収集や遺産分割協議書作成が適切に作られていない場合、相続手続がスムーズに進みません。

難しい手続は専門家に任せつつ、家族でできることは家族でやる方法がいいでしょう。

相続手続を要領よく進めることができて、費用を抑えることができます。

最初に相続登記と法定相続情報一覧図を手続する方法がおすすめです。

4法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付される文書です。

法定相続情報一覧図の書き方は、厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をするものではありません。

単なる、事情説明の書類に過ぎません。

相続関係説明図は、比較的自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

銀行口座をたくさん持っているなど、相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

仕事や家事で忙しい方は、このような手続はすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

認知症による口座凍結に備えて任意後見契約

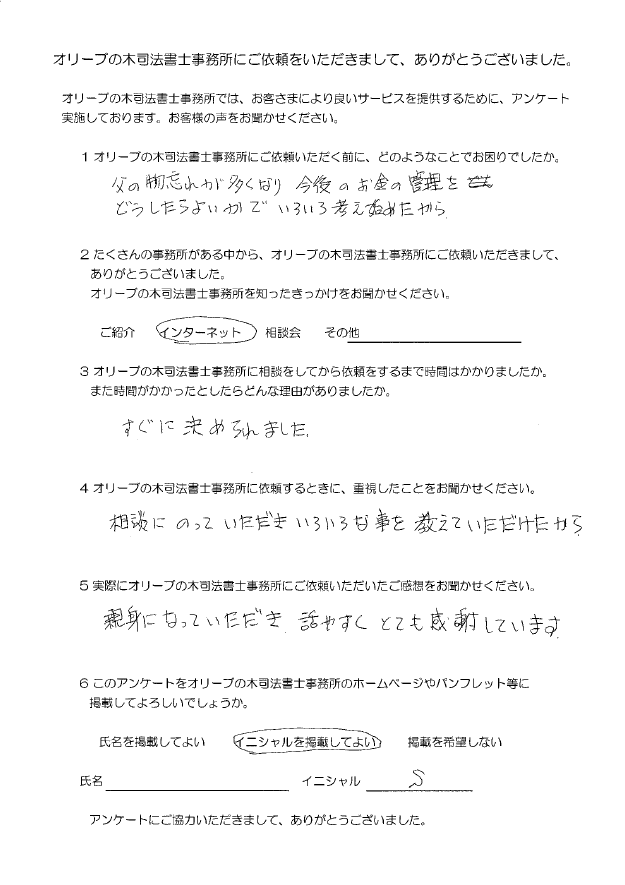

オリーブの木司法書士事務所にご依頼をいただきましてありがとうございました

1 オリーブの木司法書士事務所にご依頼いただく前に、どのようなことでお困りでしたか。

父の物忘れが多くなり、今後のお金の管理をどうしたらよいかで、いろいろ考え始めたから

2 たくさんの事務所がある中から、オリーブの木司法書士事務所にご依頼いただきまして、ありがとうございました。

オリーブの木司法書士事務所を知ったきっかけをお聞かせください。

インターネット

3 オリーブの木司法書士事務所に相談をしてから依頼をするまで時間はかかりましたか。

また時間がかかったとしたらどんな理由がありましたか。

すぐに決められました。

4 オリーブの木司法書士事務所に依頼するときに、重視したことをお聞かせください。

相談にのっていただき、いろいろな事を教えていただけたから。

5 実際にオリーブの木司法書士事務所にご依頼いただいたご感想をお聞かせください。

親身になっていただき、話しやすくとても感謝しています。

6 このアンケートをオリーブの木司法書士事務所のホームページやパンフレット等に掲載してよろしいでしょうか。

イニシャルを掲載してよい

イニシャル S

オリーブの木司法書士事務所からコメント

オリーブの木司法書士事務所にご依頼をいただきましてありがとうございました。

Sさまから、ご両親の任意後見契約と遺言書作成をご依頼いただきました。

高齢になると、認知症になるリスクが高まります。

認知症になると、物事のメリットデメリットを充分に判断できなくなります。

物事のメリットデメリットを充分に判断できない状態で、銀行口座などの財産を管理することはできないでしょう。

多少の物忘れがみられる今が、対策をする最後のチャンスと言えます。

認知症であることが銀行に知られた場合、口座が凍結されます。

認知症による口座凍結に備えて、任意後見契約をおすすめしました。

実際には、口座の持ち主から依頼されて家族がATMで引出しをしています。

任意後見契約と一緒に委任契約をして、現在の代理権を明らかにしました。

委任契約及び任意後見契約の締結で、口座凍結のリスクを減らすことができました。

今回、ご依頼をいただきましてありがとうございました。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

成年後見人になれる人なれない人

1成年後見人に資格は不要

①だれでも成年後見人になれる

成年後見人は、認知症などの人をサポートする人です。

認知症になると、物事のメリットデメリットを適切に判断することができなくなります。

記憶があいまいになる人もいるでしょう。

物事のメリットデメリットを適切に判断することができないと、自分で契約などの法律行為をすることができません。

成年後見人は認知症などの人をサポートして、代わりに契約などの法律行為をします。

成年後見人になるために、資格は不要です。

原則として、だれでも成年後見人になることができます。

子どもや配偶者などの親族が成年後見人になることができます。

だれでも、成年後見人になることができます。

②成年後見人になれない人

成年後見人になれない人は、法律で決められています。

次の人は、成年後見人になれません。

(1)未成年者

(2)後見人を解任されたことのある人

(3)破産者で復権していない人

(4)本人に訴訟をした人と訴訟をした人の配偶者、直系血族

(5)行方不明の人

③成年後見人にふさわしい人

成年後見人は、認知症などの人をサポートする人です。

認知症の人は、自分で物事のメリットデメリットを判断することができなくなっています。

成年後見人が不適切な事務を行っても、自分で指摘することはできません。

成年後見は、適切に成年後見事務を行うことができる人である必要があります。

不正なく成年後見人の職務を行える人が成年後見人にふさわしい人です。

2家族が成年後見人に選任されるのは20%以下

①成年後見人は家庭裁判所が選任

成年後見人になるために、資格は不要です。

原則として、だれでも成年後見人になることができます。

成年後見人になれない人は、先に説明したとおりです。

成年後見人になれない人でなければ、希望どおりに成年後見人になれるわけではありません。

成年後見人は、家庭裁判所が選任するからです。

成年後見開始の申立てをするときに、家族を成年後見人の候補者に立てることができます。

候補者である家族を選任することも、家族以外の専門家を選任することもあります。

成年後見人の候補者である家族を不適格と判断すれば、家族以外の専門家を選任するでしょう。

家族が成年後見人に選任されるためには、家庭裁判所にふさわしい人を認められることが重要です。

家族が成年後見人に選任されるのは、20%以下です。

成年後見人は、家庭裁判所が選任します。

②家庭裁判所の判断に異議を述べることはできない

成年後見人は、家族が選ばれることも家族以外の専門家が選ばれることもあります。

家族を成年後見人の候補者に立てても、家庭裁判所は見知らぬ専門家を選任することがあります。

家族が成年後見人に選ばれなかった場合、家庭裁判所に異議を述べることはできません。

見知らぬ専門家が選ばれた場合、家庭裁判所に家族を選んで欲しいということはできません。

選ばれた人が家族でないからなどの理由で、成年後見開始の申立てを取り下げることはできません。

家庭裁判所の判断に、異議を述べることはできません。

③成年後見人の解任はハードルが高い

成年後見人は、家庭裁判所が選任します。

家族が成年後見人に選任されるのは、20%以下です。

多くの場合、家族以外の専門家が選任されます。

家族以外の専門家が選任されたら、解任すればいいと思うかもしれません。

成年後見人を家族が解任することはできません。

成年後見人を解任するのは、家庭裁判所です。

家族と意見が合わないからなど理不尽な理由で、家庭裁判所は解任することはありません。

成年後見人は、認知症などの人をサポートする人です。

適切にサポートをしているのであれば、解任されることはないでしょう。

・成年後見人(法定後見人)の愛想がよくないから、代えて欲しい

・成年後見人(法定後見人)が家族でないから、代えて欲しい

・成年後見人(法定後見人)の後見方針に賛成できないから、代えて欲しい

・成年後見人(法定後見人)が気に入らないから、代えて欲しい

上記の理由は、本人のサポートとは無関係です。

本人のサポートと無関係な理由で、解任されることはありません。

例えば、次の理由がある場合、成年後見の任務に適さないと言えるでしょう。

成年後見人に適さない場合、家庭裁判所の判断で解任されます。

・財産管理が不適当である

・成年後見人(法定後見人)としての義務違反

・成年後見人(法定後見人)が病気療養のため、職務ができない

・成年後見人(法定後見人)が遠方に転居したため、職務ができない

④成年後見人を解任しても成年後見は解除できない

成年後見人の解任には、高いハードルがあります。

厳しい条件をクリアすれば、成年後見人が解任されるかもしれません。

成年後見人が解任されたら、新しい成年後見人が選任されます。

成年後見制度の利用をやめたわけではないからです。

成年後見人が死亡しても解任されても辞任しても、新しい成年後見人が選任されます。

成年後見制度は、原則として、やめることができません。

成年後見人を解任しても、成年後見は解除できません。

3家族が成年後見人に選任される条件

条件①本人の財産が少ない

本人の資産が1000万円を超す場合、家族が後見人に選ばれにくい傾向があります。

本人の資産が多いと、後見事務が複雑になりやすいからです。

本人の財産が少ないと、家族が成年後見人に選任されやすくなります。

条件②本人の財産が多くても後見制度支援信託

本人の資産が1000万円を超す場合、後見制度支援信託の希望をすることができます。

後見制度支援信託とは、成年後見制度を利用する人のための信託です。

日常生活費以外を信託銀行に預け、定期的に成年後見人管理の口座に振り込んでもらいます。

後見制度支援信託を利用している場合、成年後見人だけの判断で引き出すことはできません。

家庭裁判所に引出しの事情を説明し、家庭裁判所の許可を受ける必要があります。

家庭裁判所の許可書がないと、信託銀行は引出しに応じてくれません。

家庭裁判所の許可が必要だから、本人の財産を確実に守ることができます。

本人の財産が多くても後見制度支援信託を利用する希望があると、家族が成年後見人に選任されやすくなります。

条件③管理が複雑な財産がない

本人の財産が預貯金のみで各種支払いのみの場合、財産管理は簡単です。

本人が収益不動産を保有していることがあります。

財産管理の一環として、収益不動産の管理業務をしなければなりません。

複雑な財産管理を必要とされる場合、家族が成年後見人に選ばれにくい傾向にあります。

管理が複雑な財産がないと、家族が成年後見人に選任されやすくなります。

条件④申立てまでの財産管理が適切

成年後見開始の申立てをする場合、本人の通帳のコピーを提出します。

本人が自分で財産管理をすることが難しくなった場合、家族が代わりに管理していたでしょう。

本人の通帳やキャッシュカードを管理して、引出しをしていたかもしれません。

多くの場合、本人の通帳やキャッシュカードを管理していた家族が成年後見人の候補者でしょう。

通帳のコピーを見て、候補者の財産管理状況がチェックされます。

適切な財産管理がされていれば、成年後見人としてふさわしいと判断されるでしょう。

説明がつかない引出しが複数見つかると、資質に疑問符が付くでしょう。

成年後見開始の申立てまでの財産管理が適切なら、家族が成年後見人に選任されやすくなります。

条件⑤他の家族が賛成

成年後見人の候補者や他の家族に対して、意見聴取があることがあります。

他の家族が何も知らない状態で、家庭裁判所から書類が来るとびっくりします。

他の家族に対して意見聴取をしないで欲しいなどの要望があっても、家庭裁判所は受け付けてくれません。

家庭裁判所が意見聴取が必要だと判断すれば、他の家族にも意見聴取をします。

家族の中で反対意見が出る場合、候補者が成年後見人に選ばれるのは難しいでしょう。

成年後見人になると、本人の財産を自由気ままに使えると誤解していることがあります。

成年後見人候補者に財産まるごと奪われると考えてしまうでしょう。

自由気ままに使えると誤解していると、家族が成年後見人になることに反対意見を出すでしょう。

成年後見人は、認知症などの人をサポートする人です。

家族全員に成年後見制度について、情報共有することが重要です。

誤解が解ければ、成年後見人になることに賛成してもらえるでしょう。

他の家族が賛成していると、家族が成年後見人に選任されやすくなります。

条件⑥家庭裁判所の候補者面談で良い印象

成年後見開始の申立てをすると、家庭裁判所で受理面接があります。

家庭裁判所の受理面接では、成年後見人として適切な人物であるかチェックされます。

家庭裁判所から成年後見人として適切な人物だと思ってもらう必要があります。

家庭裁判所の面接にしっかり対応できるように準備しておくといいでしょう。

家庭裁判所の候補者面談で良い印象を与えられると、家族が成年後見人に選任されやすくなります。

4任意後見人は自分で選べる

①任意後見と法定後見

成年後見には、2種類あります。

法定後見と任意後見です。

任意後見は、認知症などになったときに備えてサポートを依頼する契約です。

本人が元気なうちに、信頼できる家族と契約します。

法定後見は、認知症になってしまった後で家庭裁判所に成年後見人を選んでもらう制度です。

任意後見と法定後見を比べた場合、任意後見はわずかな件数です。

単に、成年後見といった場合、法定後見を指していることがほとんどです。

成年後見には、任意後見と法定後見の2種類があります。

②配偶者や子どもと任意後見契約

任意後見は、サポートを依頼する契約です。

本人が信頼する家族に、サポートを依頼するでしょう。

サポートする人は、本人の配偶者や子どもなど自由に選ぶことができます。

配偶者や子どもと、任意後見契約をすることができます。

③任意後見契約は公正証書で

任意後見契約は、認知症などになった後にサポートしてもらう契約です。

重要な契約だから、公正証書で契約をしなければなりません。

公正証書は、公証人に作ってもらう文書です。

単なる口約束や個人間の契約書では、効力がありません。

任意後見契約は、公正証書で契約する必要があります。

④任意後見監督人選任でサポート開始

任意後見契約をするだけで、家族はサポートすることはできません。

任意後見契約をした時点では、契約のメリットデメリットを適切に判断できるはずだからです。

適切に判断できるから、サポートする必要ありません。

任意後見契約をした後、物事のメリットデメリットを適切に判断できなくなることがあるでしょう。

適切に判断ができなくなったとき、サポートが必要になります。

物事のメリットデメリットを適切に判断できなくなったら、家庭裁判所に任意後見監督人選任の申立てをします。

任意後見人がサポートを開始するのは、任意後見監督人が職務を開始してからです。

任意後見人は、任意後見監督人に監督されます。

任意後見監督人は、家庭裁判所に監督されます。

家庭裁判所は任意後見監督人を監督することで、任意後見人を監督します。

任意後見監督人選任で、サポートを開始します。

5任意後見契約を司法書士に依頼するメリット

任意後見制度は、あらかじめ契約で「必要になったら後見人になってください」とお願いしておく制度です。

認知症が進んでから、任意後見契約をすることはできません。

重度の認知症になった後は、成年後見(法定後見)をするしかなくなります。

成年後見(法定後見)では、家庭裁判所が成年後見人を決めます。

家族が成年後見人になれることも家族以外の専門家が選ばれることもあります。

任意後見契約では、本人の選んだ人に後見人になってもらうことができます。

家族以外の人が成年後見人になることが不安である人にとって、任意後見制度は有力な選択肢になるでしょう。

任意後見監督人は、任意後見人のサポート役も担っています。

家庭裁判所に相談するより、ちょっと聞きたいといった場合には頼りになることが多いでしょう。

任意後見契約は、締結して終わりではありません。

本人が自分らしく生きるために、みんなでサポートする制度です。

任意後見制度の活用を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

法定相続情報一覧図が使えない

1法定相続情報一覧図は便利

①法定相続情報一覧図を使うと相続手続がラク

相続が発生すると、相続人は相続手続をすることになります。

相続手続先は、市区町村役場や銀行などの金融機関です。

相続手続では、被相続人の出生から死亡までの連続した戸籍謄本と相続人の現在戸籍を提出します。

相続手続のたびに、大量の戸籍謄本を提出しなければなりません。

大量の戸籍謄本を持ち歩くと、汚してしまったり紛失したりする心配があるでしょう。

相続手続先にとっても、戸籍謄本の束を読解するのは手間のかかる事務です。

被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめてあると便利です。

この家系図と戸籍謄本等を法務局に提出して、登記官に点検してもらうことができます。

登記官は内容に問題がなかったら、地模様の入った専用紙に認証文を付けて印刷して、交付してくれます。

これが法定相続情報証明制度です。

地模様の入った専用紙に印刷してくれた家系図のことを法定相続情報一覧図と言います。

多くの場合、家系図のように書きます。

相続人をずらっと書き並べることもできます。

連記式の法定相続情報一覧図は、遺産分割調停の申立てなどで提出できないことがあります。

②法定相続情報一覧図の取得には時間がかかる

法務局にいったん提出して点検してもらうので、時間がかかります。

法定相続情報一覧図の書き方は、厳格に決まっています。

書き直しになると、時間が余計にかかります。

法務局の混雑により変わりますが、一般的に2週間程度かかります。

法定相続情報一覧図の取得には時間がかかる点がデメリットです。

2法定相続情報一覧図の保管及び交付の申出ができない

①戸籍謄本等が集められないと保管及び交付の申出ができない

法務局に戸籍謄本等の点検をお願いすることを法定相続情報一覧図の保管及び交付の申出と言います。

法定相続情報一覧図の保管及び交付の申出書をするとき、被相続人の出生から死亡までの連続した戸籍謄本をすべて集めて提出しなければなりません。

戸籍には、その人に身分関係が記録されています。

結婚や離婚、子どもや養子の存在を家族には内緒にしている方もいます。

戸籍には、すべて記録されています。

戸籍が新しくなったときに、書き写される項目と書き写されない項目があります。

書き写されない項目を確認するために、出生から死亡までの連続した戸籍謄本を全部揃える必要があります。

例えば、子どもを認知したときは、戸籍に記載されます。

この後、戸籍のお引越し(転籍)や戸籍の作り直し(改製)などで新しい戸籍が作られることがあります。

新しい戸籍には、子どもを認知したことは書き写されません。

最近の戸籍だけ見ていると、認知した子どもがいないと勘違いしてしまうでしょう。

認知された子どもは、相続人になります。

戸籍の中にいた人が全員他の戸籍に移ってしまった場合や死亡した場合、市区町村役場は除籍簿として管理しています。

除籍簿は、保存期間が決められています。

保管期間が過ぎると順次、廃棄処分してしまいます。

廃棄処分してしまったものは、取得できなくなります。

市区町村役場の保存期間内なのに、戸籍がない場合があります。

戸籍が戦災や災害で滅失してしまっていることがあるからです。

必要な戸籍謄本等を大幅に提出できない場合、法定相続情報一覧図の保管及び交付の申出ができません。

旧民法の家督相続による相続であっても、法定相続情報一覧図の保管及び交付の申出書を提出することができます。

古い相続では、戸籍等が集められないことが多いでしょう。

戸籍謄本等が集められない場合、法定相続情報一覧図の保管及び交付の申出ができません。

②日本国籍のない人がいると保管及び交付の申出ができない

法定相続情報一覧図の保管及び交付の申出書をするとき、被相続人の出生から死亡までの連続した戸籍謄本をすべて集めて提出しなければなりません。

被相続人に日本国籍がないことがあります。

日本国籍がない場合、戸籍謄本等を提出することができません。

法定相続情報一覧図の保管及び交付の申出書をするとき、相続人の戸籍謄本を提出しなければなりません。

相続人に日本国籍がない場合、戸籍謄本等を提出することができません。

戸籍謄本等を提出できない場合、法定相続情報一覧図の保管及び交付の申出書をすることができません。

相続人が帰化した人である場合があります。

帰化した後に相続が発生したのであれば、相続発生時の戸籍謄本を提出することができます。

必要な戸籍謄本等が準備できれば、法定相続情報一覧図の保管及び交付の申出書を提出することができます。

3相続人が変更になると法定相続情報一覧図が使えない

①子ども全員が相続放棄すると法定相続情報一覧図が使えない

法定相続情報一覧図は、戸籍謄本や住民票の内容を分かりやすく取りまとめたものです。

戸籍謄本や住民票に現れないことは、記載することができません。

相続放棄した相続人は、そのまま記載します。

戸籍謄本から相続時放棄をしたことが分からないからです。

相続放棄申述受理証明書を提出した場合であっても、相続放棄をしたことを記載することはできません。

被相続人に子どもがいれば、戸籍謄本を見る限り、子どもが相続人になるように見えます。

法定相続情報一覧図に、親などの直系尊属を記載することができません。

親などの直系尊属を記載した場合、書き直しになります。

実際は、子ども全員が相続放棄をした場合、親などの直系尊属が相続人になります。

子ども全員が相続放棄した場合、法定相続情報一覧図を使うことはできません。

②廃除された相続人がいると法定相続情報一覧図が使えない

廃除とは、被相続人の意思で相続人の資格を奪う制度です。

廃除された相続人は、相続人でありません。

廃除された相続人は、法定相続情報一覧図に記載できません。

廃除された相続人の氏名や生年月日、廃除された年月日を記載した場合、書き直しになります。

相続人が廃除された場合、代襲相続が発生します。

法定相続情報一覧図に廃除の代襲相続人を記載することはできません。

廃除された相続人を「被代襲者」と記載する場合であっても、書き直しになります。

被相続人が遺言書で相続人を廃除することがあります。

遺言書で相続人を廃除する場合、遺言執行者が家庭裁判所に対して相続人廃除の申立てをします。

家庭裁判所が廃除の申立てについて判断する前に、法定相続情報一覧図の保管及び交付の申出がされる場合があります。

家庭裁判所の審査中だから、戸籍には何も書いてありません。

法定相続情報一覧図には、通常の相続人同様に記載することになります。

廃除された相続人は、相続人になることができません。

家庭裁判所の決定前に作られた法定相続情報一覧図を使うことはできません。

家庭裁判所が廃除の決定をした後、あらためて、法定相続情報一覧図の保管及び交付の申出をすることができます。

廃除された相続人がいる場合、法定相続情報一覧図を使うことはできません。

③欠格の相続人がいると法定相続情報一覧図が使えない

相続欠格とは、相続人としてふさわしくない人の相続資格を奪う制度です。

欠格になった証明書を提出した場合であっても、法定相続情報一覧図に相続欠格であることを記載することはできません。

相続欠格になった相続人は、そのまま記載します。

戸籍謄本から分からないからです。

相続人が欠格である場合、代襲相続が発生します。

法定相続情報一覧図に、欠格の相続人の代襲相続人を記載することはできません。

欠格の相続人は「被代襲者」と記載する場合であっても、書き直しになります。

欠格になった相続人がいる場合、法定相続情報一覧図を使うことはできません。

④死亡後に子どもが認知されると法定相続情報一覧図が使えない

被相続人の子どもは、必ず、相続人になります。

被相続人は、遺言書で認知をすることができます。

遺言書で認知をした場合、遺言執行者が認知届を市区町村役場に提出します。

遺言書で遺言執行者が指定されていない場合、家庭裁判所に対して遺言執行者選任の申立てをします。

父親が死亡した後でも、死亡後3年以内であれば、認知を求める訴えを起こすことができます。

家庭裁判所で親子関係が認められた場合、子どもとして相続人になります。

認知を認める判決書と確定証明書を添えて、判決確定から10日以内に認知届を提出します。

市区町村役場に認知届が提出される前に、法定相続情報一覧図の保管及び交付の申出がされる場合があります。

認知届提出前だから、戸籍には何も書いてありません。

子どもは認知される前だから、法定相続情報一覧図に記載することはできません。

認知前に作られた法定相続情報一覧図を認知後に使うことはできません。

認知届が提出された後、あらためて、法定相続情報一覧図の保管及び交付の申出をすることができます。

死亡後に子どもが認知された場合、認知前の法定相続情報一覧図を使うことはできません。

⑤胎児が出生すると法定相続情報一覧図が使えない

被相続人の子どもは、必ず、相続人になります。

相続が発生したときに、子どもが胎児であることがあります。

相続が発生したときに胎児であっても、無事誕生すれば相続人になります。

胎児が誕生するまで、か月かかることがあります。

市区町村役場に出生届が提出される前に、法定相続情報一覧図の保管及び交付の申出がされる場合があります。

胎児が誕生する前だから、戸籍には何も書いてありません。

子どもは誕生していないので、法定相続情報一覧図に記載することはできません。

子どもが誕生した後、子どもが誕生する前に作られた法定相続情報一覧図を使うことはできません。

出生届が提出された後、あらためて、法定相続情報一覧図の保管及び交付の申出をすることができます。

死亡後に胎児が出生した場合、出生前の法定相続情報一覧図を使うことはできません。

4相続手続等以外では法定相続情報一覧図が使えない

①住所が記載されても住所証明書として使えない

法定相続情報一覧図は、必要に応じて相続人の住所を記載することができます。

相続手続では、相続人の住所が必要になることが多いでしょう。

法定相続情報一覧図は、相続人の住所を証明する書類として機能します。

法定相続情報一覧図は、原則として、相続手続以外では使うことはできません。

相続手続以外で、住所の証明としても提出しても証明書として認められません。

具体的には、相続人の固有の財産について、登記申請をする場合があります。

不動産を取得する場合、取得する人の住所を証明する書類を提出します。

法定相続情報一覧図は、住所が記載されても住所証明書として提出することができません。

②親子関係が記載されても親権者の証明として使えない

被相続人の配偶者は、常に、相続人になります。

被相続人に子どもがいる場合、子どもは相続人になります。

多くの場合、被相続人の配偶者は、子どもの親でしょう。

法定相続情報一覧図で親子関係を証明できると言えます。

被相続人が死亡した後に、被相続人の親が死亡することがあります。

被相続人の親が死亡した場合、代襲相続が発生します。

先の被相続人は、相続人になるはずだったからです。

先の被相続人の子どもは、代襲相続人です。

代襲相続人が未成年である場合、自分で遺産分割協議をすることはできません。

物事のメリットデメリットを充分に判断することができないからです。

未成年である代襲相続人の代わりに、親権者が遺産分割協議に参加します。

遺産分割協議書は、親権者である親が記名し親の実印を押印します。

記名押印をしたのが親権者であることを証明する戸籍謄本を提出します。

親権者であることを証明する戸籍謄本の代わりに、法定相続情報一覧図を使うことはできません。

③取締役の変更登記で使える

株式会社の取締役や監査役は、登記されています。

取締役や監査役が死亡退任をした場合、死亡退任を登記する必要があります。

死亡退任の登記を申請する場合、死亡を証明する書類を提出します。

死亡退任の登記は、相続手続ではありません。

死亡を証明する書類として、法定相続情報一覧図を使うことができます。

5法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付されます。

書き方が厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をしません。

単なる、事情説明の書類に過ぎません。

比較的、自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

仕事や家事で忙しい方は、戸籍謄本などの収集はすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

配偶者がすべて相続する遺産分割協議書の書き方

1配偶者がすべて相続する遺産分割協議書の書き方

①財産を列挙する記載例

遺産分割協議書

共同相続人である私たちは、以下の相続について、下記のとおり遺産分割の協議をした。

被相続人の最後の本籍 〇〇県〇〇市〇〇町〇丁目〇番地

被相続人の最後の住所 〇〇県〇〇市〇〇町〇丁目〇番〇号

被相続人の氏名 〇〇 〇〇

被相続人の生年月日 昭和〇〇年〇〇月〇〇日

被相続人の死亡日 令和〇〇年〇〇月〇〇日

1.相続財産中、次の不動産については、相続人〇〇〇〇が相続する。

所在 〇〇市〇〇町〇丁目

地番 〇番〇

地目 宅地

地積 200㎡

所在 〇〇市〇〇町〇丁目

家屋番号 〇番〇

種類 居宅

構造 木造瓦葺2階建

床面積 1階 50.00㎡ 2階 50.00㎡

2.相続財産中、次の被相続人名義の財産については、相続人〇〇〇〇が相続する。

金融機関名 〇〇銀行 〇〇支店

預金種別 普通預金

口座番号 〇〇〇〇〇〇〇

金融機関名 〇〇銀行 〇〇支店

預金種別 定期預金

口座番号 〇〇〇〇〇〇〇

被相続人の財産を把握している場合、財産を詳細に列挙する方がいいでしょう。

遺産分割協議時点で相続人が把握していた財産を明らかにすることができるからです。

どんなに詳細に調査をしても、後日に財産が判明することがあるでしょう。

後日判明した財産をめぐって、相続人がトラブルになるおそれがあります。

相続人間のトラブルを避けるため、財産を列挙する方法はおすすめです。

②遺産をまとめて書く記載例

遺産分割協議書

共同相続人である私たちは、以下の相続について、下記のとおり遺産分割の協議をした。

被相続人の最後の本籍 〇〇県〇〇市〇〇町〇丁目〇番地

被相続人の最後の住所 〇〇県〇〇市〇〇町〇丁目〇番〇号

被相続人の氏名 〇〇 〇〇

被相続人の生年月日 昭和〇〇年〇〇月〇〇日

被相続人の死亡日 令和〇〇年〇〇月〇〇日

1.被相続人の相続財産は、相続人〇〇〇〇がすべて相続する。

ひとりの相続人がすべての財産を相続する場合、財産をまとめて書くことができます。

財産を列挙する方法は、財産を特定する必要があります。

客観的に特定する方法は、項目が多く間違いやすいかもしれません。

遺産分割協議書を書く側からすると、まとめて書く方法は簡単でしょう。

ラクに間違いなく作成するため、まとめて書く方法はおすすめです。

2配偶者がすべて相続する遺産分割協議の注意点

注意点①遺産分割協議は相続人全員で

相続が発生したら、被相続人の財産は相続人が相続します。

相続人が相続する財産が相続財産です。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続人調査をすると、ときには被相続人や被相続人の家族が知らない相続人が見つかることがあります。

相続人になることを知っていても、長期間音信不通になっているかもしれません。

疎遠になっても、相続人から除外することはできません。

音信不通であっても行方不明であっても、相続人全員の合意が必要です。

相続人全員の合意がないと、遺産分割協議は成立しません。

相続財産の分け方は、相続人全員の合意で決める必要があります。

注意点②認知症の相続人は自分で遺産分割協議ができない

相続人になる人は、法律で決められています。

相当に高齢の人が相続人である場合、認知症になっていることがあります。

認知症になると、物事のメリットデメリットを適切に判断することができません。

物事のメリットデメリットを適切に判断することができないのに、遺産分割協議をすることはできません。

遺産分割協議のつもりで書面に押印しても、無効です。

物事のメリットデメリットを適切に判断することができないなら、子どもなどが代わりに判断すればいいと考えるかもしれません。

例えば、赤ちゃんが契約などをする必要がある場合、親権者が代わりに判断します。

赤ちゃんは、物事のメリットデメリットを適切に判断することができません。

親権者は、赤ちゃんの代わりにあらゆることを判断することができます。

親権者が代わりに判断できるのは、赤ちゃんが未成年者だからです。

認知症の人は、未成年者ではないでしょう。

未成年者ではないから、勝手に判断することはできません。

認知症の人は自分で判断できないから、サポートする人が必要です。

認知症の人の代わりに、成年後見人が判断します。

成年後見人は、家庭裁判所に申立てをして選任してもらう必要があります。

家庭裁判所が選任した成年後見人が遺産分割協議に参加します。

認知症の相続人は、自分で遺産分割協議をすることができません。

注意点③未成年の相続人は自分で遺産分割協議ができない

被相続人が若くして死亡した場合、相続人が未成年であることがあります。

相続人になるはずだった人が先に死亡した場合、代襲相続が発生します。

代襲相続人が未成年であることは、よくあるでしょう。

未成年者は、物事のメリットデメリットを適切に判断することができません。

未成年者が契約などをする必要がある場合、通常は親権者が代わりに判断します。

未成年者が相続人になる場合、未成年者の親権者も相続人でしょう。

被相続人の配偶者は、相続人になるからです。

未成年者と親権者が相続人である場合、親権者は未成年者の代わりに遺産分割協議をすることはできません。

未成年者と親権者は、利益相反になるからです。

利益相反とは、一方がトクすると他方がソンする関係です。

利益相反であるか、客観的に判断されます。

未成年者の利益を犠牲にして、親権者が利益を得ようとは考えないでしょう。

親権者の主観的な意見は、考慮されません。

親権者が未成年者を代理できないから、、サポートする人が必要です。

未成年者の人の代わりに、特別代理人が判断します。

特別代理人は、家庭裁判所に申立てをして選任してもらう必要があります。

家庭裁判所が選任した特別代理人が遺産分割協議に参加します。

未成年の相続人は、自分で遺産分割協議をすることができません。

注意点④遺産分割協議をしても借金は相続人全員に請求される

相続財産の分け方は、相続人全員の合意で決める必要があります。

相続人全員で合意ができれば、どのように分けても差し支えありません。

相続人全員の合意で、配偶者がすべて相続する遺産分割協議を成立させることができます。

配偶者がすべて相続する合意をした場合、プラスの財産もマイナスの財産も配偶者が相続する合意でしょう。

相続財産にマイナスの財産がある場合、債権者は相続人全員に対して法定相続分で借金の返済を請求することができます。

マイナスの財産の分け方を決めても、相続人間の内部的合意に過ぎないからです。

プラスの財産を相続していないから、借金を払わないと文句を言うことはできません。

相続人間の内部的合意は、債権者には関係がない話だからです。

プラスの財産を相続していないのに、借金の請求がされると納得がいかないでしょう。

借金の請求がされると、相続人間でトラブルになるおそれがあります。

遺産分割協議をしても、借金は相続人全員に請求されます。

注意点⑤子ども全員が相続放棄で次順位相続人

被相続人に配偶者と子どもがいる場合、配偶者と子どもが相続人になります。

相続が発生したら、相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に相続放棄の申立てをします。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

配偶者がすべて相続する場合、他の相続人が相続放棄をすることを考えるかもしれません。

子どもが相続放棄をした場合、子どもは相続人ではなくなります。

子ども全員が相続放棄をした場合、子どもがいない場合になります。

被相続人に子どもがいない場合、親などの直系尊属が相続人になります。

親などの直系尊属が先に死亡した場合、兄弟姉妹が相続人になります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決める必要があります。

親などの直系尊属や兄弟姉妹の合意がないと、配偶者がすべて相続することはできません。

子ども全員が相続放棄をすると、次順位相続人と遺産分割協議が必要です。

注意点⑥遺産分割協議成立後に遺留分は請求できない

遺留分とは、相続人に認められた最低限の権利です。

遺留分は、被相続人に近い関係の相続人に認められています。

遺留分が認められる相続人を遺留分権利者と言います。

遺留分権利者は、次の相続人です。

(1)配偶者

(2)子ども

(3)親などの直系尊属

兄弟姉妹は相続人になっても、遺留分は認められません。

不公平な遺言書で遺留分に満たない財産の配分しか受けられなかった場合、遺留分侵害額請求をすることができます。

遺産分割協議が成立した後で、遺留分侵害額請求をすることはできません。

遺産分割協議は、相続財産の分け方を決めるための話し合いです。

遺留分に満たない財産の配分しか受けられない場合、相続財産の分け方の合意をしなければいいはずです。

遺産分割協議は、相続人全員の合意で成立します。

相続財産の分け方に納得したから、合意をしたはずです。

納得して合意したはずだから、遺留分侵害額請求をすることはできません。

遺産分割協議成立後に、遺留分は請求できません。

3子どもがいない夫婦の相続人は配偶者のみではない

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②相続人は配偶者のみは珍しい

相続が発生したら、配偶者や子どもが相続人になることはよく知られています。

子どもがいない夫婦の場合、配偶者のみが相続人になると誤解しているかもしれません。

配偶者以外に相続人はいないと言いながら、実際は疎遠な兄弟姉妹がいることがあります。

半血兄弟がいる場合、被相続人自身も半血兄弟の存在を知らないかもしれません。

被相続人が知らなくても、相続人は相続人です。

実際のところ相続人は配偶者のみは、珍しいケースです。

③遺言書を作成して遺産分割の方法を指定

子どもがいない夫婦であっても、残された配偶者のみが相続人になるのは珍しいケースです。

多くの場合、残された配偶者と被相続人の親族が相続人になります。

被相続人の親族と残された配偶者の関係が良くないことがあります。

長年疎遠になっていても、相続手続では協力してもらう必要があります。

被相続人が遺言書を作成して、相続財産の分け方を指定することができます。

遺言書で遺産分割の方法を指定した場合、遺言書のとおりに分けることができます。

疎遠な相続人と話し合いをする必要はありません。

関係が良くない親族がいる場合、残された配偶者の精神的負担は大きいでしょう。

遺言書のとおりに分けることができるから、残された配偶者はラクができます。

遺言書を作成して、遺産分割の方法を指定することができます。

④遺言執行者を指名して相続手続をおまかせ

遺言書を作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言書の中で、遺言執行者を指名することができます。

相続を何度も経験する人は、あまりいません。

だれにとっても初めてで、不慣れなものです。

相続手続は、想像以上に手間と時間がかかります。

遺言執行者がいる場合、手間と時間がかかる相続手続をおまかせできます。

遺言執行者にわずらわしい相続手続をおまかせできるから、残された配偶者には心強いでしょう。

遺言執行者が遺言書の内容を実現してくれるから、遺言者にとっても心強いでしょう。

遺言執行者を指名して、相続続をおまかせすることができます。

4遺言書作成を司法書士に依頼するメリット

遺言書は、遺言者の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

実は、民法に遺言書を作ることができるのは15歳以上と定められています。

死期が迫ってから、書くものではありません。

遺言書はいつか書くものではなく、すぐに書くものです。

遺言書は遺言者の意思を示すことで、家族をトラブルから守るものです。

子どものいない夫婦の場合、遺言書の威力は大きいものです。

遺言書があることで、残された配偶者が守られます。

お互いを思いやり幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

裁判所の住所電話番号一覧

1家庭裁判所の住所電話番号一覧

| 都道府県 | 名称 | 〒 | 住所 | TEL |

| 北海道 | 札幌家庭裁判所 | 060-0042 | 札幌市中央区大通西12 | 011-350-4659 |

| 北海道 | 札幌家庭裁判所浦河支部 | 057-0012 | 浦河郡浦河町常盤町19 | 0146-22-4165 |

| 北海道 | 札幌家庭裁判所静内支部 | 056-0005 | 日高郡新ひだか町静内こうせい町2-1-10 | 0146-42-0120 |

| 北海道 | 札幌家庭裁判所苫小牧支部 | 053-0018 | 苫小牧市旭町2-7-12 | 0144-32-3295 |

| 北海道 | 札幌家庭裁判所室蘭支部 | 050-0081 | 室蘭市日の出町1-18-29 | 0143-44-6733 |

| 北海道 | 札幌家庭裁判所岩見沢支部 | 068-0004 | 岩見沢市4条東4 | 0126-22-6650 |

| 北海道 | 札幌家庭裁判所夕張出張所 | 068-0411 | 夕張市末広1-92-16 | 0123-52-2004 |

| 北海道 | 札幌家庭裁判所滝川支部 | 073-0022 | 滝川市大町1-6-13 | 0125-23-2311 |

| 北海道 | 札幌家庭裁判所小樽支部 | 047-0024 | 小樽市花園5-1-1 | 0134-22-9157 |

| 北海道 | 札幌家庭裁判所岩内支部 | 045-0013 | 岩内郡岩内町字高台192-1 | 0135-62-0138 |

| 北海道 | 函館家庭裁判所 | 040-8602 | 函館市上新川町1-8 | 0138-38-2370 |

| 北海道 | 函館家庭裁判所松前出張所 | 049-1501 | 松前郡松前町字建石48 | 0139-42-2122 |

| 北海道 | 函館家庭裁判所八雲出張所 | 049-3112 | 二海郡八雲町末広町184 | 0137-62-2494 |

| 北海道 | 函館家庭裁判所寿都出張所 | 048-0401 | 寿都郡寿都町字新栄町209 | 0136-62-2072 |

| 北海道 | 函館家庭裁判所江差支部 | 043-0043 | 檜山郡江差町字本町237 | 0139-52-0174 |

| 北海道 | 旭川家庭裁判所 | 070-8641 | 旭川市花咲町4 | 0166-51-6251 |

| 北海道 | 旭川家庭裁判所深川出張所 | 074-0002 | 深川市2条1-4 | 0164-23-2813 |

| 北海道 | 旭川家庭裁判所富良野出張所 | 076-0018 | 富良野市弥生町2-55 | 0167-22-2209 |

| 北海道 | 旭川家庭裁判所留萌支部 | 077-0037 | 留萌市沖見町2 | 0164-42-0465 |

| 北海道 | 旭川家庭裁判所稚内支部 | 097-0002 | 稚内市潮見1-3-10 | 0162-33-5289 |

| 北海道 | 旭川家庭裁判所天塩出張所 | 098-3303 | 天塩郡天塩町新栄通7 | 01632-2-1146 |

| 北海道 | 旭川家庭裁判所紋別支部 | 094-0006 | 紋別市潮見町1-5-48 | 0158-23-2856 |

| 北海道 | 旭川家庭裁判所名寄支部 | 096-0014 | 名寄市西4条南9 | 01654-3-3331 |

| 北海道 | 旭川家庭裁判所中頓別出張所 | 098-5551 | 枝幸郡中頓別町字中頓別166-5 | 01634-6-1626 |

| 北海道 | 釧路家庭裁判所 | 085-0824 | 釧路市柏木町4-7 | 0154-41-4171 |

| 北海道 | 釧路家庭裁判所根室支部 | 087-0026 | 根室市敷島町2-3 | 0153-24-1617 |

| 北海道 | 釧路家庭裁判所標津出張所 | 086-1632 | 標津郡標津町北2条西1-1-17 | 0153-82-2046 |

| 北海道 | 釧路家庭裁判所帯広支部 | 080-0808 | 帯広市東8南9-1 | 0155-23-5141 |

| 北海道 | 釧路家庭裁判所本別出張所 | 089-3313 | 中川郡本別町柳町4 | 0156-22-2064 |

| 北海道 | 釧路家庭裁判所北見支部 | 090-0065 | 北見市寿町4-7-36 | 0157-24-8431 |

| 北海道 | 釧路家庭裁判所遠軽出張所 | 099-0403 | 紋別郡遠軽町1条通北2-3-25 | 0158-42-2259 |

| 北海道 | 釧路家庭裁判所網走支部 | 093-0031 | 網走市台町2-2-1 | 0152-43-4115 |

| 青森県 | 青森家庭裁判所 | 030-8523 | 青森市長島1-3-26 | 017-722-5351 |

| 青森県 | 青森家庭裁判所むつ出張所 | 035-0073 | むつ市中央1-1-5 | 0175-22-2712 |

| 青森県 | 青森家庭裁判所野辺地出張所 | 039-3131 | 上北郡野辺地町字野辺地419 | 0175-64-3279 |

| 青森県 | 青森家庭裁判所弘前支部 | 036-8356 | 弘前市大字下白銀町7 | 0172-32-4371 |

| 青森県 | 青森家庭裁判所五所川原支部 | 037-0044 | 五所川原市字元町54 | 0173-34-2927 |

| 青森県 | 青森家庭裁判所八戸支部 | 039-1166 | 八戸市根城9-13-6 | 0178-22-3167 |

| 青森県 | 青森家庭裁判所十和田支部 | 034-0082 | 十和田市西二番町14-8 | 0176-23-2368 |

| 青森県 | 青森家庭裁判所 | 030-8523 | 青森市長島1-3-26 | 017-722-5351 |

| 青森県 | 青森家庭裁判所むつ出張所 | 035-0073 | むつ市中央1-1-5 | 0175-22-2712 |

| 青森県 | 青森家庭裁判所野辺地出張所 | 039-3131 | 上北郡野辺地町字野辺地419 | 0175-64-3279 |

| 青森県 | 青森家庭裁判所弘前支部 | 036-8356 | 弘前市大字下白銀町7 | 0172-32-4371 |

| 青森県 | 青森家庭裁判所五所川原支部 | 037-0044 | 五所川原市字元町54 | 0173-34-2927 |

| 青森県 | 青森家庭裁判所八戸支部 | 039-1166 | 八戸市根城9-13-6 | 0178-22-3167 |

| 青森県 | 青森家庭裁判所十和田支部 | 034-0082 | 十和田市西二番町14-8 | 0176-23-2368 |

| 岩手県 | 盛岡家庭裁判所 | 020-8520 | 盛岡市内丸9-1 | 019-622-3165 |

| 岩手県 | 盛岡家庭裁判所花巻支部 | 025-0075 | 花巻市花城町8-26 | 0198-23-5276 |

| 岩手県 | 盛岡家庭裁判所二戸支部 | 028-6101 | 二戸市福岡字城ノ内4-2 | 0195-23-2591 |

| 岩手県 | 盛岡家庭裁判所久慈出張所 | 028-0022 | 久慈市田屋町2-50-5 | 0194-53-4158 |

| 岩手県 | 盛岡家庭裁判所遠野支部 | 028-0515 | 遠野市東舘町2-3 | 0198-62-2840 |

| 岩手県 | 盛岡家庭裁判所宮古支部 | 027-0052 | 宮古市宮町1-3-30 | 0193-62-2925 |

| 岩手県 | 盛岡家庭裁判所一関支部 | 021-0877 | 一関市城内3-6 | 0191-23-4148 |

| 岩手県 | 盛岡家庭裁判所大船渡出張所 | 022-0003 | 大船渡市盛町字宇津野沢9-3 | 0192-26-3630 |

| 岩手県 | 盛岡家庭裁判所水沢支部 | 023-0053 | 奥州市水沢区大手町4-19 | 0197-24-7181 |

| 岩手県 | 盛岡家庭裁判所 | 020-8520 | 盛岡市内丸9-1 | 019-622-3165 |

| 岩手県 | 盛岡家庭裁判所花巻支部 | 025-0075 | 花巻市花城町8-26 | 0198-23-5276 |

| 岩手県 | 盛岡家庭裁判所二戸支部 | 028-6101 | 二戸市福岡字城ノ内4-2 | 0195-23-2591 |

| 岩手県 | 盛岡家庭裁判所久慈出張所 | 028-0022 | 久慈市田屋町2-50-5 | 0194-53-4158 |

| 岩手県 | 盛岡家庭裁判所遠野支部 | 028-0515 | 遠野市東舘町2-3 | 0198-62-2840 |

| 岩手県 | 盛岡家庭裁判所宮古支部 | 027-0052 | 宮古市宮町1-3-30 | 0193-62-2925 |

| 岩手県 | 盛岡家庭裁判所一関支部 | 021-0877 | 一関市城内3-6 | 0191-23-4148 |

| 岩手県 | 盛岡家庭裁判所大船渡出張所 | 022-0003 | 大船渡市盛町字宇津野沢9-3 | 0192-26-3630 |

| 岩手県 | 盛岡家庭裁判所水沢支部 | 023-0053 | 奥州市水沢区大手町4-19 | 0197-24-7181 |

| 宮城県 | 仙台家庭裁判所 | 980-8637 | 仙台市青葉区片平1-6-1 | 022-222-4165 |

| 宮城県 | 仙台家庭裁判所大河原支部 | 989-1231 | 柴田郡大河原町字中川原9 | 0224-52-2102 |

| 宮城県 | 仙台家庭裁判所古川支部 | 989-6161 | 大崎市古川駅南2-9-46 | 0229-22-1694 |

| 宮城県 | 仙台家庭裁判所登米支部 | 987-0702 | 登米市登米町寺池桜小路105-3 | 0220-52-2011 |

| 宮城県 | 仙台家庭裁判所石巻支部 | 986-0832 | 石巻市泉町4-4-28 | 0225-22-0363 |

| 宮城県 | 仙台家庭裁判所気仙沼支部 | 988-0022 | 気仙沼市河原田1-2-30 | 0226-22-6626 |

| 秋田県 | 秋田家庭裁判所 | 010-8504 | 秋田市山王7-1-1 | 018-824-3121 |

| 秋田県 | 秋田家庭裁判所本荘支部 | 015-0872 | 由利本荘市瓦谷地21 | 0184-22-3916 |

| 秋田県 | 秋田家庭裁判所能代支部 | 016-0817 | 能代市上町1-15 | 0185-52-3278 |

| 秋田県 | 秋田家庭裁判所大館支部 | 017-0891 | 大館市中城15 | 0186-42-0071 |

| 秋田県 | 秋田家庭裁判所鹿角支部 | 018-5201 | 鹿角市花輪字下中島1-1 | 0186-23-2262 |

| 秋田県 | 秋田家庭裁判所大曲支部 | 014-0063 | 大仙市大曲日の出町1-20-4 | 0187-63-2033 |

| 秋田県 | 秋田家庭裁判所角館支部 | 014-0372 | 仙北市角館町小館77-4 | 0187-53-2305 |

| 秋田県 | 秋田家庭裁判所横手支部 | 013-0013 | 横手市城南町2-1 | 0182-32-4206 |

| 秋田県 | 秋田家庭裁判所 | 010-8504 | 秋田市山王7-1-1 | 018-824-3121 |

| 秋田県 | 秋田家庭裁判所本荘支部 | 015-0872 | 由利本荘市瓦谷地21 | 0184-22-3916 |

| 秋田県 | 秋田家庭裁判所能代支部 | 016-0817 | 能代市上町1-15 | 0185-52-3278 |

| 秋田県 | 秋田家庭裁判所大館支部 | 017-0891 | 大館市中城15 | 0186-42-0071 |

| 秋田県 | 秋田家庭裁判所鹿角支部 | 018-5201 | 鹿角市花輪字下中島1-1 | 0186-23-2262 |

| 秋田県 | 秋田家庭裁判所大曲支部 | 014-0063 | 大仙市大曲日の出町1-20-4 | 0187-63-2033 |

| 秋田県 | 秋田家庭裁判所角館支部 | 014-0372 | 仙北市角館町小館77-4 | 0187-53-2305 |

| 秋田県 | 秋田家庭裁判所横手支部 | 013-0013 | 横手市城南町2-1 | 0182-32-4206 |

| 山形県 | 山形家庭裁判所 | 990-8531 | 山形市旅篭町2-4-22 | 023-623-9511 |

| 山形県 | 山形家庭裁判所新庄支部 | 996-0022 | 新庄市住吉町4-27 | 0233-22-0265 |

| 山形県 | 山形家庭裁判所米沢支部 | 992-0045 | 米沢市中央4-9-15 | 0238-22-2165 |

| 山形県 | 山形家庭裁判所赤湯出張所 | 999-2211 | 南陽市赤湯316 | 0238-43-2217 |

| 山形県 | 山形家庭裁判所長井出張所 | 993-0015 | 長井市四ツ谷1-7-20 | 0238-88-2073 |

| 山形県 | 山形家庭裁判所鶴岡支部 | 997-0035 | 鶴岡市馬場町5-23 | 0235-23-6666 |

| 山形県 | 山形家庭裁判所酒田支部 | 998-0037 | 酒田市日吉町1-5-27 | 0234-23-1234 |

| 山形県 | 山形家庭裁判所 | 990-8531 | 山形市旅篭町2-4-22 | 023-623-9511 |

| 山形県 | 山形家庭裁判所新庄支部 | 996-0022 | 新庄市住吉町4-27 | 0233-22-0265 |

| 山形県 | 山形家庭裁判所米沢支部 | 992-0045 | 米沢市中央4-9-15 | 0238-22-2165 |

| 山形県 | 山形家庭裁判所赤湯出張所 | 999-2211 | 南陽市赤湯316 | 0238-43-2217 |

| 山形県 | 山形家庭裁判所長井出張所 | 993-0015 | 長井市四ツ谷1-7-20 | 0238-88-2073 |

| 山形県 | 山形家庭裁判所鶴岡支部 | 997-0035 | 鶴岡市馬場町5-23 | 0235-23-6666 |

| 山形県 | 山形家庭裁判所酒田支部 | 998-0037 | 酒田市日吉町1-5-27 | 0234-23-1234 |

| 福島県 | 福島家庭裁判所 | 960-8112 | 福島市花園町5-38 | 024-534-2156 |

| 福島県 | 福島家庭裁判所相馬支部 | 976-0042 | 相馬市中村字大手先48-1 | 0244-36-5162 |

| 福島県 | 福島家庭裁判所郡山支部 | 963-8566 | 郡山市麓山1-2-26 | 024-932-5855 |

| 福島県 | 福島家庭裁判所白河支部 | 961-0074 | 白河市郭内146 | 0248-22-5591 |

| 福島県 | 福島家庭裁判所棚倉出張所 | 963-6131 | 東白川郡棚倉町大字棚倉字南町78-1 | 0247-33-3458 |

| 福島県 | 福島家庭裁判所会津若松支部 | 965-8540 | 会津若松市追手町6-6 | 0242-26-5831 |

| 福島県 | 福島家庭裁判所田島出張所 | 967-0004 | 南会津郡南会津町田島字後原甲3483-3 | 0241-62-0211 |

| 福島県 | 福島家庭裁判所いわき支部 | 970-8026 | いわき市平字八幡小路41 | 0246-22-1376 |

| 福島県 | 福島家庭裁判所 | 960-8112 | 福島市花園町5-38 | 024-534-2156 |

| 福島県 | 福島家庭裁判所相馬支部 | 976-0042 | 相馬市中村字大手先48-1 | 0244-36-5162 |

| 福島県 | 福島家庭裁判所郡山支部 | 963-8566 | 郡山市麓山1-2-26 | 024-932-5855 |

| 福島県 | 福島家庭裁判所白河支部 | 961-0074 | 白河市郭内146 | 0248-22-5591 |

| 福島県 | 福島家庭裁判所棚倉出張所 | 963-6131 | 東白川郡棚倉町大字棚倉字南町78-1 | 0247-33-3458 |

| 福島県 | 福島家庭裁判所会津若松支部 | 965-8540 | 会津若松市追手町6-6 | 0242-26-5831 |

| 福島県 | 福島家庭裁判所田島出張所 | 967-0004 | 南会津郡南会津町田島字後原甲3483-3 | 0241-62-0211 |

| 福島県 | 福島家庭裁判所いわき支部 | 970-8026 | いわき市平字八幡小路41 | 0246-22-1376 |

| 茨城県 | 水戸家庭裁判所 | 310-0062 | 水戸市大町1-1-38 | 029-224-8513 |

| 茨城県 | 水戸家庭裁判所日立支部 | 317-0073 | 日立市幸町2-10-12 | 0294-21-4441 |

| 茨城県 | 水戸家庭裁判所土浦支部 | 300-8567 | 土浦市中央1-13-12 | 029-821-4359 |

| 茨城県 | 水戸家庭裁判所龍ヶ崎支部 | 301-0824 | 龍ヶ崎市4918 | 0297-62-0100 |

| 茨城県 | 水戸家庭裁判所麻生支部 | 311-3832 | 行方市麻生143 | 0299-72-0091 |

| 茨城県 | 水戸家庭裁判所下妻支部 | 304-0067 | 下妻市下妻乙99 | 0296-43-6781 |

| 栃木県 | 宇都宮家庭裁判所 | 320-8505 | 宇都宮市小幡1-1-38 | 028-621-2111 |

| 栃木県 | 宇都宮家庭裁判所真岡支部 | 321-4305 | 真岡市荒町5117-2 | 0285-82-2076 |

| 栃木県 | 宇都宮家庭裁判所大田原支部 | 324-0056 | 大田原市中央2-3-25 | 0287-22-2112 |

| 栃木県 | 宇都宮家庭裁判所栃木支部 | 328-0035 | 栃木市旭町16-31 | 0282-23-0225 |

| 栃木県 | 宇都宮家庭裁判所足利支部 | 326-0057 | 足利市丸山町621 | 0284-41-3118 |

| 群馬県 | 前橋家庭裁判所 | 371-8531 | 前橋市大手町3-1-34 | 027-231-4275 |

| 群馬県 | 前橋家庭裁判所中之条出張所 | 377-0424 | 吾妻郡中之条町大字中之条町719-2 | 0279-75-2138 |

| 群馬県 | 前橋家庭裁判所沼田支部 | 378-0045 | 沼田市材木町甲150 | 0278-22-2709 |

| 群馬県 | 前橋家庭裁判所太田支部 | 373-8531 | 太田市浜町17-5 | 0276-45-7751 |

| 群馬県 | 前橋家庭裁判所桐生支部 | 376-8531 | 桐生市相生町2-371-5 | 0277-53-2391 |

| 群馬県 | 前橋家庭裁判所高崎支部 | 370-8531 | 高崎市高松町26-2 | 027-322-3541 |

| 埼玉県 | さいたま家庭裁判所 | 330-0063 | さいたま市浦和区高砂3-16-45 | 048-863-8761 |

| 埼玉県 | さいたま家庭裁判所久喜出張所 | 346-0016 | 久喜市久喜東1-15-3 | 0480-21-0157 |

| 埼玉県 | さいたま家庭裁判所越谷支部 | 343-0023 | 越谷市東越谷9-2-8 | 048-910-0132 |

| 埼玉県 | さいたま家庭裁判所川越支部 | 350-8531 | 川越市宮下町2-1-3 | 049-273-3031 |

| 埼玉県 | さいたま家庭裁判所飯能出張所 | 357-0021 | 飯能市大字双柳371 | 042-972-2342 |

| 埼玉県 | さいたま家庭裁判所熊谷支部 | 360-0041 | 熊谷市宮町1-68 | 048-500-3120 |

| 埼玉県 | さいたま家庭裁判所秩父支部 | 368-0035 | 秩父市上町2-9-12 | 0494-22-0226 |

| 千葉県 | 千葉家庭裁判所 | 260-0013 | 千葉市中央区中央4-11-27 | 043-333-5302 |

| 千葉県 | 千葉家庭裁判所市川出張所 | 272-8511 | 市川市鬼高2-20-20 | 047-336-3002 |

| 千葉県 | 千葉家庭裁判所佐倉支部 | 285-0038 | 佐倉市弥勒町92 | 043-484-1216 |

| 千葉県 | 千葉家庭裁判所一宮支部 | 299-4397 | 長生郡一宮町一宮2791 | 0475-42-3531 |

| 千葉県 | 千葉家庭裁判所松戸支部 | 271-8522 | 松戸市岩瀬無番地 | 047-368-5141 |

| 千葉県 | 千葉家庭裁判所木更津支部 | 292-0832 | 木更津市新田2-5-1 | 0438-22-3774 |

| 千葉県 | 千葉家庭裁判所館山支部 | 294-0045 | 館山市北条1073 | 0470-22-2273 |

| 千葉県 | 千葉家庭裁判所八日市場支部 | 289-2144 | 匝嵯市八日市場イ-2760 | 0479-72-1300 |

| 千葉県 | 千葉家庭裁判所佐原支部 | 287-0003 | 香取市佐原イ3375 | 0478-52-3040 |

| 東京都 | 東京家庭裁判所 | 100-8956 | 千代田区霞が関1-1-2 | 03-3502-8311 |

| 東京都 | 東京家庭裁判所八丈島出張所 | 100-1401 | 八丈島八丈町大賀郷1485-1 | 04996-2-0619 |

| 東京都 | 東京家庭裁判所 | 100-0101 | 大島町元町字家の上445-10 | 04992-2-1165 |

| 東京都 | 東京家庭裁判所立川支部 | 190-8589 | 立川市緑町10-4 | 042-845-0365 |

| 神奈川県 | 横浜家庭裁判所 | 231-8585 | 横浜市中区寿町1-2 | 045-345-3505 |

| 神奈川県 | 横浜家庭裁判所相模原支部 | 252-0236 | 相模原市中央区富士見6-10-1 | 042-755-8661 |

| 神奈川県 | 横浜家庭裁判所川崎支部 | 210-8537 | 川崎市川崎区富士見1-1-3 | 044-222-1315 |

| 神奈川県 | 横浜家庭裁判所横須賀支部 | 238-8513 | 横須賀市新港町1-9 | 046-825-0569 |

| 神奈川県 | 横浜家庭裁判所小田原支部 | 250-0012 | 小田原市本町1-7-9 | 0465-22-6586 |

| 新潟県 | 新潟家庭裁判所 | 951-8513 | 新潟市中央区川岸町1-54-1 | 025-266-3171 |

| 新潟県 | 新潟家庭裁判所三条支部 | 955-0047 | 三条市東三条2-2-2 | 0256-32-1758 |

| 新潟県 | 新潟家庭裁判所新発田支部 | 957-0053 | 新発田市中央町4-3-27 | 0254-24-0121 |

| 新潟県 | 新潟家庭裁判所村上出張所 | 958-0837 | 村上市三之町8-16 | 0254-53-2066 |

| 新潟県 | 新潟家庭裁判所佐渡支部 | 952-1324 | 佐渡市中原356-2 | 0259-52-3151 |

| 新潟県 | 新潟家庭裁判所長岡支部 | 940-1151 | 長岡市三和3-9-28 | 0258-35-2141 |

| 新潟県 | 新潟家庭裁判所十日町出張所 | 948-0065 | 十日町市子442 | 025-752-2086 |

| 新潟県 | 新潟家庭裁判所柏崎出張所 | 945-0063 | 柏崎市諏訪町10-37 | 0257-22-2090 |

| 新潟県 | 新潟家庭裁判所南魚沼出張所 | 949-6680 | 南魚沼市六日町1884-子 | 025-772-2450 |

| 新潟県 | 新潟家庭裁判所高田支部 | 943-0838 | 上越市大手町1-26 | 025-524-5160 |

| 新潟県 | 新潟家庭裁判所糸魚川出張所 | 941-0058 | 糸魚川市寺町2-8-23 | 025-552-0058 |

| 富山県 | 富山家庭裁判所 | 939-8502 | 富山市西田地方町2-9-1 | 076-421-6324 |

| 富山県 | 富山家庭裁判所魚津支部 | 937-0866 | 魚津市本町1-10-60 | 0765-22-0160 |

| 富山県 | 富山家庭裁判所高岡支部 | 933-8546 | 高岡市中川本町10-6 | 0766-22-5151 |

| 富山県 | 富山家庭裁判所砺波出張所 | 939-1367 | 砺波市広上町8-24 | 0763-32-2118 |

| 石川県 | 金沢家庭裁判所 | 920-8655 | 金沢市丸の内7-1 | 076-221-3111 |

| 石川県 | 金沢家庭裁判所小松支部 | 923-8541 | 小松市小馬出町11 | 0761-22-8541 |

| 石川県 | 金沢家庭裁判所七尾支部 | 926-8541 | 七尾市馬出町ハ部1-2 | 0767-52-3135 |

| 石川県 | 金沢家庭裁判所輪島支部 | 928-8541 | 輪島市河井町15部49-2 | 0768-22-0054 |

| 石川県 | 金沢家庭裁判所珠洲出張所 | 927-1297 | 珠洲市上戸町北方い46-3 | 0768-82-0218 |

| 福井県 | 福井家庭裁判所 | 910-8524 | 福井市春山1-1-1 | 0776-22-5000 |

| 福井県 | 福井家庭裁判所武生支部 | 915-8524 | 越前市日野美2-6 | 0778-23-0050 |

| 福井県 | 福井家庭裁判所敦賀支部 | 914-8524 | 敦賀市松栄町6-10 | 0770-22-0812 |

| 福井県 | 福井家庭裁判所小浜出張所 | 917-8524 | 小浜市城内1-1-2 | 0770-52-0003 |

| 山梨県 | 甲府家庭裁判所 | 400-0032 | 甲府市中央1-10-7 | 055-213-2541 |

| 山梨県 | 甲府家庭裁判所都留支部 | 402-0052 | 都留市中央2-1-1 | 0554-56-7668 |

| 長野県 | 長野家庭裁判所 | 380-0846 | 長野市旭町1108 | 026-403-2008 |

| 長野県 | 長野家庭裁判所飯山出張所 | 389-2253 | 飯山市大字飯山1123 | 0269-62-2125 |

| 長野県 | 長野家庭裁判所上田支部 | 386-0023 | 上田市中央西2-3-3 | 0268-40-2201 |

| 長野県 | 長野家庭裁判所佐久支部 | 385-0022 | 佐久市岩村田1161 | 0267-67-1538 |

| 長野県 | 長野家庭裁判所松本支部 | 390-0873 | 松本市丸の内10-35 | 0263-32-3043 |

| 長野県 | 長野家庭裁判所木曾福島出張所 | 397-0001 | 木曽郡木曽町福島6205-13 | 0264-22-2021 |

| 長野県 | 長野家庭裁判所大町出張所 | 398-0002 | 大町市大町4222-1 | 0261-22-0121 |

| 長野県 | 長野家庭裁判所諏訪支部 | 392-0004 | 諏訪市諏訪1-24-22 | 0266-52-9211 |

| 長野県 | 長野家庭裁判所飯田支部 | 395-0015 | 飯田市江戸町1-21 | 0265-22-0189 |

| 長野県 | 長野家庭裁判所伊那支部 | 396-0026 | 伊那市西町4841 | 0265-72-2770 |

| 岐阜県 | 岐阜家庭裁判所 | 500-8710 | 岐阜市美江寺町2-4-1 | 058-262-5121 |

| 岐阜県 | 岐阜家庭裁判所郡上出張所 | 501-4213 | 郡上市八幡町殿町63-2 | 0575-65-2265 |

| 岐阜県 | 岐阜家庭裁判所多治見支部 | 507-0023 | 多治見市小田町1-22-1 | 0572-22-0698 |

| 岐阜県 | 岐阜家庭裁判所中津川出張所 | 508-0045 | 中津川市かやの木町4-2 | 0573-66-1530 |

| 岐阜県 | 岐阜家庭裁判所御嵩支部 | 505-0116 | 可児郡御嵩町御嵩1177 | 0574-67-3111 |

| 岐阜県 | 岐阜家庭裁判所大垣支部 | 503-0888 | 大垣市丸の内1-22 | 0584-78-6184 |

| 岐阜県 | 岐阜家庭裁判所高山支部 | 506-0009 | 高山市花岡町2-63-3 | 0577-32-1140 |

| 静岡県 | 静岡家庭裁判所 | 420-8604 | 静岡市葵区城内町1-20 | 054-273-5454 |

| 静岡県 | 静岡家庭裁判所島田出張所 | 427-0043 | 島田市中溝4-11-10 | 0547-37-1630 |

| 静岡県 | 静岡家庭裁判所沼津支部 | 410-8550 | 沼津市御幸町21-1 | 055-931-6000 |

| 静岡県 | 静岡家庭裁判所熱海出張所 | 413-8505 | 熱海市春日町3-14 | 0557-81-2989 |

| 静岡県 | 静岡家庭裁判所富士支部 | 417-8511 | 富士市中央町2-7-1 | 0545-52-0386 |

| 静岡県 | 静岡家庭裁判所下田支部 | 415-8520 | 下田市4-7-34 | 0558-22-0161 |

| 静岡県 | 静岡家庭裁判所浜松支部 | 430-8620 | 浜松市中区中央1-12-5 | 053-453-7155 |

| 静岡県 | 静岡家庭裁判所掛川支部 | 436-0028 | 掛川市亀の甲2-16-1 | 0537-22-3036 |

| 愛知県 | 名古屋家庭裁判所 | 460-0001 | 名古屋市中区三の丸1-7-1 | 052-223-3411 |

| 愛知県 | 名古屋家庭裁判所半田支部 | 475-0902 | 半田市宮路町200-2 | 0569-21-1610 |

| 愛知県 | 名古屋家庭裁判所一宮支部 | 491-0842 | 一宮市公園通4-17 | 0586-73-3191 |

| 愛知県 | 名古屋家庭裁判所岡崎支部 | 444-8550 | 岡崎市明大寺町奈良井3 | 0564-51-8972 |

| 愛知県 | 名古屋家庭裁判所豊橋支部 | 440-0884 | 豊橋市大国町110 | 0532-52-3212 |

| 三重県 | 津家庭裁判所 | 514-8526 | 津市中央3-1 | 059-226-4171 |

| 三重県 | 津家庭裁判所松阪支部 | 515-8525 | 松阪市中央町36-1 | 0598-51-0542 |

| 三重県 | 津家庭裁判所伊賀支部 | 518-0873 | 伊賀市上野丸之内130-1 | 0595-21-0002 |

| 三重県 | 津家庭裁判所伊勢支部 | 516-8533 | 伊勢市岡本1-2-6 | 0596-28-3135 |

| 三重県 | 津家庭裁判所熊野支部 | 519-4396 | 熊野市井戸町784 | 0597-85-2145 |

| 三重県 | 津家庭裁判所尾鷲出張所 | 519-3615 | 尾鷲市中央町6-23 | 0597-22-0448 |

| 三重県 | 津家庭裁判所四日市支部 | 510-8526 | 四日市市三栄町1-22 | 059-352-7185 |

| 滋賀県 | 大津家庭裁判所 | 520-0044 | 大津市京町3-1-2 | 077-503-8104 |

| 滋賀県 | 大津家庭裁判所高島出張所 | 520-1623 | 高島市今津町住吉1-3-8 | 0740-22-2148 |

| 滋賀県 | 大津家庭裁判所彦根支部 | 522-0061 | 彦根市金亀町5-50 | 0749-22-0167 |

| 滋賀県 | 大津家庭裁判所長浜支部 | 526-0058 | 長浜市南呉服町6-22 | 0749-62-0240 |

| 京都府 | 京都家庭裁判所 | 606-0801 | 京都市左京区下鴨宮河町1 | 075-722-7211(※) |

| 京都府 | 京都家庭裁判所園部支部 | 622-0004 | 南舟市園部町小桜町30 | 0771-62-0840 |

| 京都府 | 京都家庭裁判所舞鶴支部 | 624-0853 | 舞鶴市字南田辺小字南裏町149 | 0773-75-0958 |

| 京都府 | 京都家庭裁判所宮津支部 | 626-0017 | 宮津市字島崎2043-1 | 0772-22-2393 |

| 京都府 | 京都家庭裁判所福知山支部 | 620-0035 | 福知山市字内記9 | 0773-22-3663 |

| 大阪府 | 大阪家庭裁判所 | 540-0008 | 大阪市中央区大手前4-1-13 | 06-6943-5321 |

| 大阪府 | 大阪家庭裁判所堺支部 | 590-0078 | 堺市堺区南瓦町2-28 | 072-223-7001 |

| 大阪府 | 大阪家庭裁判所岸和田支部 | 596-0042 | 岸和田市加守町4-27-2 | 072-441-6803 |

| 兵庫県 | 神戸家庭裁判所 | 652-0032 | 神戸市兵庫区荒田町3-46-1 | 078-521-5221 |

| 兵庫県 | 神戸家庭裁判所明石支部 | 673-0881 | 明石市天文町2-2-18 | 078-912-3233 |

| 兵庫県 | 神戸家庭裁判所伊丹支部 | 664-8545 | 伊丹市千僧1-47-1 | 072-779-3074 |

| 兵庫県 | 神戸家庭裁判所柏原支部 | 669-3309 | 丹波市柏原町柏原439 | 0795-72-0155 |

| 兵庫県 | 神戸家庭裁判所洲本支部 | 656-0024 | 洲本市山手1-1-18 | 0799-25-2332 |

| 兵庫県 | 神戸家庭裁判所尼崎支部 | 661-0026 | 尼崎市水堂町3-2-34 | 06-6438-3781 |

| 兵庫県 | 神戸家庭裁判所姫路支部 | 670-0947 | 姫路市北条1-250 | 079-281-2011 |

| 兵庫県 | 神戸家庭裁判所社支部 | 673-1431 | 加東市社490-2 | 0795-42-0123 |

| 兵庫県 | 神戸家庭裁判所龍野支部 | 679-4179 | たつの市龍野町上霞城131 | 0791-63-3920 |

| 兵庫県 | 神戸家庭裁判所豊岡支部 | 668-0042 | 豊岡市京町12-81 | 0796-22-2881 |

| 兵庫県 | 神戸家庭裁判所浜坂出張所 | 669-6701 | 美方郡新温泉町芦屋6-1 | 0796-82-1169 |

| 奈良県 | 奈良家庭裁判所 | 630-8213 | 奈良市登大路町35 | 0742-26-1271 |

| 奈良県 | 奈良家庭裁判所葛城支部 | 635-8502 | 大和高田市大字大中101-4 | 0745-53-1774 |

| 奈良県 | 奈良家庭裁判所五條支部 | 637-0043 | 五條市新町3-3-1 | 0747-23-0261 |

| 奈良県 | 奈良家庭裁判所吉野出張所 | 638-0821 | 吉野郡大淀町大字下渕350-1 | 0747-52-2490 |

| 和歌山県 | 和歌山家庭裁判所 | 640-8143 | 和歌山市二番丁1 | 073-422-4191 |

| 和歌山県 | 和歌山家庭裁判所妙寺出張所 | 649-7113 | 伊都郡かつらぎ町妙寺111 | 0736-22-0033 |

| 和歌山県 | 和歌山家庭裁判所田辺支部 | 646-0033 | 田辺市新屋敷町5 | 0739-22-2801 |

| 和歌山県 | 和歌山家庭裁判所御坊支部 | 644-0011 | 御坊市湯川町財部515-2 | 0738-22-0006 |

| 和歌山県 | 和歌山家庭裁判所新宮支部 | 647-0015 | 新宮市千穂3-7-13 | 0735-22-2007 |

| 鳥取県 | 鳥取家庭裁判所 | 680-0011 | 鳥取市東町2-223 | 0857-22-2171 |

| 鳥取県 | 鳥取家庭裁判所倉吉支部 | 682-0824 | 倉吉市仲ノ町734 | 0858-22-2911 |

| 鳥取県 | 鳥取家庭裁判所米子支部 | 683-0826 | 米子市西町62 | 0859-22-2408 |

| 島根県 | 松江家庭裁判所 | 690-8523 | 松江市母衣町68 | 0852-23-1701 |

| 島根県 | 松江家庭裁判所雲南出張所 | 699-1332 | 雲南市木次町木次980 | 0854-42-0275 |

| 島根県 | 松江家庭裁判所出雲支部 | 693-8523 | 出雲市今市町797-2 | 0853-21-2114 |

| 島根県 | 松江家庭裁判所浜田支部 | 697-0027 | 浜田市殿町980 | 0855-22-0678 |

| 島根県 | 松江家庭裁判所川本出張所 | 696-0001 | 邑智郡川本町大字川本340 | 0855-72-0045 |

| 島根県 | 松江家庭裁判所益田支部 | 698-0021 | 益田市幸町6-60 | 0856-22-0365 |

| 島根県 | 松江家庭裁判所西郷支部 | 685-0015 | 隠岐郡隠岐の島町港町指向5-1 | 08512-2-0005 |

| 岡山県 | 岡山家庭裁判所 | 700-0807 | 岡山市南方1-8-42 | 086-222-6771 |

| 岡山県 | 岡山家庭裁判所玉野出張所 | 706-0011 | 玉野市宇野2-2-1 | 0863-21-2908 |

| 岡山県 | 岡山家庭裁判所児島出張所 | 711-0911 | 倉敷市児島小川1-4-14 | 086-473-1400 |

| 岡山県 | 岡山家庭裁判所倉敷支部 | 710-8558 | 倉敷市幸町3-33 | 086-422-1393 |

| 岡山県 | 岡山家庭裁判所玉島出張所 | 713-8102 | 倉敷市玉島1-2-43 | 086-522-3074 |

| 岡山県 | 岡山家庭裁判所笠岡出張所 | 714-0081 | 笠岡市笠岡1732 | 0865-62-2234 |

| 岡山県 | 岡山家庭裁判所新見支部 | 718-0011 | 新見市新見1222 | 0867-72-0042 |

| 岡山県 | 岡山家庭裁判所津山支部 | 708-0051 | 津山市椿高下52 | 0868-22-9326 |

| 広島県 | 広島家庭裁判所 | 730-0012 | 広島市中区上八丁堀1-6 | 082-228-0494 |

| 広島県 | 広島家庭裁判所三次支部 | 728-0021 | 三次市三次町1725-1 | 0824-63-5169 |

| 広島県 | 広島家庭裁判所呉支部 | 737-0811 | 呉市西中央4-1-46 | 0823-21-4992 |

| 広島県 | 広島家庭裁判所福山支部 | 720-0031 | 福山市三吉町1-7-1 | 084-923-2806 |

| 広島県 | 広島家庭裁判所尾道支部 | 722-0014 | 尾道市新浜1-12-4 | 0848-22-5286 |

| 山口県 | 山口家庭裁判所 | 753-0048 | 山口市駅通り1-6-1 | 083-922-1330 |

| 山口県 | 山口家庭裁判所宇部支部 | 755-0033 | 宇部市琴芝町2-2-35 | 0836-21-3197 |

| 山口県 | 山口家庭裁判所船木出張所 | 757-0216 | 宇部市大字船木183 | 0836-67-0036 |

| 山口県 | 山口家庭裁判所周南支部 | 745-0071 | 周南市岐山通り2-5 | 0834-21-2698 |

| 山口県 | 山口家庭裁判所萩支部 | 758-0041 | 萩市大字江向469 | 0838-22-0047 |

| 山口県 | 山口家庭裁判所岩国支部 | 741-0061 | 岩国市錦見1-16-45 | 0827-41-3181 |

| 山口県 | 山口家庭裁判所柳井出張所 | 742-0002 | 柳井市山根10-20 | 0820-22-0270 |

| 山口県 | 山口家庭裁判所下関支部 | 750-0009 | 下関市上田中町8-2-2 | 0832-22-2899 |

| 徳島県 | 徳島家庭裁判所 | 770-8528 | 徳島市徳島町1-5-1 | 088-603-0111 |

| 徳島県 | 徳島家庭裁判所阿南支部 | 774-0030 | 阿南市富岡町西池田口1-1 | 0884-22-0148 |

| 徳島県 | 徳島家庭裁判所牟岐出張所 | 775-0006 | 海部郡牟岐町大字中村字本村54-2 | 0884-72-0074 |

| 徳島県 | 徳島家庭裁判所美馬支部 | 779-3610 | 美馬市脇町大字脇町1229-3 | 0883-52-1035 |

| 徳島県 | 徳島家庭裁判所池田出張所 | 778-0002 | 三好市池田町マチ2494-7 | 0883-72-0234 |

| 香川県 | 高松家庭裁判所 | 760-8585 | 高松市丸の内2-27 | 087-851-1631 |

| 香川県 | 高松家庭裁判所土庄出張所 | 761-4121 | 小豆郡土庄町淵崎甲1430-1 | 0879-62-0224 |

| 香川県 | 高松家庭裁判所丸亀支部 | 763-0034 | 丸亀市大手町3-4-1 | 0877-23-5340 |

| 香川県 | 高松家庭裁判所観音寺支部 | 768-0060 | 観音寺市観音寺町甲2804-1 | 0875-25-2619 |

| 愛媛県 | 松山家庭裁判所 | 790-0006 | 松山市南堀端町2-1 | 089-942-5000 |

| 愛媛県 | 松山家庭裁判所大洲支部 | 795-0012 | 大洲市大洲845 | 0893-24-2038 |

| 愛媛県 | 松山家庭裁判所今治支部 | 794-8508 | 今治市常盤町4-5-3 | 0898-23-0010 |

| 愛媛県 | 松山家庭裁判所西条支部 | 793-0023 | 西条市明屋敷165 | 0897-56-0696 |

| 愛媛県 | 松山家庭裁判所宇和島支部 | 798-0033 | 宇和島市鶴島町8-16 | 0895-22-4466 |

| 愛媛県 | 松山家庭裁判所愛南出張所 | 798-4131 | 南宇和郡愛南町城辺甲3827 | 0895-72-0044 |

| 高知県 | 高知家庭裁判所 | 780-8558 | 高知市丸ノ内1-3-5 | 088-822-0340 |

| 高知県 | 高知家庭裁判所安芸支部 | 784-0003 | 安芸市久世町9-25 | 0887-35-2065 |

| 高知県 | 高知家庭裁判所須崎支部 | 785-0010 | 須崎市鍛冶町2-11 | 0889-42-0046 |

| 高知県 | 高知家庭裁判所中村支部 | 787-0028 | 四万十市中村山手通54-1 | 0880-35-4741 |

| 福岡県 | 福岡家庭裁判所 | 810-8652 | 福岡市中央区大手門1-7-1 | 092-711-9651 |

| 福岡県 | 福岡家庭裁判所甘木出張所 | 838-0061 | 朝倉市菩堤寺571 | 0946-22-2113 |

| 福岡県 | 福岡家庭裁判所飯塚支部 | 820-8506 | 飯塚市新立岩10-29 | 0948-22-1150 |

| 福岡県 | 福岡家庭裁判所直方支部 | 822-0014 | 直方氏丸山町1-4 | 0949-22-0522 |

| 福岡県 | 福岡家庭裁判所田川支部 | 826-8567 | 田川市千代町1-5 | 0947-42-0163 |

| 福岡県 | 福岡家庭裁判所久留米支部 | 830-8512 | 久留米市篠山町21 | 0942-39-6943 |

| 福岡県 | 福岡家庭裁判所八女支部 | 834-0031 | 八女市本町537-4 | 0943-23-4036 |

| 福岡県 | 福岡家庭裁判所柳川支部 | 832-0045 | 柳川市本町4 | 0944-72-3832 |

| 福岡県 | 福岡家庭裁判所大牟田支部 | 836-0052 | 大牟田市白金町101 | 0944-53-3504 |

| 福岡県 | 福岡家庭裁判所小倉支部 | 803-8532 | 北九州市小倉北区金田1-4-1 | 093-561-3431 |

| 福岡県 | 福岡家庭裁判所行橋支部 | 824-0001 | 行橋市行事1-8-23 | 0930-22-0035 |

| 佐賀県 | 佐賀家庭裁判所 | 840-0833 | 佐賀市中の小路3-22 | 0952-23-3161 |

| 佐賀県 | 佐賀家庭裁判所武雄支部 | 843-0022 | 武雄市武雄町大字武雄5660 | 0954-22-2159 |

| 佐賀県 | 佐賀家庭裁判所鹿島出張所 | 849-1311 | 鹿島市大字高津原3575 | 0954-62-2870 |

| 佐賀県 | 佐賀家庭裁判所唐津支部 | 847-0012 | 唐津市大名小路1-1 | 0955-72-2138 |

| 長崎県 | 長崎家庭裁判所 | 850-0033 | 長崎市万才町6-25 | 095-822-6151 |

| 長崎県 | 長崎家庭裁判所大村支部 | 856-0831 | 大村市東本町287 | 0957-52-3501 |

| 長崎県 | 長崎家庭裁判所諫早出張所 | 854-0071 | 諫早市永昌東町24-12 | 0957-22-0421 |

| 長崎県 | 長崎家庭裁判所島原支部 | 855-0036 | 島原市城内1-1195-1 | 0957-62-3151 |

| 長崎県 | 長崎家庭裁判所五島支部 | 853-0001 | 五島市栄町1-7 | 0959-72-3315 |

| 長崎県 | 長崎家庭裁判所新上五島出張所 | 857-4211 | 南松浦郡新上五島町有川郷2276-5 | 0959-42-0044 |

| 長崎県 | 長崎家庭裁判所巌原支部 | 817-0013 | 対馬市厳原町中村642-1 | 0920-52-0067 |

| 長崎県 | 長崎家庭裁判所上県出張所 | 817-1602 | 対馬市上県町佐須奈甲639-22 | 0920-84-2307 |

| 長崎県 | 長崎家庭裁判所佐世保支部 | 857-0805 | 佐世保市光月町9-4 | 0956-22-9175 |

| 長崎県 | 長崎家庭裁判所平戸支部 | 859-5153 | 平戸市戸石川町460 | 0950-22-2004 |

| 長崎県 | 長崎家庭裁判所壱岐支部 | 811-5133 | 壱岐市郷ノ浦町本村触624-1 | 0920-47-1019 |

| 熊本県 | 熊本家庭裁判所 | 860-0001 | 熊本市千葉城町3-31 | 096-355-6121 |

| 熊本県 | 熊本家庭裁判所御船出張所 | 861-3206 | 上益城郡御船町辺田見1250-1 | 096-282-0055 |

| 熊本県 | 熊本家庭裁判所阿蘇支部 | 869-2612 | 阿蘇市一の宮町宮地2476-1 | 0967-22-0063 |

| 熊本県 | 熊本家庭裁判所高森出張所 | 869-1602 | 阿蘇郡高森町高森1385-6 | 0967-62-0069 |

| 熊本県 | 熊本家庭裁判所玉名支部 | 865-0051 | 玉名市繁根木54-8 | 0968-72-3037 |

| 熊本県 | 熊本家庭裁判所山鹿支部 | 861-0501 | 山鹿市山鹿280 | 0968-44-5141 |

| 熊本県 | 熊本家庭裁判所八代支部 | 866-8585 | 八代市西松江城町1-41 | 0965-32-2175 |

| 熊本県 | 熊本家庭裁判所水俣出張所 | 867-0041 | 水俣市天神町1-1-1 | 0966-62-2307 |

| 熊本県 | 熊本家庭裁判所人吉支部 | 868-0056 | 人吉市寺町1 | 0966-23-4855 |

| 熊本県 | 熊本家庭裁判所天草支部 | 863-8585 | 天草市諏訪町16-24 | 0969-23-2004 |

| 熊本県 | 熊本家庭裁判所牛深出張所 | 863-1901 | 天草市牛深町2061-17 | 0969-72-2540 |

| 大分県 | 大分家庭裁判所 | 870-8564 | 大分市荷揚町7-15 | 097-532-7161 |

| 大分県 | 大分家庭裁判所杵築支部 | 873-0001 | 杵築市大字杵築1180 | 0978-62-2052 |

| 大分県 | 大分家庭裁判所佐伯支部 | 876-0815 | 佐伯市野岡町2-13-2 | 0972-22-0168 |

| 大分県 | 大分家庭裁判所竹田支部 | 878-0013 | 竹田市大字竹田2065-1 | 0974-63-2040 |

| 大分県 | 大分家庭裁判所中津支部 | 871-0050 | 中津市二ノ丁1260 | 0979-22-2115 |

| 大分県 | 大分家庭裁判所豊後高田出張所 | 879-0606 | 豊後高田市玉津894 | 0978-22-2061 |

| 大分県 | 大分家庭裁判所日田支部 | 877-0012 | 日田市淡窓1-1-53 | 0973-23-3145 |

| 宮崎県 | 宮崎家庭裁判所 | 880-8543 | 宮崎市旭2-3-13 | 0985-23-2261 |

| 宮崎県 | 宮崎家庭裁判所日南支部 | 889-2535 | 日南市飫肥3-6-1 | 0987-25-1188 |

| 宮崎県 | 宮崎家庭裁判所都城支部 | 885-0075 | 都城市八幡町2-3 | 0986-23-4131 |

| 宮崎県 | 宮崎家庭裁判所延岡支部 | 882-8585 | 延岡市東本小路121 | 0982-32-3291 |

| 宮崎県 | 宮崎家庭裁判所日向出張所 | 883-0036 | 日向市南町8-7 | 0982-52-2211 |

| 宮崎県 | 宮崎家庭裁判所高千穂出張所 | 882-1101 | 西臼杵郡高千穂町大字三田井118 | 0982-72-2017 |

| 鹿児島県 | 鹿児島家庭裁判所 | 892-8501 | 鹿児島市山下町13-47 | 099-222-7121 |

| 鹿児島県 | 鹿児島家庭裁判所種子島出張所 | 891-3101 | 西之表市西之表16275-12 | 0997-22-0159 |

| 鹿児島県 | 鹿児島家庭裁判所屋久島出張所 | 891-4205 | 熊毛郡屋久島町宮之浦2445-18 | 0997-42-0014 |

| 鹿児島県 | 鹿児島家庭裁判所知覧支部 | 897-0302 | 南九州市知覧郡6196-1 | 0993-83-2229 |

| 鹿児島県 | 鹿児島家庭裁判所指宿出張所 | 891-0402 | 指宿市十町244 | 0993-22-2902 |

| 鹿児島県 | 鹿児島家庭裁判所加治木支部 | 899-5214 | 姶良市加治木町仮屋町95 | 0995-62-2666 |

| 鹿児島県 | 鹿児島家庭裁判所大口出張所 | 895-2511 | 伊佐市大口里2235 | 0995-22-0247 |

| 鹿児島県 | 鹿児島家庭裁判所川内支部 | 895-0064 | 薩摩川内市花木町2-20 | 0996-22-2154 |

| 鹿児島県 | 鹿児島家庭裁判所鹿屋支部 | 893-0011 | 鹿屋市打馬1-2-14 | 0994-43-2330 |

| 鹿児島県 | 鹿児島家庭裁判所名瀬支部 | 894-0033 | 奄美市名瀬矢之脇町1-1 | 0997-52-5141 |

| 鹿児島県 | 鹿児島家庭裁判所徳之島出張所 | 891-7101 | 大島郡徳之島町亀津554-2 | 0997-83-0019 |

| 沖縄県 | 那覇家庭裁判所 | 900-8603 | 那覇市桶川1-14-10 | 098-855-1000 |

| 沖縄県 | 那覇家庭裁判所名護支部 | 905-0011 | 名護市字宮里451-3 | 0980-52-2742 |

| 沖縄県 | 那覇家庭裁判所沖縄支部 | 904-2194 | 沖縄市知花6-7-7 | 098-939-0017 |

| 沖縄県 | 那覇家庭裁判所平良支部 | 906-0012 | 宮古島市平良字西里345 | 0980-72-3428 |

| 沖縄県 | 那覇家庭裁判所石垣支部 | 907-0004 | 石垣市字登野城55 | 0980-82-3812 |

2簡易裁判所の住所電話番号一覧

| 都道府県 | 名称 | 〒 | 住所 | TEL |

| 北海道 | 札幌簡易裁判所 | 060-0042 | 札幌市中央区大通西12 | 011-221-7281 |

| 北海道 | 浦河簡易裁判所 | 057-0012 | 浦河郡浦河町常盤町19 | 0146-22-4165 |

| 北海道 | 静内簡易裁判所 | 056-0005 | 日高郡新ひだか町静内こうせい町2-1-10 | 0146-42-0120 |

| 北海道 | 苫小牧簡易裁判所 | 053-0018 | 苫小牧市旭町2-7-12 | 0144-32-3295 |

| 北海道 | 室蘭簡易裁判所 | 050-0081 | 室蘭市日の出町1-18-29 | 0143-44-6733 |

| 北海道 | 伊達簡易裁判所 | 052-0021 | 伊達市末永町47-10 | 0142-23-3236 |

| 北海道 | 岩見沢簡易裁判所 | 068-0004 | 岩見沢市4条東4 | 0126-22-6650 |

| 北海道 | 夕張簡易裁判所 | 068-0411 | 夕張市末広1-92-16 | 0123-52-2004 |

| 北海道 | 滝川簡易裁判所 | 073-0022 | 滝川市大町1-6-13 | 0125-23-2311 |

| 北海道 | 小樽簡易裁判所 | 047-0024 | 小樽市花園5-1-1 | 0134-22-9157 |

| 北海道 | 岩内簡易裁判所 | 045-0013 | 岩内郡岩内町字高台192-1 | 0135-62-0138 |

| 北海道 | 函館簡易裁判所 | 040-8603 | 函館市上新川町1-8 | 0138-42-2151 |

| 北海道 | 松前簡易裁判所 | 049-1501 | 松前郡松前町字建石48 | 0139-42-2122 |

| 北海道 | 八雲簡易裁判所 | 049-3112 | 二海郡八雲町末広町184 | 0137-62-2494 |

| 北海道 | 寿都簡易裁判所 | 048-0401 | 寿都郡寿都町字新栄町209 | 0136-62-2072 |

| 北海道 | 江差簡易裁判所 | 043-0043 | 檜山郡江差町字本町237 | 0139-52-0174 |

| 北海道 | 旭川簡易裁判所 | 070-8642 | 旭川市花咲町4 | 0166-51-6251 |

| 北海道 | 深川簡易裁判所 | 074-0002 | 深川市2条1-4 | 0164-23-2813 |

| 北海道 | 富良野簡易裁判所 | 076-0018 | 富良野市弥生町2-55 | 0167-22-2209 |

| 北海道 | 留萌簡易裁判所 | 077-0037 | 留萌市沖見町2 | 0164-42-0465 |

| 北海道 | 稚内簡易裁判所 | 097-0002 | 稚内市潮見1-3-10 | 0162-33-5289 |

| 北海道 | 天塩簡易裁判所 | 098-3303 | 天塩郡天塩町新栄通7 | 01632-2-1146 |

| 北海道 | 紋別簡易裁判所 | 094-0006 | 紋別市潮見町1-5-48 | 0158-23-2856 |

| 北海道 | 名寄簡易裁判所 | 096-0014 | 名寄市西4条南9 | 01654-3-3331 |

| 北海道 | 中頓別簡易裁判所 | 098-5551 | 枝幸郡中頓別町字中頓別166-5 | 01634-6-1626 |

| 北海道 | 釧路簡易裁判所 | 085-0824 | 釧路市柏木町4-7 | 0154-41-4171 |

| 北海道 | 根室簡易裁判所 | 087-0026 | 根室市敷島町2-3 | 0153-24-1617 |

| 北海道 | 標津簡易裁判所 | 086-1632 | 標津郡標津町北2条西1-1-17 | 0153-82-2046 |

| 北海道 | 帯広簡易裁判所 | 080-0808 | 帯広市東8条南9-1 | 0155-23-5141 |

| 北海道 | 本別簡易裁判所 | 089-3313 | 中川郡本別町柳町4 | 0156-22-2064 |

| 北海道 | 北見簡易裁判所 | 090-0065 | 北見市寿町4-7-36 | 0157-24-8431 |

| 北海道 | 遠軽簡易裁判所 | 099-0403 | 紋別郡遠軽町1条通北2-3-25 | 0158-42-2259 |

| 北海道 | 網走簡易裁判所 | 093-0031 | 網走市台町2-2-1 | 0152-43-4115 |

| 北海道 | 仙台簡易裁判所 | 980-8636 | 仙台市青葉区片平1-6-1 | 022-222-6111 |

| 北海道 | 大河原簡易裁判所 | 989-1231 | 柴田郡大河原町字中川原9 | 0224-52-2101 |

| 北海道 | 古川簡易裁判所 | 989-6161 | 大崎市古川駅南2-9-46 | 0229-22-1601 |

| 北海道 | 築館簡易裁判所 | 987-2252 | 栗原市築館薬師3-4-14 | 0228-22-3154 |

| 北海道 | 登米簡易裁判所 | 987-0702 | 登米市登米町寺池桜小路105-3 | 0220-52-2011 |

| 北海道 | 石巻簡易裁判所 | 986-0832 | 石巻市泉町4-4-28 | 0225-22-0361 |

| 北海道 | 気仙沼簡易裁判所 | 988-0022 | 気仙沼市河原田1-2-30 | 0226-22-6659 |

| 青森県 | 青森簡易裁判所 | 030-8524 | 青森市長島1-3-26 | 017-722-5351 |

| 青森県 | むつ簡易裁判所 | 035-0073 | むつ市中央1-1-5 | 0175-22-2712 |

| 青森県 | 野辺地簡易裁判所 | 039-3131 | 上北郡野辺地町字野辺地419 | 0175-64-3279 |

| 青森県 | 弘前簡易裁判所 | 036-8356 | 弘前市大字下白銀町7 | 0172-32-4362 |

| 青森県 | 五所川原簡易裁判所 | 037-0044 | 五所川原市字元町54 | 0173-34-2927 |

| 青森県 | 鰺ヶ沢簡易裁判所 | 038-2754 | 西津軽郡鰺ヶ沢町大字米町38 | 0173-72-2012 |

| 青森県 | 八戸簡易裁判所 | 039-1166 | 八戸市根城9-13-6 | 0178-22-3164 |

| 青森県 | 十和田簡易裁判所 | 034-0082 | 十和田市西二番町14-8 | 0176-23-2368 |

| 岩手県 | 盛岡簡易裁判所 | 020-8520 | 盛岡市内丸9-1 | 019-622-3165 |

| 岩手県 | 花巻簡易裁判所 | 025-0075 | 花巻市花城町8-26 | 0198-23-5276 |

| 岩手県 | 二戸簡易裁判所 | 028-6101 | 二戸市福岡字城ノ内4-2 | 0195-23-2591 |

| 岩手県 | 久慈簡易裁判所 | 028-0022 | 久慈市田屋町2-50-5 | 0194-53-4158 |

| 岩手県 | 遠野簡易裁判所 | 028-0515 | 遠野市東舘町2-3 | 0198-62-2840 |

| 岩手県 | 釜石簡易裁判所 | 026-0022 | 釜石市大只越町1-7-5 | 0193-22-1824 |

| 岩手県 | 宮古簡易裁判所 | 027-0052 | 宮古市宮町1-3-30 | 0193-62-2925 |

| 岩手県 | 一関簡易裁判所 | 021-0877 | 一関市城内3-6 | 0191-23-4148 |

| 岩手県 | 大船渡簡易裁判所 | 022-0003 | 大船渡市盛町字宇津野沢9-3 | 0192-26-3630 |

| 岩手県 | 水沢簡易裁判所 | 023-0053 | 奥州市水沢区大手町4-19 | 0197-24-7181 |

| 秋田県 | 秋田簡易裁判所 | 010-8504 | 秋田市山王7-1-1 | 018-824-3121 |

| 秋田県 | 男鹿簡易裁判所 | 010-0511 | 男鹿市船川港船川字化世沢21 | 0185-23-2923 |

| 秋田県 | 能代簡易裁判所 | 016-0817 | 能代市上町1-15 | 0185-52-3278 |

| 秋田県 | 本荘簡易裁判所 | 015-0872 | 由利本荘市瓦谷地21 | 0184-22-3916 |

| 秋田県 | 大館簡易裁判所 | 017-0891 | 大館市中城15 | 0186-42-0071 |

| 秋田県 | 鹿角簡易裁判所 | 018-5201 | 鹿角市花輪字下中島1-1 | 0186-23-2262 |

| 秋田県 | 大曲簡易裁判所 | 014-0063 | 大仙市大曲日の出町1-20-4 | 0187-63-2033 |

| 秋田県 | 角館簡易裁判所 | 014-0372 | 仙北市角館町小館77-4 | 0187-53-2305 |

| 秋田県 | 横手簡易裁判所 | 013-0013 | 横手市城南町2-1 | 0182-32-4130 |

| 秋田県 | 湯沢簡易裁判所 | 012-0844 | 湯沢市田町2-6-41 | 0183-73-2828 |

| 山形県 | 山形簡易裁判所 | 990-8531 | 山形市旅篭町2-4-22 | 023-623-9511 |

| 山形県 | 新庄簡易裁判所 | 996-0022 | 新庄市住吉町4-27 | 0233-22-0265 |

| 山形県 | 米沢簡易裁判所 | 992-0045 | 米沢市中央4-9-15 | 0238-22-2165 |

| 山形県 | 赤湯簡易裁判所 | 999-2211 | 南陽市赤湯316 | 0238-43-2217 |

| 山形県 | 長井簡易裁判所 | 993-0015 | 長井市四ツ谷1-7-20 | 0238-88-2073 |

| 山形県 | 鶴岡簡易裁判所 | 997-0035 | 鶴岡市馬場町5-23 | 0235-23-6666 |

| 山形県 | 酒田簡易裁判所 | 998-0037 | 酒田市日吉町1-5-27 | 0234-23-1234 |

| 福島県 | 福島簡易裁判所 | 960-8512 | 福島市花園町5-38 | 024-534-2156(※) |

| 福島県 | 相馬簡易裁判所 | 976-0042 | 相馬市中村字大手先48-1 | 0244-36-5141 |

| 福島県 | 郡山簡易裁判所 | 963-8566 | 郡山市麓山1-2-26 | 024-932-5681 |

| 福島県 | 白河簡易裁判所 | 961-0074 | 白河市郭内146 | 0248-22-5555 |

| 福島県 | 棚倉簡易裁判所 | 963-6131 | 東白川郡棚倉町大字棚倉字南町78-1 | 0247-33-3458 |

| 福島県 | 会津若松簡易裁判所 | 965-8540 | 会津若松市追手町6-6 | 0242-26-5734 |

| 福島県 | 田島簡易裁判所 | 967-0004 | 南会津郡南会津町田島字後原甲3483-3 | 0241-62-0211 |

| 福島県 | いわき簡易裁判所 | 970-8026 | いわき市平字八幡小路41 | 0246-22-1348 |

| 福島県 | 福島富岡簡易裁判所 | 979-1111 | 双葉郡富岡町大字小浜字大膳町113 | 0240-22-3008 |

| 茨城県 | 水戸簡易裁判所 | 310-0062 | 水戸市大町1-1-38 | 029-224-8284 |

| 茨城県 | 笠間簡易裁判所 | 309-1611 | 笠間市笠間1753 | 0296-72-0259 |

| 茨城県 | 常陸太田簡易裁判所 | 313-0014 | 常陸太田市木崎二町2019 | 0294-72-0065 |

| 茨城県 | 日立簡易裁判所 | 317-0073 | 日立市幸町2-10-12 | 0294-21-4441 |