Author Archive

任意後見人を家族に依頼

1任意後見契約でサポートを依頼する

①信頼できる人と任意後見契約

認知症や精神障害や知的障害などで判断能力が低下すると、物事の良しあしを適切に判断することができなくなります。

記憶があいまいになる人もいるでしょう。

任意後見とは、将来に備えて信頼できる人にサポートを依頼する契約です。

任意後見は、だれと契約するのか本人が自分で決めることができます。

任意後見契約をした場合、物事のメリットデメリットを充分に判断できなくなった後にサポートしてもらいます。

自分の財産管理などを依頼するから、信頼できる人と契約します。

多くの場合、本人の子どもなど近い関係の家族でしょう。

家庭裁判所で成年後見開始の審判をしてもらう場合、成年後見人は家庭裁判所が決めます。

家族が成年後見人に選ばれるのは、わずか20パーセント程度です。

任意後見契約では、本人が選んだ人にサポートを依頼することができます。

②サポート内容は自分で決める

任意後見は、サポートを依頼する契約です。

サポート内容は、契約書にはっきり記載します。

サポート内容がはっきりしていないと、サポートする人が困ります。

サポートする人が勝手にやったことと、判断されるからです。

任意後見契約の内容は、登記簿に記録されます。

サポートする人の権限は、登記簿謄本で証明することができます。

サポート内容は、自分で決めることができます。

③任意後見人の報酬は契約で決める

任意後見人の報酬は、任意後見契約ではっきりさせます。

家族が任意後見人になる場合、合意によって無報酬にすることもできます。

任意後見契約をすると、費用負担が少なくできるのがメリットです。

任意後見人の報酬は、契約で決めることができます。

④元気なときに任意後見契約

本人が元気なときに、任意後見契約を締結します。

任意後見は、契約だからです。

契約当事者が判断能力を失った場合、有効に契約をすることができません。

任意後見契約締結には、公証人が関与します。

公証人が契約内容を読み聞かせ、意思確認をします。

判断能力を失っていると、適切な受け答えができないでしょう。

元気なときに、任意後見契約をします。

⑤任意後見契約は解除変更ができる

任意後見契約は、解除することができます。

本人の判断能力がはっきりしているうちは、本人の同意はなくても解除ができます。

委任契約は、一方的に解約できるからです。

任意後見契約を解除する場合、公証人の認証を受けた書面による必要があります。

任意後見契約は、内容を変更することができます。

本人の判断能力がはっきりしているうちは、当事者双方の合意で変更することができます。

任意後見契約を変更する場合、公正証書による必要があります。

任意後見契約は、解除変更ができます。

2任意後見人を家族に依頼

手順①任意後見契約の内容の検討

本人とサポートをする人で、契約内容を検討します。

契約内容を自分で考えるのが難しい場合、司法書士などの専門家にサポートしてもらうことができます。

任意後見契約締結の手順1つ目は、任意後見契約の内容の検討です。

手順②任意後見契約の文案作成

任意後見契約書の文案を作成します。

どのようなことをサポートして欲しいのか、契約書ではっきりさせます。

任意後見契約締結の手順2つ目は、任意後見契約の文案作成です。

手順③必要書類の準備

本人は、次の書類を準備します。

(1)印鑑証明書

(2)実印

(3)戸籍謄本

(4)住民票

サポートをする家族は、次の書類を準備します。

(1)印鑑証明書

(2)実印

(3)住民票

任意後見契約締結の手順3つ目は、必要書類の準備です。

手順④公証役場と打合せ

手順②で作成した契約文案を提示して、公証人と打合せをします。

公証役場に出向いて打ち合わせをする場合、公証人を予約します。

任意後見契約締結の手順4つ目は、公証役場と打合せです。

手順⑤任意後見契約を締結

公証役場に出向いて、任意後見契約を締結します。

公証役場に出向くことが難しい場合は、公証人に出張してもらうことができます。

任意後見契約を締結すると、公証人が登記を嘱託します。

任意後見契約締結の手順5つ目は、任意後見契約の締結です。

3家族が任意後見人になるメリット

メリット①家族間の信頼関係がある

家族間には今まで培ってきた信頼関係があるでしょう。

任意後見は、判断能力が低下した後の財産管理を依頼します。

重要な財産を預けるから、深い信頼関係があると安心です。

メリット1つ目は、家族間の信頼関係がある点です。

メリット②本人の生活状況を把握している

家族間ではお互いの生活状況を把握しているでしょう。

任意後見は、判断能力が低下した後の身上監護を依頼します。

身上監護とは、本人の日常生活や健康管理、介護など生活全般について重要な決定をすることです。

例えば、次のようなことです。

・医療に関する同意

・住居の確保に関すること

・施設入所に関すること

・介護や生活維持に関すること

任意後見人が適切に身上監護を行うためには、本人の生活状況を把握することが大切です。

メリット2つ目は、本人の生活状況を把握している点です。

メリット③意思疎通がスムーズ

家族間の意思疎通がスムーズであれば、本人の状況変化にも対応しやすいでしょう。

メリット3つ目は、意思疎通がスムーズな点です。

メリット④本人の希望をよく知っている

任意後見人は、本人のサポート役です。

本人の希望に沿ったサポートが望ましいでしょう。

家族が任意後見人になった場合、本人の希望を生かしたサポートが実現できます。

メリット4つ目は、本人の希望をよく知っている点です。

メリット⑤費用を抑制できる

任意後見人の報酬は、任意後見契約で自由に決めることができます。

任意後見人が家族以外の専門家である場合、報酬を支払う必要があります。

家族が任意後見人になる場合、無報酬にする合意ができます。

メリット5つ目は、費用を抑制できる点です。

4家族が任意後見人になる注意点

注意①任意後見監督人は不要にできない

任意後見契約をするだけでは、任意後見はスタートしません。

本人が元気なときに、任意後見契約を締結するからです。

任意後見契約をしたときは本人は元気だから、サポートは不要のはずです。

任意後見がスタートするのは、本人の判断能力が低下したときです。

本人の判断能力が低下した場合、家庭裁判所に任意後見監督人選任の申立てをします。

任意後見監督人が選任されたら、任意後見がスタートします。

任意後見人は、任意後見監督人に監督されます。

任意後見監督人は、家庭裁判所に監督されます。

みんなで監督するから、適切に本人をサポートすることができます。

任意後見監督人は、不要にできません。

家族が任意後見人であっても、公平性や透明性を確保する必要があるからです。

成年後見監督人の報酬の目安は、次のとおりです。

・資産5000万円以下 月額2万円

・資産5000万円以上 月額3万円

注意点1つ目は、任意後見監督人は不要にできない点です。

注意②家族間でトラブル

家族が任意後見人になると、他の家族が不満を覚えることがあります。

任意後見人が本人の財産管理をするからです。

本人の財産をほしいままに使っているように、見えるかもしれません。

注意点2つ目は、家族間でトラブルの可能性がある点です。

注意③感情的な判断

家族が任意後見人になる場合、法律の専門知識が少ないでしょう。

家族だからこそ、感情的な判断をするおそれがあります。

身上監護においては、本人の利益を最優先する必要があります。

家族以外の専門家を任意後見人にした場合、感情的な判断は避けられるでしょう。

注意点3つ目は、感情的な判断をする可能性がある点です。

注意④任意後見人辞任には家庭裁判所の許可

任意後見人は、本人をサポートする人です。

任意後見人は、自由に辞任することはできません。

判断能力が低下した人がサポートする人を失うと、とても困るからです。

基本的に、本人が死ぬまで任意後見人を続ける必要があります。

任意後見人が辞任するには、正当理由と家庭裁判所の許可が必要です。

例えば、次のような理由は正当理由として認められやすいでしょう。

・病気などで療養に専念したい。

・遠方に転居した、転勤になった。

・本人や本人の家族と信頼関係がなくなった。

正当理由があると言えるかどうかは、家庭裁判所が判断します。

家族が勝手に決めつけて、辞任をさせることはできません。

注意点4つ目は、任意後見人辞任には家庭裁判所の許可が必要な点です。

注意⑤家族以外にした方がいいケースがある

任意後見では、本人が選んだ人にサポートを依頼します。

家族を任意後見人にできるのは、任意後見の大きなメリットです。

あえて家族以外の専門家にサポートを依頼した方がいいケースがあります。

例えば、次のケースでは家族以外の専門家を任意後見人にした方がいいでしょう。

・家族間で信頼関係がないケース

・家族の協力体制が不充分なケース

・多額の財産や管理が複雑な財産があるケース

・家族に健康上の問題があるケース

・家族間の公平性を重視したいケース

注意点5つ目は、任意後見人を家族以外にした方がいいケースがある点です。

5任意後見制度と他の制度の比較

①家族信託と任意後見のちがい

・利用開始時期

任意後見 判断能力低下前に契約するが、判断能力低下後に開始

家族信託 契約締結後すぐに開始

・財産管理の柔軟性

任意後見 投資などの積極的運用はできない

家族信託 財産の管理運用方針を柔軟に決定

投資などの積極的運用を可能にできる

・身上監護

任意後見 可能

家族信託 対応できない

・家庭裁判所の関与

任意後見 任意後見人選任し監督

家族信託 関与なし

・費用負担

任意後見 任意後見監督人へ報酬支払

家族信託 費用負担が少ない

・相続対策

任意後見 遺言書作成で対応

家族信託 相続対策にできる

任意後見は、本人の生活支援や財産管理を重視する人におすすめです。

家族信託は、生前から死亡後までの柔軟な財産管理や相続対策を重視する人におすすめです。

②法定後見と任意後見のちがい

・利用開始時期

任意後見 判断能力低下前に契約するが、判断能力低下後に開始

法定後見 判断能力低下後に家庭裁判所に申立て

・後見人の選定

任意後見 本人が自由に選任

法定後見 家庭裁判所が選任

家族に決定権なし

・後見人の権限

任意後見 本人の希望を生かして契約で決定

法定後見 包括的かつ広範囲

・不利益な契約

任意後見 取消ができない

法定後見 後見人が取消

・後見監督人

任意後見 不要にできない

法定後見 家庭裁判所の判断

・居住用不動産の売却

任意後見 契約内容で決定

法定後見 家庭裁判所の許可が必要

本人の判断能力がすでに低下している場合、任意後見契約を締結することはできません。

任意後見契約は、判断能力があるうちに将来の準備をしたい人におすすめです。

6任意後見契約を司法書士に依頼するメリット

任意後見は、あらかじめ「必要になったら後見人になってください」とお願いしておく契約です。

認知症が進んでから、任意後見契約をすることはできません。

重度の認知症になった後は、成年後見(法定後見)をするしかなくなります。

成年後見(法定後見)では、家庭裁判所が成年後見人を決めます。

80%のケースで、家族以外の専門家が選ばれます。

任意後見契約では、本人の選んだ人に後見人になってもらうことができます。

家族以外の人が成年後見人になることが不安である人にとって、任意後見制度は有力な選択肢になるでしょう。

本人が自分らしく生きるために、みんなでサポートする制度です。

任意後見制度の活用を考えている方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

特別縁故者の申立期間は3か月

1特別縁故者に財産が分与される

①相続人不存在なら国庫帰属

相続人になる人は、法律で決まっています。

相続人がまったくいない天涯孤独の人がいます。

相続人はいるけど、相続放棄をすることがあります。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなかったと扱われます。

相続人が不存在の場合、相続財産は国庫に帰属します。

②特別縁故者は家庭裁判所が判断

相続人が不存在であっても、遺言書があれば遺言書の指示どおりに財産を引き継ぐことができます。

遺言書を作成する人は、多くはありません。

遺言書がない場合、相続財産は国庫に帰属するのが原則です。

特別縁故者とは、被相続人に特別な縁故があった人です。

相続財産を国庫に帰属させるより、特別な関係にあった人に分与した方が適切なことがあります。

相続人不存在である場合、家庭裁判所に対して特別縁故者財産分与の申立てをすることができます。

家庭裁判所に特別縁故者と認められれば、相続財産を分与されます。

特別縁故者は、自動で認められるものではありません。

特別縁故者であるか、家庭裁判所が判断します。

2特別縁故者の申立期間は3か月

①相続人不存在確定後にスタート

相続が発生したら、被相続人の財産は相続人が相続します。

相続人がいるのに、特別縁故者が認められることはありません。

相続人が存在するのか存在しないのか、確定させるのが先決です。

相続人の存在が分からないまま、特別縁故者の申立は受け付けてもらえません。

特別縁故者財産分与の申立ては、相続人不存在確定後に提出します。

特別縁故者の申立期間のスタートは、相続人不存在が確定したときです。

②催告期間満了から3か月

相続人が不存在の場合、相続財産は国庫に帰属します。

相続人が見当たらないからと言っても、自動で国庫に帰属するわけではありません。

相続財産清算人が国庫に帰属させます。

相続財産清算人とは、相続財産を清算して国庫に帰属させる人です。

家庭裁判所は、申立てによって相続財産清算人を選任します。

相続財産清算人を選任したら、家庭裁判所は官報に公告を出します。

相続財産清算人の選任・相続権主張の公告です。

相続権を主張する人は催告期間満了日までに裁判所に申出てくださいと言う内容です。

催告期間満了日までに申出ないと、相続権を行使できなくなります。

催告期間中にだれも申出ないと、相続人不存在が確定します。

催告期間満了で、相続人不存在が確定します。

特別縁故者の申立期間のスタートは、相続人不存在が確定したときです。

催告期間満了から3か月以内に、特別縁故者財産分与の申立てをします。

③申立期間のスタートは連絡されない

家庭裁判所は、相続財産清算人の選任・相続権主張の公告を官報に出します。

公告期間は、6か月以上です。

官報を見ると、相続権を主張する人に対して催告期間満了日が掲載されています。

催告期間満了日になっても、連絡はありません。

家庭裁判所も相続財産清算人も、特別縁故者財産分与の申立てができますよと知らせてはくれません。

自主的に催告期間満了日を確認して、自分から家庭裁判所に特別縁故者財産分与の申立てをする必要があります。

申立期間のスタートは、連絡されません。

④申立期間3か月は延長されない

特別縁故者財産分与の申立期間は、3か月です。

催告期間満了から3か月以内であることは、民法第958条の2第2項にはっきり書いてあります。

申立期間3か月を延長する制度は、ありません。

法律にはっきりと書いてあるから、厳格に運用されます。

相続財産清算人の選任・相続権主張の公告期間は6か月あるから、その間に準備ができるはずです。

申立期間3か月は、延長されません。

⑤申立期間3か月経過で国庫帰属

特別縁故者財産分与の申立期間は、3か月です。

申立期間3か月は、延長されません。

申立期間3か月を経過すると、特別縁故者財産分与の申立ては受付されません。

申立期間3か月経過後は、救済制度がありません。

申立期間3か月を経過すると、相続財産は国庫に帰属することになります。

3特別縁故者の申立期間3か月を逃さないための方法

①相続財産清算人の選任・相続権主張の公告を確認

相続財産清算人の選任・相続権主張の公告には、催告満了日が記載されています。

催告満了日に、相続人不存在が確定します。

特別縁故者の申立期間3か月を逃さないための方法1つ目は、相続財産清算人の選任・相続権主張の公告を確認することです。

②相続財産清算人に確認

相続財産清算人は、相続財産を国庫に帰属させるまで財産管理をする人です。

国庫に帰属させるまでのスケジュールを把握しています。

相続財産清算人に対して、直接問い合わせることができます。

特別縁故者の申立期間3か月を逃さないための方法2つ目は、相続財産清算人に確認することです。

③家庭裁判所に確認

相続財産清算人の選任・相続権主張の公告は、家庭裁判所が出します。

家庭裁判所は、公告の内容を把握しています。

家庭裁判所に対して、直接問い合わせることができます。

特別縁故者の申立期間3か月を逃さないための方法2つ目は、家庭裁判所に確認することです。

4特別縁故者に対する財産分与の申立ての流れ

①相続財産清算人選任の申立て

相続人がまったくいない場合、相続財産は最終的には国庫に帰属します。

相続人がまったくいない場合、家庭裁判所に相続財産清算人を選んでもらいます。

②債権者受遺者へ申出の公告

相続財産清算人から、債権者や受遺者に対して公告が出されます。

債権者は、お金を払ってもらう権利がある人です。

受遺者は、遺言書で財産を受け取る権利がある人です。

債権者は、相続財産から払ってもらいたいと考えるでしょう。

相続財産清算人は、相続財産から支払をして清算します。

③相続人不存在が確定

相続権主張の催告期間が満了した場合、相続人不存在が確定します。

特別縁故者に対して財産が分与されるのは、相続人がいないときです。

戸籍謄本で確認するだけでなく、相続権主張の公告をします。

④特別縁故者に対する財産分与の申立て

相続人不存在が確定した場合、特別縁故者に対する財産分与の申立てをすることができます。

特別縁故者に対する財産分与の申立期間は、3か月です。

⑤特別縁故者に対する財産分与の審判

家庭裁判所で特別縁故者として認められた場合、相続財産の一部または全部が分与されます。

特別縁故者として認められなかった場合、相続財産は国庫に帰属します。

5特別縁故者に期待するよりも遺言書作成で遺贈

①特別縁故者財産分与の申立ての期限は3か月

特別縁故者財産分与の申立ての期限は、3か月です。

相続人不存在が確定しても、だれも連絡してくれません。

期限3か月は、想像以上に短いでしょう。

特別縁故者財産分与の申立ての期限は、3か月です。

②特別縁故者は家庭裁判所が判断

相続人不存在の場合、相続財産は国庫に帰属するのが原則です。

特別縁故者に認められた場合、相続財産の分与を受けることができます。

特別縁故者に認められる要件は、先に説明したとおりです。

特別縁故者に認められるか、家庭裁判所が判断します。

主観的に特別縁故者であると思っても、証拠がないと家庭裁判所は認めてくれないでしょう。

家庭裁判所は、客観的な証拠を基に判断するからです。

特別縁故者に認められるのは、想像以上に高いハードルがあります。

特別縁故者は、家庭裁判所が判断します。

③分与される財産は家庭裁判所が判断

相続財産から分与される財産は、家庭裁判所の裁量で判断します。

莫大な相続財産があっても、わずかな財産だけ分与されることがあります。

わずかな縁故だけであれば、わずかな財産だけ分与されるでしょう。

主観的に深い縁故があると思っても、充分な証拠がないと家庭裁判所は認めてくれないでしょう。

証拠に不足があると、深い縁故があると認められません。

家庭裁判所は、客観的な証拠を基に判断するからです。

特別縁故者に認められても全財産が分与されるには、想像以上に高いハードルがあります。

分与される財産は、家庭裁判所が判断します。

④遺言書作成で迅速確実に遺贈

特別縁故者に対する相続財産分与の申立てをしてから財産が分与されるまで、1年程かかります。

特別縁故者と認められるか、家庭裁判所が判断します。

分与される財産は、家庭裁判所が判断します。

特別縁故者として財産分与を受けるためには、想像以上に高いハードルがあります。

遺言書を作成しておけば、確実に遺贈することができます。

遺言執行者を指名すれば、いっそう確実になるでしょう。

証拠提出をして家庭裁判所の審査を受ける必要がないからです。

家庭裁判所の審査などがないから、迅速に財産を引き継ぐことができます。

特別縁故者に期待するより、遺言書を作成して遺贈がおすすめです。

⑤公正証書遺言作成がおすすめ

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

公正証書遺言は、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

公正証書遺言は公証人が関与するから、高い信頼性があります。

公正証書遺言を作成することで、トラブル防止になるでしょう。

公正証書遺言作成がおすすめです。

6遺言書作成と遺言執行を司法書士に依頼するメリット

相続手続はタイヘンですが、相続人がいない場合もタイヘンです。

相続人がいないから、財産は国に持っていかれて、何もしなくていいと軽く考えがちです。

実際は、被相続人が死亡してから国庫に帰属するまで1年以上の時間がかかります。

財産の内容によっては、100万円以上の費用の負担があることも見逃せません。

国に持っていかれるよりは、お世話になった人に受け継いでもらいたい、自分の気持ちを活かしてくれる慈善団体などに使ってもらいたいという気持ちがある人もいるでしょう。

お世話になった人に受け継いでもらいたい、自分の気持ちを活かしてくれる慈善団体などに使ってもらいたいという意思は遺言書で実現できます。

お世話になった人に受け継いでもらいたい場合、特別縁故者に対する相続財産分与の申立てができます。

特別縁故者は、必ずしも認められるとは限りません。

認められても、財産の一部のみの場合もあります。

何より、家庭裁判所に対する手続ですから、一般の人には高いハードルです。

遺言書に、遺贈することを書き、遺言執行者を決めておけば、手間はかかりません。

適切な遺言書作成と遺言執行者選任は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

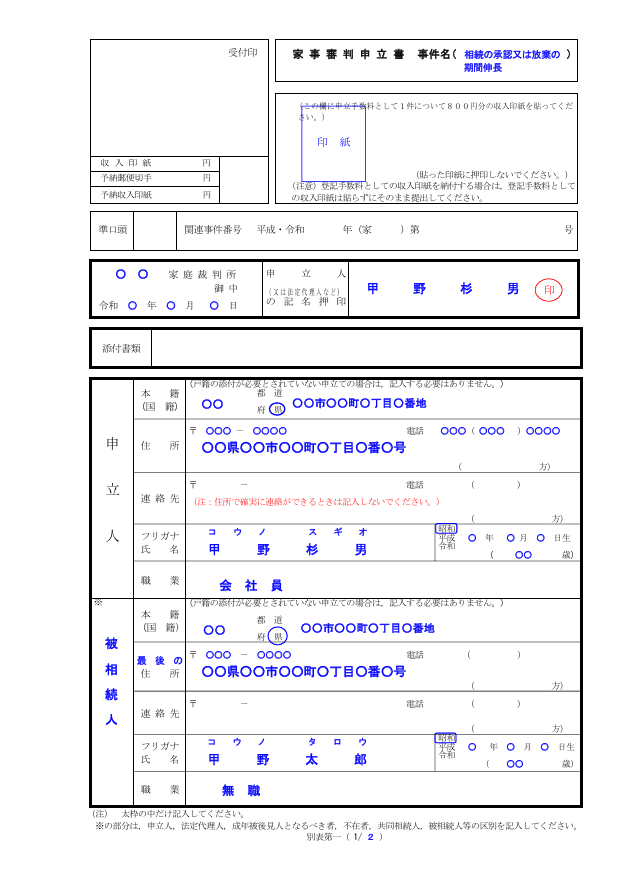

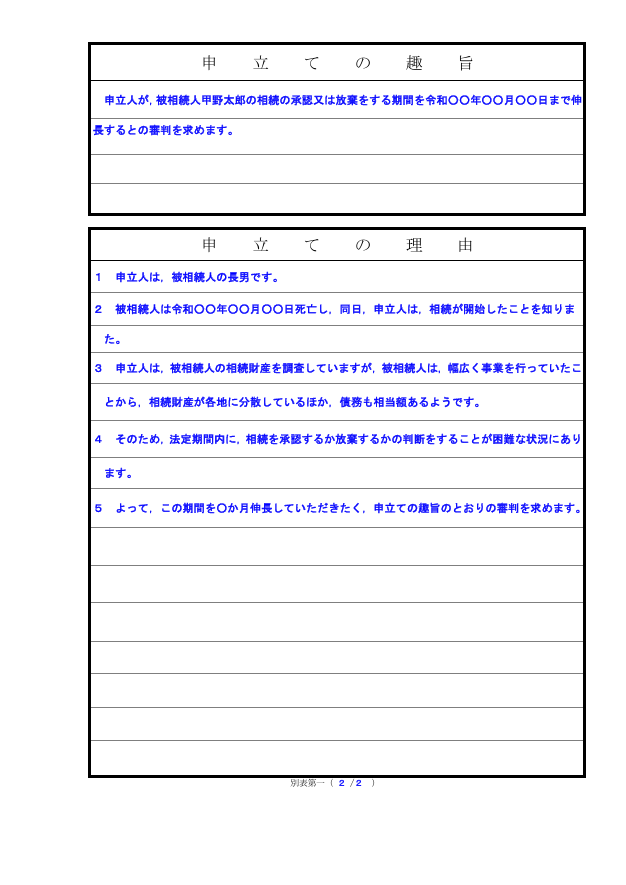

相続放棄の熟慮期間3か月を延長

1 相続放棄は3か月以内に手続

①相続放棄は家庭裁判所へ手続

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄を希望する場合、家庭裁判所に相続放棄を希望する申立てをします。

家庭裁判所で相続放棄が認められたら、はじめから相続人でなくなります。

相続放棄には、期限があります。

相続があったことを知ってから、3か月です。

熟慮期間とは、相続を単純承認するか相続放棄するか判断するための期間です。

何もしないまま3か月が経過すると、自動で単純承認になります。

熟慮期間中に判断をして、家庭裁判所に手続をします。

②相続放棄3か月のスタートは知ってから

相続放棄の期限は、3か月です。

相続があったことを知ってから、3か月がスタートします。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

相続放棄3か月のスタートは、知ってからです。

③熟慮期間延長が必要になるケース

(1)被相続人の借金が不明で、調査に時間がかかるケース

(2)相続財産の種類や所在地がたくさんあって、調査に時間がかかるケース

(3)他の相続人が財産を隠していて、調査に時間がかかるケース

(4)相続人調査に時間がかかって、相続人が散在しているケース

2熟慮期間延長で家庭裁判所が重視するポイント

①相続財産の構成が複雑

相続を単純承認するか相続放棄をするか判断するため、相続財産調査をします。

相続財産調査に時間がかかる場合、熟慮期間を延長すべきと言えます。

具体的には次の事情があると、熟慮期間延長が認められやすいでしょう。

・財産が多岐にわたる

・財産の種類が多い

・評価が困難な財産がある

ポイント1つ目は、相続財産の構成が複雑であることです。

②相続財産の所在地

相続財産が各地に散らばっていると、財産調査が難しくなります。

例えば、財産が外国に点在している場合、いっそう調査に時間がかかります。

相続財産の所在地がたくさんあると、熟慮期間延長が認められやすいでしょう。

ポイント2つ目は、相続財産の所在地です。

③取引先がたくさんある

相続財産には、プラスの財産だけでなくマイナスの財産も含まれます。

例えば、被相続人が手広く事業をしていることがあります。

たくさんの取引先に売掛金や買掛金があるかもしれません。

プラスの財産だけでなくマイナスの財産も明らかにするためには、調査に時間がかかります。

取引先がたくさんある場合、熟慮期間延長が認められやすいでしょう。

ポイント3つ目は、取引先がたくさんあることです。

④一部の相続人が財産を隠している

相続財産調査をするためには、手がかりが重要です。

手がかりがないと、相続財産調査が困難になるでしょう。

一部の相続人が財産を隠していると、手がかりが得られなくなりがちです。

一部の相続人が財産を隠している場合、熟慮期間延長が認められやすいでしょう。

ポイント4つ目は、一部の相続人が財産を隠していることです。

⑤客観的証拠が重要

相続放棄の熟慮期間は、家庭裁判所の判断で延長してもらうことができます。

申立てをしても、延長が認められない可能性があります。

家庭裁判所は、客観的証拠で判断するからです。

例えば、次のような書類があると説得力があるでしょう。

・相続財産調査を行った記録

・相続財産調査が困難であった理由が分かる書類

・相続財産の評価が困難である専門家の意見書

⑥多忙や迷っているは認められない

仕事や家事で忙しいのに、慣れない相続財産調査は困難かもしれません。

仕事や家事で忙しいなどの理由は、熟慮期間延長の理由として認められません。

相続財産調査が難しいときは、司法書士などの専門家に依頼することができます。

相続財産調査をしても、単に考えたいことがあるかもしれません。

単に考えている、単に迷っているなど、漠然とした理由で熟慮期間の延長は認められません。

3熟慮期間伸長の申立ての方法

①申立先

熟慮期間伸長の申立先は、被相続人の最後の住所地を管轄する家庭裁判所です。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

②申立ができる人

申立てができるのは、次の人です。

(1)相続人など利害関係人

(2)検察官

熟慮期間の延長を希望する相続人が申立てをします。

相続人は、複数いることが多いでしょう。

各相続人が申立てをする必要があります。

一部の相続人に延長が認められても、他の相続人に影響はないからです。

③必要書類

熟慮期間伸長の申立書に添付する書類は、次のとおりです。

(1)被相続人の住民票または戸籍の附票

(2)相続人であることを確認できる戸籍謄本

④熟慮期間中に申立て

熟慮期間伸長の申立ては、熟慮期間中に提出します。

何もしないまま3か月が経過すると、自動で単純承認になるからです。

熟慮期間が経過する前に、時間がないことは分かるでしょう。

熟慮期間3か月を延長してもらいたい場合、熟慮期間中に申立てをする必要があります。

熟慮期間伸長の申立てをしてから決定されるまで、1か月程度かかります。

⑤費用

熟慮期間伸長の申立ての手数料は、相続人1人につき800円です。

手数料は、申立書に収入印紙を貼り付けて納入します。

手数料とは別に、裁判所が手続で使う郵便切手を予納します。

予納する郵便切手は、裁判所ごとに金種や枚数が異なります。

例えば、名古屋家庭裁判所では、次のとおり予納します。

・110円 3枚

・10円 10枚

⑥1~3か月延長が多い

熟慮期間伸長の申立てを受け付けたら、家庭裁判所は延長するか延長しないか決定します。

どの程度に期間延長するか、家庭裁判所の裁量で決定します。

事例によって異なりますが、1~3か月延長されることが多いでしょう。

仮に、3か月延長されれば、当初の熟慮期間と合計して6か月の判断期間があります。

6か月あれば、適切な判断ができるでしょう。

⑦特別な事情が認められれば再延長

熟慮期間伸長の申立ての回数について、明確な法律の規定はありません。

再延長が認められるか認められないか、家庭裁判所の裁量によります。

再延長は、初回の延長よりハードルが高くなるでしょう。

初回の延長より具体的に、延長が必要な理由を申し立てる必要があります。

4熟慮期間経過後の相続放棄

①被相続人の死亡を知らなかったから相続放棄

大切な家族が死亡したら、他の家族や知人には真っ先に連絡するでしょう。

さまざまな家族の事情から、被相続人や被相続人の家族と疎遠になっていることがあります。

行方不明の家族や連絡が取れない家族がいることがあるでしょう。

被相続人の死亡を知らなかった場合、相続があったことを知らないと言えます。

熟慮期間3か月がスタートしていません。

被相続人が死亡してから3か月以上経過しても、相続放棄をすることができます。

上申書を作成して、次の点を詳細に説明するといいでしょう。

・被相続人や被相続人の家族と疎遠になっていること

・被相続人の死亡を知ったきっかけ

手紙などを受け取ったことで死亡を知った場合、手紙や封筒は重要です。

被相続人の死亡を知ったきっかけを裏付ける証拠になるからです。

被相続人の死亡を知らなかったから、相続放棄をすることができます。

②相続人であることを知らなかったから相続放棄

被相続人に子どもがいる場合、子どもが相続人になります。

子どもが相続放棄をした場合、はじめから相続人でなくなります。

子ども全員が相続放棄をした場合、次順位の人が相続人になります。

被相続人に子どもがいれば、子どもが相続人になると考えるでしょう。

家庭裁判所は、相続放棄の申立てをした人にだけ結果を通知します。

相続放棄が認められても、次順位相続人に通知する義務はありません。

自分が相続人であることを知らなかった場合、相続があったことを知らないと言えます。

熟慮期間3か月がスタートしていません。

被相続人が死亡してから3か月以上経過しても、相続放棄をすることができます。

上申書を作成して、次の点を詳細に説明するといいでしょう。

・被相続人や被相続人の家族と疎遠になっていること

・相続人であることを知ったきっかけ

手紙などを受け取ったことで死亡を知った場合、手紙や封筒は重要です。

被相続人の死亡を知ったきっかけを裏付ける証拠になるからです。

相続人であることを知らなかったから、相続放棄をすることができます。

③債務を知らなかったから相続放棄

被相続人と別居している場合、被相続人の経済状況を詳しく知らないことが多いでしょう。

被相続人の死亡を知っても、債務の存在を知らないことがあります。

債務の存在を知らなかった場合、相続財産を相続することを知らないと言えます。

熟慮期間3か月がスタートしていません。

被相続人が死亡してから3か月以上経過しても、相続放棄をすることができます。

上申書を作成して、次の点を詳細に説明するといいでしょう。

・相続財産状況を調べても、分からなかったこと

・被相続人の債務を知ったきっかけ

債務者が死亡すると、債権者は相続人に借金を払ってもらおうと考えて催促してきます。

催促状などを受け取ったことで債務を知った場合、催促状は重要です。

被相続人の債務を知ったきっかけを裏付ける証拠になるからです。

被相続人の債務を知らなかったから、相続放棄をすることができます。

④被相続人の保証債務を知らなかったから相続放棄

被相続人が第三者の債務について、連帯保証人になっていることがあります。

連帯保証人とは、債務者が借金を返せなくなったときに肩代わりをする人です。

連帯保証人が死亡した場合、保証債務は相続人が相続します。

保証債務とは、連帯保証人が負う肩代わりの義務です。

債務者が順調に借金を返済している間は、連帯保証人に連絡することはありません。

被相続人が死亡し長期間経過してから、肩代わりをして欲しいと言ってくることがあります。

保証債務の存在を知らなかった場合、相続財産を相続することを知らないと言えます。

熟慮期間3か月がスタートしていません。

被相続人が死亡してから3か月以上経過しても、相続放棄をすることができます。

上申書を作成して、次の点を詳細に説明するといいでしょう。

・相続財産状況を調べても、分からなかったこと

・被相続人の保証債務を知ったきっかけ

連帯保証人が死亡すると、債権者は連帯保証人の相続人に借金を払ってもらおうと考えて催促してきます。

催促状などを受け取ったことで保証債務を知った場合、催促状は重要です。

被相続人の保証債務を知ったきっかけを裏付ける証拠になるからです。

被相続人の保証債務を知らなかったから、相続放棄をすることができます。

⑤財産がまったくないと信じていたから相続放棄

被相続人に目立った財産がない場合、相続手続は不要と考えるでしょう。

相続手続をしないまま長期間経過した後、借金を催促されることがあります。

最高裁昭和59年4月27日判決は、被相続人に財産がまったくないと信じていたケースです。

相続人は、保証債務の履行を求める通知で保証債務の存在を知りました。

被相続人と音信不通で、被相続人の保証債務を知る術がありませんでした。

相続人は、知ってから3か月以内に相続放棄の申立てをしました。

最高裁判所は被相続人の財産の全部または一部の存在を認識できるときに熟慮期間がスタートすると認め、相続放棄を有効と判断しました。

財産がまったくないと信じていたから、相続放棄をすることができます。

⑥被相続人が債務を隠していたから相続放棄

借金や保証債務の存在を家族に対して、秘密にしていることがあります。

借用書や保証契約書など債務に関する書類を隠して、自分だけで管理するかもしれません。

被相続人が書類を隠していると、家族は債務の存在に気づくことができないでしょう。

名古屋高裁平成19年6月25日決定は、被相続人が債務を隠蔽したケースです。

相続人は、保証債務の履行を求める訴状送達で保証債務の存在を知りました。

被相続人と別居しており、事業用の連帯保証債務の実態把握は困難な事例です。

相続人は、訴状送達後3か月以内に相続放棄の申立てをしました。

名古屋高等裁判所は訴状送達時に熟慮期間がスタートすると認め、相続放棄を有効と判断しました。

単に、相続人が知らなかったのではなく、被相続人が積極的に隠していたことがポイントです。

被相続人が意図的に虚偽の説明をした書面や証言が証拠になるでしょう。

被相続人が積極的に隠していたことは、相続放棄する人が証拠により主張立証する必要があります。

被相続人が債務を隠していたから、相続放棄をすることができます。

⑦財産価値に重大な誤認があったから相続放棄

最高裁昭和59年4月27日判決のケースとは異なり、財産の存在は認識していることがあります。

被相続人が財産を所有していても、財産価値に重大な誤認をすることがあるでしょう。

東京高裁平成19年8月10日決定は、財産価値に重大な誤認があったケースです。

相続人は、95歳と高齢でした。

専門家の意見を信じ、不動産価値1億円を100万円程度に誤認していました。

被相続人と相続人の交際状況から、負債がないと信じるに相当の理由があると考えられました。

登記簿謄本から根抵当権が設定されており、被相続人に1000万円超の債務が判明しました。

債務判明から、3か月以内に相続放棄の申立てをしました。

東京高等裁判所は、債務を知ったときに熟慮期間がスタートすると認め、相続放棄を有効と判断しました。

単に思い込むだけでなく、財産価値に重大な誤認に正当理由や合理性があることがポイントです。

例えば、専門家の調査を信頼して誤認するのは正当理由があると言えるでしょう。

重大な誤認に正当理由や合理性があることは、相続放棄する人が証拠により主張立証する必要があります。

財産価値に重大な誤認があったから、相続放棄をすることができます。

5相続放棄を司法書士に依頼するメリット

実は、相続放棄はその相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に申立てができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得します。

家庭裁判所が知りたいことを無視した作文で認めてもらうことは、難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

換価分割でよくあるトラブルと解決策

1換価分割で公平な遺産分割

①換価分割は売却して金銭で分ける方法

相続財産には、いろいろな財産が含まれています。

不動産は、分けにくい財産です。

預貯金は、分けやすい財産です。

大部分が分けにくい財産の場合、相続財産の分け方についての合意が難しくなるでしょう。

分けにくい財産がある場合、換価分割で合意ができることがあります。

換価分割とは、分けにくい財産を売却して金銭に換えた後、金銭を分ける方法です。

換価分割で、公平な遺産分割をすることができます。

②換価分割がおすすめのケース

次のケースでは、換価分割がおすすめです。

(1)相続人間の公平を重視して遺産分割をしたいケース

(2)不動産の共有を避けたいケース

(3)相続税などの出費が予想されるケース

(4)遺産分割協議がまとまらないケース

③換価分割で相続登記は省略できない

相続登記をするためには、手間と時間がかかります。

相続登記を申請すると、登録免許税が課されます。

登録免許税は、不動産の評価額によって決まります。

評価額が高い不動産の相続登記では、登録免許税も高額になります。

相続した不動産を売却する場合、相続登記を省略したいと思うかもしれません。

相続登記を省略して、買主に所有権移転登記をすることはできません。

換価分割で、相続登記は省略できません。

2換価分割でよくあるトラブル

①売却の口約束を守らない

換価分割は、公平な遺産分割ができる方法です。

分けにくい財産を分けやすい金銭に代えて、遺産分割するからです。

売却したら金銭を分けると約束しても、守ってもらえないことがあります。

相続財産の大部分が実家だけであるケースは、少なくありません。

一部の相続人が相続財産である実家に住んでいることがあります

換価分割のため実家を売却すると、住む場所を失います。

売却しなければ、実家に住み続けることができます。

実家に住み続けるため、売却を先延ばしするでしょう。

売却したら金銭を分けると約束したのだから、売却できなければ何もしないでしょう。

実家に住んでいない相続人は、イライラします。

相続人間で大きなトラブルになるでしょう。

換価分割でよくあるトラブル1つ目は、売却の口約束を守らないことです。

②相続人間の合意が崩れる

相続財産は、相続人全員の共有財産です。

相続財産の分け方を決める際に、相続人全員の合意で不動産を売却することを決めているでしょう。

一部の相続人は、時間をかけてでも高く売却したいと考えるかもしれません。

一部の相続人は、値下げしてでも早く売却したいと考えるかもしれません。

不動産を売却すると決めていても、長期間売れないと気持ちが揺らぎます。

そもそも売却しない方がいいと、考えるかもしれません。

相続人全員の合意が崩れると、換価分割を進めることができなくなります。

換価分割でよくあるトラブル2つ目は、相続人間の合意が崩れることです。

③売却代金を清算しない

換価分割は、売却代金を相続人で分ける方法です。

不動産を売却して売却代金を手にしたら、分割することが惜しくなることがあります。

他の相続人は売却活動に手間や時間をかけていないと、不満に思うでしょう。

実家に住んでいた相続人は住む場所を失うから、なおさらです。

売却代金で転居費用を支出したり新たな家具を購入したりします。

売却代金の清算を先延ばしすることがあります。

売却したのに約束どおり代金を分けてもらえないと、他の相続人はイライラします。

相続人間で大きなトラブルになるでしょう。

換価分割でよくあるトラブル3つ目は、売却代金を清算しないことです。

④代金を受け取った相続人に贈与税

換価分割では、不動産を売却した後に売却代金を分配します。

売却代金を分配するのは、本来、遺産分割の一環です。

遺産分割協議書が適切に作成されていれば、贈与と判断されることはないでしょう。

遺産分割協議とは、相続財産の分け方について相続人全員でする話し合いです。

遺産分割協議書は、相続財産の分け方について相続人全員の合意内容の証明書です。

遺産分割協議書が適切に作成されていないと、遺産分割の一環とは判断されないでしょう。

売却代金の分配は遺産分割のつもりなのに、単なる贈与と判断されます。

代金を受け取った相続人に、贈与税が課されるでしょう。

贈与税の基礎控除は、110万円です。

110万円を超えた部分に対して、贈与税が課されます。

贈与税は、想像以上に高額になりがちです。

遺産分割協議書が適切に作成されていないと、贈与税が課されます。

贈与税を回避するため、適切な遺産分割協議書作成が重要です。

換価分割でよくあるトラブル4つ目は、代金を受け取った相続人に贈与税が課されることです。

⑤代金を受け取った相続人に譲渡所得税

相続した不動産は、被相続人が取得してから値上がりしていることが多いでしょう。

不動産を売却すると、値上がり益を得ることができます。

譲渡所得とは、不動産などの財産を譲渡したことによる所得です。

譲渡所得が発生したら、確定申告をして譲渡所得税を納付します。

利益の額によって税金の額が変わるから、正しく申告する必要があります。

不動産の登記名義人にならなかった相続人は、確定申告と納税を怠りがちです。

換価分割でよくあるトラブル5つ目は、代金を受け取った相続人に譲渡所得税が課されることです。

3換価分割でトラブルを予防するヒント

①相続人の合意形成

遺産分割協議は、相続人全員の合意で決定します。

遺産分割協議において相続人の意向や事情を相続人全員で共有します。

相続人の相互理解が充分であると、相続人間の合意が崩れにくくなります。

換価分割でトラブルを予防するヒント1つ目は、相続人の合意形成です。

②詳細な遺産分割協議書を作成

遺産分割協議書は、相続人全員の合意内容を取りまとめた書面です。

不動産を売却する約束をしたら、合意内容に盛り込みます。

単なる売却の口約束は、守ってもらえないことが多いでしょう。

売却方法、価格設定、売却期限など、合意内容は詳細に記載します。

売却後に売却代金の分配方法を決めて、詳細に記載します。

遺産分割協議書に詳細に盛り込んであると、守ってもらいやすくなります。

換価分割でトラブルを予防するヒント2つ目は、詳細な遺産分割協議書を作成することです。

③遺産分割協議書の作成は専門家に依頼

遺産分割協議書は、適切に作成できるのであれば専門家以外の人が作成することができます。

適切に作成していないと、相続登記をすることができなくなるでしょう。

適切に作成していないと、贈与税が課されるでしょう。

換価分割でよくあるトラブルを予防するためには、司法書士などの専門家に作成依頼をすることがおすすめです。

換価分割でトラブルを予防するヒント3つ目は、遺産分割協議書の作成は専門家に依頼することです。

④売却準備に相続人が協力

不動産を売却するためには、さまざまな準備が必要になります。

実家の片付けが必要になることあるでしょう。

物件の修繕が必要になるかもしれません。

相続人が協力して、売却に向けて準備します。

換価分割でトラブルを予防するヒント4つ目は、売却準備に相続人が協力することです。

⑤柔軟な対応を準備

換価分割をすると相続人全員が合意しても、不動産が売れないことがあります。

需要が少なくても、長期間かけることで売却できるかもしれません。

値段を下げることで売却できるかもしれません。

需要がまったくない地域であれば、時間をかけても値下げしても売れないでしょう。

売却できない場合は、換価分割より代償分割がいいかもしれません。

代償分割とは、一部の相続人が不動産を相続して他の相続人が代償金を受け取る方法です。

売却状況や市場動向について定期的に情報共有をすることで、柔軟な対応ができるでしょう。

柔軟な対応を準備することで、相続人間のトラブルを予防することができます。

換価分割でトラブルを予防するヒント5つ目は、柔軟な対応を準備することです。

4換価分割でトラブル発生時の解決策

①遺産分割協議のやり直し

相続人全員が合意したら、遺産分割協議が成立して話し合いは終了します。

遺産分割協議のやり直しには、相続人全員の合意が必要です。

換価分割の合意をしても、相続人全員の合意で遺産分割協議のやり直しをすることができます。

換価分割より代償分割がいいと相続人全員が納得しているようなケースです。

トラブル発生時の解決策1つ目は、遺産分割協議のやり直しをすることです。

②売却条件の見直し

換価分割をしたいと思っても、不動産が売れないことがあります。

売却が進まないのには、何かしら理由があるでしょう。

価格設定が高すぎるのなら、売却価格を見直します。

物件の状態が悪いのなら、必要な修繕や整理整頓をします。

買い手がつかないのなら、不動産業者を変更するといいかもしれません。

トラブル発生時の解決策2つ目は、売却条件の見直しです。

③家庭裁判所で遺産分割調停・遺産分割審判

遺産分割協議で、相続人が一方的な主張をして話し合いがまとまらないことがあります。

相続人だけで話し合っても、感情的になるだけかもしれません。

家庭裁判所の助力を得て、話し合いをすることができます。

遺産分割調停とは、家庭裁判所の調停委員が話し合いを助けてくれる制度です。

調停委員から公平なアドバイスを受けると、冷静に話し合いができるかもしれません。

遺産分割調停で、相続人全員の合意を目指します。

調停委員からアドバイスを受けても、一方的な主張をすると話し合いはまとまらないでしょう。

遺産分割調停が成立しない場合、裁判官が判断します。

遺産分割審判とは、裁判官が遺産分割を判断する方法です。

トラブル発生時の解決策3つ目は、家庭裁判所で遺産分割調停・遺産分割審判です。

5遺産分割協議書作成を司法書士に依頼するメリット

遺産分割協議書は遺産の分け方について、相続人全員による合意を取りまとめた文書です。

合意がきちんと文書になっているからこそトラブルが防止できるといえます。

つまり、書き方に不備があるとトラブルを起こしてしまう危険があります。

せっかくお話合いによる合意ができたのに、取りまとめた文書の不備でトラブルになるのは残念なことです。

トラブルを防止するため、遺産分割協議書を作成したい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

同性婚の財産管理で任意後見契約

1同性婚は法律上「他人」扱い

①同性婚は法律上認められない

現在のところ日本では、同性婚は認められていません。

法律婚が認められるのは、異性婚のみです。

残念ながら、同性婚は法律上「他人」扱いです。

同性婚は、法律上認められません。

②パートナーシップ制度は法律上の効力がない

パートナーシップ制度とは、法律上の婚姻と異なる形態のカップルについて各自治体が婚姻に相当する関係と認め証明書を発行する制度です。

愛知県では、2024年4月からファミリーシップ宣誓制度が施行されました。

名古屋市では、2022年12月からファミリーシップ宣誓制度が施行されました。

すべての自治体で、施行されているわけではありません。

パートナーシップ制度が施行されている自治体では、パートナーシップ宣誓をすることができます。

自治体から、パートナーシップ宣誓受領証を発行してもらうことができます。

パートナーシップ宣誓受領証を提示することで、婚姻に相当する関係と認めてもらいやすくなるでしょう。

同性婚は、法律上「他人」扱いです。

パートナーシップ宣誓をしても、法律上の効力はありません。

③婚姻契約を締結しても法律上は「他人」扱い

現在のところ同性婚は、法律上の効力がありません。

後々のトラブルを避けるため、婚姻契約を締結することがあります。

口約束だけでは、言った言わないになるからです。

婚姻契約をすることは、当事者にとって大きな意味があるでしょう。

当事者以外の第三者に対しても、婚姻に相当する関係であることを認められやすくなるでしょう。

婚姻契約をしても、法律上は「他人」扱いです。

2同性婚の財産管理で任意後見契約

①任意後見契約で財産管理を依頼する

元気なとき、自分の財産は自分で管理します。

高齢になると、物事のメリットデメリットを適切に判断することができなくなります。

成年後見は、物事のメリットデメリットを適切に判断することができなくなった人をサポートする制度です。

任意後見契約をして、財産管理などのサポートを依頼することができます。

②任意後見は信頼できる人と契約

任意後見は、信頼できる人とする契約です。

自分の財産を適切に管理してくれる人は、信頼できる人でないと不安になります。

任意後見は、自分の財産を適切に管理してくれる人を自分で選ぶことができます。

同性婚パートナー、家族、専門家などと任意後見契約をすることができます。

任意後見契約をする相手は、自分で決めることができるからです。

法定後見は家庭裁判所が選ぶから、サポートする人を自分で選べる点は大きなメリットです。

任意後見は、信頼できる人とする契約です。

③サポート内容は自分で決める

任意後見は、サポートを依頼する契約です。

どのようなことをサポートして欲しいのか、契約書ではっきりさせます。

本人の希望を反映させて、契約書を作ることができます。

任意後見に効力が発生するのは、本人の判断能力が低下した後です。

どんなことを依頼したのか、はっきりしていないとサポートする人が困ります。

サポートする人が勝手にやったことと、判断されるからです。

サポートして欲しいことは、契約書にはっきり記載します。

契約書の内容は、登記簿に記録されます。

サポートする人の権限は、登記簿謄本で証明することができます。

サポート内容は、自分で決めることができます。

④任意後見人の報酬は契約で決める

任意後見人の報酬は、任意後見契約ではっきりさせます。

家族や同性婚パートナーが任意後見人になる場合、合意によって無報酬にすることもできます。

任意後見契約をすると、費用負担が少なくできるのがメリットです。

任意後見人の報酬は、契約で決めることができます。

⑤元気なときに任意後見契約

本人が元気なときに、任意後見契約を締結します。

任意後見は、契約だからです。

契約当事者が判断能力を失った場合、有効に契約をすることができません。

任意後見契約締結には、公証人が関与します。

公証人が契約内容を読み聞かせ、意思確認をします。

判断能力を失っていると、適切な受け答えができないでしょう。

元気なときに、任意後見契約をします。

⑥公正証書で任意後見契約

任意後見契約は、公正証書で契約する必要があります。

公正証書とは、公証人が作成する公文書です。

公証人が関与して作られるから、高い信頼性があります。

任意後見契約は、判断能力が低下した後で財産管理を依頼する契約です。

重要な契約だから、公正証書で契約する必要があります。

公正証書で、任意後見契約をします。

3任意後見契約締結の手順

手順①任意後見契約の内容の検討

本人とサポートをする人で、契約内容を検討します。

契約内容を自分で考えるのが難しい場合、司法書士などの専門家にサポートしてもらうことができます。

任意後見契約締結の手順1つ目は、任意後見契約の内容の検討です。

手順②任意後見契約の文案作成

任意後見契約書の文案を作成します。

どのようなことをサポートして欲しいのか、契約書ではっきりさせます。

任意後見契約締結の手順2つ目は、任意後見契約の文案作成です。

手順③必要書類の準備

本人は、次の書類を準備します。

(1)印鑑証明書

(2)実印

(3)戸籍謄本

(4)住民票

サポートをする人は、次の書類を準備します。

(1)印鑑証明書

(2)実印

(3)住民票

同性婚カップルが任意後見契約をする場合、お互いにパートナーをサポートする契約をするでしょう。

当事者双方がお互いに書類を準備します。

任意後見契約締結の手順3つ目は、必要書類の準備です。

手順④公証役場と打合せ

手順②で作成した契約文案を提示して、公証人と打合せをします。

公証役場に出向いて打ち合わせをする場合、公証人を予約します。

任意後見契約締結の手順4つ目は、公証役場と打合せです。

手順⑤任意後見契約を締結

公証役場に出向いて、任意後見契約を締結します。

公証役場に出向くことが難しい場合は、公証人に出張してもらうことができます。

任意後見契約を締結すると、公証人が登記を嘱託します。

任意後見契約締結の手順5つ目は、任意後見契約の締結です。

4任意後見契約の注意点

注意①任意後見監督人選任で効力発生

任意後見契約をしただけでは、財産管理をすることはできません。

本人が元気なときに、任意後見契約を締結するからです。

本人は元気だから、サポートは不要のはずです。

サポートが必要になるのは、本人の判断能力が低下した後です。

本人の判断能力が低下した場合、家庭裁判所に対して任意後見監督人の選任を申立てます。

家庭裁判所が任意後見監督人を選任したら、任意後見がスタートします。

任意後見人は、任意後見監督人の監督を受けます。

任意後見監督人は、家庭裁判所の監督を受けます。

みんなで本人をサポートするから、安心して任意後見制度を利用することができます。

任意後見契約の注意点1つ目は、任意後見監督人選任で効力発生することです。

注意②任意後見契約と一緒に財産管理契約

任意後見がスタートするのは、本人の判断能力が低下した後です。

本人の判断能力が充分あっても、病気などで外出が不自由になることがあります。

本人の判断能力が充分ある場合、任意後見契約に基づいてサポートをすることができません。

身体が不自由になったときに備えて、財産管理委任契約をすることができます。

本人の判断能力が充分ある間は、財産管理委任契約でサポートします。

本人の判断能力が失われたら、任意後見契約でサポートします。

任意後見契約の注意点2つ目は、任意後見契約と一緒に財産管理契約をすることです。

注意③任意後見契約をしても遺言書

任意後見契約は、財産管理を依頼する契約です。

任意後見契約は、本人が死亡すると終了します。

本人が死亡した後は、本人の財産は相続人が引き継ぐからです。

同性婚パートナーは、相続人ではありません。

婚姻に相当する関係と認めてもらっても、法律上の配偶者ではないからです。

遺言書を作成すれば、自分の財産を同性婚パートナーに引き継ぐことができます。

遺言書で、遺贈することができるからです。

協力して財産を築いてきたなら、パートナーに財産を引き継がせたいでしょう。

対策をしないと、財産を引き継がせることができません。

任意後見契約の注意点3つ目は、任意後見契約をしても遺言書を作成することです。

5成年後見(法定後見)のデメリット

デメリット①成年後見開始の申立てができない

成年後見には、2種類あります。

法定後見と任意後見です。

法定後見は、判断能力を失った後に家庭裁判所がサポートをする人を決める制度です。

任意後見は、判断能力を失う前にサポートを依頼する契約です。

任意後見を利用する人は、多くはありません。

成年後見と言うと、圧倒的に法定後見です。

何も準備しないまま判断能力を失ってしまったら、成年後見開始の申立てをします。

本人の配偶者は、成年後見開始の申立てをすることができます。

同性婚パートナーは法律上の配偶者ではないから、申立てをすることができません。

本人にサポートが必要であっても、成年後見開始の申立てをすることができません。

成年後見(法定後見)のデメリット1つ目は、同性婚パートナーが成年後見開始の申立てができないことです。

デメリット②成年後見人は家庭裁判所が決める

成年後見開始の申立てを受け付けたら、家庭裁判所を成年後見人を選任します。

成年後見人は、弁護士など見知らぬ専門家がほとんどです。

実際のところ、80%程度は見知らぬ専門家です。

家族や同性婚パートナーが成年後見人に選ばれることは少ないでしょう。

成年後見開始の申立てにおいて、成年後見人候補者を立てることができます。

成年後見人候補者を選ぶか見知らぬ専門家を選ぶか、家庭裁判所は自由に決定することができます。

家庭裁判所が選任した成年後見人に、異議を述べることはできません。

成年後見(法定後見)のデメリット2つ目は、成年後見人は家庭裁判所が決めることです。

デメリット③成年後見人に報酬の支払い

弁護士など専門家が成年後見人になる場合、ボランティアではありません。

本人の財産から、成年後見人報酬を支払う必要があります。

ときには成年後見人の他に、成年後見監督人が選任されることがあります。

本人の財産から、成年後見監督人報酬を支払う必要があります。

成年後見(法定後見)のデメリット3つ目は、成年後見人に報酬の支払う必要があることです。

デメリット④成年後見人を解任しても成年後見はやめられない

成年後見が開始したら、原則として本人が死亡するまで成年後見が続きます。

家庭裁判所が選任した成年後見人に、異議を述べることはできません。

見知らぬ成年後見人だから、成年後見をやめることはできません。

成年後見人が辞任しても解任されても、新しい成年後見人が選任されます。

成年後見(法定後見)のデメリット4つ目は、成年後見人を解任しても成年後見はやめられないことです。

6任意後見契約を司法書士に依頼するメリット

任意後見契約はあれこれ自分で決められなくなる前に、自分らしい生き方を自分で決めて、自分らしく生きようという制度です。

前向きに生きていくためにみんながサポートしますが、メリットもデメリットもたくさんあります。

ひとりで判断できるうちに、メリットとデメリットを確認して、自分らしい生き方、自分らしい好み、自分らしい趣味を家族や周囲の人と共有しましょう。

特に、不動産は重要な財産であることが多いので、処分や管理についての意見共有は重要です。

任意後見契約をする人は年々増加していますが、多くの方は良く知らない状況です。

任意後見契約をする前から司法書士などの専門家に相談し、その内容を周囲の人と共有しましょう。

任意後見契約の認知度があまり高くなく、契約について誤解や不理解でトラブルを起こしたり、トラブルに巻き込まれたりする事例が多く起きています。

任意後見契約でサポートをお願いする人もサポートをする予定の人も安易に考えず、司法書士などの専門家に相談し、家族と意見共有することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺産相続で健康保険料が高くなる

1遺産相続で健康保険料は変わらない

①遺産相続をしても所得ではない

相続が発生したら、被相続人の財産は相続人が相続します。

普段より大きな金額を目にすると、何らかの負担が大きくなるのではないか不安になるかもしれません。

財産を相続したときに、相続税が課されます。

相続税が課されるのは、10%未満のわずかな富裕層です。

90%以上の人は、心配ない税金と言えます。

相続した財産は、収入ではありません。

相続財産を引き継いでも、所得が増えることはありません。

②国民健康保険料は前年の所得で決まる

国民健康保険は、フリーランスや自営業者が加入する公的健康保険です。

国民健康保険の保険料は、次の要素の合計です。

(1)所得割

所得割は、加入者の所得に応じて算定します。

加入者が高所得であれば、健康保険料が高額になります。

(2)均等割

均等割は、世帯当たりの加入者の人数に応じて算定します。

所得の金額に関わらず、1人いくらと計算します。

加入者が多くなれば、健康保険料が高額になります。

(3)平等割

平等割は、国民健康保険に加入する世帯に対して平等に算定します。

所得の金額に関わらず、1世帯いくらと計算します。

加入者が多くなっても、健康保険料が平等です。

多くの市町村で、平等割は廃止されています。

(4)資産割

資産割は、加入者が保有する固定資産に応じて算定します。

資産額が多くなれば、健康保険料が高額になります。

多くの市町村で、資産割は廃止されています。

平等割と資産割は多くの市町村で廃止されているから、所得割と均等割で保険料が決まると言えます。

国民健康保険料額は、前年の所得で決まります。

③会社員・公務員の健康保険料は4~6月の給料で決まる

会社などで雇用されている人は、社会保険料が給料から天引きされています。

社会保険料の一部が健康保険料です。

社会保険料は、標準報酬月額に応じて算定します。

標準報酬月額は、毎年4~6月の給料から算定されます。

給料以外から多額の収入があっても、社会保険料に影響はありません。

標準報酬月額は、給料だけで算定されるからです。

会社員・公務員の健康保険料は、4~6月の給料で決まります。

④遺産相続をしても扶養家族

会社などで雇用されている人が無収入の家族を扶養していることがあります。

扶養されている家族の収入が一定額より低い場合、健康保険の扶養家族に認定されることができます。

相続した財産は、収入ではありません。

多額の財産を相続しても、収入認定されることはありません。

多額の財産を相続しても、他に収入がなければ無収入です。

扶養されている家族が無収入であれば、扶養家族のままです。

遺産相続をしても、扶養家族のままでいることができます。

⑤後期高齢医療保険料は前年の所得で決まる

後期高齢医療保険は、75歳以上の人が加入する公的健康保険です。

生涯現役で高齢者になっても、フリーランスやサラリーマンとして働いている人もいるでしょう。

75歳になると、強制的に後期高齢医療保険に移行します。

国民健康保険の保険料は、次の要素の合計です。

(1)所得割

所得割は、加入者の所得に応じて算定します。

加入者が高所得であれば、健康保険料が高額になります。

(2)均等割

均等割は、世帯当たりの加入者の人数に応じて算定します。

所得の金額に関わらず、1人いくらと計算します。

2遺産相続で収入を得ると健康保険料が高くなる

①収益不動産を相続して賃料収入があると不動産所得

相続した財産は、収入ではありません。

相続財産を引き継いでも、所得が増えることはありません。

賃貸アパートなどの収益不動産を相続することがあります。

相続した賃貸アパート自体は、収入ではありません。

賃貸アパートを相続したら、アパート経営を引き継ぐでしょう。

収益不動産から賃料収入を得ると、不動産所得があると言えます。

遺産相続で不動産所得を得るようになると、所得が多くなります。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料が高くなるでしょう。

不動産所得を得ても、会社員・公務員の健康保険料は影響されません。

会社員・公務員の健康保険料は、4~6月の給料で決まるからです。

②換価分割で譲渡所得

相続財産には、さまざまな種類の財産が含まれるでしょう。

預貯金や現金は、分けやすい財産の代表例です。

不動産は、分けにくい財産の代表例です。

相続財産に評価額の高い不動産があると、相続財産の分け方について話し合いが難しくなるでしょう。

相続財産の大部分が不動産である場合、換価分割で合意ができることがあります。

換価分割とは、分けにくい財産を売却してお金で分ける方法です。

お金にすると、公平な遺産分割をすることができます。

不動産によっては、取得してから大きく値上がりしていることがあります。

不動産を売却すると、値上がり益を得ることができます。

譲渡所得とは、不動産を譲渡することによって生ずる所得です。

譲渡所得が生ずると、所得が多くなります。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料が高くなるでしょう。

譲渡所得を得ても、会社員・公務員の健康保険料は影響されません。

会社員・公務員の健康保険料は、4~6月の給料で決まるからです。

③不動産を代償にすると代償分割で譲渡所得

相続財産に評価額の高い不動産があると、相続財産の分け方について話し合いが難しくなるでしょう。

換価分割以外にも、代償分割で合意ができることがあります。

代償分割とは、一部の相続人が不動産を相続し、残りの相続人は不動産を相続した人から、その分の代償をもらう方法です。

代償金を払ってもらうことで、公平な遺産分割をすることができます。

代償金を受け取っても、所得ではありません。

代償分割は、遺産分割の方法に過ぎないからです。

多額の代償金を受け取っても、健康保険料が高くなることはありません。

代償分割では、代償金を払う必要があります。

代償金は、現金払いが一般的です。

ときには、現金を準備できないことがあるでしょう。

相続人全員で合意できれば、現金以外の財産を代償にすることができます。

例えば、固有の財産である不動産を代償として譲渡することができます。

不動産によっては、取得してから大きく値上がりしていることがあります。

仮に不動産を売却したすると、値上がり益を得ることができます。

不動産を代償として譲渡した場合、不動産は時価で譲渡したと判断されます。

不動産を売却していなくても、値上がり益を得たと判断されます。

不動産の値上がり益は、譲渡所得になります。

譲渡所得が生ずると、所得が多くなります。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料が高くなるでしょう。

譲渡所得を得ても、会社員・公務員の健康保険料は影響されません。

会社員・公務員の健康保険料は、4~6月の給料で決まるからです。

3所得が生じたら確定申告

①被相続人の所得は準確定申告

所得税は、毎年1月1日から12月31日までの1年間に生じた所得と税額を計算し、翌年3月15日までに申告と納税をします。

翌年3月15日までにする申告が確定申告です。

年の中途で死亡した場合、1月1日から死亡した日までに生じた所得と税額を計算し、相続人が4か月以内に申告と納税をします。

生きている人の確定申告と区別するため、準確定申告を言います。

準確定申告は、被相続人の確定申告です。

準確定申告が必要になるのは、主に次の人です。

・事業所得や不動産所得があった人

・給与所得が2,000万円を超えている人

・2か所以上から給与所得を受け取っている人

・公的年金による収入が400万円を超える人

・給与、退職金以外で20万円以上の所得があった人

・生前に不動産や株式を売却し、譲渡所得があった人

準確定申告は、被相続人の所得を取りまとめ適切に納税するために行います。

確定申告をするときに、さまざまな控除や特例を利用することがあるでしょう。

準確定申告で控除や特例を申告すると、納め過ぎた税金が還付されることがあります。

準確定申告をする義務はなくても、準確定申告をすることで還付金を得られるかもしれません。

被相続人の所得は、準確定申告をして納税します。

②換価分割で相続人全員確定申告

換価分割とは、分けにくい財産を売却してお金で分ける方法です。

大きく値上がりした不動産を売却すると、値上がり益を得ることができます。

換価分割ではお金で分けるから、値上がり益も分配されていると言えます。

相続人全員が売却手続に参加するのは、手間と時間がかかることが多いでしょう。

多くの場合、代表相続人のみが売却手続に関与します。

売却手続に関与していない他の相続人全員も、確定申告をする必要があります。

お金を受け取った相続人全員が値上がり益を得ているからです。

お金を受け取った相続人全員に譲渡所得が生じているから、相続人全員が確定申告をする必要があります。

譲渡所得が生ずると、所得が多くなります。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料が高くなるでしょう。

譲渡所得を得ても、会社員・公務員の健康保険料は影響されません。

会社員・公務員の健康保険料は、4~6月の給料で決まるからです。

③居住用不動産の3000万円特別控除を申告

相続した財産に限らず居住用不動産を売却したときに、譲渡所得から最高3000万円控除できる特例があります。

居住用不動産の3000万円特別控除は、所有期間に関係なく受けることができます。

居住用不動産の3000万円特別控除を利用することができるのは、居住していた相続人が売却するときに限られます。

確定申告において、住民票や戸籍の附票を提出します。

当該不動産に居住していたこと証明する必要があるからです。

居住用不動産の3000万円特別控除を使えると、譲渡所得が少なくなります。

ときには譲渡所得が0円になることがあるでしょう。

譲渡所得が0円になると、所得が変動しません。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料に影響はないでしょう。

会社員・公務員の健康保険料は、もともと影響されません。

④空き家の3000万円特別控除を申告

被相続人の居住用不動産を売却したときに、一定の条件を満たしたら譲渡所得から最高3000万円控除できる特例があります。

空き家の3000万円特別控除を利用することができるのは、相続が発生してから売却まで空き家だったときに限られます。

確定申告において、被相続人居住用家屋等確認書を提出します。

被相続人居住用家屋等確認書は、所在地の市区町村役場で取得することができます。

被相続人居住用家屋等確認書は、相続が発生してから売却まで空き家だったことを確認する書類です。

空き家の3000万円特別控除を使えると、譲渡所得が少なくなります。

ときには譲渡所得が0円になることがあるでしょう。

譲渡所得が0円になると、所得が変動しません。

国民健康保険や後期高齢医療保険の加入者は、翌年の保険料に影響はないでしょう。

会社員・公務員の健康保険料は、もともと影響されません。

4相続対策を司法書士に依頼するメリット

相続が発生すると、相続人は悲しむ暇もなく相続手続に追われます。

ほとんどの人は相続手続は不慣れで、聞き慣れない法律用語で疲れ果ててしまいます。

穏やかで温厚な人でも、疲れ果てているとトラブルに巻き込まれがちです。

インターネットの普及によって、たくさんの情報を手にすることができるようになりました。

その中には、適切なものもそうでないものも入り混じっています。

法律の知識がないと適切なのものとそうでないものの区別がつきません。

あいまいな知識で相続人全員の話し合いをすると、合意できることでさえトラブルに発展しがちで

す。

被相続人の希望が尊重されて、相続人全員にとって納得のいく財産分配が行われるのが大切です。

家族をトラブルから守るためには、事前の対策が欠かせません。

まずは相続について、家族の考えを確認してみましょう。

家族がトラブルを起こさないように対策したい方は、司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺産分割未了なのに相続登記義務化

1令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者は不利益を被ります。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

相続登記でかかる手間と費用がもったいないと、考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

登記簿とは、不動産の権利関係が記録される公的な帳簿です。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②3年のスタートは知ってから

令和6年4月1日から相続登記は、3年以内に登記申請をする義務が課されました。

相続登記には、3年の期限が決められました。

相続登記の期限は、相続したことを知った日からスタートします。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

相続が発生したら、近親者には真っ先に連絡するでしょう。

さまざまな家族の事情から、疎遠になっている相続人がいます。

疎遠な相続人は、相続発生から長期間経過してから相続があったことを知るでしょう。

相続があったことを知るまで、期限3年はスタートしません。

相続登記の期限3年のスタートは、知ってからです。

③令和6年(2024年)4月1日以前発生の相続も義務化の対象

令和6年4月1日から、相続登記は義務になりました。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続では、令和6年4月1日に期限3年がスタートします。

④相続登記義務化の背景

不動産の権利を取得したら、すぐに登記申請をします。

登記がないと、権利主張ができないからです。

不動産登記簿を見たら、不動産の権利関係が分かります。

不便な場所にあるなど価値の低い土地について、相続登記がされていないことがあります。

相続登記がされていないと、所有者がだれなのか分からなくなります。

不動産を売ってほしい場合だれにお願いしたらいいのか、登記簿を見ても分かりません。

例えば、公共事業のために土地を売ってほしい場合、所有者が分からないと公共事業ができなくなります。

社会全体にとって、大きな損失でしょう。

社会全体の利益のため、相続登記が義務化されました。

2遺産分割未了なのに相続登記義務化

①遺産分割未了は言い訳にならない

相続が発生したら、相続財産は相続人全員の共有財産です。

不動産を共有するのは、不自由が多いでしょう。

多くの場合、相続人全員で不動産の分け方の合意をします。

さまざまな家族の事情から、分け方の合意が難しいかもしれません。

相続登記には、3年の期限が決められました。

相続財産の分け方に合意ができないから相続登記ができないは、言い訳になりません。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知っているからです。

相続登記の期限3年が経過すると、ペナルティーの対象になります。

遺産分割未了は、言い訳になりません。

②遺産分割未了でも法定相続で相続登記

遺産分割未了でも、相続登記の義務があります。

遺産分割協議中は、相続人全員が法定相続分で不動産を共有しています。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話合いです。

遺産分割協議中に、法定相続分で相続人全員の名義にする相続登記をすることができます。

法定相続分で相続人全員の名義にする場合、遺産分割協議書は不要です。

一部の相続人が相続人全員のために、法定相続で相続登記をすることができます。

法定相続で相続登記をすることは、保存行為だからです。

遺産分割未了でも、法定相続で相続登記をすることができます。

③遺産分割協議成立後3年以内に所有権更正登記

遺産分割協議が長引いても、相続人のひとりが相続する遺産分割協議が成立させるでしょう。

不動産を相続する相続人に名義を変更する必要があります。

原則として、持分を取得する相続人と持分を失う相続人の共同申請です。

法定相続分で相続人全員名義にする相続登記をした場合、事務負担が軽減されました。

持分を取得する相続人が単独で、所有権更正登記をすることができます。

所有権更正登記は、相続登記義務化の対象です。

遺産分割協議成立後3年以内に、所有権更正登記をする必要があります。

④遺産分割未了でも相続人申告登記

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

遺産分割協議中に、自分が相続人であることを申告することができます。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

遺産分割未了でも、相続人申告登記をすることができます。

⑤遺産分割協議成立後3年以内に相続登記

相続人申告登記には、相続登記義務化のペナルティー回避の効果しかありません。

相続人申告登記をしても、あらためて相続登記をする必要があります。

遺産分割協議成立後、3年以内に相続登記をする必要があります。

⑥遺産分割調停で遺産分割

相続人間で話し合いができないとき、家庭裁判所の助力を得ることができます。

遺産分割調停とは、調停委員のアドバイスを受けてする話合いです。

相続人だけで話し合いをすると、感情的になって話し合いができないかもしれません。

調停委員から公平な意見を根拠にしてアドバイスがされると、納得できるかもしれません。

調停委員のアドバイスを受けて、相続人全員で合意を目指します。

相続人全員の合意ができたら、合意内容は調停調書に取りまとめます。

相続人全員で合意ができたら、相続登記をすることができます。

3相続登記義務化でペナルティーが課される

①10万円以下の過料が課される可能性

令和6年4月1日から相続登記をする義務が課されました。

相続登記の義務を果たしていない場合、ペナルティーが課されます。

ペナルティーの内容は、10万円以下の過料です。

過料とは、行政上の義務違反に対するペナルティーです。

過料は刑罰ではないから、前科が付きません。

前科が付かないと言っても、10万円以下のペナルティーは負担が重いでしょう。

相続登記の義務を果たしていないと、10万円以下の過料が課される可能性があります。

②期限3年経過でペナルティーの対象

令和6年(2024年)4月1日から、相続登記をする義務が課されました。

相続登記の期限は、3年です。

令和6年(2024年)4月1日以降に発生した相続は、当然に対象になります。

相続があったことを知ってから、相続登記の期限3年がスタートします。

相続登記の期限3年を経過すると、ペナルティーの対象になります。

令和6年(2024年)4月1日以前に発生した相続も、義務化の対象です。

過去の相続は、すでに3年を経過していることが多いでしょう。

過去の相続は、令和6年4月1日に期限3年がスタートします。

相続登記義務化がスタートしてから、3年間の猶予があると言えます。

過去の相続は令和9年3月31日を経過すると、ペナルティーの対象になります。

相続登記の期限3年が経過すると、ペナルティーの対象になります。

③正当理由でペナルティーの対象外

行政上の義務に違反すると、ペナルティーが課されます。

正当な理由があれば、ペナルティーの対象外です。

法務省ホームページで、正当な理由について次のように示しています。

(1)相続登記の義務に係る相続について、相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合

(2)相続登記の義務に係る相続について、遺言の有効性や遺産の範囲等が相続人等の間で争われているために相続不動産の帰属主体が明らかにならない場合

(3)相続登記の義務を負う者自身に重病その他これに準ずる事情がある場合

(4) 相続登記の義務を負う者が配偶者からの暴力の防止及び被害者の保護等に関する法律(平成13年法律第31号)第1条第2項に規定する被害者その他これに準ずる者であり、その生命・心身に危害が及ぶおそれがある状態にあって避難を余儀なくされている場合

(5) 相続登記の義務を負う者が経済的に困窮しているために、登記の申請を行うために要する費用を負担する能力がない場合

正当な理由があると認められれば、ペナルティーの対象外になります。

4相続登記の手順

手順①不動産調査

相続登記の対象になる不動産を特定します。

固定資産税の課税明細書や名寄帳を取り寄せると判明します。

手順②相続人調査

相続登記には、たくさんの戸籍謄本が必要です。

被相続人の出生から死亡までの連続した戸籍謄本と相続人の現在戸籍は必ず用意します。

戸籍謄本の解読は、想像以上に骨の折れる作業です。

手順③遺産分割協議

相続人全員で分け方の合意ができたら、合意内容は書面に取りまとめます。

遺産分割協議書は、分け方の合意内容についての証明書です。

相続人全員が記名し実印で押印します。

実印による押印であることを証明するため、印鑑証明書を添付します。

手順④登記申請書を作成

登記申請書のひな型は、法務局のホームページに出ています。

参考にして、作成します。

手順⑤法務局へ提出

申請書と添付書類を取りまとめて、法務局に提出します。

提出は窓口まで出向いてもいいし、郵送でも差し支えありません。

5相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は一生のうち何度も経験するものではないでしょう。

だれにとっても不慣れで、手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は、重要な財産であることが多いものです。

法務局は、厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

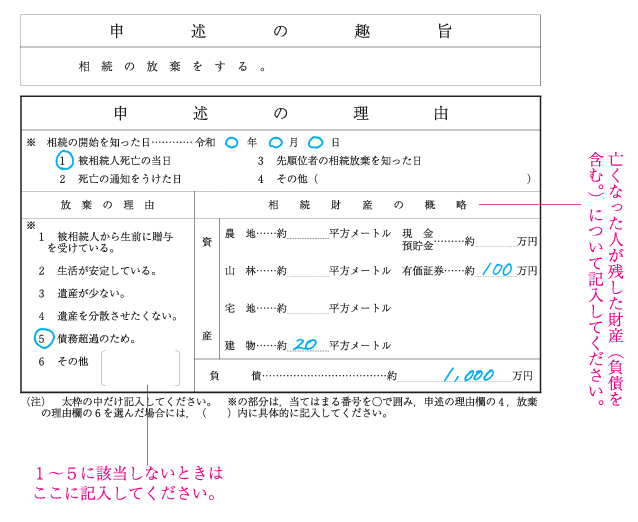

相続放棄の理由は関わりたくないから

1相続放棄とは

相続が発生したら、原則として、被相続人のプラスの財産もマイナスの財産も相続人が受け継ぎます。

被相続人のプラスの財産もマイナスの財産も受け継がないことを相続の放棄といいます。

相続放棄をすると、プラスの財産を引き継がなくなりますが、マイナスの財産も引き継ぐことがなくなります。

家庭裁判所に対して、必要な書類をを添えて相続放棄をしたい旨の申立てをします。

相続放棄はプラスの財産もマイナスの財産も引き継ぎませんという裁判所に対する届出です。

相続人らとのお話合いで、プラスの財産を相続しませんと申し入れをすることではありません。

つまり、家庭裁判所で認められないと相続手続に参加しなければなりません。

相続財産は相続人全員の共有です。

相続財産の分け方を決めるためには、相続人全員の合意が不可欠です。

他の相続人にプラスの財産を相続しませんと申し入れをした場合、相続人であることに変わりはありません。

依然として相続人だから、他の相続人と関わり合いになります。

2関わりたくないからを理由に相続放棄ができる

①相続放棄の理由は重要ではない

相続放棄をすると、プラスの財産を引き継がなくなりますが、マイナスの財産も引き継ぐことがなくなります。

相続放棄の理由で多いのは、「被相続人の借金を引き継ぎたくない」です。

その他でも構いません。

「被相続人や他の相続人と疎遠で、関わりたくない」でも差し支えありません。

「裕福で生活に困っていないから」も問題ありません。

明確な理由がなくても構いません。

プラスの財産がほとんどないから、万が一にもマイナスの財産があったときの安全のため相続放棄をするというケースもあります。

相続放棄をするために重要なのは、相続放棄をする意思です。

相続放棄をする理由は、あまり重要ではありません。

②相続放棄をするときに財産調査は不要

相続放棄をするか相続を単純承認するか判断するために、財産調査をすることが多いものです。

自称専門家が高額な報酬を目的に財産調査は必須と無意味なアドバイスをしています。

相続放棄をする理由が「裕福で生活に困っていないから」の場合、財産調査自体が無意味です。

「被相続人や他の相続人と疎遠で、関わりになりたくない」場合、プラスの財産が多くても相続放棄をするケースは少なくありません。

どのような財産状況であっても相続放棄を希望する場合、財産調査は必要ありません。

相続放棄申述書に被相続人の財産状況を書く欄がありますが、記入しなくても差し支えありません。

③何もしないといつまでも関わることになる

被相続人や他の相続人と疎遠な場合、面倒な相続手続に関わりたくないと考えるでしょう。

見知らぬ相続人から連絡が来ても、返事を先延ばしするかもしれません。

相続財産は相続人全員の共有です。

相続財産の分け方を決めるためには、相続人全員の合意が不可欠です。

相続人である以上、相続財産の分け方について合意がないと手続ができません。

疎遠だから返事を先延ばしすると、いつまでたっても関わることになります。

相続財産の分け方について合意するまで、相続手続ができないからです。

ときには、司法書士などの専門家から連絡が来る場合があります。

見知らぬ他の相続人より司法書士などの専門家の方が話しやすいかもしれません。

司法書士であれば、相続放棄をしたい場合に相談に応じてもらえます。

面倒な相続手続に関わりたくないのであれば、すぐに行動を起こしましょう。

3相続放棄の理由が関わりたくないからの場合の相続放棄申述書の書き方

①関わりたくないからの場合「放棄の理由」欄は6その他

相続放棄をしたい場合、家庭裁判所に対して相続放棄をしたい旨の申立てをします。

相続放棄をしたい旨の申立書のことを、相続放棄申述書と言います。

相続放棄申述書の様式は、家庭裁判所のホームページに出ています。

相続放棄申述書の2ページ目の左下に、放棄の理由欄があります。

1被相続人から生前に贈与を受けている

2生活が安定している

3遺産が少ない

4遺産を分散させたくない

5債務超過のため

6その他( )

上記のように理由の例が並んでいます。

関わりたくないからを理由に相続放棄をする場合、6その他に○をつけます。

かっこの中に、疎遠なので関わりたくないなどと記入します。

生活が安定しているから関わりたくない場合、2生活が安定しているに○をつけます。

遺産が少ないから関わりたくない場合、3遺産が少ないに○をつけます。

②長文になるなら上申書に書く

相続放棄をする理由は、あまり重要ではありません。

疎遠なので関わりたくないなどで問題はありません。

事情によっては理由を詳細に申し立てたい場合があるでしょう。

相続放棄申述書の「放棄の理由」欄に書き切れない場合、上申書を提出することができます。

③相続放棄照会書の回答書に書いてもよい

家庭裁判所に対して相続放棄をしたい旨の届出をした場合、家庭裁判所から相続放棄照会書が届きます。

家庭裁判所から届く相続放棄照会書とは、相続放棄についての意思確認です。

相続放棄は、影響の大きい手続なので間違いがないように慎重に確認します。

多くの場合、相続放棄照会書には「相続放棄をする理由を具体的に書いてください」といった質問があります。

回答書に具体的な理由を記載するといいでしょう。

相続放棄をするために重要なのは、相続放棄をする意思です。

家庭裁判所は、本人の意思に反して相続放棄の申立てをしたのではないか確認します。

自分の意思で相続放棄の申立てをしたことが伝わるように回答書を書くといいでしょう。

4熟慮期間3か月のスタートは知ってから

相続放棄は、原則として、相続があったことを知ってから3か月以内に申立てをする必要があります。

相続があったことを知ってからとは、必ずしも、被相続人の死亡してからではありません。

被相続人が死亡した後3か月以上経過してから、相続放棄の申立てをして、認められることもあります。

相続放棄ができる3か月以内のスタートは、相続があったことを知ってからだからです。

相続があったことを知らなかった場合、相続放棄ができる3か月がスタートしていません。

このポイントは、相続が発生してから3か月以内に申立てができなかったのは止むを得なかったと家庭裁判所に納得してもらうことです。

被相続人や他の相続人と疎遠になっている場合、相続発生直後に連絡されないことが多いでしょう。

3か月以内に申立てができなかったのは仕方なかったと家庭裁判所が納得できる理由があるときだけは、家庭裁判所も相続放棄を認めてくれるのです。

債権者や市役所などから手紙が来て相続があったことを知った場合、この通知は大切です。

この手紙を見て相続があったことを知ったという証拠になるからです。

5相続放棄を司法書士に依頼するメリット

実は、相続放棄はその相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできますが、高等裁判所の手続で、2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙にハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に届出ができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文やダラダラとした作文では認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知していますから、認めてもらいやすい書類を作成することができます。

さらに、通常の相続放棄と同様に戸籍や住民票が必要になります。

お仕事や家事、通院などでお忙しい人には平日の昼間に役所にお出かけになって準備するのは負担が大きいものです。

戸籍や住民票は郵便による取り寄せもできますが、書類の不備などによる問い合わせはやはり役所の業務時間中の対応が必要になりますから、やはり負担は軽いとは言えません。

このような戸籍や住民票の取り寄せも司法書士は代行します。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

特別縁故者に期待するよりも遺言書作成で遺贈

1遺言書を作成して遺贈

①相続人以外の人に遺贈ができる

遺言書を作成して、自分の死後だれに財産を引き継がせるか自由に決めることができます。

遺贈とは、相続人や相続人以外の人に財産を引き継がせることです。

相続人になる人は、法律で決まっています。

相続人以外の人は、相続することができません。

遺言書を作成して、相続人以外の人に遺贈ができます。

②特定遺贈と包括遺贈

遺贈には、2種類あります。

特定遺贈と包括遺贈です。

特定遺贈とは、遺言書に、「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

③遺言執行者に相続手続をおまかせできる

遺言者を作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言執行者がいると確実に遺言書の内容を実現してくれるから、遺言者は安心です。

遺言執行者がいると相続手続をおまかせできるから、財産を受け取る人も安心です。

遺言執行者に、相続手続をおまかせできます。

④遺言が無効になると遺贈も無効

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

遺言書なしで、遺贈をすることはできません。

遺言書が無効になると、遺贈も無効になります。

⑤公正証書遺言がおすすめ

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

ひとりで作ることができるから、手軽です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

証人2人に確認してもらって、作ります。

遺言書には、厳格な書き方ルールがあります。

遺言者が法律に詳しいことは、あまりないでしょう。

書き方ルールに違反すると、遺言書が無効になります。

遺言書が無効になると、遺贈も無効になります。

公証人は、法律の専門家です。

公正証書遺言が書き方ルールの違反で無効になることは考えられません。

公証人が関与するから、公正証書には高い信頼性があります。

遺言書を作成する場合、公正証書遺言がおすすめです。

2特別縁故者は相続人不存在のときだけ

①相続人になる人は法律で決まっている

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続人になる人は、次のとおりです。

(2)~(4)の場合、先順位の人がいる場合、後順位の人は相続人になれません。

(1)配偶者は必ず相続人になる

(2)被相続人に子どもがいる場合、子ども

(3)被相続人に子どもがいない場合、親などの直系尊属

(4)被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹

②相続人不存在なら国庫帰属

相続人になる人は、法律で決まっています。

天涯孤独の人には、相続人がまったくいません。

相続人はいるけど、相続放棄をすることがあります。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続人が不存在の場合、相続財産は国庫に帰属します。

③相続人不存在のときだけ特別縁故者財産分与の申立て

相続が発生したら、被相続人のものは相続人が相続します。

相続人不存在の場合、相続財産は国庫に帰属するのが原則です。

特別縁故者とは、被相続人に特別な縁故があった人です。

相続財産を国庫に帰属させるより、特別な関係にあった人に分与した方が適切なことがあります。

家庭裁判所に特別縁故者と認められれば、相続財産が分与されます。

相続人不存在の場合だけ、特別縁故者財産分与の申立てをすることができます。

3特別縁故者に認められる要件

①生計を同じくしていた人

相続が発生したら、一定の範囲の家族が相続人になります。

相続人になる人は、法律で決められています。

例えば、被相続人に配偶者がいる場合、配偶者は必ず相続人になります。

相続人になる配偶者とは、法律上の配偶者です。

事実婚・内縁の配偶者は、相続人ではありません。

事実婚・内縁の配偶者は、被相続人と一緒に暮らして生計を同じくしていたでしょう。

相続人不存在である場合、特別縁故者に認められる可能性があります。

例えば、配偶者に連れ子がいることがあります。

法律上の配偶者は、相続人になることができます。

連れ子は、被相続人の子どもではありません。

被相続人と連れ子は、当事者が合意すれば養子縁組をすることができます。

養子縁組をした場合、養子は養親の子どもになります。

養親が死亡したとき、養子は相続人になります。

養子は、養親の子どもだからです。

養子縁組をしていない場合、連れ子には親族関係がありません。

被相続人の相続人になることはできません。

連れ子が相続人と一緒に暮らして生計を同じくしていることがあります。

相続人不存在である場合、特別縁故者に認められる可能性があります。

特別縁故者に認められるか家庭裁判所が判断します。

家庭裁判所は、当事者の主張だけでなく客観的な証拠を重視します。

被相続人と一緒に暮らして生計を同じくしていた場合、同一の住民票があるでしょう。

事実婚・内縁の配偶者は、住民票に「夫(未届)」「妻(未届)」と記載してもらえます。

長年同居していたことも、住民票で証明することができます。

長年同居して生計を同じくしている場合、特別な縁故があったと認められやすくなるでしょう。

②被相続人の療養看護につとめた人

療養看護につとめた人とは、被相続人の身の回りの世話を献身的にした人です。

例えば、被相続人に子どもがいる場合、子どもは相続人になります。

子どもの配偶者は、相続人ではありません。

被相続人のいとこなども相続人ではありません。

子どもの配偶者やいとこが被相続人の療養看護につとめていることがあります。

親族として助け合いをする以上に献身的に療養看護に努めていた場合、特別縁故者に認められる可能性があります。

被相続人から相当の対価を得ていた場合、献身的とは言えないでしょう。

看護師やヘルパーとして対価を得ていた場合、特別縁故者に認められるのは難しいでしょう。

対価を得ていたものの対価の程度を大きく超えて献身的に尽くしていた場合、特別縁故者に認められる可能性があります。

療養看護につとめたことは、次の書類で証明することができます。

(1)医療費や介護費の領収書

(2)療養看護のための交通費の領収書

(3)被相続人と頻繁に交流していたことが分かる手紙、写真、メール、日記

(4)献身的に療養看護につとめていたことが分かる手紙、写真、メール

③その他被相続人と特別な関係にあった人

特別縁故者とは、被相続人に特別な縁故があった人です。

遺言書がなくても、その人に相続財産を受け継がせるのが適当と考えられる特別な関係がある人は特別縁故者と認められる可能性があります。

例えば、被相続人が生前設立し発展に尽力してきた法人があることがあります。

被相続人が心血注いできた法人は、相続財産を受け継がせるのに適切と考えられるでしょう。

被相続人と特別な関係にあったと認められた場合、特別縁故者に認められることがあります。

他にも、被相続人の家族同然に暮らしてきた内弟子がいることがあります。

被相続人がわが子同然に可愛がっていて、事業を引き継がせたいと常々言っていることがあります。

被相続人が後継者にしたいと考えていた人に、相続財産を受け継がせるのに適切と考えられるでしょう。

被相続人と特別な関係にあったと認められた場合、特別縁故者に認められることがあります。

被相続人と特別な関係にあったことは、次の書類で証明することができます。

(1)被相続人と親密な関係にあったことが分かる手紙、写真、メール、日記

(2)被相続人と頻繁に交流していたことが分かる手紙、写真、メール、日記

(3)被相続人が相続財産を引き継がせる意思があったことが分かる書類

④相続人がいたら特別縁故者は認められない

特別縁故者が認められるのは、相続人が不存在のときだけです。

相続人になる人は、法律で決められています。

家族のさまざまな事情から、被相続人と疎遠になっている家族がいることがあります。

音信不通であっても行方不明であっても、法律で決められた人は相続人になります。

相続人がいるのに、特別縁故者が認められることはありません。

⑤死後の縁故は認められない

特別縁故者とは、被相続人の生前に特別な関係があったと認められる人です。

被相続人が死亡した後、被相続人の遺体を引き取ったり葬儀を行ったりする必要があります。

多くの場合、生前にも特別な関係があった人が遺体を引き取ったり葬儀を行ったりするでしょう。

生前にほとんど関与や交流がなかった人が、遺体を引き取ったり葬儀を行ったりすることがあります。

被相続人の生前に関与や交流がない場合、特別縁故者に認められません。

遺体を引き取ったり葬儀を行ったりすることは、生前にも特別な関係があったことが推察されます。

生前に特別な関係があったことを主張したうえで、遺体を引き取ったり葬儀を行ったりしたことを主張するといいでしょう。

葬儀は、人生最後の儀式として重要なものです。

被相続人の死亡後に葬儀や祭祀のための費用を負担した場合、合理的な金額であれば相続財産から支払われるのが通常です。

死後の縁故だけでは、特別縁故者に認められることはありません。

4特別縁故者に期待するよりも遺言書作成で遺贈

①特別縁故者財産分与の申立ての期限は3か月

特別縁故者財産分与の申立ての期限は、3か月です。

相続人不存在が確定してから、3か月がスタートします。

相続人不存在が確定しても、だれも連絡してくれません。

期限3か月は、想像以上に短いでしょう。

特別縁故者財産分与の申立ての期限は、3か月です。

②特別縁故者は家庭裁判所が判断

相続人不存在の場合、相続財産は国庫に帰属するのが原則です。

特別縁故者に認められた場合、相続財産の分与を受けることができます。

特別縁故者に認められる要件は、先に説明したとおりです。

特別縁故者に認められるか、家庭裁判所が判断します。

主観的に特別縁故者であると思っても、証拠がないと家庭裁判所は認めてくれないでしょう。

家庭裁判所は、客観的な証拠を基に判断するからです。

特別縁故者に認められるのは、想像以上に高いハードルがあります。

特別縁故者は、家庭裁判所が判断します。

③分与される財産は家庭裁判所が判断

相続財産から分与される財産は、家庭裁判所の裁量で判断します。

莫大な相続財産があっても、わずかな財産だけ分与されることがあります。

わずかな縁故だけであれば、わずかな財産だけ分与されるでしょう。

主観的に深い縁故があると思っても、証拠がないと家庭裁判所は認めてくれないでしょう。

家庭裁判所は、客観的な証拠を基に判断するからです。

特別縁故者に認められても全財産が分与されるには、想像以上に高いハードルがあります。

分与される財産は、家庭裁判所が判断します。

④遺言書作成で迅速確実に遺贈

特別縁故者に対する相続財産分与の申立てをしてから財産が分与されるまで、1年程かかります。

特別縁故者と認められるか、家庭裁判所が判断します。

分与される財産は、家庭裁判所が判断します。

特別縁故者として財産分与を受けるためには、想像以上に高いハードルがあります。

遺言書を作成しておけば、確実に遺贈することができます。

遺言執行者を指名すれば、いっそう確実になるでしょう。

特別縁故者に期待するより、遺言書を作成して遺贈がおすすめです。

⑤公正証書遺言作成の手順

手順①相続財産の一覧表を作成

手順②相続財産を引き継ぐ人を決める

手順③必要書類の準備

手順④公証人と打合せ

手順⑤証人2人に依頼

手順⑥遺言書文案を確認

手順⑦公正証書遺言の作成

手順⑧公証役場へ手数料の支払い

5遺言書作成を司法書士に依頼するメリット

遺言書は、被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

民法に遺言書を作ることができるのは、15歳以上と定められています。

遺言書を作成すれば、法定相続人や法定相続人以外の人に財産を引き継ぐことができます。

遺言書があって遺言執行者がいれば、相続手続はおまかせできます。

遺言者にとっても財産を受け取る人にとっても、安心です。

相続人がいない場合、想像以上に手間と時間がかかります。

手間と時間をかけても、確実に財産を引き継ぐことができるわけではありません。

お互いを思いやる方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

公正証書遺言があっても一部放棄

1公正証書遺言と自筆証書遺言は同じ効力

①遺言書の種類

遺言書の種類は、民法という法律で決められています。

大きく分けて、普通方式の遺言と特別方式の遺言とあります。

普通方式の遺言は、次の3つです。

(1)自筆証書遺言

(2)公正証書遺言

(3)秘密証書遺言

特別方式の遺言は、次の4つです。

(1)死亡の危急に迫った者の遺言

(2)伝染病隔離者の遺言

(3)在船者の遺言

(4)船舶遭難者の遺言

特別方式の遺言は、生命の危機に迫っている人や航海中など交通できない人が作る特別の遺言です。

ごく稀な遺言と言えるでしょう。

多くの方にとって、遺言というと普通方式の遺言です。

なかでも(1)自筆証書遺言(2)公正証書遺言のいずれかを作成される方がほとんどです。

②自筆証書遺言は手軽

自筆証書遺言は、遺言者が自分で書いて作った遺言書です。

専門家の手を借りることなく、手軽に作ることができます。

世の中の大半の遺言書は、自筆証書遺言です。

ひとりで作ることができるので、作るだけであれば費用はかかりません。

自筆証書遺言は、専門家の手を借りずに作られることが多いものです。

法律の知識が少ないと、法律上効力のない遺言書になってしまうかもしれません。

自筆証書遺言は、手軽な遺言書です。

③公正証書遺言は安心確実

公正証書遺言は、遺言内容を公証人に取りまとめてもらって作る遺言書です。

遺言者が公証人に遺言内容を伝えて、証人2人に確認してもらって作ります。

遺言の内容を伝えておけば、適切な表現で文書にしてもらえます。

公証人は、法律の専門家です。

公証人が関与するから、法律上の不備があって遺言書が無効になることは考えられません。

作った遺言書原本は、公証役場で保管されます。

紛失するおそれがありません。

相続人らに偽造や変造されたり、捨てられたりする心配もありません。

遺言書が作られていることが分かっていれば、容易に探してもらえます。

公正証書遺言は、安心確実な遺言書です。

④公正証書遺言と自筆証書遺言の効力にちがいはない

自筆証書遺言は、手軽な遺言書です。

公正証書遺言は、安心確実な遺言書です。

公正証書遺言と自筆証書遺言の効力に、ちがいはありません。

公正証書遺言は、公証人が作成します。

法律の専門家が関与するから、法律上の不備があることは考えられません。

法律上の不備で無効になることは、ほとんどありません。

自筆証書遺言は、遺言者がひとりで作成します。

法律の専門家が関与することは、あまりありません。

遺言者は、法律の知識が少ないでしょう。

法律上の不備で無効になることが、少なくありません。

法律上の不備がない遺言書であれば、有効な遺言書です。

有効な遺言書であれば、公正証書遺言も自筆証書遺言も遺言書です。

効力にちがいはありません。

公正証書遺言の方が強い効力があるといったことはありません。

2相続と遺贈のちがい

①相続は相続人に受け継ぐこと

相続が発生した場合、一定の親族が相続人になります。

相続人になる人は、法律で決まっています。

法律で決められた人が、相続人になります。

相続するのは、相続人のみです。

相続は、相続人に引き継ぐことです。

相続人以外の人は、相続することはできません。

②遺贈は相続人以外の人にも引き継ぐことができる

相続が発生した場合、原則として、被相続人のものは相続人が相続します。

相続人以外の人に財産を受け取ってもらいたいケースがあります。

被相続人は遺言書を作成して、相続人や相続人以外の人に財産を引き継ぐことができます。

遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことを遺贈と言います。

相続人に対して遺贈をすることができるし、相続人以外の人に遺贈をすることができます。

遺言書に「相続させる」とあるときは、相続で手続をします。

遺言書に「遺贈する」とあるときは、遺贈で手続をします。

③包括遺贈と特定遺贈がある

遺贈には、2種類あります。

包括遺贈と特定遺贈です。

包括遺贈とは、遺言書に「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

特定遺贈とは、遺言書に「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

遺言書は、財産を受け取ってもらう人の関与なしに作ることができます。

遺言で遺贈や相続のことを定める場合、遺言者が受け取る人の意見を聞かずに、一方的に決めることができます。

遺言書で決められたことは、ご辞退することができます。

3相続放棄・包括遺贈は一部放棄ができない

①相続放棄をすると相続人でなくなる

相続が発生したら、原則として、被相続人のプラスの財産もマイナスの財産も相続人が受け継ぎます。

被相続人のプラスの財産もマイナスの財産も受け継がないことを相続の放棄といいます。

相続放棄をすると、プラスの財産を引き継がなくなりますが、マイナスの財産も引き継ぐことがなくなります。

相続放棄をすると、はじめから相続人でなくなります。

例えば、相続人が配偶者と子どもである場合、子ども全員が相続放棄をしたら子どもはいないものとして扱われます。

子どもがいない場合、次順位の相続人は親などの直系尊属になります。

②相続放棄・包括遺贈の放棄は家庭裁判所で手続

相続が発生した場合、相続人は相続を単純承認するか相続放棄をするか選択することができます。

単純承認をした場合、被相続人のプラスの財産もマイナスの財産も受け継ぎます。

相続放棄をした場合、被相続人のプラスの財産もマイナスの財産も受け継ぎません。

相続放棄と包括遺贈の放棄は、家庭裁判所で手続します。

必要な書類をを添えて、相続放棄の申立てをします。

家庭裁判所で相続放棄が認められた場合、相続人でなくなります。

相続人でないから、被相続人のプラスの財産もマイナスの財産も引き継ぎません。

相続人でないから、一部だけ引き継ぐことはあり得ません。

相続人でないから、一部だけ放棄することはあり得ません。

プラスの財産は引き継ぐけどマイナスの財産は引き継がないといったことは、できません。

相続放棄と包括遺贈の放棄は、財産の選り好みはできません。

③遺言書があっても遺産分割協議

被相続人が遺言を作成していた場合、相続人は被相続人の意思を実現してあげたいと思うでしょう。

多くの場合、遺言書の内容どおりに財産を分けることになります。

遺言書が作成されてから相続が発生するに、長期間経過するのか通常です。

遺言書が作成されたときとは、大きく事情が変わっていることがあります。

遺言書が作成されたときには、適切な内容であったかもしれません。

大きく事情が変わってしまった後では、相続人全員にとって不都合な内容であることがあります。

相続人全員にとって不都合な内容になってしまった遺言書を、あえて執行する必要はありません。

相続人全員で話し合って、相続財産の分け方を決めた方が合理的です。

公正証書遺言があっても、遺産分割協議をすることができます。

自筆証書遺言があっても、遺産分割協議をすることができます。

公正証書遺言と自筆証書遺言の効力に、ちがいはないからです。

遺言書に「相続人〇〇〇〇に財産〇〇〇〇を相続させる」とあるのに、相続人〇〇〇〇が財産〇〇〇〇を相続したくないことがあります。

他の相続人が財産〇〇〇〇を相続したいかもしれません。

相続人全員の合意ができれば、他の相続人が財産〇〇〇〇を相続することができます。

このような合意をすることを、俗に相続放棄をしたと表現することがあります。

受け取りたくない財産を他の相続人が相続したから、一部の財産の相続放棄をしたと表現することがあります。

相続人全員の合意で、相続放棄をすることはできません。

相続放棄は、家庭裁判所で手続をする必要があるからです。

相続人全員の合意で相続財産の分け方を決めることは、遺産分割協議と言います。

4特定遺贈は一部放棄をすることができる

①特定遺贈は放棄をすることができる

遺言書は、受け取る人の意見を聞かずに一方的に決めることができます。

遺言書の内容によっては、受け取る人が困ることがあります。

遺言書で決められたことは、ご辞退することができます。

遺言書で特定遺贈をすることが定められていることがあります。

特定増を受け取る人は、ご辞退をすることができます。

②特定遺贈全部を放棄することができる

特定遺贈は、遺言書に「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

遺言書に書いてある特定遺贈すべてを放棄することができます。

③一部の財産を放棄することができる

特定遺贈では、遺贈する財産が具体的に書いてあります。

財産ひとつだけ遺贈することもあるし、複数の財産を遺贈することもあります。

複数の財産を遺贈すると書いてある場合、一部の財産だけ受け取って一部の財産を放棄することができます。

例えば「株式と金100万円を遺贈する」とある場合、株式は受け取るが金100万円は辞退することができます。

④財産の一部を放棄することができる

分割できる財産を遺贈の対象にすることがあります。

現金は、分割できる財産の代表例です。

例えば「金100万円を遺贈する」とある場合、金30万円を受け取るが金70万円は辞退することができます。

⑤特定遺贈の放棄は遺贈義務者へ通知

相続放棄と包括遺贈の放棄は、家庭裁判所で手続が必要です。

特定遺贈を放棄する場合、家庭裁判所で手続する必要はありません。

特定遺贈の放棄を希望する場合、遺贈義務者に通知します。

遺贈義務者は、次のとおりです。

遺言執行者がいる場合 遺言執行者

遺言執行者がいない場合 相続人

遺言執行者も相続人もいない場合 相続財産清算人

遺贈義務者に通知すれば、特定遺贈は放棄できます。

単に通知するだけの場合、後から言った言わないのトラブルに発展するおそれがあります。

トラブルにならないように、配達証明付き内容証明郵便で通知するのがおすすめです。

⑥特定遺贈の放棄に期限はない

特定遺贈の放棄を希望する場合、遺贈義務者に通知します。

特定遺贈の放棄の通知に、期限はありません。

相続放棄と包括遺贈の放棄は、期限があります。

相続があったことを知ってから、3か月以内です。

「相続があったことを知ってから」とは、被相続人が死亡して相続が発生し、その人が相続人であることを知って、かつ、相続財産を相続することを知ってから、と考えられています。

3か月以内に戸籍や住民票などの必要書類を揃えて管轄の家庭裁判所に提出しなければなりません。

5相続放棄を司法書士に依頼するメリット

相続放棄は、その相続でチャンスは1回限りです。

家庭裁判所に認められない場合、即時抗告という手続を取ることはできます。

高等裁判所の手続で2週間以内に申立てが必要になります。

家庭裁判所で認めてもらえなかった場合、即時抗告で相続放棄を認めてもらえるのは、ごく例外的な場合に限られます。

一挙に、ハードルが上がると言ってよいでしょう。

相続が発生してから3か月以内に申立てができなかったのは止むを得なかったと家庭裁判所に納得してもらって、はじめて、家庭裁判所は相続放棄を認めてくれます。

通常は家庭裁判所に対して、上申書や事情説明書という書類を添えて、説得することになります。

家庭裁判所が知りたいことを無視した作文やダラダラとした作文では認めてもらうことは難しいでしょう。

司法書士であれば、家庭裁判所に認めてもらえるポイントを承知しています。

認めてもらえやすい書類を作成することができます。

通常の相続放棄と同様に戸籍や住民票が必要になります。

仕事や家事、通院などで忙しい人には平日の昼間に市区町村役場に出向いて手続するのは負担が大きいものです。

戸籍謄本や住民票は、郵便による取り寄せもできます。

書類の不備などによる問い合わせは、市区町村役場の業務時間中の対応が必要になります。

負担は、軽いとは言えません。

手続に必要な戸籍謄本や住民票の取り寄せも、司法書士は代行します。

3か月の期限が差し迫っている方や期限が過ぎてしまっている方は、すみやかに司法書士などの専門家に相談することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。