このページの目次

1相続財産目録が必要になる場面

①相続の承認・相続放棄の判断

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

被相続人が莫大な借金を抱えて死亡した場合、相続放棄が選択肢になるでしょう。

相続財産目録は、相続財産全部を取りまとめた一覧表です。

相続財産目録があると、債務超過なのか判断しやすくなります。

相続財産目録は、相続の承認・相続放棄の判断で役立ちます。

②遺産分割協議

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定する必要があります。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話し合いです。

相続財産目録があると、相続財産の全容が一目で分かります。

相続人全員が相続財産の全容を把握していると、トラブルになりにくくなります。

相続財産目録は、遺産分割協議に役立ちます。

③遺言書の作成

遺言書があると、遺産分割がラクになります。

遺言書のとおりに、遺産分割をすることができるからです。

相続財産目録があると、相続財産の全容が一目で分かります。

遺言者が相続財産の全容を把握していると、財産の書き忘れを減らすことができます。

相続財産目録は、遺言書の作成に役立ちます。

④相続税申告

相続財産全体の規模が一定以上である場合、相続税の対象になります。

相続税は、相続があったことを知ってから10か月以内に申告納税をします。

申告すべきなのに財産の記載漏れがあると、修正申告が必要になり過少申告加算税や延滞税が課されるおそれがあります。

相続財産目録は、申告書の「財産及び負債の明細書」の基礎資料です。

相続財産目録があると、財産の記載漏れを防止することができます。

相続財産目録は、相続税申告に役立ちます。

⑤相続財産目録に法的効力はない

相続財産目録があると相続財産の全容が一目で分かるから、とても便利です。

遺言書で、遺言執行者が指名されていることがあります。

遺言執行者は、相続財産目録を作成し相続人に交付する義務があります。

一般の相続人に、相続財産目録を作成する義務はありません。

相続財産目録には、法的効力がないからです。

相続財産目録は、単なる資料に過ぎません。

相続財産の種類や数が多い場合、義務はなくても相続財産目録を作成するといいでしょう。

遺産分割協議の前提として、相続人間の信頼確保ができるからです。

相続財産の種類や数が少ない場合、相続財産目録を作成する必要はないでしょう。

遺産分割協議書や相続税の申告書は、相続財産目録を作成しても別途必要です。

2相続財産目録の書き方

①相続財産目録の基本的構成

(1)表題

タイトルを記載します。

「亡〇〇〇〇相続財産目録」と記載すると、分かりやすいでしょう。

(2)被相続人の情報

被相続人を特定します。

具体的には、次の項目を記載します。

・氏名

・生年月日

・死亡日

・本籍

・最後の住所

(3)作成日

新に相続財産が見つかることがあります。

作成日を明確にすると、相続人間の信頼確保に役立ちます。

(4)プラスの財産

相続財産を種類ごとに、記載します。

(5)マイナスの財産

相続財産を種類ごとに、記載します。

(6)生命保険

生命保険の死亡保険金は、本来相続財産ではありません。

生命保険の死亡保険金を考慮して、遺産分割することが多いでしょう。

(7)特記事項

利用状況や共有持分、共有関係を記載します。

②各財産の記載事項

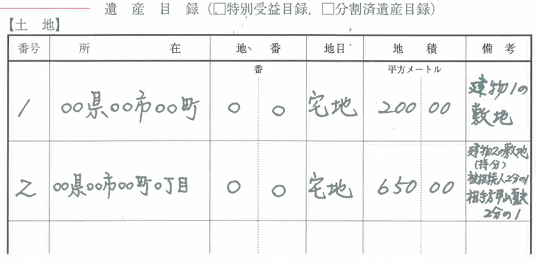

(1)土地

所在、地番、地目、地積、持分、評価額

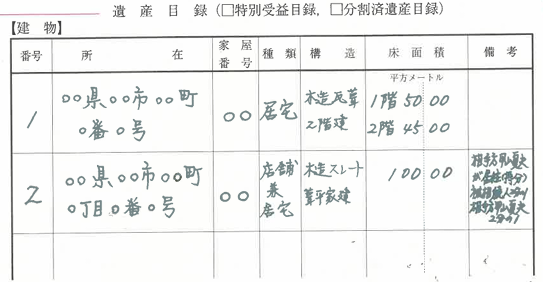

(2)建物

所在、家屋番号、種類、構造、各階の面積、持分、評価額

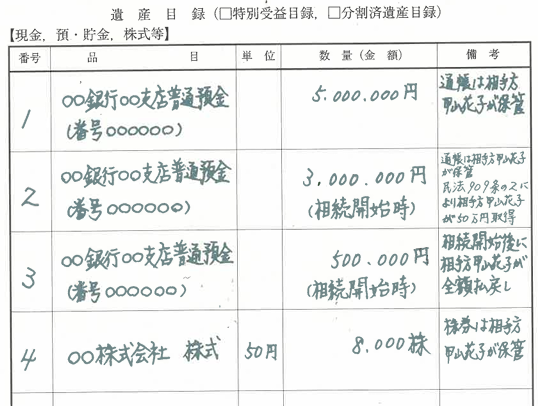

(3)預貯金

金融機関名、支店名、預金種別、口座番号、残高

(4)現金

保管場所、金額

(5)有価証券

銘柄、数量、証券会社名、取得日、評価額

(6)動産

自動車、貴金属、骨とう品、美術品などの種類、評価額

(7)保険

保険会社名、契約番号、保険の種類、受取人、保険金額、解約返戻金

(8)負債

借入先、借入額、残債額、返済条件、完済予定日、担保の有無、保証人の有無

③相続財産目録に決まった様式はない

相続財産目録は、遺産分割のために作成する書類です。

相続財産目録に、決まった様式はありません。

相続人間の信頼確保のため、必要な情報を正確に分かりやすく記載するといいでしょう。

④相続財産目録作成の手順

手順(1)相続の発生

相続の発生があったら、被相続人の出生から死亡までの連続した戸籍謄本を取得します。

被相続人の本籍、氏名、死亡日等を確認します。

相続人全員の現在戸籍を取得して、相続人を確定させます。

手順(2)相続財産調査

被相続人の自宅などで、遺品整理をします。

遺品から手がかりを探して、相続財産調査をします。

被相続人のパソコンやスマートフォンなどを確認すると、ネット銀行やネット証券などの取引が見つかることがあります。

手順(3)財産評価と根拠資料を取得

各相続財産を金銭で評価します。

目的別に評価方法を変えることができます。

評価日や評価方法で、評価額は大きく異なります。

評価の根拠資料を用意します。

手順(4)相続財産目録を記載

相続財産を分類し、相続財産目録に記載します。

各財産の特定性を確保するため、地番や家屋番号、口座番号などを明記します。

相続財産目録の書き方に決まった様式は、ありません。

複数の評価方法がある財産は、評価額と評価方法を明記します。

手順(5)根拠資料の整理

相続財産目録の各財産に番号を付け、対応する根拠資料を整理します。

添付資料の取得日や発行元を明示します。

手順(6)相続人間で共有

相続財産目録が完成したら、相続人間で共有します。

各財産の評価方法や評価額の合意内容によっては、記載内容が変更になることがあるでしょう。

変更が見つかったら作り直しをして、最新版を相続人間で共有します。

3相続財産目録作成時のよくある注意点とトラブル防止法

注意①財産の見落としや財産隠し

遺産分割協議の前提として、相続財産調査をします。

相続財産の見落としがないように、念入りに調査します。

単なる調査不足でも、他の相続人からは財産隠しに見えるからです。

財産の見落としや財産隠しを疑われると、深刻なトラブルに発展するおそれがあります。

トラブル防止法は、慎重に調査をすることです。

不動産があるときは、名寄帳を取り寄せます。

株式があるときは、証券保管振替機構に照会します。

証券保管振替機構の照会結果に基づいて、各証券会社に有価証券残高証明書を請求します。

生命保険があるときは、、一般社団法人生命保険協会に照会します。

一般社団法人生命保険協会の照会結果に基づいて、各保険会社に保険金請求をします。

負債があるときは、信用情報機関に照会します。

網羅的に調査をすると、トラブル防止に役立ちます。

相続財産調査が困難なときは、司法書士などの専門家に相談するのがおすすめです。

注意②財産の評価方法は複数ある

相続財産目録には、各財産の評価額を記載するのが一般的です。

財産によっては、評価方法が複数あります。

例えば、不動産は次の評価方法があります。

(1)公示地価

(2)相続税評価額(路線価方式)

(3)固定資産税評価額

(4)時価

(5)鑑定評価額

評価方法が異なると、評価額が大きく異なります。

不動産は高額であることが多いから、評価方法によって評価額のちがいが顕著です。

例えば、固定資産税評価額は、公示価格の60%になるように調整されています。

各相続人が自分に有利な評価方法を主張すると、深刻なトラブルに発展するおそれがあります。

特に代償分割をする場合に、評価方法のちがいは大きな問題になります。

同様のことは、不動産だけでなく株式などでも発生します。

たとえ相続税申告が必要であっても、相続税評価額で遺産分割をする必要はありません。

相続税評価額は、相続税申告をするための評価方法に過ぎないからです。

相続税額を少なくするため、認められる範囲で財産の評価額を少なく申告します。

相続税申告をするときは相続税評価額を用い、遺産分割協議では時価を用いることができます。

相続税評価額は、唯一絶対の基準ではありません。

トラブル防止法は、相続財産の評価方法について相続人全員で合意することです。

評価方法の妥当性と納得性が極めて重要です。

時価を基準にすると、相続人間の不満や不信を和らげることができます。

相続財産目録を作成する場合、評価額と評価方法を併記します。

相続財産目録は単なる一覧表ではなく、評価方法の選定とその妥当性を示す文書だからです。

注意③根拠資料を添付

相続財産目録があると、相続人間の信頼形成に有効です。

相続財産目録の正確性を担保するために、根拠資料を添付します。

根拠資料の原本は代表相続人が保管し、相続財産目録にはコピーを添付します。

相続財産目録の各財産に番号を付け根拠資料に同じ番号を記載すると、分かりやすいでしょう。

各財産の根拠資料は、次のとおりです。

(1)不動産

名寄帳、登記事項証明書、公図、測量図

(2)預貯金

預金通帳の表紙、2ページ目、通帳記入をした最終ページ

残高証明書、取引履歴明細書

(3)有価証券

有価証券残高証明書

(4)自動車

車検証

(5)生命保険

保険証券

(6)負債

借入契約書、借入残高証明書、請求書

根拠資料を添付しないと、相続財産目録自体の信頼性が低下します。

相続人間で不信感があると、トラブルに発展するおそれがあります。

トラブル防止法は、適切な根拠資料を開示することです。

注意④財産を特定できる記載をする

相続財産目録を作成する場合、各財産の特定が重要です。

各財産の特定は、相続財産目録の信頼性と法的効力の基盤になるからです。

特定できない財産の分け方について合意しても、遺産分割協議書に記載することはできません。

記載しても、相続手続を進めることはできません。

遺産分割協議が無意味なものになって、相続人間のトラブルに発展するでしょう。

トラブル防止法は、各財産の記載事項を忠実に守ることです。

相続財産を適切に特定することで、相続人間の認識のずれを防ぐことができます。

遺産分割協議書を適切に作成することができるから、相続手続をスムーズに進めることができます。

注意⑤遺産分割完了まで定期的見直し

遺産分割協議を始める前に、相続財産調査を慎重に行うのがおすすめです。

慎重に相続財産調査をしても、後から財産が見つかることがあります。

新たな財産が見つかったら、相続財産目録を更新します。

更新した相続財産目録であることが分かるように、作成日付を記載します。

相続人全員が最新の相続財産目録を確認することができると、トラブル防止に役立ちます。

4相続財産目録作成を司法書士に依頼するメリット

相続財産を整理し、調査する時間や労力は想像する以上に大きいものです。

相続財産目録の作成は、大きな悲しみに包まれている遺族にとって切ない作業です。

家族にとって、精神的負担は無視できません。

相続財産調査と相続財産目録の作成は、司法書士などの専門家に依頼することができます。

専門家が関与すると、誤りの少ない相続財産目録を作成することができます。

相続人間の信頼形成ができ、トラブルが少なくなります。

トラブルのない相続手続をしたい方は、司法書士などの専門家に相談することをおすすめします。