Archive for the ‘遺言書作成’ Category

認知症の人が遺言書作成

1遺言書作成に遺言能力が必要

①遺言書作成できるのは15歳以上

遺言能力とは、遺言書を作成することができる能力です。

遺言能力は、年齢と判断能力の意味で使われます。

15歳以上の人は、遺言書を作成することができます。

遺言書作成できるのは、15歳以上です。

②遺言書作成に判断能力が必要

判断能力としての遺言能力とは、遺言書に書いた内容を理解し遺言の結果のメリットデメリットを充分に判断できる能力です。

高齢になると、判断能力が低下することが多くなります。

多少判断能力が低下しても、遺言書に書いた内容を理解し遺言の結果のメリットデメリットを充分に判断できるでしょう。

判断能力としての遺言能力があれば、有効に遺言書を作成することができます。

遺言書作成には、判断能力としての遺言能力が必要です。

③認知症の診断後も遺言能力

判断能力が低下すると、認知症の診断を受けることになるでしょう。

認知症の診断を受けても、ごく初期の認知症であることがあります。

ごく初期の認知症である場合、わずかに判断能力が低下しただけでしょう。

重度の認知症である場合、判断能力はほとんど失われているでしょう。

判断能力がほとんど失われた後に、有効な遺言書を作成することはできません。

わずかに判断能力が低下しただけであれば、遺言能力があることがあります。

認知症の診断後も、遺言能力があることがあります。

④要介護認定後も遺言能力

高齢になると、身のまわりのことが不自由になるでしょう。

要介護認定とは、介護サービスの必要度を客観的に判断する制度です。

要介護認定の区分は、本人の生活能力や認知機能などから総合判断して認定されます。

本人の生活能力が著しく低い場合、介護サービスの必要度が高くなるでしょう。

要介護認定の区分が高くても、判断能力が充分にあることがあります。

判断能力としての遺言能力があれば、有効に遺言書を作成することができます。

要介護認定後も、遺言能力があることがあります。

⑤成年後見を利用しても遺言書作成

成年後見とは、認知症などで物事のメリットデメリットを充分に判断することができない人をサポートする制度です。

認知症の人に代わって、成年後見人が判断します。

成年後見人は、認知症の人をサポートする人です。

民法第973条は、成年後見を利用している人が遺言書を作成する方法が定められています。

認知症などで判断能力が多少低下しても、遺言書を作成できることを示しています。

判断能力を失った後では、遺言書を作成できないのは当然です。

成年後見を利用しても、遺言書を作成できることがあります。

2認知症の人が遺言書作成

①公正証書遺言がおすすめ

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

ひとりで書いて作ることができるから、手軽です。

公正証書遺言は、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

証人2人に確認してもらって、作ります。

認知症の人が遺言書を作成する場合、公正証書遺言がおすすめです。

判断能力を失った後で遺言書を作成した場合、無効になるからです。

自筆証書遺言はひとりで作るから、判断能力について分からなくなるでしょう。

遺言内容に不満がある相続人がいる場合、判断能力を失った後に作成した遺言書だから無効であると主張するでしょう。

相続人間で、深刻なトラブルになります。

公正証書遺言は、公証人が関与します。

公証人は、遺言者の意思確認をして書面にします。

遺言者が判断能力を失った場合、適切に公証人と受け答えができないでしょう。

遺言者の意思確認ができない場合、公証人は執務を停止して遺言書を作成しません。

公証人は、法律の専門家であって医師ではありません。

遺言能力の有無は、医学的な判断がされます。

公正証書遺言があっても、遺言能力が否定されることはあり得ます。

公正証書遺言が作成されたことは、公証人が意思確認できたからと言えます。

公証人が関与する公正証書遺言には、高い信頼性があります。

認知症の人が遺言書作成する場合、公正証書遺言がおすすめです。

②シンプルな遺言内容

認知症になると、物事のメリットデメリットを充分に判断することができなくなります。

複雑な内容の遺言書を作成するのは、難しくなるでしょう。

多少判断能力が低下しても、シンプルな内容の遺言書であれば物事のメリットデメリットを充分に判断することができるでしょう。

認知症の人が遺言書作成する場合、シンプルな遺言内容がおすすめです。

③医師の診断書や介護記録は重要な証拠

遺言能力を失った後で遺言書を作成しても、無効になります。

遺言内容に不満がある相続人がいる場合、遺言書の無効を主張するでしょう。

遺言の有効無効を争う場合、証拠が重要です。

医師の診断書や介護記録は、重要な証拠になるでしょう。

遺言書を作成する時点の判断能力を客観的に示すことができるからです。

相続人間の争いに巻き込まれるのをおそれて、主治医が診断書作成を拒否することがあります。

精神科の専門医などに、診断書作成を依頼するといいでしょう。

時期をずらして、複数回の診断書を準備できると安心です。

例えば、成年後見を利用している人は、医師2人以上の立会いで遺言書を作成することができます。

遺言書作成に立会った医師は、遺言者が物事のメリットデメリットを充分に判断できたことを付記して署名押印をします。

成年後見制度を利用していなくても、医師に立会いをしてもらって遺言書を作成することができます。

医師が遺言書作成に立会って遺言者が物事のメリットデメリットを充分に判断できたことを付記してもらえれば、重要な証拠になるでしょう。

遺言の有効無効を争う場合、医師の診断書や介護記録は重要な証拠になります。

④公正証書遺言作成の手順

手順①相続財産の一覧表を作成

手順②相続財産を引き継ぐ人を決める

手順③必要書類の準備

手順④公証人と打合せ

手順⑤証人2人に依頼

手順⑥遺言書文案を確認

手順⑦公正証書遺言の作成

手順⑧公証役場へ手数料の支払い

3遺言能力を判断するときの重要なポイント

ポイント①遺言内容の理解と判断能力

遺言能力の有無を判断する場合、遺言者が遺言内容を正確に理解し法的効果や結果を適切に認識できるかが重要です。

遺言内容がシンプルである場合、多少判断能力が低くても遺言能力は認められやすいでしょう。

遺言内容が複雑である場合、多少判断能力が低いだけでも遺言能力は認められにくいでしょう。

遺言能力を判断するときの重要なポイント1つ目は、遺言内容の理解と判断能力です。

ポイント②精神状態と健康状態

遺言能力の有無を判断する場合、認知症の進行度や精神疾患の有無や進行度が重要な判断基準になります。

認知症の進行度や精神疾患の有無や進行度は、医師の診断書やカルテが有力な証拠になるでしょう。

長谷川式認知症スケールなどの点数は、重要な参考資料になります。

長谷川式認知症スケールで20点以上であると、判断能力があると認められやすいでしょう。

長谷川式認知症スケールで10点以下であると、判断能力はほとんど認められないでしょう。

10点台の場合は、個別事情を考慮して総合的に裁判所が判断します。

遺言能力を判断するときの重要なポイント2つ目は、精神状態と健康状態です。

ポイント③遺言作成の動機と経緯

遺言能力の有無を判断する場合、遺言作成の動機と経緯が重要な判断基準になります。

遺言書を作成する場合、家族のすすめがきっかけになることが多いでしょう。

家族のすすめをきっかけに、自発的意思に基づいて遺言書を作成したと認められる必要があります。

第三者が強制的に遺言書を作成させたといった事情がある場合、遺言能力がなかったと判断されるでしょう。

遺言者が自発的に遺言書を作成した場合、遺言作成の動機や経緯と遺言内容に整合性があるでしょう。

遺言作成の動機や経緯と遺言内容が合理的であり意思形成が自然である場合、遺言能力が認められます。

例えば、長年連れ添った配偶者の行く末を心配して全財産を相続させる遺言書を作成した場合、整合性があり遺言能力が認められやすいでしょう。

見ず知らずの人に複数の財産を譲るなど突飛な内容の遺言書を作成した場合、整合性がなく遺言能力が認められにくいでしょう。

遺言能力を判断するときの重要なポイント3つ目は、遺言作成の動機と経緯です。

ポイント④遺言者の年齢

法律上は、15歳以上の人は遺言能力があるとされます。

高齢になると判断能力が低下することが多いことから、遺言者の年齢は重要な判断基準になります。

高齢になってから遺言書を作成する場合、遺言能力の有無が問題になるのは避けられないと言えるでしょう。

遺言能力を判断するときの重要なポイント4つ目は、遺言者の年齢です。

4不審な遺言書が見つかったら

①遺言書があっても遺産分割協議ができる

遺言書で財産の分け方を決めた場合、原則として遺言書どおりに分けることができます。

遺言書の内容があまりに偏っている場合、そのまま執行すると相続人間でトラブルになるでしょう。

相続人間でトラブルになる遺言書なのに、わざわざ執行してトラブルにする必要はありません。

相続人間で話し合って、相続財産の分け方を決める方が合理的です。

遺言書があっても、相続人全員の合意で遺産分割協議をすることができます。

遺産分割協議とは、相続人全員の話し合いで相続財産の分け方を決めることです。

遺言書の有効無効を差し置いて、トラブルを回避することができます。

相続人全員の合意で、柔軟な遺産分割を実現することができます。

遺言書があっても、遺産分割協議ができます。

②遺言書無効確認調停

遺言能力を失っているのに遺言書を作成しても、無効です。

一部の相続人が遺言書は無効と主張しても、他の相続人は有効と主張することがあります。

遺産分割協議では、相続人全員の合意が必要です。

遺言書を有効と主張する相続人は、遺産分割協議に応じないでしょう。

遺言書無効確認調停とは、家庭裁判所の助力を借りてする話し合いです。

不審な遺言書が見つかったら、当事者で話し合いをするべく遺言書無効確認調停をすることができます。

③遺言書無効確認訴訟

相続人間で話合いができるのなら、話し合いで解決するのがいいでしょう。

遺言書の有効無効を争う場合、相続人間で深刻なトラブルに発展します。

遺言書無効確認訴訟とは、遺言書の無効確認を求める訴訟手続です。

自分の主張を認めてもらうため、適切に証拠を提出し主張立証をします。

遺言書無効確認訴訟になると、相続人間の対立が激化します。

遺言書無効確認訴訟を提起してから判決が出るまで、1年以上かかることが多いでしょう。

不審な遺言書が見つかったら、遺言書無効確認訴訟を提起することができます。

5遺言書作成を司法書士に依頼するメリット

遺言書は、被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

民法に遺言書を作ることができるのは、15歳以上と定められています。

遺言書を作成すれば、法定相続人や法定相続人以外の人に財産を引き継ぐことができます。

遺言書作成は、先延ばししがちです。

先延ばしすると、相続人間のトラブルに発展しがちです。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

公正証書遺言の証人になれる人なれない人

1公正証書遺言は安心確実な遺言書

公正証書遺言とは、遺言内容を公証人に取りまとめてもらって作る遺言書です。

遺言者が公証人に遺言内容を伝えて、証人2人に確認してもらって作ります。

公正証書遺言を作成した場合、遺言書原本は公証役場で厳重に保管されます。

公正証書遺言は、紛失するおそれがありません。

遺言書の内容に不満がある相続人がいることがあります。

遺言書が自筆証書遺言である場合、相続人が遺言書の偽造や変造をすることがあります。

偽造や変造をしなくても、偽造や変造のおそれが心配になるでしょう。

公正証書遺言は、公証役場で厳重に保管されます。

紛失、偽造、変造の心配は、無用です。

2公正証書遺言の証人になれる人

公正証書遺言は、証人2人に確認してもらって作ります。

証人になる人に、特別な資格はありません。

証人は、遺言書の内容をチェックする人です。

遺言書の内容をチェックする判断能力が必要です。

相続に無関係な人で、かつ、秘密を守ってくれる人が適任です。

3公正証書遺言の証人になれない人

①未成年者

未成年者は、物事のメリットデメリットを充分に判断することができません。

充分に判断することができないので、遺言書の内容を確認したとは言えません。

証人になれない人なのに証人として立ち会った遺言書は、原則として、無効になります。

未成年者は判断能力が不充分だから、証人になれません。

②相続人・受遺者になる予定の人とその人の配偶者や直系血族

遺言者は、遺言書で相続人や相続人以外の人に自分の財産を遺贈することができます。

受遺者とは、財産の遺贈を受ける人です。

相続人・受遺者は、遺言の内容に利害関係がある人です。

相続人・受遺者の配偶者や直系血族は、相続人・受遺者に近い関係の人です。

利害関係がある人に準じて考えられます。

遺言に利害関係がある人は、遺言の内容に強い関心があるでしょう。

利害関係がある人は、自分に有利な遺言をしてもらいたいと考えます。

証人として立ち会った場合、遺言の内容に何らかの影響を与えるかもしれません。

遺言者が真意による遺言をすることが難しくなるおそれがあります。

遺言書は、遺言者の意思を示すものです。

遺言者の真意を損なうことは許されません。

遺言者が真意による遺言をすることができるようにするため、証人になれない人が定められています。

相続人・受遺者になる予定の人など利害関係がある人は遺言書の公正を保持するため、証人になれません。

③公証人の配偶者、4親等内の親族、書記、使用人

公正証書遺言は、遺言内容を公証人に取りまとめてもらって作る遺言書です。

証人は、遺言書の内容をチェックする人です。

公証人に近い関係の人が証人になった場合、チェックしにくいでしょう。

遺言書の内容をチェックする人なのに、チェック機能が働かないおそれがあります。

遺言内容を公証人に取りまとめてもらって、きちんと証人に確認してもらっているから公正証書遺言には高い信頼性があります。

公証人の近い関係の人はチェック機能が働きにくくなるから、証人になれません。

④欠格事由はなくても慎重に選定

被相続人に子どもがいる場合、子どもが相続人になります。

子どもが相続人になる場合、孫は相続人になりません。

孫は、直系血族です。

直系血族だから、孫は証人になることはできません。

孫の配偶者は、相続人になることはありません。

孫の配偶者は、直系血族ではありません。

孫の配偶者は、姻族です。

孫の配偶者は、証人になれない人に該当しません。

証人になれない人ではないけど、おすすめはできません。

孫の配偶者は、利害関係人に近い関係の立場だからです。

遺言書の内容に不満がある相続人がいた場合、トラブルになるおそれがあります。

孫の配偶者に証人になってもらった場合、トラブルに巻き込むかもしれません。

証人になれない人に該当しないけど、慎重に選定する方がいいでしょう。

4証人は2人必要

①証人2人を省略できない

公正証書遺言を作成する場合、証人は2人必要です。

公正証書遺言を作成するときは、次の4人が関わります。

・遺言者本人

・公証人

・証人2人

証人は、遺言者が用意する必要があります。

証人が準備できない場合であっても、証人を省略することはできません。

証人2人に確認してもらっていない場合、公正証書遺言を作成することはできません。

②証人を用意することができないときは

公正証書遺言を作成する場合、司法書士などの専門家にサポートしてもらうことが一般的です。

専門家に相談していた場合、適切なアドバイスを受けることができます。

遺言書文案作成の段階からサポートを受けていると、将来のトラブルの芽を摘むことができるからです。

自分で証人を用意することができない場合、相談を受ける専門家に依頼することができます。

司法書士などの専門家には、守秘義務があります。

遺言の内容が外部に漏れる心配はありません。

5公正証書遺言作成の当日にやること

①証人は作成する場所へ出向く

証人は、公正証書遺言の作成に立会います。

公正証書遺言を作成する場合、原則として、遺言者は公証役場に出向きます。

遺言者の体が不自由などの理由で、公証役場に出向くことができないことがあります。

入院している病院や施設に公証人が出張して、公正証書遺言を作成することができます。

入院している病院や施設で公正証書遺言を作成する場合、証人も出張します。

②遺言内容の確認

公正証書遺言を作成する場合、当日までに遺言内容の打ち合わせをします。

司法書士などの専門家にサポートを依頼する場合、専門家が打合せをしてくれます。

公正証書遺言を作成する当日は、遺言者本人、公証人、証人2人が集まります。

印鑑証明書などを提出してもらって、遺言者本人であることを確認します。

遺言書の内容は、事前に公証人と打合せがされているでしょう。

遺言書の内容に間違いがないか、公証人が読み聞かせをします。

③署名押印

公証人が読み聞かせをした遺言内容に問題がなければ、遺言者、証人2人、公証人が署名押印をします。

④証人が立会いをするとき必要なもの

証人は、遺言書の内容を確認する人です。

証人の本人確認がされます。

証人は、身分証明書を準備します。

身分証明書は、運転免許証やマイナンバーカードなどです。

遺言内容に問題がない場合、証人は署名押印をします。

公正証書遺言作成の当日、遺言書原本に押印する印章を準備します。

印章は、認印で差し支えありません。

⑤証人の責任

証人に守秘義務を定めた法律はありません。

遺言書に記載されている事柄は、プライベートな事柄です。

遺言書は、秘密保持の必要性が非常に高い文書です。

法律で守秘義務が定められなくても、秘密保持の義務を負うのは当然です。

証人は、遺言書の内容をチェックする人です。

相続が発生した後、相続人が遺言書の内容に不満を持つことがあります。

遺言書に不満がある相続人は、遺言書の成立について問題があると言うかもしれません。

・遺言書は本人の真意ではなかった。

・本人は認知症で正常な判断をすることができなかった

一部の相続人が上記の主張をした場合、相続人間で大きなトラブルになります。

ときには、遺言書の有効無効を争って裁判の場に持ち込まれます。

公正証書遺言は、証人2人に確認してもらって作成します。

公正証書遺言の作成時にどのようであったか証言を求められるでしょう。

原則として、証言の拒絶はできません。

万が一、証人の故意や過失で問題点を見逃した場合、相続人から損害賠償を求められるかもしれません。

6遺言書作成を司法書士に依頼するメリット

遺言書は被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

家族がトラブルに巻き込まれることを望む人はいないでしょう。

遺言書があることでトラブルになるのは、ごく稀なケースです。

遺言書がないからトラブルになるのはたくさんあります。

そのうえ、遺言書1枚あれば、相続手続きは格段にラクになります。

家族を幸せにするために遺言書を作ると考えましょう。

実際、家族の絆のためには遺言書が必要だと納得した方は遺言書を作成します。

家族の喜ぶ顔のためにやるべきことはやったと安心される方はどなたも晴れやかなお顔です。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言書を作成して相続人以外の人に遺贈

1遺言書を作成して相続人以外の人に財産を引き継ぐ

①相続人以外の人は相続できない

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

相続できるのは、相続人のみです。

法律で決められた相続人以外の人は、相続できません。

被相続人の死亡をきっかけに、財産を受け取ることがあるでしょう。

相続人以外の人が財産を受け取ることがあります。

相続人以外の人は、相続できません。

②相続人は相続できるし遺贈を受けることができる

被相続人が生前に、遺言書を作成していることがあります。

遺贈とは、遺言書で相続人や相続人以外の人に財産を引き継ぐことです。

相続人は、相続することができます。

相続人は、遺言書で遺贈を受けることができます。

相続に以外の人は、相続することができません。

相続に以外の人は、遺贈を受けることができます。

相続人は、相続できるし遺贈を受けることができます。

③法人やボランティア団体に遺贈ができる

遺言書を作成して、相続人以外の人に財産を引き継ぐことができます。

会社などの法人やボランティア団体など法人になっていない団体に対して、遺贈をすることができます。

生きている間は老後の資金が不安で、寄付は考えられないことが多いでしょう。

死亡した後に遺贈するから、不安なく寄付をすることができます。

法人やボランティア団体に、遺贈ができます。

2遺言書を作成して相続人以外の人に遺贈

①特定遺贈と包括遺贈のちがい

遺贈には、2種類あります。

特定遺贈と包括遺贈です。

特定遺贈とは、遺言書に「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

特定遺贈では、遺言書に書いてある具体的な財産だけ引き継ぎます。

包括遺贈では、遺言書に書いてある割合で財産を引き継ぎます。

具体的にどの財産を引き継ぐのか、遺産分割協議で決定します。

遺産分割協議とは、相続財産の分け方を決める話し合いです。

包括遺贈を受けた人全員と相続人全員の話し合いで、分け方を決定します。

包括遺贈を受けると、マイナスの財産も引き継ぎます。

②遺言が無効になると遺贈も無効

遺言書がないと、遺贈をすることはできません。

遺言書には、厳格な書き方ルールがあります。

書き方ルールに違反した遺言書は、無効になります。

遺言書で遺贈しようとしても、遺言書が無効になると遺贈は実現しません。

遺言が無効になると、遺贈も無効になります。

③遺言書があっても遺留分侵害額請求ができる

被相続人は遺言書を作成して、自分の財産をだれに引き継ぐのか自由に決めることができます。

被相続人の名義になっていても、無制約の自由にすることはできません。

被相続人ひとりの力で、築いた財産ではないでしょう。

家族の協力があってこそ、築くことができた財産のはずです。

無制約の自由にすると、今まで協力してきた家族に酷な結果となるおそれがあります。

被相続人に近い関係の相続人には、最低限の権利が認められています。

遺留分とは、相続人に認められた最低限の権利です。

遺留分が認められるのは、兄弟姉妹以外の相続人です。

配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

例えば、全財産を相続人以外の人に遺贈した場合、相続人の遺留分を侵害していることは明らかでしょう。

遺言書で遺贈する場合、相続人の遺留分に注意する必要があります。

遺言書があっても、遺留分侵害額請求をすることができます。

④遺贈を受けると贈与税でなく相続税

相続財産の規模が大きい場合、相続税の対象になります。

遺贈を受けた場合、贈与税ではなく相続税の対象になります。

相続があったことを知ってから、10か月以内に申告と納税をします。

3遺贈は放棄できる

①遺贈を受けるか判断できる

遺言書は、遺言者がひとりで作ります。

相続人や遺贈を受ける人の同意や承諾を得る必要はありません。

一方的に遺言書を作成して、財産を引き継ぐことができます。

遺言書に書いてあっても、遺贈を受ける義務ありません。

遺贈を受けるか遺贈をご辞退するか、判断することができます。

財産を受け取れるといっても、ありがた迷惑であることがあります。

遺言書に書いてあるといっても、相続人に気兼ねするかもしれません。

遺贈は、ご辞退することができます。

遺贈の放棄とは、遺贈をご辞退することです。

遺贈は、放棄することができます。

②特定遺贈の放棄は遺贈義務者に通知

特定遺贈を放棄する場合、遺贈義務者に通知します。

遺贈義務者とは、次の人です。

・遺言執行者がいる場合 遺言執行者

・遺言執行者がいない場合 相続人

・遺言執行者も相続人もいない場合 相続財産清算人

特定遺贈を放棄する場合、期限はありません。

相続が発生してから長期間経過した後であっても、特定遺贈を放棄することができます。

トラブルにならないように、配達証明付内容証明郵便で通知するといいでしょう。

特定遺贈の放棄は、遺贈義務者に通知します。

③包括遺贈の放棄は家庭裁判所で手続

包括遺贈を放棄する場合、家庭裁判所に申立てをします。

包括遺贈の放棄は、相続放棄と同じ手続です。

被相続人の住所地を管轄する家庭裁判所に対して、手続をします。

家庭裁判所の管轄は、裁判所のホームページで確認することができます。

特定遺贈を放棄する場合、期限があります。

相続があったことを知ってから、3か月です。

包括遺贈の放棄は、家庭裁判所で手続します。

④放棄された財産は遺産分割協議

遺言書に遺贈すると書いてあっても、遺贈は放棄することができます。

遺贈が放棄されたら、財産を受け取る人がいなくなります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

放棄された財産を分けるためには、遺産分割協議が必要です。

4不動産を相続人以外の人に遺贈するときの登記手続

①権利者と義務者による共同申請

遺贈による所有権移転登記は、権利者と義務者が協力して申請します。

権利者は、遺贈を受ける人です。

義務者は、遺贈義務者です。

遺言執行者がいるときは、遺言執行者が登記手続をします。

遺言執行者がいないときは、相続人全員が登記手続に協力する必要があります。

遺贈による所有権移転登記は、権利者と義務者による共同申請です。

②必要書類

遺贈による所有権移転登記で必要な書類は、次のとおりです。

(1)遺言書

(2)検認証明書

(3)被相続人が死亡した記載のある戸籍謄本

(4)被相続人の除票か戸籍の除附票

(5)不動産の権利証

(6)遺言執行者の印鑑証明書(発行後3か月以内)

(7)遺贈を受ける人の住民票か戸籍の附票

(8)不動産の評価証明書

遺言書が公正証書遺言である場合は、検認証明書は不要です。

③登録免許税は1000分の20

遺贈による所有権移転登記の登録免許税は、遺贈を受ける人によって異なります。

相続人が遺贈を受ける場合、不動産の固定資産評価額の1000分の4です。

相続人以外の人が遺贈を受ける場合、不動産の固定資産評価額の1000分の20です。

固定資産評価額は、不動産の評価証明書で確認することができます。

④被相続人の住所氏名変更登記が必要になる

不動産を持っている場合、住所や氏名が変わったら、その都度手続するのが原則です。

登記簿上の住所氏名と被相続人死亡時の住所氏名が異なっていることは、割とよくあります。

遺贈による所有権移転登記をする前に、住所氏名変更登記が必要です。

住所氏名変更登記をしないまま遺贈による所有権移転登記を申請しても、取下げすることになります。

後から、住所氏名変更登記を出しても、認められません。

5公正証書遺言がおすすめ

①公正証書遺言は無効になりにくい

遺言書なしで、遺贈はできません。

遺言書は、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言とは、自分で書いて作る遺言書です。

ひとりで作ることができるから、手軽です。

公正証書遺言とは、遺言内容を公証人に伝え公証人が取りまとめる遺言書です。

書き方ルールに違反すると、遺言書は無効になります。

遺言者が法律に詳しいことは、あまりないでしょう。

書き方ルールに違反して、遺言書が無効になるおそれがあります。

公正証書遺言は、公証人が取りまとめます。

公証人は、法律の専門家です。

書き方ルールに違反して、遺言書が無効になることは考えられません。

公正証書遺言は、無効になりにくい遺言書です。

②公正証書遺言はトラブルになりにくい

自筆証書遺言を作成したら、原則として自分で保管します。

遺言書の保管場所を家族と共有していない場合、遺言書を見つけられなくなるおそれがあります。

遺言書の保管場所を家族と共有している場合、遺言書の破棄、改ざん、変造のおそれがあります。

保管場所を共有している相続人は、他の相続人から破棄、改ざん、変造の疑いをかけられるおそれがあります。

自筆証書遺言は、保管場所に困るのがデメリットです。

公正証書遺言を作成したら、公証役場で厳重保管されます。

公正証書遺言は、相続発生後に相続人が探してもらうことができます。

公正証書遺言原本は厳重保管されているから、破棄、改ざん、変造があり得ません。

他の相続人から、破棄、改ざん、変造の疑いをかけられる心配がありません。

破棄、改ざん、変造の疑いをかけられたら、相続人間で深刻なトラブルになるでしょう。

公正証書遺言は、トラブルになりにくい点がメリットです。

③公正証書遺言は家族がラク

自筆証書遺言はひとりで作ることができるから、手軽です。

相続が発生したら、家庭裁判所で検認手続が必要です。

検認とは、家庭裁判所に自筆証書遺言を提出して開封してもらう手続です。

検認が必要なのに検認をしていないと、相続手続を進めることができません。

自筆証書遺言は手軽に作成できるけど、家族に手間と時間をかけさせます。

公正証書遺言は、検認手続が不要です。

公正証書遺言は作成するときに手間と時間がかかるけど、家族はラクです。

④遺言執行者に相続手続をおまかせできる

遺言書は作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言書を作成するときに、遺言執行者を指名することができます。

遺言執行者がいると、確実に遺言書の内容を実現してくれるから遺言者は安心です。

遺言執行者がいると、相続て綴をおまかせできるから家族は安心です。

遺言執行者に、相続手続をおまかせすることができます。

6遺言書作成と遺言執行を司法書士に依頼するメリット

遺言書は、遺言者の意思を示すものです。

遺言書の書き方ルールは、民法で細かく決められています。

家族がトラブルに巻き込まれることを望む人はいないでしょう。

死んだ後のことを考えるのは不愉快などと言えるのは、判断力がしっかりしている証拠です。

今のうちに、遺言書を書くことをおすすめします。

トラブルにならない場合でも、遺言書があると相続手続は格段にラクになります。

状況が変われば、遺言書は何度でも書き直すことができます。

家族を幸せにするために、遺言書を作ると考えましょう。

家族の喜ぶ顔のためにやるべきことはやったと安心すると、どなたも晴れやかなお顔です。

家族の幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

相続人に対する遺贈

1相続人に対する遺贈の基本ルール

①相続人が遺贈を受けることができる

被相続人は、自分の財産を自由に処分することができます。

遺言書を作成して、自分の死後にだれに財産を引き継ぐのか自由に決めることができます。

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

相続人になる人は、法律で決められています。

相続できるのは、相続人だけです。

相続人以外の人は、相続できません。

相続人以外の人は、遺贈を受けることができます。

相続人は、相続できるし遺贈を受けることができます。

遺言書を確認したところ、相続人に遺贈すると書いてあることがあります。

相続人に対して遺贈する遺言書は、有効です。

相続人は、相続できるし遺贈を受けることができるからです。

相続人は、遺贈を受けることができます。

②遺言書に遺贈と書いてあったら遺贈で手続

遺言書を作成して、相続人に対して財産を相続させることができます。

遺言書を作成して、相続人に対して財産を遺贈することができます。

指名された相続人が財産を引き継ぎます。

遺言書に遺贈すると書いてあったら、遺贈で手続をします。

③受遺者が先に死亡したら相続財産

遺言書は、遺言者が元気なときに作成します。

遺言書に効力が発生するのは、遺言者が死亡したときです。

遺言書に効力が発生するまでに、長期間経過するのが通常です。

長期間経過するうちに、遺贈を受けるはずだった人が先に死亡することがあります。

遺贈を受けるはずだった人が先に死亡した場合、無効になります。

遺言書全体が無効になるのではありません。

先に死亡した人に遺贈する条項だけ、無効になります。

死亡した人は、遺贈を受けることができないからです。

遺言書に効力が発生したときに、生きている人だけが遺贈を受けることができます。

遺贈されるはずだった財産は、相続財産になります。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

④遺言書があっても遺留分侵害額請求

遺言書を作成して、自分の死後だれに財産を引き継ぐのか自由に決めることができます。

遺言者の名義になっていても、無制約の自由にすることはできません。

遺言者の財産は、家族の協力があってこそ築くことができたものだからです。

気ままに処分したら、今まで協力してきた家族に酷な結果になります。

被相続人に近い関係の相続人には、最低限の権利が認められています。

遺留分とは、相続人に認められた最低限の権利です。

配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

遺言書があっても、遺留分侵害額請求ができます。

⑤配偶者居住権は遺贈と書く

配偶者居住権とは、被相続人が所有していた家に住んでいた配偶者が一定期間無条件かつ無償で住み続けることができる権利です。

遺言書を作成して、配偶者居住権を遺贈することができます。

被相続人の配偶者は、常に相続人になります。

配偶者居住権を遺贈することができます。

配偶者居住権は、「相続させる」ではなく「遺贈する」と遺言書に記載します。

⑥相続人に遺贈をしても不動産取得税はかからない

不動産を取得すると、原則として、不動産取得税が課されます。

相続によって不動産を取得した場合、不動産取得税は課されません。

相続人が遺贈によって不動産を取得した場合、不動産取得税は課されません。

⑦基礎控除の範囲内なら相続税はかからない

遺贈により取得した財産にも、相続税が課されます。

相続税が課されるのは、ごくわずかな富裕層だけです。

相続税には、基礎控除があるからです。

基礎控除額は、次の計算式で求められます。

基礎控除額=3000万円+600万円×法定相続人の人数

相続財産が基礎控除額の範囲内であれば、相続税を納める必要はありません。

2相続人に対する遺贈の登記申請

①相続人に対する遺贈は単独申請ができる

遺贈を受けた財産が不動産である場合、不動産に名義変更をします。

名義変更をしないと、不動産が自分のものだと主張することができないからです。

遺言書に「相続させる」と書いていれば、相続で手続をします。

遺言書に「遺贈する」と書いていれば、遺贈で手続をします。

相続人が不動産を相続する場合、相続登記をします。

相続登記は、相続人の単独申請です。

相続人が不動産の遺贈を受ける場合、遺贈による所有権移転登記をします。

遺贈による所有権移転登記は、権利者と義務者の共同申請です。

令和5年4月1日に、法改正がありました。

相続人が不動産の遺贈を受ける場合、権利者の単独申請ができます。

令和5年4月1日以降に申請する登記は、単独申請が認められます。

令和5年4月1日以前に相続が発生していても、単独申請が認められます。

相続人に対する遺贈は、単独申請ができます。

②遺贈する不動産に住所氏名変更登記は不要

相続人に対する遺贈の登記は、相続登記義務化の対象です。

相続登記の推進のため、住所氏名変更登記は不要になりました。

登記簿上の住所氏名と死亡時の住所氏名が異なる場合、別人と判断されます。

住所氏名変更登記をしなくていいけど、住所氏名の移り変わりを証明する必要があります。

住所の移り変わりは、住民票や戸籍の附票で証明します。

氏名の移り変わりは、戸籍謄本で証明します。

住所氏名変更登記不要の取扱いは、相続人に対する遺贈の登記のみです。

遺贈する不動産に住所氏名変更登記は不要です。

③登記原因は「遺贈」

相続人は、相続することができるし遺贈を受けることができます。

相続であっても遺贈であっても、財産を引き継ぐ点は同じです。

相続登記は、相続人が単独で申請することができます。

相続人に対する遺贈の登記は、受遺者が単独で申請することができます。

相続であっても遺贈であっても、単独で申請できる点は同じです。

遺言書に「相続させる」と書いていれば、相続で手続をします。

遺言書に「遺贈する」と書いていれば、遺贈で手続をします。

相続人に対する遺贈の登記における登記原因は、遺贈です。

相続人に対する遺贈は、遺贈で手続するからです。

④相続人に対する遺贈に権利証と印鑑証明書は不要

相続人に遺贈の登記を申請する場合、単独申請ができます。

義務者の関与は、不要です。

所有権移転登記をする場合、義務者の意思確認のため権利証と印鑑証明書を提出します。

相続人に遺贈する場合、権利証と印鑑証明書は不要です。

3相続人に対する遺贈の登録免許税

①相続人に対する遺贈は1000分の4

所有権移転登記をする場合、登録免許税を納める必要があります。

登録免許税は、固定資産税評価額によって計算します。

固定資産税評価額は、固定資産財課税明細書で確認することができます。

遺贈による所有権移転登記の登録免許税の税率は、原則として、1000分の20です。

固定資産税評価額の1000分の20が登録免許税です。

相続人が遺贈を受ける場合、登録免許税が軽減されます。

相続人が遺贈を受ける場合、登録免許税の税率は、1000分の4です。

相続人が相続する場合、登録免許税の税率は、1000分の4です。

相続人が財産を引き継ぐ場合、遺贈でも相続でも同じ税率です。

相続人に対する遺贈の税率は、1000分の4です。

②死亡した相続人に対する遺贈で登録免許税は非課税

遺贈を受けるはずだった人が先に死亡した場合、遺言は無効になります。

遺贈を受けるはずだった人が先に死亡した場合、遺贈されるはずだった財産は相続財産です。

相続が発生したときは遺贈を受ける人が元気だったのに、相続手続中に死亡することがあります。

遺贈を受ける人が元気だったから、当然に遺贈を受けることができます。

相続手続中に死亡しても、生前に遺贈を受けた事実は変わりません。

死亡した相続人名義にする登記申請をすることができます。

死亡した相続人名義にする登記申請では、登録免許税は非課税にです。

遺贈による所有権移転登記をする場合、「租税特別措置法第84条の2の3第1項により非課税」と記載します。

非課税になるのに登録免許税を納付して登記が完了した場合、還付を受けることはできません。

死亡した相続人に対する遺贈による所有権移転登記は、非課税になる特例があります。

③相続人が100万円以下の土地の遺贈を受けたときは非課税

登録免許税は、固定資産税評価額によって計算します。

100万円以下の土地の遺贈を受けた場合で、かつ、遺贈を受けた人が相続人である場合、遺贈による所有権移転登記で登録免許税はかかりません。

相続人以外の人が遺贈を受けた場合、100万円以下の土地であっても課税されます。

100万円以上の土地の遺贈を受けた場合、100万円分減税されるわけではありません。

対象は100万円以下の土地だけだから、建物は対象外です。

複数の土地の遺贈を受けた場合、土地ごとに判断します。

例えば、70万円と80万円の土地の遺贈を受けた場合、両方とも登録免許税がかかりません。

被相続人が第三者と土地を共有していることがあるでしょう。

土地の共有持分を遺贈することがあります。

土地の共有持分を遺贈する場合、土地全体の固定資産評価額に持分を乗じて計算します。

例えば、全体が150万円の土地で持分2分の1を遺贈した場合、移転した持分の価額は75万円です。

100万円以下と言えるから、登録免許税はかかりません。

4遺贈を放棄しても相続人

①特定遺贈は一部の財産だけ放棄ができる

遺言書に「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合を特定遺贈と言います。

遺言書は、遺言者がひとりで作ります。

遺言書で財産を遺贈すると書いてあっても、他の相続人に気兼ねすることがあります。

財産の内容によっては、ご遠慮したいことがあるでしょう。

遺贈は、放棄することができます。

特定遺贈を放棄する場合、遺贈全部を放棄することも遺贈の一部を放棄することもできます。

相続放棄をする場合、一部の財産だけ放棄することはできません。

一部の財産だけ放棄できるのは、相続人に対する遺贈のメリットです。

特定遺贈は、一部の財産だけ放棄することができます。

②遺贈を放棄しても相続できる

遺贈を放棄した場合、遺贈されるはずだった財産を受け取る人はいなくなります。

遺贈されるはずだった財産は、相続財産です。

相続財産は、相続人全員の共有財産です。

相続財産の分け方は、相続人全員の合意で決定します。

遺贈を放棄しても、相続人のままです。

遺贈を放棄しても、相続することができます。

遺贈を放棄しても、相続財産の分け方に合意する必要があります。

遺贈を放棄しても、相続人だからです。

遺贈を放棄しても、相続することができます。

③相続放棄は家庭裁判所の手続

相続が発生したら、相続人は相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てを提出します。

相続放棄の申立ては、相続があったことを知ってから3か月以内に提出する必要があります。

5相続人に対する遺贈を司法書士に依頼するメリット

遺言書を作成して、自分の財産をだれに引き継ぐのか自由に決めることができます。

書き方ルールに違反した遺言書は、無効になります。

遺言書の内容に不満を持つと、相続人は遺言書の無効を主張するでしょう。

ひとりで遺言書を作るより、司法書士などの専門家のサポートを受けるのがおすすめです。

遺言書を作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言書で遺言執行者を指名するのがおすすめです。

遺言執行者とは、遺言書の内容を実現する人です。

遺言書作成をサポートする司法書士に、遺言執行を依頼することができます。

遺言書の内容を見て遺留分を侵害しないように、アドバイスをしてもらうこともできます。

円滑に相続手続を完了させたい方は司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言執行者を指名して清算型遺贈

1清算型遺贈とは財産を換金して遺贈すること

①遺言執行者が売却手続

遺贈とは、被相続人が遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげることです。

遺贈で財産を譲ってあげる人のことを遺贈者、譲ってもらう人を受遺者と言います。

相続では、法定相続人だけに譲ってあげることができます。

遺贈では、法定相続人に譲ってあげることもできるし、相続人以外の人に譲ってあげることができます。

譲ってもらう人は自然人でもいいし、法人などの団体でも差し支えありません。

遺贈をする場合、財産をそのままの形で受け取ってもらうのが一般的です。

せっかく財産を引き継いでもらおうと思っても、財産によっては受遺者にとって負担になることがあります。

例えば、譲ってもらう人が遠方に住んでいる場合、不動産を自分で活用することが難しいでしょう。

自分で活用することができないのに、不動産の固定資産税を負担し修繕などの維持管理をしなければなりません。

財産そのままの形ではなく、財産を売却して売却代金を受け取ってもらうことができます。

清算型遺贈とは、財産を売却して売却代金を遺贈することです。

遺言書を作成するとき、遺言執行者を指名することができます。

清算型遺贈では、財産は遺言執行者が売却することが一般的です。

②遺言者から買主に名義変更はできない

清算型遺贈では、財産を売却して売却代金を受遺者に受け取ってもらいます。

相続財産全部が清算型遺贈の対象の場合、相続人は何も相続しません。

遺言者から買主に所有権が移転したように感じるでしょう。

遺言者から買主に名義変更することはできません。

相続人は何も相続しないけど、相続登記をする必要があります。

清算型遺贈では、財産を売却します。

相続が発生してから売却するまでの期間があります。

相続が発生した場合、相続財産は相続人の共有財産です。

相続が発生してから売却するまでの期間、相続人全員で共有しています。

相続人全員で共有しているから、相続登記をすることで公示する必要があるからです。

実際にも被相続人から相続人全員の共有になった後、売却されます。

被相続人から直接買主に所有権は移転していません。

登記は権利変動の過程を忠実に示しているからこそ信頼があります。

被相続人から直接買主に所有権移転登記を認めた場合、権利変動の過程を忠実に公示できません。

登記制度に対する信頼が失墜することになります。

このようなことは何としても避けなければなりません。

遺言者から買主に名義変更することは、できません。

③相続人の遺留分に配慮

生きている間、自分の財産は自由に処分することができます。

自分が死亡した後、自分の財産はだれに引き継いでもらうか自由に決めることができます。

被相続人の名義になっていても、被相続人がひとりで築いた財産ではないでしょう。

家族の協力があってこそ、築くことができた財産のはずです。

まったく無制約の自由にすることはできません。

今まで協力してきた家族に、酷な結果となるからです。

被相続人に近い関係の相続人には、遺留分が認められています。

遺留分とは、相続人に認められた最低限の権利です。

兄弟姉妹以外の相続人には、遺留分が認められます。

遺言書で財産の配分を決めるだけで、相続人の遺留分を奪うことはできません。

相続人の遺留分が侵害された場合、遺留分侵害額請求をすることができます。

遺留分侵害額請求がされると、大きなトラブルになるでしょう。

清算型遺贈をする場合、相続人の遺留分に配慮が必要です。

④相続人に譲渡所得税

清算型遺贈をする場合、相続登記を省略することはできません。

登記簿を見るだけでは、相続人が不動産を売却したように見えます。

不動産を売却したことによって譲渡益が発生した場合、譲渡所得税が課されます。

清算型遺贈があったことは、客観的には分かりません。

形式的に、相続人に課税処分がされてしまいます。

遺言執行者は、売却代金から譲渡所得税等の税金を控除して受遺者に引渡す必要があります。

譲渡所得の発生によって、住民税や国民保険料にも影響があります。

2清算型遺贈をするときの遺言書の書き方

①全財産を換価処分し分配するときの記載例

遺言者は、次のとおり遺言する。

第〇条

遺言者は、遺言者が有するすべての財産を換価処分し、その代金から遺言者の債務、財産の換価処分に必要な費用、その他本遺言の執行のために必要な費用を控除した残額を次のものに平等の割合で遺贈する。

記

〇〇市〇〇区〇〇町〇丁目〇番〇号

〇〇〇〇

□□市□□区□□町□丁目□番□号

□□□□

◇◇市◇◇区◇◇町◇丁目◇番◇号

◇◇◇◇

②特定の財産を除いた財産を換価処分し分配するときの記載例

遺言者は、次のとおり遺言する。

第〇条

次の財産を、○○に、遺贈する。

所在 ○○市○○町○丁目

地番 ○番○

地目 宅地

地積 200㎡

第〇条

遺言者は、前条の財産を除いた遺言者が有するすべての財産を換価処分し、その代金から遺言者の債務、財産の換価処分に必要な費用、その他本遺言の執行のために必要な費用を控除した残額を次の者に平等の割合で遺贈する。

記

□□市□□区□□町□丁目□番□号

□□□□

◇◇市◇◇区◇◇町◇丁目◇番◇号

◇◇◇◇

③特定の財産だけ換価処分し分配するときの記載例

遺言者は、次のとおり遺言する。

第〇条

遺言者は、次の財産を換価処分し、その代金から遺言者の債務、財産の換価処分に必要な費用、その他本遺言の執行のために必要な費用を控除した残額を次のものに平等の割合で遺贈する。

記

換価処分する不動産の表示

所在 ○○市○○町○丁目

地番 ○番○

地目 宅地

地積 200㎡

遺贈を受ける者の住所及び氏名

〇〇市〇〇区〇〇町〇丁目〇番〇号

〇〇〇〇

□□市□□区□□町□丁目□番□号

□□□□

◇◇市◇◇区◇◇町◇丁目◇番◇号

◇◇◇◇

④特定の財産だけ換価処分・分配し残りを遺贈するときの記載例

遺言者は、次のとおり遺言する。

第〇条

遺言者は、次の財産を換価処分し、その代金から遺言者の債務、財産の換価処分に必要な費用、その他本遺言の執行のために必要な費用を控除した残額を次のものに平等の割合で遺贈する。

記

換価処分する不動産の表示

所在 ○○市○○町○丁目

地番 ○番○

地目 宅地

地積 200㎡

遺贈を受ける者の住所及び氏名

□□市□□区□□町□丁目□番□号

□□□□

◇◇市◇◇区◇◇町◇丁目◇番◇号

◇◇◇◇

第〇条

遺言者は、前条の財産を除いたすべての財産を○○に、遺贈する。

⑤遺言執行者を指名するときの記載例

遺言者は、次のとおり遺言する。

第〇条

1遺言者は、本遺言書の遺言執行者として、次の者を指名する。

記

◇◇市◇◇区◇◇町◇丁目◇番◇号

司法書士 ◇◇◇◇

2遺言執行者は、相続人の同意を得ることなく単独で、本遺言執行のための名義変更、解約及び換金等一切の処分をすることができる。

遺言者名義の貸金庫があるときは、貸金庫の開扉、内容物の受領、貸金庫契約の解約をする権限を付与する。

3遺言執行者は、相続人の同意を得ることなく単独で、本遺言執行のため遺言者の財産を換価処分ないし廃棄処分をすることができる。

4遺言執行者は、必要と認めたときは、第三者にその任務を行わせることができる。

3遺言執行者が遺言書の内容を実現する

①遺言執行者がなくても遺言書は有効

遺言執行者は、遺言書の内容を実現する人です。

遺言執行者は、遺言書の不可欠な内容ではありません。

遺言書の有効無効と遺言執行者の指名の有無は、無関係です。

遺言執行者が指名されていても指名されていなくても、有効な遺言書は有効です。

遺言執行者が指名されていても指名されていなくても、無効な遺言書は無効です。

遺言執行者がいなくても、遺言書は有効です。

②遺言執行者がいないと相続人全員の協力

遺言執行者がいなくても、遺言書は有効です。

遺言書で遺言執行者を指名しても、遺言執行者に就任する義務はありません。

遺言執行者の就任は、ご辞退することができます。

遺言執行者がいない場合、遺言書の内容は相続人全員の協力で実現させます。

遺言書の内容に相続人全員が納得している場合、相続人全員の協力が得られるでしょう。

遺言書の内容に不満がある相続人は、協力してくれないかもしれません。

相続人全員の協力が得られない場合、相続手続が進まなくなります。

遺言執行者がいない場合、相続人全員の協力が必要です。

③遺言執行者がいると妨害行為ができない

遺言執行者は、遺言書の内容を実現する人です。

遺言書の内容を実現するため、必要な権限が与えられます。

遺言執行者がいる場合、相続人は妨害行為をすることができません。

4清算型遺贈で遺言執行者が登記手続

①遺言執行者が相続登記

清算型遺贈をする場合、相続登記は省力することができません。

遺言者から相続人への相続登記は、遺言執行者が申請することができます。

相続登記は、相続手続の中でも手間のかかる難しい手続です。

多くの人は、司法書士などの専門家に依頼するでしょう。

遺言執行者が委任状を出して、司法書士などに依頼することができます。

遺言執行者が相続手続をするから、相続人の関与は不要です。

相続人は、司法書士へ委任状を出す必要はありません。

遺言執行者が相続登記をすることができます。

②遺言執行者が所有権移転登記

清算型遺贈では、財産を売却して売却代金を受遺者に受け取ってもらいます。

財産の売却手続は、遺言執行者が行います。

売買契約書に記名押印するのは、遺言執行者です。

売買による所有権移転登記は、遺言執行者と買主の共同申請です。

遺言執行者がいると、手続はすべて遺言執行者におまかせすることができます。

遺言執行者がいる場合、相続人は妨害行為をすることができません。

遺言書の内容に不服がある相続人がいても、遺言書の内容を実現することができます。

遺言執行者が所有権移転登記をすることができます。

5相続人不存在のときの清算型遺贈

①相続財産法人に名称変更

相続人になる人は、法律で決められています。

法律で決められた人以外の人が相続人になることはありません。

法律で決められた相続人がまったくいない場合、相続財産は自動的に相続財産法人になります。

通常、被相続人の名前を付けて「亡〇〇〇〇相続財産」と言います。

相続人がまったくいない場合、「亡〇〇〇〇相続財産」に名義を変更します。

「亡〇〇〇〇相続財産」に変更する登記は、相続登記をではありません。

相続人がいないから、相続ではないからです。

亡〇〇〇〇相続財産に名義変更するのは、登記名義人氏名変更登記です。

遺言執行者が亡〇〇〇〇相続財産に名義変更します。

②相続財産清算人選任は不要

法定相続人がだれもいない場合、相続財産は最終的には国庫に帰属します。

相続財産清算人は、相続財産を清算して最終的に国庫に帰属させる人です。

清算型遺贈をする場合、相続財産を売却して売却代金を受遺者に受け取ってもらいます。

相続財産にマイナスの財産があれば、遺言執行者が売却代金から弁済します。

遺言執行者は、相続財産を清算して最終的に受遺者に受け取ってもらいます。

遺言執行者は、相続財産清算人の仕事をすべてやることになります。

相続財産は受遺者が引き継ぎますから、相続人不存在とは言えないと考えられます。

相続財産清算人の選任をしてもらう必要はありません。

6遺言書作成と遺言執行を司法書士に依頼するメリット

遺言執行者は遺言書の内容を実現する人です。

相続人が遺言書の内容に納得していて、手続に協力的であれば、必ずしも、遺言執行者を選任する必要はありません。

遺言執行者は、相続開始後すみやかに手続を進めることができる時間と知識がある人を選ぶことが重要です。

その意味でも、家族より司法書士などの専門家に遺言執行を依頼する人が増えています。

以前は、遺言執行者は止むを得ない場合だけ、他の人に職務を任せることができるとされていましたが、現在は、止むを得ないなどの理由は不要になりました。

遺言執行者に指名され、職務をしてみたところ、思ったよりタイヘンだという場合、自己の責任で司法書士などの専門家におまかせすることもできます。

今後も、専門家に依頼する人は増えていくでしょう。

遺言執行を司法書士などの専門家に依頼した場合、相続人は基本待っているだけなので、トラブルになることが少なくなるからです。

家族を笑顔にするためにも、遺言書作成と遺言執行者選任しましょう。

家族の幸せのためにも、遺言書作成と遺言執行者選任を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言書作成して特定遺贈

1公正証書遺言がおすすめ

①自筆証書遺言は手軽

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

遺言者がひとりで作るから、手軽です。

筆記用具と印章さえあれば、遺言書を作ることができます。

遺言書には、厳格な書き方ルールがあります。

書き方ルールに違反すると、遺言書が無効になります。

遺言者本人が法律に詳しいことは、あまりないでしょう。

自筆証書遺言は専門家が関与しないで作るから、無効になるケースがたくさんあります。

自筆証書遺言を作成した後、遺言書の保管場所に困りします。

保管場所を家族と共有していないと、相続が発生してから遺言書が見つからないかもしれません。

保管場所を家族と共有していると、遺言書の破棄や改ざんされるかもしれません。

たとえ、破棄や改ざんをしていなくても、遺言書に不満を持つ相続人から疑いの目を向けられるおそれがあります。

自筆証書遺言は、作るだけなら手軽です。

無効になるリスクや相続人間でトラブルになるリスクが大きい遺言書です。

②公正証書遺言は安心確実

公正証書遺言は、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

証人2人に確認してもらって作ります。

公証人は、法律の専門家です。

公正証書遺言が書き方ルールの違反で、無効になることは考えられません。

公正証書遺言は公証人が関与するから、高い信頼性があります。

公正証書遺言を作成した後、公正証書遺言原本は公証役場で厳重保管されます。

相続人が破棄や改ざんをすることは、あり得ません。

相続人間のトラブルを防止することができます。

公正証書遺言は、安心確実です。

公正証書遺言は、手間と費用がかかるのがデメリットです。

無効になるリスクが低く相続人間のトラブルを防止できる点が大きなメリットです。

遺言書を作成するなら、公正証書遺言がおすすめです。

③特別方式の遺言は稀

特別方式の遺言とは、通常の遺言書を作成する余裕がないときに利用する特殊な遺言書です。

特別方式の遺言には危急時遺言と隔絶地遺言があります。

特別方式の遺言は、稀な遺言書です。

2特定遺贈と包括遺贈のちがいとメリット

①引き継ぐ財産と引き継ぐ人は遺言書で指定

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

遺贈には、2種類あります。

特定遺贈と包括遺贈です。

特定遺贈とは、遺言書に、「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

遺言書を作成して特定遺贈をする場合、引き継ぐ財産と引き継ぐ人は遺言書で指定します。

例えば、次ような記載です。

・不動産を〇〇〇〇さんに遺贈する

・〇〇銀行〇〇支店普通預金口座番号〇〇〇〇〇〇〇の預金を〇〇〇〇さんに遺贈する

・預貯金のうち100万円を〇〇〇〇さんに遺贈する

遺言者の意思を具体的に書くから、遺言者の気持ちを実現させることができます。

遺言書を作成して特定遺贈をするメリットの1つ目は、引き継ぐ財産と引き継ぐ人は遺言書で指定できる点です。

②遺産分割協議をしなくていい

包括遺贈をした場合、具体的にどの財産を引き継ぐのか遺産分割協議をします。

遺産分割協議とは、相続財産の分け方について相続人全員と包括受遺者全員でする話合いです。

包括受遺者とは、包括遺贈を受けた人です。

相続人の中には、遺言書の内容に不満を持つ人がいるかもしれません。

不満がある相続人は、遺産分割協議に協力してくれないでしょう。

特定遺贈をした場合、遺言書で指定した財産を指定した人が引き継ぎます。

遺産分割協議に参加する権利もないし、参加する義務もありません。

遺言書を作成して特定遺贈をするメリットの2つ目は、遺産分割協議をしなくていい点です。

③債務は引き継がない

特定遺贈では、遺言書で指定された財産以外の財産は引き継ぎません。

包括遺贈では、プラスの財産とマイナスの財産を割合で引き継ぎます。

被相続人が借金を抱えていた場合、包括受遺者は指定された割合で借金を引き継ぎます。

特定遺贈では借金を引き継ぐことがないから、安心です。

遺言書を作成して特定遺贈をするメリットの3つ目は、債務は引き継がない点です。

④特定遺贈の放棄に期限はない

遺言書を作成して財産のこと決める場合、相続人や遺贈を受ける人の承諾は不要です。

遺言者は、一方的に遺言書を作成することができます。

遺言書に書いてあると言っても、ありがた迷惑なことがあります。

遺贈すると書いてあっても、遺贈を受ける義務はありません。

遺贈は、放棄することができます。

特定遺贈をする場合、期限はありません。

他の相続人から催促されない限り、期限なく判断することができます。

相続放棄と包括遺贈の放棄には、3か月の期限があります。

遺言書を作成して特定遺贈をするメリットの4つ目は、特定遺贈の放棄に期限はない点です。

⑤遺贈の一部放棄ができる

遺贈は、放棄することができます。

包括遺贈を放棄する場合、一切の財産を引き継ぐことができません。

相続放棄をする場合、一切の財産を引き継ぐことができません。

特定遺贈を放棄する場合、一部の財産を放棄することができます。

例えば、不動産と預貯金の遺贈があった場合、不動産の遺贈を放棄して預貯金の遺贈を受けることができます。

例えば、預貯金150万円の遺贈があった場合、預貯金100万円の遺贈を放棄して預貯金50万円の遺贈を受けることができます。

特定遺贈では、引き継ぐ財産を選り好みができます。

遺言書を作成して特定遺贈をするメリットの5つ目は、遺贈の一部放棄ができる点です。

⑥相続人以外の人に遺贈ができる

相続が発生したら、被相続人の財産は相続人が相続します。

相続人になる人は、法律で決められています。

法律で決められた相続人以外の人は、相続することはできません。

遺贈では、相続人や相続人以外の人に財産を引き継ぐことができます。

特定遺贈でも包括遺贈でも、相続人や相続人以外の人に遺贈することができます。

遺言書を作成して特定遺贈をするメリットの6つ目は、相続人以外の人に遺贈ができる点です。

⑦相続トラブルの回避

遺言書を作成して特定遺贈をする場合、遺産分割協議は不要です。

遺言書を作成するときに、遺言執行者を指定することができます。

遺言執行者とは、遺言書の内容を実現する人です。

遺言執行者がいると、相続人は妨害行為ができません。

相続人が遺言書の内容に不満を持っていても、遺言執行者が遺言書の内容を実現してくれます。

遺言書を作成して特定遺贈をするメリットの7つ目は、相続トラブルを回避できる点です。

3公正証書遺言を作成する手順

手順①相続財産の一覧表を作成

相続させる財産を一覧表形式でメモを作成します。

遺言書を作成するための単なるメモなので、気楽に作成して差し支えありません。

大まかに言って、次の財産が多いでしょう。

・預貯金

・不動産

・株式

公正証書遺言を作成する手順1つ目は、相続財産の一覧表を作成ことです。

手順②相続財産を引き継ぐ人を決める

手順①で準備した一覧表を見ながら、だれに相続させるのか決定します。

自分が死亡した後に財産をだれに引き継がせるか、自由に決めることができます。

相続人がトラブルにならないように、配慮して決定します。

兄弟姉妹以外の相続人には、遺留分があります。

遺留分とは、相続人に認められた最低限の権利です。

遺留分を侵害する遺言書を作成すると、相続人間で深刻なトラブルになるでしょう。

相続人の遺留分に配慮して、遺言書の内容を決めるといいでしょう。

公正証書遺言を作成する手順2つ目は、相続財産を引き継ぐ人を決めることです。

手順③必要書類の準備

公正証書遺言を作成する場合、公証役場に必要書類を提出します。

例えば、次のような書類を提出します。

(1)遺言者の印鑑証明書

(2)相続人の戸籍謄本

(3)受遺者の住民票

(4)不動産の登記簿謄本

(5)不動産の固定資産税評価証明書

(6)預貯金の通帳の写し

(7)株式の預かり資産残高証明書

必要になる書類は、遺言書の内容によって異なります。

公正証書遺言を作成する手順3つ目は、必要書類の準備することです。

手順④公証人と打合せ

遺言書の作成について、公証人と打合せをします。

予約せずに公証役場に出向いても、公証人が出張中かもしれません。

公証役場に出向いて相談する場合は、事前に予約しておくのがおすすめです。

公証人と相談する中で、必要書類は指示されます。

公証人の相談は、書面に取りまとめる相談のみです。

どのように分けるとトラブルにならないかなど、遺言内容については相談できません。

公正証書遺言を作成する手順4つ目は、公証人と打合せをすることです。

手順⑤証人2人に依頼

公正証書遺言は、証人2人に確認してもらって作成します。

証人になる人に、特別な資格はありません。

次の人は、証人になることはできません。

(1)未成年者

(2)相続人・受遺者になる予定の人とその人の配偶者や直系血族

(3)公証人の配偶者、4親等内の親族、書記、使用人

証人は相続に無関係な人で、かつ、秘密を守ってくれる人が適任です。

公正証書遺言を作成する手順5つ目は、証人2人に依頼することです。

手順⑥遺言書文案を確認

公証人と打合せに従って、遺言書の文案が示されます。

文案に問題がなければ、そのまま公正証書遺言になります。

公正証書遺言を作成する手順6つ目は、遺言書文案を確認することです。

手順⑦公正証書遺言の作成

公正証書遺言は、原則として公証役場に出向いて作成します。

健康上の理由などがある場合、病院や施設などへ公証人に出張してもらうことができます。

公正証書遺言を作成するときは、家族は付き添うことができません。

公正証書遺言を作成する手順7つ目は、公正証書遺言の作成することです。

手順⑧公証役場へ手数料の支払い

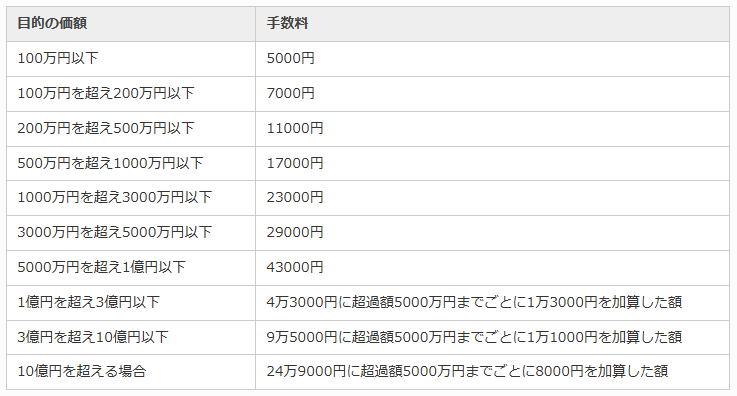

公正証書遺言を作成する場合、公証役場に手数料を支払う必要があります。

手数料は、財産の額や遺言書の内容によって異なります。

公正証書遺言を作成する手順7つ目は、公証役場へ手数料の支払うことです。

4特定遺贈をするときの注意点

注意①生前処分で撤回

遺言書を作成して特定遺贈をすると決めても、財産は遺言者のものです。

遺言者が死亡したときに、遺言書の効力が発生するからです。

ときには、遺言者が特定遺贈する予定の財産を売却したり贈与したりすることがあるでしょう。

遺言書に記載された財産が生前に処分された場合、遺言は撤回されたと判断されます。

例えば、預貯金を遺贈する遺言書を作成した後に預貯金を解約して不動産を購入することがあります。

預貯金を遺贈する遺言書は、撤回されたと判断されます。

新たに購入した不動産を遺贈されると考えることはできません。

預貯金と不動産は、別の財産だからです。

特定遺贈をするときの注意点1つ目は、生前処分で遺言が撤回される点です。

注意②不動産取得税の負担がある

不動産取得税とは、不動産を取得したときに1回だけ課される税金です。

有償で取得しても無償で取得しても、課税されます。

登記をしても登記をしなくても、課税されます。

不動産の取得とは、売買、建築、増改築、贈与、交換です。

相続で不動産を取得したとき、不動産取得税は課されません。

相続人以外の人が特定遺贈で不動産を取得したとき、不動産取得税は課されます。

特定遺贈をするときの注意点2つ目は、不動産取得税の負担がある点です。

注意③遺言書があっても早い者勝ち

遺言書を作成しても、絶対ではありません。

相続人が遺言書の存在を知らずに、財産を売却してしまうことがあるからです。

例えば、不動産を売却したら、買主はすぐに所有権移転登記をするでしょう。

所有権移転登記をしたら、不動産は買主のものになります。

特定遺贈をするときの注意点3つ目は、遺言書があっても早い者勝ちである点です。

注意④遺言書が無効になると遺贈も無効

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

遺言書なしで、遺贈をすることはできません。

遺言書が無効になると、遺贈も無効になります。

特定遺贈をするときの注意点4つ目は、遺言書が無効になると遺贈も無効になる点です。

5遺言書作成を司法書士に依頼するメリット

遺言書は被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

実は、民法に遺言書を作ることができるのは15歳以上と定められています。

死期が迫ってから書くものではありません。

遺言書は被相続人の意思を示すことで、家族をトラブルから守るものです。

遺贈とは、被相続人が遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげるものです。

遺贈は簡単に考えがちですが、思いのほか複雑な制度です。

特に、受け継いでもらう財産に不動産がある場合、譲ってもらう人だけでは登記申請ができません。

遺言執行者がいない場合、相続人全員の協力が必要です。

遺言書で遺言執行者を決めておきましょう。

遺言執行には法的な知識が必要になりますから、遺言の効力が発生したときに、遺言執行者からお断りをされてしまう心配もあります。

遺言の効力が発生した後の場合、遺言執行者は家庭裁判所に決めてもらう必要があります。

不動産以外の財産であっても、遺言書の内容に納得していない相続人がいる場合、受遺者に引渡そうとしないこともあります。

家族をトラブルから守ろうという気持ちを実現するために、せっかく遺言書を書くのですから、スムーズな手続を実現できるように配慮しましょう。

お互いを思いやり幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺言書作成して包括遺贈

1公正証書遺言がおすすめ

①自筆証書遺言は手軽

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

遺言者がひとりで作るから、手軽です。

筆記用具と印章さえあれば、遺言書を作ることができます。

遺言書には、厳格な書き方ルールがあります。

書き方ルールに違反すると、遺言書が無効になります。

遺言者本人が法律に詳しいことは、あまりないでしょう。

自筆証書遺言は専門家が関与しないで作るから、無効になるケースがたくさんあります。

自筆証書遺言を作成した後、遺言書の保管場所に困りします。

保管場所を家族と共有していないと、相続が発生してから遺言書が見つからないかもしれません。

保管場所を家族と共有していると、遺言書の破棄や改ざんされるかもしれません。

たとえ、破棄や改ざんをしていなくても、遺言書に不満を持つ相続人から疑いの目を向けられるおそれがあります。

自筆証書遺言は、作るだけなら手軽です。

無効になるリスクや相続人間でトラブルになるリスクが大きい遺言書です。

②公正証書遺言は安心確実

公正証書遺言は、遺言内容を公証人に伝え公証人が書面に取りまとめる遺言書です。

証人2人に確認してもらって作ります。

公証人は、法律の専門家です。

公正証書遺言が書き方ルールの違反で、無効になることは考えられません。

公正証書遺言は公証人が関与するから、高い信頼性があります。

公正証書遺言を作成した後、公正証書遺言原本は公証役場で厳重保管されます。

相続人が破棄や改ざんをすることは、あり得ません。

相続人間のトラブルを防止することができます。

公正証書遺言は、安心確実です。

公正証書遺言は、手間と費用がかかるのがデメリットです。

無効になるリスクが低く相続人間のトラブルを防止できる点が大きなメリットです。

遺言書を作成するなら、公正証書遺言がおすすめです。

③特別方式の遺言は稀

特別方式の遺言とは、通常の遺言書を作成する余裕がないときに利用する特殊な遺言書です。

特別方式の遺言には危急時遺言と隔絶地遺言があります。

危急時遺言は、次の2つです。

・一般危急時遺言

・難船危急時遺言

隔絶地遺言は、次の2つです。

・一般隔絶地遺言

・船舶隔絶地遺言

特別方式の遺言は、稀な遺言書です。

2 特定遺贈と包括遺贈のちがいとメリット

①包括遺贈は割合で指定する

特定遺贈とは、遺言書に、「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

遺言書は、遺言者が元気なときに作成します。

遺言者が死亡するまでに、長期間経過することが多いでしょう。

財産内容が大きく変動することがあります。

特定遺贈する予定だった財産を処分するかもしれません。

特定された財産が処分された場合、特定遺贈する遺言の条項は無効になります。

包括遺贈は財産内容が大きく変動しても、一定の割合で遺贈することができます。

包括遺贈は割合で指定するから、財産内容が変動しても遺贈できる点がメリットです。

②相続人以外の人に財産を引き継がせることができる

相続が発生したら、被相続人の財産は相続人が相続します。

相続人になる人は、法律で決められています。

法律で決められた相続人以外の人は、相続することはできません。

遺贈では、相続人や相続人以外の人に財産を引き継ぐことができます。

特定遺贈でも包括遺贈でも、相続人や相続人以外の人に遺贈することができます。

遺言書を作成すれば、相続人以外の人に財産を引き継ぐことができる点がメリットです。

③遺産分割協議で柔軟な遺産分割ができる

特定遺贈では、遺言書で指定された財産だけを引き継ぎます。

包括遺贈では、具体的にどの財産を引き継ぐのか遺言書には書いてありません。

相続財産は、相続人全員の共有財産です。

包括遺贈があった場合、相続人全員と包括受遺者全員で共有しています。

包括受遺者とは、包括遺贈を受けた人です。

相続財産の分け方は、相続人全員と包括受遺者全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員と包括受遺者全員でする話合いです。

包括受遺者は、遺産分割協議に参加して自分の希望を言うことができます。

相続人全員と包括受遺者全員の合意がまとまれば、柔軟な遺産分割が実現します。

包括遺贈をすると、遺産分割協議で柔軟な遺産分割ができる点がメリットです。

④不動産取得税がかからない

不動産取得税とは、不動産を取得したときに1回だけ課される税金です。

有償で取得しても無償で取得しても、課税されます。

登記をしても登記をしなくても、課税されます。

不動産の取得とは、売買、建築、増改築、贈与、交換です。

相続で不動産を取得したとき、不動産取得税は課されません。

相続人に対して、特定遺贈をすることができます。

相続人が不動産を特定遺贈で取得したとき、不動産取得税は課されません。

相続人以外の人が不動産を特定遺贈で取得したとき、不動産取得税は課されます。

相続人以外の人に対して、包括遺贈をすることができます。

相続人以外の人が不動産を包括遺贈で取得したとき、不動産取得税は課されません。

包括遺贈をすると、不動産取得税が課されない点がメリットです。

⑤相続人と同等の権利義務がある

包括遺贈を受けた人は、相続人と同一の権利義務があります。

特定遺贈をした場合、遺言書で特定した財産のみ引き継ぎます。

遺言書で財産を引き継ぐことに対して、相続人が不満に思うことがあります。

包括遺贈では、遺言書で指定された割合で引き継ぎます。

遺言書で指定された割合で、プラスの財産とマイナスの財産を引き継ぎます。

相続人と同等の権利義務があるから、プラスの財産とマイナスの財産を引き継ぎます。

相続人と同等の権利義務があるから、遺産分割協議に参加する権利と義務があります。

相続人と同等の権利義務があるから、相続財産を管理することができます。

相続人と同等の権利義務があるから、公平な遺産分割ができます。

包括遺贈では、相続人と同等の権利義務がある点がメリットです。

3公正証書遺言を作成する手順

手順①相続財産の一覧表を作成

相続させる財産を一覧表形式でメモを作成します。

遺言書を作成するための単なるメモなので、気楽に作成して差し支えありません。

大まかに言って、次の財産が多いでしょう。

・預貯金

・不動産

・株式

公正証書遺言を作成する手順1つ目は、相続財産の一覧表を作成ことです。

手順②相続財産を引き継ぐ人を決める

手順①で準備した一覧表を見ながら、だれに相続させるのか決定します。

自分が死亡した後に財産をだれに引き継がせるか、自由に決めることができます。

相続人がトラブルにならないように、配慮して決定します。

兄弟姉妹以外の相続人には、遺留分があります。

遺留分とは、相続人に認められた最低限の権利です。

遺留分を侵害する遺言書を作成すると、相続人間で深刻なトラブルになるでしょう。

相続人の遺留分に配慮して、遺言書の内容を決めるといいでしょう。

公正証書遺言を作成する手順2つ目は、相続財産を引き継ぐ人を決めることです。

手順③必要書類の準備

公正証書遺言を作成する場合、公証役場に必要書類を提出します。

例えば、次のような書類を提出します。

(1)遺言者の印鑑証明書

(2)相続人の戸籍謄本

(3)受遺者の住民票

(4)不動産の登記簿謄本

(5)不動産の固定資産税評価証明書

(6)預貯金の通帳の写し

(7)株式の預かり資産残高証明書

必要になる書類は、遺言書の内容によって異なります。

公正証書遺言を作成する手順3つ目は、必要書類の準備することです。

手順④公証人と打合せ

遺言書の作成について、公証人と打合せをします。

予約せずに公証役場に出向いても、公証人が出張中かもしれません。

公証役場に出向いて相談する場合は、事前に予約しておくのがおすすめです。

公証人と相談する中で、必要書類は指示されます。

公証人の相談は、書面に取りまとめる相談のみです。

どのように分けるとトラブルにならないかなど、遺言内容については相談できません。

公正証書遺言を作成する手順4つ目は、公証人と打合せをすることです。

手順⑤証人2人に依頼

公正証書遺言は、証人2人に確認してもらって作成します。

証人になる人に、特別な資格はありません。

次の人は、証人になることはできません。

(1)未成年者

(2)相続人・受遺者になる予定の人とその人の配偶者や直系血族

(3)公証人の配偶者、4親等内の親族、書記、使用人

証人は相続に無関係な人で、かつ、秘密を守ってくれる人が適任です。

公正証書遺言を作成する手順5つ目は、証人2人に依頼することです。

手順⑥遺言書文案を確認

公証人と打合せに従って、遺言書の文案が示されます。

文案に問題がなければ、そのまま公正証書遺言になります。

公正証書遺言を作成する手順6つ目は、遺言書文案を確認することです。

手順⑦公正証書遺言の作成

公正証書遺言は、原則として公証役場に出向いて作成します。

健康上の理由などがある場合、病院や施設などへ公証人に出張してもらうことができます。

公正証書遺言を作成するときは、家族は付き添うことができません。

公正証書遺言を作成する手順7つ目は、公正証書遺言の作成することです。

手順⑧公証役場へ手数料の支払い

公正証書遺言を作成する場合、公証役場に手数料を支払う必要があります。

手数料は、財産の額や遺言書の内容によって異なります。

公正証書遺言を作成する手順7つ目は、公証役場へ手数料の支払うことです。

4包括遺贈をするときの注意点

注意①負債も引き継ぐ

特定遺贈は、遺言書で指定された財産を引き継ぐだけです。

包括遺贈は、プラスの財産とマイナスの財産を含めて割合で引き継ぎます。

包括遺贈をするときの注意点1つ目は、包括遺贈では借金も引き継ぐ点です。

注意②遺贈の放棄に3か月の期限

特定遺贈も包括遺贈も、放棄をすることができます。

特定遺贈の放棄には、期限はありません。

包括遺贈の放棄には、遺贈を知ってから3か月以内の期限があります。

包括遺贈をするときの注意点2つ目は、遺贈の放棄に3か月の期限がある点です。

注意③財産規模の変動がある

特定遺贈は、遺言書で指定された財産を引き継ぐだけです。

包括遺贈は割合で引き継ぐから、多額の財産を引き継がせる可能性があります。

多額の財産を引き継がせることに、相続人が不満を覚えるかもしれません。

包括遺贈をするときの注意点3つ目は、財産規模の変動がある点です。

注意④遺産分割協議が必要

包括遺贈では具体的にどの財産を引き継ぐのか、遺言書に書いてありません。

具体的に引き継ぐ財産は、遺産分割協議で決定します。

相続人が遺言内容に不満を持つと、遺産分割協議がまとまらなくなるおそれがあります。

包括遺贈をするときの注意点4つ目は、遺産分割協議が必要である点です。

5遺言書作成を司法書士に依頼するメリット

遺言書は被相続人の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

実は、民法に遺言書を作ることができるのは15歳以上と定められています。

死期が迫ってから書くものではありません。

遺言書は被相続人の意思を示すことで、家族をトラブルから守るものです。

遺贈とは、被相続人が遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげるものです。

遺贈は簡単に考えがちですが、思いのほか複雑な制度です。

特に、受け継いでもらう財産に不動産がある場合、譲ってもらう人だけでは登記申請ができません。

遺言執行者がいない場合、相続人全員の協力が必要です。

遺言書で遺言執行者を決めておきましょう。

遺言執行には法的な知識が必要になりますから、遺言の効力が発生したときに、遺言執行者からお断りをされてしまう心配もあります。

遺言の効力が発生した後の場合、遺言執行者は家庭裁判所に決めてもらう必要があります。

不動産以外の財産であっても、遺言書の内容に納得していない相続人がいる場合、受遺者に引渡そうとしないこともあります。

家族をトラブルから守ろうという気持ちを実現するために、せっかく遺言書を書くのですから、スムーズな手続を実現できるように配慮しましょう。

お互いを思いやり幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

遺贈を受けた人に不動産取得税

1不動産取得税は取得時1回のみ

①不動産を取得する人に課税

不動産取得税とは、不動産を取得したときに1回だけ課される税金です。

有償で取得しても無償で取得しても、課税されます。

登記をしても登記をしなくても、課税されます。

不動産の取得とは、売買、建築、増改築、贈与、交換です。

不動産取得税は、不動産を取得した人に課される税金です。

②不動産を取得したら県税事務所に申告

不動産取得税は、都道府県税です。

不動産を取得したら、都道府県税事務所に申告をします。

申告期限は、都道府県によって異なります。

愛知県は、不動産を取得してから60日以内です。

郵送で申告することができます。

申告期限までに登記がされた場合、原則として申告は不要です。

不動産取得税が軽減される場合、不動産取得税減額等申請書を提出します。

③不動産取得税に免税点

不動産取得税には、免税点があります。

取得した不動産の価格が次の金額未満の場合、不動産取得税は課されません。

(1)土地 10万円

(2)家屋

新築、増築、改築 23万円

その他 12万円

④納税通知書が届いたら納付

不動産の取得から1年以内に不動産取得税の納税通知書が届きます。

基本的には、納税が必要に人にのみ納税通知書が送られます。

納税通知書に記載された金額を納付します。

不動産取得税がかからないはずなのに、納税通知書が届くことがあります。

納税通知書記載の県税事務所に、納税の必要について確認しましょう。

2遺贈を受けた人に不動産取得税がかかる

①特定遺贈で相続人以外の人が不動産取得は課税

遺贈とは、遺言書を作成した相続人や相続人以外の人に財産を引き継いでもらうことです。

相続で財産を引き継ぐことができるのは、相続人だけです。

相続人になる人は、法律で決められています。

相続人は、相続で財産を引き継ぐことができるし遺贈で財産を引き継ぐことができます。

相続人以外の人は、相続で財産を引き継ぐことができないけど遺贈で財産を引き継ぐことができます。

遺贈には、2種類あります。

特定遺贈と包括遺贈です。

特定遺贈とは、遺言書に、「財産〇〇〇〇を遺贈する」と財産を具体的に書いてある場合です。

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

相続人以外の人に不動産を遺贈することができます。

特定遺贈で相続人以外の人が不動産を取得した場合、不動産取得税が課されます。

②相続時精算課税制度で不動産取得は課税

相続時精算課税制度とは、贈与税の制度です。

相続時精算課税を選択すると、2500万円まで特別控除があります。

累計2500万円までの贈与が非課税になります。

贈与した財産を相続財産に算入して、相続税を計算する制度です。

次の条件に該当する場合、相続時精算課税制度を選択することができます。

(1)贈与する人 60歳以上の父母または祖父母

(2)贈与を受ける人 18歳以上の子どもや孫

相続時精算課税制度を適切に利用したら、大きな節税が期待できるでしょう。

相続時精算課税制度を利用して、不動産を取得することができます。

相続時精算課税制度を利用して不動産を取得する場合、不動産取得税が課されます。

相続時精算課税制度を利用して不動産を取得するのは、贈与扱いだからです。

③夫婦間の居住用不動産の特例で不動産取得は課税

夫婦間の居住用不動産の特例とは、贈与税の制度です。

夫婦間の居住用不動産の特例を利用すると、最高2000万円まで配偶者控除を受けることができます。

次の条件に該当する場合、夫婦間の居住用不動産の特例を受けることができます。

(1)夫婦の婚姻期間20年を過ぎた後の贈与

(2)贈与された財産は居住用不動産または居住用不動産を取得するための金銭

(3)贈与を受けた年の翌年3月15日までに贈与を受けた人が現実に居住

夫婦間の居住用不動産の特例を受けることで、大きな節税が期待できるでしょう。

夫婦間の居住用不動産の特例を利用して、不動産を取得することができます。

夫婦間の居住用不動産の特例を利用して不動産を取得する場合、不動産取得税が課されます。

夫婦間の居住用不動産の特例を利用して不動産を取得するのは、贈与扱いだからです。

④死因贈与で不動産取得は課税

遺贈とは、遺言書を作成した相続人や相続人以外の人に財産を引き継いでもらうことです。

遺言書は、遺言者がひとりで作成することができます。

遺言書を作成するときに、相続人や財産を受け取る人の同意は不要です。

贈与は、贈与をする人と贈与を受け取る人の契約です。

死因贈与は、贈与をする人が死亡したときに効力が発生する贈与契約です。

贈与契約は、贈与をする人と贈与を受け取る人の合意があれば口約束でも成立します。

口約束の贈与契約は立証が難しいのでおすすめしませんが、口約束の死因贈与契約も有効です。

死因贈与で財産を受け取った場合、相続税の対象になります。

死因贈与契約によって、不動産を取得することができます。

死因贈与契約によって不動産を取得する場合、不動産取得税が課されます。

死因贈与契約によって不動産を取得するのは、贈与扱いだからです。

⑤遺産分割協議やり直しで不動産取得は課税

遺産分割協議は、相続人全員の合意があればやり直しをすることができます。

遺産分割協議のやり直しをした場合、相続財産の分け方に変更があるでしょう。

遺産分割協議のやり直しによって、不動産を取得することができます。

法律上は遺産分割協議のやり直しであっても、税務上は贈与の扱いです。

遺産分割協議のやり直しによって不動産を取得する場合、不動産取得税が課されます。

遺産分割協議のやり直しによって不動産を取得するのは、贈与扱いだからです。

3相続人に不動産取得税がかからない

①相続で不動産取得は非課税

相続人になる人は、民法で決まっています。

相続人が相続で不動産を取得することができます。

相続で不動産を取得する場合、不動産取得税が課されません。

相続で不動産を取得する場合、不動産取得税の申告書の提出は不要です。

②特定遺贈で相続人が不動産取得は非課税

遺贈とは、遺言書を作成した相続人や相続人以外の人に財産を引き継いでもらうことです。

相続人は、相続で財産を引き継ぐことができるし遺贈で財産を引き継ぐことができます。

遺言書を作成して、相続人に不動産を遺贈することができます。

特定遺贈で相続人が不動産を取得する場合、不動産取得税が課されません。

③包括遺贈で不動産取得は非課税

包括遺贈とは、遺言書に、「財産すべてを包括遺贈する」「財産の2分の1を包括遺贈する」と割合だけ書いて財産を具体的に書いてない場合です。

遺言書を作成して、相続人や相続人以外の人に包括遺贈をすることができます。

遺言書で一部包括遺贈を受けたら、遺産分割協議が必要です。

遺言書には割合だけ書いてあって、具体的財産は書いてないからです。

遺産分割協議で包括受遺者全員と相続人全員の合意で相続財産の分け方を決定します。

遺産分割協議で、不動産を取得することができます。

包括遺贈で不動産を取得する場合、不動産取得税が課されません。

包括遺贈を受けた人が相続人であっても相続人以外の人であっても、不動産取得税が課されません。

④死因贈与で相続人が不動産取得は課税

死因贈与は、贈与をする人が死亡したときに効力が発生する贈与契約です。

被相続人と相続人間で死因贈与契約をすることがあります。

死因贈与契約によって、不動産を取得することができます。

死因贈与契約によって不動産を取得する場合、不動産取得税が課されます。

死因贈与契約によって不動産を取得するのは、贈与扱いだからです。

相続人が不動産を取得する場合であっても、死因贈与契約による場合は不動産取得税が課されます。

4不動産取得税の計算方法

①不動産取得税=不動産価格×税率

不動産取得税は、不動産価格×税率で計算できます。

不動産価格は、原則として固定資産税評価額を用います。

実際の売買価格や建築費用で計算されません。

贈与を受けた場合や交換で不動産を取得した場合、金銭のやり取りはないでしょう。

金銭のやり取りがなくても、不動産取得税は課されます。

不動産取得税には、さまざまな控除があります。

都道府県税事務所や税理士に確認するといいでしょう。

②税率に軽減措置がある

税率は、原則として4%です。

令和9年3月31日までに取得があった不動産については、軽減措置があります。

土地と住宅は、3%に軽減されます。

5不動産取得税以外にも税金がかかる

①登記申請をするときに登録免許税

不動産を取得したら、名義変更をします。

名義変更をする場合、登録免許税が課されます。

遺贈を受けた場合にも、登録免許税を納める必要があります。

遺贈を受けた場合の税率は、次のとおりです。

(1)相続人が遺贈を受けた場合、1000分の4

(2)相続人以外の人が遺贈を受けた場合、1000分の20

②固定資産税は毎年

固定資産税は、固定資産を保有している人に課される税金です。

不動産取得税は1回だけの税金ですが、固定資産税は毎年課されます。

地域によっては、都市計画税も課されます。

③遺贈を受けたら相続税

遺贈を受けた場合、贈与税でなく相続税が課されます。

相続税には、基礎控除があります。

基礎控除額は次の計算式で求めることができます。

基礎控除額=3000万円+600万円×法定相続人の人数

相続財産が基礎控除額以内であれば、相続税は課されません。

相続税が課されるのは、全体の10%にも満たないわずかな富裕層です。

6遺言書作成を司法書士に依頼するメリット

遺言書は、遺言者の意思を示すものです。

自分が死んだことを考えたくないという気持ちがあると、抵抗したくなるかもしれません。

民法に遺言書を作ることができるのは、15歳以上と定められています。

死期が迫ってから書くものではありません。

遺言書は遺言者の意思を示すことで、家族をトラブルから守るものです。

遺贈とは、遺言によって、法定相続人や法定相続人以外の人に、財産を譲ってあげるものです。

遺贈は簡単に考えがちですが、思いのほか複雑な制度です。

特に、受け継いでもらう財産に不動産がある場合、譲ってもらう人だけでは登記申請ができません。

遺言執行者がいない場合、相続人全員の協力が必要です。

遺言書で遺言執行者を決めておきましょう。

遺言執行には法的な知識が必要になりますから、遺言の効力が発生したときに、遺言執行者からお断りをされてしまう心配もあります。

遺言の効力が発生した後の場合、遺言執行者は家庭裁判所に決めてもらう必要があります。

不動産以外の財産であっても、遺言書の内容に納得していない相続人がいる場合、受遺者に引渡そうとしないこともあります。

家族をトラブルから守ろうという気持ちを実現するために、せっかく遺言書を書くのですから、スムーズな手続を実現できるように配慮しましょう。

お互いを思いやり幸せを願う方は、遺言書作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

孫に不動産を相続させる方法と注意点

1孫が相続人になることがある

①子どもが相続人になると孫は相続人にならない

相続が発生したら、親族のうち一定の範囲の人が相続人になります。

だれが相続人になるかについては、民法で決められています。

被相続人に子どもがいる場合、子どもが相続人になります。

子どもが相続人になる場合、孫は相続人になりません。

②子どもが先に死亡すると孫は代襲相続人になる

被相続人に子どもがいる場合、子どもが相続人になります。

相続人になるはずだったのに、子どもが先に死亡することがあります。

相続人になるはずだった人の子どもや子どもの子どもが相続することがあります。

代襲相続とは、相続人になるはずだった人の子どもなどが相続することです。

相続人になるはずだった子どもが先に死亡した場合、孫が代襲相続人になります。

孫が代襲相続人の場合、相続することができます。

③孫と養子縁組をすると孫は相続人になる

養子縁組とは、血縁関係がある親子関係の他に法律上の親子関係を作る制度です。

被相続人が孫と養子縁組をすることができます。

養子縁組をすると、被相続人は養親、孫は養子になります。

被相続人の孫でありながら、同時に被相続人の子どもになります。

被相続人に子どもがいる場合、子どもが相続人になります。

実子と養子に、区別はありません。

実子がいても、養子は相続人です。

孫と養子縁組をすると、孫は相続人になります。

2遺言書を作成して孫に不動産を遺贈

①相続できるのは相続人だけ

相続が発生したら、被相続人の財産は相続人が相続します。

相続人になる人は、民法で決められています。

民法で決められた人以外の人は、相続人になりません。

被相続人に子どもがいる場合、子どもが相続人になります。

子どもが相続人になる場合、孫は相続人になりません。

子どもが相続できるけど、孫は相続することはできません。

相続できるのは、相続人だけだからです。

②遺言書を作成して孫に不動産を遺贈

遺言者は遺言書を作成して、自分の財産をだれに引き継ぐのか自由に決めることができます。

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

孫は相続人でないから相続できないけど、遺贈を受けることができます。

相続人でない人に財産を引き継ぐためには、生前対策が欠かせません。

相続人でない孫に財産を引き継ぐため、遺言書を作成して遺贈することができます。

③遺贈を受けると贈与税でなく相続税の対象

相続財産の規模が大きい場合、相続税の対象になります。

相続税の申告納税の義務があるのは、相続や遺贈によって財産を取得した人です。

遺贈を受けた人は、贈与税でなく相続税が課されます。

孫は相続することができなくても、遺贈を受けることができます。

相続財産の規模が大きい場合、遺贈を受けた孫は相続税の申告と納税の義務が課されます。

遺贈を受けると、贈与税でなく相続税の対象になります。

④孫が遺贈を受けても基礎控除の計算に算入できない

相続税大増税!最高税率55%!!などと不安を煽っている専門家がたくさんいます。

相続税申告が必要なケースは、全体のわずか10%未満です。

相続税には、基礎控除があるからです。

相続財産の規模が基礎控除額以内である場合、相続税の申告納税は不要です。

基礎控除額は、次の計算式で求められます。

基礎控除額=3000万円+法定相続人の人数×600万円

遺贈を受けた人は、相続税の申告納税の義務が課されます。

孫は遺贈を受けても、相続人ではありません。

基礎控除額を計算するとき、遺贈を受けた孫を人数に含めることはできません。

孫が遺贈を受けても、基礎控除の計算に算入できない点に注意する必要があります。

⑤孫に課される相続税額は2割加算の対象

孫が遺贈を受ける場合、相続税の対象になります。

相続や遺贈で財産を引き継いだ人が一定の条件を満たさない場合、2割加算の対象になります。

2割加算の対象にならないのは、被相続人の1親等の血族と配偶者です。

相続人になるはずだった子どもが先に死亡した場合、孫が代襲相続人になります。

被相続人の孫は、2親等の血族です。

代襲相続人である孫は、1親等の血族でなくても2割加算の対象になりません。

被相続人が孫を養子とする養子縁組をすることがあります。

養子となった孫は、被相続人の子どもになります。

被相続人の子どもは、1親等の血族です。

養子となった孫は1親等の血族であっても、2割加算の対象です。

2割加算の対象になると、相続税額に相続税額の2割に相当する金額が加算されます。

孫に課される相続税額は、2割加算の対象になる可能性があります。

⑥遺贈で不動産取得税の対象

不動産取得税とは、不動産を取得したときにかかる税金です。

不動産の取得とは、売買、建築、増改築、贈与、交換です。

相続で不動産を取得する場合、不動産取得税が課されません。

相続人が遺贈で不動産を取得する場合、不動産取得税が課されません。

孫に不動産を遺贈する場合、孫は相続人でないことが多いでしょう。

相続人以外の人が遺贈で不動産を取得した場合、不動産取得税が課されます。

遺贈で不動産を取得した場合、不動産取得税の対象になります。

⑦遺言書があっても遺留分侵害額請求ができる

遺言書を作成して、自分の財産をだれに引き継ぐのか自由に決めることができます。

自由に決めることができると言っても、無制約の自由にすることはできません。

遺言者の名義になっていても、遺言者がひとりで築いた財産ではないからです。

家族の協力があってこそ、築くことができたはずです。

無制約の自由にすると、今まで協力してきた家族に酷な結果になるおそれがあります。

被相続人に近い関係の相続人には、最低限の権利が認められます。

遺留分とは、相続人に認められた最低限の権利です。

配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

相続財産のほとんどが不動産である場合、孫に遺贈すると相続人の遺留分を侵害するおそれがあります。

遺留分が侵害されると、相続人間で深刻なトラブルになるでしょう。

遺言書を作成するだけで、相続人の遺留分を奪うことはできません。

遺言書があっても、遺留分侵害額請求ができます。

3相続時精算課税を利用して生前贈与

①相続時精算課税を利用して節税

孫に財産を引き継ぐ場合、被相続人の死亡のタイミングに限る必要はありません。

生きている間に、孫に対して財産を贈与することができます。

孫に対して財産を贈与する場合、金額によっては贈与税の対象になります。

相続時精算課税とは、贈与税の特例です。

60歳以上の父母や祖父母から20歳以上の子どもや孫に贈与した場合、相続時精算課税制度を利用することができます。

生前に財産を贈与するときに一部の税金を後回しにして、最終的には相続税としてまとめて支払う仕組みです。

相続時精算課税制度を利用すると、最大2500万円までの贈与について贈与税が非課税になります。

相続時精算課税制度を利用して贈与する財産に、制限はありません。

相続時精算課税制度を利用して、孫に不動産を贈与することができます。

孫に不動産を贈与する場合、相続時精算課税の活用が効果的です。

②相続時精算課税は撤回できない

相続時精算課税を利用する場合、納税地の税務署に対して相続時精算課税選択届出書を提出します。

相続時精算課税を選択したら、撤回することができません。

財産の状況などによっては、相続時精算課税を利用しない方が有利になることがあります。

相続時精算課税を選択すると、撤回ができません。

③小規模宅地の特例が使えない

相続時精算課税を利用した場合、最大2500万円まで非課税で贈与することができます。

相続時精算課税を利用して贈与した財産は、相続が発生したときに相続財産に算入して相続税を計算します。

孫に不動産を贈与する場合、自宅の土地や事業で使っていた土地であることが多いでしょう。

小規模宅地の特例とは、自宅や事業用地について条件を満たせば土地の評価額が大幅に減額される制度です。

相続時精算課税を利用して贈与された土地は、小規模宅地の特例を適用することができません。

小規模宅地の特例は、相続や遺贈で取得した土地が対象だからです。

相続時精算課税を利用して贈与された土地は、相続や遺贈でなく贈与によって取得した土地です。

小規模宅地の特例を利用すると、土地の評価額が最大80%減額できる制度です。

小規模宅地の特例を利用できないのは、相続時精算課税の大きなデメリットです。

相続時精算課税を利用すると、小規模宅地の特例が使えなくなります。

④生前贈与に対して遺留分侵害額請求ができる

配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

相続人以外の人に対して生前贈与をした場合、相続が発生前1年間に限って遺留分侵害額請求の対象です。

無条件に遺留分侵害額請求の対象にすると、思わぬ不利益を受けるからです。

生前贈与をするとき、贈与する人と贈与を受ける人双方が遺留分を侵害すると知っていることがあります。

当事者双方が損害を与えることを知っている場合、相続発生1年以上前の贈与も遺留分侵害額請求の対象です。

生前贈与に対して、遺留分侵害額請求をすることができます。

4孫に不動産を引き継ぐメリットとデメリット

メリット①被相続人の希望をかなえることができる

孫に不動産を引き継ぎたい希望がある場合、生前対策でかなえることができます。

メリット1つ目は、被相続人の希望をかなえることができることです。

メリット②一代分の相続をスキップできる

被相続人に子どもがいれば、孫は相続人になりません。

生前対策をすることによって、一代分の相続をスキップすることができます。

一代分の相続をスキップすることで、相続税などの負担を軽減できる可能性があります。

メリット2つ目は、一代分の相続をスキップできることです。

デメリット①親族間でトラブルに発展するおそれ

孫が財産を引き継ぐ場合、他の相続人が不満に思うことがあります。

孫が高額な不動産を引き継ぐ場合、他の相続人の遺留分を侵害するかもしれません。

遺留分を侵害された相続人は、がっかりするでしょう。

相続人間で深刻なトラブルに発展するおそれがあります。

デメリット1つ目は、親族間でトラブルに発展するおそれがあることです。

デメリット②相続税2割加算の可能性

孫に課される相続税額は、2割加算の対象になる可能性があります。

一代分の相続をスキップできると、相続税が少なくなる可能性があります。

相続税の減額を目的にしている場合、2割加算の対象になることは注意が必要です。

デメリット2つ目は、相続税2割加算の可能性があることです。

5遺言書作成と遺言執行を司法書士に依頼するメリット

遺言執行者は遺言書の内容を実現する人です。

相続人が遺言書の内容に納得していて、手続に協力的であれば、必ずしも、遺言執行者を選任する必要はありません。

子どもの認知など遺言執行者しかできない手続がある場合、遺言執行者を選任しておかないと、相続人に余計な手間をかけさせることになります。

遺言執行者は、相続開始後すみやかに手続を進めることができる時間と知識がある人を選ぶことが重要です。

その意味でも、家族より司法書士などの専門家に遺言執行を依頼する人が増えています。

以前は、遺言執行者は止むを得ない場合だけ、他の人に職務を任せることができるとされていましたが、現在は、止むを得ないなどの理由は不要になりました。

遺言執行者に指名され、職務をしてみたところ、思ったよりタイヘンだという場合、自己の責任で司法書士などの専門家におまかせすることもできます。

今後も、専門家に依頼する人は増えていくでしょう。

遺言執行を司法書士などの専門家に依頼した場合、相続人は基本待っているだけなので、トラブルになることが少なくなるからです。

家族を笑顔にするためにも、遺言書作成と遺言執行者選任しましょう。

家族の幸せのためにも、遺言書作成と遺言執行者選任を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。

公正証書遺言を作成して全財産を相続させる

1一人に全財産を相続させることができる

①相続財産の分け方に制限はない

被相続人は、生前に自分の財産を自由に処分することができます。

遺言書を作成して、自分の死亡後だれに財産を引き継ぐのか自由に決めることができます。

相続人に引き継ぐことも、相続人以外の人に引き継ぐこともできます。

民法では、法定相続分が決められています。

法定相続分どおりに引き継ぐこともできるし、法定相続分とは違う割合で引き継ぐこともできます。

相続財産の分け方に、制限はないからです。

「全財産を〇〇〇〇に相続させる」遺言も、有効な遺言書です。

遺言書を作成して、相続財産の分け方を自由に決めることができます。

相続財産の分け方に、制限はありません。

②一人に全財産を相続させるときの遺言書の記載例

遺言書

遺言者は、以下のとおり遺言をする。

第1条

遺言者は、遺言者の有する全財産を、遺言者の配偶者〇〇〇〇(昭和〇年〇月〇日生まれ)に相続させる。

第2条

遺言者は、本遺言書の遺言執行者として、下記の者を指定する。

事務所住所

〇〇県〇〇市〇〇区〇〇町〇丁目〇〇番〇〇号

司法書士〇〇〇〇

昭和〇年〇月〇日生まれ

令和〇年〇月〇日

〇〇県〇〇市〇〇区〇〇町〇丁目〇〇番〇〇号

遺言者 〇〇〇〇 印

③遺言書で財産を列挙する方が分かりやすい

全財産を一人に相続させたい場合、「遺言者の有する全財産を相続させる」と書くことができます。

家族であっても、遺言者がどのような財産を保有しているのか詳細に知らないことがあります。

遺言者の気持ちとしては、当然知っているものと考えているかもしれません。

どこにどのような財産があるのか手がかりがない状態で、相続手続をするのは非常に困難です。

できることであれば、すべての財産を列挙することをおすすめします。

不動産であれば、不動産の登記事項証明書を取り寄せて書き写します。

預貯金であれば、通帳を見て金融機関の名称、支店、預金種別、口座番号を記載します。

財産を客観的に特定できない場合、相続手続ができなくなるおそれがあるからです。

そのうえで記載のない財産が見つかった場合、その財産を〇〇〇〇に相続させると記載するといいでしょう。

財産をひとつひとつ列挙する方が家族にとって分かりやすく、おすすめです。

④全財産を遺贈する記載例

遺言書

遺言者は、以下のとおり遺言をする。

第1条

遺言者は、遺言者の有する全財産を、〇〇〇〇(昭和〇年〇月〇日生まれ)に遺贈する。

第2条

遺言者は、本遺言書の遺言執行者として、下記の者を指定する。

事務所住所

〇〇県〇〇市〇〇区〇〇町〇丁目〇〇番〇〇号

司法書士〇〇〇〇

昭和〇年〇月〇日生まれ

令和〇年〇月〇日

〇〇県〇〇市〇〇区〇〇町〇丁目〇〇番〇〇号

遺言者 〇〇〇〇 印

⑤相続人以外の人に遺贈ができる

相続が発生したら、被相続人の財産は相続人が相続します。

相続人になる人は、法律で決められています。

相続人以外の人が相続することはできません。

疎遠になった相続人より、お世話になった人に財産を引き継ぎたいことがあるでしょう。

遺贈とは、遺言書を作成して相続人や相続人以外の人に財産を引き継ぐことです。

遺言書を作成して、相続人以外の第三者に全財産を遺贈することができます。

遺贈を受ける人は、自然人以外に慈善団体などの法人でも差し支えありません。

遺言書を作成して、相続人以外の人に遺贈ができます。

2公正証書遺言があっても遺留分侵害額請求ができる

①遺留分は最低限の権利

被相続人は、生前自分の財産を自由に処分することができます。

遺言書を作成して、自分の死後にだれに財産を引き継ぐのが自由に決めることができます。

被相続人の財産は、ひとりで築いた財産ではないでしょう。

家族の協力があってこそ、築くことができた財産のはずです。

被相続人の名義になっているからといって、まったく無制約の自由にすることはできません。

今まで協力してきた家族に、酷な結果となることがあるからです。

被相続人に近い関係の相続人には、相続財産に対して最低限の権利が認められています。

遺留分とは、被相続人に近い関係の相続人に認められる最低限の権利です。

遺留分は、兄弟姉妹以外の相続人に認められます。

遺留分を認められる相続人を遺留分権利者と言います。

②遺留分を侵害する遺言書でも無効にならない

被相続人に近い関係の相続人には、遺留分が認められます。

全財産を一部の相続人に相続させる遺言書を作成した場合、他の相続人の遺留分を侵害するでしょう。

遺留分を侵害しても、それだけで遺言書は無効になりません。

全財産を相続させる遺言書は、有効な遺言書です。

遺留分を侵害する遺言書でも、遺言書は無効になりません。

③有効な遺言書であっても遺留分侵害額請求ができる

遺留分は、兄弟姉妹以外の相続人に認められた最低限の権利です。

不公平な遺言書によって配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

全財産を相続させる遺言書は、有効な遺言書です。

有効な遺言書であっても、遺留分侵害額請求をすることができます。

公正証書遺言であっても、遺留分侵害額請求をすることができます。

遺留分は、最低限の権利だからです。

全財産を相続させる内容で公正証書遺言を作成するだけで、遺留分を奪うことはできません。

有効な遺言書であっても、遺留分侵害額請求をすることができます。

④遺留分を認めない遺言書に効力はない

遺言書には、さまざまなことを書くことができます。

遺言書に書くことで法律上意味があることも意味がないことも、書くことができます。

家族への感謝の気持ちを持ちながら、伝える機会を逃していることがあります。

遺言書に、家族への感謝の気持ちを書くことができます。

家族への感謝の気持ちに、法律上の意味はありません。

法律上意味がない事項を付言事項と言います。

全財産を相続させる遺言書を見たら、他の相続人はがっかりするでしょう。

不公平な遺言書によって配分された財産が遺留分に満たない場合、遺留分侵害額請求をすることができます。

遺留分侵害額請求がされたら、相続人間で深刻なトラブルに発展するでしょう。

遺言書で「遺留分を認めない」「遺留分侵害額請求を禁止する」と書くことがあります。

遺言書に書くことで意味があることは、法律で決められています。

遺留分を認めない遺言書に、効力はありません。

「遺留分を認めない」「遺留分侵害額請求を禁止する」と書いた場合、付言事項と考えられます。

遺留分は、遺留分権利者に認められた最低限の権利だからです。

不公平な遺言書を作成するだけで、遺留分を奪うことはできません。

「遺留分を認めない」「遺留分侵害額請求を禁止する」と書いてあっても、遺留分侵害額請求をすることができます。

付言事項に、法律上の効力はないからです。

遺留分を認めない遺言書に、法律上の効力はありません。

⑤兄弟姉妹に遺留分はない

被相続人に子どもがいない場合で、かつ、親などの直系尊属が被相続人より先に死亡している場合、兄弟姉妹が相続人になります。

兄弟姉妹は相続人になっても、遺留分は認められません。

遺留分は、兄弟姉妹以外の相続人に認められる権利だからです。

兄弟姉妹が被相続人より先に死亡した場合、兄弟姉妹の子どもが代襲相続をします。

被相続人の甥姪が代襲相続人になっても、遺留分は認められません。

兄弟姉妹に遺留分がないから、引き継げないのが当然だからです。

全財産を相続させる遺言書を作成しても、遺留分侵害額請求を心配する必要はありません。

例えば、子どもがいない夫婦で一方が死亡した場合、配偶者と兄弟姉妹が相続人になるでしょう。

公正証書遺言を作成して、配偶者に全財産を相続させることができます。

兄弟姉妹は相続人になるから、配偶者に全財産を相続させるためには遺言書が必要になります。

兄弟姉妹が相続人になる場合、兄弟姉妹に遺留分はありません。

3公正証書遺言の作り方

STEP①遺言内容を仮作成

遺言書を作成すると言うと、財産の分け方が真っ先に思い浮かぶでしょう。

遺言者にどのような財産があるのか、だれに引き継ぐのかメモ書きをします。

財産の分け方以外のことも、遺言書に盛り込むことができます。

ステップ1で、遺言内容をメモなどで仮作成します。

STEP②財産に関する書類を準備

遺言書に財産の分け方を書く場合、客観的に特定できる必要があります。

銀行預金などであれば、金融機関名、支店名、預金種別、口座番号、口座名義で特定します。

通帳のコピーを準備するといいでしょう。

家族にとって、自宅は重要な財産でしょう。

「自宅」などの記載は、客観的に特定できるとは言えません。

家族にとって「自宅」は当然のことでしょう。

法務局など第三者にとっては、自宅はどこにあるどの不動産なのか分からないからです。

土地は、所在、地番、地目、地積で特定します。

建物は、所在、家屋番号、種類、構造、床面積で特定します。

自宅の住所は、暗記しているでしょう。

自宅がある土地や建物の所在は、住所と異なることがあります。

登記簿や権利証を確認する必要があります。

ステップ2で、財産に関する書類を準備します。

STEP③証人2人を手配

公正証書遺言を作成する場合、証人2人に確認してもらう必要があります。

証人に特別な資格は、不要です。

次の人は、証人になれません。

(1)未成年者

(2)推定相続人、受遺者、これらの人の配偶者、直系血族

(3)公証人の配偶者、4親等内の親族、書記、使用人

証人を手配するのが難しいときは、遺言書作成をサポートする司法書士に依頼することができます。

証人になる人は、公証役場に本人確認書類を提出します。

ステップ3で、証人2人を手配します。

STEP④公証人と打合せ

公正証書遺言は、原則として公証役場に出向いて作成します。

日本中どこの公証役場でも、公正証書遺言を作成することができます。

病気や身体などの事情で公証役場に出向くことができない場合、公証人に出張してもらうことができます。

公証人を予約して、遺言内容の打ち合わせをします。

公証人との打ち合わせは、適切に書面に取りまとめる点についての打合せです。

遺言者の希望を実現する方法については、事前に考えておく必要があります。

遺言内容によっては、相続人間でトラブルに発展するおそれがあるかもしれません。

トラブル防止について、公証人に相談することはできません。

どのような遺言書を作成するといいのか、司法書士などの専門家にサポートを受けるといいでしょう。

ステップ4で、公証人と打合せをします。

STEP⑤公正証書文案確認

公証人との打ち合わせが終わると、公証人から公正証書文案が示されます。

遺言書の内容が遺言者の希望に沿っているのか、よく確認します。

ステップ5で、公正証書の文案を確認します。

STEP⑥証人立会いで公正証書遺言作成

公正証書の文案に問題がなければ、遺言書の作成日を予約します。

証人2人と一緒に、遺言書作成当日に公証役場に出向きます。

遺言書作成当日は、遺言内容を口授し遺言内容に問題ないか確認します。

問題がなければ、遺言者、証人2人が署名し押印します。

時間は、長くても30分程度です。

ステップ6で、証人立会いで公正証書遺言を作成します。

STEP⑦手数料の支払

公正証書遺言を作成するためには、手数料がかかります。

手数料は、現金の他クレジットカードで支払うことができます。

公証役場に支払う手数料は、公証人手数料令によって決められています。

公証人に出張してもらったときは、手数料が1.5倍になるうえ日当と交通費実費がかかります。

公正証書遺言作成後に渡される正本と謄本の費用が数千円程度かかります。

ステップ7で、公証役場に手数料の支払います。

4遺言書作成を司法書士に依頼するメリット

自せっかく遺言書を作るのなら、確実な公正証書遺言がおすすめです。

公正証書遺言を作成するときは、司法書士などの専門家にサポートしてもらうといいでしょう。

相続人になる予定の人の遺留分に配慮し、遺言書文案作成から公正証書遺言作成まで、サポートを受けられるからです。

希望すれば、証人を準備し遺言執行までトータルでサポートしてもらうことができます。

確実な遺言書を作成できるから、遺言者は安心できます。

手間と時間がかかる相続手続から解放されるから、相続発生後に相続人は安心です。

遺言者も家族も安心できる公正証書遺言作成を司法書士などの専門家に依頼することをおすすめします。

相続や遺産承継の手続きは、専門家選びが重要です。

「オリーブの木司法書士事務所」では、司法書士の宮木由加が最初から最後まで一貫して対応することで、お客様一人ひとりに最適なサポートを提供します。

相続放棄や不動産登記はもちろん、近年注目される家族信託など、多岐にわたる相続関連業務に幅広く対応。

提携する税理士や弁護士との連携により、多角的な視点から複雑な案件もスムーズに解決へと導きます。

愛知・岐阜県にお住まいの方や、全国の不動産に関するご相談も承っております。

お仕事帰りに立ち寄りやすい上前津駅から徒歩2分という立地も、当事務所の強みです。

「面倒な手続きをプロに任せたい」「最適な方法を知りたい」という方は、ぜひ「オリーブの木司法書士事務所」の無料相談をご利用ください。