Archive for the ‘不動産登記’ Category

相続登記義務化の問題点

1令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者は不利益を被ります。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記でかかる手間と費用がもったいないと、考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

登記簿とは、不動産の権利関係が記録される公的な帳簿です。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②3年のスタートは知ってから

令和6年4月1日から相続登記には、3年の期限が決められました。

相続登記の期限は、相続したことを知った日からスタートします。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

相続が発生したら、近親者には真っ先に連絡するでしょう。

さまざまな家族の事情から、疎遠になっている相続人がいます。

疎遠な相続人は、相続発生から長期間経過してから相続があったことを知るでしょう。

相続があったことを知るまで、期限3年はスタートしません。

相続登記の期限3年のスタートは、知ってからです。

③令和6年(2024年)4月1日以前発生の相続も義務化の対象

令和6年4月1日から、相続登記は義務になりました。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続では、令和6年4月1日に期限3年がスタートします。

④相続登記義務化の背景

不動産の権利を取得したら、すぐに登記申請をします。

登記がないと、権利主張ができないからです。

不動産登記簿を見たら、不動産の権利関係が分かります。

不便な場所にあるなど価値の低い土地について、相続登記がされていないことがあります。

相続登記がされていないと、所有者がだれなのか分からなくなります。

不動産を売ってほしい場合だれにお願いしたらいいのか、登記簿を見ても分かりません。

例えば、公共事業のために土地を売ってほしい場合、所有者が分からないと公共事業ができなくなります。

社会全体にとって、大きな損失でしょう。

社会全体の利益のため、相続登記が義務化されました。

2相続登記義務化の問題点

問題①相続登記は事務負担が重い

相続が発生すると、たくさんの相続手続をする必要があります。

たくさんの相続手続の中でも、相続登記は難しい手続です。

相続登記には、たくさんの書類を準備する必要があります。

遺言書がない相続登記で必要になる書類は、次のとおりです。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)相続人の現在戸籍

(3)被相続人の住民票の除票

(4)不動産を相続する人の住民票

(5)遺産分割協議書

(6)相続人全員の印鑑証明書

(7)不動産の評価証明書

事例によっては、この他に書類が必要になることがあります。

知識がない人にとって、戸籍謄本の収集だけでも大きな負担です。

相続手続を何度も経験することは、ほとんどないでしょう。

何もかも初めてで、手探りで手続をすることになります。

相続で使われる言葉は法律用語だから、普段聞き慣れないでしょう。

書類を準備して登記申請をしたら、法務局は非常に慎重に審査します。

不動産は、多くの人にとって重要な財産です。

知識がない人にとっては、些細なミスでも書類のやり直しが必要になります。

相続人にとって相続登記は、手間と時間がかかる負担が重い手続です。

問題②相続登記には費用がかかる

相続登記をするためには、必要書類を準備することから始めるでしょう。

戸籍謄本を取得するためには、市区町村役場に発行手数料を払う必要があります。

郵送で請求する場合は、さらに往復の郵便料、小為替手数料を負担する必要があります。

相続登記をするときの費用は、だれが負担するのか法律などで明確に決められてはいません。

相続登記をすると、登録免許税が課されます。

登録免許税とは、登記をするときに課される税金です。

登録免許税は、不動産の固定資産税評価価額の1000分の4です。

例えば、5000万円の不動産であれば、登録免許税は20万円です。

高額の不動産を取得したら、登録免許税も高額になります。

相続登記は難しい手続です。

知識がない人は自分で手続するより、司法書士などの専門家に依頼したいことが多いでしょう。

司法書士などの専門家に依頼した場合、報酬を支払う必要があります。

登録免許税などを含めると、まとまった金額になることが多いでしょう。

相続人にとって相続登記は、費用の負担が重い手続です。

問題③複雑な相続はさらに事務負担が大きい

知識がない人にとって、戸籍謄本の収集だけでも大きな負担です。

単に、出生から死亡までの連続した戸籍謄本を取得するだけでも、大きな負担です。

被相続人が何度も転籍していたり何度も結婚離婚を繰り返していたりすると、さらに大きな負担になります。

令和6年3月31日までは、相続登記の義務はありませんでした。

大きな負担に耐えかねて、長期間放置してあることも少なくありません。

相続が発生してから長期間経過すると、予期せずに相続人が死亡することがあります。

数次相続とは、相続手続中に元気だった相続人が死亡して新たな相続が発生することです。

数次相続が発生すると、相続人の地位も同時に相続されます。

複数の相続があると、相続手続はさらに難しくなります。

長期間放置していた場合など複雑な相続は、さらに事務負担が大きくなります。

問題④相続放棄が増加

相続が発生したら、相続人は相続を単純承認するか相続放棄するか選択することができます。

相続放棄をしたら、はじめから相続人でなくなります。

相続人でない人に、相続登記の義務はありません。

被相続人に目立った財産がない場合、相続放棄をすることが選択肢になるでしょう。

遠方の不動産などは、管理や処分の負担も大きいでしょう。

相続登記義務化で、管理負担の上に相続登記の負担が追加されます。

相続登記義務化で、相続放棄が増加しています。

問題⑤相続登記の期限3年が守れない

相続登記には、3年の期限が決められました。

相続登記の期限3年が守れないと、ペナルティーが課されます。

ペナルティーの内容は、10万円以下の過料です。

過料とは、行政上の義務違反に対するペナルティーです。

令和6年(2024年)4月1日以前に発生した相続も、義務化の対象です。

過去の相続は、すでに3年を経過していることが多いでしょう。

過去の相続は、令和6年4月1日に期限3年がスタートします。

相続登記義務化がスタートしてから、3年間の猶予があると言えます。

過去の相続は、複雑な相続になっていることが多いでしょう。

複雑な相続である場合、猶予があるものの余裕はないと言えるでしょう。

相続登記の期限3年を守るのは、大きな負担です。

3相続登記義務化の対象外になる例外

①未登記建物は相続登記義務化の対象外

不動産を持っていると、固定資産税が課されます。

固定資産税課税通知書に記載があるのに、登記簿がない建物があります。

未登記建物とは、登記簿がない建物です。

被相続人が未登記建物を持っていた場合、未登記建物は相続人が相続します。

未登記建物は、相続登記の義務化の対象外です。

被相続人が所有権登記名義人でないからです。

未登記建物は登記がされていないから、被相続人は登記名義人ではありません。

相続登記義務化の対象外ではあるものの、表題登記をする義務があります。

表題登記とは、不動産の基本情報を登記する制度です。

未登記建物を取得した人は、1か月以内に表題登記をする義務があります。

表題登記をする義務を果たしていない場合、ペナルティーが課されます。

ペナルティーの内容は、10万円以下の過料です。

未登記建物は相続登記義務化の対象外ですが、表題登記の義務があります。

②相続人以外の人に対する遺贈の登記は対象外

遺贈とは、遺言書で相続人や相続人以外の人に財産を引き継ぐことです。

相続人は相続することができるから、相続人に対して遺贈することはあまりないでしょう。

相続人に対する遺贈は、相続登記義務化の対象です。

多くの場合、遺贈を受けるのは、相続人以外の人です。

相続人以外の人が遺贈を受ける場合、遺贈の登記は義務化の対象外です。

相続人以外の人に対する遺贈の登記は、単独申請をすることができません。

権利者と義務者の協力で、登記申請をします。

義務者の協力がないと、登記申請をすることができません。

相続人以外の人に対する遺贈の登記は、義務化の対象外です。

③正当な理由があるときはペナルティーの対象外

行政上の義務に違反すると、ペナルティーが課されます。

正当な理由があれば、ペナルティーの対象外です。

法務省ホームページで、正当な理由について次のように示しています。

(1)相続登記の義務に係る相続について、相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合

(2)相続登記の義務に係る相続について、遺言の有効性や遺産の範囲等が相続人等の間で争われているために相続不動産の帰属主体が明らかにならない場合

(3)相続登記の義務を負う者自身に重病その他これに準ずる事情がある場合

(4) 相続登記の義務を負う者が配偶者からの暴力の防止及び被害者の保護等に関する法律(平成13年法律第31号)第1条第2項に規定する被害者その他これに準ずる者であり、その生命・心身に危害が及ぶおそれがある状態にあって避難を余儀なくされている場合

(5) 相続登記の義務を負う者が経済的に困窮しているために、登記の申請を行うために要する費用を負担する能力がない場合

正当な理由があると認められれば、ペナルティーの対象外になります。

ペナルティーを免れても、相続登記の義務がなくなるわけではありません。

4期限までに相続登記ができないときは相続人申告登記

①相続人申告登記で義務を果たす

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

相続人申告登記は、相続登記の義務を履行しやすくする制度です。

②相続人申告登記をしても相続登記

相続人申告登記をしても、あらためて相続登記は必要です。

相続人申告登記をしても相続登記は必要だから、二度手間になります。

結局のところ、相続人申告登記はペナルティーを免れることができる効果があるだけです。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

③相続人申告登記に登録免許税は課されない

相続人申告登記は、相続人の申告に基づいて登記官が職権で相続人の住所や氏名を登記に付記する制度です。

相続人申告登記では、登録免許税は課されません。

④相続人である旨の申出の効果は申出人だけ

ペナルティーを回避することができるのは、申出をした人のみです。

多くの場合、相続人は複数いるでしょう。

一部の相続人だけが相続人である旨の申出をした場合、申出人のみペナルティーを回避できます。

他の相続人は、ペナルティーが課されるかもしれません。

一部の相続人は、他の相続人から申出の委任を受けることができます。

委任を受けた相続人は他の相続人について、相続人である旨の申出をすることができます。

⑤相続人の代表と見られる可能性

相続人申告登記がされると、相続人であることが登記簿上で明らかになります。

事情を知らない人が見ると、相続人の代表者と思うでしょう。

例えば、固定資産税の納税通知書の郵送先にされる可能性があります。

5相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続きは一生のうち何度も経験するものではないため、だれにとっても不慣れで手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は重要な財産であることが多いので、法務局は厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

売却する予定がないのなら、先延ばししたい誘惑にかられるかもしれません。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

相続人申告登記のやり方

1相続登記義務化は令和6年4月1日スタート

①所有権移転登記は原則として権利

不動産に対する権利が変動した場合、登記をします。

権利が変動した場合で最もイメージしやすいものは、不動産を購入して所有権を取得した場合でしょう。

不動産を購入して所有権を取得した場合、購入したタイミングですぐに所有権移転登記をします。

登記をしていないと、不動産に対して権利主張をする人が現れた場合に負けてしまうからです。

不動産を購入して所有権を取得したはずなのに、見知らぬ人が不動産は自分のものだから明け渡して欲しいと言ってくるようなケースです。

登記がある場合、不動産は自分のものだから明け渡す必要はないと言い返すことができます。

登記がない場合、不動産を明け渡さなければならなくなるかもしれません。

せっかく不動産を購入したのに、不動産を明け渡さなければならなくなることは何としても避けたいはずです。

不動産は自分のものだと主張するために、購入したタイミングですぐに所有権移転登記をします。

所有権移転登記をしない場合、所有者は権利主張ができません。

所有権移転登記をしない場合、所有者が不利益を受けます。

所有権移転登記をすることは、所有者の権利であって義務ではありません。

②相続登記は義務

所有権移転登記をしない場合、所有者はソンをします。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

不動産には不便な場所にあるなどの理由で、価値が低い土地が存在します。

所有者にとって利用価値が低い土地に対して権利主張をする人が現れた場合、所有者として権利主張する必要を感じないかもしれません。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

不動産の価値が低い場合、相続登記で手間と費用がもったいないと考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

相続登記義務化は、令和6年4月1日スタートです。

②令和6年4月1日以降に発生の相続が対象

相続登記の申請義務が課せられるのは、令和6年4月1日です。

令和6年4月1日以降に発生した相続は、当然に対象になります。

③令和6年4月1日以前に発生の相続が対象

ずっと以前に相続が発生したのに、相続登記を放置している例は少なくありません。

令和6年4月1日以前に発生した相続であっても、相続登記は義務になります。

④相続人申告登記でペナルティーを免れる

相続登記は、3年以内に申請しなければなりません。

相続登記の申請義務を果たしていない場合、ペナルティーが課されます。

令和6年4月1日以前に発生した相続であっても、ペナルティーが課される予定です。

相続登記は、手間がかかる難しい手続です。

相続人申告登記は、相続登記より簡単に手続をすることができます。

3年の期限内に相続人申告登記をした場合、ペナルティーを免れることができます。

2相続人申告登記のやり方

①登記名義人の相続人が申出

相続人申告登記は、登記名義人の相続人であることを公示する制度です。

相続人申告登記では、次の事項を申出します。

(1)申出人の氏名及び住所

(2)代理人の氏名及び住所

(3)申出の目的

(4)申出に係る不動産の所在事項

相続人になる人は、法律で決められています。

相続人になる人が相続人申告登記の申出をします。

相続人申告登記の申出書に、押印は不要です。

多くの場合、複数の人が相続人なるでしょう。

相続人申告登記では、自分が相続人のひとりであれば申出をすることができます。

他の相続人について調査することなく、自分が相続人であることを申し出することができます。

複数の相続人が連名で申出をすることができます。

相続人申告登記は、代理人を立てて依頼することができます。

他人の依頼を受けて、業として相続人申告登記に関する手続を代理できるのは、弁護士と司法書士に限られます。

業としてするものでなければ、申出人の親族が代理することができます。

②相続人申告登記の必要書類

相続人申告登記の必要書類は、次のとおりです。

〇配偶者または子どもが申出をする場合

(1)被相続人の除票

(2)被相続人の戸籍謄本

(3)申出人の戸籍謄本

(4)申出人の住民票

(5)委任状

〇親などの直系尊属が申出をする場合

(1)被相続人の除票

(2)被相続人の出生から死亡までの連続した戸籍謄本

(3)申出人の戸籍謄本

(4)申出人の住民票

(5)委任状

相続人申告登記は、法定相続情報一覧図を利用することができます。

複数の相続人申告登記をする場合、添付書類を援用することができます。

委任状に、押印は不要です。

相続人申告登記の添付書類は、希望すれば原本還付してもらえます。

住所の記載入り相続関係説明図を添付した場合、住民票もコピーを提出したと扱われます。

住民票コードを提出することで、住民票の提出を省略することはできません。

相続登記義務化は、令和6年4月1日以前に発生の相続であっても対象になります。

古い相続の場合、被相続人の住民票を取得できないことがあります。

住民票には、保存期間が決められているからです。

保存期間が経過したら、順次廃棄されます。

住民票や戸籍の附票を提出できない場合、申出人から法務局長あて上申書を提出します。

上申書とは、被相続人と所有権登記名義人は同一人物ですという申立てです。

上申書には、申立人の印鑑証明書を添付します。

被相続人の死亡日から考えて廃棄済であることが明らかである場合、不在籍証明書などの公的書類は不要です。

③相続人申告登記で登録免許税はかからない

相続人申告登記では、登録免許税は課されません。

相相続人申告登記があった場合、登記官職権で登記されるからです。

④提出先は不動産を管轄する法務局

相続人申告登記は、不動産の所在地を管轄の法務局へ提出します。

法務局の管轄は、法務局のホームページで調べることができます。

⑤郵送で申請できる

相続人申告登記の申出書は、紙で作成することができます。

紙で作成した相続人申告登記の申出書は、郵送で提出することができます。

普通郵便で送付しても、差し支えありません。

相続人申告登記の申出書は戸籍謄本や住民票を一緒に送るから、記録が残る郵便が安心です。

3相続人申告登記の注意点

①売却するときは相続登記が必要

相続人申告登記は、登記名義人の相続人であることを公示する制度です。

相続人だから、所有者になる可能性がある人に過ぎないと言えます。

相続人申告登記の名義人は、所有者になることも所有者にならないこともあります。

不動産を売却する場合、相続登記を省略することはできません。

不動産を売却したのは、所有者のはずだからです。

所有権は、被相続人→相続人→買主と移動しています。

登記は、権利の移転の過程も公示しています。

所有権移転の実態を表していない場合、登記制度への信頼が失墜するからです。

このようなことが許されるはずがありません。

相続人申告登記では、登記名義人の相続人であることを公示したに過ぎません。

不動産を売却する場合、相続人申告登記をした後であっても相続登記が必要です。

②ペナルティーを免れるのは申出人だけ

相続登記は、3年以内に申請しなければなりません。

相続登記の申請義務を果たしていない場合、ペナルティーが課されます。

相続人申告登記をした場合、ペナルティーを免れることができます。

ペナルティーを免れることができるのは、申出をした人のみです。

申出をしていない他の相続人は、ペナルティーの対象です。

相続人申告登記は、複数の人が連名で申出をすることができます。

③兄弟姉妹の戸籍謄本・住民票は広域交付の対象外

相続人申告登記をする場合、申出人の戸籍謄本と住民票が必要です。

被相続人が自分の親である場合、自分の兄弟姉妹が共同相続人です。

相続人申告登記をした場合、ペナルティーを免れることができます。

ペナルティーを免れることができるのは、申出をした人のみです。

連絡を取り合っている兄弟姉妹であれば、連名で申出をするといいでしょう。

令和6年3月1日から、戸籍謄本の広域交付が始まりました。

自分や自分の直系血族の戸籍謄本は近隣の市区町村役場で取得することができます。

遠方の本籍地の市区町村役場に請求しなくても済むから、手続がラクになりました。

戸籍謄本の広域交付の対象は、請求人と請求人の血族、配偶者のみです。

兄弟姉妹の戸籍謄本は、広域交付の対象外です。

兄弟姉妹が自分で取得するか、本籍地の市区町村役場に請求しなければなりません。

広域交付の対象は、戸籍謄本のみです。

住民票や戸籍の附票は、対象外です。

直系血族であっても、住民票や戸籍の附票は広域交付で取得することはできません。

兄弟姉妹の住民票や戸籍の附票も広域交付で取得することはできません。

4相続登記を放置するとデメリットが大きい

①相続登記を放置すると遺産分割協議が難しくなる

相続登記をしないまま放置すると、相続人が死亡してしまうかもしれません。

すぐに相続登記をすれば、気ごころの知れた兄弟で話し合いをすれば済んだのに、放置したことで兄弟の配偶者や兄弟の子どもと話し合いをしなければならなくなります。

相続人が認知症などで判断ができなくなることがあります。

相続が発生したときは元気だったとしても、長期間放置しているうちに高齢になります。

相続人が高齢になると、認知症などを発症するリスクが高くなります。

相続人が行方不明などで連絡が取れなくなることがあります。

相続財産の分け方は相続人全員の話し合いによる合意が不可欠です。

行方不明だから、連絡を取れないからなどは、話し合いから除外していい理由になりません。

②相続登記を放置すると不動産活用ができなくなる

相続登記をしていないと、通常、売却ができません。

賃貸として貸し出す場合も、不動産を担保として差し出す場合も、相続登記は必要です。

特定の相続人が自分の持分を売ってしまうことがあります。

法定相続分で登記するのであれば、相続人は単独で登記ができます。

法定相続分で相続登記をした後、不動産の持分を売却することができます。

見知らぬ人が不動産を共有する場合、遠慮なく共有物分割請求などの権利主張をします。

③相続登記を放置すると手続費用が高くなる

相続登記には書類がたくさん必要になります。

役所から取り寄せる、戸籍や住民票などです。

長期間、相続登記を放置したことで相続人が死亡した場合、死亡した相続人の相続人を確定させる必要があります。

死亡した相続人の出生から死亡まで連続した戸籍謄本が追加で必要になります。

単純に、集める戸籍謄本が増えるし、複雑になります。

5相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は、一生のうち何度も経験するものではありません。

だれにとっても不慣れで、手際よくできるものではありません。

相続手続で使われる言葉は、法律用語です。

一般の方にとって、日常で聞き慣れないものでしょう。

不動産は重要な財産であることも多いものです。

登記手続は一般の方から見ると些細なことと思えるようなことで、やり直しになります。

日常の仕事や家事のうえに、これらのことがあると、疲労困憊になってしまうことも多いでしょう。

司法書士などの専門家から見れば、トラブルのないスムーズな相続手続きであっても、多くの方はへとへとになってしまうものです。

相続手続きに疲れてイライラすると普段は温厚な人でも、トラブルを引き起こしかねません。

司法書士などの専門家はこのような方をサポートします。

相続手続でへとへとになったから先延ばしするより、司法書士などの専門家に依頼することをおすすめします。

相続登記義務化で簡素化された手続

1令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者はソンをします。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

相続登記にかかる手間と費用がもったいないと考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②3年のスタートは知ってから

相続登記は、3年以内に登記申請をする義務が課されました。

相続登記の期限3年のスタートは、知ってからです。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

相続が発生したら、近親者には真っ先に連絡するでしょう。

さまざまな家族の事情から、疎遠になっている相続人がいます。

疎遠な相続人は、相続発生から長期間経過してから相続があったことを知るでしょう。

相続があったことを知るまで、期限3年はスタートしません。

相続登記の期限3年のスタートは、知ってからです。

③令和6年(2024年)4月1日以前発生の相続も義務化の対象

令和6年4月1日から、相続登記は義務になりました。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続では、令和6年4月1日に期限3年がスタートします。

④相続登記義務化の背景

不動産の権利を取得したら、すぐに登記申請をします。

登記がないと、権利主張ができないからです。

不動産登記簿を見たら、不動産の権利関係が分かります。

相続登記がされていないと、所有者がだれなのか分からなくなります。

不動産を売ってほしい場合だれにお願いしたらいいのか、登記簿を見ても分かりません。

例えば、公共事業のために土地を売ってほしい場合、所有者が分からないと公共事業ができなくなります。

社会全体にとって、大きな損失でしょう。

相続登記義務化によって、所有者不明土地解消につなげる目的があります。

2相続人申告登記で手続を簡素化

①相続人申告登記で義務を果たす

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

相続人申告登記は、相続登記の義務を履行しやすくする制度です。

②相続人申告登記は押印不要オンライン申請でも電子署名不要

相続人申告登記とする場合、法務局に対して相続人申出書を提出します。

相続登記をする場合、登記申請書に申請人が押印する必要があります。

相続人申告登記をする場合、相続人申出書に押印は不要です。

相続登記も相続人申告登記も、オンライン申請をすることができます。

オンラインで相続登記をする場合、申請人は電子署名をする必要があります。

電子署名をするためには、電子証明書が必要になります。

相続登記のために、電子証明書を準備するのは負担が大きいでしょう。

オンラインで相続人申告登記をする場合、申出人の電子署名は不要です。

相続人の負担軽減のため、相続人申告登記では押印や電子署名は不要です。

③相続人であることが分かる戸籍謄本のみでよい

相続人申告登記では、相続人であることが付記で登記されます。

法定相続分は登記されないから、すべての相続人を把握する必要がありません。

例えば、被相続人の配偶者は、必ず相続人になります。

提出する戸籍謄本は、被相続人の死亡が記載された戸籍謄本と配偶者であることが分かる戸籍謄本です。

多くの場合、同じ戸籍謄本でしょう。

相続登記では、被相続人の出生から死亡までの連続した戸籍謄本が必要になります。

被相続人の出生から死亡までの連続した戸籍謄本で、相続人を確定させるからです。

相続人の負担軽減のため、相続人であることが分かる戸籍謄本のみで手続をすることができます。

④一部の相続人から相続人申告登記

相続人になる人が相続人申告登記の申出をします。

相続人申告登記では、自分が相続人のひとりであれば申出をすることができます。

他の相続人について調査することなく、自分が相続人であることを申し出することができます。

相続登記の義務を果たしたと判断されるのは、相続人申告登記をした人のみです。

他の相続人が相続人申告登記をしていない場合、相続登記の義務を果たしていません。

相続人申告書は、複数の相続人が連名で提出することができます。

複数の相続人が連名で、代理人に依頼することができます。

他人の依頼を受けて、業として相続人申告登記に関する手続を代理できるのは、弁護士と司法書士に限られます。

一部の相続人から、相続人申告登記をすることができます。

⑤相続人申告登記に登録免許税は課されない

相続人申告登記は、相続人の申告に基づいて登記官が職権で相続人の住所や氏名を登記に付記する制度です。

相続人申告登記では、登録免許税は課されません。

3相続登記義務化で相続人の負担軽減

①受遺者が相続人なら単独申請ができる

被相続人が生前に遺言書を作成することがあります。

遺言書を作成して、自分の財産を遺贈することができます。

遺贈とは、遺言書で相続人や相続人以外の人に財産を引き継ぐことです。

受遺者とは、遺贈によって財産の引継ぎを受ける人です。

遺贈による所有権移転登記は、原則として権利者と義務者の共同申請です。

受遺者が相続人である場合、事務負担が軽減されました。

受遺者が単独で、遺贈による所有権移転登記をすることができます。

義務者が単独で遺贈による所有権移転登記をする場合、被相続人の権利証が不要です。

義務者が単独で登記申請ができるから、他の相続人の協力が不要です。

他の相続人が遺言書の内容に不満を持つ場合、登記申請に協力してくれないでしょう。

受遺者が相続人である場合、遺贈による所有権移転登記は相続登記義務化の対象です。

手続が簡素化されたから、相続人の事務負担が軽減されました。

受遺者が相続人なら、単独申請をすることができます。

②法定相続で登記した後は単独で所有権更正登記

相続財産は、相続人全員の共有財産です。

相続人全員が法定相続分で共有していると言えます。

遺産分割協議がまとまらない場合、法定相続分で相続人全員名義にする相続登記をすることができます。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話合いです。

相続人全員で共有したままにすると、不自由が多いものです。

相続人のひとりが相続する遺産分割協議を成立させるでしょう。

不動産を相続する相続人に名義を変更する必要があります。

原則として、持分を取得する相続人と持分を失う相続人の共同申請です。

法定相続分で相続人全員名義にする相続登記をした場合、事務負担が軽減されました。

持分を取得する相続人が単独で、所有権更正登記をすることができます。

持分を取得する相続人と持分を失う相続人の共同申請をする場合、固定資産税評価額に応じて登録免許税が課されます。

単独申請をする場合、不動産1件あたり1000円で済みます。

単独申請をする場合、持分を失う相続人の権利証は不要です。

持分を失う相続人の協力がなくても、名義変更をすることができます。

所有権更正登記は、相続登記義務化の対象です。

手続が簡素化されたから、相続人の事務負担が軽減されました。

法定相続で登記した後は、単独で所有権更正登記をすることができます。

③登録免許税の免税措置

相続登記をするとき、登録免許税が課されます。

相続人の負担軽減のため、条件にあてはまるときは登録免許税が免除されます。

登録免許税は課されないのは、次の場合です。

・土地を相続した相続人が相続登記をする前に死亡した場合

・相続した土地の固定資産税評価額が100万円以下の場合

相続人に遺贈された土地も同様に、登録免許税が免除されます。

相続人の負担軽減のため、登録免許税の免税措置があります。

④戸籍謄本等の広域交付

相続登記をする場合、たくさんの戸籍謄本を準備する必要があります。

戸籍謄本は、本籍地の市区町村役場に請求するのが原則です。

本籍地が近隣でない場合、戸籍謄本を準備するのは大きな負担です。

広域交付制度とは、日本全国どこの市区町村役場でも戸籍謄本を取得することができる制度です。

例えば、名古屋市内に本籍地がある人が名古屋市以外の市区町村役場で戸籍謄本を取得することができます。

名古屋市外に本籍地がある人が名古屋市内の各区役所で戸籍謄本を取得することができます。

相続人の負担軽減のため、戸籍謄本等の広域交付が開始されました。

4相続登記義務化でペナルティー

①期限3年を守れないとペナルティー

相続登記の期限3年以内に登記申請をしないと、10万円以下のペナルティーの対象になります。

ペナルティーは行政罰だから、前科は付きません。

ペナルティーを払っても、相続登記を代わりにやってくれることはありません。

②正当理由があるとペナルティーが課されない

相続登記の期限3年以内に登記申請をしないと、ペナルティーの対象になるのが原則です。

正当理由が認められる場合、ペナルティーが課されません。

例えば、次のケースでは、正当理由があると認められる可能性があります。

・数次相続が発生して相続人が極めて多数に上り、戸籍謄本等の必要な資料の収集や他の相続人の把握に多くの時間を要するケース

・遺言の有効性や遺産の範囲等が争われているケース

・申請義務を負う 相続人自身に重病等の事情があるケース

正当理由があると認められるときは、ペナルティーを免れることができるでしょう。

ペナルティーを免れても、相続登記の義務自体を免れるわけではありません。

5相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は一生のうち何度も経験するものではないでしょう。

だれにとっても不慣れで、手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は、重要な財産であることが多いものです。

法務局は、厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

相続登記をしなくても固定資産税は避けられない

1相続登記をしなくても固定資産税は避けられない

①遺産分割協議中に固定資産税が発生する

固定資産税とは、固定資産に対してかかる税金です。

固定資産が所在する市区町村に対して、固定資産税を納めます。

1月1日現在の所有者は、固定資産税を納める義務があります。

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産は、相続人全員の共有財産です。

相続人全員が法定相続分で、相続財産を共有しています。

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方について相続人全員でする話合いです。

遺産分割協議が成立するまで、相続財産は相続人全員が共有しています。

不動産の所有者が死亡しても、固定資産税は課されます。

不動産の所有者が死亡したら、相続人が相続するからです。

遺産分割協議中であっても、新たに固定資産税は課されます。

遺産分割協議中は、相続人全員が不動産を共有しているからです。

相続登記をしなくても、固定資産税は避けられません。

遺産分割協議中に、固定資産税が課されます。

②被相続人名義の納税通知でも相続人全員連帯責任

固定資産税は、1月1日現在の所有者に対して課されます。

遺産分割協議中であっても、新たに固定資産税は課されます。

遺産分割協議中は、相続登記をしていないことが多いでしょう。

相続登記がされない場合、被相続人の住所に被相続人名義で納税通知が送られます。

納税通知が被相続人名義になっていても、固定資産税の納税義務は相続人全員の義務です。

遺産分割協議中の固定資産税は、相続人全員に連帯責任があります。

被相続人名義の納税通知でも、相続人全員の連帯責任です。

③相続人代表者指定届を提出

不動産の所有者が死亡したら、固定資産税は相続人に納付義務が課されます。

固定資産税納税通知書を発送できないと、固定資産税を納付できなくて困ります。

相続人代表者指定届とは、固定資産税納税通知書を受け取る相続人代表者を指定するための書類です。

相続人代表者指定届を提出すると、今後は相続人代表者に対して納税通知書が送付されます。

相続人代表者になっても、固定資産税の納付義務は相続人全員の義務です。

相続人代表者になっても、不動産は相続人全員の共有財産です。

相続人代表者指定届は、固定資産税納税通知書を受け取る人を指定する効果があるだけだからです。

相続人代表者指定届を提出します。

④立替払いをした固定資産税は請求できる

相続人代表者指定届を提出しても、固定資産税の納付義務は相続人全員の義務です。

多くの場合、一部の相続人が立替払いをするでしょう。

立替払いをしたら、他の相続人に負担分を請求することができます。

相続人代表者になっても、固定資産税の納付義務者は相続人全員だからです。

立替払いをした固定資産税は、他の相続人に請求することができます。

⑤期限を過ぎると延滞税

被相続人名義で納税通知書が送られても、固定資産税の納税義務は相続人全員の義務です。

被相続人の住所地にだれも住んでいないことがあります。

納税通知に気づかないまま、期限が過ぎてしまうおそれがあります。

納税通知が届けられず、市区町村役場に返送されてしまうことがあります。

固定資産税を納めないまま期限を過ぎてしまったら、延滞税がかかります。

延滞税とは、税金を期限までに納しない場合に追加で課される税金です。

期限を過ぎると、延滞税が課されます。

⑥滞納を放置すると代位登記のおそれ

固定資産税等を滞納した場合、滞納処分が開始します。

未納になった固定資産税を回収するため、相続人に代わって登記手続をします。

被相続人名義の不動産に対して、相続人の税金で差押をすることができないからです。

滞納を放置すると、代位登記のおそれがあります。

2固定資産税を回避する方法

①相続放棄をすると相続人でなくなる

相続が発生したら、相続を単純承認するか相続放棄をするか選択することができます。

相続放棄を希望する場合、家庭裁判所に対して相続放棄の申立てをします。

家庭裁判所で相続放棄が認められた場合、はじめから相続人でなくなります。

相続放棄をすると、固定資産税を納める義務は課されません。

②相続等地国庫帰属制度を利用する

相続土地国庫帰属制度とは、相続で取得した土地の所有権を手放して国に引き取ってもらう制度です。

相続土地国庫帰属制度を利用して土地を引き取ってもらった場合、固定資産税は課されません。

相続等地国庫帰属制度を利用すると、固定資産税を納める義務は課されません。

③固定資産税が課されない不動産がある

一定の条件を満たした場合、固定資産税は課されません。

例えば、次の条件を満たした場合、固定資産税は課されません。

・評価額30万円以下の土地

・評価額20万円以下の建物

・公共用の道路

・公共の保有林

固定資産税納税通知書が届かない場合、固定資産税が課されない不動産かもしれません。

3令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者は不利益を被ります。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

相続登記でかかる手間と費用がもったいないと、考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

登記簿とは、不動産の権利関係が記録される公的な帳簿です。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②相続登記の期限は3年

相続登記には、3年の期限が決められました。

相続登記の期限は、相続したことを知った日からスタートします。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続は、令和9年3月31日までに相続登記をする必要があります。

相続登記の期限は、3年です。

③期限3年経過でペナルティーの対象

令和6年4月1日から相続登記をする義務が課されました。

相続登記の義務を果たしていない場合、ペナルティーが課されます。

ペナルティーの内容は、10万円以下の過料です。

過料とは、行政上の義務違反に対するペナルティーです。

過料は刑罰ではないから、前科が付きません。

前科が付かないと言っても、10万円以下のペナルティーは負担が重いでしょう。

相続登記の義務を果たしていないと、10万円以下の過料が課される可能性があります。

④遺産分割未了なのに相続登記義務化

相続が発生したら、相続財産は相続人全員の共有財産です。

不動産を共有するのは、不自由が多いでしょう。

多くの場合、相続人全員で不動産の分け方の合意をします。

さまざまな家族の事情から、分け方の合意が難しいかもしれません。

相続登記には、3年の期限が決められました。

相続財産の分け方に合意ができないから相続登記ができないは、言い訳になりません。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知っているからです。

相続登記の期限3年が経過すると、ペナルティーの対象になります。

遺産分割未了であっても、相続登記義務の対象です。

⑤遺産分割未了でも法定相続で相続登記

遺産分割未了でも、相続登記の義務があります。

遺産分割協議中は、相続人全員が法定相続分で不動産を共有しています。

法定相続分とは、法律で決められた各相続人の相続分です。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話合いです。

遺産分割協議中に、法定相続分で相続人全員の名義にする相続登記をすることができます。

法定相続分で相続人全員の名義にする場合、遺産分割協議書は不要です。

一部の相続人が相続人全員のために、法定相続で相続登記をすることができます。

法定相続で相続登記をすることは、保存行為だからです。

遺産分割未了でも、法定相続で相続登記をすることができます。

⑥期限までに相続登記ができないときは相続人申告登記

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

遺産分割協議中に、相続人であることを申告することができます。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

相続人申告登記は、相続登記の義務を履行しやすくする制度です。

期限までに相続登記ができないときは、相続人申告登記をすることができます。

4相続登記をしないとデメリットが大きい

デメリット①相続登記を放置すると遺産分割協議が難しくなる

相続登記をしないまま放置すると、相続人が死亡してしまうかもしれません。

すぐに相続登記をすれば、気ごころの知れた兄弟で話し合いをすれば済むでしょう。

放置したことで兄弟の配偶者や兄弟の子どもと話し合いをしなければならなくなります。

相続人が認知症などで、判断ができなくなることがあります。

相続が発生したときは元気だったとしても、長期間放置しているうちに高齢になります。

相続人が高齢になると、認知症などを発症するリスクが高くなります。

デメリットの1つ目は、遺産分割協議が難しくなることです。

デメリット②相続登記を放置すると不動産活用ができなくなる

相続した不動産を売却したいことがあるでしょう。

不動産を売却したら、買主に名義変更をしなければなりません。

買主に名義変更をする前に、相続登記を省略することはできません。

不動産の相続登記をしていない場合、取引リスクがあると判断されるでしょう。

取引リスクがある不動産は、買主が見つからなくなるおそれがあります。

相続した不動産を担保に差し出して、融資を受けたいと考えるかもしれません。

相続登記がされていない場合、銀行などは担保価値を認めないでしょう。

デメリットの2つ目は、不動産活用ができなくなることです。

デメリット③相続登記を放置すると必要な書類が多くなる

相続登記には、たくさんの書類が必要になります。

市区町村役場から取り寄せる戸籍謄本や住民票などです。

長期間、相続登記を放置すると、元気だった相続人が死亡することがあります。

死亡した相続人についても、出生から死亡まで連続した戸籍謄本が追加で必要になります。

死亡した相続人の相続人を確定させる必要があるからです。

相続登記で準備する戸籍謄本が増えます。

デメリットの3つ目は、必要な書類が多くなることです。

5相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は、一生のうち何度も経験するものではありません。

だれにとっても不慣れで、手際よくできるものではないでしょう。

相続手続で使われる言葉は、法律用語です。

一般の方にとって、日常で聞き慣れないものでしょう。

不動産は、重要な財産であることも多いのです。

相続登記は、一般の方から見ると些細なことと思えるようなことでやり直しになります。

仕事や家事に加えて相続登記を進めようとすると、疲労困憊になってしまうことも多いものです。

相続手続に疲れてイライラすると普段は温厚な人でも、トラブルを引き起こしかねません。

司法書士などの専門家は、相続手続をサポートします。

相続手続でへとへとになって先延ばしするより、司法書士などの専門家に依頼することをおすすめします。

相続登記義務化でペナルティーが課される

1令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者は不利益を被ります。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

相続登記でかかる手間と費用がもったいないと、考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

登記簿とは、不動産の権利関係が記録される公的な帳簿です。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②3年のスタートは知ってから

令和6年4月1日から相続登記は、3年以内に登記申請をする義務が課されました。

相続登記には、3年の期限が決められました。

相続登記の期限は、相続したことを知った日からスタートします。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

相続が発生したら、近親者には真っ先に連絡するでしょう。

さまざまな家族の事情から、疎遠になっている相続人がいます。

疎遠な相続人は、相続発生から長期間経過してから相続があったことを知るでしょう。

相続があったことを知るまで、期限3年はスタートしません。

相続登記の期限3年のスタートは、知ってからです。

③令和6年(2024年)4月1日以前発生の相続も義務化の対象

令和6年4月1日から、相続登記は義務になりました。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続では、令和6年4月1日に期限3年がスタートします。

④相続登記義務化の背景

不動産の権利を取得したら、すぐに登記申請をします。

登記がないと、権利主張ができないからです。

不動産登記簿を見たら、不動産の権利関係が分かります。

不便な場所にあるなど価値の低い土地について、相続登記がされていないことがあります。

相続登記がされていないと、所有者がだれなのか分からなくなります。

不動産を売ってほしい場合だれにお願いしたらいいのか、登記簿を見ても分かりません。

例えば、公共事業のために土地を売ってほしい場合、所有者が分からないと公共事業ができなくなります。

社会全体にとって、大きな損失でしょう。

社会全体の利益のため、相続登記が義務化されました。

2相続登記義務化でペナルティーが課される

①10万円以下の過料が課される可能性

令和6年4月1日から相続登記をする義務が課されました。

相続登記の義務を果たしていない場合、ペナルティーが課されます。

ペナルティーの内容は、10万円以下の過料です。

過料とは、行政上の義務違反に対するペナルティーです。

過料は刑罰ではないから、前科が付きません。

前科が付かないと言っても、10万円以下のペナルティーは負担が重いでしょう。

相続登記の義務を果たしていないと、10万円以下の過料が課される可能性があります。

②期限3年経過でペナルティーの対象

令和6年(2024年)4月1日から、相続登記をする義務が課されました。

相続登記の期限は、3年です。

令和6年(2024年)4月1日以降に発生した相続は、当然に対象になります。

相続があったことを知ってから、相続登記の期限3年がスタートします。

相続登記の期限3年を経過すると、ペナルティーの対象になります。

令和6年(2024年)4月1日以前に発生した相続も、義務化の対象です。

過去の相続は、すでに3年を経過していることが多いでしょう。

過去の相続は、令和9年3月31日が期限になります。

相続登記の期限3年が経過すると、ペナルティーの対象になります。

③正当理由でペナルティーの対象外

行政上の義務に違反すると、ペナルティーが課されます。

正当な理由があれば、ペナルティーの対象外です。

法務省ホームページで、正当な理由について次のように示しています。

(1)相続登記の義務に係る相続について、相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合

(2)相続登記の義務に係る相続について、遺言の有効性や遺産の範囲等が相続人等の間で争われているために相続不動産の帰属主体が明らかにならない場合

(3)相続登記の義務を負う者自身に重病その他これに準ずる事情がある場合

(4) 相続登記の義務を負う者が配偶者からの暴力の防止及び被害者の保護等に関する法律(平成13年法律第31号)第1条第2項に規定する被害者その他これに準ずる者であり、その生命・心身に危害が及ぶおそれがある状態にあって避難を余儀なくされている場合

(5) 相続登記の義務を負う者が経済的に困窮しているために、登記の申請を行うために要する費用を負担する能力がない場合

正当な理由があると認められれば、ペナルティーの対象外になります。

④ペナルティーは裁判所が決定

相続登記の義務違反を見つけたら、管轄の地方裁判所に通報します。

ペナルティーの対象になるか対象にならないか、地方裁判所が判断します。

相続人ごとに10万円なのか不動産ごとに10万円なのか、現在のところ明確ではありません。

ペナルティーの支払期限は、事案に応じて裁判所が決定します。

ペナルティーは、裁判所が決定します。

⑤ペナルティーを課されても相続登記の義務

相続登記の義務を果たしていないと、ペナルティーの対象になります。

ペナルティーの対象になったからと言って、違反は許されることではありません。

相続登記の義務を果たしていないと、相続登記の義務があります。

ペナルティーを課されても、法務局や裁判所が相続登記をやってくれることはありません。

ペナルティーを課されても、相続登記の義務があります。

3期限までに相続登記ができないときは相続人申告登記

①相続人申告登記で義務を果たす

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

相続人申告登記は、相続登記の義務を履行しやすくする制度です。

②相続人申告登記をしても相続登記

相続人申告登記をしても、あらためて相続登記は必要です。

相続人申告登記をしても相続登記は必要だから、二度手間になります。

結局のところ、相続人申告登記はペナルティーを免れることができる効果があるだけです。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

③相続人申告登記に登録免許税は課されない

相続人申告登記は、相続人の申告に基づいて登記官が職権で相続人の住所や氏名を登記に付記する制度です。

相続人申告登記では、登録免許税は課されません。

4相続土地国庫帰属制度で国に引き取ってもらえる

①相続した土地の所有権を手放せる

相続土地国庫帰属制度とは、相続した土地の所有権を手放して国に引き取ってもらう制度です。

望まないで不動産を相続した場合、相続登記自体が負担になりがちです。

条件にあてはまれば、相続土地国庫帰属制度を利用することができます。

相続土地国庫帰属制度を利用すると、所有権を手放すことができます。

②相続で引き継いだ人が利用できる

相続土地国庫帰属制度が利用できるのは、土地を相続で取得した人です。

遺贈で土地を取得した法定相続人も、利用できます。

土地の共有者のひとりに相続があった場合、共有者全員で制度を利用することができます。

③相続登記をしていなくても相続土地国庫帰属制度

相続土地国庫帰属制度を利用できるのは、相続で取得した土地のみです。

相続で取得した土地であれば、相続登記をしていなくても相続土地国庫帰属制度を利用できます。

相続登記をしていなくても、相続土地国庫帰属制度で国に引き取ってもらうことができます。

5遺産分割協議がまとまらなくても法定相続分で相続登記ができる

①遺産分割協議中は相続人全員で共有している

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産は、相続人全員が法定相続分で共有しています。

相続分を共有していると、不自由であることが多いでしょう。

多くの場合、相続人全員で相続財産の分け方を決定します。

遺産分割協議とは、相続財産の分け方を決めるため相続人全員でする話合いです。

遺産分割協議が成立するまで、相続財産は相続人全員で共有しています。

②相続人全員で法定相続分で相続登記ができる

遺産分割協議中は、相続財産を相続人全員で共有しています。

遺産分割協議がまとまらなくても、共有で相続登記を申請することができます。

相続人全員で法定相続分で相続登記をした場合、相続登記の義務を果たしたと言えます。

遺産分割協議がまとまらなくても、ペナルティーの対象になりません。

相続人全員で法定相続分で、相続登記を申請することができます。

③遺産分割協議成立後は単独で所有権更正登記

法定相続分で登記をした後に、遺産分割協議がまとまることがあります。

多くの場合、一部の相続人が相続することになるでしょう。

不動産の共有持分を取得する相続人が単独で、所有権更正登記をすることができます。

法定相続分による相続登記をした後の名義変更は、カンタンになりました。

遺産分割協議成立後は、単独で所有権更正登記ができます。

6相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続きは一生のうち何度も経験するものではないため、だれにとっても不慣れで手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は重要な財産であることが多いので、法務局は厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

売却する予定がないのなら、先延ばししたい誘惑にかられるかもしれません。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

土地建物の登記簿謄本を取得する方法

1登記簿謄本を取得して権利関係を確認する

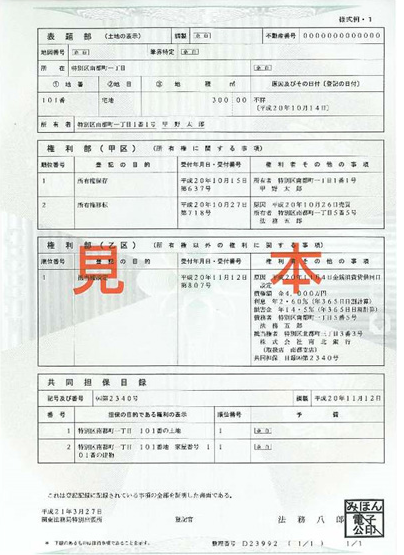

①登記簿謄本と履歴事項全部証明書は同じもの

登記簿とは、法務局に備えてある帳簿のひとつです。

日本中には、たくさんの土地や建物が存在します。

ほとんどの土地や建物が登記簿に記録されています。

登記簿を見ると、不動産の権利関係を確認することができます。

売買などで不動産を取得した場合、すぐに登記を申請します。

登記がされていないと、権利主張ができないからです。

せっかく購入した不動産なのに、見知らぬ人が自分のものだから出て行って欲しいと言われことがあります。

登記がしてあれば、自分のものだから出て行かないと言い返すことができます。

登記がされていないと、追い出されるかもしれません。

登記簿謄本とは、登記簿の内容の証明書です。

登記簿謄本を取得すると、「履歴事項全部証明書」と記載されています。

履歴事項全部証明書は、登記簿謄本の正式な名称です。

登記事項証明書という呼び方をすることもあります。

履歴事項全部証明書、登記簿謄本、登記事項証明書は、同じものです。

②遺産分割協議書に登記簿謄本の内容を記載

相続が発生したら、被相続人の財産は相続人が相続します。

相続財産の分け方は、相続人全員の合意で決定する必要があります。

遺産分割協議書とは、相続人全員の合意内容の証明書です。

遺産分割協議書は、相続手続をするときに相続手続先に提出します。

遺産分割協議書を作成するときは、客観的に分かるように書くことが重要です。

不動産を特定するため、遺産分割協議書には登記簿謄本の内容を記載します。

③登記申請書に登記簿謄本の内容を記載

被相続人が不動産を保有していた場合、不動産の名義変更をします。

相続登記とは、相続による不動産の名義変更です。

不動産の所在地の法務局に対して、相続登記を申請します。

相続登記の申請書に、名義変更の対象になる不動産を記載します。

土地は、所在、地番、地目、地積を記載します。

不動産を特定するため、登記申請書には登記簿謄本の内容を記載します。

④相続登記で登記簿謄本は提出不要

相続登記をする場合、たくさんの書類が必要になります。

遺言書がない一般的な相続登記で必要になる書類は、次のとおりです。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)相続人の現在戸籍

(3)被相続人の住民票の除票

(4)不動産を相続する人の住民票

(5)遺産分割協議書

(6)相続人全員の印鑑証明書

(7)不動産の評価証明書

相続登記をする場合、登記簿謄本を準備します。

登記簿謄本で、権利関係を確認する必要があるからです。

登記簿謄本は内容を確認するだけで、登記申請の必要書類ではありません。

登記簿は、法務局に備えてある帳簿だからです。

被相続人の財産なのに、被相続人名義になっていないかもしれません。

被相続人の名義ではあるものの、古い住所や古い氏名のままであるかもしれません。

古い住所や古い氏名のままである場合、死亡時の住所や氏名までの移り変わりを証明する必要があります。

古い住所や古い氏名のままであると、客観的には別人であると判断されてしまうからです。

登記簿謄本は内容を確認するだけで、登記申請の必要書類ではありません。

2窓口請求で登記簿謄本を取得する方法

①日本中どこの法務局でも取得できる

登記簿とは、法務局に備えてある帳簿のひとつです。

登記簿謄本は、法務局で取得することができます。

以前は、登記簿という紙の帳簿でした。

現在では、オンライン化されたデータベースです。

相続登記は、不動産の所在地を管轄する法務局に対して申請します。

登記簿謄本は、日本中どこの法務局で請求しても取得することができます。

例えば、愛知県内には、名古屋法務局本局の他に、13の支局・出張所があります。

さらに、瀬戸法務局証明サービスセンターと蒲郡法務局証明サービスセンターがあります。

名古屋法務局本局・支局・出張所・証明サービスセンターで、日本中の不動産の登記簿謄本を取得することができます。

不動産の所在地に関わらず請求することができるから、とても便利です。

登記簿謄本は、日本中どこの法務局でも取得することができます。

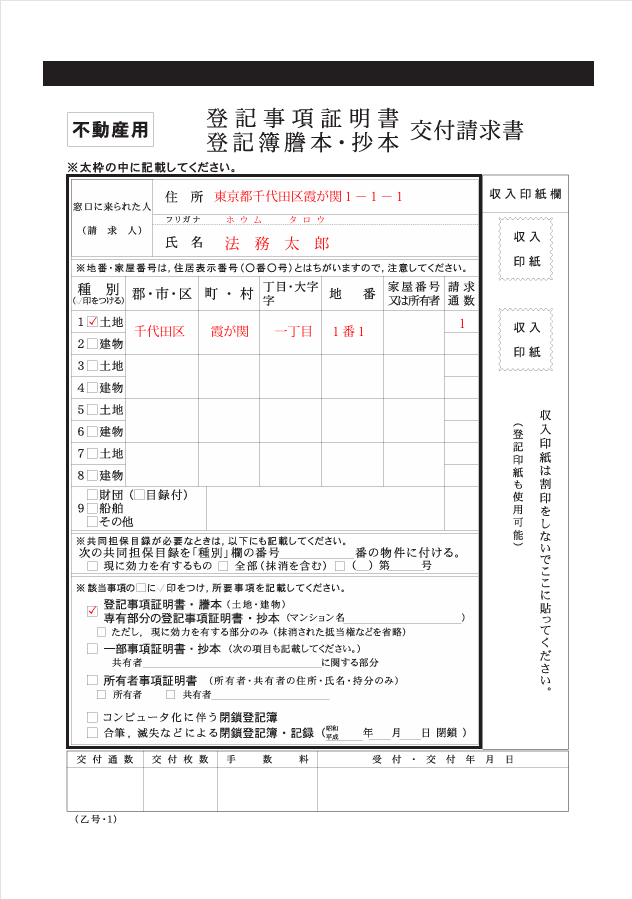

②窓口に請求書を提出

請求書は、法務局の窓口に備えてあります。

必要事項を記載して、窓口に提出します。

土地の登記簿謄本を請求する場合、所在、地番を記載します。

建物の登記簿謄本を請求する場合、所在、家屋番号を記載します。

登記簿謄本を請求するときは、請求する不動産を特定する必要があるからです。

土地や建物の所在は、住所とは別物です。

登記簿謄本を取得するために、あらかじめ所在と地番や所在と家屋番号を調べておく必要があります。

不動産を保有している場合、固定資産税を納めているでしょう。

固定資産税の納税通知書に、所在と地番や所在と家屋番号が記載されています。

法務局の窓口で、住所から所在と地番や所在と家屋番号を調べてもらうこともできます。

まず窓口に請求書を提出します。

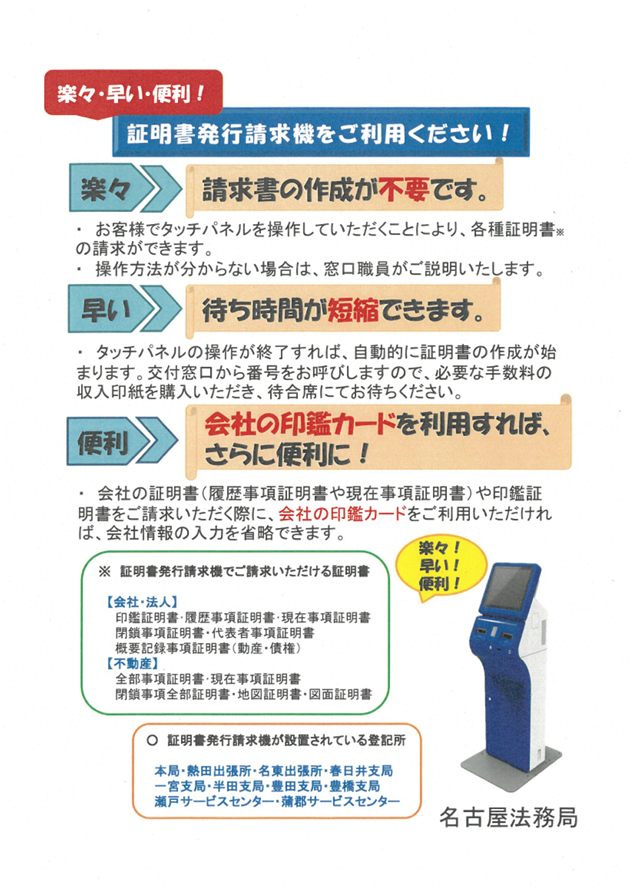

③法務局にある証明書発行請求機で申請できる

登記簿謄本は、証明書発行請求機で請求することができます。

証明書発行請求機を利用すると、申請書を手書きする必要がありません。

タッチパネル式で、直接入力することができます。

証明書発行請求機で交付される番号票と引き換えに、登記簿謄本を取得することができます。

法務局にある証明書発行請求機で、申請することができます。

④だれでも登記簿謄本を取得できる

登記簿を見ると、不動産の権利関係を確認することができます。

不動産の権利関係を確認するため、登記簿は公開されています。

だれでも手数料を払って手続をすれば、不動産の登記簿謄本を取得することができます。

所有者や相続人以外の第三者が登記簿謄本を取得することができます。

例えば、不動産を購入しようと検討中の人は、その不動産の権利関係に強い関心があるでしょう。

登記がされていると、権利主張をすることができます。

例えば、抵当権が登記されている不動産には、抵当権者が権利主張をすることが考えられます。

抵当権は、返済を滞らせたときに不動産を取り上げて売却することができる権利です。

せっかく購入した不動産を取り上げられたら、がっかりするでしょう。

抵当権が登記されている不動産を購入するのは、避けた方が賢明でしょう。

不動産の登記簿謄本は、だれでも取得することができます。

⑤手数料1通600円は収入印紙で納入

登記簿謄本を取得するとき、法務局に手数料を納める必要があります。

登記簿謄本の発行手数料は、1通600円です。

不動産に権利関係がたくさん記録されている場合、1通の登記簿謄本がたくさんの枚数になるでしょう。

50枚を超える登記簿謄本は、50枚ごとに100円加算されます。

発行手数料は、収入印紙で納入します。

収入印紙は、郵便局、コンビニエンスストア、法務局の収入印紙売りさばき窓口で購入することができます。

請求書を窓口に提出して発行されるまでの待ち時間に、収入印紙を購入すると効率的です。

手数料1通600円は、収入印紙で納入します。

⑥発行まで10分程度

請求書を窓口に提出してから発行されるまでは、およそ10分程度です。

3郵送請求で登記簿謄本を取得する方法

①請求書はダウンロードできる

登記簿謄本は、郵送で請求することができます。

申請書は、法務局のホームページからダウンロードすることができます。

所在と地番や所在と家屋番号は、電話で法務局に確認することができます。

地番や家屋番号を確認する場合、管轄の法務局に電話する必要があります。

法務局の管轄は、法務局のホームページで調べることができます。

登記簿謄本の請求書は、ダウンロードすることができます。

②最寄りの法務局へ郵送

登記簿謄本の請求書は、最寄りの法務局に郵送で提出することができます。

登記簿謄本の請求書は、普通郵便で提出しても差し支えありません。

できればレターパックなど、記録が残る郵便が安心です。

登記簿謄本の請求書は、管轄法務局へ郵送します。

③手数料1通600円と返信用郵便料を負担

登記簿謄本を郵送で請求する場合、手数料は窓口請求するときと同じです。

現金を同封して、請求することはできません。

郵送請求をする場合、返送先を記載した返信用の封筒を同封します。

返信用封筒に返信用の郵便切手を貼っておきます。

登記簿謄本の郵送請求では、手数料1通600円と返信用郵便料を負担します。

④発行までに1週間程度

請求書を郵送で提出してから発行されるまでは、およそ1週間程度です。

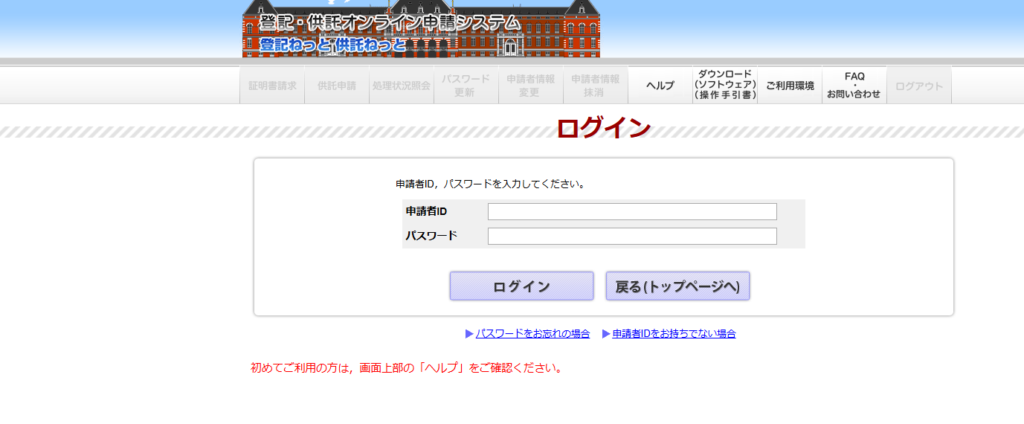

4オンライン請求で登記簿謄本を取得する方法

①スマートフォンで請求できる

登記簿謄本は、インターネットを利用してオンラインで請求することができます。

自宅などのパソコンやスマートフォンを使って請求できるから、とても便利です。

法務局に出向いて窓口請求する場合、平日の昼間に行く必要があります。

オンライン申請をする場合、夜9時まで請求することができます。

自宅などのパソコンやスマートフォンを使って、請求することができます。

②受取方法は選択できる

登記簿謄本をオンライン請求しても、登記簿謄本は紙で発行されます。

登記簿謄本のデータがオンライン交付されることはありません。

紙で発行された登記簿謄本の受取方法は、選択することができます。

法務局の窓口で受け取る方法と郵便で受け取る方法です。

オンライン申請をする場合、受取方法は選択することができます。

③受取方法で手数料がちがう

オンライン請求をする場合、登記簿謄本の発行手数料は受取方法によって異なります。

郵便で受取る場合、1通500円です。

窓口で受取る場合、1通480円です。

50枚を超える登記簿謄本は、50枚ごとに100円加算されます。

オンライン請求では、受取方法によって手数料が異なります。

④手数料はペイジーで納入

オンライン請求をする場合、発行手数料はペイジーで納入します。

窓口受け取りをする場合でも、現金や収入印紙で納入することはできません。

ペイジーとは、パソコンやスマートフォンから支払ができる決済システムです。

ペイジー対応のATMで、納入することもできます。

スマートフォン1台あれば、登記簿謄本の請求と手数料の納入ができるからとても便利です。

手数料は、ペイジーで納入します。

⑤窓口受取なら即日発行

オンラインで請求して窓口受取をする場合、ほとんど待ち時間はないでしょう。

法務局へ移動する途中でスマートフォンから請求して手数料を納入すると、効率的です。

窓口受取なら、即日発行されます。

⑥オンライン請求できないケースがある

登記簿のほとんどは、オンライン化されたデータベースです。

さまざまな事情から、現在でもオンライン化されていない登記簿があります。

オンライン化されていない登記簿は、オンライン請求ができません。

わずかですが、オンライン請求できないケースがあります。

5相続登記を司法書士に依頼するメリット

相続が発生すると、相続人は悲しむ暇もなく相続手続に追われます。

ほとんどの人は相続手続は不慣れで、聞き慣れない法律用語で疲れ果ててしまいます。

インターネットの普及で多、くの人は簡単に多くの情報を手にすることができるようになりました。

正しい情報も適切でない情報も、同じように混じっています。

相続登記はカンタンにできる、ひとりでできたという記事も散見されます。

不動産は、重要な財産であることも多いでしょう。

登記手続は、一般の方から見ると些細なことと思えるようなことでやり直しになります。

法務局の登記手続案内を利用すれば、シンプルな事例の申請書類などは教えてもらえます。

通常と異なる事例に関しては、わざわざ説明してくれません。

司法書士などの専門家から見れば、トラブルのないスムーズな相続手続であっても、知識のない一般の方はへとへとになってしまいます。

シンプルな事例とは言えない事情がある場合、申請を取下げてやり直しになることが多いでしょう。

司法書士は、登記の専門家です。

スムーズに相続登記を完了させたい方は、司法書士などの専門家に依頼することをおすすめします。

相続登記義務化で相続登記の期限は3年

1令和6年(2024年)4月1日から相続登記義務化

①令和6年(2024年)4月1日から相続登記は義務

所有権移転登記をしない場合、所有者はソンをします。

不動産に対して権利主張をする人が現れた場合、所有者のはずなのに権利主張ができないからです。

不動産には、不便な場所にあるなどの理由で価値が低い土地が存在します。

所有者にとって利用価値が低い土地に対して権利主張をする人が現れた場合、所有者として権利主張する必要を感じないかもしれません。

相続登記は、手間のかかる手続です。

自分で相続登記をしようとするものの、多くの人は挫折します。

相続登記をする場合、登録免許税を納付しなければなりません。

相続登記を専門家に依頼する場合、専門家に報酬を支払う必要があります。

不動産の価値が低い場合、相続登記で手間と費用がもったいないと考える人が少なくありません。

相続登記がされない場合、登記簿を見ても土地の所有者が分からなくなります。

所有者不明の土地の発生を防止するため、相続登記をすることは義務になりました。

②3年のスタートは知ってから

令和6年4月1日から相続登記は、3年以内に登記申請をする義務が課されました。

相続登記の期限3年のスタートは、知ってからです。

自己のために相続の開始があったことを知って、かつ、不動産を取得することを知った日から、スタートします。

相続が発生したら、近親者には真っ先に連絡するでしょう。

さまざまな家族の事情から、疎遠になっている相続人がいます。

疎遠な相続人は、相続発生から長期間経過してから相続があったことを知るでしょう。

相続があったことを知るまで、期限3年はスタートしません。

相続登記の期限3年のスタートは、知ってからです。

③令和6年(2024年)4月1日以前発生の相続も義務化の対象

令和6年4月1日から、相続登記は義務になりました。

令和6年4月1日以降に発生した相続は、もちろん対象になります。

令和6年4月1日以前発生の相続も、義務化の対象です。

令和6年4月1日以前発生の相続では、令和6年4月1日に期限3年がスタートします。

④相続登記義務化の背景

不動産の権利を取得したら、すぐに登記申請をします。

登記がないと、権利主張ができないからです。

不動産登記簿を見たら、不動産の権利関係が分かります。

不便な場所にあるなど価値の低い土地について、相続登記がされていないことがあります。

相続登記がされていないと、所有者がだれなのか分からなくなります。

不動産を売ってほしい場合だれにお願いしたらいいのか、登記簿を見ても分かりません。

例えば、公共事業のために土地を売ってほしい場合、所有者が分からないと公共事業ができなくなります。

社会全体にとって、大きな損失でしょう。

社会全体の利益のため、相続登記が義務化されました。

2相続登記を怠るとペナルティー

①期限までに登記申請をしないと10万円以下のペナルティー

相続登記の期限3年以内に登記申請をしないと、10万円以下のペナルティーの対象になります。

ペナルティーは行政罰だから、前科は付きません。

ペナルティーを払っても、相続登記を代わりにやってくれることはありません。

②正当理由があるときはペナルティーを免れる

相続登記の期限3年以内に登記申請をしないと、ペナルティーの対象になるのが原則です。

正当理由が認められる場合、ペナルティーが課されません。

例えば、次のケースでは、正当理由があると認められる可能性があります。

・数次相続が発生して相続人が極めて多数に上り、戸籍謄本等の必要な資料の収集や他の相続人の把握に多くの時間を要するケース

・遺言の有効性や遺産の範囲等が争われているケース

・申請義務を負う 相続人自身に重病等の事情があるケース

正当理由があると認められるときは、ペナルティーを免れることができるでしょう。

ペナルティーを免れても、相続登記の義務自体を免れるわけではありません。

③相続登記を放置すると遺産分割協議が困難になる

相続登記の期限3年以内に登記申請をしないと、ペナルティーの対象になります。

相続登記を放置すると、ペナルティー以外にもデメリットがあります。

相続登記を長期間放置すると、遺産分割協議が難しくなります。

長期間経過すると、元気だった相続人が後に死亡することがあります。

死亡した相続人の相続人が遺産分割協議に参加します。

長期間経過すると、元気だった相続人が認知症になることがあります。

認知症の相続人の代わりに、成年後見人が遺産分割協議に参加します。

長期間経過すると、一部の相続人が共有持分を売却するかもしれません。

相続登記を放置すると、相続が複雑になります。

相続登記を放置すると、遺産分割協議が困難になる点が大きなデメリットです。

④相続登記をしないと利活用ができない

相続した不動産を売却したいと考えることがあるでしょう。

不動産を購入して所有権を取得する場合、購入したタイミングですぐに所有権移転登記をします。

売買による所有権移転登記の前に、相続登記を省略することはできません。

相続登記を放置すると、買主が契約をためらうでしょう。

売買だけでなく、担保に差出して融資を受けることもできなくなるでしょう。

所有者名義になっていないと、金融機関が担保として認めないからです。

相続登記がされていないと、不動産を利活用ができなくなります。

3期限までに相続登記ができないときは相続人申告登記

①相続人申告登記で義務を果たす

相続人申告登記とは、相続人が法務局に対し自分が相続人であることを申告する制度です。

申告に基づいて、登記官が職権で相続人の住所や氏名を登記に付記します。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

相続人申告登記は、相続登記の義務を履行しやすくする制度です。

②相続人申告登記をしても相続登記

相続人申告登記をしても、あらためて相続登記は必要です。

相続人申告登記をしても相続登記は必要だから、二度手間になります。

結局のところ、相続人申告登記はペナルティーを免れることができる効果があるだけです。

相続人申告登記をしたことで、相続登記の義務を履行したと扱われます。

③相続人申告登記に登録免許税は課されない

相続人申告登記は、相続人の申告に基づいて登記官が職権で相続人の住所や氏名を登記に付記する制度です。

相続人申告登記では、登録免許税は課されません。

4相続土地国庫帰属制度で国に引き取ってもらえる

①相続した土地の所有権を手放せる

相続土地国庫帰属制度とは、相続した土地の所有権を手放して国に引き取ってもらう制度です。

望まないで不動産を相続した場合、相続登記自体が負担になりがちです。

条件にあてはまれば、相続土地国庫帰属制度を利用することができます。

相続土地国庫帰属制度を利用すると、所有権を手放すことができます。

②相続で引き継いだ人が利用できる

相続土地国庫帰属制度が利用できるのは、土地を相続で取得した人です。

遺贈で土地を取得した法定相続人も、利用できます。

土地の共有者のひとりに相続があった場合、共有者全員で制度を利用することができます。

③相続登記をしていなくても相続土地国庫帰属制度

相続土地国庫帰属制度を利用できるのは、相続で取得した土地のみです。

相続で取得した土地であれば、相続登記をしていなくても相続土地国庫帰属制度を利用できます。

相続登記をしていなくても、相続土地国庫帰属制度で国に引き取ってもらうことができます。

5相続登記をする方法

手順①管轄の法務局を確認

相続登記は、不動産の所在地を管轄する法務局に提出します。

法務局の管轄は、法務局のホームページで確認することができます。

登記は、次の方法で申請します。

・窓口に出向いて申請書を提出

・郵送で申請書を提出

・オンラインで申請

オンラインで申請するためには、電子証明書を取得する必要があります。

相続登記1回のためにオンライン申請をするのは、手間がかかりすぎるでしょう。

オンライン申請以外の申請方法がおすすめです。

手順1は、管轄の法務局を確認です。

手順②必要書類を準備

遺言書がない相続登記で必要になる書類は、次のとおりです。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)相続人の現在戸籍

(3)被相続人の住民票の除票

(4)不動産を相続する人の住民票

(5)遺産分割協議書

(6)相続人全員の印鑑証明書

(7)不動産の評価証明書

事例によっては、この他に書類が必要になることがあります。

相続登記で使う書類は、他の相続手続でも必要になるでしょう。

登記申請書の添付書類は、希望すれば返却してもらうことができます。

返却して欲しい書類のコピーを添付して、「原本に相違ありません。」と書いて記名押印します。

手順2は、必要書類を準備です。

手順③登記申請書を作成

法務局のホームページを見ると、典型的な登記申請書のひな型が出ています。

登記申請書のひな型を参考にして、登記申請書を作成します。

パソコンなどで作っても手書きで作っても問題ありません。

手順3は、登記申請書を作成です。

手順④登録免許税を計算

相続登記をするときに、登録免許税が課されます。

納付する登録免許税は、不動産の固定資産財評価額の1000分の4です。

必要な収入印紙を購入して、印紙貼り付け台紙に貼付して納入します。

手順4は、登録免許税を計算です。

手順⑤管轄法務局へ提出

申請書と添付書類を取りまとめて、法務局に提出します。

提出は窓口まで出向いてもいいし、郵送でも差し支えありません。

何か審査で引っかかるようなことがあれば、電話で連絡が来ます。

手順5は、管轄法務局へ提出です。

手順⑥登記識別情報通知を受領

提出した書類に問題がなければ、登記が完了し登記識別情報通知が発行されます。

登記識別情報通知は、不動産の権利証です。

今後、不動産を売却するときや担保に差し出すときに、必要になる大切な書類です。

手順6は、登記識別情報通知を受領です。

6相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続きは一生のうち何度も経験するものではないため、だれにとっても不慣れで手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は重要な財産であることが多いので、法務局は厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

売却する予定がないのなら、先延ばししたい誘惑にかられるかもしれません。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

長期間相続登記等がされていないことの通知

1長期間相続登記等がされていないことの通知が届く

①所有者が分からない土地は利活用ができない

所有者が分からない土地は、利活用ができません。

土地を買いたい人がいても、だれに売ってもらえばいいか分からないからです。

土地の利活用の内容が公共事業の場合があります。

土地を売ってもらうことができない場合、公共事業が中止したり中断することになります。

②長期間相続登記がされていないことの通知は法務局からのお願い

法務局の調査によって、土地の所有権登記名義人が死亡していることや相続人が判明するでしょう。

相続人あて「長期間相続登記がされていないことの通知」が届きます。

長期間相続登記等がされていないことの通知は、相続手続をしてくださいという内容です。

「長期間相続登記等がされていないことの通知」が届いた場合、自分が相続人になっている土地があります。

相続登記をしないまま、放置されています。

相続登記とは、相続による不動産の名義変更です。

長期間相続登記がされていないことの通知は、法務局からのお願いです。

③長期間相続登記がされていないことの通知は一部の相続人に届く

法務局は、相続人全員に対して長期間相続登記等がされていないことの通知をしているわけではありません。

一部の相続人にのみ送付しています。

送付する人の順位は、次のとおりです。

(1)固定資産課税台帳上の所有者又は納税義務者

(2)当該土地の居住者

(3)当該土地の近郊(当該土地と同一都道府県内)の居住者

(4)その他の者

長期間相続登記等がされていないことの通知を受け取ったの人以外の人は、通知のことを知らないかもしれません。

長期間相続登記がされていないことの通知は、一部の相続人にだけ届きます。

④相続放棄をしても長期間相続登記等がされていないことの通知

長期間相続登記等がされていない土地がある場合、所有権登記名義人の相続人を調査します。

法務局の調査は、戸籍謄本を確認する調査です。

相続が発生した場合、相続人は相続放棄をすることができます。

家庭裁判所で相続放棄が認められた場合、家庭裁判所は自主的に市区町村役場などに通知しません。

相続放棄は、戸籍や住民票などに記載されません。

法務局は、相続放棄をしたことに気づかないでしょう。

相続人でなくなったはずなのに、長期間相続登記等がされていないことの通知が届くことがあります。

長期間相続登記等がされていないことの通知を受け取った場合、法務局に連絡しましょう。

法務局は、相続登記をしてもらうために通知をしています。

あらためて調査をして、本来の相続人に通知をする必要があるからです。

相続放棄をしても、長期間相続登記等がされていないことの通知が届くことがあります。

2長期相続登記等未了土地の登記がされる

①法務局職権で長期相続登記等未了土地の付記登記

長期相続登記等未了土地は、法務局の職権で付記登記がされます。

所有権の登記に、付記で「長期相続登記等未了土地」と登記されます。

付記登記とは、主登記に付け加える登記です。

具体的な相続人の名前は、登記されません。

長期相続登記等未了土地の登記は、相続登記の代わりではありません。

所有者の相続人は、あらためて相続登記をする必要があります。

②通知を無視しても相続登記をしてもらえない

長期間相続登記等がされていないことの通知を送るため、法務局は相続人調査をしています。

通知を無視し続けても、法務局が諦めて相続登記をしてくれることはありません。

相続登記は、相続人が申請するものだからです。

③法定相続人情報の作成番号が登記される

長期相続登記等未了土地は、「長期相続登記等未了土地」と登記がされます。

権利者その他の事項欄に、法定相続人情報の作成番号が登記されます。

法定相続人情報とは、法務局が相続人などを調査した内容です。

調査内容を法定相続人情報として取りまとめて、作成番号を付けて管理しています。

登記簿謄本を見ると、法定相続人情報の作成番号が分かります。

3法定相続人情報の提供を受けることができる

①法定相続人情報は法務局の調査内容

長期間相続登記等がされていないことの通知は、相続登記をしてくださいというお願いです。

所有権の登記名義人に相続が発生していることは、法務局が確認しています。

通知を出すため、だれが相続人なのか戸籍謄本で調べています。

法定相続人情報とは、法務局が調査した内容を取りまとめた書類です。

②法定相続人情報で戸籍謄本集めは不要

相続手続をするとき、最初の難関が戸籍謄本の収集です。

被相続人の出生から死亡までの連続した戸籍謄本を準備するのがタイヘンで、途方に暮れる人は少なくありません。

長期間相続登記等がされていないことの通知が届いた場合、法務局が相続人調査をしています。

法務局が調査した内容は、法定相続人情報に取りまとめてあります。

相続人は、法定相続人情報の提供を受けることができます。

法定相続人情報を活用することができるから、相続人がたくさんの戸籍謄本を集める必要はありません。

法定相続人情報があるから不足する戸籍謄本だけ取り寄せれば、手続をすることができます。

③法定相続人情報の提供は郵送請求ができる

法定相続人情報の提供は、郵送で提出することができます。

返信用の封筒と郵便切手を一緒に提出します。

返信方法は、書留郵便など受取確認ができる方法に限られます。

④法定相続人情報の提供は司法書士に依頼できる

法定相続人情報の提供は、司法書士などの専門家に依頼することができます。

相続登記は、一般的に言って、相続手続の中でも難しい手続です。

司法書士などの専門家に依頼する人が多いです。

相続登記と一緒に、法定相続人情報の提供を依頼することができます。

4令和6年4月1日から相続登記義務化

①相続登記は3年以内に申請

相続が発生した場合、相続登記の申請義務が課せられました。

「自己のために相続の開始があったことを知り、かつ当該所有権を取得したことを知った日」から3年以内に申請しなければなりません。

②令和6年4月1日以降に発生した相続が対象になる

相続登記の申請義務が課せられるのは、令和6年4月1日です。

令和6年4月1日以降に発生した相続は、当然に対象になります。

③令和6年4月1日以前に発生した相続が対象になる

ずっと以前に相続が発生したのに、相続登記を放置している例は少なくありません。

令和6年4月1日以前に発生した相続であっても、相続登記は義務になります。

④相続登記の義務を怠ると10万円以下のペナルティー

相続があったことを知ってから、3年以内に相続登記をする義務が課されました。

相続登記の義務を怠ると、10万円以下のペナルティーが課されます。

長期間相続登記等がされていないことの通知を受け取ったら、相続があったことを知ったと言えるでしょう。

3年以内に相続登記をしないと、10万円以下のペナルティーが課されます。

5相続登記を放置するとデメリットが大きい

デメリット①相続人が死亡して遺産分割協議が難しくなる

相続財産の分け方は、相続人全員の合意で決定します。

遺産分割協議とは、相続財産の分け方を決めるための相続人全員による話し合いです。

相続登記を放置すると、元気だった相続人が死亡することがあります。

遺産分割協議は、死亡した相続人の相続人が参加します。

遺産分割協議の参加者が増えると、合意が難しくなるでしょう。

死亡した相続人の相続人は、関係が薄いことが多いでしょう。

連絡が取りにくくなったり、話し合いによる合意が難しくなるでしょう。

相続登記を放置すると、相続人が死亡して遺産分割協議が難しくなります。

デメリット②相続人が認知症などで遺産分割協議が自分でできなくなる

相続登記を放置すると、元気だった相続人が認知症になることがあります。

認知症の人は、自分で遺産分割協議に参加することができません。

認知症の人は、物事のメリットデメリットを適切に判断することができないからです。

認知症の人に代わって、成年後見人が遺産分割協議を行います。

成年後見人が付くと、家族の事情に応じた柔軟な遺産分割協議はできなくなります。

相続登記を放置すると、相続人が認知症などで遺産分割協議が自分でできなくなります。

デメリット③相続人が行方不明などで連絡が取れなくなる

相続登記を放置すると、相続人が行方不明になることがあります。

遺産分割協議の成立には、相続人全員の合意が不可欠です。

行方不明の相続人がいる場合、不在者財産管理人が遺産分割協議を行います。

不在者財産管理人が付くと、家族の事情に応じた柔軟な遺産分割協議はできなくなります。

相続登記を放置すると、相続人が行方不明などで連絡が取れなくなるおそれがあります。

デメリット④不動産の売却ができなくなる

どの相続人も使う予定がない不動産は、売却した方がいいことがあります。

不動産を売却して買主に登記名義を移す場合、前提として相続登記が必要です。

相続登記を放置すると、不動産の売却ができなくなります。

デメリット⑤一部の相続人が自分の持分を売ってしまう

法定相続分で登記するのであれば、相続人は単独で登記ができます。

法定相続分で相続登記をした後、不動産の持分を売却することができます。

経済的に困った相続人がいると、見知らぬ不動産業者と不動産を共有することになります。

不動産業者はビジネスで、買取をしています。

遠慮なく、共有物分割請求をするでしょう。

共有物分割請求とは、共有持分の買取などで不動産を単独所有にすることを求めることです。

相続登記を放置すると、一部の相続人が自分の持分を売ってしまうおそれがあります。

デメリット⑥借金のある相続人の持分が差し押さえられる

債権者は債権の保全のため、債務者の財産を差し押さえることができます。

差押など強制執行の準備のため、相続登記を申請することができます。

差押などの強制執行をするためには、相続人名義である必要があるからです。

相続登記を放置すると、借金のある相続人の持分が差し押さえられるおそれがあります。

デメリット⑦相続登記の手続費用が高くなる

元気だった相続人が死亡すると、死亡した相続人の相続人が相続手続をします。

単純に、集める戸籍謄本が増えます。

保管期限経過などで必要な書類が取得できなくなると、別の書類を準備する必要があります。

通常の相続より、難易度が高くなります。

相続登記を放置すると、相続登記の手続費用が高くなります。

デメリット⑧固定資産税は相続人全員の連帯債務になる

不動産を持っていると、固定資産税が課されます。

遺産分割協議中でも、固定資産税は課されます。

相続財産は、相続人全員の共有財産です。

相続財産にかかる固定資産税は、相続人全員の連帯債務です。

遺産分割協議が長引くと、固定資産税がかさむでしょう。

不動産が特定空き家に指定された場合、固定資産税は6倍になります。

特定空き家とは、次のような空き家です。

・そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態

・そのまま放置すれば著しく衛生上有害となるおそれのある状態

・適切な管理が行われていないことにより著しく景観を損なっている状態

・その他周辺の生活環境の保全を図るために放置することが不適切である状態

相続登記を放置すると、固定資産税が相続人全体の連帯債務になります。

6相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続は、一生のうち何度も経験するものではありません。

だれにとっても不慣れで、手際よくできるものではありません。

相続手続で使われる言葉は、法律用語です。

一般の人にとって、日常で聞き慣れないものでしょう。

不動産は、重要な財産であることも多いものです。

登記手続は、一般の人から見ると些細なことと思えるようなことでやり直しになります。

日常の仕事や家事をこなしたうえに相続手続があると、疲労困憊になってしまうでしょう。

司法書士などの専門家から見れば、トラブルのないスムーズな相続手続であっても、多くの人はへとへとになってしまうものです。

相続手続きに疲れてイライラすると普段は温厚な人でも、トラブルを引き起こしかねません。

司法書士などの専門家は、このような方をサポートします。

相続手続でへとへとになったから先延ばしするより、司法書士などの専門家に依頼することをおすすめします。

法定相続情報一覧図を使って相続登記

1法定相続情報一覧図があると便利

①法定相続情報一覧図は公的書類

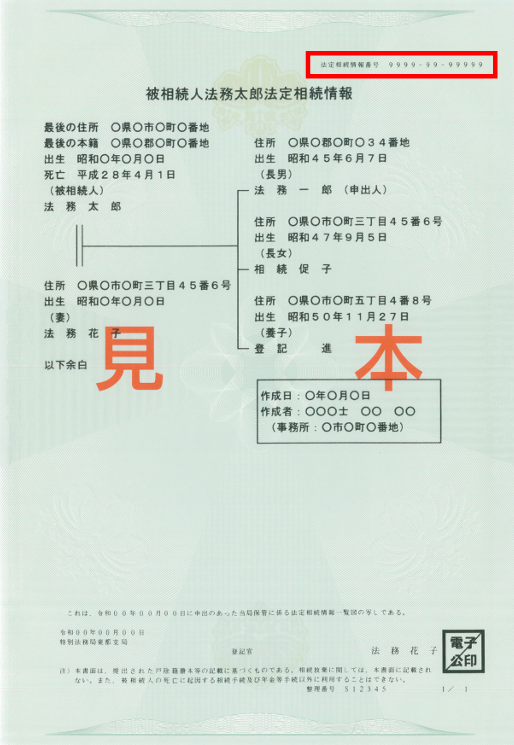

法定相続情報一覧図とは、被相続人を中心にして、どういう続柄の人が相続人であるのかを、取りまとめた書類です。

一目で分かるように、家系図のように書くのが一般的です。

相続人なる人は、法律で決められています。

家族にとって、だれが相続人になるのかは当然のことでしょう。

相続手続先に対しては、客観的に証明する必要があります。

客観的に証明するとは、戸籍謄本を用意することです。

戸籍には、その人の身分事項がすべて記録されているからです。

被相続人の出生から死亡までの連続した戸籍謄本は、どのような相続でも必要になります。

たくさんの戸籍謄本を読み解くのは、相続人にとっても相続手続先にとっても負担が大きい事務です。

たくさんの戸籍謄本と家系図を法務局に提出して、点検してもらうことができます。

内容に問題がなければ、地模様や透かしの入った紙に印刷されて、登記官の認証文が入ります。

法定相続情報一覧図は、登記官が確認した信頼性が高い証明書です。

法定相続情報一覧図は、公的証明書です。

②法定相続情報一覧図は複数枚発行してもらえる

たくさんの戸籍謄本と家系図を法務局に提出して点検してもらうことを法定相続情報一覧図の保管及び交付の申出と言います。

法定相続情報一覧図の保管及び交付の申出をするときに、法定相続情報一覧図の必要枚数を申し出ることができます。

法定相続情報一覧図は、相続手続で使います。

相続が発生したら、たくさんの相続手続先で手続します。

相続手続先の数だけ、法定相続応報一覧図を発行してもらうことができます。

法定相続情報一覧図は複数枚発行してもらえるから、とても便利です。

③相続手続がスムーズになる

相続手続では、たくさんの戸籍謄本を提出します。

家族にとって、だれが相続人であるか当然のことでしょう。

相続手続先には、客観的に証明する必要があるからです。

戸籍には、その人の身分事項がすべて記録されています。

たくさんの戸籍謄本を読み解くのは、相続手続先にとって負担が重い事務です。

法定相続情報一覧図は、公的書類です。

たくさんの戸籍謄本を登記官が点検して間違いないことを確認しているからです。

法定相続情報一覧図を見たら、どのような人が相続人になるのか一目で分かります。

相続手続先の事務負担が大幅に削減されます。

法定相続情報一覧図があると、相続手続がスムーズになります。

2法定相続情報一覧図を使って相続登記

①法定相続情報一覧図は原本還付してもらえる

法定相続情報一覧図は、被相続人を中心にして、どういう続柄の人が相続人であるのか一目で分かるように家系図のように取りまとめた書類です。

法定相続情報一覧図は、相続手続においてだけ利用することができます。

相続登記を申請する場合、法定相続情報一覧図を提出することができます。

法定相続情報一覧図を利用して相続登記を申請した場合、希望すれば法定相続情報一覧図を原本還付してもらうことができます。

原本還付して欲しいと希望する場合、返して欲しい書類のコピーを添付します。

法務局は、コピーを取ってくれません

コピーの余白に「原本に相違ありません」と記載して記名押印が必要です。

司法書士などの専門家に相続登記を依頼する場合、専門家がコピーに「原本に相違ありません」と記載して記名押印します。

法定相続情報一覧図は、原本還付してもらうことができます。

②相続登記申請書に法定相続情報は番号を記載するだけ

法定相続情報一覧図は、相続登記をするときに利用することができます。

法定相続情報一覧図には、右上に法定相続情報番号が記載されています。

相続登記では法定相続情報一覧図を紙で提出することもできるし法定相続情報番号を提出することもできます。

相続登記で提出した法定相続情報一覧図は、希望すれば原本還付をしてもらうことができます。

法定相続情報番号を提出する場合、登記申請書に番号を記載するだけです。

原本還付をするより、カンタンです。

相続登記申請書に法定相続情報は番号を記載するだけで、法定相続情報一覧図を提出することができます。

③申出から5年以上経過した法定相続情報一覧図は紙で提出

法定相続情報一覧図の保管期限は、5年間です。

法定相続情報一覧図の保管の申出から5年以上経過した場合、法定相続情報番号を利用することができません。

5年以上経過しても、法定相続情報一覧図を紙で保管していることがあるでしょう。

法定相続情報一覧図を紙で提出することができます。

紙で提出した法定相続情報一覧図は、原本還付してもらうことができます。

④法定相続情報一覧図を利用すると書類が少ない

登記申請書には、通常、相続関係説明図を添えます。

遺言書がない場合では、おおむね次の書類が必要です。

(1)被相続人の出生から死亡までの連続した戸籍謄本

(2)相続人の現在戸籍

(3)被相続人の住民票の除票

(4)不動産を相続する人の住民票

(5)遺産分割協議書

(6)相続人全員の印鑑証明書

(7)不動産の評価証明書

事例によっては、追加書類が必要になることがあります。

法定相続情報一覧図を使って相続登記をする場合、たくさんの戸籍謄本は必要はありません。

法定相続情報一覧図の保管及び交付の申出をするときに、戸籍謄本は点検してもらっているからです。

法定相続情報一覧図は被相続人や相続人の住所を記載していなくても差し支えありませんが、住所が記載されている方が便利です。

相続手続では、被相続人の死亡時の住所や相続人の住所を必要とされることが多いからです。

住所を記載した法定相続情報一覧図を提出する場合、住民票も一緒に点検してもらいます。

法定相続情報一覧図に住所が記載されている場合、相続登記で住民票も提出不要です。

法定相続情報一覧図を使って相続登記をすると、添付書類が少なく済みます。

3相続登記と法定相続情報一覧図は同時申請ができる

①まとめて司法書士におまかせできる

被相続人が自宅などの不動産を持っていた場合、不動産の名義変更をします。

相続登記とは、相続による不動産の名義変更です。

相続登記と法定相続情報一覧図は、同時申請が便利です。

相続登記と法定相続情報一覧図の必要書類は、大部分が重なっています。

相続登記は、不動産の所在地の法務局に申請します。

法定相続情報一覧図は、被相続人名義の不動産の所在地に提出することができます。

相続登記と法定相続情報一覧図は、同時申請が合理的です。

相続登記は、たくさんある相続手続の中でも難しい手続です。

不動産は、多くの人にとって重要な財産だからです。

法定相続情報一覧図は、書き方が厳格に決められています。

法定相続情報一覧図は、登記官の認証文と印鑑が押される公的証明書だからです。

難易度が高い手続2つを専門家に依頼したいと思う人も多いでしょう。

相続登記は、司法書士に依頼することができます。

法定相続情報一覧図は、司法書士に依頼することができます。

司法書士にまとめて依頼すると、手続がスムーズです。

相続登記と法定相続情報一覧図は、同時申請ができます。

②最初に相続登記と法定相続情報一覧図がおすすめ

大切な家族が死亡した場合、家族は大きな悲しみに包まれます。

家族は悲しみに包まれているのに、たくさんの相続手続をする必要があります。

相続を何度も経験する人は、あまりいません。

だれもが初めての経験で、分からないことや不慣れなことばかりです。

家族だけで相続手続を進めようとすると、スムーズに行かないケースは少なくありません。

相続手続の中では、相続登記は後回しにされがちです。

相続手続をスムーズに進めるためには、最初に相続登記をするのがおすすめです。

相続登記は、相続手続の中でも難しい手続です。

相続登記を司法書士に依頼した場合、戸籍謄本の収集や遺産分割協議書作成など難しい手続を司法書士が担当します。

相続登記で使った書類であれば、他の相続手続先でも問題なく使うことができます。

相続登記以外にたくさんの相続手続先がある場合、法定相続情報一覧図の保管及び交付の申出も一緒に手続するといいでしょう。

各相続手続先の書類だけであれば、それぼど難しいことはありません。

戸籍謄本の収集や遺産分割協議書作成が適切に作られていない場合、相続手続がスムーズに進みません。

難しい手続は専門家に任せつつ、家族でできることは家族でやる方法がいいでしょう。

相続手続を要領よく進めることができて、費用を抑えることができます。

最初に相続登記と法定相続情報一覧図を手続する方法がおすすめです。

4法定相続情報一覧図の作成を司法書士に依頼するメリット

法定相続情報一覧図は、後に登記官が認証文を付して交付される文書です。

法定相続情報一覧図の書き方は、厳格に決まっています。

法定相続情報一覧図と似たものに、相続関係説明図があります。

相続関係説明図は、登記官が点検をするものではありません。

単なる、事情説明の書類に過ぎません。

相続関係説明図は、比較的自由に書くことができます。

これらの違いを理解して、ポイントを押さえて書くことが重要です。

相続手続が少ない場合など、法定相続情報一覧図を作るまでもないこともあるでしょう。

銀行口座をたくさん持っているなど、相続手続をする手続先が多い場合は、法定相続情報一覧図は大変便利です。

仕事や家事で忙しい方は、このような手続はすべてお任せいただけます。

すみやかな手続を考えている方は、司法書士などの専門家に依頼することをおすすめします。

遺言書があっても相続は早い者勝ち

1登記しないと権利主張ができない

①遺言書を作成して相続させる

被相続人は生きている間、自分の財産を自由に処分することができます。

遺言書を作成して自分が死亡した後に財産をだれに引き継がせるのか、自由に決めることができます。

特定の相続人に特定の財産を相続させる遺言書を特定財産承継遺言と言います。

遺言書に効力が発生するのは、遺言者が死亡したときです。

遺言者が死亡したとき、指定された財産は遺言書に従って指定された相続人のものになります。

特定財産承継遺言は、遺産分割の方法を指定しているからです。

遺言書を作成して、財産を相続させることができます。

②遺言書があっても権利主張には相続登記

不動産が自分のものになったら、名義変更をします。

相続によって自分のものになったとき、相続登記をします。

登記をしていないと、自分のものだと権利主張することができないからです。

相続人同士であれば、登記をしていなくても自分のものだと主張することができます。

相続人以外の人に対しては、登記がないと権利主張をすることができません。

自分のものだと権利主張することができる点は、登記の重要な機能です。

遺言書があっても、権利主張には相続登記が必要です。

③遺言執行者に相続登記はおまかせ

遺言書を作成することで、特定の相続人に特定の財産を相続させることができます。

遺言書を作成するだけでは、意味がありません。

遺言書の内容は、自動で実現するわけではないからです。

遺言執行者は、遺言書の内容を実現する人です。

遺言書を作成するとき、遺言執行者を指名することができます。

遺言執行者がいると、遺言者にとっても安心です。

遺言書の内容を確実に、実現してくれるからです。

遺言執行者がいると、家族はラクです。

わずらわしい相続手続をおまかせすることができるからです。

相続登記は、相続手続の中でも難しい手間がかかる手続です。

遺言執行者は遺言書の内容を実現するため、相続手続をすることができます。

遺言執行者が相続登記をすることができます。

遺言執行者に、相続登記はおまかせできます。

2遺言書があっても相続は早い者勝ち

①法定相続は単独申請ができる

相続が発生したら、一定の範囲の親族が相続人になります。

相続人になる人は、法律で決められています。

各相続人が相続する相続分も、法律で決められています。

遺言書がない場合、相続財産は相続人全員の共有財産です。

相続人全員が法定相続分で共有していると言えます。

多くの場合、相続人全員の話し合いで相続財産の分け方を決めるでしょう。

相続人全員の話し合いをせずに、相続財産を共有することができます。

不動産を法定相続分で相続人全員が共有することができます。

法定相続とは、法定相続分で相続人全員が共有する相続です。

相続人全員が共有する場合、相続人全員名義で相続登記をすることができます。

相続登記を申請する場合、原則として、登記名義人になる人が申請します。

相続人全員名義で相続登記をする場合、一部の相続人が相続人全員のために申請することができます。

相続人全員名義で登記申請をするのは、保存行為だからです。

一部の相続人が相続人全員のために申請する場合、他の相続人の許可や同意は不要です。

他の相続人が知らないうちに、相続人全員名義で相続登記をすることができます。

法定相続は、単独申請をすることができます。

②自分の共有持分だけ売却できる

不動産を共有する場合で不動産全体を売却したいときは、共有者全員の同意が必要です。

一部の共有者だけが不動産全体を売却することはできません。

不動産を共有する場合で共有者の共有持分だけを売却したいときは、共有者全員の同意は不要です。

一部の共有者が自分の共有持分だけ売却することができます。

共有持分を取得しても、不動産全体を思い通りに使うことはできません。

共有持分だけ買いたい人は、あまりいないと思うかもしれません。

あまり知られていないかもしれませんが、共有持分を買取る業者がいます。

相続人の中には、さまざまな経済状況の人がいます。

相続人が経済的に困窮していると、共有持分を売却したいかもしれません。

他の共有者に知られずに、自分の共有持分だけを売却することができます。

③遺言書があっても第三者から取り戻せない

不動産が自分のものになったら、名義変更をします。

共有者のひとりから共有持分を買取った場合、すぐに共有持分移転登記をするでしょう。

登記をしていないと、自分のものだと権利主張することができないからです。

遺言者は遺言書で、だれに財産を相続させるか決めることができます。

遺言者が死亡したとき、遺言書に効力が発生します。

指定された財産は、遺言書に従って指定された相続人のものになるはずです。

共有持分移転登記がされた後、不動産全体を自分のものだと権利主張をすることはできません。

不動産全体を自分のものだと権利主張をするためには、登記が必要だからです。

共有持分を買取った人は、相続人ではないでしょう。

相続人以外の人に対して、権利主張をするためには登記が必要です。

共有持分移転登記がされた後、共有持分を取り戻すことはできません。

遺言書に従って指定された相続人のものになるはずだったのに、登記がないと取り戻せなくなります。

遺言書があっても、相続は早い者勝ちです。

遺言書があっても、第三者から取り戻せません。

④第三者に渡る前なら更正登記を単独申請

相続財産は、相続人全員の共有財産です。

相続人全員が法定相続分で共有しているから、相続人全員名義で相続登記をすることができます。

相続登記をした後で、遺産分割協議が成立することがあるでしょう。

相続登記をした後で、他の相続人全員が相続放棄をすることがあるでしょう。

相続登記をした後で、遺言書が見つかることがあるでしょう。

遺産分割協議、相続放棄、遺言書で不動産を単独で取得した場合、結果として相続登記は誤りになります。

単独で取得した相続人は、相続登記の更正登記を単独申請することができます。

相続登記の更正登記を単独申請できるのは、第三者の登記がされる前だけです。

第三者の権利があるのに勝手に登記を抹消することは許されません。

特定財産承継遺言があったから更正登記を単独申請があった場合、登記官から登記義務者に申請があったことが通知されます。

登記義務者から登記手続を止めて欲しいと、請求があるかもしれません。

登記官には、通知義務があるだけです。

登記を止めて欲しいと請求しても、登記官は応じる必要はありません。

そのまま、更正登記が完了します。

第三者に渡る前なら、相続登記の更正登記を単独申請することができます。

⑤遺言書があっても債権者が勝手に相続登記

相続人の中には、さまざまな経済状況の人がいます。

相続人が経済的に困窮して、借金の返済を滞らせていることがあります。

相続が発生したら、相続財産は相続人全員の共有財産です。

債務者が相続人になる相続が発生した場合、相続財産から返済してもらいたいと期待するでしょう。

債務者が権利行使をしないまま、借金の返済を滞らせていることがあります。

借金の返済してもらうため、債権者は債務者に代わって権利行使をすることができます。

債務者に代わって権利行使をする権限を債権者代位権と言います。

相続が発生したのに相続登記がされていない場合、債権者は債権者代位権を行使することができます。

債権者は債権保全のため、法定相続分で相続人全員名義の相続登記をすることができます。

債権者代位権を行使する場合、相続人の許可や同意は不要です。

遺言書があっても遺言書がなくても確認せずに、相続登記をすることができます。

遺言書がなければ、遺産分割協議をするでしょう。

遺産分割協議の状況を確認せずに、相続登記をすることができます。

相続登記をしたら、債務者の持分を差押えることができます。

差押えたら、差押の登記がされます。

差押をしたと権利主張をするためには、登記が必要だからです。

遺言者が死亡したとき、遺言書に効力が発生します。

指定された財産は、遺言書に従って指定された相続人のものになるはずです。

差押登記がされた後、自分のものだから差押を消して欲しいと権利主張をすることはできません。

自分のものだから差押を消して欲しいと権利主張をするためには、登記が必要だからです。

遺言書があっても、相続は早い者勝ちです。

遺言書があっても、債権者が勝手に相続登記をすることができます。

⑥令和元年7月1日以降発生の相続は早い者勝ちルール適用

遺言書があっても、相続は早い者勝ちです。

早い者勝ちルールは、令和元年7月1日以降発生の相続に適用されます。

遺言書の作成日ではありません。

遺言書は、遺言者が元気なときに作成します。

遺言書を作成してから相続が発生するまでに、長期間経過することが通常です。

早い者勝ちルールの適用は、相続が発生した日で判断します。

令和元年7月1日以降発生の相続は、早い者勝ちルールが適用されます。

3相続は早い者勝ちルールへの対処法

対処法①相続発生後すぐに相続手続

遺言書があっても、相続は早い者勝ちです。

相続が発生したら、すぐに相続手続をする必要があります。

遺言執行者がいたら、相続手続をおまかせすることができます。

遺言執行者の責任が重くなったと言えます。

すぐに相続手続をしないと、相続人に損害を与えるかもしれないからです。

第三者の手に渡ったら、共有持分を取り戻すことはできません。

早い者勝ちルールが適用されるから、相続発生後すぐに相続手続をすることが重要です。

対処法②公正証書遺言へ書き換え

遺言書を作成する場合、自筆証書遺言か公正証書遺言を作成することがほとんどです。

自筆証書遺言は、自分で書いて作る遺言書です。

公正証書遺言は、遺言内容を公証人に伝えて公証人が取りまとめる遺言書です。

自宅などで自筆証書遺言を見つけた場合、勝手に開封することはできません。

家庭裁判所に提出して、開封してもらう必要があります。

自筆証書遺言を家庭裁判所で開封してもらう手続を検認手続と言います。

検認手続が必要なのに検認していない場合、相続手続を進めることはできません。

検認しないまま相続登記を申請しても、法務局は名義変更をしてくれません。

通常、遺言書検認の申立てがあってから、検認期日まで1か月程度かかります。

自宅などで見つかった自筆証書遺言では、すみやかに相続登記をすることはできません。

相続が発生する前であれば、公正証書遺言を作成することがおすすめです。

公正証書遺言は、検認手続が不要だからです。

遺言書は、何度でも書き換えをすることができます。

相続が発生したら、すぐに相続手続に着手することができます。

早い者勝ちルールが適用されるから、公正証書遺言へ書き換えがおすすめです。

対処法③死因贈与で仮登記

遺言書を作成して自分が死亡した後に財産をだれに引き継がせるのか、自由に決めることができます。

遺言書を作成して相続させる方法以外に、生前に死因贈与契約をすることができます。

死因贈与契約とは、贈与者が死亡したときに財産を贈与する契約です。

受贈者は、贈与者が死亡したときに財産を受け取る権利があると言えます。

贈与者が死亡したときに財産を受け取る権利があることを登記することができます。

贈与者が死亡するまで贈与を受けることはできないから、本登記ではなく仮登記をします。

仮登記があることは、登記簿謄本を見ると一目瞭然です。

相続が発生したら、受贈者は仮登記を本登記にすることができます。

仮登記がある物件を買う人はいないでしょう。

早い者勝ちルールが適用されるから、生前に死因贈与契約をすることができます。

4相続登記を司法書士に依頼するメリット

大切な家族を失ったら、大きな悲しみに包まれます。

やらなければいけないと分かっていても、気力がわかない方も多いです。

相続手続きは一生のうち何度も経験するものではないため、だれにとっても不慣れで手際よくできるものではありません。

相続登記は、相続手続の中でも手間がかかる難しい手続です。

不動産は重要な財産であることが多いので、法務局は厳重な審査をします。

一般の人にとって些細なことと思えるようなことでやり直しになります。

売却する予定がないのなら、先延ばししたい誘惑にかられるかもしれません。

実は、相続手続をスムーズにするコツがあります。

それは、はじめに相続登記をすることです。

相続登記は難しい手間がかかる手続なので、司法書士などの専門家に依頼するでしょう。

相続手続で挫折しがちなのは、戸籍謄本などの書類収集や遺産分割協議書の作成です。

書類収集や遺産分割協議書の作成は、司法書士に依頼することができます。

司法書士が戸籍謄本や遺産分割協議書を準備したうえに、法務局の厳重な審査をします。

法務局の審査が通った戸籍謄本や遺産分割協議書だから、銀行などの相続手続先で指摘があることはありません。

銀行などの独自書類の内容などに指摘があるとしても、簡単に済むことがほとんどでしょう。

相続手続をスムーズに進めたい方は、司法書士などの専門家に依頼することをおすすめします。

« Older Entries Newer Entries »